決済ゲートウェイ市場規模・シェア

Mordor Intelligence による決済ゲートウェイ市場分析

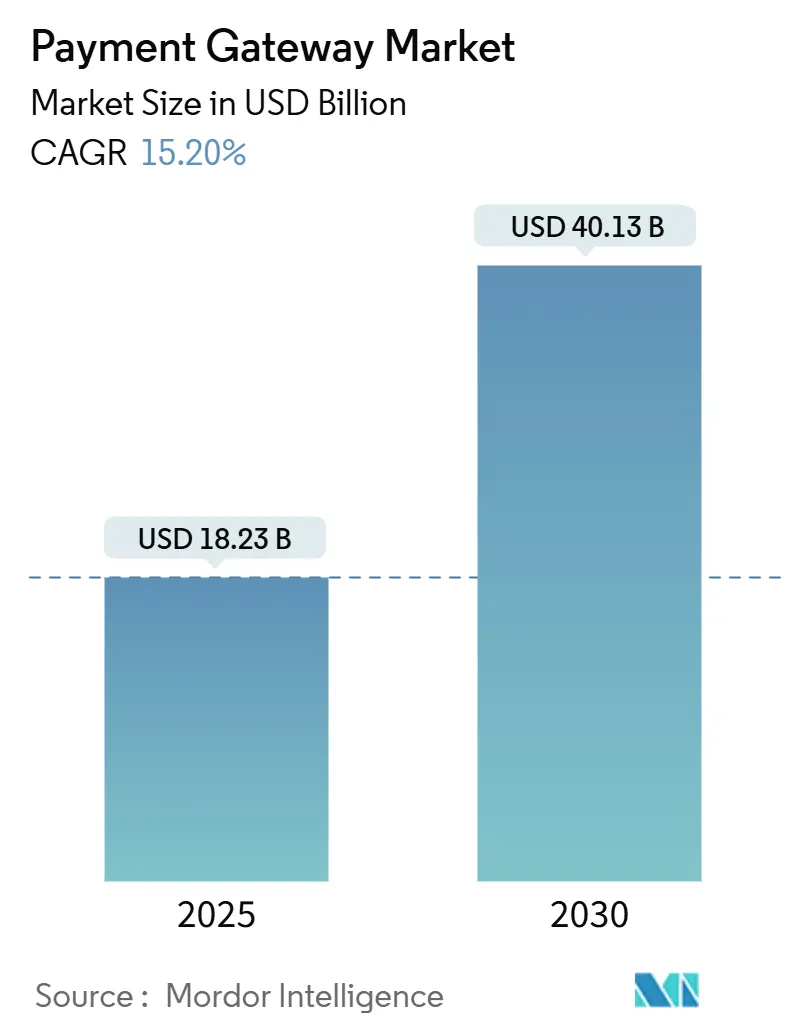

決済ゲートウェイ市場規模は2025年に182億3,000万USDと推定され、2030年までに401億3,000万USDに上昇すると予測され、予測期間中に堅実な15.20%のCAGRを反映します。同業界の成長は、急速なデジタルコマースの拡大、リアルタイム決済の採用増加、セキュリティに対する規制の焦点の強化に支えられています。統一決済インターフェース(UPI)およびその他のインスタント決済レールの採用により、高速認証リクエストを処理するゲートウェイのアップグレードが促進され、欧州のPSD2強力顧客認証(SCA)規則は、トークン化された3-DS対応デプロイメントを加速しています。競争の勢いは、Global PaymentsのWorldpay買収合意やFISのGlobal Payments発行者ソリューション部門買収などの大型取引によって強化され、規模経済を再構築しています。ホスト型ソリューションは最大の顧客基盤を維持していますが、データ主権の懸念からセルフホスト型アーキテクチャが進歩しています。決済ゲートウェイ市場は、インターチェンジ手数料の上昇と国境を越えたチャージバック詐欺の拡散によるマージン圧力にも直面しており、プロバイダーは高度な詐欺軽減AIの組み込みを迫られています。

主要レポート要点

- 企業規模別では、大企業が2024年の決済ゲートウェイ市場で68%のシェアを占めてリード。SMEは、Tap to Phoneが受付を民主化する中、2030年まで17.2%のCAGRが見込まれています。

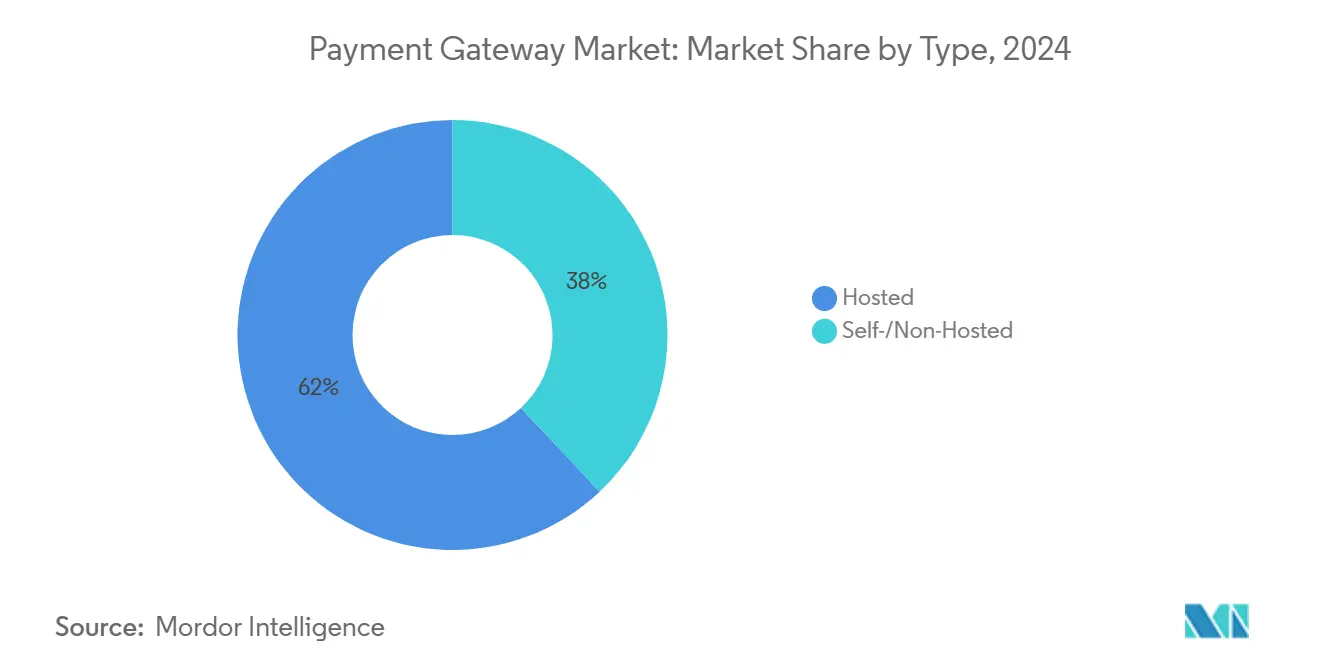

- タイプ別では、ホスト型ゲートウェイが2024年に62%の売上シェアを維持し、セルフホスト型ソリューションは2030年まで15.8%のCAGRで成長すると予測されています。

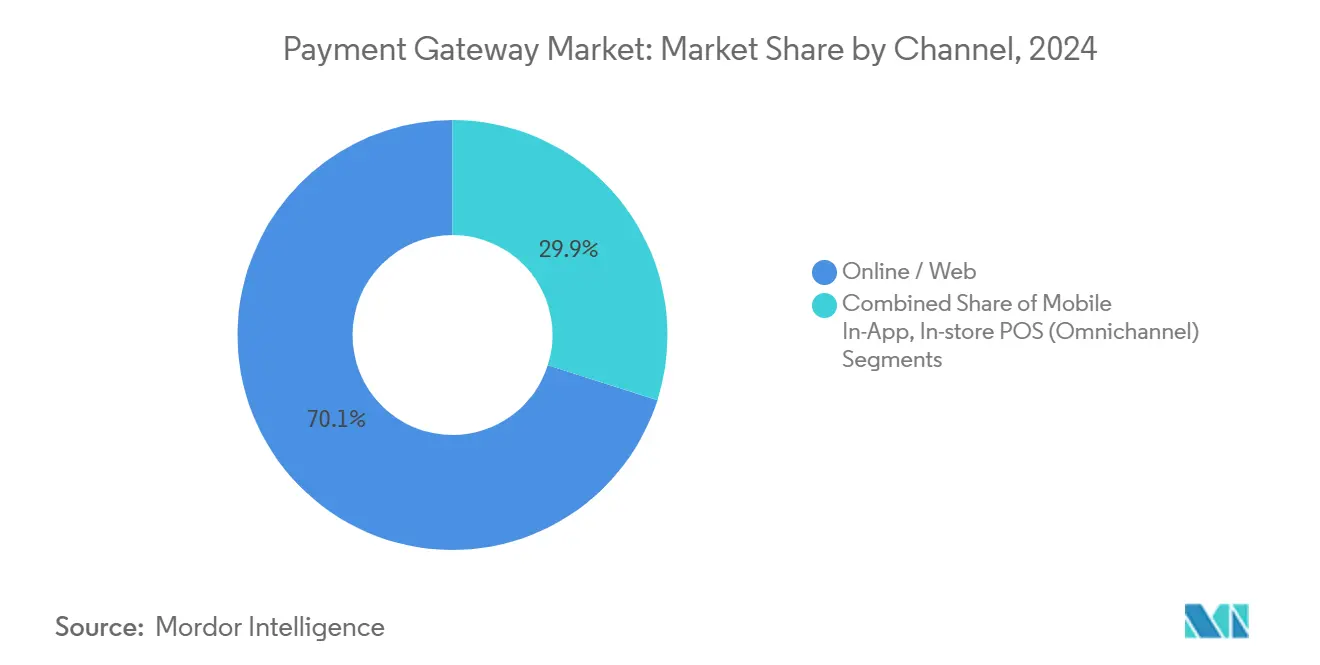

- チャネル別では、ウェブチェックアウトが依然として2024年の取引価値の70.1%を生み出していますが、モバイルアプリ内決済は2030年まで19.3%のCAGRで成長すると予想されます。

- エンドユーザー業界別では、小売・Eコマースが2024年に45.3%のシェアを保持。ヘルスケアが2030年まで18.5%のCAGRで最も成長が速い分野となっています。

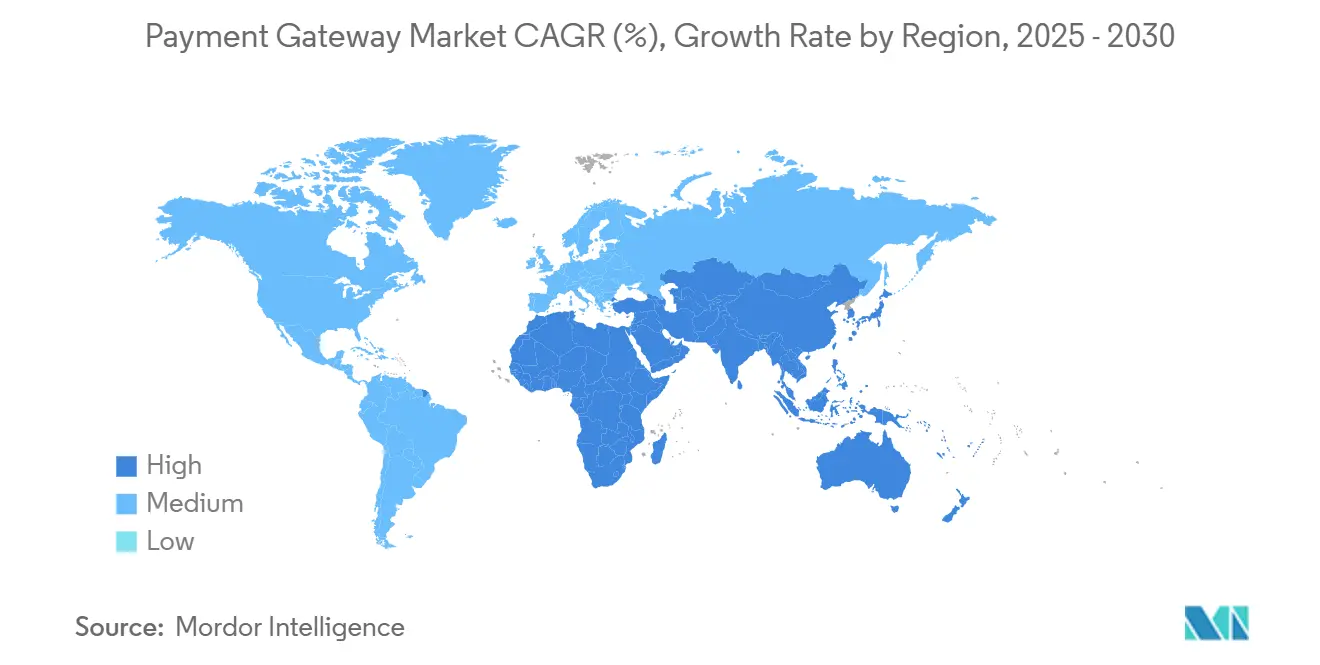

- 地域別では、アジア太平洋が2024年に決済ゲートウェイ市場シェアの38%を獲得し、中東は2030年まで18.1%のCAGRで推移する予定です。

グローバル決済ゲートウェイ市場トレンドおよびインサイト

ドライバー影響分析

| ドライバー | CAGR予測への(〜)%影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| アジアにおけるリアルタイム決済レールの爆発的拡大がゲートウェイ採用を加速 | +3.2% | アジア太平洋中心、中東への波及 | 中期(2〜4年) |

| 国境を越えたEコマース成長が多通貨ルーティングの需要を促進、特に欧州SME間で | +2.8% | 欧州および北米、APAC地域への拡大 | 長期(≥4年) |

| 規制要件(例:PSD2-SCA)がトークン化3-DS対応ゲートウェイへのアップグレードを強制 | +2.1% | 欧州、他地域への規制波及 | 短期(≤2年) |

| BNPLチェックアウトオプションの急増により取引あたりのAPIコールが拡大 | +1.9% | グローバル、先進国市場に集中 | 中期(2〜4年) |

| 食料品チェーンにおけるコンタクトレス・ウォレットブームがオムニチャネル・ゲートウェイ展開を促進 | +1.5% | 北米および欧州、APAC地域で新興 | 短期(≤2年) |

| 情報源: Mordor Intelligence | |||

アジアにおけるリアルタイム決済レールの爆発的拡大がゲートウェイ採用を加速

リアルタイム決済インフラがゲートウェイ需要を再構築し、インドのUPIとインドネシアのBI-FASTは、カードスキームを上回る取引成長を示しています。[1] BankservAfrica, "Real-time payments in India, Indonesia expected to see largest growth," bankservafrica.com従来のネットワークと比較して50〜90%の処理コスト削減により、マーチャントの移行が促進されます。80を超えるインスタント決済システムにわたって認証フローを調整できるゲートウェイは先行者利益を得られます。特に、取引量が2027年までに5,120億のリアルタイム取引に達すると予測される中でです。アジアのモバイルファースト消費者基盤はカードレールを飛び越え、多様なリアルタイムスキームを単一のマーチャント統合に統合できるAPI豊富なゲートウェイの需要を加速しています。

国境を越えたEコマース成長が多通貨ルーティングの需要を促進

グローバルマーケットプレースで販売する欧州SMEは、拒否率を削減するために、インテリジェント通貨ルーティング、代替決済方法、ローカル獲得をサポートするゲートウェイを必要としています。2023年に欧州Eコマースが8,870億EUR(9,600億USD)と評価される中、国境を越えたフローは動的通貨変換とリアルタイムFXリスク管理の需要を高めます。規制の複雑さを隠しながら透明な決済を提供するゲートウェイは、財務専門知識を欠くSMEを引き付けます。ローカルライセンス取得とデータ常駐への投資により、プロバイダーは差別化を図ります。

規制要件がトークン化、3-DS対応ゲートウェイを強制

PSD2はすでに強力顧客認証を義務付けており、今後のPSD3提案では承認済みプッシュ決済詐欺防止への範囲拡大が行われます。[2]OneSpan, "PSD3 proposes changes to SCA & APP fraud prevention," onespan.comゲートウェイは、インド準備銀行などの当局からのデバイスベーストークン要件に準拠した多要素認証、ネットワークトークン化、リアルタイムリスクスコアリングを提供する必要があります。コンプライアンス投資は統合を促進し、ニッチプレイヤーの参入障壁を高める一方、管轄区域にわたって規制ツールを拡張するプロバイダーの市場シェア拡大の機会を開きます。付加価値トークン保管はマーチャントのPCI負担を削減し、収益源として浮上しています。

BNPLチェックアウトオプションの急増により取引あたりのAPIコールが拡大

欧州消費者の43%によるBNPL使用により、すべての分割払いプランが信用決定、スケジュール作成、決済イベントを引き起こすため、ゲートウェイトラフィックが増加します。StripeとのSeQura統合後の55%の売上急増は、BNPL最適化ゲートウェイを展開するマーチャントの向上を強調しています。ヘルスケア、食料品、旅行業界の小売業者は、消費者のインフレーション影響を緩和するためBNPLを組み込み、API複雑性を高めています。事前統合BNPLワークフローを備えたプロバイダーは、増分取引手数料を獲得し、マーチャントの粘着性を深めます。

制約影響分析

| 制約 | CAGR予測への(〜)%影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| 微額取引でのスキーム手数料上昇によりゲートウェイマージンが圧迫 | -1.8% | グローバル、特に高取引量・低価値セグメントへの影響 | 短期(≤2年) |

| 持続的な国境を越えたチャージバック詐欺によりマーチャント信頼が損なわれる | -1.2% | グローバル、国境を越えたEコマースに集中 | 中期(2〜4年) |

| データローカライゼーション法がトークン保管アーキテクチャを複雑化 | -0.9% | インド、ブラジル、ロシア、規制波及効果あり | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

微額取引でのスキーム手数料上昇によりゲートウェイマージンが圧迫

カードネットワークが設定するインターチェンジ構造は、特に定額料金コンポーネントが適用される場合、5USD未満の購入で取引価値を超える可能性があります。VisaとMastercardの最近の「小規模マーチャント」プログラムは特定の料金を下げましたが、デジタルコンテンツや交通などのセクターでの構造的ミスマッチは解決していません。議会公聴会でスワイプ手数料への精査が再燃し、ゲートウェイ価格設定モデルを複雑化する規制の不確実性が追加されています。プロバイダーは、マーチャントに代替受付オプションを提供しながらマージンを守るため、アカウント間スキームとウォレットベース微決済レールをパイロット展開しています。

持続的な国境を越えたチャージバック詐欺によりマーチャント信頼が損なわれる

ソーシャルエンジニアリング攻撃とファーストパーティ悪用により、国境を越えたコマースで争議比率が高まり、新しい決済タイプに対するマーチャントの熱意が削がれています。マーチャントリスクカウンシルは、2024年にマーチャントのほぼ半数が返金悪用に直面し、詐欺軽減投資コストが上昇したと指摘しています。AI主導のリスクエンジンが検出を改善する一方、詐欺師は迅速に反復し、ゲートウェイは1時間決済目標とより厳格な事前審査のバランスを取ることを強いられています。これは金融安定理事会によって記録されたトレードオフです。マーチャントは、データローカライゼーション法に違反することなく地域間で異常を検出する分散データネットワークを持つプロバイダーに傾倒しています。

セグメント分析

タイプ別:ホスト型の優位性と制御への選好の高まり

ホスト型ゲートウェイは、マーチャントがアウトソースPCIコンプライアンスとターンキーオンボーディングを評価するため、2024年に決済ゲートウェイ市場シェアの62%を占めています。多くのSMEは、詐欺ツールと通貨変換を単一契約の下でバンドルする管理環境を好みます。しかし、大企業は、ルーティングアルゴリズムをカスタマイズし、承認率を最大化し、管轄区域固有のデータローカライゼーション要件を満たすため、セルフホスト型またはハイブリッドモデルをますます展開しています。規制当局が国境を越えたデータフローの精査を強化する中、決済ゲートウェイ市場規模は柔軟な展開オプションに向けて傾き続けるでしょう。

2030年まで15.8%のCAGRで拡大すると予測されるセルフホスト型ソリューションは、トークン保管庫と詐欺リスクモデルの直接制御を必要とするヘルスケアと金融サービスのマーチャントを引き付けます。ゲートウェイベンダーは、マーチャントが所有するインフラに展開できるコンテナ化マイクロサービスを提供しながら、クラウドベースの照合サービスに接続しています。このモジュラリティは、選択的なデータ常駐を可能にしながら、強力顧客認証義務への準拠を確保します。このアプローチは、地域獲得者へのより低レイテンシ接続もサポートし、ローカル市場での承認率を向上させます。

注記: レポート購入時に個別セグメントのすべてのセグメントシェアが利用可能

企業規模別:民主化がSMEの上昇ポテンシャルを解放

大組織は2024年にグローバル収益の68%を貢献し、処理コストから基準点を削減するため、数十の獲得者にわたって取引をルーティングするオーケストレーションエンジンを活用しています。これらの企業は承認ロジックにA/Bテストを展開し、リアルタイム機械学習シグナルを統合し、ダウンタイムリスクを軽減するため冗長ゲートウェイプロバイダーと契約しています。低コストクラウドプラットフォームとTap to Phoneソリューションが採用障壁を削減する中、SME向けの決済ゲートウェイ市場規模は構造的な押し上げが見込まれます。

国境を越えたEコマースに拡大するSMEは、FX変換を自動化し、分かりやすい価格設定を提供するゲートウェイを必要としています。統合ソフトウェアベンダーは、会計およびPOSスイート内に決済受付を組み込み、マーチャントオンボーディングを加速し、粘着性を向上させています。進歩的な規制当局はSMEのデジタル化を奨励し、採用をさらに推進しています。その結果、決済ゲートウェイ市場では、純粋な決済ファシリテーターと、SMEベースを求める確立されたプロセッサー間での競争が激化するでしょう。

チャネル別:モバイルアプリ内が取引速度をリード

ウェブチェックアウトは依然として2024年の取引価値の70.1%を生み出していますが、特にアジアでスーパーアプリが消費者の注意を統合する中、モバイルアプリ内決済は19.3%のCAGRで成長しています。アプリ内環境は、ワンクリックトークン化決済とコンテキストアップセリングを可能にし、より高いコンバージョン率を促進します。マーチャントがスマートフォンを中心とした顧客ジャーニーを再構築する中、モバイルに関連する決済ゲートウェイ市場規模は2030年までにウェブ成長を上回るよう設定されています。

統一コマース戦略では、ゲートウェイがモバイル、ウェブ、店舗内チャネルを調和させる必要があります。スキャンアンドゴーとQRベース決済を採用する小売業者は、PSD2の動的リンクルールに違反することなく、タッチポイント間で持続するトークン保管庫を必要としています。オムニチャネルレポーティングダッシュボードとロイヤルティ統合を表示するゲートウェイは、コンプライアンスを維持しながらマーチャントのマーケティング支出最適化を支援し、進化するチェックアウトパラダイムの中心に留まることを確保します。

注記: レポート購入時に個別セグメントのすべてのセグメントシェアが利用可能

エンドユーザー業界別:ヘルスケアが小売勢いを上回る

小売・Eコマースは、永続的なオンライン小売拡大と補完的な店舗内デジタル化に推進され、2024年に決済ゲートウェイ市場シェアの45.3%を維持しました。オムニチャネル期待により、小売業者は返品、ロイヤルティ、在庫システムを決済スタックと統合するよう圧力を受けています。一方、2030年まで18.5%のCAGRでのヘルスケアは、プロバイダーが保険自己負担、定期的なテレヘルス購読、選択的処置の融資オプションを処理できるセキュアゲートウェイを必要とするパラダイムシフトを示しています。

HIPAA義務は、トークン化と分離データ環境への選好を促進します。これらの要件に対応するゲートウェイは、従来のクリアリングハウスによってサービスされていた病院ネットワークへの参入を獲得します。また、患者融資モデルは、支払者、プロバイダー、貸し手間の分割決済に依存し、オーケストレーション複雑性を高めます。したがって、決済ゲートウェイ業界では、コモディティ小売処理と比較して、ヘルスケアを高マージン拡大フロンティアと見なしています。

地域分析

アジア太平洋地域は、毎日数十億のインスタント取引を処理するインドのUPI、インドネシアのBI-FAST、中国のユビキタスウォレットエコシステムに支えられ、2024年の決済ゲートウェイ市場で38%の収益シェアでリードしています。シンガポールのSGQRやASEAN地域決済接続プロジェクトなどの政府イニシアティブは相互運用性を促進し、小売口座とウォレットを橋渡しするトークンが可能な多通貨ゲートウェイを育成しています。特にインド準備銀行の国内ストレージ要件などのデータローカライゼーション勅令により、ゲートウェイベンダーは地域データセンターを展開するか国内クラウドプロバイダーと提携することを余儀なくされています。

中東は、サウジアラビアのビジョン2030キャッシュレス目標やUAEのインスタント決済プラットフォーム立ち上げなどの国家レベル戦略に推進され、2030年まで18.1%の最速CAGRを記録しています。Saudi PaymentsのsarieやバーレーンのBenefitPayなどの国内スキームは、獲得者に依存しないルーティングを推進し、API中心のゲートウェイブランドに開口部を作り出しています。シャリア準拠融資オプションとアラビア語サポートを組み合わせる外国プロバイダーは、迅速にシェアを拡大します。

欧州は、PSD2執行が詐欺比率を安定化させ、欧州中央銀行が汎欧州インスタント決済イニシアティブを推進する中、洗練されながらも機会豊富な市場のままです。[3]European Central Bank, "Enhancing cross-border payments in Europe and beyond," ecb.europa.euSMEからの国境を越えたEコマース取引量により、iDEAL、Sofort、Bancontactを統合するゲートウェイの需要が高まっています。北米のFedNowとRTPの採用により決済が近代化される一方、インターチェンジ政治により微額取引ゲートウェイのコスト回復課題が生じています。ブラジルのPixとLGPDデータフレームワークに先導された南米は、記録的な速さで現金からモバイルウォレットに移行しています。アフリカの断片化した銀行インフラは、モバイルマネースキームと互換性のあるゲートウェイを要求し、浸透にはパートナーシップエコシステムが極めて重要です。

競争環境

従来のプロセッサーとフィンテックネイティブプラットフォームは、規模と敏捷性が成功指標を定義する中で競争を激化させています。Stripeは2024年に1兆4,000億USDの決済を処理し、通年利益を達成し、ミリ秒レベルで承認を最適化する機械学習リスクエンジンにリソースを投入しました。Adyenは1兆2,900億EUR(1兆3,900億USD)を処理し、50%のEBITDAマージンを維持し、オンラインとPOSフローを単一の台帳に統合する「統一コマース」を推進しました。Global PaymentsのWorldpay買収計画(227億USD)により、統合エンティティは600万を超えるマーチャント拠点を持ち、運営レバレッジに基づく統合論を確認しています。

技術差別化は、AI主導の詐欺検出、トークンオーケストレーション、適応ルーティングに重力が向いています。プロバイダーは、ISO 20022メッセージング互換性、ローコード開発者ツール、国ごとに認証フローを調整するコンプライアンス自動化にR&D予算を配分しています。組み込み金融が競争分野を広げます。Shopify、Intuit、Oloなどのソフトウェアベンダーは、ホワイトラベルゲートウェイを組み込み、エンドマーチャントの決済複雑性を抽象化します。その結果、独立系ゲートウェイプロバイダーは、ソフトウェアエコシステムにとって不可欠であり続けるため、API柔軟性とパートナーシップの深さを培う必要があります。

垂直特化は、コモディティ化に対するヘッジとして現れています。ヘルスケアでは、SphereやRevSpringなどのHIPAA準拠ゲートウェイが病院EMR統合に浸透しています。B2B貿易では、支払可能自動化企業がバーチャルカード発行をゲートウェイとバンドルし、サプライヤー決済を収益化しています。dLocalなどの企業が新興市場支払いレールに焦点を当てるなど、地理的特化も繁栄しています。規模が価格設定力を提供する一方、ニッチ専門知識は粘着性のあるマージンを獲得し、メガプロバイダーと専門チャレンジャーの両方に余地を作り出しています。

決済ゲートウェイ業界リーダー

-

PayPal Holdings, Inc.

-

Amazon Pay (Amazon.com, Inc.)

-

Stripe, Inc.

-

PayU Group

-

Skrill Ltd (Paysafe)

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年4月:Global PaymentsがWorldpayを227億USDで買収することに合意しました。この動きにより、獲得規模が拡大し、オムニチャネル機能が向上し、6億USDのコストシナジーを目標とし、統合企業がより鋭いネットワーク手数料を交渉しながら、付加価値サービスをクロスセルできる立場に置かれます。

- 2025年4月:FISは、Global Paymentsの発行者ソリューション部門を120億USDで買収し、自身のWorldpay株式を66億USDで売却しました。戦略的には、FISは発行者処理とデータ主導ロイヤルティを倍増させ、低マージンのマーチャント獲得から撤退します。

- 2025年4月:IFX PaymentsがArgentex Group買収計画を発表し、企業顧客向けの多通貨ゲートウェイ機能を支えるFXオプションとeマネー機能を強化しました。

- 2025年3月:VisaがTap to Phoneの200%成長を報告し、最小限のハードウェアコストでマイクロマーチャントセグメントに浸透し、現金重視地域でのネットワーク取引量を強化する戦略を強調しました。

グローバル決済ゲートウェイ市場レポート範囲

決済ゲートウェイは、特定の銀行口座に関わるオンライン取引に関連するすべての情報を共有し、取引の成功または失敗について顧客に応答するソフトウェアおよびサーバーです。決済業界は拡大と進化を続けており、デジタル決済と取引量が世界中で成長しています。オープンおよびクローズド決済プラットフォームの既存プロバイダー間の競争激化により、決済業界のより大きなシェアを求めて競争が激化すると予想されます。

決済ゲートウェイ市場は、タイプ(ホスト型、非ホスト型)、企業タイプ(中小企業(SME)、大企業)、エンドユーザー垂直(旅行、小売、BFSI、メディア・エンターテインメント)、地域(北米、欧州、アジア太平洋、中南米、中東・アフリカ)によってセグメント化されています。

市場規模および予測は、上記のすべてのセグメントについて価値(10億USD)で提供されます。

| ホスト型 |

| セルフ/非ホスト型 |

| 中小企業(SME) |

| 大企業 |

| オンライン/ウェブ |

| モバイルアプリ内 |

| 店舗内POS(オムニチャネル) |

| 小売・Eコマース |

| 旅行・ホスピタリティ |

| 銀行・金融サービス・保険(BFSI) |

| メディア・エンターテインメント |

| その他のエンドユーザー業界 |

| 北米 | アメリカ | |

| カナダ | ||

| メキシコ | ||

| 欧州 | ドイツ | |

| イギリス | ||

| フランス | ||

| 北欧 | ||

| その他の欧州 | ||

| アジア | 中国 | |

| インド | ||

| 日本 | ||

| 韓国 | ||

| 東南アジア | ||

| その他のアジア | ||

| 南米 | ブラジル | |

| アルゼンチン | ||

| その他の南米 | ||

| 中東・アフリカ | 中東 | GCC |

| トルコ | ||

| その他の中東 | ||

| アフリカ | 南アフリカ | |

| ナイジェリア | ||

| その他のアフリカ | ||

| タイプ別 | ホスト型 | ||

| セルフ/非ホスト型 | |||

| 企業規模別 | 中小企業(SME) | ||

| 大企業 | |||

| チャネル別 | オンライン/ウェブ | ||

| モバイルアプリ内 | |||

| 店舗内POS(オムニチャネル) | |||

| エンドユーザー業界別 | 小売・Eコマース | ||

| 旅行・ホスピタリティ | |||

| 銀行・金融サービス・保険(BFSI) | |||

| メディア・エンターテインメント | |||

| その他のエンドユーザー業界 | |||

| 地域別 | 北米 | アメリカ | |

| カナダ | |||

| メキシコ | |||

| 欧州 | ドイツ | ||

| イギリス | |||

| フランス | |||

| 北欧 | |||

| その他の欧州 | |||

| アジア | 中国 | ||

| インド | |||

| 日本 | |||

| 韓国 | |||

| 東南アジア | |||

| その他のアジア | |||

| 南米 | ブラジル | ||

| アルゼンチン | |||

| その他の南米 | |||

| 中東・アフリカ | 中東 | GCC | |

| トルコ | |||

| その他の中東 | |||

| アフリカ | 南アフリカ | ||

| ナイジェリア | |||

| その他のアフリカ | |||

レポートで回答される主要質問

現在の決済ゲートウェイ市場規模はどのくらいですか?

決済ゲートウェイ市場規模は2025年に182億3,000万USDで、2030年までに401億3,000万USDに達すると予測されます。

どの地域が決済ゲートウェイ市場をリードしていますか?

アジア太平洋地域が38%の収益シェアでリードしており、リアルタイム決済レールとモバイルファーストコマースエコシステムによって推進されています。

なぜホスト型ゲートウェイがまだ主流なのですか?

ホスト型モデルは、PCIコンプライアンスと迅速なオンボーディングを簡素化し、セルフホスト型需要が高まる中でも2024年収益の62%を確保しています。

ゲートウェイで最も成長が速いエンドユーザー業界はどこですか?

ヘルスケアは、デジタル請求、テレヘルス、患者融資ニーズにより、2030年まで18.5%のCAGRで拡大しています。

ゲートウェイプロバイダー間の統合を促進する要因は何ですか?

スキーム手数料交渉、規制コンプライアンス費用、AIリスク投資での規模利益により、Global Payments-WorldpayやFIS-発行者ソリューションなどの合併が促進されます。

最終更新日: