MEAの掘削市場分析

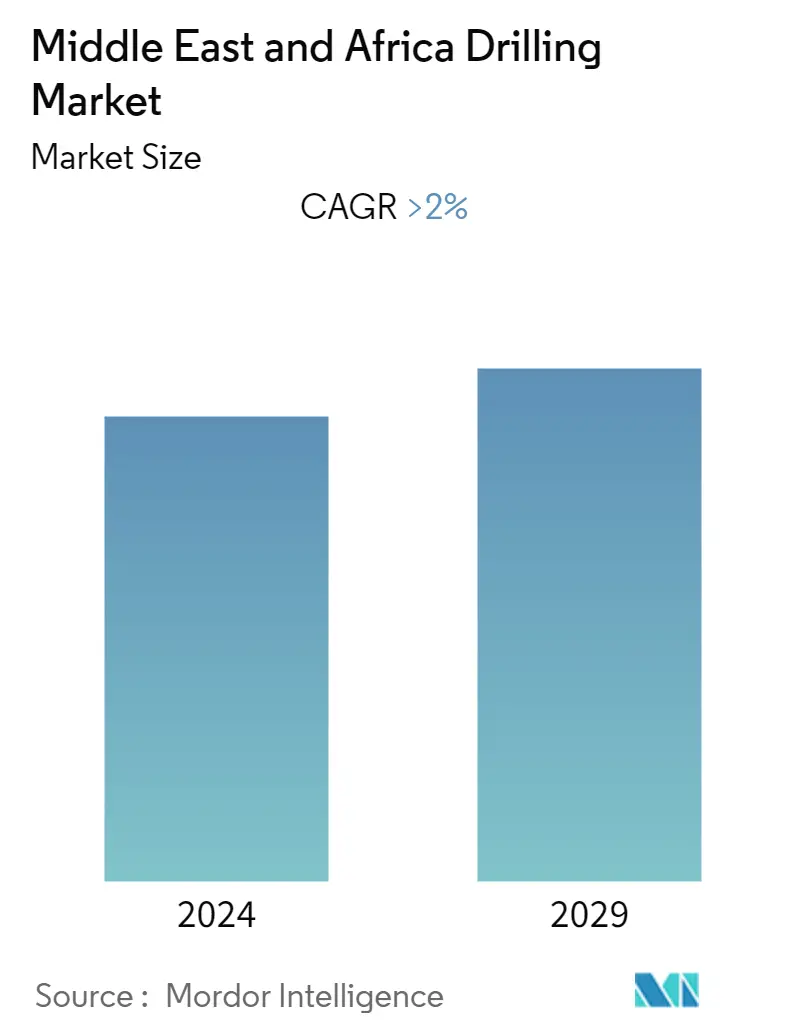

中東とアフリカの掘削市場は、予測期間中に2%以上のCAGRを記録すると予想される。

2020年にはCOVID-19が市場に悪影響を与えた。現在、市場は大流行前のレベルに達している。

- 短期的には、中東とアフリカの掘削市場は、国際レベルでの石油需要の増加と、地域の石油・ガス上流産業への投資に対する民間企業の関心の高まりによって成長すると予測される。

- 一方、再生可能エネルギーへの機運の高まりは、今後数年間、同市場にとって困難な課題となることが予想される。

- とはいえ、中東・アフリカ地域には豊富な石油・ガス埋蔵量が確認されているため、掘削市場には十分なチャンスがある。同地域では現在、新たな海洋石油・ガスの発見も見られている。

- サウジアラビアは、同国内の膨大な石油・ガス埋蔵量と、今後の新たな探鉱・生産プロジェクトにより、近い将来、市場を支配すると予想される。

MEAの掘削市場動向

オフショア部門が市場を支配する見込み

- 中東とアフリカは著名なオフショア石油・ガス産出地域であり、同地域のオフショア石油・ガス探査支出は、今後数年間で大幅に増加すると見られている。豊富な資源と、深海・超深海域から石油・ガスを回収する技術的可能性の増大により、海洋掘削事業にとって絶好の機会がもたらされると期待されている。

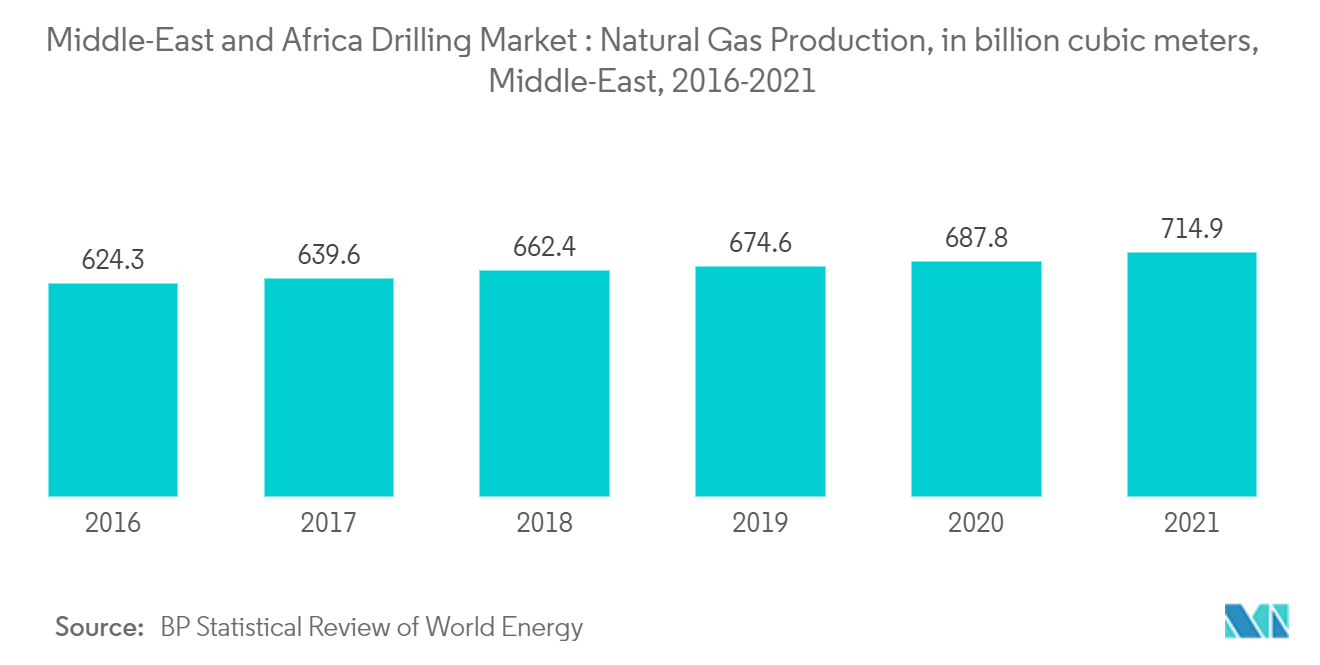

- さらに、世界的なエネルギー需要の急増に伴い、海洋石油生産は魅力的なエネルギー源となっている。同地域の主要企業が進出している国々は、同地域の陸上石油・ガス埋蔵量が枯渇した場合、特に海洋油田・ガス田の探査に注力する。この地域は、近年沖合でガスが発見されたことにより、天然ガス生産が著しく伸びている。2021年の生産量は約7140億立方メートルだった。この傾向は今後数年でさらに拡大すると予想される。

- 2022年3月、クウェートとサウジアラビアはアラビア湾北部のドーラ海底ガス田を開発する新たな計画を発表した。この計画が発表されたのは、この油田がイラン、サウジアラビア、サウジアラビアの3カ国の間で争われていたときだった:イラン、サウジアラビア、クウェートの3カ国で争っていたときに出た計画だ。この海域が稼働すれば、日量約10億立方フィートのドライガスと日量8万4000バレルのコンデンセートを生産できるようになる。

- さらに2022年2月、アブダビ国営石油会社(ADNOC)は、巨大な下部ザクム海底油田のさらなる開発のための設計・調達・建設・設置契約の入札プロセスを開始した。さらに、中東とアフリカでは、2021年から2025年にかけて77件以上、27件以上の上流プロジェクトが承認されている。

- 全体として、この地域における海洋石油・ガスプロジェクトの増加は、海洋掘削市場を支援するだろう。

サウジアラビアが市場を支配する見込み

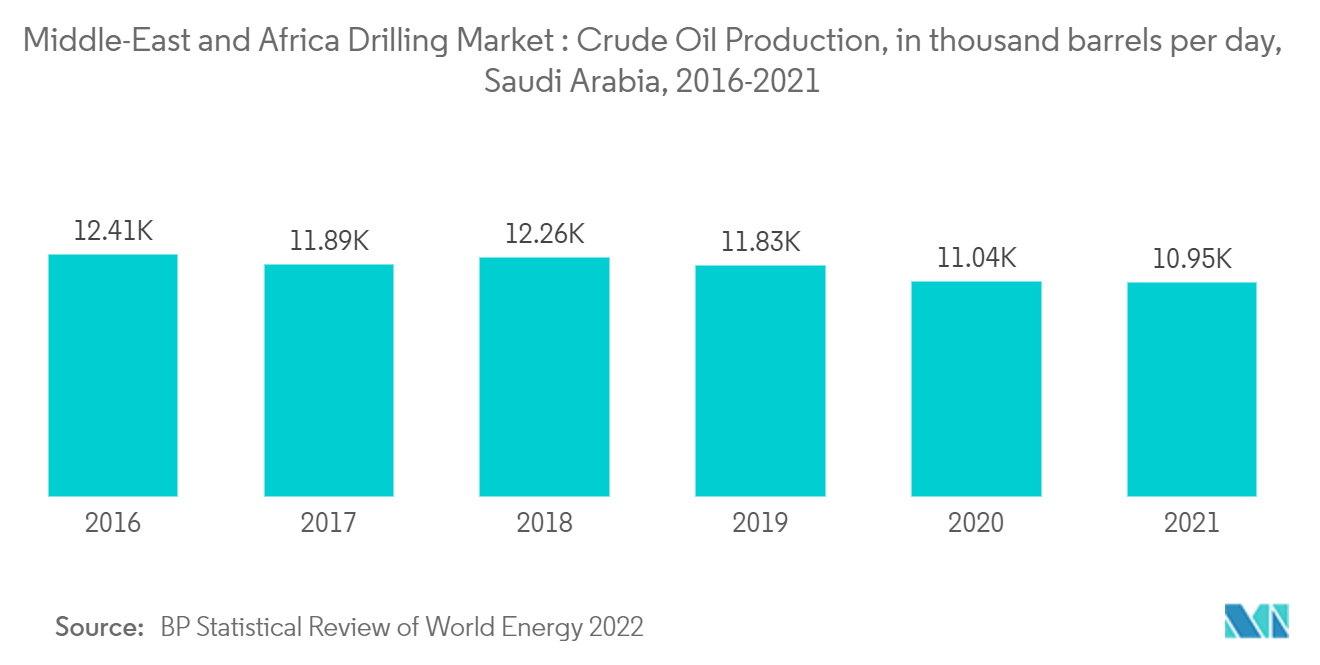

- サウジアラビアは世界第2位の原油生産国であり、世界最大の原油輸出国である。世界全体の確認石油埋蔵量の約17%を保有している。2021年現在、サウジアラビアは約2,671億9,200万バレルの原油と8507立方メートルの天然ガスを保有している。サウジアラビアの原油生産量は、2021年時点で日量10,954千バレルを記録している。

- サウジアラビアのシェールガス埋蔵量は世界第5位と推定されている。そのため、北米の非在来型埋蔵量開発の成長を再現する大きな可能性を秘めている。2021年12月、サウジアラムコは、2030年までに第3位の天然ガス生産国になることを目指し、ジャフラ・プロジェクトで1,000億米ドルの契約を獲得した。さらに、このプロジェクトの開発により、サウジアラビアは発電源として天然ガスへの傾斜を強め、2060年のネットゼロ目標をサポートすることが期待されている。

- したがって、このような開発は、原油から経済を多角化するというサウジアラビアのビジョン2030プログラムに貢献し、サウジアラビアのカーボンフットプリントを大幅に削減することが期待される。さらに、サウジアラビアの開発は、国内の天然ガス消費により依存することで、サウジアラビアが原油輸出を増やすことを支援する。

- 2022年3月、原油価格の高騰と2021年の利益倍増を受け、サウジアラビアの国営石油会社サウジアラムコは、2022年の投資額を約50%増加させる計画を立てた。サウジアラムコによると、同社は2022年に400億~500億米ドル近い投資を計画しており、2030年半ばまで成長を続ける見込みだ。このような投資計画により、同社は2027年までに原油生産能力を日量1,300万バレルまで増加させる見込みであり、2030年までに天然ガス生産量を50%以上増加させたいと考えている。こうした計画は、掘削市場を直接的に支援することになる。

- 2022年には、マルジャン油田がサウジアラムコの開発・運営・所有となる。この海底油田は、マルジャン原油増産計画の一環として拡張される。この拡張プロジェクトにより、生産設備は日量30万バレルから2025年までに日量約80万バレルに増加する見込みである。

- 石油・ガス掘削市場は、石油・ガスプロジェクトと炭化水素価格の上昇により、中東とアフリカで拡大すると予想されている。

MEAドリル産業概要

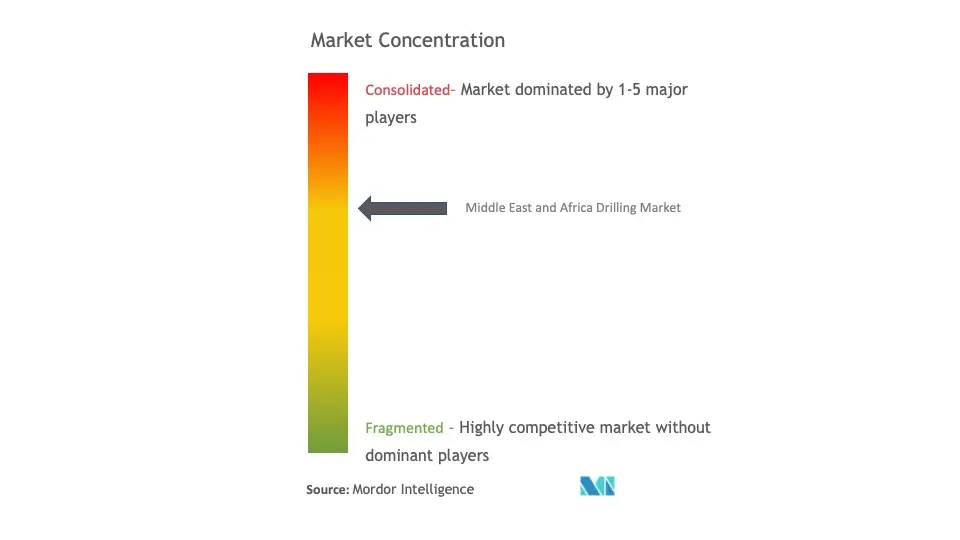

中東およびアフリカの掘削市場は適度に統合されている。主要企業(順不同)には、サウジアラムコ石油、アラビアン・ドリリング・カンパニー(ADC)、シュルンベルジェ・リミテッド、ベーカー・ヒューズ・カンパニー、ウェザーフォード・インターナショナルPLC、トランスオーシャンLtd.などがある。

MEA掘削市場のリーダー

Arabian Drilling Company (ADC)

Schlumberger Limited

Baker Hughes Company

Weatherford International PLC

Transocean Ltd.

Saudi Aramco Oil Co.

- *免責事項:主要選手の並び順不同

MEA掘削市場ニュース

- 2022年4月、トタル・エナジー社とシェル社は、南アフリカ南西海岸で試掘油井を掘削する計画を発表した。両社は、計画中の探鉱プログラムの環境アセスメントにSLRコンサルティングを採用することを決定した。

- 2022年4月、サイペムはイタリアの石油・ガス会社であるエニ社から、アフリカ北西部で超大水深掘削船サイペム12,000を使用した掘削キャンペーンを実施する契約を獲得した。

MEAの掘削産業セグメント

掘削市場には、原油と天然ガス生産のための掘削作業が含まれる。中東・アフリカの掘削市場は、展開場所と地域によって区分される。配備場所別では、陸上セグメントと海上セグメントに区分される。また、主要国における中東・アフリカの掘削市場の市場規模と予測もカバーしています。各セグメントの市場規模および予測は、収益(単位:億米ドル)に基づいて行われている。

| 陸上 |

| オフショア |

| サウジアラビア |

| アラブ首長国連邦 |

| 南アフリカ |

| その他 |

| 導入場所 | 陸上 |

| オフショア | |

| 地理 | サウジアラビア |

| アラブ首長国連邦 | |

| 南アフリカ | |

| その他 |

MEAの掘削市場に関する調査FAQ

現在の中東およびアフリカの掘削市場規模はどれくらいですか?

中東およびアフリカの掘削市場は、予測期間(2024年から2029年)中に2%を超えるCAGRを記録すると予測されています

中東およびアフリカ掘削市場の主要プレーヤーは誰ですか?

Arabian Drilling Company (ADC)、Schlumberger Limited、Baker Hughes Company、Weatherford International PLC、Transocean Ltd.、Saudi Aramco Oil Co.は、中東およびアフリカの掘削市場で活動している主要企業です。

この中東およびアフリカ掘削市場は何年を対象としていますか?

このレポートは、2020年、2021年、2022年、2023年の過去の中東およびアフリカの掘削市場の市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年の年間の中東およびアフリカの掘削市場の規模も予測しています。。

最終更新日:

中東・アフリカ掘削産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の中東およびアフリカ掘削市場シェア、規模、収益成長率の統計。中東およびアフリカの掘削分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。