マレーシアの建設市場分析

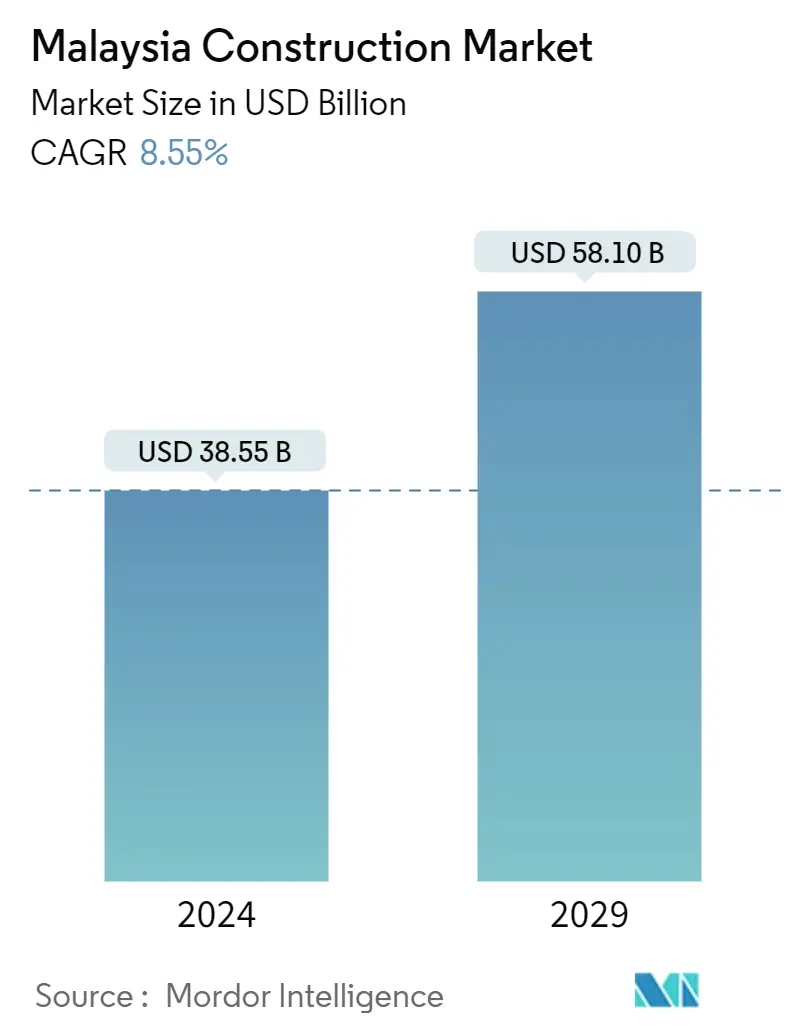

マレーシアの建設市場規模は2024年にUSD 38.55 billionと推定され、2029年にはUSD 58.10 billionに達し、予測期間中(2024-2029)に8.55%の年平均成長率で成長すると予測されている。

- マレーシアの建設業界は2023年も成長を続け、1月から10月の間に実現したプロジェクトの総額は547.1億MYR(114.7億米ドル)に達した。

- 民間部門はCOVID-19の閉鎖からの回復の先頭に立ち、建設成長の主な原動力となった。この回復に貢献した民間セクターの主なプロジェクトには、複合用途のアイデアを盛り込んだ高層住宅プロジェクト、サプライチェーンの最適化を推進する迅速な工業プロジェクト、データセンター開発などがある。

- 民間部門は政府主導プロジェクトの大半を占めていたが、主に政府の統制と慎重な支出により、時間の経過とともに減速した。しかし、政府はさまざまな国家インフラ・プロジェクトを通じて、公共交通機関の改善と地域の経済発展に向けて大きく前進した。

- このプロジェクトには、アジア太平洋地域全体で増大するデータセンター需要に対応する5Gネットワークの展開や、建設段階で数千人の雇用創出が見込まれるMRTの延伸などが含まれる。公共交通プロジェクトは、クランバレーや都市間鉄道沿線にトランジット志向のプロジェクトの波を巻き起こし、周辺地域の不動産活性化の起爆剤となっている。

- マレーシア政府が打ち出した新産業マスタープラン(NIMP)2030は、2030年までにマレーシアの製造業を高付加価値で技術ベースの国際競争力のある部門に変革することを目指している。NIMPは、製造業の発展を促進するため、新たな工業団地の設立やインフラの建設・近代化を求めている。

マレーシア建設市場の動向

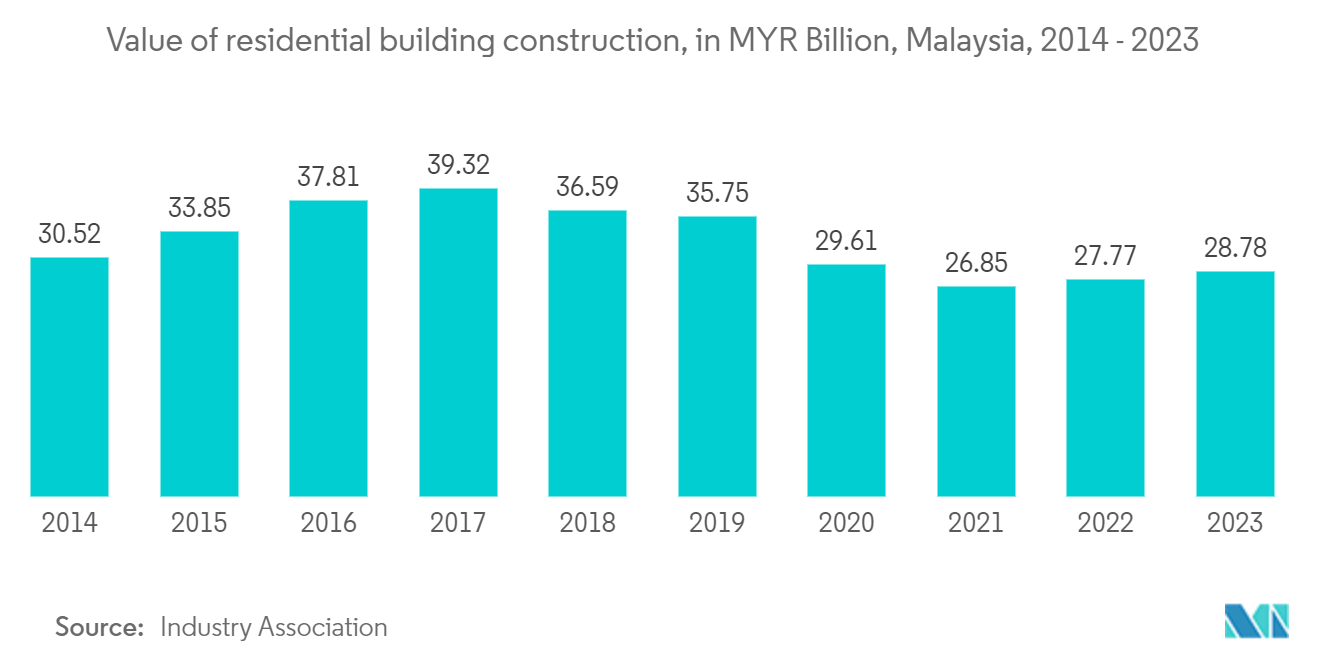

住宅建設が市場を牽引

マレーシアの建設活動は、2023年第2四半期に成長率が鈍化したものの、5四半期連続で増加した。

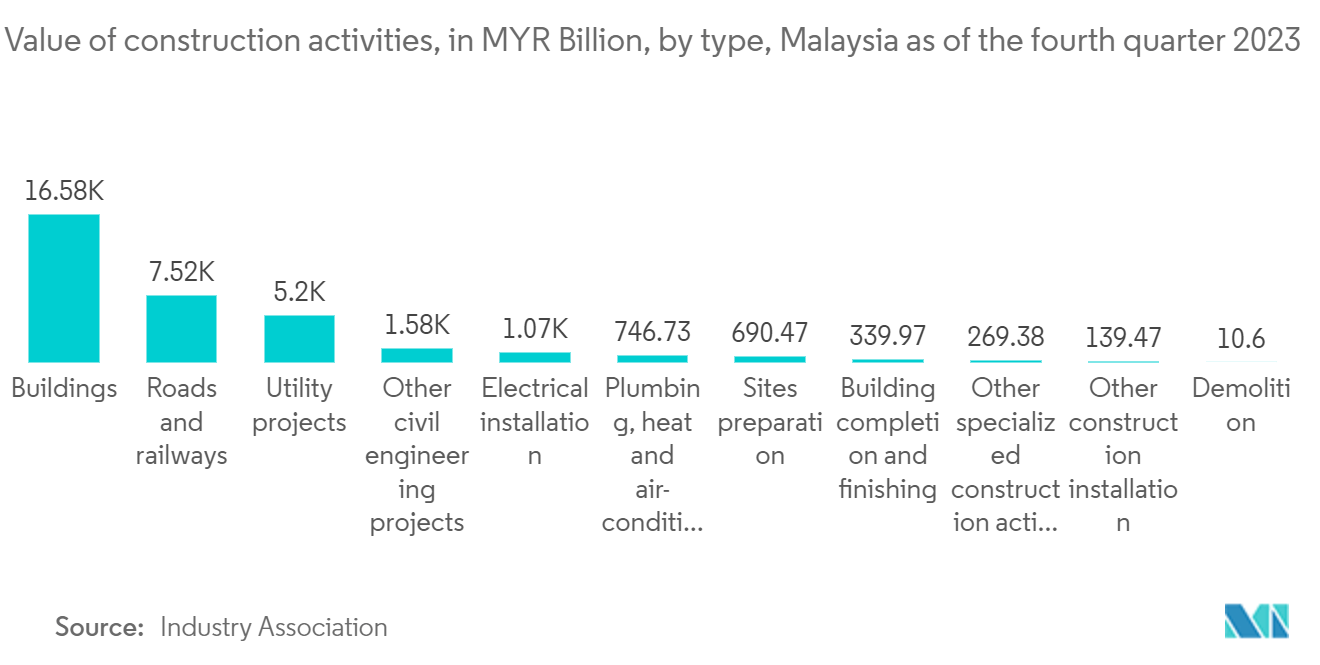

- マレーシア統計局(DOSM)のデータによると、2023年4月から6月までの建設部門の工事額は前年同期比8.1%増の324億MYR(70.5億米ドル)だった。

- 建設生産高の伸びは、主に住宅部門の工事増加によるもので、住宅部門は前年同期比6.9%増と回復した。さらに、特殊貿易活動も前年同期比9.8%増と、より速い伸びを記録した。

- しかし、同部門の生産高で最大の割合を占める土木工学は、前年同期比10.4%増と伸び率が鈍化した。

- この伸びは過去4四半期で最も鈍いものであったが、これは主に、2023年第2四半期までの3四半期で工事金額が121億MYR(25億9,000万米ドル)前後とほぼ同じであったため、ベースが高くなったためである。

- プロジェクト所有者別では、総生産高の63.1%を占める民間部門の生産高が17.3%増(2023年第1四半期:10.6%増)と急速に増加した一方、政府傘下の建設プロジェクト開発の進捗率はゼロ成長(2023年第1四半期:6.1%増)または2023年第1四半期と横ばいを記録した。

インフラ建設活動の増加が成長を牽引

マレーシアの建設セクターは劇的な拡大を見せており、2023年9月現在、9,144のプロジェクトが開始されている。これらのプロジェクトは、630億MYR(132.1億米ドル)の民間投資と840億MYR(176.1億米ドル)の政府投資に相当する。プロジェクトの91%は地元の請負業者が担当し、マレーシアのインフラ開発における彼らの専門知識を示している。

予算2024マレーシアによると、政府はペナンLRT、サバ・サラワク・リンク道路、LRT3の復活など、いくつかの大規模プロジェクトの実施を計画している。これらのプロジェクトは、マレーシアの2024年度開発支出予算900億MYR(188億7000万米ドル)の一部である。

- ペナン・テクノロジーパーク・リチウム電池セパレーター工場プロジェクトは、ペナンに40億平方メートルのリチウム電池セパレーター工場を建設するものである。工場は26.7ヘクタールの土地に建設され、ウェットプロセスおよびコーティングされたセパレーターの生産能力は年間40億平方メートルとなる。工場の建設は2023年第4四半期に始まり、2025年第3四半期に完成する予定である。このプロジェクトは、同地域におけるポリイミド電池の需要増に対応することを目的としている。操業開始後は、同地域で最初のプロジェクトのひとつとなり、ASEAN最大の低炭素セパレーター工場となる。

- セデナックJH1データセンター・キャンパス・プロジェクトは、JB(ジョホールバル)の12.5haの土地に150MWのデータセンター・キャンパスを開発するものである。建設は2023年第4四半期に開始され、2025年第4四半期に完成する予定です。完成すれば、データセンター(DC)キャンパスは東南アジア最大級のデータセンター・キャンパスとなり、同地域の顧客のインフラ要件を満たすことになる。

- 中国通信建設公司(CCCC)は、マレーシア最大のインフラ事業である東海岸鉄道リンクの陣頭指揮を執っている。CCCCは中国の最先端技術を活用し、従来の方法の3倍の速さで線路を敷設し、新たなペースを築いている。

マレーシア建設業界の概要

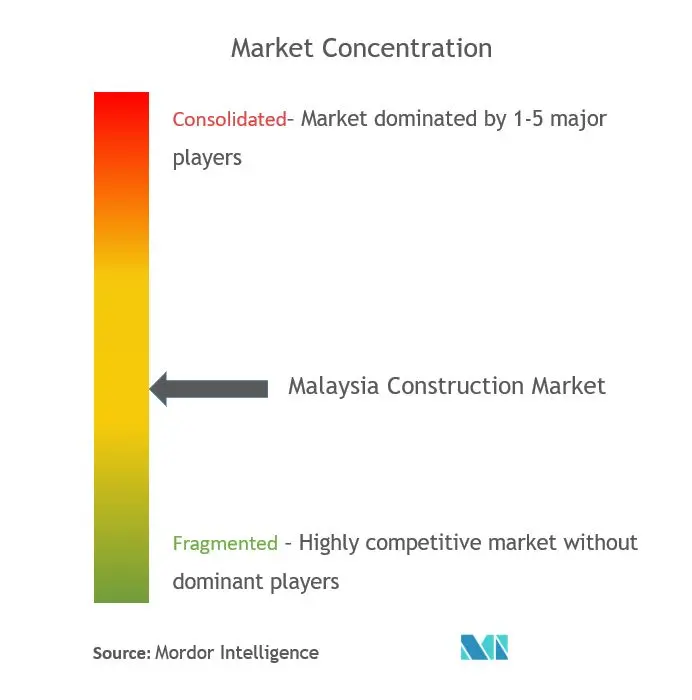

マレーシアの建設市場は、国際的な大手企業が市場全体の大きなシェアを占めているため、競争は緩やかである。さらに、住宅建設部門と輸送建設部門は予測期間中に大きく成長する可能性を秘めており、他の市場プレーヤーのビジネスチャンスを刺激している。マレーシアの建設市場における主要企業には、YTL Corporation Berhad、IJM Corporation Berhad、Gamuda Berhad、UEM Group Berhad、Malaysian Resources Corporation Berhadなどがある。

マレーシア建設市場のリーダー

YTL Corporation Berhad

IJM Corporation Berhad

Gamuda Berhad

UEM Group Berhad

Malaysian Resources Corporation Berhad

- *免責事項:主要選手の並び順不同

マレーシア建設市場ニュース

- 2023年10月ガムダBhd、サバ・エナジー・コーポレーション(SEC)およびケルジャヤ・カグム・ハイテックJV Sdn Bhd(KKHJV)と、サバ州テノムにおける40億リンギ(8.6億米ドル)、187.5メガワットの水力発電所開発のためのプライベート・ファイナンス・イニシアチブを実施する合弁契約を締結。

- 2023年7月IJMはFMM Elmina Sdn Bhdとパートナーシップを結び、シャーアラムのエルミナ市の22エーカーの敷地に2つの物流ハブを開発する。

マレーシア建設産業セグメント

建設とは、建物、インフラストラクチャー、産業施設、およびそれらに関連する活動を、その耐用年数の終わりまで提供することに関わるプロセスである。通常、計画、資金調達、設計から始まり、資産が建設され使用可能になるまで続く。建設はまた、修繕やメンテナンス、資産の拡張、拡張、改良のための工事、さらには最終的な解体、撤去、廃止も対象となる。

マレーシアの建設市場は、セクター別(商業、住宅、工業、インフラ(交通建設)、エネルギー、公共施設建設)、建設タイプ別(増築、解体、新築)に区分されている。本レポートでは、マレーシアの建設市場の市場規模と予測を、上記すべてのセグメントについて金額(米ドル)ベースで掲載しています。

| 商業建設 |

| 住宅建設 |

| 産業建設 |

| インフラ(交通)建設 |

| エネルギーおよび公共事業建設 |

| 追加 |

| 解体と新築 |

| セクター別 | 商業建設 |

| 住宅建設 | |

| 産業建設 | |

| インフラ(交通)建設 | |

| エネルギーおよび公共事業建設 | |

| 建設タイプ別 | 追加 |

| 解体と新築 |

マレーシア建設市場調査FAQ

マレーシアの建設市場の規模は?

マレーシアの建設市場規模は、2024年には385.5億米ドルに達し、年平均成長率8.55%で成長し、2029年には581.0億米ドルに達すると予想されている。

現在のマレーシアの建設市場規模は?

2024年、マレーシアの建設市場規模は385.5億ドルに達すると予想される。

マレーシア建設市場の主要プレーヤーは?

YTL Corporation Berhad、IJM Corporation Berhad、Gamuda Berhad、UEM Group Berhad、Malaysian Resources Corporation Berhadがマレーシア建設市場で事業を展開している主要企業である。

このマレーシア建設市場の対象年、2023年の市場規模は?

2023年のマレーシア建設市場規模は352.5億米ドルと推定される。本レポートでは、マレーシア建設市場の2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のマレーシア建設市場規模を予測しています。

最終更新日:

マレーシア建設産業レポート

Mordor Intelligence™ Industry Reportsが作成した、2024年のマレーシア建設市場のシェア、規模、収益成長率に関する統計です。マレーシアの建設業の分析には、2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。