インドネシア中古車市場分析

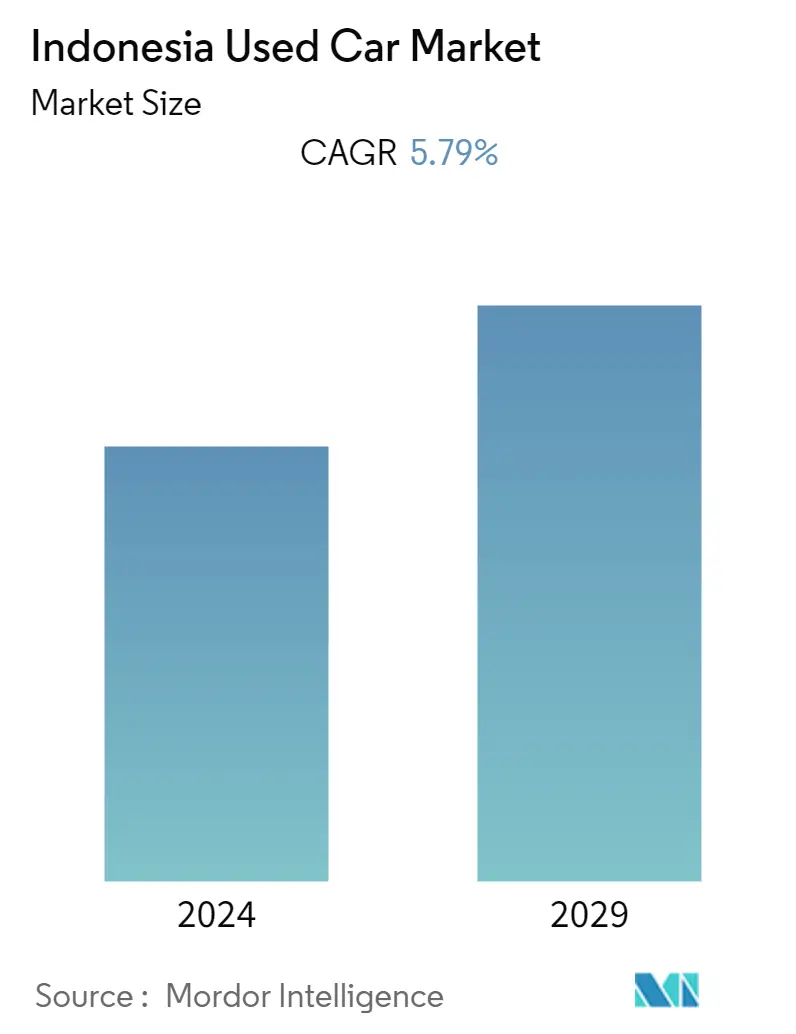

インドネシアの中古車市場規模は、現在のところUSD 56.34 billionと推定され、予測期間中(2023-2028)のCAGRは5.79%を記録し、USD 74.48 billionに達すると予測されている。

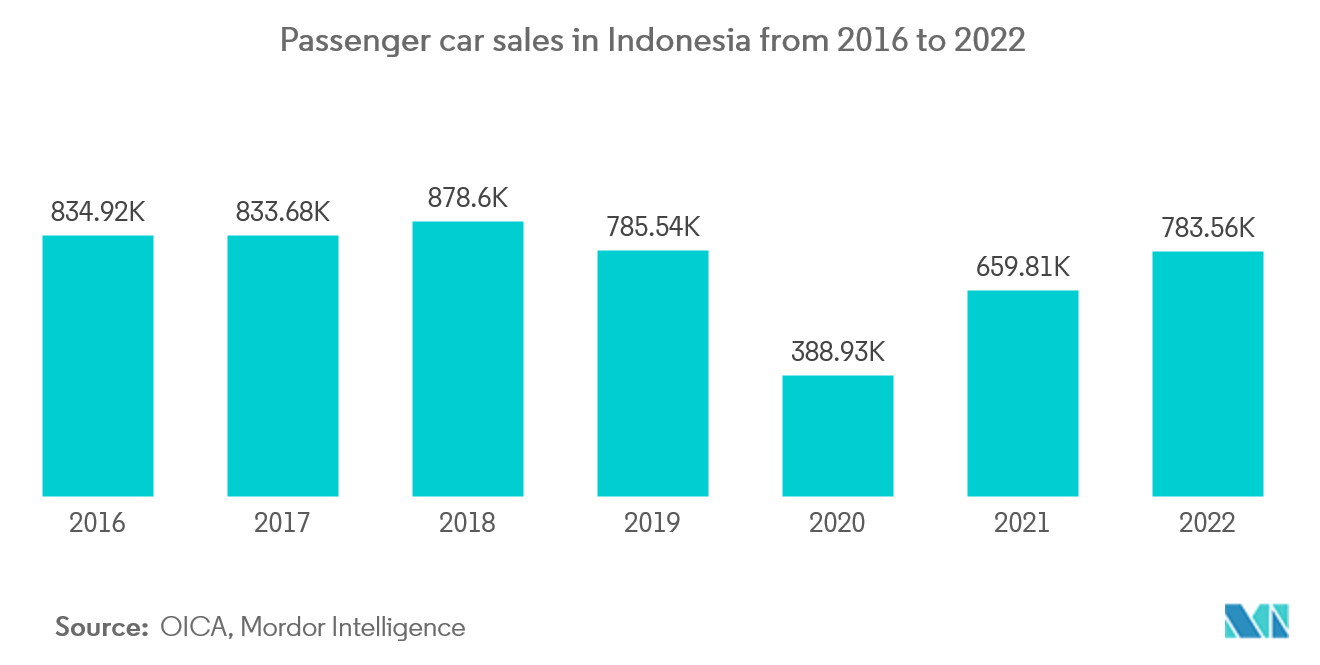

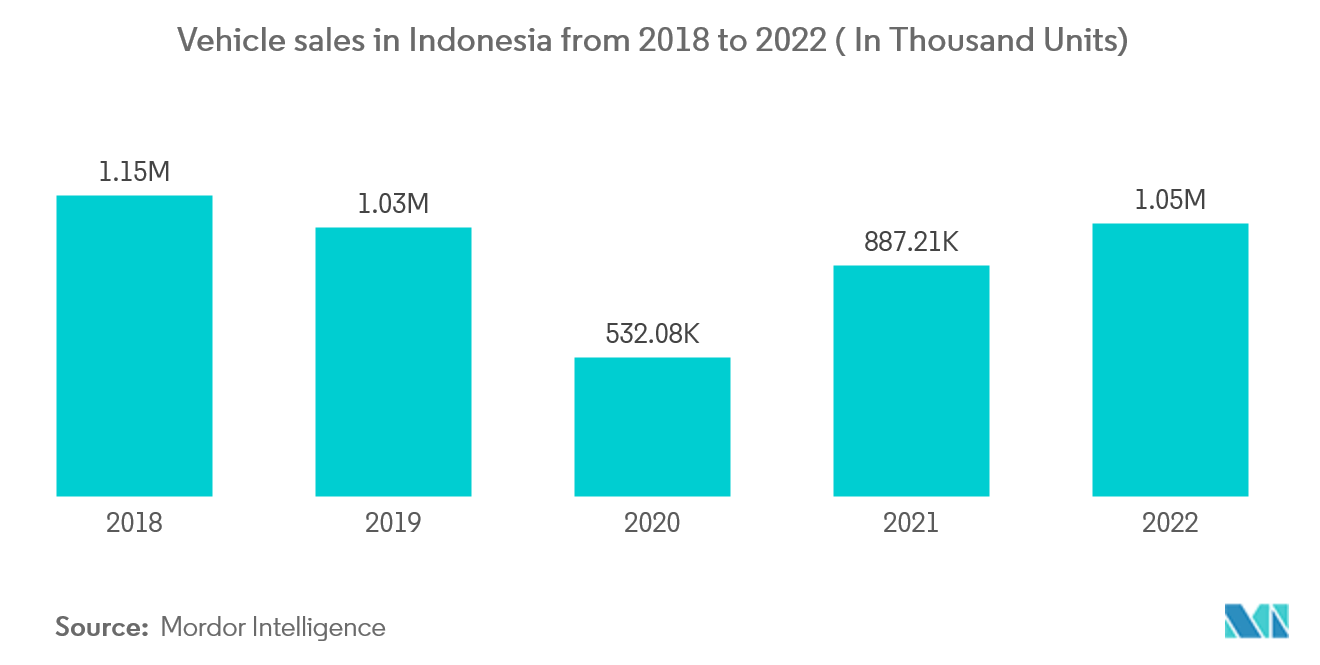

- 中古車市場は、COVID-19の発生とその後の閉鎖によって大きく落ち込んだ。しかし、新車販売に比べれば、買い控えと新車購入のための可処分所得が少なかったため、落ち込みはそれほど大きくはなかった。しかし現在、生活が正常になるにつれて、インドネシアの中古車市場は次の数年でペースを取り戻すと予想されている。

- パンデミック(世界的大流行)により、公共交通機関での移動は危険を伴うため、自動車を所有することは個人の生活にとって避けられないものとなった。コビド以前の時代には公共交通機関を好んで利用していた人々が、今では中古車市場の潜在顧客となっている。

- デジタル化が進み、企業が遠隔地から没入型の購入体験を提供できるようになったため、インドネシアの中古車市場は大きな成長が見込まれている。さらに、付加価値サービス提供の増加や、中古車向けクレジットを提供する金融業者の多様化も、同地域の中古車市場の成長に寄与するだろう。しかし、金利の上昇が市場の成長を妨げる潜在的な顧客を振り向かせる可能性もある。

- 例えば、Mobil88は2021年9月、中古車の売買を容易にするMo88iアプリケーションを発表した。Mo88iは、信頼され、簡単、迅速、効率的な中古車売買のためのプラットフォームであり、車検や推定落札価格から始まり、融資や車両保険の提出で終わる。

- 銀行に比べて低金利で、柔軟な分割払いオプションを提供する様々なノンバンク・ファイナンス会社の出現も、市場成長を後押しする大きな要因である。

インドネシア中古車市場動向

スポーツ用多目的車(SUV)販売の拡大が市場を後押し

- スポーツ・ユーティリティ・ビークル(SUV)は近年、インドネシアの中古車購入者の間で人気が高まっている。消費者は常に市場に出回っているSUVの現行モデルを見たがる一方で、ディーラーはこの成長市場に向けて新しいSUVを提供しようと競い合っている。若者のSUVトレンドが、国内バイヤーのSUVセグメントを牽引しているのかもしれない。

- このような状況において、高級でスポーティな外観を持つSUVの存在は、一般的にハイクラスに対応しつつ、適度な快適性を提供している。SUVは、このような悩みを持つ顧客に、より素晴らしいお買い得感を提供する。低予算でも、頑丈で最新のクルマのイメージを与える低価格のSUVがある。このSUV部門は、中流経済圏ではお買い得である。

- また、サブコンパクトSUVの出現は、これらのモデルが性能と予算の両方を兼ね備えていることから、ディーラーに多くの可能性を提供している。売れ筋のSUVモデルには、ホンダBR-V、ダイハツTerios、トヨタRush、シボレーTrax、DFSK Glory 580などがある。

- OLX Autos Indonesiaの統計によると、中古車販売はMPVからSUVにシフトする傾向が近年見られる。2020年まではMPVが自動車・中古車セグメントでトップの選択肢であり続けた。しかし、2022年にはSUVが市場シェアを占め、2021年の25%から31%上昇した。

- インドネシアでは、多目的車(MPV)が最も人気のある車の一つとなっている。中古のMPVは、予算が限られている個人にとって依然として人気のある選択肢である。MPVはボディ寸法が十分大きく、乗客定員が多く、荷物も多いため、依然として高い需要がある。

- インドネシアの家族数の拡大による大型車需要の増加により、ここ数年の中古車販売台数はMPVがトップとなっている。現状によると、インドネシアではMPV車のトレンドは依然として強く、市場全体の販売台数の約45%を占めている。

- ブランド認知度の向上と家族数の増加により、高級車とMPVの販売台数が増加し、市場が牽引される可能性が高い。インドネシアでの中古車販売はMPVが主流であったが、最近ではハッチバック、シティカー、SUVの需要が急増している。これらの車の需要は、大家族から核家族への社会的移行と、個々の要求に応じた車の購入が原動力となっている。

西ジャワが中古車市場を独占

- 西ジャワ州はインドネシアで最も人口の多い州で、2020年の国勢調査によると、人口は4,827万4,160人である。州の主要都市であるブカシとバンドンは、それぞれインドネシアで3番目と4番目に人口の多い都市である。また、バンドンは世界で最も人口密度の高い都市のひとつである。ボゴールなどの大都市もある。

- 西ジャワ州はインドネシアの自動車販売台数の20%以上を占めており、毎年6,000台もの自動車が販売されている。西ジャワの中古車販売ではSUVが勢いを増している。SUVが好まれる理由は、西ジャワの地域で、遠隔地でも運転できるからである。

- トヨタ、ダイハツ、ホンダなどのブランドは、西ジャワ州の中古車販売で最も選ばれている。トヨタFortuner、ダイハツTerios、ホンダCR-Vのようなモデルは、中古車市場で最も販売されているSUVモデルであり、50000kmのモデルで約2億-2億5000万ルピア(14286-17858米ドル)の平均価格で販売されている。

- 台数と金額ベース。主なOEM認定ディーラーは、バンドンとその周辺、およびTier-2/Tier-3の都市に集中している。しかし、マルチバンド・ディーラーは、オンラインでもオフラインでも、州内の至る所で見つけることができる。巨大な市場の可能性のため、Carmudi、OLX、Cars24、Carro、Mobil88など、多くの中古車プラットフォームやOEM認定ディーラーが主要都市に存在している。

- COVID-19の大流行により、中古車市場は2020年に減少した。ブカシ、バンドン、カラワンなどの都市がある西ジャワ州では、新型コロナウィルスの影響によりPSBB(大規模社会制限)が実施された。

- しかし、パンデミック以降、需給が停滞した結果、中古車価格が上昇している。ディーラーは在庫一掃のため10~15%程度値上げし、需要は先行き不安による買い控えで減少している。

- 中古車産業が盛んなインドネシアでは、西ジャワ市場の中・下位クラスの日本車中古車価格は、コストパフォーマンスの良い車が手に入りやすいため、最も好まれている。

インドネシア中古車産業概要

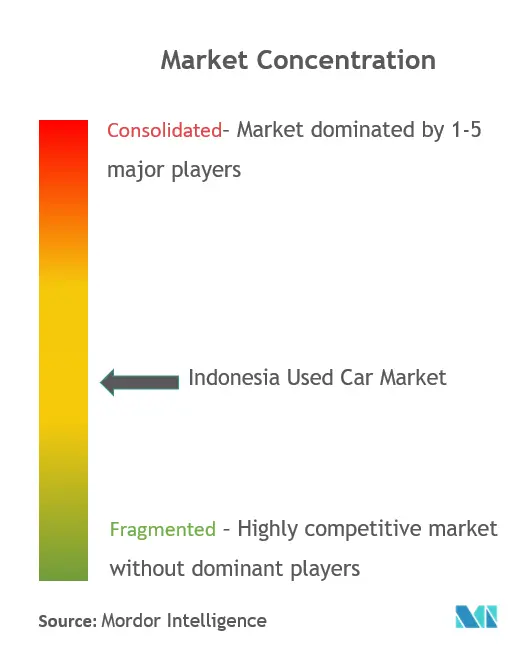

インドネシアの中古車市場は断片化されており、オンラインプレーヤーと企業が運営する中古車ディーラーによって占められている。主なプレーヤーは、Carsome、Caroline、Carro、OLX、iCarAsia、Diamond Smart Auto、PT Tunas Ridean Tbk、Toyota Trust、Suzuki Auto Valueなどである。

主要プレーヤーは、市場シェアを拡大するために、提携、買収、パートナーシップを結んでいる。 例えば、2022年2月、CarsomeはCatchaグループからiCar Asiaを買収した。主に2021年に19.9%の株式を取得し、さらに2022年2月に残りの株式(80.1%)をCatchaグループから譲り受けた。買収のための投資総額は約2億米ドルであった。

インドネシア中古車市場リーダー

Carro

Caroline

OLX

Carsome

iCar Asia

- *免責事項:主要選手の並び順不同

インドネシア中古車市場ニュース

- 2022年5月 中古車マーケットプレイスCarsomeのインドネシア部門は、中古車のオンライン売買に特化したCarsome Indonesiaのビジネスをサポートするため、インドネシアのBank Jago Tbkと自動車金融に関する提携契約を締結した。

- 2021年11月:ヒュンダイは、顧客が最大50%の大幅なコスト削減でヒュンダイ車を所有できる革新的な融資ソリューション、ヒュンダイスマートディールを導入した。同プログラムは、心配のないメンテナンス特典を提供し、最終分割払い完了後、新車のヒュンダイ車に下取りする際、70%という驚異的なリセールバリューを保証する。

- 2021年9月Mobil88は、中古車の売買プロセスに革命をもたらすMo88iアプリケーションを発表した。Mo88iは信頼できる効率的なプラットフォームとして、車検から見積もり落札価格、そして手間のかからない融資と車両保険の提出に至るまで、すべてのステップを合理化します。このユーザーフレンドリーなアプリケーションは、買い手と売り手の双方にとって、信頼でき、簡単で、迅速な体験を保証し、中古車売買の旅を比類のない利便性で簡素化します。

インドネシア中古車産業セグメンテーション

インドネシアの中古車市場とは、インドネシアにおける中古車の売買・取引に関わる自動車産業のセグメントを指す。セダン、ハッチバック、SUV、バンなど、個人や企業によって所有・使用されたことのある様々な車両が含まれる。

インドネシアの中古車市場は、車両タイプ、予約チャネル、融資プロバイダー、州によって区分される。車種別では、ハッチバック、セダン、スポーツ多目的車(SUV)、多目的車(MPV)に区分される。予約チャネル別では、市場はオンライン、OEM認定/公認ディーラー、マルチブランドディーラーに区分される。融資業者別では、OEM、銀行、非銀行系金融会社に、州別では、西ジャワ州、東ジャワ州、中部ジャワ州、北スマトラ州、バンテン州、その他州に区分される。

本レポートでは、上記のすべてのセグメントについて、金額(米ドル)ベースの市場規模および予測を提供している。

| ハッチバック |

| セダン |

| スポーツユーティリティビークル (SUV) |

| 多目的車両 (MPV) |

| オンライン |

| OEM認定/正規ディーラー |

| マルチブランド販売店 |

| OEM |

| 銀行 |

| 非銀行金融会社 |

| 西ジャワ |

| 東ジャワ |

| 中部ジャワ |

| 北スマトラ |

| バンテン |

| その他の県 |

| 車両の種類 | ハッチバック |

| セダン | |

| スポーツユーティリティビークル (SUV) | |

| 多目的車両 (MPV) | |

| 予約チャネル | オンライン |

| OEM認定/正規ディーラー | |

| マルチブランド販売店 | |

| 融資プロバイダー | OEM |

| 銀行 | |

| 非銀行金融会社 | |

| 州 | 西ジャワ |

| 東ジャワ | |

| 中部ジャワ | |

| 北スマトラ | |

| バンテン | |

| その他の県 |

インドネシア中古車市場調査FAQ

現在のインドネシアの中古車市場規模はどれくらいですか?

インドネシアの中古車市場は、予測期間(5.79%年から2029年)中に5.79%のCAGRを記録すると予測されています

インドネシア中古車市場のキープレーヤーは誰ですか?

Carro、Caroline、OLX、Carsome、iCar Asiaはインドネシアの中古車市場で活動している主要企業です。

このインドネシア中古車市場は何年まで対象になりますか?

このレポートは、2019年、2020年、2021年、2022年、2023年のインドネシア中古車市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のインドネシア中古車市場規模も予測しています。

最終更新日:

インドネシア中古車産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のインドネシア中古車市場シェア、規模、収益成長率の統計。インドネシア中古車分析には、2024年から2029年までの市場予測見通しと過去の概要が含まれます。得る この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。