インドの電力市場分析

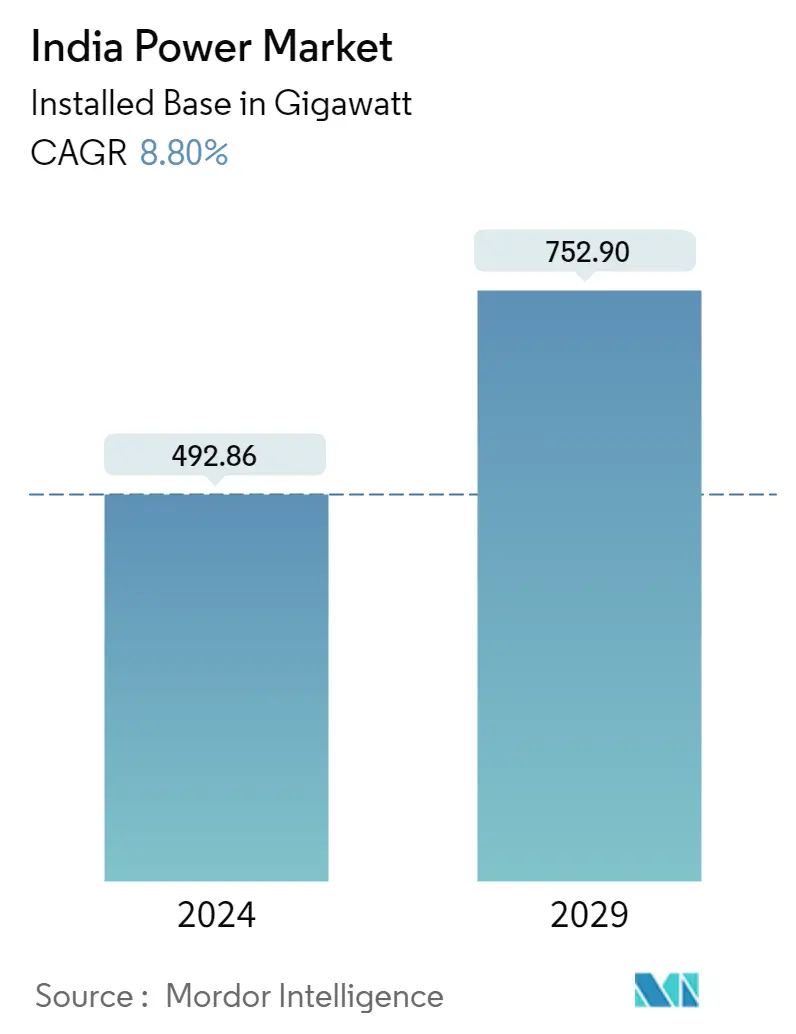

インド電力市場の設置ベース規模は、2024年の492.86 gigawattから2029年には752.90 gigawattに成長し、予測期間中(2024-2029)の年平均成長率は8.80%になると予想される。

- 中期的には、政府の支援政策、インフラ活動による電力需要の増加、人口の増加といった要因が、予測期間中の市場を牽引すると予想される。

- 一方で、発電・送配電網の整備・近代化には莫大な投資が必要であり、民間セクターの投資が弱いことがインド電力市場の成長を妨げると予想される。

- とはいえ、インドには豊富な太陽放射照度があり、年間を通じて太陽エネルギーを受け入れている。このため、特にラジャスタン州、グジャラート州、アンドラ・プラデシュ州など、国内で最も日照量の多い場所から太陽エネルギーを利用する絶好の機会が生まれている。外国からの投資や大規模な電力プロジェクトと相まって、上記の要因はインドの電力市場を成長させる好機となっている。

インドの電力市場動向

市場を支配する発電用熱源

- インドには石炭が大量に埋蔵されており、発電用の燃料として入手しやすく、比較的安価である。石炭の埋蔵量が多いことから、インドは主要な石炭生産国であると同時に石炭消費国でもあり、火力発電所は増大する電力需要を満たすための魅力的な選択肢となっている。

- さらに、インドには石炭火力発電のためのインフラが確立されている。数多くの炭鉱、輸送網、石炭火力発電所がすでに稼働している。こうした既存のインフラが、火力発電市場の優位性を支える基盤となっている。

- さらに2022年9月、インド・エネルギー省は、増大する電力需要に対応するため、2030年までに56GWもの石炭火力発電容量を追加する準備を進めていると発表した。この石炭火力発電容量の増加は、現在の285の石炭火力発電所による204GWの石炭燃料発電を約25%上回ることになる。

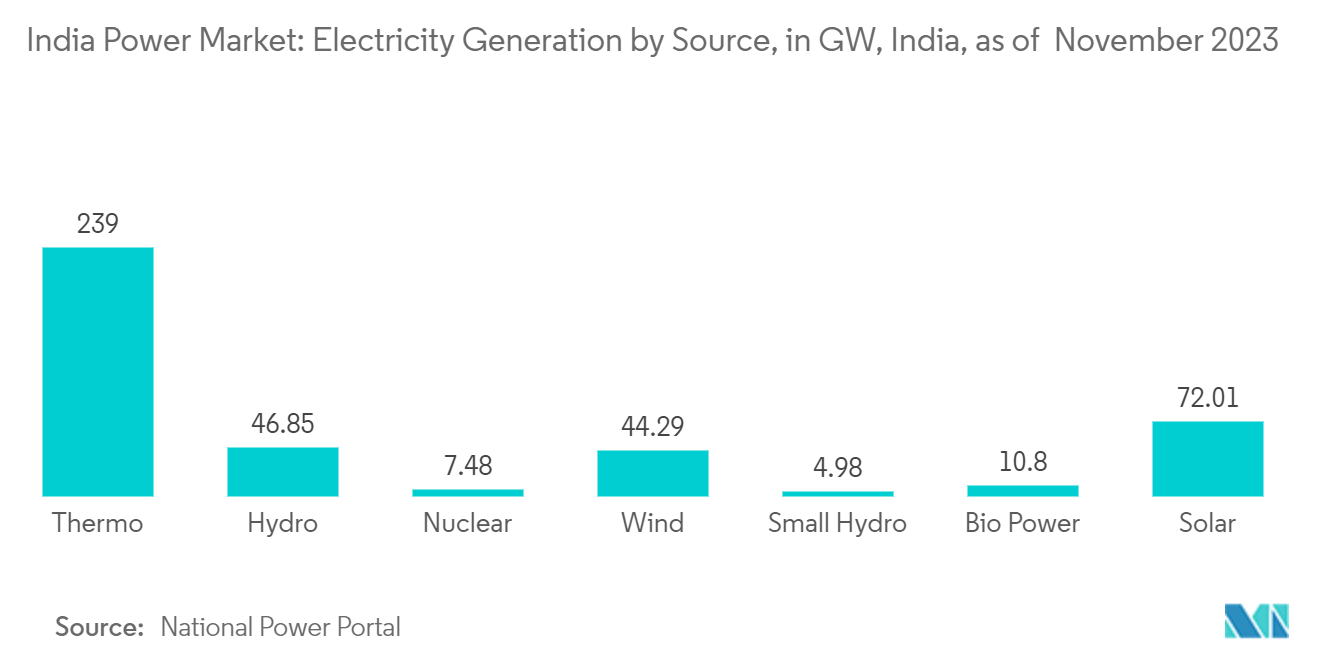

- 2023年11月現在、インドは火力発電に大きく依存しており、総設備容量は2390.7万kWで、国内の発電容量の56%以上を占めている。

- さらに、火力発電所、特に石炭を使用する発電所は、再生可能エネルギーなどの代替エネルギーと比較してコスト競争力がある。火力発電所設立のための初期資本投資は、しばしば低額であり、燃料費を含む運転コストは、変動の激しい石油・ガス価格と比較して比較的安定している。

- 火力発電所は、安定した信頼性の高い電力供給を行うことができるため、ベースロード需要(消費者が日常的に必要とする最低限の電力)を満たすのに適している。安定した電力供給が可能であることが、市場における火力電源の優位性につながっている。

- したがって、前述の通り、予測期間中は火力発電部門が市場を支配する可能性が高い。

政府の政策と支援が市場を牽引すると予想される

- 政府の政策と支援は、電力セクターの成長に必要な明確なロードマップ、財政的インセンティブ、規制の枠組み、インフラ整備を提供するため、インド電力市場の極めて重要な推進力となっている。再生可能エネルギー、エネルギー効率、グリッド統合、デジタル化を推進することで、政府は投資を呼び込み、イノベーションを促進し、インドの持続可能で信頼性の高い電力市場への移行を促進する環境を作り出している。

- インド政府は、エネルギーミックス全体に占める自然エネルギーの割合を高めるため、野心的な自然エネルギー目標を設定している。国家太陽光発電ミッション(National Solar Mission)、国家風力発電ミッション(National Wind Energy Mission)、様々な州レベルの再生可能エネルギー政策などの政策は、再生可能エネルギー発電プロジェクトの開発に対するインセンティブとサポートを提供している。これらのイニシアチブは、投資を誘致し、規制プロセスを合理化し、財政的インセンティブを提供し、再生可能エネルギーの成長に有利な環境を確保することを目的としている。

- 国の持続可能な変革を促進するため、政府は、2030年までに再生可能エネルギー設備容量500ギガワット(GW)を達成するという困難な目標を設定した。この目標には、太陽光発電が280GW、風力発電が140GWの導入が含まれ、国全体で重要なグリーン革命を推進することを目指している。

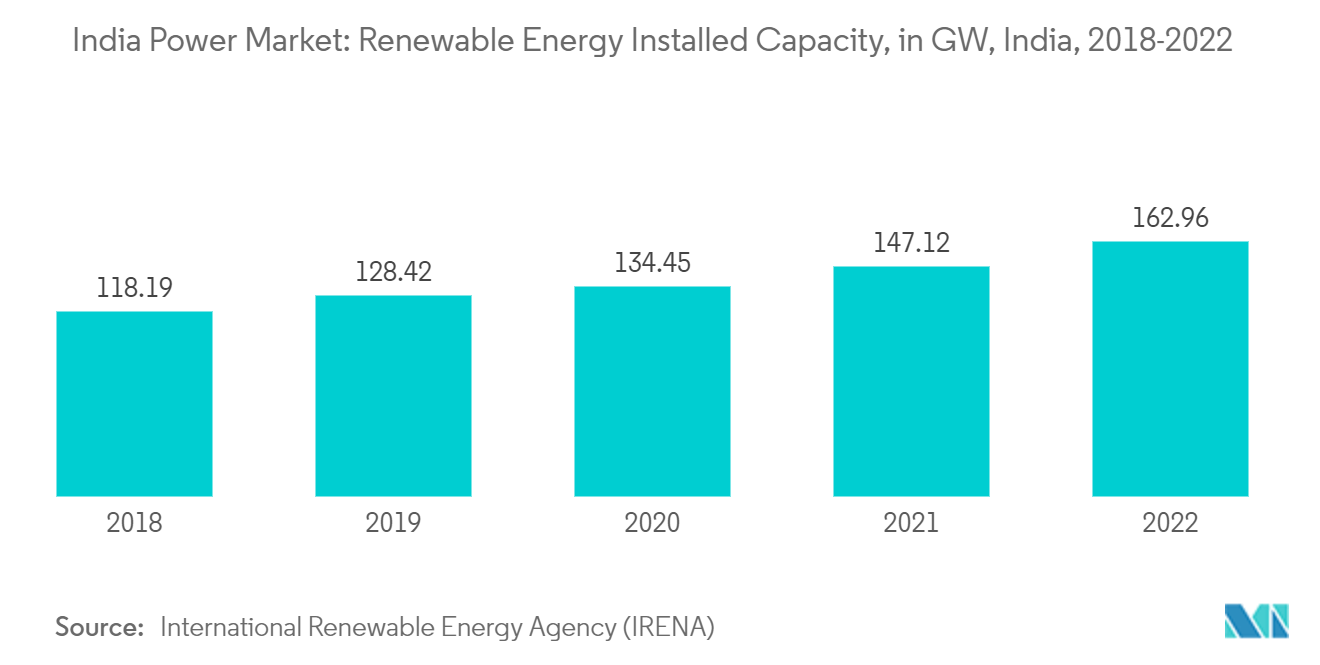

- 2022年現在、インドの再生可能エネルギー設備容量は162GWを超え、2021年の147GWと比較して、再生可能エネルギーの適応が進んでいることを示しており、結果としてインドの電力市場を牽引している。

- 2023年3月、インドは再生可能エネルギー部門拡大のための明確な道筋を描き、その成長のための明確なロードマップを示した。このビジョンの一環として、インドは2024年3月までに、合計発電容量40ギガワットのウルトラメガソーラーパークの設立に取り組んでいる。この野心的なイニシアチブは、再生可能エネルギー・インフラを拡大し、持続可能な未来を育むというインドの揺るぎない献身を示している。

- さらに政府は、再生可能エネルギー導入とエネルギー効率化対策を促進するために、さまざまな財政的インセンティブや補助金を提供している。これには、資本補助金、発電量ベースのインセンティブ、税制優遇、譲許的融資、実行可能性ギャップ資金などが含まれる。このようなインセンティブは、再生可能エネルギープロジェクトを財政的に魅力的なものにし、電力市場への民間セクターの参入を促す。

- 従って、上記の通り、政府の支援政策が予測期間中の市場を牽引すると予想される。

インド電力産業の概要

インドの電力市場は半固定的である。この市場の主要プレーヤー(順不同)には、NTPC Ltd、NLC India Ltd、SJVN Ltd、JSW Group、Power Grid Corporation India Ltdなどがある。

インド電力市場リーダー

NTPC Ltd.

NLC India Ltd.

SJVN Ltd.

JSW Group

Power Grid Corporation India Ltd.

- *免責事項:主要選手の並び順不同

インド電力市場ニュース

- 2023年2月米国企業がグローバル・インベスターズ・サミット(GIS)に先立ち、ウッタル・プラデーシュ州政府と新技術に9965万米ドルを投資する意向書を交わした。同社はウッタル・プラデーシュ州の再生可能エネルギー分野への投資について、これまでに269通の意向表明書(LoI)に署名している。

- 2023年2月:増大する電力需要を再生可能エネルギーで満たすべく、インドは中国に隣接する北東部の山岳地帯で最大の水力発電プロジェクトを承認した。政府は、2,880メガワットの容量を持つDibangプロジェクトに39億米ドルを投資することを承認した。

- 2022年12月:インド政府は、Solar Energy Corporation of India Limited (SECI)および世界銀行と協力し、金融支援に関する最終合意に達した。これらの協定には、国際復興開発銀行(IBRD)からの1億5,000万米ドルの融資、クリーン技術基金(CTF)からの2,800万米ドルの融資、CTFからの2,200万米ドルの無償資金供与が含まれる。この資金は、よりクリーンで再生可能なエネルギー源を活用することで、インドの発電能力の増強を支援することを目的としている。

インド電力産業のセグメント化

発電は、石炭、水力、太陽光、火力など、さまざまな一次電源を通じて行われる。公益事業では、発電はエンドユーザーに供給される前の段階である。その後、送電と配電が行われる。発電された電力は、高圧線(送電線)と低圧線(配電線)を通じて、エンドユーザーの要求に応じて配電される。

インドの電力市場は、発電、送電、配電(TD)によって区分される。発電では、火力、水力、再生可能エネルギー、その他に区分される。送配電(TD)については定性的な分析のみを行っている。送配電(TD)については定性的な分析のみを行う。

| サーマル |

| 水力 |

| 再生可能 |

| その他 |

| 世代 | サーマル |

| 水力 | |

| 再生可能 | |

| その他 |

インド電力市場調査FAQ

インドの電力市場の規模は?

インドの電力市場規模は2024年に492.86ギガワットに達し、年平均成長率8.80%で2029年には752.90ギガワットに達すると予想される。

現在のインドの電力市場規模は?

2024年には、インドの電力市場規模は492.86ギガワットに達すると予想されている。

インド電力市場の主要プレーヤーは?

NTPC Ltd.、NLC India Ltd.、SJVN Ltd.、JSW Group、Power Grid Corporation India Ltd.がインド電力市場で事業を展開している主要企業である。

インドの電力市場における主な取引形態は?

インドの電力市場における主な取引形態は、a) パートナーシップ b) デット・オファリング c) 買収 d) 資産取引である。

最終更新日:

インド電力産業レポート

インドの電力市場は、セクター分析と政府政策によって大きな変革期を迎えている。業界動向は、市場データと業界分析に裏付けられた再生可能エネルギーへのシフトを示している。この転換は、増加する電力生産と消費需要に対応し、インドの安定した持続可能なエネルギーの未来を確保するために不可欠である。市場概要では、火力発電の優位性と、野心的な目標とインセンティブに後押しされた再生可能エネルギー重視の高まりを強調している。

市場分析では、インドの豊かな日射量に後押しされた太陽エネルギー・プロジェクトの豊富な機会が明らかにされている。業界レポートでは、パートナーシップ、債券発行、買収が強調されており、協力と投資の機が熟した活気ある環境が示されている。再生可能エネルギー証書制度のような規制の枠組みは、自然エネルギーを促進し、目標遵守を確実にする上で重要な役割を果たしている。

市場の見通しは有望であり、業界予測と市場成長は電力セクターの大幅な変化を指し示している。業界統計と市場細分化により、進化する状況を詳細に見ることができる。市場価値と業界規模は、業界リサーチと市場リーダーのイニシアチブに牽引され、成長が見込まれる。

業界の見通しは明るく、業界情報や業界売上高は電力市場の堅調な将来を示しています。市場レビューと業界プロファイルは、このセクターのダイナミクスに関する包括的な洞察を提供します。再生可能エネルギーへの注目は、より持続可能で多様なエネルギー状況を目指し、大きな変化をもたらす態勢を整えている。

インドの電力市場の詳細な分析と予測展望については、Mordor Intelligence™ の産業レポートが包括的な洞察とレポートPDFの無料ダウンロードを提供します。レポート例とレポートPDFは、調査会社や関係者に貴重な情報を提供します。市場予測や市場予測は、業界調査や市場データに裏打ちされた堅調な成長率を示唆しています。