ASEAN硫黄市場分析

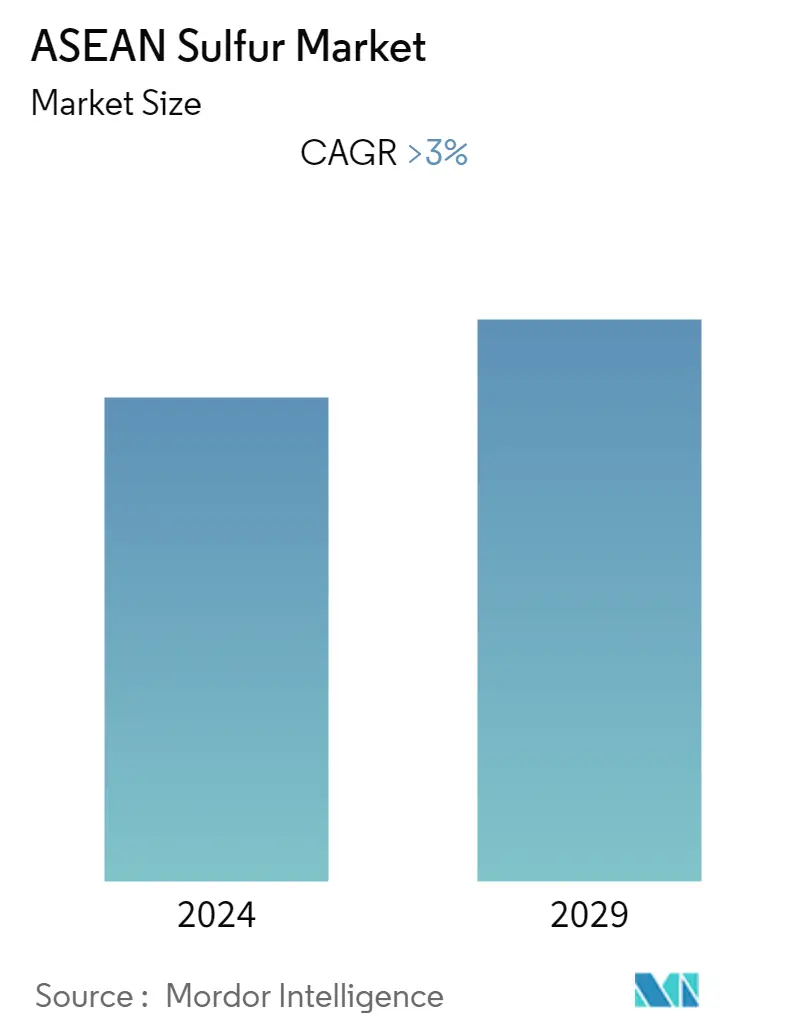

ASEAN地域の硫黄市場は予測期間中に3%以上のCAGRで成長すると予想される。市場を牽引する主な要因は、肥料製造分野からの需要の増加と、ゴムの加硫用硫黄の使用量の増加である。その反面、排出に関する厳しい環境規制やCOVID-19の発生によって生じる好ましくない状況が主な阻害要因となっており、これが市場の成長を妨げると予想される。

- セメントポリマーコンクリートへの硫黄の使用は、今後の市場成長に有利な機会を提供すると予想される。

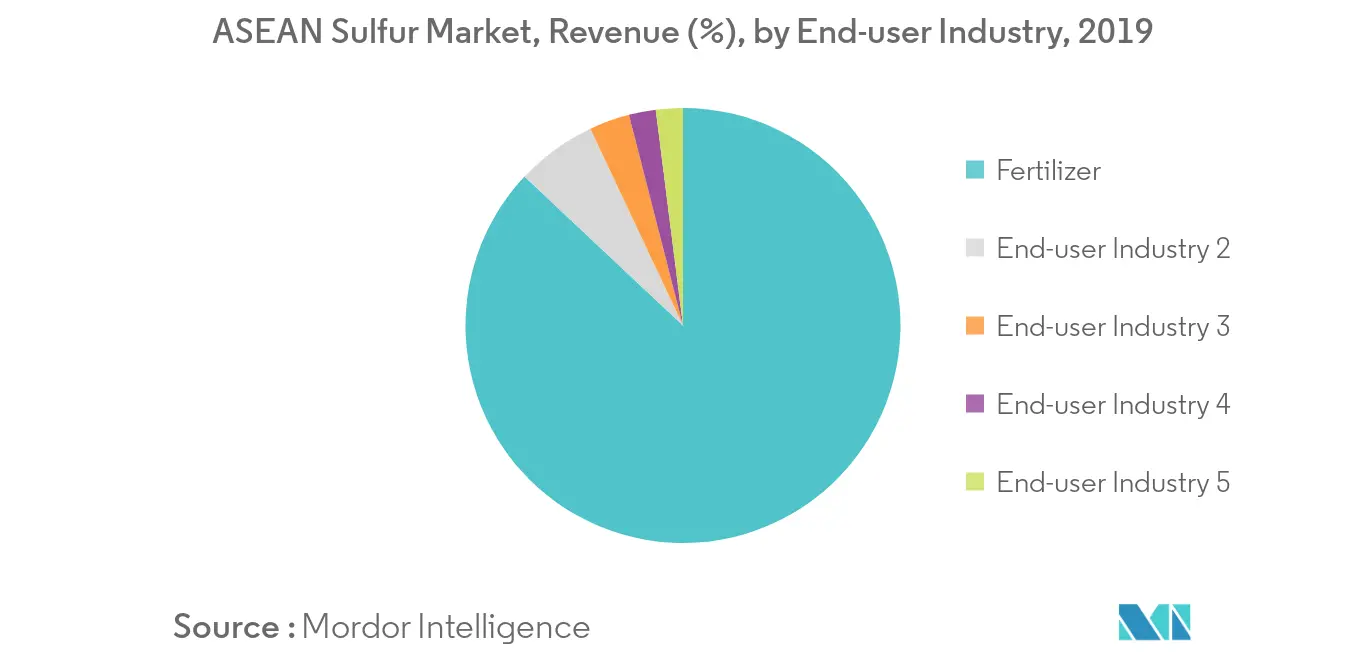

- エンドユーザー産業別では、肥料分野が最大のシェアを占めている。

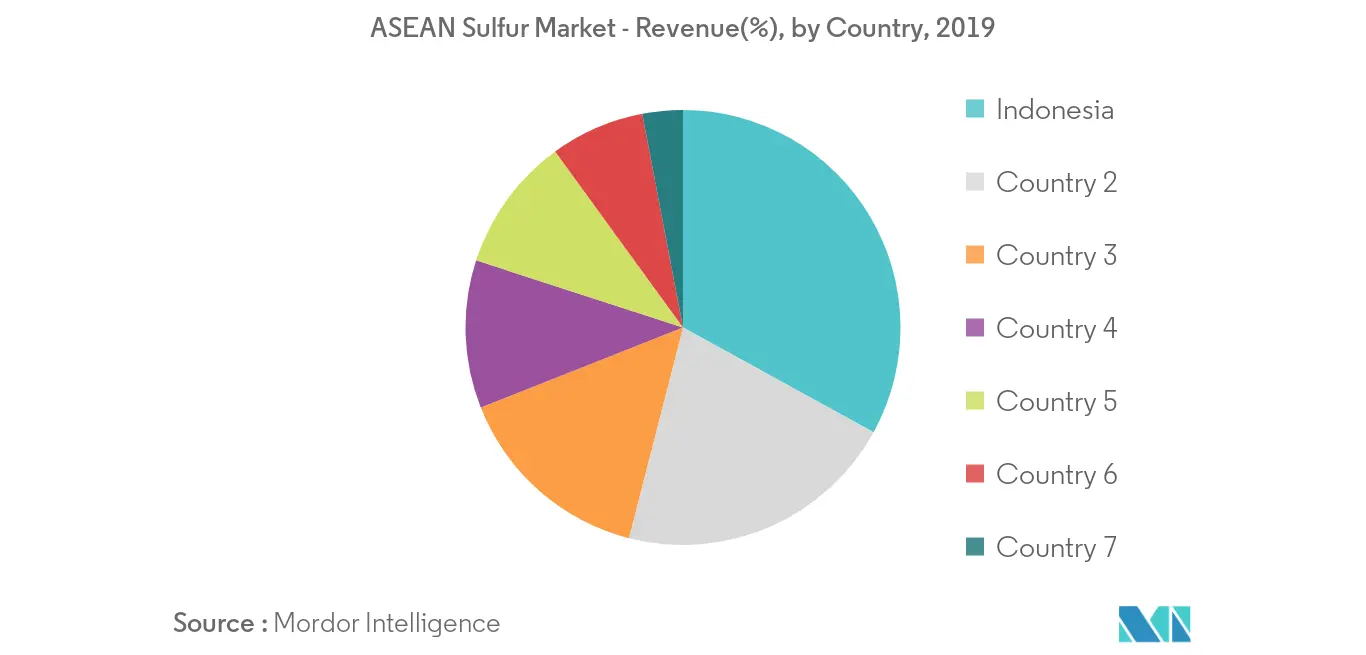

- 国別では、インドネシアが予測期間中に市場を支配すると予想される。

ASEANの硫黄市場動向

肥料業界からの需要の高まり

- 硫黄は農業において、窒素、リン、カリウムと並ぶ第4の多量栄養素と考えられている。

- 硫黄は植物において様々な機能を持っている。その主な役割のいくつかは、タンパク質の合成とクロロフィルの形成である。また、特に油糧作物では油の合成に不可欠であり、窒素の代謝における活性成分でもある。

- ASEANの肥料需要のほぼ95%は、アブラヤシ、ゴム、サトウキビが占めている。今後数年間はプランテーションが肥料需要増加の主な原動力になると予想され、ひいてはこれが世界の肥料用硫黄市場を牽引する可能性がある。

- さらに、過去10年間の排ガス規制により、硫黄の沈着量は多くの作物にとって必要量を下回り、硫黄の欠乏が広まった結果、硫黄を含む作物・牧草用肥料が幅広く開発されるようになった。

- バイオ燃料に使用されるナタネ生産量の増加は、硫黄欠乏のリスク対策として使用される硫黄肥料の需要増加をもたらした。

- バイオ燃料生産に使用される大豆、トウモロコシ、サトウキビの市場が好調なため、チオ硫酸アンモニウムなどの硫酸肥料の需要が増加している。

- インドネシアの農業によるGDPは、2019年第4四半期の32.1億米ドルから2020年第1四半期には50.5億米ドルに増加した。また、インドネシアの肥料市場は予測期間中に年平均成長率4%で成長すると予想されている。これらの要因は、同国の硫黄市場にプラスの影響を与えると予想される。

- したがって、上記の要因は予測期間中にASEAN地域の硫黄需要に影響を与えそうである。

市場を支配するインドネシア

- インドネシアは東南アジア最大の経済国である。2019年のGDP成長率は5%で、2020年のGDP成長率は5.1%と予想されている。

- 同国はASEAN諸国の中でも、また世界レベルでもトップクラスの硫黄輸入国である。インドネシアの硫黄市場需要は、2025年までに約83万4,000トンに達すると予想される。

- 化学、食品・飲料、繊維、自動車、エレクトロニクス産業は、政府によって優先産業として宣言された。これは主に、2030年までにGDPへの貢献度を21~26%まで高めるためである。

- インドネシアは無数の農産物の主要生産国である。農業からのGDPは、2010年から2018年まで平均49.2億米ドルであった。投資は、機械化・自動化された農業技術の利用拡大、総耕作面積を拡大するための肥料・農薬の使用、インフラの改善に活用されている。そのため、農業関連製品はインドネシアの企業にとって大きなビジネスチャンスとなる。

- 食品・飲料産業は、インドネシアの製造業と経済成長を支える柱であり続けると予測される。食品・飲料産業が重要な役割を果たしていることは、同国の非石油・ガスGDPに大きく貢献していることからもわかる。

- インドネシアは、アジアで最も急速に成長している医薬品市場のひとつである。インドネシアの医薬品市場はASEAN地域で最大の市場として位置づけられており、市場規模は2021年までに101億1,000万米ドルに達すると予想されている。

- インドネシアは世界第2位の天然ゴム生産国である。国内では、粗パーム油、コーヒー、カカオに次ぐ重要な商品であり、国家収入、外貨収入、重要な工業原料の供給源として非常に重要な役割を果たしている。したがって、この産業は、ゴムの加硫に使われる硫黄のもう一つの主要な消費者である。

- したがって、前述の要因は予測期間中、硫黄の需要にプラスの影響を与えると思われる。

ASEAN硫黄産業の概要

ASEANの硫黄市場は統合されており、上位5社が大きなシェアを占めている。同市場の主要プレーヤーには、ロイヤル・ダッチ・シェル、アブダビ国営石油会社、カタール石油製品販売会社、中国石油化工集団(SINOPEC)、PETROVIETNAM CHEMICAL AND SERVICES CORPORATIONが含まれる。

ASEAN硫黄市場のリーダーたち

Royal Dutch Shell

Abu Dhabi National Oil Company

Qatar Petroleum for the Sale of Petroleum Products Company Limited

China Petroleum & Chemical Corporation (SINOPEC)

PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC)

- *免責事項:主要選手の並び順不同

ASEANの硫黄産業セグメント

ASEANの硫黄市場レポートは以下を含む:。

| 肥料 |

| 化学処理 |

| 金属製造業 |

| ゴム加工 |

| その他のエンドユーザー産業 |

| マレーシア |

| インドネシア |

| タイ |

| シンガポール |

| フィリピン |

| ベトナム |

| 残りのASEAN諸国 |

| エンドユーザー産業 | 肥料 |

| 化学処理 | |

| 金属製造業 | |

| ゴム加工 | |

| その他のエンドユーザー産業 | |

| 地理 | マレーシア |

| インドネシア | |

| タイ | |

| シンガポール | |

| フィリピン | |

| ベトナム | |

| 残りのASEAN諸国 |

アセアン硫黄市場調査FAQ

現在のASEAN硫黄市場の規模はどれくらいですか?

ASEAN硫黄市場は、予測期間(2024年から2029年)中に3%を超えるCAGRを記録すると予測されています

ASEAN硫黄市場の主要プレーヤーは誰ですか?

Royal Dutch Shell、Abu Dhabi National Oil Company、Qatar Petroleum for the Sale of Petroleum Products Company Limited、China Petroleum & Chemical Corporation (SINOPEC)、PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC) は ASEAN 硫黄市場で活動している主要企業です。

この ASEAN 硫黄市場は何年を対象としていますか?

レポートは、2019年、2020年、2021年、2022年、2023年のASEAN硫黄市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のASEAN硫黄市場規模も予測します。

最終更新日:

ASEAN硫黄産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の ASEAN 硫黄市場シェア、規模、収益成長率の統計。 ASEAN 硫黄分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。