アジポニトリル市場分析

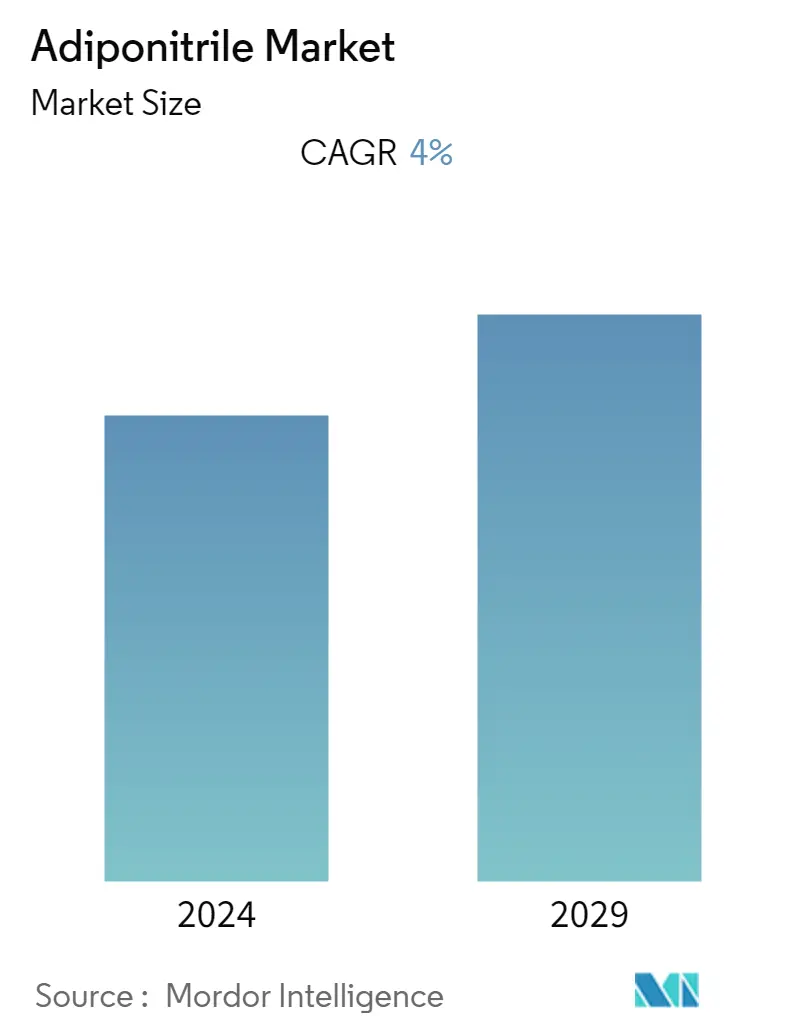

アジポニトリルの市場規模は、2023の1.44 million tonsから2028までに1.75 million tonsへと、予測期間中(2023-2028)に4%のCAGRで成長すると予測される。

COVID-19の発生により、2020年には世界各地で戸締りが行われ、製造活動やサプライチェーンの混乱、生産停止が市場に悪影響を与えた。しかし、2021年には状況が回復し始め、市場の成長軌道が回復した。

- 市場を牽引する主な要因は、電気産業と繊維産業からの需要の増加である。

- その反面、さまざまなエンドユーザー産業でバイオベースプラスチックの認知度が高まっていることが、市場の成長を妨げている。

- 生体触媒を用いたアジポニトリルの合成は、シアン化水素や過酷な反応条件を用いることなく、ジニトリルに対する高い位置選択性と化学選択性を可能にする。予測期間中、市場成長に様々な機会を提供すると期待されている。

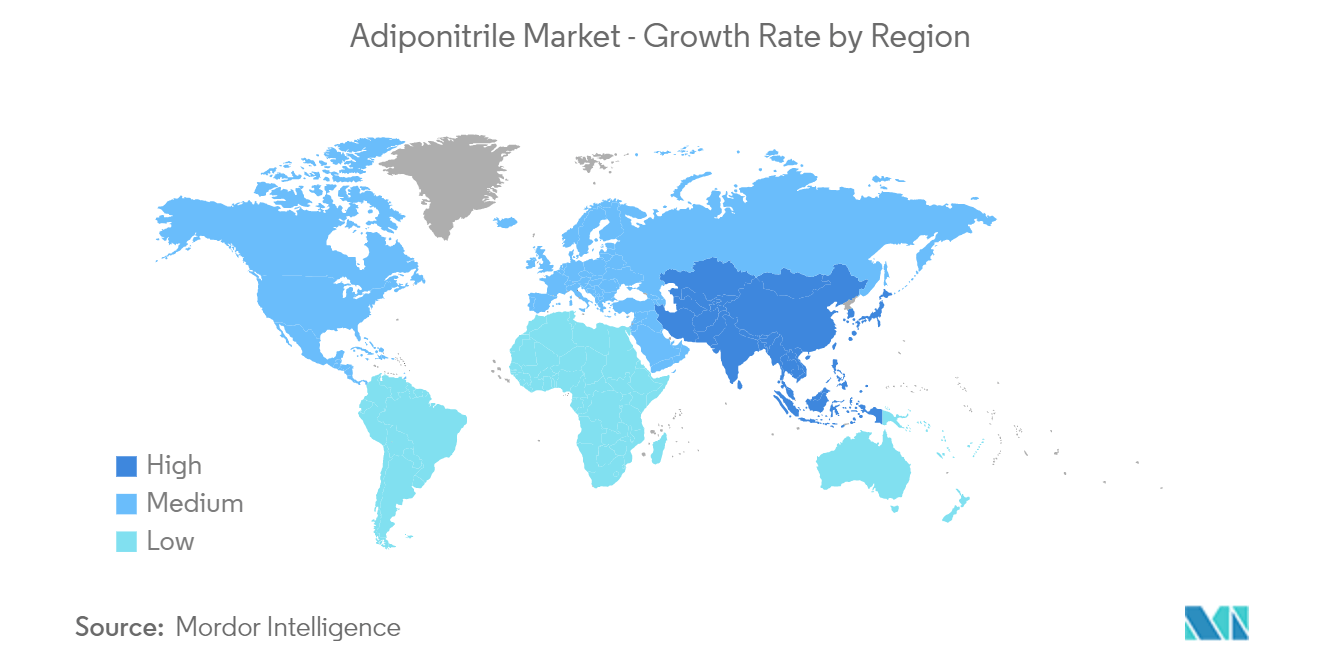

- アジア太平洋地域は最大の市場を占めており、中国、日本、インド、ASEAN諸国などの国々での消費により、予測期間中に最も急成長する市場になると予想される。

アジポニトリルの市場動向

自動車・運輸業界が市場を支配する

- アジポニトリルはナイロン-66の中間体である。ヘキサメチレンジアミンを中間体としてナイロン-66に変換される。ナイロン66は自動車・輸送分野で多用されている。熱、油、グリースに強いため、ラジエーターエンドタンク、オイルパン、エアインテークマニホールドなどに使用される。

- ナイロン66は、自動車・輸送分野でボンネット下、シャーシ、外装・内装用途で伸びている。これは、引張強度、耐薬品性、耐熱性、耐摩耗性などの優れた特性によるものです。

- また、各国の自動車にエアバッグの搭載が義務化されたため、エアバッグの生産量が増加し、ナイロン66のニーズが高まると予想される。そのため、アジポニトリルの需要が増加している。

- 自動車産業は厳しい環境規範に直面しているため、ナイロン-66は軽量化と燃料排出の低減を通じて、より優れた燃料効率を提供する。そのため、世界的にアジポニトリルの需要が増加している。

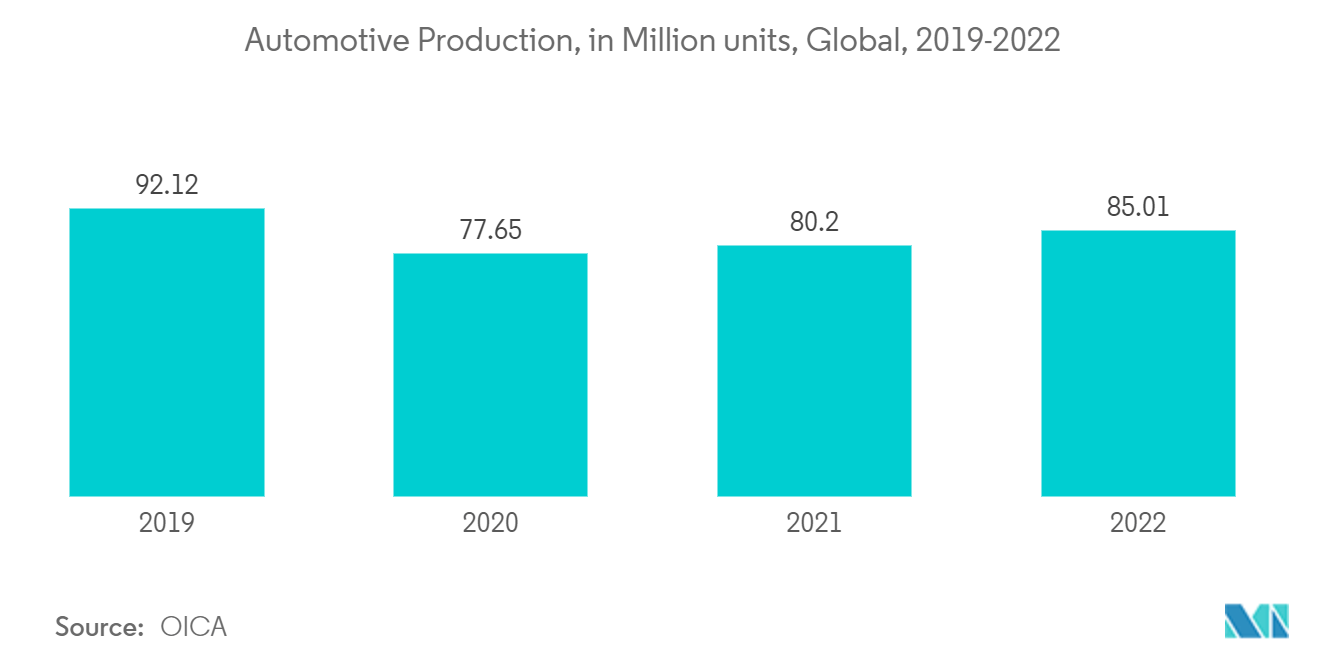

- 2022年には、世界中で8,500万台以上の乗用車が製造され、2021年比で6%近く増加した。しかし、国際自動車工業会(OICA)の報告書によれば、それでも2019年のパンデミック前の水準から約700万台減少した。

- ヨーロッパでは、ドイツが主要な自動車メーカーのひとつである。ドイツ自動車工業会(VDA)によると、ドイツの2022年7月の自動車生産台数は1,308万7,738台で、2021年比で4%の成長率を記録した。

- OICAによると、2022年の自動車生産台数は8,501万台であった。これは、8,020万台と報告された2021年の生産台数と比較すると、ほぼ6%の増加であった。

- 世界経済フォーラム(WEF)の発表によると、2022年上半期に世界で約430万台のバッテリー式EV(BEV)とプラグインハイブリッド車(PHEV)が新たに販売された。さらに、BEVの販売台数は年間約75%、PHEVは37%増加した。さらに、電気自動車の世界販売台数は2022年1~8月期に570万台の大台を超え、プラグイン電気自動車の市場シェアは15%近くまで上昇した。

- 予測期間中、自動車産業が一時的に減速するため、このセグメントからのアジポニトリル需要は緩やかに成長すると思われる。

アジア太平洋地域が市場を支配する

- アジア太平洋地域は、中国、日本、韓国のような国々でのナイロン生産能力拡張の増加により、予測期間中、アジポニトリル消費市場を支配すると予想される。

- ナイロン66のメーカーは世界中に100社未満しかない。増加する需要をカバーするため、各社が市場に参入・拡大している。例えば、2022年4月、山東龍華新材料は約11億米ドルを投資し、100万トン以上の生産能力を持つ中国最大のナイロン66工場を建設すると発表した。

- 2022年、ナイロン66チップの生産能力は110トン/年拡大し、前年比17.4%増となった。さらに2023年には、合計160kt/年の新能力を計画している。

- ナイロン66樹脂は、携帯電話のコネクター、コンピュータのマザーボード、コネクターなど、さまざまな電気・電子部品、自動車部品、輸送部品の製造に使用される主要成分のひとつである。アジア地域は、中国、日本、韓国、シンガポール、マレーシアのような国々が支配的で、世界最大の電気・電子機器生産国です。

- ZEVIによると、アジアのエレクトロニクス市場は2021年に10%増の3兆6,740億米ドルに達した。2022年の市場は13%増加し、2023年の成長率は7%と推定される。中国市場は世界最大で、先進工業国の合計市場よりも大きい。2021年、中国市場は2兆4,470億米ドル、世界市場の41.6%に貢献した。さらに、中国の電子産業は2022年に14%拡大し、2023年には8%の成長が見込まれている。

- アジポニトリルは、自動車・輸送産業におけるナイロン66の製造に広く使用されている。自動車産業の成長は、予測期間におけるアジポニトリルの需要増につながる。

- 同国の自動車産業は、消費者のバッテリー駆動車への傾 向が高まっていることから、トレンドの転換を目の当たりにしている。さらに、中国政府は2025年までに電気自動車生産の普及率が20%になると予測している。これは、2022年に記録的な高水準となった同国の電気自動車販売動向に反映されている。中国乗用車協会によると、2022年に同国で販売されたEVとプラグインは567万台で、2021年に達成した販売台数のほぼ2倍である。同市場は、この勢いで販売を続ける構えで、同国におけるアジポニトリルの需要を増加させると予想されている。

- インドの電気自動車市場は主に二輪車セグメントによって牽引されており、2021年には48%以上を占めた。道路交通・高速道路省(MoRTH)によると、国内で販売された電気自動車は329,190台で、2020年の販売台数と比較すると168%の増加となっている。2022-23年度には、電気自動車の販売台数はすでに前年度の数字を超え、4-12月の販売台数は約443万台となった。2023年のマッハ31には6,000,000台以上に達する見込みである。

- インド、ASEAN諸国、オーストラリアなどの国々における自動車生産の2桁成長は、ナイロン66の市場に貢献し、アジポニトリル市場に上昇トレンドをもたらすと期待されている。

アジポニトリル産業概要

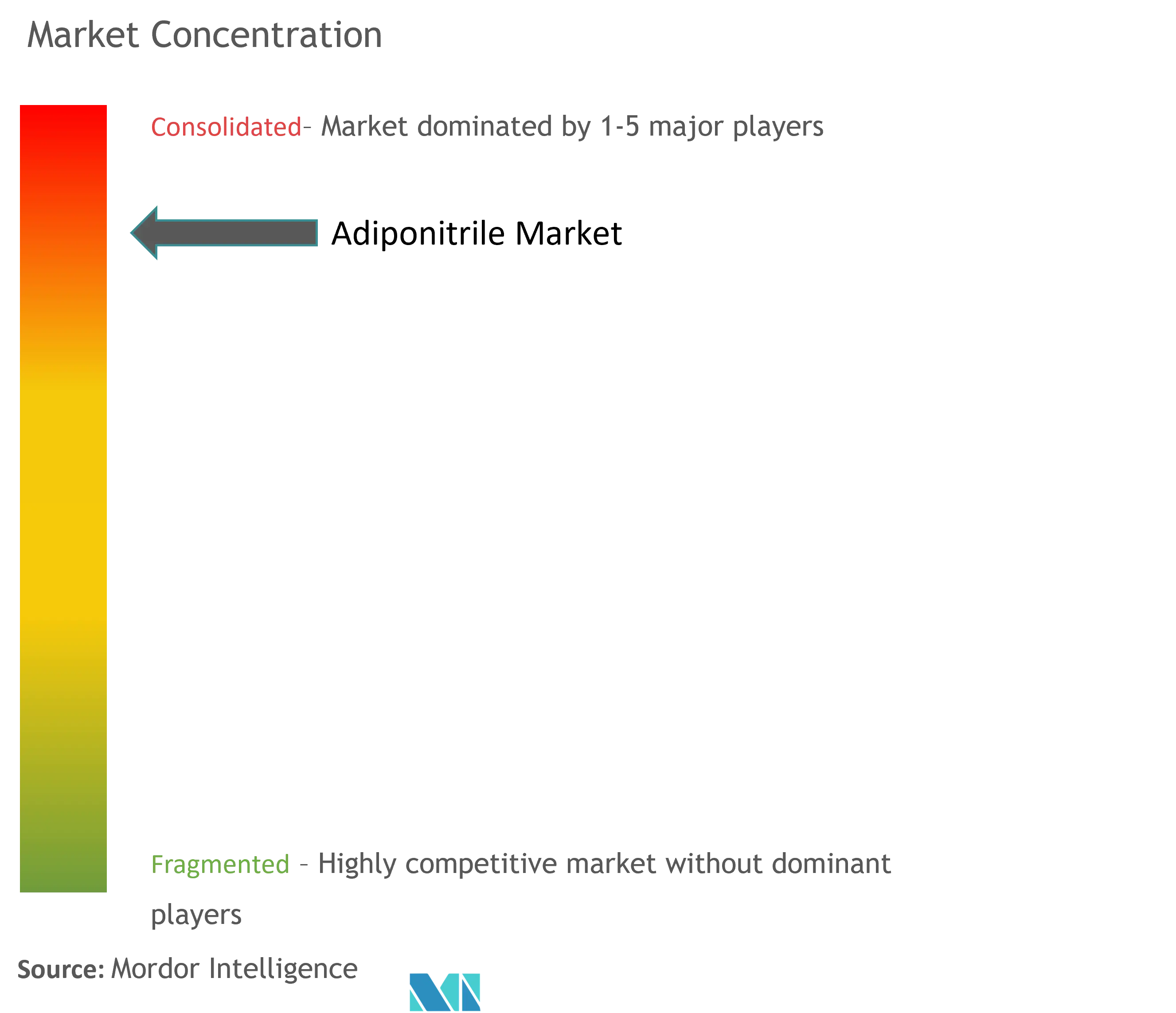

アジポニトリル市場は統合されている。市場の主要企業は、岸田化学、Ascend Performance Materials、Butachimie、インビスタ、BASF SEなどである(順不同)。Ltd.、Ascend Performance Materials、Butachimie、INVISTA、BASF SEなどである。

アジポニトリル市場のリーダー

Kishida Chemical Co., Ltd.

Ascend Performance Materials

Butachimie

INVISTA

BASF SE

- *免責事項:主要選手の並び順不同

アジポニトリル市場ニュース

- 2022年11月:インビスタは上海化学工業園区にアジポニトリルの製造設備を竣工すると発表しました。この工場は年産40万トンの製造能力を含む。

アジポニトリル産業のセグメント化

アジポニトリル(ADN)は、ヘキサメチレンジアミン(HMDA)製造の重要な前駆体である。HMDAの約90%はナイロン66チェーンで消費される。アジポニトリル市場は、エンドユーザー産業と地域によって区分される。市場は、エンドユーザー産業別に自動車・輸送、化学、繊維、電気・電子、その他のエンドユーザー産業に区分される。また、主要地域15カ国のアジポニトリル市場の市場規模と予測も掲載しています。各分野の市場規模と予測は数量(トン)ベースです。

| 自動車と輸送 |

| 化学薬品 |

| 繊維 |

| 電気および電子 |

| その他のエンドユーザー産業 |

| アジア太平洋地域 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| 残りのアジア太平洋地域 | |

| 北米 | アメリカ |

| カナダ | |

| メキシコ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| イタリア | |

| フランス | |

| ヨーロッパの残りの部分 | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南アメリカの残りの地域 | |

| 中東とアフリカ | サウジアラビア |

| 南アフリカ | |

| 残りの中東およびアフリカ |

| エンドユーザー産業 | 自動車と輸送 | |

| 化学薬品 | ||

| 繊維 | ||

| 電気および電子 | ||

| その他のエンドユーザー産業 | ||

| 地理 | アジア太平洋地域 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| 残りのアジア太平洋地域 | ||

| 北米 | アメリカ | |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| イタリア | ||

| フランス | ||

| ヨーロッパの残りの部分 | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南アメリカの残りの地域 | ||

| 中東とアフリカ | サウジアラビア | |

| 南アフリカ | ||

| 残りの中東およびアフリカ | ||

アジポニトリル市場調査FAQ

現在のアディポニトリル市場規模は?

アジポニトリル市場は予測期間中(2024年~2029年)に年平均成長率4%を記録すると予測

アディポニトリル市場の主要プレーヤーは?

岸田化学、アセンド・パフォーマンス・マテリアルズ、ブタチミー、インビスタ、BASF SEがアジポニトリル市場で事業を展開している主要企業である。

アディポニトリル市場で最も急成長している地域はどこか?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

アディポニトリル市場で最大のシェアを持つ地域はどこか?

2024年、アディポニトリル市場で最大のシェアを占めるのはアジア太平洋地域である。

アディポニトリル市場は何年をカバーするのか?

当レポートでは、アディポニトリル市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のアディポニトリル市場規模を予測しています。

最終更新日:

アジポニトリル産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年のアディポニトリル市場のシェア、規模、収益成長率の統計。アディポニトリルの分析には、2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手する。