Taille et part du marché américain des fonds communs de placement

Analyse du marché américain des fonds communs de placement par Mordor Intelligence

Le marché américain des fonds communs de placement gère des actifs de 30,09 billions USD en 2025 et devrait atteindre 39,22 billions USD d'ici 2030, s'étendant à un TCAC de 5,44%. La compression des frais, l'inscription automatique sous le SECURE Act 2.0, les flux constants vers les fonds passifs, et les canaux de distribution technologiques renforcent cette trajectoire de croissance. Les rendements persistants des bons du Trésor ont redirigé les liquidités vers les fonds monétaires, pourtant les grands gestionnaires convertissent les vents contraires en avantages d'échelle grâce à l'efficacité opérationnelle. La modernisation réglementaire, incluant l'approbation par la SEC des classes d'actions ETF pour les fonds communs de placement, accélère l'innovation produit qui mélange la compétence active avec les structures passives. Prises ensemble, ces dynamiques signalent un point d'inflexion dans lequel le marché américain des fonds communs de placement récompense les entreprises capables d'associer des offres de base à faible coût avec des stratégies spécialisées et des expériences client numériques.

Principaux points du rapport

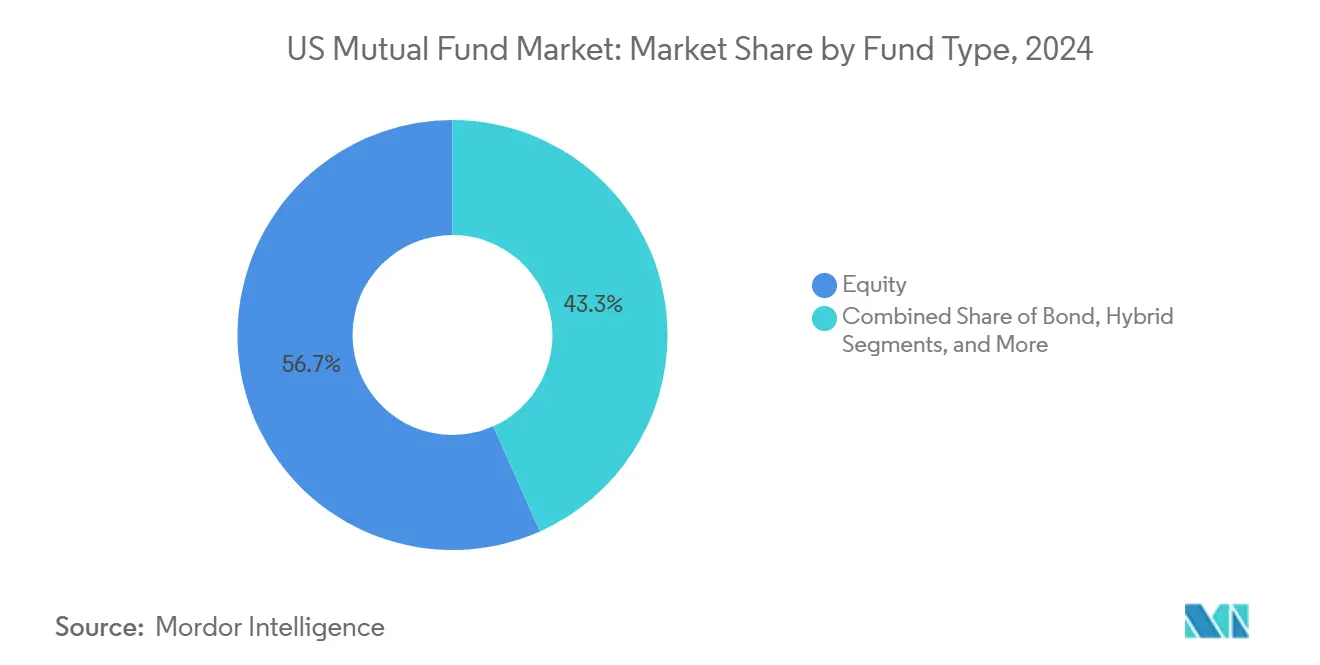

- Par type de fonds, les fonds d'actions détenaient 56,67% de la part du marché américain des fonds communs de placement en 2024, tandis que la catégorie ' Autres ' affiche un TCAC de 9,21% jusqu'en 2030.

- Par type d'investisseur, les investisseurs particuliers contrôlaient 86,34% de la taille du marché américain des fonds communs de placement en 2024 et devraient progresser à un TCAC de 5,82% jusqu'en 2030.

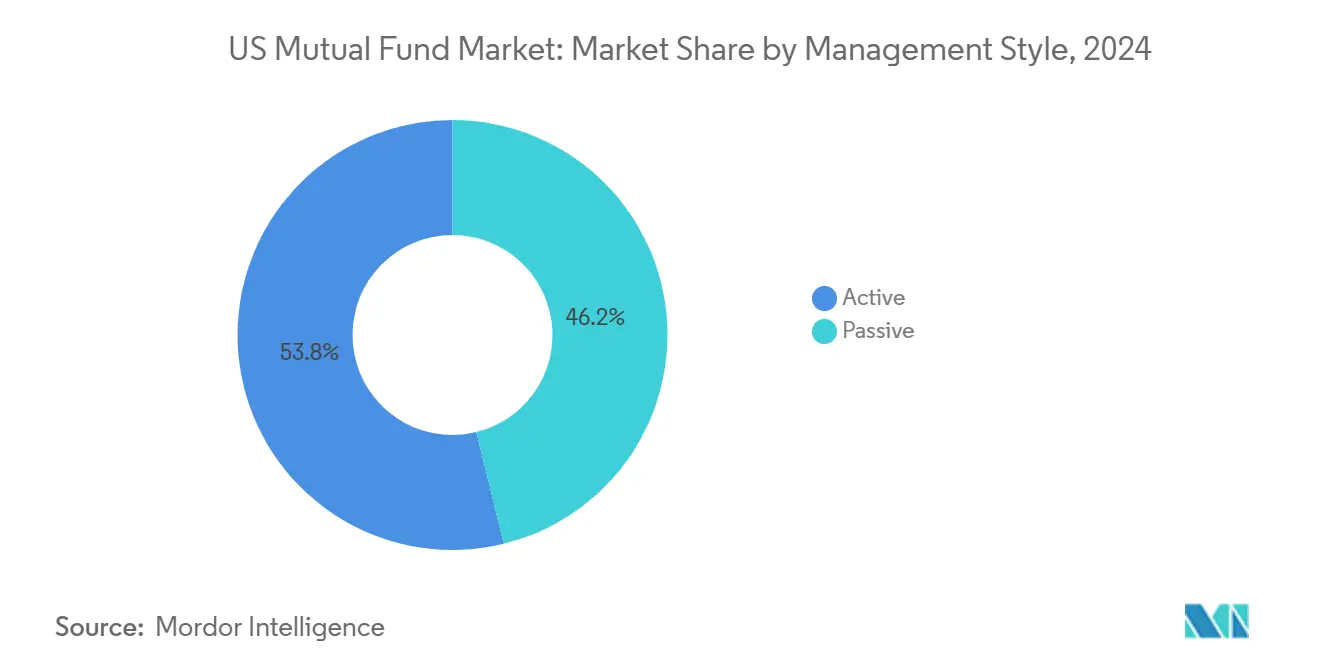

- Par style de gestion, les stratégies actives représentaient 59,22% de la taille du marché américain des fonds communs de placement en 2024 ; les stratégies passives devraient afficher un taux de croissance annuel de 6,52% sur la période de prévision.

- Par canal de distribution, les sociétés de valeurs mobilières étaient en tête avec 42,73% de part de revenus de la taille du marché américain des fonds communs de placement en 2024, tandis que les plateformes de trading en ligne sont en voie d'enregistrer le TCAC le plus rapide de 7,45% jusqu'en 2030.

Tendances et perspectives du marché américain des fonds communs de placement

Analyse d'impact des moteurs

| Moteur | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Compression des frais entraînée par les guerres de prix des fonds indiciels | +1.2% | États-Unis dans tout le pays, concentrée dans les grandes zones métropolitaines | Moyen terme (2-4 ans) |

| L'inscription automatique 401(k)/IRA stimule les flux récurrents | +1.8% | États-Unis dans tout le pays, plus forte dans les régions à forte densité d'entreprises | Long terme (≥ 4 ans) |

| Conversions fiscalement efficaces de classes d'actions ETF des fonds communs de placement | +0.9% | États-Unis dans tout le pays, accélérée dans les États à forte fiscalité | Court terme (≤ 2 ans) |

| Participation croissante aux plans CD sous le SECURE Act 2.0 | +1.1% | États-Unis dans tout le pays, renforcée dans les États avec des populations vieillissantes | Long terme (≥ 4 ans) |

| Les approbations de classes d'actions ETF stimulent la conception de produits hybrides | +0.7% | États-Unis dans tout le pays, concentrée dans les centres financiers | Moyen terme (2-4 ans) |

| Sélection de fonds pilotée par les conseillers favorise les stratégies flexibles | +0.8% | États-Unis dans tout le pays, plus forte dans les marchés à forte valeur nette | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Compression des frais entraînée par les guerres de prix des fonds indiciels

Les réductions de frais de 350 millions USD de Vanguard en 2024 ont déclenché des coupes de dépenses à l'échelle de l'industrie qui ont poussé les ratios moyens des ETF indiciels sous 10 points de base. Charles Schwab a réduit de moitié plusieurs frais d'ETF en juin 2025, amplifiant la pression concurrentielle que les petits gestionnaires ne peuvent absorber. Les leaders d'échelle rivalisent désormais sur la technologie, le service client, et les produits spécialisés plutôt que sur le prix seul. La bifurcation résultante pousse les entreprises de niveau intermédiaire vers la consolidation, élevant le risque de concentration tout en créant de l'espace pour les spécialistes boutique. Au fil du temps, le marché américain des fonds communs de placement voit le bêta à prix de commodité coexister avec des solutions alpha à prix premium.

L'inscription automatique 401(k)/IRA stimule les flux récurrents

L'inscription automatique obligatoire et l'escalade sous le SECURE Act 2.0 génèrent des flux de liquidités prévisibles qui amortissent les actifs pendant la volatilité du marché. Les allocations par défaut dans les fonds à date cible renforcent les stratégies équilibrées, tandis que la concurrence entre les familles de fonds s'intensifie pour le statut de défaut qualifié. Ce changement réglementaire bénéficie aux fonds à date cible et aux stratégies d'allocation équilibrée qui servent d'options d'investissement par défaut pour les participants nouvellement inscrits. Le mandat d'inscription automatique crée un vent porteur structurel pour l'accumulation d'actifs qui se compose au fil du temps, car les participants qui pourraient autrement retarder l'épargne retraite sont immédiatement capturés dans le système. Cependant, cela intensifie aussi la concurrence entre les familles de fonds pour sécuriser le statut d'option par défaut dans les plans d'employeurs, où les décisions de sélection peuvent déterminer des milliards de flux d'actifs.

Conversions fiscalement efficaces de classes d'actions ETF des fonds communs de placement

Cinquante-cinq conversions de fonds communs de placement vers ETF en 2024 permettent aux gestionnaires de conserver les mandats d'investissement tout en livrant des rachats en nature qui minimisent les distributions de gains en capital. Les fonds gérés activement en bénéficient le plus, car les enveloppes ETF neutralisent le frein fiscal historique qui les désavantageait par rapport aux choix passifs. Les distributeurs doivent mettre à niveau les systèmes de trading pour accommoder la mécanique ETF, déplaçant les budgets opérationnels vers la technologie et loin des processus hérités. Les compagnies de fonds voient les conversions ETF comme une stratégie défensive pour retenir les actifs qui pourraient autrement migrer vers des produits concurrents, tout en attirant simultanément de nouveaux investisseurs qui privilégient l'efficacité fiscale. Ce changement structurel force les distributeurs traditionnels de fonds communs de placement à adapter leurs plateformes technologiques et processus opérationnels pour accommoder la mécanique de trading ETF.

Participation croissante aux plans CD sous le SECURE Act 2.0

L'expansion de l'éligibilité aux plans de contribution déterminée du SECURE Act 2.0 aux travailleurs à temps partiel et les limites de contribution de rattrapage améliorées ont élargi la base de participants tout en augmentant les niveaux de contribution moyens à travers les cohortes d'âge. Étendre l'éligibilité des plans aux travailleurs à temps partiel et augmenter les limites de rattrapage élargit l'entonnoir d'épargne retraite. Les annexes d'épargne d'urgence et les dispositions de revenus à vie stimulent l'innovation produit dans les enveloppes de fonds communs de placement de type rente. Ces fonctionnalités élargissent le marché américain des fonds communs de placement en capturant les participants plus tôt et en les retenant plus longtemps, bien qu'elles intensifient aussi la pression sur les gestionnaires pour équilibrer l'accumulation avec les solutions de décumulation. L'accent de la loi sur les solutions de revenus à vie a aussi stimulé l'innovation produit dans les structures de type rente dans les enveloppes de fonds communs de placement, abordant l'écart de revenus de retraite que les produits traditionnels axés sur l'accumulation ne peuvent résoudre.

Analyse d'impact des contraintes

| Contrainte | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| La règle de prix oscillant & de clôture ferme SEC augmente le coût opérationnel | -0.8% | États-Unis dans tout le pays, concentrée dans les grands complexes de fonds | Court terme (≤ 2 ans) |

| La rotation des particuliers vers les ETF à faible coût cannibalise l'AUM actif | -1.4% | États-Unis dans tout le pays, accélérée dans les démographies soucieuses des coûts | Moyen terme (2-4 ans) |

| Les violations de cyber-sécurité érodent la confiance des investisseurs | -0.6% | États-Unis dans tout le pays, renforcée dans les entreprises dépendantes du numérique | Court terme (≤ 2 ans) |

| Les rendements persistants des bons du Trésor détournent les liquidités vers les fonds monétaires | -1.1% | États-Unis dans tout le pays, concentrée dans les environnements à haut rendement | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

La règle de prix oscillant & de clôture ferme SEC augmente le coût opérationnel

La mise en œuvre des prix oscillants de la SEC a créé une complexité opérationnelle qui pèse de manière disproportionnée sur les compagnies de fonds de taille moyenne manquant de l'infrastructure technologique pour calculer et appliquer efficacement les ajustements de prix quotidiens. Les nouvelles règles exigent que les fonds ajustent les VL pour les coûts de flux importants et acceptent les transactions seulement jusqu'à 16h00 ET, forçant les distributeurs à déplacer les heures limites internes plus tôt[1]Securities and Exchange Commission, "Investment Company Swing Pricing Rules," sec.gov . Les entreprises de taille moyenne doivent investir des millions dans des systèmes en temps réel ou externaliser, érodant les marges et accélérant la consolidation dans le marché américain des fonds communs de placement. Les petites familles de fonds font face à un dilemme stratégique entre investir massivement dans l'infrastructure de conformité ou externaliser ces fonctions à des administrateurs tiers, les deux érodant les marges bénéficiaires et le positionnement concurrentiel. L'effet cumulatif a accéléré la consolidation industrielle car les entreprises cherchent des économies d'échelle pour absorber ces coûts réglementaires.

La rotation des particuliers vers les ETF à faible coût cannibalise l'AUM actif

Les ETF représentent maintenant 69% des portefeuilles de particuliers moyens, propulsés par la transparence et l'efficacité fiscale[2]State Street Global Advisors, "Investor Segment Preferences 2025," ssga.com. Cette migration reflète non seulement la sensibilité aux coûts mais une préférence générationnelle pour la transparence et l'efficacité fiscale que les structures ETF fournissent intrinsèquement par rapport aux fonds communs de placement traditionnels. Les gestionnaires de fonds actifs font face au double défi de justifier des frais plus élevés tout en rivalisant contre des stratégies passives de plus en plus sophistiquées qui reproduisent de nombreuses approches actives par l'indexation basée sur les facteurs. L'effet de cannibalisation est le plus prononcé dans les stratégies d'actions de grande capitalisation où les gestionnaires actifs peinent à surperformer constamment les benchmarks, forçant un pivot stratégique vers des stratégies spécialisées dans des segments de marché moins efficaces. Cependant, cette tendance a paradoxalement renforcé la proposition de valeur pour les stratégies actives vraiment différenciées qui peuvent démontrer une génération d'alpha constante.

Analyse des segments

Par type de fonds : Les alternatives stimulent l'innovation au-delà des catégories traditionnelles

Les fonds d'actions ont conservé 56,67% de la part du marché américain des fonds communs de placement en 2024, soulignant leur rôle central dans les portefeuilles. Le segment ' Autres ' devrait dépasser avec un TCAC de 9,21% jusqu'en 2030. Le lancement de l'ETF U.S. Large Cap Buffer 3 de Goldman Sachs illustre un pipeline dynamique qui approfondit les choix de protection à la baisse. Les fonds obligataires stabilisent toujours l'allocation pendant les gyrations de taux, tandis que les stratégies hybrides prospèrent de la demande de fonds à date cible liée à l'inscription automatique. Les réformes des fonds monétaires en octobre 2024 ont réduit les offres prime institutionnelles de 25 à 9, cimentant la dominance des grands fournisseurs[3]Investment Company Institute, "Money Fund Reform Statistics," ici.org.

Ces changements indiquent un potentiel de croissance significatif dans le marché américain des fonds communs de placement pour les structures alternatives, stimulé par l'intérêt des investisseurs pour les profils risque-rendement non traditionnels. Les fonds à intervalles et les conceptions d'offres de rachat font le pont entre l'exposition au détail et aux marchés privés, car le fonds FLEX de Franklin Templeton a amassé 904,5 millions USD à l'inception. La consolidation parmi les gestionnaires de fonds monétaires souligne comment les fardeaux de coûts réglementaires favorisent l'échelle, tandis que les fournisseurs de fonds d'actions se diversifient dans les enveloppes tamponnées et à résultats définis pour retenir les flux.

Note: Les parts de segments de tous les segments individuels sont disponibles à l'achat du rapport

Par type d'investisseur : La dominance du détail s'accélère à travers les canaux numériques

Les comptes de détail contrôlaient 86,34% de la taille du marché américain des fonds communs de placement en 2024, avec une projection de croissance annuelle de 5,82% sur la période de prévision. La plateforme Alternative Investments Select de Schwab cible les clients au-dessus de 5 millions USD, démocratisant les stratégies de marchés privés autrefois inaccessibles aux particuliers. Les segments institutionnels fournissent la stabilité mais croissent plus lentement, validant souvent les fonds innovants avant l'adoption par le détail.

Les milléniaux forment la cohorte qui s'étend le plus rapidement, préférant les conseils mobiles aux visites en succursale. Les résumés de conseillers pilotés par l'IA de Vanguard illustrent comment la technologie personnalise les conseils sans sacrifier la supervision humaine. Alors que les outils assistés par robot s'améliorent, les investisseurs à faible solde obtiennent des analyses de niveau institutionnel, nivelant le terrain de jeu dans le marché américain des fonds communs de placement.

Par style de gestion : La croissance passive défie la différenciation active

Les mandats actifs représentaient 59,22% de la taille du marché américain des fonds communs de placement en 2024, pourtant les véhicules passifs devraient croître de 6,52% annuellement sur la période de prévision. La concentration du marché-les dix premiers noms du S&P 500 égalent 35% du poids de l'indice-crée des poches de valorisation où les gestionnaires actifs compétents peuvent briller. Les outils d'apprentissage automatique de BlackRock fusionnent l'échelle des données avec les objectifs d'alpha, montrant l'évolution hybride.

Le spectre va maintenant de l'indexation factorielle basée sur les règles à la sélection de titres à forte conviction, érodant une dichotomie stricte actif-contre-passif. Les innovateurs passifs déploient des tranches ESG et thématiques qui imitent les inclinaisons actives tout en gardant des coûts faibles. Pour les investisseurs, le marché américain des fonds communs de placement offre une exposition en couches qui mélange l'efficacité passive avec les insights actifs.

Par canal de distribution : La transformation numérique remodèle les relations de conseil

Les sociétés de valeurs mobilières ont géré 42,73% des flux de la taille du marché américain des fonds communs de placement en 2024, exploitant les réseaux de succursales et la profondeur de recherche. Les plateformes en ligne, cependant, devraient afficher un TCAC de 7,45% sur la période de prévision, car les investisseurs autodidactes cherchent la transparence des coûts. Schwab projette 2 billions USD d'actifs gérés sur plateforme dans cinq ans, intégrant la garde, les conseils, et les ETF propriétaires. Les banques augmentent les suites de produits avec l'accès aux investissements alternatifs pour retenir les clients fortunés.

Les robo-conseillers mélangent le rééquilibrage algorithmique avec les planificateurs humains, attirant les segments qui valorisent la commodité numérique et la consultation d'experts occasionnelle. La recherche de segmentation de State Street encourage les messages adaptés pour les Investisseurs Hybrides, les Milléniaux, la Génération X, et les Femmes. Alors que la technologie abaisse la friction de changement, la concurrence de distribution dans le marché américain des fonds communs de placement pivote vers les écosystèmes de gestion de patrimoine holistiques.

Analyse géographique

Le marché américain des fonds communs de placement tire la plupart des actifs des puissances métropolitaines telles que New York, Boston, et San Francisco, où les gestionnaires d'actifs établissent leurs équipes d'investissement, de conformité, et de produits. Ces villes concentrent le capital intellectuel et les clients institutionnels, amplifiant les flux agrégés malgré représenter une minorité de la population. La migration de richesse vers la Floride et le Texas réarrange les bureaux de distribution régionaux, poussant les entreprises à établir des bureaux satellites qui capturent les flux du Sun Belt liés aux taxes favorables et à la croissance démographique parmi les retraités.

Les différentiels fiscaux au niveau des États influencent la demande de stratégies. Les résidents à revenus élevés en Californie et à New York favorisent les fonds d'obligations municipales qui protègent les revenus, tandis que les États à faible taxation penchent vers les revenus fixes imposables. Le SECURE Act 2.0 encourage les États à lancer des programmes auto-IRA qui canalisent les flux par défaut dans des fonds indiciels à faible coût, renforçant le regroupement géographique où certains fournisseurs dominent les nouveaux mandats de plans[4]J.P. Morgan Asset Management, "SECURE Act 2.0 State-Sponsored Plans," jpmorgan.com. La taille globale du marché américain des fonds communs de placement s'étend uniformément à l'échelle nationale, pourtant les hubs côtiers restent des centres de développement de produits qui exportent l'innovation.

La technologie réduit davantage la géographie comme contrainte en permettant l'accès universel par les courtiers en ligne. Néanmoins, les événements consultatifs en direct, les régimes de conformité, et les cycles économiques locaux soutiennent les nuances régionales. Les fonds à intervalles et d'offres de rachat débutent souvent dans les centres financiers avant de pénétrer les marchés secondaires, donnant aux géographies d'adopteurs précoces un avantage informationnel. Sur la période de prévision, les changements démographiques vers les métros du Sun Belt et la flexibilité du travail à distance diversifieront graduellement la géographie des actifs du marché américain des fonds communs de placement tout en gardant la primauté de New York intacte.

Paysage concurrentiel

La concurrence se regroupe en plateformes diversifiées de méga-échelle et en spécialistes ciblés. Le premier niveau-BlackRock, Vanguard, Fidelity, State Street-exploite des billions d'AUM, des coûts opérationnels faibles, et une distribution intégrée pour défendre les parts. Les acteurs de niveau intermédiaire tels que Capital Group et T. Rowe Price pivotent vers la différenciation de performance et les relations de conseil. Les entreprises boutique capturent les niches dans les alternatives et les stratégies factorielles où l'agilité l'emporte sur l'échelle.

La compression des frais supprime le prix comme avantage, dirigeant la rivalité vers la technologie, le service, et l'étendue des solutions. Les résumés clients d'IA générative de Vanguard et le trading ETF sans couture de Schwab illustrent les investissements d'expérience client qui approfondissent la fidélité. Les changements réglementaires comme les amendements du formulaire N-PORT augmentent les fardeaux de transparence qui favorisent les entreprises équipées d'infrastructure de données moderne.

La croissance d'espace blanc réside dans la démocratisation de l'accès aux marchés privés et la création de portefeuilles personnalisés à l'échelle. Les alliances telles que Wellington-Vanguard-Blackstone mélangent les actifs publics et privés dans des enveloppes multi-actifs, redéfinissant la frontière de la conception de produits. Les perturbateurs fintech utilisent la blockchain pour le règlement en temps réel et les parts de fonds tokenisées, défiant les modèles de garde hérités. Dans le marché américain des fonds communs de placement, les gagnants à long terme fuseront le bêta à faible coût, l'alpha spécialisé, et la planification numérique dans des plateformes unifiées.

Leaders de l'industrie américaine des fonds communs de placement

-

BlackRock Asset Management

-

The Vanguard Group

-

State Street Global Advisors

-

Fidelity Investments

-

Capital Group (American Funds)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Vanguard a lancé le Multi-Sector Income Bond ETF (VGMS) avec un ratio de dépenses de 0,30%, étendant sa gamme d'obligations gérées activement tout en préservant le leadership des prix.

- Mai 2025 : La SEC a éliminé la limite de 15% de fonds privés pour les fonds fermés de détail, élargissant l'accès aux investissements alternatifs et remodelant les feuilles de route produits, Ropes & Gray.

- Mai 2025 : Charles Schwab a déployé le Core Bond ETF (SCCR) dans le cadre de son plan d'amasser 2 billions USD d'actifs conseillés Charles Schwab Corporation.

- Avril 2025 : Capital Group et KKR ont débuté deux fonds à intervalles qui combinent crédit public et privé, offrant une liquidité trimestrielle Capital Group.

Portée du rapport sur le marché américain des fonds communs de placement

Un fonds commun de placement est un véhicule d'investissement qui met en commun l'argent de multiples investisseurs pour créer un portefeuille diversifié de divers titres. Après avoir construit ce portefeuille, les investisseurs reçoivent des parts de fonds communs de placement proportionnelles à leur montant d'investissement. L'industrie américaine des fonds communs de placement est segmentée par type de fonds, type d'investisseur, et canal de distribution. Par type de fonds, le marché est segmenté en actions, obligations, hybrides, et marché monétaire. Par type d'investisseur, le marché est segmenté en ménages et institutions. Par canal de distribution, le marché est segmenté en banques, conseillers financiers/courtiers, et vendeurs directs. Le rapport offre la taille du marché et les prévisions pour l'industrie américaine des fonds communs de placement en valeur (USD) pour tous les segments ci-dessus.

| Actions |

| Obligations |

| Hybride |

| Marché monétaire |

| Autres |

| Particuliers |

| Institutionnels |

| Actif |

| Passif |

| Plateforme de trading en ligne |

| Banques |

| Société de valeurs mobilières |

| Autres |

| Par type de fonds | Actions |

| Obligations | |

| Hybride | |

| Marché monétaire | |

| Autres | |

| Par type d'investisseur | Particuliers |

| Institutionnels | |

| Par style de gestion | Actif |

| Passif | |

| Par canal de distribution | Plateforme de trading en ligne |

| Banques | |

| Société de valeurs mobilières | |

| Autres |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché américain des fonds communs de placement ?

Le marché américain des fonds communs de placement détient 30,09 billions USD d'actifs en 2025 et devrait grimper à 39,22 billions USD d'ici 2030.

Quelle catégorie de fonds croît le plus rapidement ?

La catégorie ' Autres ' montre le TCAC le plus fort de 9,21% jusqu'en 2030.

Comment le SECURE Act 2.0 influence-t-il les flux de fonds ?

L'inscription automatique obligatoire et l'éligibilité élargie sous le SECURE Act 2.0 créent des contributions salariales stables qui stabilisent les actifs et bénéficient aux fonds à date cible et équilibrés.

Pourquoi les fonds communs de placement convertissent-ils vers des classes d'actions ETF ?

Les conversions améliorent l'efficacité fiscale via les rachats en nature, permettant aux gestionnaires de retenir les stratégies tout en réduisant les fardeaux fiscaux des actionnaires.

Qui domine les canaux de distribution dans le marché américain des fonds communs de placement ?

Les sociétés de valeurs mobilières restent le plus grand canal à 42,73% des flux, pourtant les plateformes de trading en ligne sont les plus croissantes à un TCAC de 7,45% dû aux préférences des investisseurs natifs numériques.

À quel point le paysage concurrentiel est-il concentré ?

Les cinq plus grands gestionnaires contrôlent environ trois quarts des actifs totaux, donnant au marché un score de concentration de 7 tout en laissant encore de la place pour les spécialistes de niche.

Dernière mise à jour de la page le: