Analyse du marché des canettes métalliques aux États-Unis

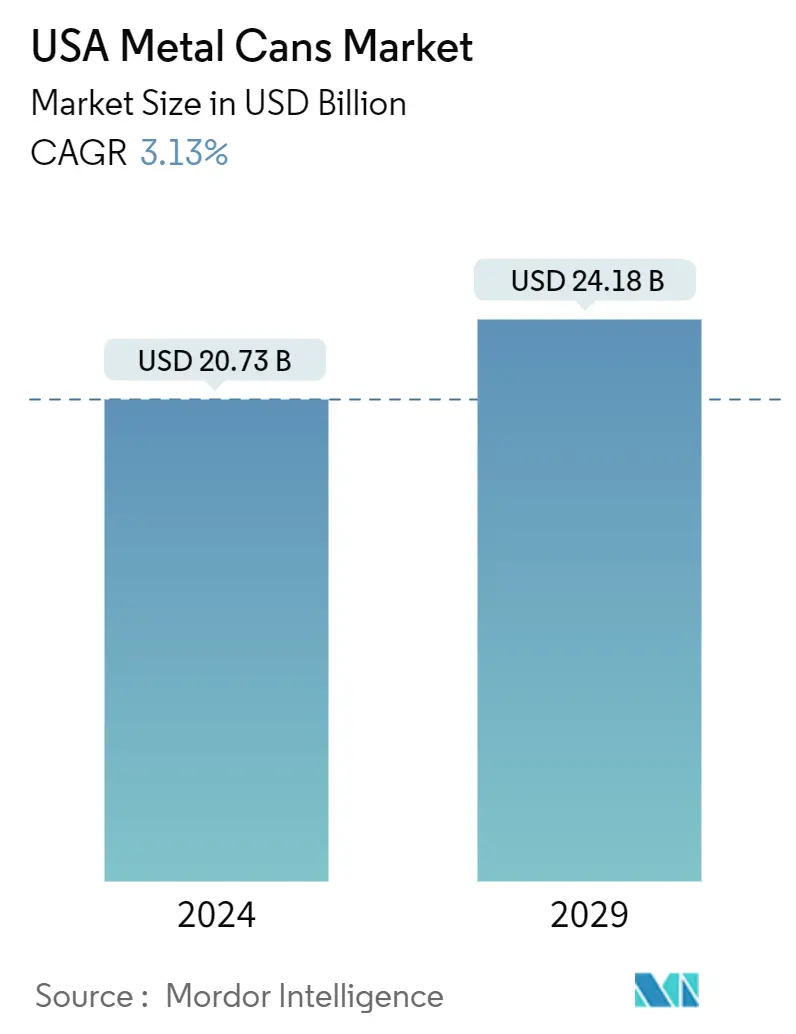

La taille du marché des boîtes métalliques aux États-Unis est estimée à 20,73 milliards USD en 2024 et devrait atteindre 24,18 milliards USD dici 2029, avec un TCAC de 3,13 % au cours de la période de prévision (2024-2029).

- La popularité croissante des canettes métalliques peut être attribuée à divers facteurs, notamment leur durabilité, leur durabilité et leur facilité d'utilisation, ainsi qu'à l'augmentation de la consommation hors établissement et à la préférence des consommateurs pour les nouveaux formats (alcoolisés et non alcoolisés), les aliments et les aérosols. quelles canettes sont l'emballage préféré.

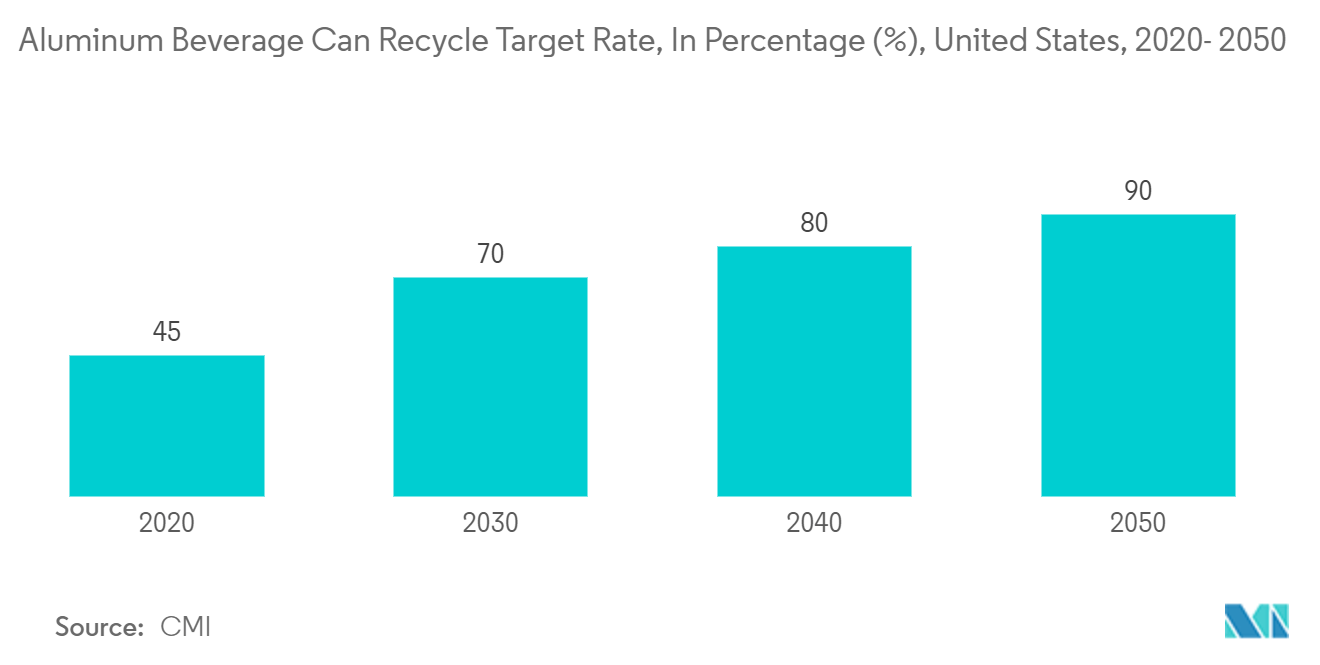

- Les canettes métalliques, notamment en aluminium, sont les unités d'emballage les plus recyclées au monde. Ils peuvent être recyclés à la fin de leur cycle de vie sans dégradation de leur qualité, ce qui en fait le matériau d'emballage préféré des marques de tous les secteurs, devant d'autres matériaux tels que le plastique et le papier. Aux États-Unis, 105784 canettes en aluminium sont recyclées chaque minute, ce qui donne un taux de recyclage global de près de 50 %, le taux de recyclage le plus élevé pour tous les contenants de boissons.

- La demande de canettes en aluminium devrait augmenter considérablement dici 2030, et lAmérique du Nord, en particulier les États-Unis, devrait contribuer énormément à cette croissance de la demande. Plusieurs alignements verticaux et horizontaux ont lieu constamment dans le pays en raison de l'immense demande d'emballages métalliques. En mai 2023, Manna Capital a collaboré avec Ball Corporation pour agrandir l'usine de fabrication et de recyclage de feuilles de canettes d'aluminium aux États-Unis.

- Les boîtes métalliques sont utilisées pour emballer les aliments pour animaux de compagnie et ont joué un rôle important dans l'emballage d'aliments pour animaux de compagnie sans plastique. La demande accrue daliments pour animaux de compagnie aux États-Unis entraîne une augmentation de la capacité de production de boîtes métalliques pour lemballage daliments pour animaux de compagnie. Selon une étude de la Pet Sustainability Coalition (PSC) publiée en juillet 2023, lindustrie des aliments et friandises pour animaux de compagnie génère chaque année environ 300 millions de livres de déchets plastiques rien quaux États-Unis. Il sagit dun facteur important en raison duquel certains transformateurs séloignent des emballages en plastique et se tournent davantage vers les boîtes métalliques pour la nourriture pour animaux de compagnie.

- L'emballage des boîtes métalliques est confronté à une forte concurrence de la part d'autres solutions d'emballage. Des alternatives telles que des solutions d'emballage en plastique, en papier ou en verre sont disponibles. Les emballages en plastique restent le principal concurrent des emballages métalliques. Lindustrie agroalimentaire, principal utilisateur de canettes métalliques, a commencé à adopter des solutions demballage en plastique recyclable. Les canettes en plastique sont transparentes, ce qui aide les marques à montrer la qualité de leurs aliments.

- De plus, les améliorations progressives des emballages plastiques constituent une menace pour le marché. Cela peut principalement être attribué à la popularité des plastiques, tels que le polyéthylène téréphtalate (PET), comme substituts. Les plastiques PET menacent de supplanter les solutions demballage de boîtes métalliques dans le secteur de lalimentation et des boissons.

- La pandémie de COVID-19 a stimulé la croissance de lindustrie alimentaire et des boissons, qui détient une part importante du marché de lemballage des boîtes métalliques, car cette industrie relève de ce produit essentiel. Les fabricants de canettes de boissons ont réduit le poids en réduisant le calibre requis pour fabriquer les canettes. Les canettes métalliques peuvent supporter la pression de carbonatation nécessaire pour emballer le soda. Les canettes métalliques résistent également à des forces allant jusqu'à 90 livres par pouce carré. Ce facteur fait des canettes le choix privilégié pour lemballage dans lindustrie des boissons.

Tendances du marché américain des canettes métalliques

L'aluminium, témoin de la croissance

- Les canettes en aluminium offrent des avantages de conservation de la qualité des aliments à long terme et une protection près de 100 % contre la lumière, l'oxygène, l'humidité et d'autres contaminants. Le matériau est résistant à la rouille et à la corrosion, offrant lune des durées de conservation les plus longues parmi tous les emballages. L'application croissante des canettes en aluminium dans l'industrie agroalimentaire peut être attribuée à leurs propriétés protectrices, à leurs avantages en matière de durabilité et à leur commodité. Cette tendance devrait se poursuivre à mesure que les fabricants et les consommateurs reconnaissent les avantages associés aux emballages en aluminium.

- Des réductions de poids significatives sont rendues possibles grâce à la création de nouveaux alliages pour les bombes aérosols en aluminium, développés en collaboration avec les fabricants de limaces. Cela favorise encore plus de durabilité. Il en va de même pour les emballages de transport à couches complètes, qui sont de plus en plus utilisés dans le secteur et profitent à la logistique et à l'environnement.

- La part de marché des bombes aérosols en aluminium dépend de lutilisation accrue de ces bombes dans les secteurs des soins personnels et de lautomobile. En raison de leurs options de conditionnement pratiques, les bombes aérosols en aluminium de 100 à 250 ml sont de plus en plus utilisées. Dautres segments, notamment ceux de 251 ml à 500 ml, de moins de 100 ml et autres, génèrent de meilleurs revenus sur le marché mondial.

- Les canettes en aluminium ont un taux de recyclage plus élevé et un contenu recyclé plus élevé que les types d'emballages concurrents. Selon lAluminum Association, cest lun des matériaux les plus recyclés du marché. En avril 2022, Ball Corporation s'est associée à Recycle Aerosol LLC pour augmenter les taux de recyclage des canettes aérosols en aluminium aux États-Unis. La collaboration augmenterait le recyclage des bombes aérosols et établirait un système en boucle fermée dans lequel les bombes usagées sont recyclées en nouvelles bombes aérosols.

- Selon lAluminum Association, lindustrie de laluminium recycle plus de 40 milliards de canettes chaque année. Les États-Unis économisent jusquà 800 millions de dollars par an en recyclant la quantité daluminium actuellement mise en décharge.

- Récemment, les canettes de boissons en aluminium sont devenues les contenants de boissons les plus recyclables au pays. Les membres de l'industrie des boissons du Can Manufacturers Institute (CMI) ont pour mission d'augmenter les taux de recyclage de l'aluminium aux États-Unis à de nouveaux niveaux. Le CMI a publié un guide détaillé et une feuille de route pour expliquer comment les objectifs ambitieux du CMI en matière de taux de recyclage pour 2020-2021 ont été atteints. Les nouveaux objectifs de taux de recyclage des boissons en aluminium, annoncés par les membres du CMI, visent à atteindre des taux de recyclage de 70 % d'ici 2030, 80 % d'ici 2040 et 90 % d'ici 2050 aux États-Unis.

Les boissons non alcoolisées pour témoigner de la croissance

- Lindustrie des boissons comprend une variété de boissons, depuis les boissons gazeuses et les jus de fruits jusquau café et au thé. Il cible les consommateurs aux goûts en constante évolution pour les boissons rafraîchissantes et gourmandes. Les préoccupations en matière de santé et de bien-être poussent les consommateurs à rechercher des boissons plus saines. Cela a accru la demande de boissons fonctionnelles telles que leau enrichie, les boissons pour sportifs, les boissons enrichies en vitamines et minéraux et les probiotiques. Les consommateurs sont de plus en plus conscients de leur consommation de sucre et de son impact sur leur santé et leur bien-être. En conséquence, il existe un besoin croissant de boissons sans sucre, naturelles et biologiques. Lévolution du paysage de lindustrie des boissons a été un moteur clé de la croissance du marché des canettes de boissons non alcoolisées.

- Les lancements de nouveaux produits dans le secteur des boissons non alcoolisées ont contribué de manière significative à la croissance. Par exemple, en janvier 2023, PepsiCo a lancé Starry, une boisson gazeuse au citron et au citron vert au goût vif et rafraîchissant. La boisson est disponible en versions Regular et Zero Sugar chez les détaillants américains. Les boissons gazeuses sont traditionnellement conditionnées dans des canettes, et l'introduction de Starry par PepsiCo ajoute un autre produit sur le marché qui s'appuie sur les canettes pour l'emballage. Cela peut augmenter la demande de canettes de boissons standard et minces couramment utilisées pour les boissons gazeuses.

- Selon le Beverage Industry Magazine, Red Bull était la plus grande marque de boissons énergisantes aux États-Unis en 2022, avec un chiffre d'affaires d'environ 6,85 milliards de dollars. Les boissons énergisantes, y compris Red Bull, sont généralement conditionnées en canettes en raison de leur commodité, de leur portabilité et de leur capacité à préserver la fraîcheur et la carbonatation du produit. À mesure que les ventes de Red Bull augmentent, cela contribue directement à une demande accrue de canettes de boisson comme principal choix d'emballage pour cette catégorie de produits.

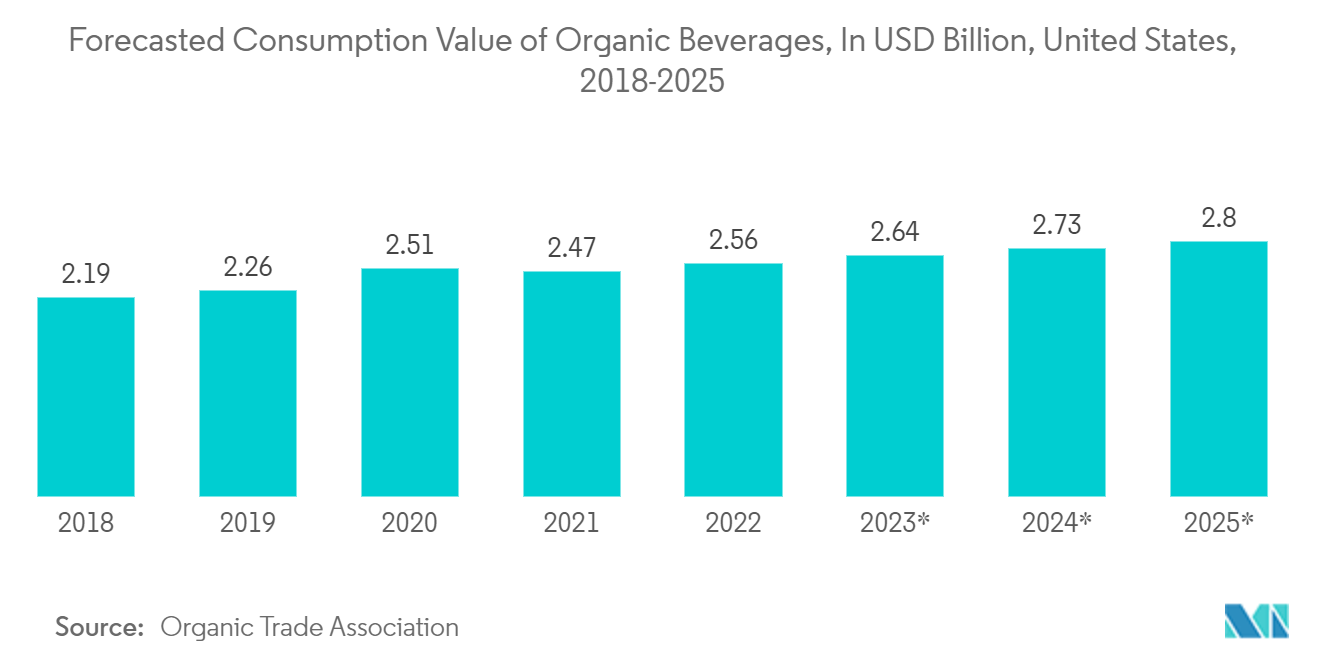

- Selon l'Organic Trade Association, en 2022, la consommation américaine de boissons biologiques s'élevait à 2,5 milliards de dollars et devrait atteindre 2,8 milliards de dollars d'ici 2025. Les boissons biologiques, qui comprennent souvent des jus, des thés et d'autres options respectueuses de la santé, sont généralement emballés dans des contenants respectueux de lenvironnement qui salignent sur les principes biologiques et durables.

- Les canettes en aluminium sont un choix approprié pour les boissons biologiques car elles sont recyclables et s'alignent sur la philosophie de durabilité du mouvement biologique. À mesure que la consommation augmente, la demande de canettes comme option demballage pour les boissons biologiques pourrait également augmenter.

Aperçu du marché américain des boîtes de conserve en métal

Le marché américain des boîtes métalliques est par nature compétitif. L'identité de marque joue un rôle important sur le marché en raison de la propension des consommateurs à se tourner vers une marque mieux identifiée. La pénétration du marché s'accroît, avec une forte présence d'acteurs majeurs sur les marchés établis, et les partenariats stratégiques intensifient encore la concurrence. Le marché compte également des acteurs importants opérant dans lindustrie avec des parts plus élevées. Les barrières à la sortie du marché sont élevées dans la mesure où les fabricants de boîtes métalliques nécessitent un désinvestissement important d'actifs assez spécialisés, ce qui tend à intensifier la rivalité concurrentielle. Certains des principaux acteurs opérant dans la région comprennent Crown Holdings Inc., Ball Corporation, Silgan Holdings Inc., Mauser Packaging Solutions (BwayHolding Corporation) et Ardagh Metal Packaging SA (Ardagh Group SA).

- En septembre 2023, Novelis, un fournisseur de solutions durables en aluminium, a déclaré avoir conclu un accord client clé avec Ball Corporation en Amérique du Nord. L'accord stipule que Novelis fournira des feuilles d'aluminium aux installations de fabrication de boîtes de conserve Ball en Amérique du Nord, selon les termes du contrat.

- En mai 2023, Ardagh Metal Packaging et Crown Holdings, producteurs de canettes de boissons en aluminium, ont annoncé leur intention d'investir dans une nouvelle initiative de subvention dans le cadre de leur soutien continu aux initiatives visant à encourager l'installation d'autres équipements de captage de canettes d'aluminium dans les installations de récupération des matériaux. spécialisées dans le tri des matières recyclables monoflux.

Leaders du marché américain des canettes métalliques

Crown Holdings Inc.

Ball Corporation

Silgan Holdings Inc.

Mauser Packaging Solutions (Bway Holding Corporation)

Ardagh Metal Packaging S.A. (Ardagh Group SA)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché américain des canettes métalliques

- Janvier 2023 - Ardagh Metal Packaging (AMP) a élargi sa vaste offre de produits destinée aux clients des marques de boissons en lançant un nouveau 19, 2 oz (568 ml). Cette taille unique de canette devrait générer une croissance significative dans le canal des portions individuelles. C'était la première fois que l'entreprise produisait un 19, 2 onces. (568 ml) de canette de boisson aux États-Unis. Ce nouveau produit offre une alternative aux 16 oz plus traditionnels. à des canettes de 24 oz. Il soutient également les marques qui cherchent à se développer dans des catégories telles que la bière, le cidre, le seltz et l'eau.

- Janvier 2023 – Monster Energy a revigoré son partenariat avec le septuple champion du monde de F1 Lewis Hamilton pour lancer une nouvelle boisson énergisante sans sucre. Ce design de canette saisissant a été créé en collaboration avec CANPACK, s'appuyant sur une relation de longue date entre les deux marques. Monster lance généralement ses produits aux États-Unis avant de les déployer en Europe.

Segmentation de lindustrie américaine des boîtes de conserve en métal

Les boîtes métalliques offrent de nombreux avantages, tels que la rigidité, la stabilité et des propriétés de barrière élevées, grâce auxquelles elles sont utilisées pour stocker des marchandises ayant une durée de conservation plus longue et devant être transportées sur de longues distances. L'acier et l'aluminium sont des choix privilégiés car ces matériaux possèdent des propriétés importantes, telles qu'être plus souples et plus légers, permettant aux fabricants et aux industries de réduire les coûts associés à la logistique.

Le marché américain des boîtes métalliques est segmenté par type de matériau (aluminium et acier), par type de boîte (aliments (légumes, fruits, aliments pour animaux, soupes et café), aérosols (cosmétiques et soins personnels, produits ménagers, produits pharmaceutiques/vétérinaires, peintures et vernis, automobile/industriel), boissons (boissons alcoolisées et boissons non alcoolisées)). Les tailles et prévisions du marché sont fournies en termes de valeur en USD pour tous les segments mentionnés ci-dessus.

| Aluminium |

| Acier |

| Nourriture | Légumes |

| Fruits | |

| La nourriture pour animaux | |

| Soupes | |

| Café | |

| D'autres repas | |

| Aérosols | Cosmétiques et soins personnels |

| Ménage | |

| Pharmaceutique/Vétérinaire | |

| Peintures et vernis | |

| Automobile/Industriel | |

| Autres aérosols | |

| Breuvages | Boissons alcoolisées |

| Boissons non alcoolisées |

| Par type de matériau | Aluminium | |

| Acier | ||

| Par type de boîte | Nourriture | Légumes |

| Fruits | ||

| La nourriture pour animaux | ||

| Soupes | ||

| Café | ||

| D'autres repas | ||

| Aérosols | Cosmétiques et soins personnels | |

| Ménage | ||

| Pharmaceutique/Vétérinaire | ||

| Peintures et vernis | ||

| Automobile/Industriel | ||

| Autres aérosols | ||

| Breuvages | Boissons alcoolisées | |

| Boissons non alcoolisées | ||

FAQ sur les études de marché sur les boîtes métalliques aux États-Unis

Quelle est la taille du marché des boîtes métalliques aux États-Unis ?

La taille du marché des boîtes métalliques aux États-Unis devrait atteindre 20,73 milliards USD en 2024 et croître à un TCAC de 3,13 % pour atteindre 24,18 milliards USD dici 2029.

Quelle est la taille actuelle du marché des boîtes métalliques aux États-Unis ?

En 2024, la taille du marché des boîtes métalliques aux États-Unis devrait atteindre 20,73 milliards USD.

Qui sont les principaux acteurs du marché des boîtes métalliques aux États-Unis ?

Crown Holdings Inc., Ball Corporation, Silgan Holdings Inc., Mauser Packaging Solutions (Bway Holding Corporation), Ardagh Metal Packaging S.A. (Ardagh Group SA) sont les principales sociétés opérant sur le marché des boîtes métalliques aux États-Unis.

Quelles années couvre ce marché des boîtes métalliques aux États-Unis et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des boîtes métalliques aux États-Unis était estimée à 20,08 milliards de dollars. Le rapport couvre la taille historique du marché des boîtes métalliques aux États-Unis pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des boîtes métalliques aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des boîtes métalliques aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des boîtes métalliques aux États-Unis 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des boîtes métalliques aux États-Unis comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.