Taille et Part du Marché des Biscuits des États-Unis

Analyse du Marché des Biscuits des États-Unis par Mordor Intelligence

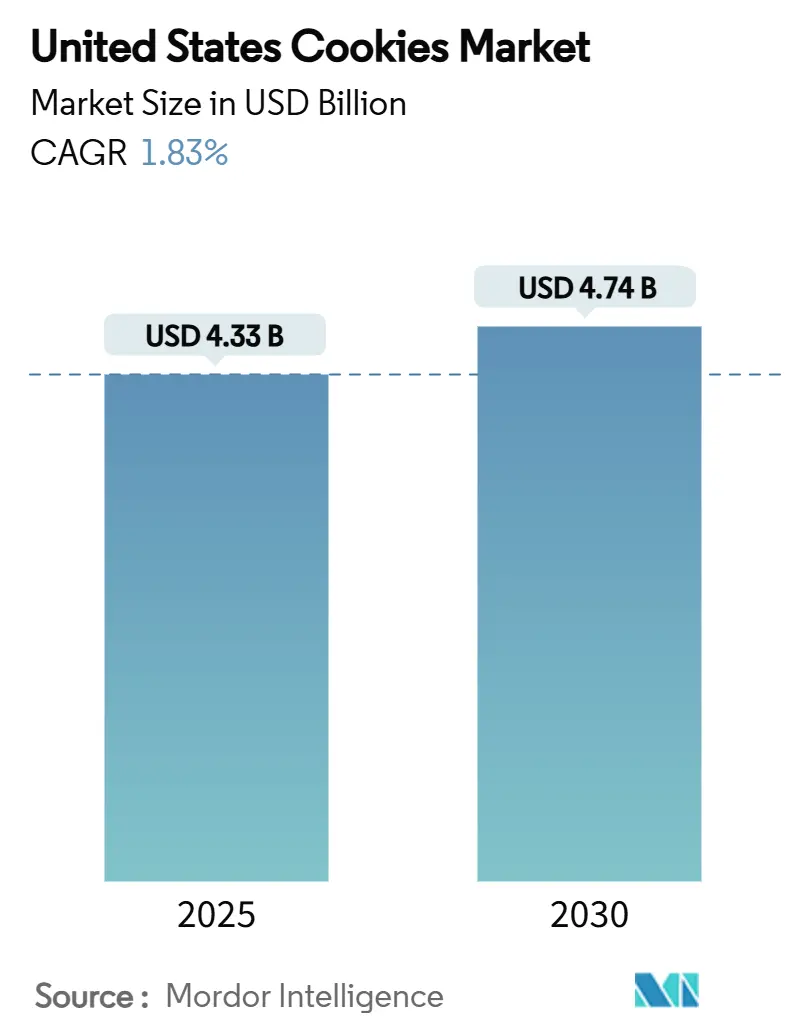

La taille du Marché des Biscuits des États-Unis est estimée à 4,33 milliards USD en 2025, et devrait atteindre 4,74 milliards USD d'ici 2030, à un CAGR de 1,83 % durant la période de prévision (2025-2030). Cette trajectoire de croissance mesurée reflète un marché mature où l'innovation et le positionnement stratégique génèrent de la création de valeur plutôt qu'une expansion de volume. La résilience du secteur provient de sa capacité à s'adapter aux préférences changeantes des consommateurs tout en naviguant les complexités réglementaires et les pressions de chaîne d'approvisionnement qui ont remodelé la fabrication alimentaire depuis 2024. Les formats à portions contrôlées, la fortification nutritionnelle et les substituts de matières grasses d'origine végétale attirent les consommateurs soucieux de leur bien-être qui souhaitent encore se faire plaisir, tandis que les références orientées cadeaux capitalisent sur la demande saisonnière dans les clusters urbains à revenus plus élevés. Les changements réglementaires - notamment la définition révisée ' sain ' de la Food and Drug Administration et l'étiquetage face avant de l'emballage (FOP) - augmentent les coûts de conformité mais créent simultanément des voies de différenciation pour les marques prêtes à reformuler. La consolidation continue de remodeler la concurrence alors que Mars intègre Kellanova et Ferrero se prépare à intégrer WK Kellogg dans sa plateforme de collations américaine, renforçant les avantages d'échelle en approvisionnement, distribution et marketing shopper. Les canaux de vente au détail évoluent en parallèle : les hypermarchés restent critiques pour le volume, pourtant les abonnements direct-au-consommateur et l'épicerie en ligne s'accélèrent, donnant aux nouveaux entrants premium un accès à barrière faible et des pools de données consommateurs riches.

Points Clés du Rapport

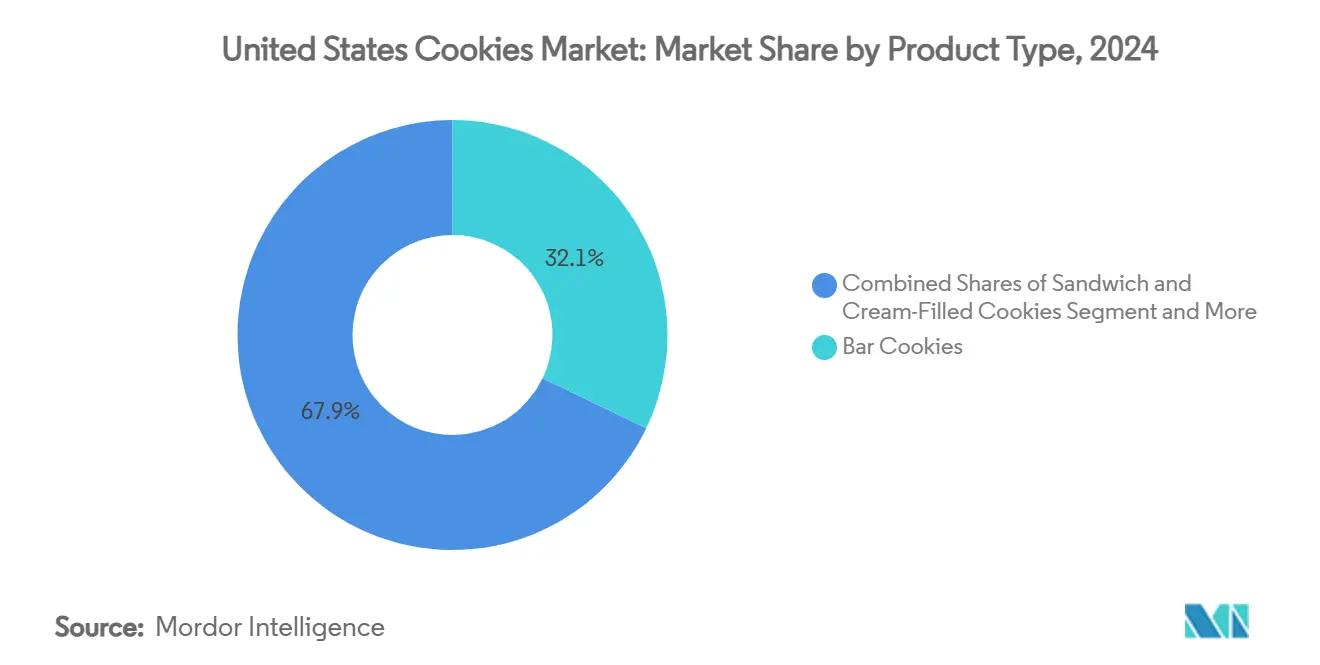

- Par type de produit, les Biscuits en Barres menaient avec 32,14 % de part de revenus en 2024, tandis que les Biscuits Sandwich et Fourrés à la Crème devraient afficher un CAGR de 1,95 % jusqu'en 2030.

- Par catégorie, le segment Conventionnel détenait 89,11 % de part en 2024 ; les produits Sans/Bio devraient enregistrer un CAGR de 3,04 % jusqu'en 2030.

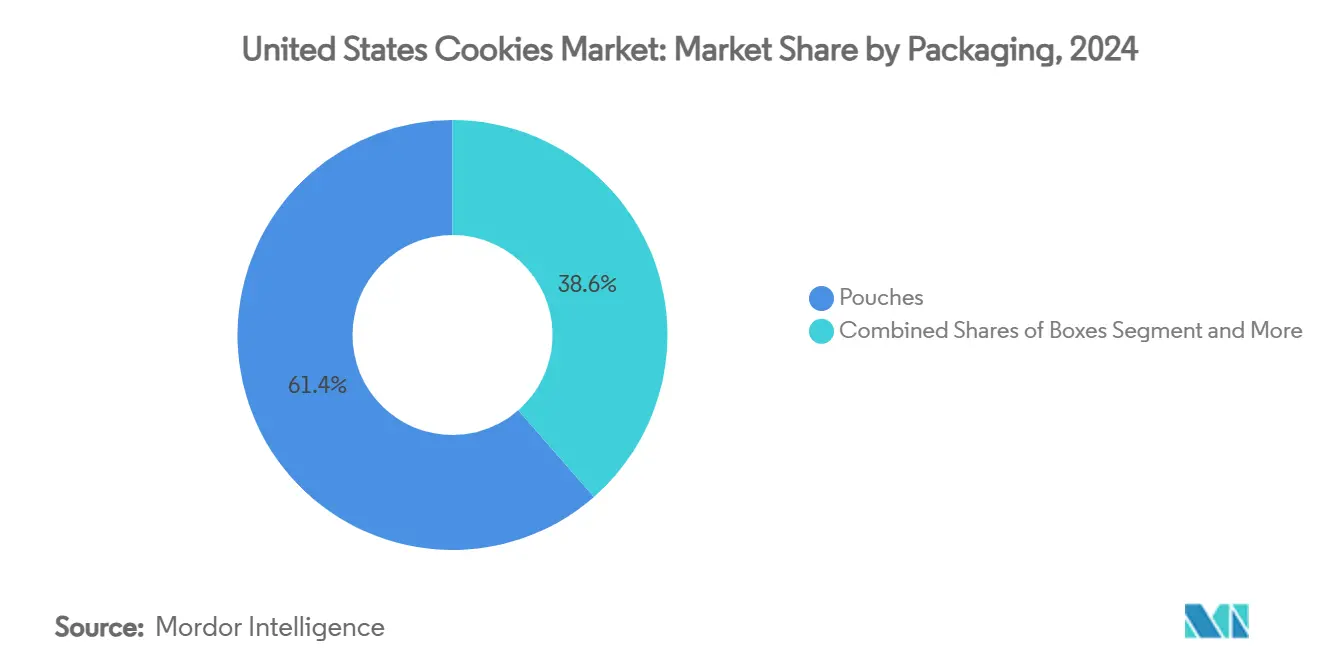

- Par type d'emballage, les Sachets commandaient 61,43 % de part en 2024, tandis que les Boîtes sont sur la voie du CAGR le plus rapide de 2,33 % sur la période de perspectives.

- Par canal de distribution, les Hypermarchés/Supermarchés contrôlaient 35,55 % des ventes en 2024 ; les Détaillants en Ligne devraient s'étendre à un CAGR de 2,04 % d'ici 2030.

- Par géographie, le Sud représentait 30,12 % de la valeur en 2024, mais le Nord-Est devrait être la région à croissance la plus rapide avec un CAGR de 3,25 % jusqu'en 2030.

Tendances et Perspectives du Marché des Biscuits des États-Unis

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions CAGR | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Demande Croissante pour les Collations Indulgentes à Portions Contrôlées | +0.4% | National, avec gains précoces dans Nord-Est, Ouest | Moyen terme (2-4 ans) |

| Culture Accélérée de Petit-Déjeuner Urbain Nomade dans les Pôles Métropolitains | +0.3% | Nord-Est, zones métropolitaines Ouest | Court terme (≤ 2 ans) |

| Fortification et Amélioration Nutritionnelle Stimulent la Croissance du Marché des Biscuits | +0.2% | National, plus fort dans régions soucieuses de santé | Long terme (≥ 4 ans) |

| Reformulation de Matières Grasses d'Origine Végétale stimulant la croissance | +0.2% | Côte Ouest, centres urbains Nord-Est | Moyen terme (2-4 ans) |

| Poussée d'Abonnements Direct-au-Consommateur pour Biscuits Gastronomiques | +0.1% | National, concentré dans zones à revenus élevés | Court terme (≤ 2 ans) |

| Cadeaux et Premiumisation comme Positionnement Émotionnel | +0.1% | National, pics saisonniers dans Nord-Est, Sud | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande Croissante pour les Collations Indulgentes à Portions Contrôlées

L'analyse du comportement des consommateurs révèle un changement fondamental vers une consommation réfléchie, où les formats à portions contrôlées permettent une indulgence sans culpabilité sans compromettre les objectifs de santé. Cette tendance s'accélère alors que les professionnels urbains recherchent des solutions de grignotage pratiques qui s'alignent avec les objectifs de bien-être tout en satisfaisant les préférences gustatives. La région du Nord-Est mène cette transformation, avec des revenus disponibles plus élevés soutenant une tarification premium pour des formats plus petits et denses en nutriments. Les fabricants alimentaires répondent en développant des emballages portion individuelle et des variantes de mini-biscuits qui offrent des expériences satisfaisantes dans des paramètres caloriques contrôlés. The Campbell Soup Company's Pepperidge Farm un lancé des Collections de Pots à Biscuits de Vacances en édition limitée en 2025, présentant des contenants en céramique à portions contrôlées qui renforcent la consommation réfléchie tout en améliorant l'attrait cadeau. Ce positionnement stratégique capture la volonté croissante des consommateurs de payer des primes pour des produits qui soutiennent les objectifs de style de vie plutôt que de simplement satisfaire la faim.

Culture Accélérée de Petit-Déjeuner Urbain Nomade dans les Pôles Métropolitains

Les changements de style de vie métropolitain stimulent la demande d'alternatives de petit-déjeuner portables, avec les biscuits remplaçant de plus en plus les repas matinaux traditionnels chez les consommateurs contraints par le temps. Ce changement comportemental s'avère particulièrement prononcé dans les centres urbains du Nord-Est et de la Côte Ouest, où les modèles de déplacements et les horaires de travail priorisent la commodité par rapport aux structures de repas conventionnelles. La tendance gagne en momentum alors que les arrangements de travail à distance créent des horaires d'alimentation flexibles qui estompent les frontières traditionnelles des repas. Les fabricants de biscuits capitalisent en développant des variantes spécifiques au petit-déjeuner présentant des grains entiers, une amélioration protéique et une teneur réduite en sucre qui plaisent aux consommateurs matinaux soucieux de leur santé. L'expansion des gammes de produits Oreo de Mondelēz International en 2025 inclut des variantes positionnées petit-déjeuner conçues pour les occasions de consommation matinale. Ce repositionnement stratégique transforme les biscuits de collations d'après-midi en options de petit-déjeuner légitimes, élargissant les occasions de consommation et stimulant la croissance de volume supplémentaire.

Fortification et Amélioration Nutritionnelle Stimulent la Croissance du Marché des Biscuits

La fortification nutritionnelle émerge comme une stratégie de différenciation clé, avec les fabricants incorporant des ingrédients fonctionnels pour transformer les biscuits de friandises indulgentes en collations bénéfiques. Cette approche répond à la demande des consommateurs pour des produits qui offrent à la fois plaisir et valeur nutritionnelle, particulièrement parmi les démographies soucieuses de santé. L'amélioration protéique, la supplémentation en fibres et la fortification vitaminique deviennent des caractéristiques standard dans les segments premium de biscuits, permettant aux fabricants de commander des marges plus élevées tout en répondant aux attentes changeantes des consommateurs. La tendance s'accélère alors que les définitions mises à jour ' sain ' de la FDA créent des voies plus claires pour positionner les produits fortifiés comme options nutritives. Les cadres de conformité réglementaire sous la Food Safety Modernization Act exigent une documentation améliorée des allégations nutritionnelles, stimulant l'investissement dans des systèmes d'assurance qualité qui soutiennent les stratégies de fortification. Cette influence réglementaire crée des barrières pour les fabricants plus petits tout en permettant aux acteurs établis de tirer parti des capacités de conformité comme avantages concurrentiels.

Reformulation de Matières Grasses d'Origine Végétale stimulant la croissance

L'innovation d'ingrédients se concentre sur les alternatives de matières grasses d'origine végétale qui maintiennent le goût et la texture tout en plaisant aux consommateurs soucieux de l'environnement. Cette tendance de reformulation gagne en traction alors que les préoccupations de durabilité influencent les décisions d'achat, particulièrement parmi les démographies plus jeunes dans les marchés urbains. Les fabricants investissent dans la recherche et développement pour identifier des matières grasses d'origine végétale qui offrent des expériences sensorielles comparables aux formulations traditionnelles de beurre et shortening. La Côte Ouest mène l'adoption de produits reformulés d'origine végétale, stimulée par une conscience environnementale plus élevée et une volonté de payer des primes pour des alternatives durables. Les innovations produits 2025 de Ferrero nord America incluent des variantes reformulées utilisant des ingrédients d'origine végétale, reflétant l'engagement de l'industrie envers l'approvisionnement durable. Les considérations de chaîne d'approvisionnement deviennent critiques alors que les fabricants sécurisent des sources fiables de matières grasses d'origine végétale tout en gérant les implications de coût et maintenant les standards de qualité produit.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions CAGR | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Coûts Fluctuants des Matières Premières Impactent les Marges de Production de Biscuits | -0.3% | National, aigu dans pôles manufacturiers | Court terme (≤ 2 ans) |

| Réglementations HFSS Accrues Créent des Défis de Marché | -0.2% | National, application plus stricte dans états progressistes | Moyen terme (2-4 ans) |

| Exigences de Conformité Sécurité Alimentaire | -0.1% | National, impact plus élevé sur fabricants plus petits | Long terme (≥ 4 ans) |

| Part de Marché Croissante d'Options de Grignotage Alternatives | -0.1% | National, concentré dans démographies soucieuses de santé | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts Fluctuants des Matières Premières Impactent les Marges de Production de Biscuits

La volatilité des prix des matières premières crée une pression de marge significative pour les fabricants de biscuits, avec le blé, le sucre et le cacao connaissant des fluctuations substantielles tout au long de 2024 et 2025. La Banque Mondiale prévoit une baisse des prix du blé à 265 USD en 2025, offrant un certain soulagement par rapport aux sommets précédents, pourtant les pénuries de cacao poussent les prix à la hausse de 30 % en décembre 2024 due à une baisse de 14 % de la production mondiale [1]Source: World Bank Group, "mondial Commodity Prices Level Off, Hurting Prospects for Lower Inflation", worldbank.org. Ces pressions de coûts d'intrants forcent les fabricants à implémenter des stratégies de tarification dynamiques tout en gérant la sensibilité prix des consommateurs. Les fabricants plus petits font face à un impact disproportionné dû aux capacités de couverture limitées et au pouvoir de négociation réduit avec les fournisseurs. La pénurie de pistaches, stimulée par les tendances chocolat Dubai virales, exemplifie comment les médias sociaux peuvent créer des perturbations inattendues de chaîne d'approvisionnement, avec des prix augmentant de 35 % de 7,65 USD à 10,30 USD par livre. Les améliorations d'efficacité manufacturière et les stratégies de substitution d'ingrédients deviennent critiques pour maintenir la rentabilité au milieu des coûts d'intrants volatils.

Réglementations HFSS Accrues Créent des Défis de Marché

Les réglementations Haute Teneur en Matières Grasses, Sel, Sucre (HFSS) s'intensifient à travers de multiples juridictions, créant une complexité de conformité et des exigences de reformulation qui mettent à rude épreuve les ressources de développement. La proposition d'étiquetage nutritionnel face avant de l'emballage de la FDA mandate des boîtes ' Info Nutrition ' soulignant les matières grasses saturées, sodium et sucres ajoutés, avec des coûts d'implémentation estimés à 3,2 milliards USD sur 10 ans. Les initiatives au niveau des états composent la complexité réglementaire, avec la Virginie-Occidentale interdisant les colorants synthétiques et la Virginie prohibant les additifs artificiels dans les repas scolaires, créant des exigences de conformité en patchwork. Ces réglementations limitent la flexibilité marketing pour les formulations traditionnelles de biscuits tout en créant des opportunités pour les produits reformulés qui répondent aux critères nutritionnels plus stricts. Les fabricants investissent massivement dans la recherche de reformulation pour maintenir les profils gustatifs tout en réduisant le contenu HFSS, nécessitant souvent de multiples itérations produit et des délais de développement étendus qui retardent l'entrée sur le marché.

Analyse par Segment

Par Type de Produit : Les Biscuits en Barres Mènent Grâce à l'Innovation Commodité

Les Biscuits en Barres commandent 32,14 % de part de marché en 2024, tirant parti d'une portabilité supérieure et d'une durée de conservation étendue qui s'alignent avec les tendances de consommation nomade. Leur format rectangulaire permet un emballage efficace et un contrôle des portions, les rendant idéaux pour les applications portion individuelle et l'inclusion de boîtes d'abonnement. Les Biscuits Sandwich et Fourrés à la Crème émergent comme le segment à croissance la plus rapide à 1,95 % CAGR jusqu'en 2030, stimulés par l'innovation de saveurs et les stratégies de positionnement premium qui commandent des marges plus élevées. Les Biscuits Moulés/à la Cuillère maintiennent une performance stable grâce à l'attrait traditionnel et l'efficacité manufacturière, tandis que les Gaufrettes et Biscuits Roulés bénéficient de la différenciation de texture et des influences de saveurs internationales.

Les collaborations stratégiques de Mondelēz International exemplifient l'innovation au sein de cette segmentation, lançant les variantes Oreo Reese's Cookies et Oreo Sour Patch Kids qui estompent les frontières catégorielles et élargissent les occasions de consommation. Les variétés Biscuits au Beurre/Sablés et Nature font face à la pression des tendances soucieuses de santé mais conservent des bases consommatrices loyales dans les marchés traditionnels. La catégorie ' Autres ' englobe des formats émergents comme les biscuits améliorés en protéines et les alternatives sans gluten qui capturent des segments de marché niches mais croissants. L'automatisation manufacturière permet une production rentable de formats divers, avec des systèmes de contrôle qualité alimentés par IA réduisant les taux de défaut et améliorant la consistance à travers les types de produits.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Catégorie : Dominance Conventionnelle Face à l'Accélération Bio

Le segment Conventionnel maintient une dominance écrasante à 90,11 % de part de marché en 2024, reflétant les préférences établies des consommateurs et la sensibilité prix qui favorisent les formulations traditionnelles. Cependant, le CAGR de 3,04 % de la catégorie Sans/Bio jusqu'en 2030 signale une migration accélérée des consommateurs vers les alternatives étiquetage propre, stimulée par la conscience santé et les préoccupations environnementales. Cette trajectoire de croissance suggère que les produits conventionnels peuvent faire face à une pression croissante alors que les alternatives bio atteignent la parité prix grâce aux économies d'échelle et l'optimisation de chaîne d'approvisionnement.

Les exigences de certification bio USDA créent une complexité de conformité mais permettent une tarification premium qui attire les fabricants recherchant l'expansion de marge [2]Source: USDA National Organic Program, "USDA organic certification requirements", ams.usda.gov. La production de biscuits bio fait face à des défis dans l'approvisionnement d'ingrédients certifiés à l'échelle, particulièrement pour les articles de spécialité comme les pépites de chocolat bio et les composés d'aromatisation naturels. Les variantes sans ciblent les segments sans gluten, sans produits laitiers et sans allergènes capturent des segments consommateurs croissants avec des exigences diététiques spécifiques. L'acquisition de Simple Mills par Flowers Foods pour 795 millions USD en 2025 démontre l'engagement stratégique envers la catégorie meilleur-pour-vous, tirant parti de l'expertise de Simple Mills dans les crackers premium, biscuits et mélanges de cuisson.

Par Type d'Emballage : Les Sachets Dominent Grâce à l'Avantage Fraîcheur

Les Sachets capturent 61,43 % de part de marché en 2024, offrant une protection humidité supérieure et une refermabilité qui étend la fraîcheur produit et améliore la commodité consommateur. Leur format flexible permet une expédition et stockage efficaces tout en soutenant les messages de contrôle des portions qui plaisent aux consommateurs soucieux de santé. Les Boîtes connaissent la croissance la plus rapide à 2,33 % CAGR, stimulées par les applications cadeaux et le positionnement premium qui justifient des points de prix plus élevés grâce à une valeur de présentation améliorée.

L'élimination progressive par la FDA des matériaux de contact alimentaire contenant des PFAS d'ici juin 2025 force l'innovation d'emballage vers des technologies de barrière alternatives qui maintiennent la fraîcheur sans préoccupations environnementales [3]Source: U.S. Food and Drug Administration, "FDA Determines Authorization for 35 Food Contact Notifications Related to PFAS Are No Longer Effective", fda.gov. Les formats d'emballage ' Autres ' incluant les boîtes, boîtes métalliques et pots servent des applications niches comme les ensembles cadeaux et achats en vrac, commandant souvent une tarification premium grâce à une valeur perçue améliorée. Les initiatives d'emballage durable stimulent l'investissement dans des matériaux biodégradables et recyclables, avec les fabricants équilibrant les bénéfices environnementaux contre les implications de coût et les exigences de performance. La Collection de Pots à Biscuits de Vacances Pepperidge Farm de The Campbell Soup Company exemplifie les stratégies d'emballage premium qui transforment les contenants fonctionnels en articles de collection.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Canal de Distribution : Les Hypermarchés Mènent Tandis que l'En Ligne S'Accélère

Les Hypermarchés et Supermarchés maintiennent la plus grande part de distribution à 35,55 % en 2024, tirant parti d'un espace d'étalage étendu et d'opportunités d'achat impulsif qui stimulent les ventes de volume. Leur échelle permet des activités promotionnelles et des stratégies de merchandising croisé qui augmentent la taille du panier et la visibilité de marque. Les Détaillants en Ligne émergent comme le canal à croissance la plus rapide à 2,04 % CAGR, reflétant l'adoption accélérée du e-commerce et les stratégies direct-au-consommateur qui permettent une tarification premium et la construction de relations client.

Les Magasins de Proximité bénéficient d'avantages de localisation et du comportement d'achat impulsif, particulièrement pour les formats portion individuelle et les occasions de consommation nomade. Les Détaillants Spécialisés servent des marchés niches avec des sélections curées et des recommandations expertes qui soutiennent le positionnement premium et l'éducation de marque. La catégorie ' Autres Canaux de Distribution ' englobe les distributeurs automatiques, services alimentaires et ventes institutionnelles qui fournissent un volume stable mais un potentiel de croissance limité. L'accent stratégique de J.M. Smucker sur l'expansion d'Uncrustables dans les canaux magasins de proximité démontre l'importance de la diversification des canaux pour la croissance. La croissance du e-commerce s'accélère grâce aux modèles d'abonnement et aux plateformes direct-au-consommateur qui permettent des offres personnalisées et des marges plus élevées tout en construisant la fidélité client grâce à la commodité et la personnalisation.

Analyse Géographique

Le leadership de marché de la région Sud à 30,12 % de part en 2024 reflète des préférences culturelles profondément enracinées pour les friandises sucrées traditionnelles et des relations de vente au détail établies qui facilitent une large distribution. Les consommateurs du Sud démontrent une forte fidélité de marque et sensibilité prix, créant des opportunités pour les produits positionnés valeur et les formats d'emballage taille famille. Le profil démographique de la région, incluant des taux plus élevés de grignotage et consommation d'aliments réconfortants, soutient une demande soutenue pour les formulations conventionnelles de biscuits. La présence manufacturière dans le Sud bénéficie de coûts de main-d'œuvre plus bas et de la proximité aux intrants agricoles, permettant des stratégies de tarification compétitives qui maintiennent la part de marché contre les alternatives émergentes.

Le Nord-Est émerge comme le leader de croissance avec un CAGR de 3,25 % jusqu'en 2030, stimulé par les tendances d'urbanisation et les revenus disponibles plus élevés qui soutiennent le positionnement premium et les formats produits innovants. Les zones métropolitaines comme New York, Boston et Philadelphie créent une demande pour des options de biscuits à portions contrôlées, soucieuses de santé et artisanales qui commandent des marges plus élevées. L'infrastructure de transformation alimentaire de la région, représentant 15 % de la main-d'œuvre nationale en transformation et distribution alimentaires, permet une gestion efficace de chaîne d'approvisionnement et des cycles d'innovation produit rapides. Les modèles d'abonnement direct-au-consommateur gagnent en traction dans les marchés urbains du Nord-Est, où la commodité et la personnalisation justifient une tarification premium pour les livraisons de biscuits gastronomiques.

Les régions du Midwest et de l'Ouest contribuent une croissance équilibrée grâce à des préférences consommatrices distinctes et des dynamiques de marché. Les marchés du Midwest mettent l'accent sur la valeur et la tradition, soutenant une demande stable pour les marques établies et les formats d'emballage orientés famille. Les consommateurs de la Côte Ouest stimulent l'adoption d'innovation, particulièrement pour les produits d'origine végétale, bio et emballés durablement qui s'alignent avec la conscience environnementale. La production agricole de la Californie fournit des avantages d'approvisionnement d'ingrédients pour les fabricants, tandis que les consommateurs avertis technologie embrassent les canaux e-commerce et services d'abonnement. Les variations réglementaires régionales, incluant les restrictions d'additifs alimentaires de la Californie et les exigences d'étiquetage spécifiques aux états, créent une complexité de conformité qui favorise les fabricants plus grands avec des ressources réglementaires dédiées par rapport aux acteurs régionaux plus petits.

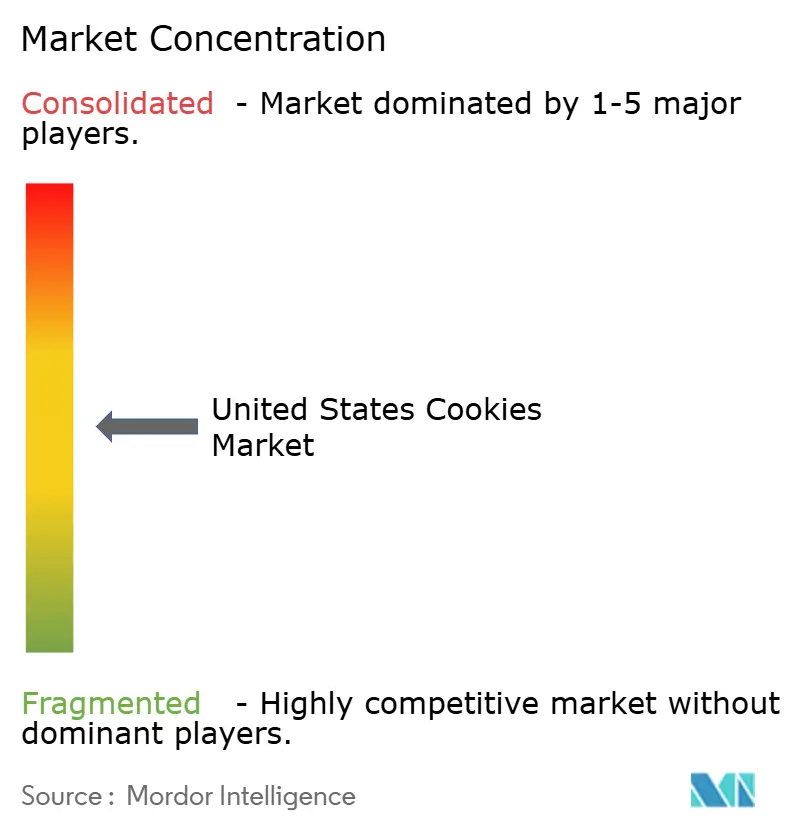

Paysage Concurrentiel

Le marché des biscuits des États-Unis présente une concentration modérée, permettant à la fois aux corporations multinationales établies et aux acteurs niches émergents de concourir efficacement à travers différents segments et points de prix. Cette fragmentation crée des opportunités de positionnement stratégique grâce à l'innovation, le positionnement premium et la spécialisation de canaux plutôt que de purs avantages d'échelle. Certains des acteurs significatifs du marché incluent General Mills Inc., Mondelēz International, Ferrero Group, Mckee Foods Corporation, et The Campbell Soup Company, parmi d'autres.

Les activités de consolidation majeures remodèlent les dynamiques concurrentielles, avec l'acquisition Kellanova de Mars pour 35,9 milliards USD et l'achat WK Kellogg de Ferrero pour 3,1 milliards USD créant une échelle améliorée et une largeur de portefeuille qui permet la vente croisée et les synergies opérationnelles. L'adoption technologique devient un différenciateur clé, avec les systèmes de fabrication alimentés par IA permettant des améliorations de contrôle qualité, maintenance prédictive et prévision de demande qui réduisent les coûts et améliorent la satisfaction client. Les partenariats stratégiques et initiatives de co-branding créent des opportunités d'espace blanc, exemplifiées par les collaborations de Mondelēz avec Coca-Cola, Reese's et Sour Patch Kids qui élargissent les occasions de consommation et attirent de nouveaux segments clients.

Les perturbateurs émergents se concentrent sur les modèles direct-au-consommateur, les formulations étiquetage propre et les services d'abonnement qui contournent les canaux de vente au détail traditionnels tout en construisant la fidélité client grâce à la personnalisation et la commodité. Les exigences de conformité FDA sous la Food Safety Modernization Act créent des avantages concurrentiels pour les entreprises avec des systèmes de qualité établis et une expertise réglementaire, particulièrement alors que les exigences de traçabilité FSMA Rule 204 prennent effet en janvier 2026.

Leaders de l'Industrie des Biscuits des États-Unis

-

General Mills Inc.

-

Mondelēz International

-

Ferrero Group

-

Mckee Foods Corporation

-

The Campbell Soup Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- JUIL 2025 : Mondelēz International et Hershey ont fait équipe pour lancer deux produits innovants : le Biscuit Oreo Reese's et la Coupe Reese's Oreo. Le Biscuit Oreo Reese's se vante de biscuits sandwich chocolat Oreo classiques, infusés avec la crème au beurre d'arachide signature de Reese's et saupoudrés de miettes de biscuits Oreo. D'autre part, la Coupe Reese's Oreo fusionne les coupes de beurre d'arachide chocolat au lait et crème blanche, également ornées de miettes de biscuits Oreo.

- Mai 2025 : Pillsbury un dévoilé sa dernière offre, 'Pillsbury BIG COOKIES', une gamme de pâte à biscuits réfrigérée conçue pour des biscuits frais de style boulangerie à la maison. Ces 'BIG COOKIES' font plus de trois fois la taille des biscuits classiques Pillsbury, se vantent d'une saveur riche et cuisent en seulement 17-21 minutes. La nouvelle gamme introduit trois variétés délectables, chacune disponible en paquets pratiques de six unités.

- Avril 2025 : Mondelez International, Inc. un dirigé sa marque Tate's Bake Shop en territoire inexploré avec l'introduction des biscuits Soft Baked. Ce lancement était une première pour Tate's Bake Shop, une marque traditionnellement célébrée pour ses biscuits fins et croustillants.

Portée du Rapport du Marché des Biscuits des États-Unis

Un biscuit pourrait être un biscuit sucré avec une texture raisonnablement douce et moelleuse et contenant typiquement des morceaux de chocolat ou de fruits. Le marché des biscuits américains est segmenté par type de produit en biscuits fourrés, biscuits enrobés de chocolat, biscuits, biscuits sandwich, biscuits nature et autres types de produits. Les autres biscuits incluent les biscuits traditionnels, biscuits saisonniers, etc. Par catégorie, le marché est segmenté en catégories conventionnelle et meilleur-pour-vous. La catégorie meilleur-pour-vous est sous-segmentée en faible teneur en calories, sans cholestérol, sans gluten, bio et autres catégories. Par canal de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins de proximité, détaillants spécialisés, détaillants en ligne et autres canaux de distribution. Pour chaque segment, le dimensionnement du marché et les prévisions ont été effectués sur la base de la valeur (en millions USD).

| Biscuits en Barres |

| Biscuits Moulés/à la Cuillère |

| Biscuits Sandwich et Fourrés à la Crème |

| Gaufrettes et Biscuits Roulés |

| Biscuits au Beurre/Sablés et Nature |

| Autres |

| Conventionnel |

| Sans/Bio |

| Sachets |

| Boîtes |

| Autres |

| Hypermarchés/Supermarchés |

| Magasins de Proximité |

| Détaillants Spécialisés |

| Détaillants en Ligne |

| Autres Canaux de Distribution |

| Nord-Est |

| Midwest |

| Sud |

| Ouest |

| Par Type de Produit | Biscuits en Barres |

| Biscuits Moulés/à la Cuillère | |

| Biscuits Sandwich et Fourrés à la Crème | |

| Gaufrettes et Biscuits Roulés | |

| Biscuits au Beurre/Sablés et Nature | |

| Autres | |

| Par Catégorie | Conventionnel |

| Sans/Bio | |

| Par Type d'Emballage | Sachets |

| Boîtes | |

| Autres | |

| Par Canal de Distribution | Hypermarchés/Supermarchés |

| Magasins de Proximité | |

| Détaillants Spécialisés | |

| Détaillants en Ligne | |

| Autres Canaux de Distribution | |

| Par Géographie | Nord-Est |

| Midwest | |

| Sud | |

| Ouest |

Questions Clés Répondues dans le Rapport

Quelle est la valeur projetée du marché des biscuits des États-Unis en 2030 ?

Il devrait atteindre 4,74 milliards USD, progressant à un CAGR de 1,83 % depuis 2025.

Quel segment de produit croît le plus rapidement dans les biscuits américains ?

Les Biscuits Sandwich et Fourrés à la Crème devraient afficher le CAGR le plus rapide de 1,95 % jusqu'en 2030.

Pourquoi les boîtes gagnent-elles en popularité comme format d'emballage ?

Les achats orientés cadeaux et le positionnement premium stimulent un CAGR de 2,33 % pour les boîtes, même si les sachets conservent la majorité des ventes.

Quelle région montre les meilleures perspectives de croissance ?

Le Nord-Est est prévu pour le CAGR le plus rapide de 3,25 % en raison des revenus plus élevés et de l'adoption de produits premium.

Dernière mise à jour de la page le: