Taille et part du marché des biomarqueurs du cancer aux États-Unis

Analyse du marché des biomarqueurs du cancer aux États-Unis par Mordor Intelligence

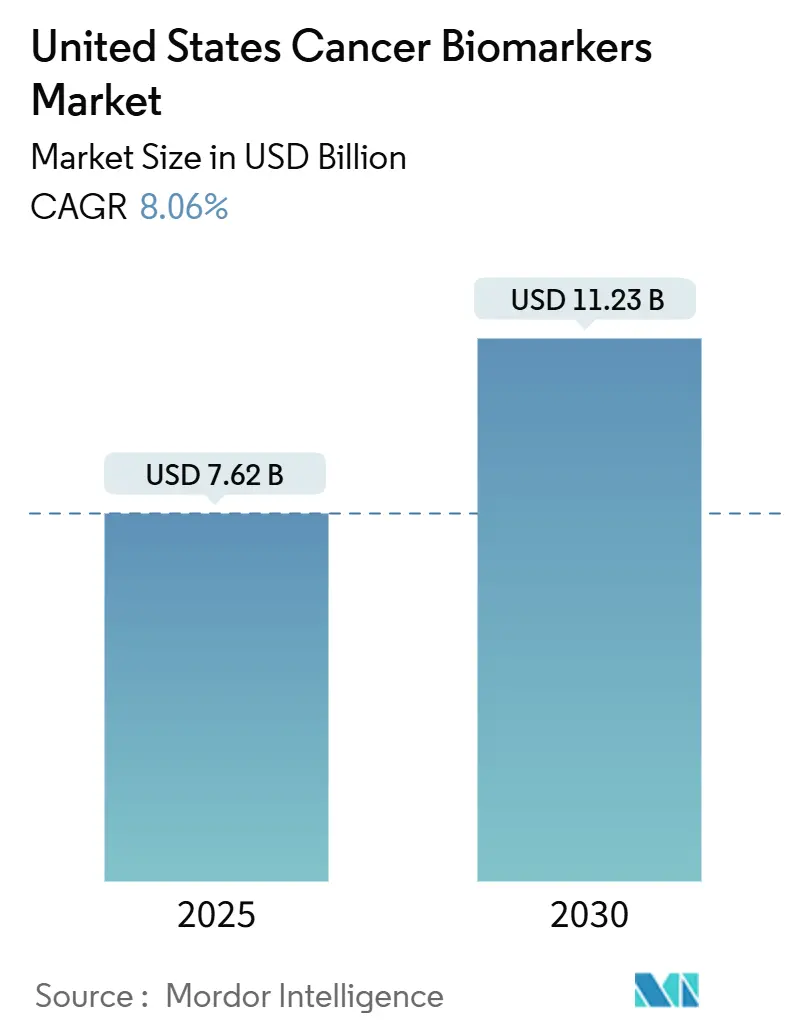

Le marché des biomarqueurs du cancer aux États-Unis s'élève à 7,62 milliards USD en 2025 et est en voie d'atteindre 11,23 milliards USD d'ici 2030, ce qui se traduit par un TCAC de 8,06 %. La trajectoire de croissance reflète le financement fédéral du Cancer Moonshot, le remboursement rationalisé par la voie de couverture transitoire du CMS, et l'adoption clinique rapide des plateformes de biopsie liquide. L'incidence croissante du cancer dans les cohortes vieillissantes, particulièrement dans les États de la Sun Belt, maintient la demande en volume, tandis que 17 mandats de couverture au niveau des États réduisent le risque de dépenses personnelles pour les patients [1]Grace un. Lin, The State of State Biomarker Testing Insurance Coverage Laws,

JAMA Réseau, jamanetwork.com. La règle finale de la FDA sur les tests développés en laboratoire (LDT) crée une voie réglementaire plus claire qui réduit le risque de commercialisation pour les nouveaux essais multi-omiques. Parallèlement à ces réformes descendantes, les systèmes hospitaliers continuent d'investir dans des laboratoires de génomique centralisés qui réduisent les délais d'exécution et facilitent l'adoption par les cliniciens.

Points clés du rapport

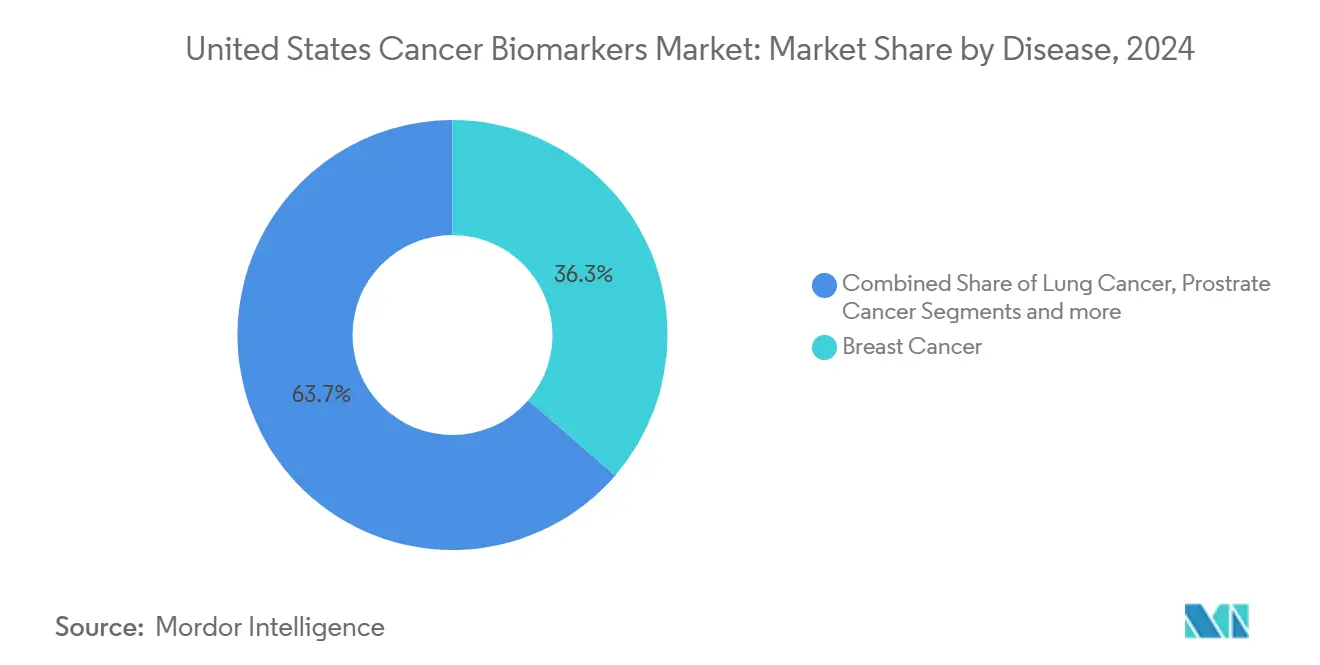

- Par type de maladie, le cancer du sein était en tête avec 36,33 % de la part de marché des biomarqueurs du cancer aux États-Unis en 2024, tandis que le cancer de la prostate devrait croître à un TCAC de 9,02 % jusqu'en 2030.

- Par biomolécule, les biomarqueurs protéiques représentaient 50,41 % des revenus en 2024 ; les biomarqueurs génétiques progressent le plus rapidement avec un TCAC de 9,11 %.

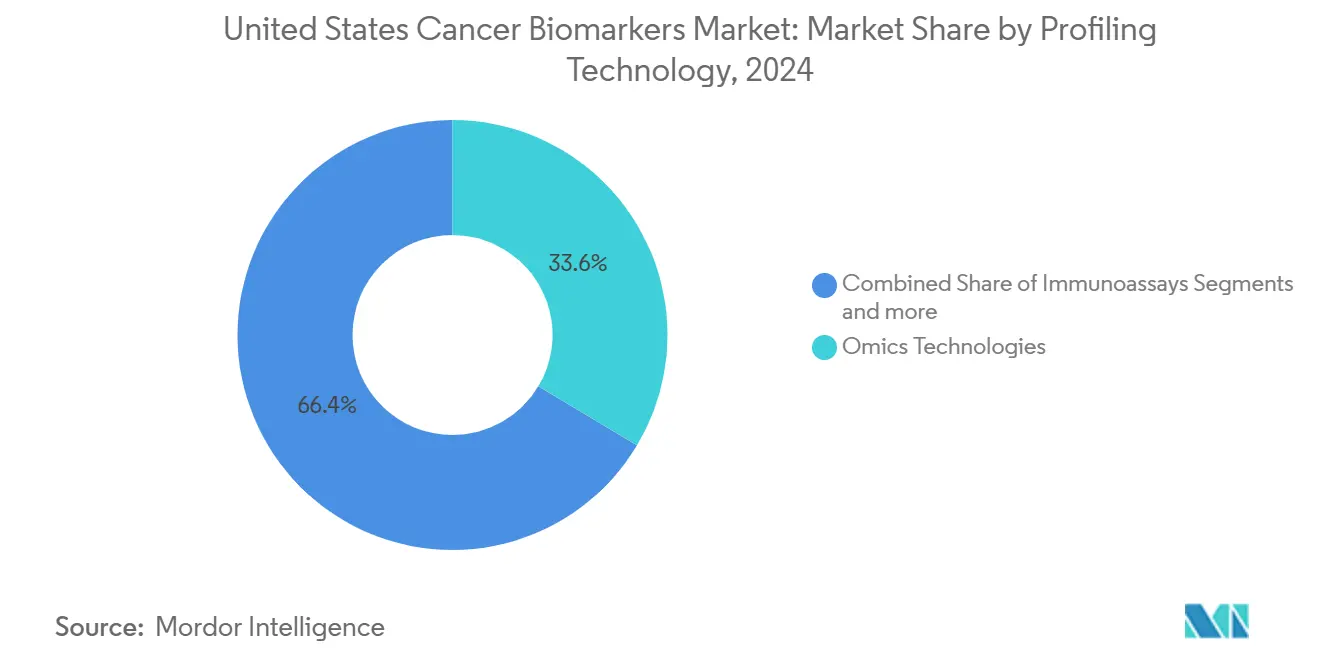

- Par technologie de profilage, les plateformes omiques ont capturé 33,58 % des revenus en 2024, tandis que les immunoessais enregistrent un TCAC de 8,96 %.

- Par utilisateur final, les hôpitaux et cliniques détenaient 43,44 % de part de revenus en 2024 ; les laboratoires cliniques et de référence croissent le plus rapidement avec un TCAC de 9,08 %.

Tendances et perspectives du marché des biomarqueurs du cancer aux États-Unis

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante du cancer et vieillissement de la population | +1.8% | National, concentré dans les États de la Sun Belt | Long terme (≥ 4 ans) |

| Impulsion de la médecine de précision et approbations FDA pour les diagnostics compagnons | +2.1% | National, adoption précoce dans les centres académiques | Moyen terme (2-4 ans) |

| Poussée d'adoption de la biopsie liquide pour la détection minimalement invasif | +1.5% | National, centres urbains en tête d'adoption | Moyen terme (2-4 ans) |

| Cancer Moonshot fédéral et augmentation du financement NIH | +1.2% | National, centres de recherche | Court terme (≤ 2 ans) |

| Découverte de biomarqueurs multi-omiques activée par l'IA | +0.9% | National, grands systèmes de santé | Long terme (≥ 4 ans) |

| Voie rapide de couverture transitoire CMS pour les nouveaux tests | +0.5% | National, bénéficiaires Medicare | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante du cancer et vieillissement de la population

L'incidence du cancer dépasse maintenant 2 millions de diagnostics chaque année, avec une mortalité concentrée dans les comtés non métropolitains où l'accès aux biomarqueurs reste rare. La migration de population vers la Sun Belt amplifie la demande en Floride, au Texas et en Arizona, créant une dynamique de marché double : les centres urbains tirent les Panneaux multi-omiques premium, tandis que les comtés ruraux présentent de gros volumes de tests inexploités. La cartographie géospatiale du CDC montre des zones critiques de mortalité dans le Midwest, confirmant un besoin diagnostique non satisfait. Alors que l'âge médian national augmente, la complexité des comorbidités pousse les prestataires à commander des Panneaux plus larges, augmentant le revenu moyen par patient. Les pilotes de biopsie liquide au point de service dans les hôpitaux communautaires réduisent les barrières logistiques, mais l'infrastructure de laboratoire insuffisante limite encore la portée. Ces données démographiques garantissent une hausse durable des revenus bien au-delà de l'horizon de prévision.

Impulsion de la médecine de précision et approbations FDA pour les diagnostics compagnons

La FDA un approuvé plusieurs tests compagnons à fort impact en 2024, y compris des indications plus larges pour FoundationOne CDx. Les directives tissus-agnostiques permettent maintenant aux développeurs de médicaments de cibler les altérations moléculaires plutôt que les sites tumoraux, élargissant les pools de patients testables. Les directives parallèles d'ébauche ctDNA valident les critères d'évaluation de maladie résiduelle minimale, encourageant les payeurs à rembourser la surveillance sérielle. Les phares académiques comme la Mayo Clinic rapportent que le profilage génomique complet double les chances d'appariement aux essais par rapport aux Panneaux étroits. L'élan réglementaire se propage dans les réseaux hospitaliers, stimulant l'adoption à l'échelle de l'entreprise. Les ensembles d'ordonnances standardisés intégrés dans les dossiers de santé électroniques normalisent davantage les tests et raccourcissent les cycles de décision, renforçant la boucle d'adoption vertueuse [2]Yiqing Zhao, Real-world Trends, Rural-urban Differences, and Socioeconomic Disparities in Utilization of Narrow versus Broad Next-generation Sequencing Panneaux,

Cancer Research Communications, aacrjournals.org.

Poussée d'adoption de la biopsie liquide pour la détection minimalement invasive

Guardant Shield un obtenu l'approbation FDA pour le dépistage colorectal avec 83 % de sensibilité, tandis que Cologuard Plus un atteint 95 % de sensibilité. Les données d'hôpitaux communautaires du Canada montrent un délai médian de trois jours pour la biopsie liquide contre des flux de travail tissulaires d'une semaine. Les investigateurs de Johns Hopkins ont détecté l'ADN tumoral circulant jusqu'à trois ans avant le diagnostic, soulignant le potentiel de santé publique. Pourtant, le prix moyen par test de 2 800 USD restreint l'adoption parmi les payeurs sensibles aux coûts. Les prestataires pilotent des protocoles de collecte au chevet qui associent les prélèvements au point de service au séquençage centralisé, équilibrant spécialisation et accès. L'attrait non invasif de la technologie la positionne pour un dépistage à grande échelle une fois les obstacles de coût atténués [3]Champica Nicholas, Point of Care Liquid Biopsy for Cancer Treatment-Early Experience from un Community Center,

MDPI, mdpi.com.

Cancer Moonshot fédéral et augmentation du financement NIH pour la recherche sur les biomarqueurs

La Maison Blanche un alloué 1,5 milliard USD aux initiatives contre le cancer, dont 150 millions USD spécifiquement pour les subventions aux biomarqueurs. L'Institut national du cancer finance des projets de validation de biopsie liquide axés sur les tumeurs de stade précoce. Les bourses Cancer Scholars nouvellement lancées visent à combler les déficits de talents en formant des spécialistes en biomarqueurs. La notation des subventions pondère maintenant les plans d'équité en santé, canalisant les dollars vers les programmes qui améliorent la précision des tests dans les populations mal desservies. Les consortiums académiques-industriels exploitent ces fonds pour accélérer la standardisation des essais, ce qui réduit les délais de commercialisation et diminue le risque technique pour les investisseurs privés.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts diagnostiques élevés et remboursement fragmenté des payeurs privés | -1.4% | National, aigu dans les marchés ruraux et sous-assurés | Moyen terme (2-4 ans) |

| Voie réglementaire multi-agences complexe | -0.8% | National, affectant les petits développeurs | Court terme (≤ 2 ans) |

| Préoccupations de confidentialité génomique et propriété des données | -0.6% | National, démographies soucieuses de la confidentialité | Long terme (≥ 4 ans) |

| Disponibilité limitée de bioéchantillons de minorités | -0.4% | National, zones métropolitaines diverses | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coûts diagnostiques élevés et remboursement fragmenté des payeurs privés

Deux tiers des oncologues citent les refus d'assurance comme le principal obstacle à la commande de biomarqueurs. Bien que 17 États mandatent la couverture, les payeurs commerciaux appliquent des critères hétérogènes ; UnitedHealthcare et Cigna publient chacun des politiques médicales distinctes qui créent des frictions administratives. Les modèles économiques de santé montrent que le séquençage de nouvelle génération large peut réduire les coûts par patient de plus de 50 % par rapport aux tests séquentiels de gènes uniques, mais les payeurs favorisent encore les Panneaux plus étroits lors de l'autorisation préalable. Cette fragmentation ralentit la pénétration du marché pour les essais émergents manquant de données de survie de phase III. Les équipes de cycle de revenus hospitaliers maintiennent des unités de ' gestion des refus ' de biomarqueurs pour faire appel des rejets, ajoutant des frais généraux qui découragent les petits centres d'offrir des Panneaux avancés.

Voie réglementaire multi-agences complexe

Les développeurs de biomarqueurs du cancer doivent satisfaire les règles de dispositifs FDA, les déterminations de couverture CMS, et l'obtention de licence CLIA d'État, un trio qui allonge les délais de lancement. La règle finale LDT 2024 de la FDA établit une trajectoire de glissement de quatre ans, mais les petits laboratoires font face à une charge de travail de conformité disproportionnellement élevée. Les directives supplémentaires sur les diagnostics activés par l'IA et les critères d'évaluation ctDNA forcent des stratégies de soumission itératives, pressurisant les startups avec des budgets réglementaires limités. L'harmonisation des packages de données de test pour l'approbation FDA tout en rassemblant simultanément des preuves du monde réel pour la couverture CMS crée des défis de séquençage qui retardent les entrées de revenus. Les plateformes plus importantes répartissent ces coûts de conformité sur des menus larges, améliorant la résilience, tandis que les entreprises à biomarqueur unique restent vulnérables.

Analyse par segment

Par maladie : la dominance du cancer du sein masque l'opportunité de la prostate

Le cancer du sein un généré 36,33 % des revenus du marché des biomarqueurs du cancer aux États-Unis en 2024 grâce à des Panneaux bien établis ciblant HER2, ER, PR, et l'expression multi-génique. La taille du marché des biomarqueurs du cancer aux États-Unis pour les tests de prostate devrait croître à un TCAC de 9,02 %, soutenue par des essais basés sur l'urine tels que MyProstateScore 2.0 qui éliminent les examens rectaux numériques invasifs. Les pilotes de détection précoce multi-cancer (MCED) intègrent également des signatures de sein et de prostate, renforçant la demande en volume. L'adoption rapide des tests de scores géniques Decipher et Prolaris parmi les urologues signale une hausse supplémentaire.

Les innovateurs exploitent les marqueurs germinaux à haut risque et les mutations somatiques pour permettre un dépistage stratifié par risque chez les hommes afro-américains, une cohorte avec une mortalité élevée mais historiquement faible utilisation de biomarqueurs. La sensibilisation communautaire associée à la collecte d'urine à domicile élargit la portée dans les codes postaux précédemment sous-dépistés. Les groupes d'oncologie dans le Midwest regroupent maintenant les scores génomiques de prostate avec le triage IRM pour réduire les biopsies inutiles, validant l'histoire de rentabilité du segment. Alors que les limites de spécificité PSA deviennent plus visibles, les comités de directives devraient recommander des Panneaux multi-omiques, catalysant les revenus.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de biomolécule : les biomarqueurs génétiques accélèrent malgré le leadership des protéines

Les essais protéiques ont conservé une position de revenus de 50,41 % en 2024 car les immunoessais restent intégrés dans les flux de travail d'analyseurs dans la plupart des laboratoires hospitaliers. La taille du marché des biomarqueurs du cancer aux États-Unis pour les essais génétiques devrait augmenter à un TCAC de 9,11 % alors que les prix de séquençage baissent et l'étiquetage de diagnostic compagnon s'élargit. L'acquisition Proximity Extension Assay de Thermo Fisher ajoute plus de 5 000 cibles protéiques à haute spécificité, brouillant les frontières traditionnelles des biomolécules et permettant des Panneaux intégrés.

Les signatures RNA-seq et de méthylation gagnent en visibilité car elles prouvent des fenêtres de détection plus précoces par rapport aux marqueurs protéiques. Pourtant, le remboursement favorise encore les protéines mono-analytes telles que CA 19-9, CEA, et PSA en raison de décennies de familiarité clinique. La protéomique par spectrométrie de masse entre dans les pipelines translationnels pour surmonter les défis de réactivité croisée d'anticorps, mais les exigences de dépenses en capital ralentissent l'adoption routinière. Pendant ce temps, les exosomes circulants et les métabolites restent en découverte, positionnant les biomarqueurs génétiques et protéiques comme piliers doubles jusqu'en 2030.

Par technologie de profilage : les immunoessais gagnent du terrain sur le leadership omique

Les plateformes omiques-génomique, transcriptomique, protéomique, et métabolomique-détenaient 33,58 % de part de revenus en 2024 et ancrent le support de décision clinique complet. Les immunoessais enregistrent un TCAC de 8,96 % alors que les analyseurs automatisés et les instruments de table élargissent la capacité de Panneaux de cancer dans les hôpitaux de niveau intermédiaire. Le laboratoire de génomique robotisé NHS du Royal Marsden un doublé le débit d'échantillons via des manipulateurs de liquides intégrés, signalant comment l'automatisation peut faire évoluer les tests de précision.

Les biocapteurs microfluidiques sous investigation promettent des tests près du patient en 30 minutes, mais les obstacles actuels de dérogation CLIA les confinent aux paramètres de recherche. Le diagnostic moléculaire basé sur l'imagerie exploite les radiopharmaceutiques pour visualiser l'expression des marqueurs, une niche qui devrait s'étendre avec les approbations FDA de paires théranostiques. Les pipelines bioinformatiques curatés par l'IA ingèrent maintenant des données multi-modales, raccourcissant les délais d'interprétation et améliorant la standardisation des rapports, solidifiant ainsi l'omique comme épine dorsale tandis que les immunoessais remplissent les niches de rotation rapide.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : la centralisation des laboratoires accélère le changement de marché

Les hôpitaux et cliniques représentaient 43,44 % des revenus en 2024, mais les laboratoires cliniques et de référence devraient dépasser avec un TCAC de 9,08 % alors que la complexité augmente. Les laboratoires centraux sécurisent les économies d'échelle grâce aux séquenceurs à haut volume et aux bioinformaticiens spécialistes, permettant une compression des coûts par échantillon. La part de marché des biomarqueurs du cancer aux États-Unis pour les laboratoires de référence augmente alors que les hôpitaux communautaires externalisent les Panneaux tissulaires et sanguins, réservant les immunoessais au point de service pour les décisions du même jour.

Les fabricants pharmaceutiques s'appuient sur des laboratoires tiers pour l'éligibilité des biomarqueurs d'inscription aux essais, injectant une croissance supplémentaire. Pour maintenir la pertinence, les réseaux hospitaliers adoptent un modèle hub-and-spoke : les échantillons sont collectés localement et acheminés vers les centres génomiques centraux, avec des résultats interfacés dans les dossiers électroniques. Cet hybride favorise l'accès opportun du médecin tout en exploitant l'expertise centralisée. Les avancées en télépathologie comblent davantage le fossé urbain-rural, permettant aux laboratoires de référence d'examiner les lames numériques à distance et de recommander des essais compagnons.

Analyse géographique

Les centres médicaux académiques dans les métros côtiers agissent comme avant-garde pour l'adoption avancée de biomarqueurs, mais les écarts d'accès persistent. Seulement 36,6 % de la population américaine réside dans un trajet d'une heure d'un centre complet désigné par l'Institut national du cancer, tandis que 16,4 % font face à des trajets dépassant quatre heures. Ces disparités façonnent un marché des biomarqueurs du cancer aux États-Unis bifurqué où les clusters urbains demandent des Panneaux haute complexité et les régions rurales gravitent vers des analytes uniques à coût réduit.

La divergence de politique d'État un un impact matériel. Dix-sept États appliquent des mandats de couverture de biomarqueurs, augmentant les taux d'approbation de réclamation de 22 points de pourcentage par rapport aux États sans mandat. Les marchés de la Sun Belt tels que le Texas et la Floride combinent des populations âgées à croissance rapide avec un remboursement favorable, livrant une croissance de revenus supérieure à la moyenne. Les zones critiques de mortalité du Midwest soulignent une demande latente ; les systèmes de prestataires au Kansas et au Missouri déploient des équipes de phlébotomie mobiles pour collecter des échantillons de biopsie liquide dans les comtés manquant de cliniques d'oncologie, semant le volume de tests futurs.

L'expansion de la télésanté accélérée par la pandémie COVID-19 réduit les barrières logistiques, permettant aux oncologues de poster des kits de collecte pour des tests comme MyProstateScore directement aux patients. L'adoption est la plus forte où la couverture haut débit est robuste, principalement dans les États du Nord-Est. La notation des subventions Cancer Moonshot fédérales récompense maintenant les projets qui élargissent l'accès rural, incitant les centres académiques à établir des laboratoires satellites dans les Appalaches et les Plaines. Combinées, ces initiatives égalisent progressivement la distribution géographique de l'utilisation des biomarqueurs, bien qu'une convergence complète reste improbable avant 2035.

Paysage concurrentiel

Le marché des biomarqueurs du cancer aux États-Unis présente une concentration modérée. Thermo Fisher, Roche, Guardant Health, Exact Sciences, et Illumina comprennent le niveau supérieur. L'acquisition d'Olink par Thermo Fisher pour 3,1 milliards USD renforce son banc de protéomique, permettant des Panneaux multiplex livrés sur ses séquenceurs Ion Torrent. Roche un promis 50 milliards USD vers la capacité américaine de diagnostics et de thérapie génique, signalant la confiance dans la croissance domestique des biomarqueurs.

Les alliances stratégiques dominent les tactiques de mise sur le marché. Illumina s'est associé à Tempus AI pour améliorer la bioinformatique, tandis que Thermo Fisher co-développe des diagnostics compagnons avec Bayer. Les startups exploitent l'espace blanc dans la découverte de biomarqueurs optimisée par l'IA, mais la sophistication réglementaire et l'accès aux payeurs restent des facteurs limitants. Une fragmentation modérée persiste car la complexité des tests décourage la standardisation large des produits ; les payeurs remboursent les éléments de menu individuellement plutôt qu'en bundle, diluant les économies de gamme. Alors que la surveillance FDA sur les LDT se resserre, les entreprises bien capitalisées sont positionnées pour consolider les laboratoires plus petits qui ne peuvent pas absorber les coûts de conformité, conduisant une concentration incrémentale sur l'horizon de prévision.

Leaders de l'industrie des biomarqueurs du cancer aux États-Unis

Abbott Laboratories Inc.

Thermo Fisher Scientific

Biomerieux

Illumina Inc.

F. Hoffmann-La Roche Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Mainz Biomed commence la phase suivante de son programme de test sanguin PancAlert pour la détection précoce du cancer pancréatique.

- Juin 2025 : Guardant Health reçoit la désignation de dispositif révolutionnaire FDA pour Shield détection multi-cancer avec 98,6 % de spécificité.

- Avril 2025 : Roche annonce un plan d'investissement américain de 50 milliards USD englobant l'expansion de la capacité de diagnostics et de thérapie génique.

- Janvier 2025 : Roche annonce un plan d'investissement américain de 50 milliards USD englobant l'expansion de la capacité de diagnostics et de thérapie génique.

Portée du rapport sur le marché des biomarqueurs du cancer aux États-Unis

Selon la portée du rapport, les biomarqueurs sont des paramètres chimiques, physiques ou biologiques, qui peuvent être utilisés pour indiquer les états de maladie. Les biomarqueurs d'oncologie offrent des diagnostics de cancer à haute vitesse et non invasifs, et améliorent la détection et le dépistage du cancer. Le marché des biomarqueurs du cancer est segmenté par maladie, type, technologie de profilage.

| Cancer du sein |

| Cancer du poumon |

| Cancer de la prostate |

| Cancer colorectal |

| Cancer du col de l'utérus |

| Autres cancers |

| Biomarqueurs protéiques |

| Biomarqueurs génétiques |

| Autres |

| Technologies omiques |

| Technologies d'imagerie |

| Immunoessais |

| Autres |

| Hôpitaux et cliniques |

| Laboratoires cliniques et de référence |

| Entreprises pharmaceutiques et biotechnologiques |

| Autres |

| Par maladie | Cancer du sein |

| Cancer du poumon | |

| Cancer de la prostate | |

| Cancer colorectal | |

| Cancer du col de l'utérus | |

| Autres cancers | |

| Par type de biomolécule | Biomarqueurs protéiques |

| Biomarqueurs génétiques | |

| Autres | |

| Par technologie de profilage | Technologies omiques |

| Technologies d'imagerie | |

| Immunoessais | |

| Autres | |

| Par utilisateur final | Hôpitaux et cliniques |

| Laboratoires cliniques et de référence | |

| Entreprises pharmaceutiques et biotechnologiques | |

| Autres |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des biomarqueurs du cancer aux États-Unis ?

Le marché est évalué à 7,62 milliards USD en 2025 et devrait atteindre 11,23 milliards USD d'ici 2030, reflétant un TCAC de 8,06 %.

Quel type de cancer génère le plus de revenus de biomarqueurs ?

Le cancer du sein mène, contribuant 36,33 % des revenus en 2024, soutenu par les tests de routine HER2 et d'expression multi-génique.

Pourquoi les tests de biopsie liquide gagnent-ils en traction ?

Ils fournissent une collecte d'échantillons moins invasif, un délai d'exécution plus rapide en moyenne de trois jours, et de nouvelles indications de dépistage telles que le cancer colorectal, bien que le prix élevé reste une contrainte.

Comment la règle finale LDT de la FDA affectera-t-elle les développeurs de tests ?

Elle supprime progressivement la discrétion d'application sur quatre ans, exigeant que la plupart des tests développés en laboratoire obtiennent l'autorisation FDA, favorisant les entreprises bien capitalisées qui peuvent gérer le fardeau de conformité ajouté.

Quel segment d'utilisateur final croît le plus rapidement ?

Les laboratoires cliniques et de référence s'étendent à un TCAC de 9,08 % car la centralisation des tests génomiques complexes offre des économies d'échelle et une assurance qualité supérieure.

Dernière mise à jour de la page le: