Taille et part du marché des aliments composés pour animaux de la Thaïlande

Analyse du marché des aliments composés pour animaux de la Thaïlande par Mordor Intelligence

La taille du marché des aliments composés pour animaux de la Thaïlande est de 6,7 milliards USD en 2025 et devrait atteindre 8,6 milliards USD d'ici 2030, avec une croissance à un CAGR de 5,1 %. La croissance du marché est soutenue par une forte production d'élevage domestique, une demande d'exportation accrue dans la sous-région du Grand Mékong, et le soutien gouvernemental à la modernisation des usines. Le marché se caractérise par des groupes agro-industriels intégrés contrôlant les canaux d'approvisionnement, tandis que l'excédent de production domestique de maïs et de manioc de la Thaïlande offre une stabilité face aux dépendances d'importation. L'adoption par l'industrie de technologies d'alimentation de précision et la transition vers des formulations sans antibiotiques améliorent l'efficacité opérationnelle et permettent une tarification premium. Les nouvelles réglementations environnementales poussent les usines d'aliments à adopter des solutions d'énergie renouvelable, ce qui influence les coûts de production dans toute l'industrie.

Points clés du rapport

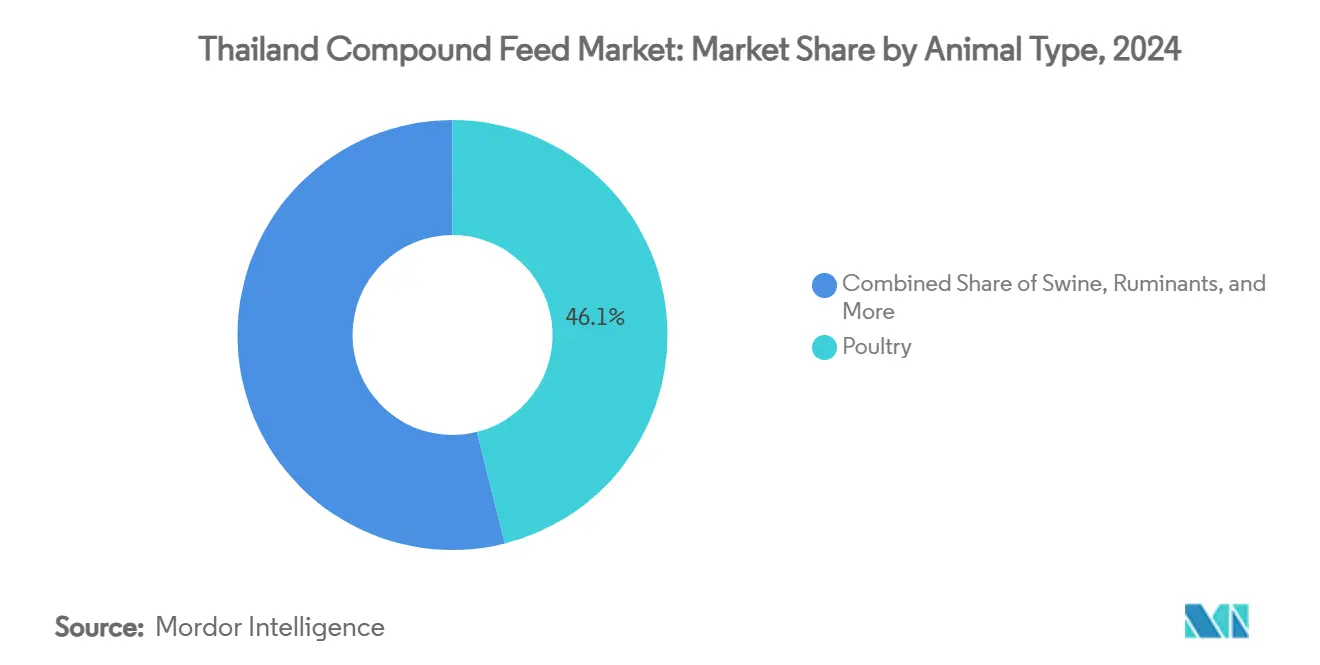

- Par type d'animal, la volaille dominait avec 46,1 % de part du marché des aliments composés de la Thaïlande en 2024 ; l'aquaculture devrait croître à un CAGR de 6,9 % jusqu'en 2030.

- Par ingrédient, les céréales détenaient 51 % de la taille du marché des aliments composés de la Thaïlande en 2024 ; les suppléments devraient croître à un CAGR de 7,1 % entre 2025 et 2030.

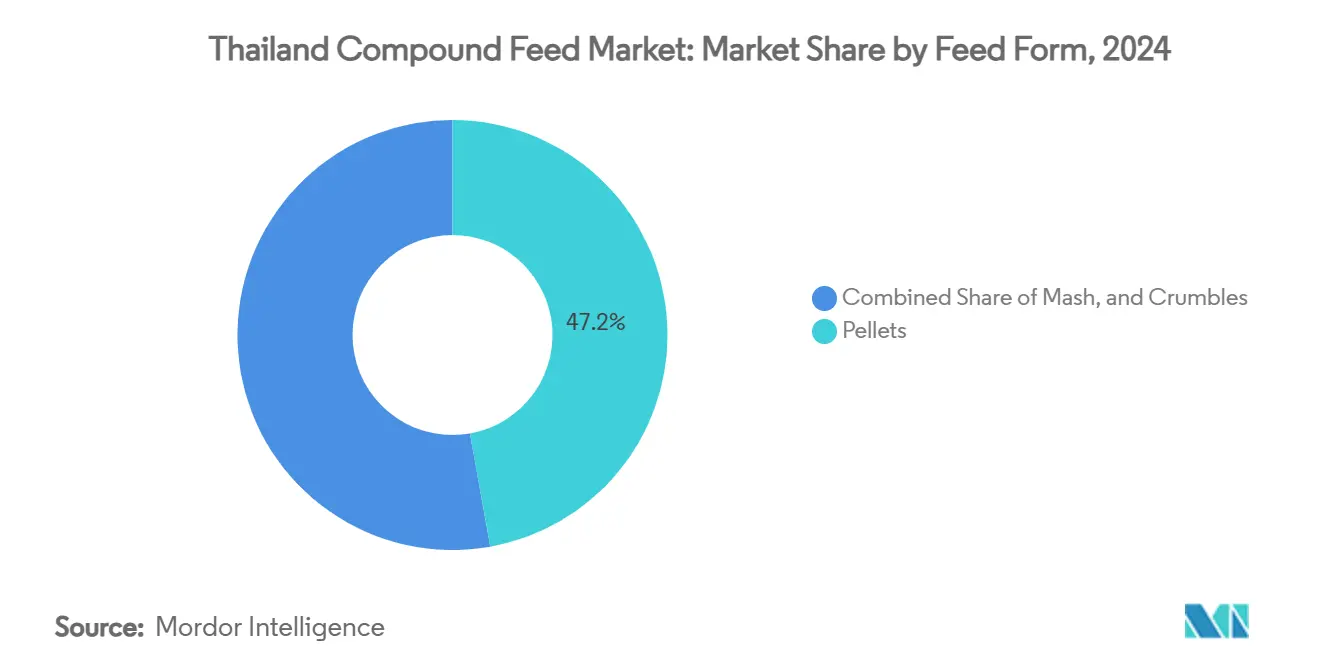

- Par forme d'aliment, les granulés commandaient 47,2 % de part de la taille du marché en 2024 ; les émiettés progresseront à un CAGR de 7,2 % jusqu'en 2030.

- Par stade de production, les aliments de croissance représentaient 39,3 % de part de la taille du marché en 2024 ; les aliments de démarrage devraient augmenter à un CAGR de 8,1 % jusqu'en 2030.

Tendances et perspectives du marché des aliments composés de la Thaïlande

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de protéines d'origine animale | +1.2% | Centre et Nord de la Thaïlande | Moyen terme (2-4 ans) |

| Incitations gouvernementales pour les usines d'aliments intégrées | +0.8% | Corridor économique oriental et national | Court terme (≤ 2 ans) |

| Investissements directs étrangers dans les usines d'aliments haute densité | +0.7% | Centre de la Thaïlande | Moyen terme (2-4 ans) |

| Poussée de la demande d'aliments sans antibiotiques et biologiques | +0.6% | Centre et Sud de la Thaïlande | Long terme (≥ 4 ans) |

| Adoption rapide de l'alimentation de précision et de l'automatisation agricole | +0.5% | Grandes exploitations du Centre et Nord de la Thaïlande | Moyen terme (2-4 ans) |

| Programme obligatoire de prémélange fortifié en minéraux | +0.4% | National | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de protéines d'origine animale

La consommation de viande par habitant de la Thaïlande augmente parallèlement à la hausse des revenus disponibles et à la reprise du tourisme, stimulant une demande soutenue d'aliments dans les segments volaille, porcins et aquaculture. La production de volaille devrait croître en raison de la forte demande des restaurants de restauration rapide, tandis que les exportations de poulet se sont étendues au Japon, à l'Europe et aux marchés du Moyen-Orient. Le commerce transfrontalier croissant au sein de la sous-région du Grand Mékong élargit la clientèle des producteurs d'élevage. Les fabricants d'aliments bénéficient de volumes accrus et de la demande de formulations d'aliments spécialisées qui améliorent la qualité de la viande. La population jeune du pays soutient une croissance soutenue de la consommation de protéines, établissant un moteur fondamental pour le marché des aliments composés de la Thaïlande.

Incitations gouvernementales pour les usines d'aliments intégrées

Le Conseil des investissements de la Thaïlande accorde des exonérations fiscales de huit ans et des exemptions de droits pour les projets agricoles dans le Corridor économique oriental qui importent des machines. Le gouvernement a établi un fonds de stabilisation du prix du maïs de 1,72 milliard THB (50 millions USD) et offre des prêts à faible taux d'intérêt pour réduire les coûts des matières premières pour les usines d'aliments. La Loi sur le contrôle de la qualité des aliments pour animaux B.E. 2558 fournit des procédures de licence standardisées, tandis que la Loi de promotion des investissements soutient les dépenses de recherche et développement. Ces initiatives gouvernementales réduisent les périodes de récupération des investissements et encouragent l'automatisation dans le marché des aliments composés de la Thaïlande.

Investissements directs étrangers dans les usines d'aliments haute densité

Les investissements directs étrangers (IDE) dans l'agriculture représentaient 54 % des engagements du Corridor économique oriental (EEC) en 2023, menant au développement d'installations de fabrication d'aliments à haute capacité près des ports et zones industrielles[1]Nation Thailand, `Thailand`s EEC unlocks potential for investors with new incentives,` nationthailand.com. Des entreprises, notamment Cargill, s'associent avec des firmes régionales pour minimiser les coûts logistiques et mettre en place des contrôles de processus automatisés. La disponibilité de financements internationaux accélère la construction d'usines d'aliments, augmentant la capacité de production pour répondre à la demande projetée et renforçant la position de la Thaïlande sur le marché des aliments composés.

Poussée de la demande d'aliments sans antibiotiques et biologiques

Le Plan stratégique national de la Thaïlande sur la résistance aux antimicrobiens vise à réduire l'usage de médicaments de 30 %, encourageant les producteurs d'aliments pour animaux à adopter des additifs de santé naturels. L'élimination par Betagro des antibiotiques de routine dans sa production annuelle de 140 millions d'oiseaux démontre cette transition à l'échelle de l'industrie. Les suppléments alimentaires, notamment les probiotiques, prébiotiques et acides organiques, connaissent une adoption accrue car ils offrent des marges bénéficiaires plus élevées tout en respectant les exigences européennes et japonaises en matière de résidus. L'intégration de farine de mouche soldat noir améliore les pratiques de durabilité environnementale, renforçant la position de la Thaïlande en tant qu'exportateur responsable sur le marché des aliments composés.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prix d'importation volatils des ingrédients d'aliments | −0.9% | National ; plus élevé dans le Centre et Nord | Court terme (≤ 2 ans) |

| Terres arables limitées pour les cultures d'aliments domestiques | −0.5% | National ; aigu dans la région centrale | Long terme (≥ 4 ans) |

| Pénurie de nutritionnistes d'aliments qualifiés et techniciens d'usines | −0.6% | National, particulièrement aigu dans les régions rurales du Nord-Est et Nord | Moyen terme (2-4 ans) |

| Conformité plus stricte aux émissions de gaz à effet de serre pour les opérations de meunerie d'aliments | −0.4% | Zones industrielles nationales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prix d'importation volatils des ingrédients d'aliments

La forte dépendance au Myanmar comme source primaire expose les usines d'aliments aux risques géopolitiques. En juin 2023, un différend sur les importations OGM a démontré la vulnérabilité aux changements de politique qui peuvent perturber les approvisionnements en matières premières pendant des périodes prolongées. L'augmentation des tarifs sur les intrants agricoles impacte davantage les marges bénéficiaires lors des hausses de prix mondiales. Ces conditions de marché exigent des fabricants d'aliments qu'ils ajustent régulièrement leurs stratégies d'approvisionnement et de gestion des risques.

Terres arables limitées pour les cultures d'aliments domestiques

Le développement urbain et les zones industrielles réduisent les terres cultivables disponibles, notamment dans le Centre de la Thaïlande, où les prix des terres ont considérablement augmenté après la pandémie de COVID-19. Bien que les techniques d'agriculture de précision aient amélioré les rendements des cultures pour compenser partiellement la perte de superficie agricole, la demande croissante continue de dépasser les gains de production. Cela maintient la dépendance de la Thaïlande aux importations de tourteaux de soja et de cultures énergétiques alternatives. La disponibilité limitée des terres agricoles crée une contrainte fondamentale sur l'expansion du marché des aliments composés de la Thaïlande.

Analyse par segment

Par type d'animal : La volaille maintient l'échelle, l'aquaculture mène la croissance

Le segment volaille représentait 46,1 % de la taille du marché des aliments composés de la Thaïlande en 2024. Cette domination découle de l'intégration verticale entre les installations de production d'aliments et de transformation axées sur les exportations. Les opérations de poulets de chair à grande échelle maintiennent une demande constante d'usines d'aliments, offrant une stabilité malgré les fluctuations des prix des matières premières. Le segment aquaculture, bien que plus petit, croît à un CAGR de 6,9 %, stimulé par les opérations d'élevage de crevettes nécessitant des formulations d'aliments riches en protéines qui commandent des prix premium.

La force du marché des aliments pour volaille de la Thaïlande reflète la position établie du pays dans les exportations mondiales de poulet, notamment vers le Japon et l'Union européenne, où la conformité aux normes de sécurité strictes est essentielle. Le segment des aliments pour aquaculture offre des marges bénéficiaires plus élevées grâce à des formulations d'aliments spécialisées avec des additifs fonctionnels qui améliorent l'efficacité de conversion alimentaire et la qualité du produit final. Ces dynamiques de marché influencent la distribution de capacité dans l'industrie des aliments composés de la Thaïlande.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par ingrédient : Les céréales ancrent la base de coût tandis que les suppléments accélèrent

Les céréales représentent 51 % de la part du marché des aliments composés de la Thaïlande en 2024, soutenues par la production domestique de maïs et de manioc qui protège les usines d'aliments des fluctuations de prix externes. L'infrastructure établie de manutention en vrac et les politiques tarifaires favorables pour les cultures locales maintiennent des taux d'inclusion élevés de céréales dans les formulations d'aliments standard.

Le segment des suppléments, croissant à un CAGR de 7,1 %, reflète la transition de l'industrie vers une production sans antibiotiques. Les fabricants d'aliments incorporent des probiotiques, dérivés de levure et acides organiques à des prix premium pour répondre aux exigences d'exportation de produits sans résidus. L'émergence de protéines dérivées d'insectes, particulièrement la farine de mouche soldat noir, élargit les options de suppléments et contribue à la croissance du marché des aliments composés de la Thaïlande.

Par forme d'aliment : Les granulés dominent, les émiettés gagnent du terrain

Les granulés constituaient 47,2 % de la taille du marché des aliments composés de la Thaïlande en 2024. Cette domination découle de leur efficacité de stockage, de la génération minimale de poussière et de la compatibilité avec les systèmes de distribution automatisés. Les lignes de production de granulés standardisées permettent la récupération d'énergie grâce aux chaudières à biomasse dans les usines modernisées.

Le segment des émiettés croît à un CAGR de 7,2 %, servant principalement les jeunes oiseaux et les espèces aquatiques juvéniles qui nécessitent des tailles de particules plus petites pour une meilleure digestion. Les usines investissent dans des refroidisseurs post-granulés et des rouleaux pour produire plusieurs formes d'aliments sans dupliquer des installations de production entières, une stratégie gagnant en popularité dans le marché des aliments composés de la Thaïlande. La farine maintient sa position dans les opérations agricoles traditionnelles et les applications spécifiques où la flexibilité de mélange offre des avantages de formulation, bien que sa part de marché diminue en raison des alternatives granulées offrant de meilleures caractéristiques de manutention et de stockage.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par stade de production : Les aliments de croissance dominent le volume, les aliments de démarrage stimulent l'innovation

Les formules de croissance détenaient 39,3 % de la part du marché des aliments composés de la Thaïlande en 2024, principalement en raison des cycles d'alimentation prolongés et des grandes tailles de rations. La capacité d'approvisionner en ingrédients en vrac à grande échelle maintient la compétitivité des coûts pour ce stade de croissance. Les aliments de démarrage, croissant à un CAGR de 8,1 %, incorporent des nutriments concentrés et des additifs spécialisés qui influencent la productivité à vie. Les systèmes de microdosage précis permettent une livraison précise de vitamines et minéraux, améliorant le développement immunitaire précoce et diminuant l'usage d'antibiotiques.

Les aliments de finition s'adressent aux animaux matures approchant du poids de marché, avec des profils nutritionnels spécifiques qui améliorent la qualité de la viande et l'efficacité de conversion alimentaire dans la phase de production finale. Les programmes gouvernementaux d'élevage ciblant des taux de croissance améliorés et la résistance aux maladies augmentent la demande d'aliments de démarrage. Ces aliments maximisent le potentiel génétique des variétés d'élevage améliorées, particulièrement dans les secteurs de la volaille et de l'aquaculture. Les marges élevées de ce segment soutiennent la recherche et développement continus au sein du marché des aliments composés de la Thaïlande.

Analyse géographique

Le Centre de la Thaïlande maintenait une part significative du marché des aliments composés de la Thaïlande en 2024, bénéficiant de l'accès aux ports, des réseaux autoroutiers et des transformateurs de volaille concentrés orientés export. La croissance de la région continue grâce aux incitations fiscales gouvernementales sous le Corridor économique oriental, soutenant l'expansion d'usines à haute capacité. L'importance de la région est renforcée par la position de la Thaïlande en tant que 14e plus grande destination des exportations agricoles américaines, qui ont atteint 1,2 milliard USD en 2023, générant une demande d'ingrédients d'aliments et de produits finis à travers les réseaux logistiques du Centre de la Thaïlande[2]U.S. Department of Agriculture, `Thailand - February 2025,` fas.usda.gov. Des entreprises notamment CP Foods maintiennent des opérations substantielles de recherche et développement dans la région, facilitant l'adoption technologique dans leurs opérations nationales.

La région Sud démontre une croissance impressionnante jusqu'en 2030, principalement en raison de l'élevage intensif de crevettes dans les zones côtières. Les opérations de Thai Union Feedmill à Samut Sakhon et Songkhla, situées près des ports, facilitent la distribution efficace d'aliments aquacoles spécialisés dans l'ASEAN (Association des nations de l'Asie du Sud-Est). Bien que l'excès de capacité de production d'aliments pour crevettes affecte les marges bénéficiaires, cela favorise l'innovation en activateurs digestifs et formulations résistantes aux maladies.

La croissance du marché du Nord de la Thaïlande découle de l'expansion du secteur laitier et du commerce d'élevage avec le Laos et le Myanmar. La croissance annuelle de 8 % de la population bovine augmente la demande de formulations d'aliments laitiers et bovins nécessitant des ratios protéine-énergie spécifiques. L'installation de Betagro à Lampang, avec une capacité de 50 000 oiseaux par jour, indique le potentiel de croissance régional et contribue à l'augmentation des besoins d'aliments dans le marché des aliments composés de la Thaïlande.

Paysage concurrentiel

Le marché des aliments composés de la Thaïlande présente une forte concentration. Charoen Pokphand Foods PCL, Betagro Public Company Limited, Cargill, Incorporated, INTEQC Feed Co., Ltd, et Thai Foods Group Public Company Limited - maintiennent un contrôle significatif sur les contrats de matières premières et les canaux de distribution. Charoen Pokphand Foods maintient le leadership du marché grâce à ses opérations intégrées verticalement de la production de semences à la distribution de détail. Betagro a établi sa position grâce à des programmes d'élevage sans antibiotiques ciblant les segments de marché premium, tandis que Cargill exploite six installations de fabrication en Thaïlande, tirant parti de ses capacités mondiales d'approvisionnement.

Le marché démontre un fort accent sur les initiatives de durabilité et de traçabilité. Charoen Pokphand Foods a obtenu la certification GMP+ dans ses opérations d'aliments, transport et stockage, mettant en place la technologie blockchain pour la vérification des intrants céréaliers.[3]CP Foods, `GMP+ Standards Throughout Feed Value Chain,` cpfworldwide.com Betagro continue d'investir dans la recherche probiotique et les systèmes de logement propre scellé pour soutenir son engagement de production sans antibiotiques. Cargill a établi des partenariats locaux, notamment avec VPF Group, pour mettre en place des processus de fabrication avancés et étendre la production d'aliments pour porcs.

Les fabricants de taille moyenne font face à des coûts croissants liés au contrôle des émissions et aux exigences de traçabilité numérique. Ces entreprises soit se spécialisent dans des marchés de niche, tels que les aliments biologiques pour poules pondeuses ou les formulations d'aliments pour poissons spécialisées, soit deviennent des cibles d'acquisition pour les grandes entreprises cherchant une expansion régionale. Le marché présente des opportunités dans les additifs fonctionnels et les segments de protéines d'insectes, où aucune entreprise n'a établi de domination significative du marché, créant des points d'entrée pour de nouveaux participants au marché des aliments composés de la Thaïlande.

Leaders de l'industrie des aliments composés de la Thaïlande

Charoen Pokphand Foods PCL

Betagro Public Company Limited

Cargill, Incorporated

INTEQC Feed Co. Ltd

Thai Foods Group Public Company Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Les usines d'aliments thaïlandaises ont conjointement suspendu les achats de maïs après un différend sur les importations OGM, exposant la fragilité de la chaîne d'approvisionnement.

- Octobre 2024 : Charoen Pokphand Foods Public Company Limited (CP Foods) a reçu la certification Global G.A.P. de Control Union (Thailand) pour ses usines d'aliments de Pak Thong Chai et Sriracha.

- Mars 2024 : Alltech et Thai Wah, un producteur d'amidon et d'aliments liés à l'amidon basé en Thaïlande, ont formé un partenariat pour améliorer la production d'aliments durables et la nutrition des aliments.

Portée du rapport sur le marché des aliments composés de la Thaïlande

L'aliment pour animaux est un mélange de matières premières et de suppléments donné au bétail, provenant soit de substances végétales, animales, organiques ou inorganiques ou de traitement industriel, qu'il contienne ou non des additifs. Le marché thaïlandais des aliments composés est segmenté par type d'animal (ruminants, volaille, porcins, aquaculture et autres types d'animaux) et par ingrédient (céréales, tourteaux, sous-produits et suppléments). Le rapport offre des tailles de marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Volaille |

| Porcins |

| Ruminants |

| Aquaculture |

| Autres animaux (animaux de compagnie, équins) |

| Céréales |

| Tourteaux |

| Sous-produits |

| Suppléments |

| Granulés |

| Farine |

| Émiettés |

| Démarrage |

| Croissance |

| Finition |

| Par type d'animal | Volaille |

| Porcins | |

| Ruminants | |

| Aquaculture | |

| Autres animaux (animaux de compagnie, équins) | |

| Par ingrédient | Céréales |

| Tourteaux | |

| Sous-produits | |

| Suppléments | |

| Par forme d'aliment | Granulés |

| Farine | |

| Émiettés | |

| Par stade de production | Démarrage |

| Croissance | |

| Finition |

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des aliments composés de la Thaïlande en 2025 ?

Il est évalué à 6,7 milliards USD et devrait atteindre 8,6 milliards USD d'ici 2030 à un CAGR de 5,1 %.

Quel segment croît le plus rapidement dans le marché des aliments composés de la Thaïlande par type d'animal ?

L'aquaculture affiche le CAGR le plus élevé à 6,9 % jusqu'en 2030, stimulée par l'expansion de l'élevage de crevettes et de poissons.

Quelle part les céréales détiennent-elles dans le marché des aliments composés de la Thaïlande ?

Les céréales ont contribué à 51 % de la part du marché des aliments composés de la Thaïlande en 2024, tirant parti des excédents domestiques de maïs et de manioc.

Pourquoi les suppléments gagnent-ils en popularité ?

Un changement national vers une production sans antibiotiques pousse la demande de probiotiques, d'acides organiques et de protéines d'insectes, qui croissent à un CAGR de 7,1 %.

Dernière mise à jour de la page le: