Taille et Part du Marché Automobile de l'Afrique Subsaharienne

Analyse du Marché Automobile de l'Afrique Subsaharienne par Mordor Intelligence

La taille du marché automobile de l'Afrique subsaharienne s'élève à 22,45 milliards USD en 2025 et devrait atteindre 28,42 milliards USD d'ici 2030, en expansion à un CAGR de 4,83 % durant la période de prévision. L'urbanisation accélérée, l'essor des flottes de transport partagé, et les incitations gouvernementales pour l'assemblage local soutiennent collectivement la dynamique malgré la volatilité persistante des devises et les lacunes infrastructurelles. Les initiatives d'électrification en Éthiopie et en Afrique du Sud signalent une diversification structurelle du mix de demande, tandis que les plateformes diesel restent dominantes en raison de la logistique établie des carburants et des réseaux de service. L'activité d'importation parallèle continue de tempérer les volumes des concessionnaires agréés, pourtant les programmes structurés de financement de flottes débloquent la pénétration de véhicules neufs parmi les opérateurs de transport partagé. Les partenariats stratégiques entre constructeurs et assembleurs locaux, soutenus par les réductions tarifaires de la ZLECAF, renforcent l'intégration de la chaîne d'approvisionnement régionale.

Principales Conclusions du Rapport

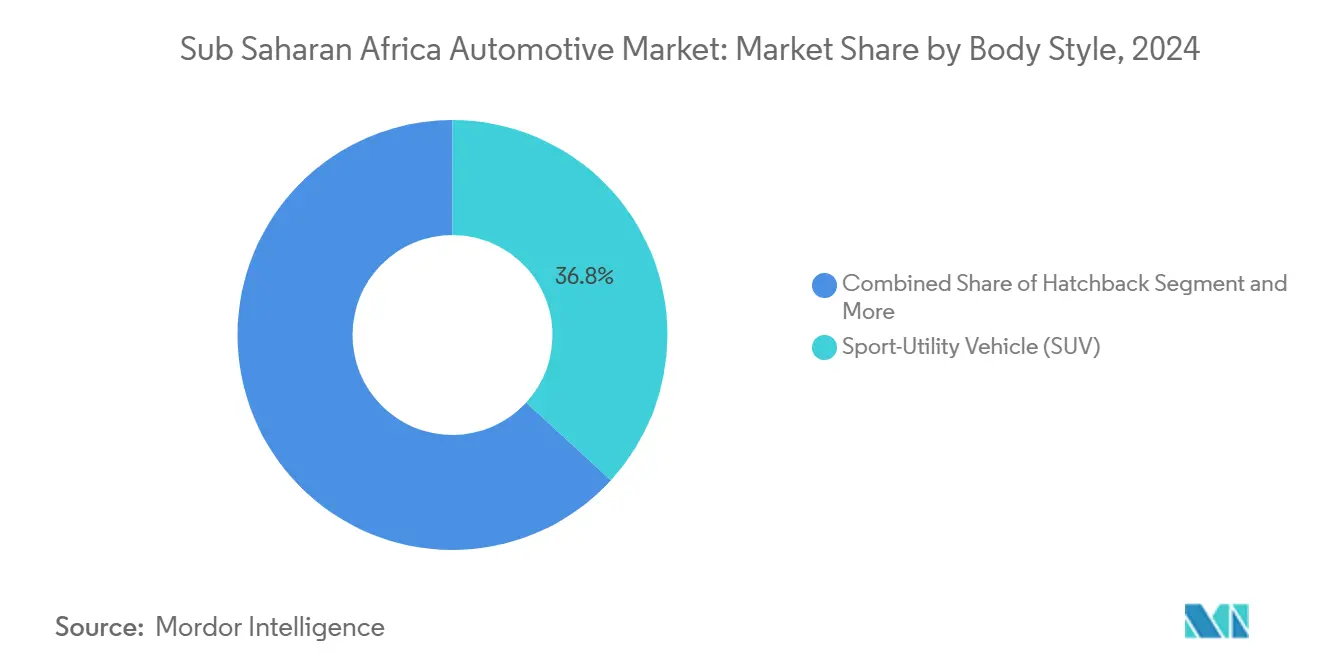

- Par style de carrosserie, les Véhicules Utilitaires Sport ont mené avec 36,75 % de la part de marché automobile de l'Afrique Subsaharienne en 2024 et s'étendront avec un CAGR de 5,04 % jusqu'en 2030.

- Par type de véhicule, les Voitures Particulières ont mené avec 74,33 % de la part de marché automobile de l'Afrique Subsaharienne en 2024 et s'étendront avec un CAGR de 5,65 % jusqu'en 2030.

- Par type de carburant, le Diesel un mené avec 55,17 % de la part de marché automobile de l'Afrique Subsaharienne en 2024 et s'étendra avec un CAGR de 6,13 % jusqu'en 2030.

- Par technologie de propulsion, les plateformes de Moteur à Combustion Interne ont détenu 89,15 % de la taille du marché automobile de l'Afrique Subsaharienne en 2024, tandis que les Véhicules Électriques à Batterie progressent à un CAGR de 19,96 % jusqu'en 2030.

- Par canal de vente, les concessionnaires agréés par les constructeurs ont capturé 65,83 % de la part de marché automobile de l'Afrique Subsaharienne en 2024 ; les importations parallèles ont enregistré le CAGR projeté le plus élevé à 7,05 % jusqu'en 2030.

- Par géographie, l'Afrique du Sud un représenté 44,38 % de la part de marché automobile de l'Afrique Subsaharienne en 2024, tandis que le Kenya devrait s'étendre à un CAGR de 6,74 % jusqu'en 2030 en tant que marché national à la croissance la plus rapide.

Tendances et Perspectives du Marché Automobile de l'Afrique Subsaharienne

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions CAGR | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Revenus de la Classe Moyenne et Urbanisation | +1.2% | Nigéria, Kenya, Ghana | Long terme (≥ 4 ans) |

| Le Transport Partagé Accélère le Renouvellement des Flottes | +0.8% | Nigéria, Kenya, Afrique du Sud, Ghana | Moyen terme (2-4 ans) |

| Les Incitations Stimulent l'Assemblage CKD/SKD | +0.9% | Ghana, Afrique du Sud, Éthiopie, Nigéria | Moyen terme (2-4 ans) |

| L'Amélioration des Routes Renforce la Connectivité | +0.7% | Kenya, Nigéria, Tanzanie, Angola | Long terme (≥ 4 ans) |

| La ZLECAF Réduit les Tarifs Commerciaux | +0.6% | Ensemble de l'ASS avec gains précoces EAC et CEDEAO | Long terme (≥ 4 ans) |

| Les Importations de Micro-VE Comblent une Niche | +0.5% | Afrique du Sud, Kenya, Nigéria | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Hausse des Revenus de la Classe Moyenne et Urbanisation

Une hausse annuelle de 4,1 % de la population urbaine déplace le pouvoir d'achat vers les nœuds métropolitains où convergent les réseaux de concessionnaires, les options de financement, et les services après-vente. Les ménages à revenus intermédiaires au Nigéria, au Kenya, et au Ghana gravitent vers des modèles abordables, intensifiant la concurrence entre constructeurs chinois et indiens. Les SUV compacts et berlines compactes sont privilégiés pour la maniabilité dans les corridors congestionnés, tandis que les consommateurs péri-urbains s'appuient sur le stock d'occasion entrant propulsé par les flux croissants d'échange urbain. Les prêteurs suivent les pôles d'emploi, résultant en des villes de plus d'1 million d'habitants offrant jusqu'à cinq fois plus de produits de crédit automobile que les districts ruraux. Bien que la dépréciation de la devise locale érode l'accessibilité des importations, la croissance salariale liée aux secteurs extractifs compense partiellement la pression des prix, soutenant la demande.

Essor des Plateformes de Transport Partagé Accélérant le Renouvellement des Flottes

Les programmes structurés de financement de flottes de fournisseurs tels que Moove permettent aux chauffeurs de transport partagé de contourner les obstacles conventionnels de crédit, élevant la demande de base pluriannuelle pour le marché automobile de l'Afrique Subsaharienne. Les véhicules de transport partagé opèrent 8-12 heures quotidiennement, quadruplant grossièrement l'utilisation privée, ce qui raccourcit les cycles de remplacement à 3-4 ans. Cette cadence prévisible permet aux constructeurs d'aligner la planification des stocks avec les calendriers d'approvisionnement des plateformes, protégeant les volumes lorsque le sentiment des consommateurs chute. Le Nigéria, le Kenya, et l'Afrique du Sud hébergent collectivement plus de 450 000 chauffeurs actifs de transport partagé en 2025, et l'expansion des plateformes dans les villes secondaires approfondit la demande adressable. Les agences gouvernementales reconnaissent de plus en plus ces flottes comme catalyseurs pour formaliser les services de transport, offrant des remises de droits sur les véhicules à faibles émissions déployés pour le transport partagé en Éthiopie et au Ghana. La croissance résultante des flottes modère le risque de portée limitée du financement de détail dans de nombreux marchés.

Incitations Gouvernementales pour l'Assemblage CKD/SKD

Les stimuli fiscaux allant des congés de droits d'importation de huit ans sur les VE au Ghana à la déduction fiscale de 150 % pour la production de VE en Afrique du Sud transforment les marchés dépendants des importations en pôles de fabrication naissants. Le droit de 5 % de l'Éthiopie sur les VE partiellement assemblés inverse les équations de coût d'atterrissage en faveur de l'assemblage local. Le pipeline d'usines résultant ajoute plus de 65 000 unités de capacité annuelle entre 2025 et 2028, créant des emplois qualifiés et des retombées fournisseurs. La mise en œuvre réussie repose sur des investissements parallèles en logistique et montée en compétences de la main-d'œuvre. Les pays liant les incitations aux seuils minimaux de contenu local stimulent également la localisation des composants, ancrant la compétitivité industrielle à plus long terme.

Améliorations Infrastructurelles Renforçant la Connectivité Routière

Les récents investissements en autoroutes et ponts réduisent les coûts d'exploitation et raccourcissent les temps de trajet, étendant le rayon de déplacement réaliste pour la mobilité personnelle et commerciale à travers les corridors régionaux. L'Autoroute Abidjan-Lagos de 15,6 milliards USD, programmée pour une achèvement par phases entre 2026 et 2030, devrait diviser par deux la durée de transit de bout en bout, stimulant la demande logistique transfrontalière pour les véhicules utilitaires légers. L'Autoroute Express de Nairobi de 27 km au Kenya un réduit le trajet unéroport-centre d'affaires de 60 minutes à 15 minutes, provoquant une hausse de 12 % des comptages quotidiens de véhicules sur les routes adjacentes dans l'année suivant son ouverture. De meilleures surfaces routières réduisent les dépenses de maintenance des flottes jusqu'à 18 %, encourageant des cycles de remplacement plus rapides parmi les opérateurs de transport partagé et de livraison. Les concessionnaires le long des axes routiers réhabilités enregistrent une croissance à deux chiffres du trafic des salles d'exposition alors que des villes autrefois isolées gagnent un accès fiable. Les gouvernements couplent également ces projets avec des contrôles plus stricts de pont-bascule et d'émissions, poussant la demande vers des véhicules plus récents qui respectent les normes mises à jour de charge par essieu et environnementales.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions CAGR | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Les Importations de Voitures d'Occasion Dominent | -1.1% | Kenya, Nigéria, Ghana, Tanzanie | Court terme (≤ 2 ans) |

| Accès au Crédit Limité, Taux Élevés | -0.9% | Nigéria, Angola, Zambie | Moyen terme (2-4 ans) |

| La Devise Volatile Fait Grimper les Coûts | -0.8% | Nigéria, Angola, Ghana, Zambie | Court terme (≤ 2 ans) |

| Normes d'Homologation Fragmentées | -0.4% | Défis de coordination CEDEAO, CAE | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Dominance des Importations de Voitures d'Occasion

Les véhicules d'occasion ont représenté 83 % de tous les enregistrements de véhicules utilitaires légers à travers l'Afrique Subsaharienne en 2024, selon l'Association Africaine des Constructeurs Automobiles [1]`Commentaire du Marché des Véhicules ASS 2025,` Association Africaine des Constructeurs Automobiles, aaamafrica.com. Les données douanières du service des Revenus Sud-Africain montrent que les écarts de prix de 45-60 % entre modèles d'occasion et neufs inclinent la préférence des acheteurs, un écart amplifié chaque fois que la dépréciation de la devise locale gonfle les étiquettes de salle d'exposition. Les désenregistrements projetés de voitures MCI dans les économies plus riches pourraient ajouter 15 millions d'unités exportables annuellement d'ici 2030, prolongeant la flotte à hautes émissions de la région sauf si des règles d'importation de qualité plus strictes prennent effet. Les protocoles de conformité routière UNECE visent à endiguer les flux de qualité inférieure, mais l'application inégale à travers les postes frontaliers dilue encore l'efficacité.

Accès Limité au Crédit Consommateur et Taux d'Intérêt Élevés

La pénétration des prêts véhicules un fait une moyenne de 12 % à travers les marchés majeurs en 2024, contrainte par des dossiers de crédit minces et des devises volatiles. Les données de la Banque Centrale du Nigéria placent le taux moyen des prêts automobiles à 24,6 % au T1 2025 [2]`Statistiques Monétaires & de Crédit T1 2025,` Banque Centrale du Nigéria, cbn.gov.ng, tandis que la Banque du Ghana liste 28,1 %. Les exigences d'acompte vont de 30-50 %, et les durées dépassent rarement cinq ans, limitant l'éligibilité pour les véhicules tarifés au-dessus de 20 000 USD. Les prêteurs atténuent le risque de défaut en exigeant des garanties au-delà du véhicule lui-même. Les schémas alternatifs-Localisation-vente de transport partagé, programmes de flottes employeur, et micro-prêts fintech-n'ont servi que 4 % des acheteurs potentiels en 2024.

Analyse par Segment

Par Style de Carrosserie : Les SUV Mènent la Demande Multi-Terrains

Les Véhicules Utilitaires Sport ont représenté 36,75 % du marché automobile de l'Afrique Subsaharienne en 2024, soutenus par une hauteur de conduite polyvalente adaptée aux routes de qualité mixte et une perspective de CAGR de 5,04 % jusqu'en 2030. Les berlines maintiennent une pertinence dans l'approvisionnement professionnel et de flottes, pourtant l'érosion des parts persiste alors que les consommateurs migrent vers les silhouettes crossover. Les entrants chinois tels que BYD et Chery intensifient la rivalité en lançant des SUV PHEV assemblés localement à des remises par rapport aux titulaires japonais, élargissant l'adoption parmi les acheteurs aspirationnels. Les berlines compactes dominent les niveaux d'entrée au Kenya et au Ghana, où les grilles congestionnées récompensent les empreintes compactes. Les fourgons polyvalents comblent les lacunes commerciales de transport de personnes dans les districts péri-urbains dépourvus de systèmes de transport en commun formels, renforçant la mosaïque de styles de carrosserie à travers le marché automobile de l'Afrique Subsaharienne.

Les réalités infrastructurelles soutiennent l'attrait des modèles à garde au sol plus élevée : la densité routière pavée en dehors des capitales reste faible, et les événements d'inondation périodiques font de la robustesse du soubassement un filtre d'achat décisif. Les considérations de sécurité favorisent également l'adoption de SUV car les lignes de vue surélevées du conducteur réduisent la vulnérabilité dans les ralentissements de trafic. La taille du marché automobile de l'Afrique Subsaharienne pour les dérivés SUV devrait croître d'ici 2030, soutenue tant par la propriété privée que l'adoption de flottes de transport partagé.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Type de Véhicule : Les Voitures Particulières Maintiennent leur Dominance

Les voitures particulières ont préservé une part de 74,33 % du volume du marché automobile de l'Afrique Subsaharienne en 2024 et devraient croître à un CAGR de 5,65 % alors que les cohortes à revenus intermédiaires s'étendent. Les véhicules utilitaires légers (VUL) bénéficient de l'accélération du e-commerce, surtout au Nigéria et au Kenya, où les fournisseurs de livraison du dernier kilomètre louent de petites fourgonnettes optimisées pour les routes urbaines denses. Les camions moyens et lourds traînent la croissance globale du marché, liés aux cycles d'exportation de matières premières en Afrique du Sud, en Zambie, et en Angola. Les flottes de transport partagé soutiennent une demande stable de voitures particulières, absorbant le stock de berlines et berlines compactes à travers des programmes de financement structurés qui réduisent les charges de coût initial.

L'électrification politique en Éthiopie remodèle le mix de voitures particulières : 60 % des voitures nouvellement enregistrées doivent être des VE, catalysant des ventures d'assemblage dédiées et des approvisionnements du secteur public. Inversement, l'électrification des véhicules commerciaux traîne à cause des contraintes de portée-charge utile, bien que des programmes pilotes à Johannesburg testent des fourgonnettes électriques à batterie sous des cycles de service logistique urbain. L'élan soutenu dans le segment des voitures particulières reste contingent à la stabilité des devises et aux réformes progressives d'accès au crédit à travers le marché automobile de l'Afrique Subsaharienne.

Par Type de Carburant : La Dominance du Diesel Fait Face à la Pression de l'Électrification

Les plateformes diesel ont détenu 55,17 % des ventes en 2024, soutenues par une économie de carburant supérieure et une infrastructure de service étendue, et elles sont projetées pour afficher un CAGR de 6,13 % jusqu'en 2030. La pénétration de l'essence augmente dans les centres urbains où les écarts de coût se resserrent et les politiques d'émissions se durcissent. Les carburants alternatifs tels que le GNC et le GPL capturent des déploiements de flottes de niche, soulignés par le schéma de gaz naturel comprimé du Nigéria qui incite les conversions de taxis et d'autobus. Les initiatives de biocarburants germent au Ghana et au Kenya utilisant des matières premières locales, mais la montée en échelle dépend de la cohérence politique et de l'investissement dans les installations de mélange.

La taille du marché automobile de l'Afrique Subsaharienne pour les groupes motopropulseurs diesel s'étend aux côtés de la demande de véhicules de construction et d'exploitation minière. Pourtant, sa part s'érode graduellement alors que les incitations VE redirigent la demande incrémentale vers les plateformes électrifiées. Les trajectoires de déréglementation des prix de carburants gouvernementaux influencent également les courbes d'adoption ; les pays éliminant plus tôt les subventions diesel peuvent provoquer une adoption plus rapide d'essence ou hybride.

Par Technologie de Propulsion : Dominance MCI Amid Accélération VE

Les Moteurs à Combustion Interne ont capturé 89,15 % des livraisons 2024, mais les Véhicules Électriques à Batterie ont livré la trajectoire la plus rapide à un CAGR de 19,96 %, bien qu'à partir d'une base faible. Les véhicules hybrides fonctionnent comme solutions transitoires, particulièrement parmi les acheteurs sud-africains aisés équilibrant les économies de coût de carburant avec une infrastructure de recharge limitée. Les hybrides rechargeables adressent l'anxiété de portée, gagnant une emprise dans les corridors péri-urbains où la fiabilité du réseau reste sporadique.

Le droit préférentiel de 5 % de l'Éthiopie sur les VE semi-démontés sous-estime le coût d'atterrissage des voitures MCI comparables de 18-22 %, accélérant l'adoption électrifiée. La déduction fiscale de production de 150 % de l'Afrique du Sud, effective mars 2026, devrait attirer des investissements d'assemblage final VE supplémentaires de constructeurs globaux. Néanmoins, la densité contrainte de recharge publique, faisant une moyenne d'un chargeur par 350 km de voirie primaire, tempère la pénétration du marché de masse, soulignant le calendrier multi-décennal pour la transition complète de propulsion dans le marché automobile de l'Afrique Subsaharienne.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Canal de Vente : Les Réseaux de Concessionnaires Font Face à la Concurrence des Importations Parallèles

Les concessionnaires agréés par les constructeurs ont représenté 65,83 % des ventes 2024, capitalisant sur la couverture de garantie et les plans de maintenance programmée qui résonnent avec les opérateurs de flottes. Les importations parallèles sont projetées pour croître d'un CAGR de 7,05 %, propulsées par des économies de prix de 15-25 % et une disponibilité immédiate de stock pour les finitions recherchées. Les villes secondaires manquant d'empreintes de concessionnaires formels s'appuient fortement sur les importateurs indépendants, renforçant les disparités géographiques.

Le projet de réglementation du Kenya plafonnant l'âge d'importation de véhicules à huit ans fait face à une contestation légale continue par les groupes de lobby d'importation parallèle, citant les préoccupations d'accessibilité des consommateurs. Les efforts d'harmonisation des normes de qualité UNECE visent à freiner les véhicules de qualité inférieure, pourtant l'application fragmentée perpétue une concurrence inégale. Les groupes de concessionnaires répondent avec des modèles de propriété basés sur abonnement regroupant assurance, maintenance, et télématique pour élever les propositions de valeur à travers le marché automobile de l'Afrique Subsaharienne.

Analyse Géographique

L'Afrique du Sud commande 44,38 % des revenus du marché automobile de l'Afrique Subsaharienne, tirant parti d'écosystèmes d'assemblage matures, de bases de fournisseurs profondes, et de réseaux de concessionnaires robustes qui atteignent les destinations d'exportation voisines. Les investissements tels que la mise à niveau d'installation de 165 millions USD de Stellantis et la modernisation d'atelier de peinture de 210 millions USD de Volkswagen soutiennent la stabilité des volumes et la localisation future des VE. Les incitations fiscales, incluant la déduction fiscale de production VE de 150 %, signalent une continuité politique qui sécurise les allocations de capital des constructeurs jusqu'en 2030.

Le Nigéria est également l'un des plus grands marchés, pourtant la dépréciation monétaire comprime l'accessibilité des véhicules neufs et canalise la demande vers les importations d'occasion. Les incitations d'assemblage menées par le gouvernement et le Plan National de Développement de l'Industrie Automobile visent à inverser la dépendance aux importations en mandatant des seuils progressifs de contenu local. Pourtant, la dévaluation de 70 % du naira depuis mai 2023 gonfle les coûts des kits CKD libellés en USD, tempérant l'élan. La demande logistique émergente du e-commerce élève l'adoption de VUL, compensant partiellement les volumes de voitures particulières de détail atones.

Le Kenya livre la trajectoire de croissance la plus rapide à un CAGR de 6,74 % jusqu'en 2030, ancré par les améliorations infrastructurelles telles que l'Autoroute Express de Nairobi et l'application stricte de qualité d'importation qui élève la barre pour les entrées de véhicules d'occasion [3]`Normes de Qualité d'Importation de Véhicules Automobiles 2025,` Bureau Kenyan des Normes, kebs.org. Le Ghana se positionne comme un hub de distribution ouest-africain, renforcé par des exemptions de droits d'importation VE de huit ans et des procédures de dédouanement portuaire rationalisées qui réduisent les temps d'atterrissage des véhicules de 25 %. L'Éthiopie émerge comme l'avant-garde d'électrification de la région, tandis que les projets de corridor comme l'Autoroute Abidjan-Lagos de 15,6 milliards USD promettent de réduire les temps de transit à travers cinq États côtiers et catalyser les efficacités logistiques alors que la mise en œuvre de la ZLECAF s'approfondit.

Paysage Concurrentiel

Le marché automobile de l'Afrique Subsaharienne reste modérément fragmenté. Toyota, Volkswagen, et Hyundai tirent parti d'infrastructures de concessionnaires de longue date et de gammes de modèles diversifiées pour soutenir le leadership à travers les clusters de styles de carrosserie. Les challengers chinois, incluant BYD, Chery, et Geely, s'étendent agressivement à travers des SUV électrifiés compétitifs en prix couplés avec des canaux de vente d'abord numériques, érodant les emprises des titulaires dans le segment urbain de milieu de gamme.

L'emphase stratégique se centre sur les partenariats d'assemblage CKD/SKD qui amortissent l'exposition aux devises et exploitent les concessions tarifaires. L'usine Coega de Stellantis, prévue pour le lancement 2026, ajoute une capacité de 50 000 unités ciblant la demande domestique et les exportations SADC. BYD coordonne avec les agences d'état éthiopiennes pour assembler les packs de batteries localement, sécurisant des taux de droits préférentiels. Les groupes de concessionnaires expérimentent avec des modèles d'abonnement intégrant assurance, maintenance, et télématique, ciblant les opérateurs de flottes et les professionnels urbains avertis technologiquement.

Les opportunités d'espace blanc s'étendent au déploiement de stations de recharge, aux nœuds de distribution ruraux, et aux micro-prêts activés par fintech. L'adoption de télématique accélère alors que les assureurs déploient une couverture basée sur l'usage, tandis que les agrégateurs de transport partagé investissent dans des logiciels de gestion de flottes pour optimiser l'utilisation et la maintenance. L'intensité concurrentielle augmente dans la classe crossover électrifiée, où les différentiels de prix se compriment alors que les déclins de coût de batterie s'accélèrent. Globalement, l'agilité stratégique dans l'approvisionnement local, les ventes numériques, et le financement alternatif dictera les gains de parts alors que le marché automobile de l'Afrique Subsaharienne transite vers une propulsion plus propre et des réseaux de distribution formalisés.

Leaders de l'Industrie Automobile de l'Afrique Subsaharienne

Toyota Motor Corporation

Volkswagen AG

Hyundai Motor Company

Nissan Motor Corporation

Isuzu Motors Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Juin 2025 : Chery un lancé les SUV hybrides Omoda et Jaecoo en Afrique du Sud, marquant ses débuts dans le segment premium avec des modèles assemblés localement.

- Avril 2025 : BYD un introduit Sealion 6 PHEV, Sealion 7 EV, et Shark 6 PHEV en Afrique du Sud, étendant son portefeuille électrifié.

- Septembre 2024 : Innoson Vehicle Manufacturing un dévoilé la première voiture électrique indigène d'Afrique, soulignant la capacité de production VE locale.

- Mars 2024 : Honda Manufacturing Ghana Limited un commencé l'assemblage automobile à son usine de Tema, sa deuxième installation sur le continent.

Portée du Rapport sur le Marché Automobile de l'Afrique Subsaharienne

Les perspectives du marché automobile de l'Afrique subsaharienne examinent la demande croissante de la région pour les voitures particulières, véhicules commerciaux, et deux-roues, les investissements des constructeurs pour établir une présence dans les pays, les développements dans le marché des véhicules électriques, et les parts de marché tant des constructeurs que des équipementiers. Les réglementations sur l'importation de véhicules neufs et d'occasion, les taxes prélevées par le gouvernement pour les véhicules neufs et d'occasion, les initiatives gouvernementales pour stimuler l'industrie automobile, et l'avenir de l'industrie automobile de l'Afrique Subsaharienne.

Le marché automobile de l'Afrique Subsaharienne est segmenté par Type de Style de Carrosserie, Type de Carburant, Type de Véhicule, et Géographie.

Par Type de Style de Carrosserie, le marché est segmenté en Berline Compacte, Berline, Véhicules Utilitaires Sport, et Autres. Par Type de Carburant, le marché est segmenté en Essence, Diesel, et Autres Carburants Alternatifs. Par Type de Véhicule, le marché est segmenté en Voitures Particulières, Véhicules Commerciaux, et Deux-roues. Par Géographie, le marché est segmenté en Afrique du Sud, Kenya, Nigéria, Éthiopie, Ghana, et Autres Pays. Pour chaque segment, la taille de marché, et les prévisions ont été faites sur base de valeur (million USD).

| Berline Compacte |

| Berline |

| Véhicule Utilitaire Sport (SUV) |

| Multi-Usage/Minivan |

| Voitures Particulières |

| Véhicules Utilitaires Légers |

| Véhicules Commerciaux Moyens et Lourds |

| Essence |

| Diesel |

| Carburants Alternatifs (GNC, GPL, Biocarburant) |

| Moteur à Combustion Interne (MCI) |

| Véhicule Électrique Hybride (VEH) |

| Véhicule Électrique à Batterie (VEB) |

| Véhicule Électrique Hybride Rechargeable (VEHR) |

| Concessionnaire Agréé Constructeur |

| Importation Parallèle |

| Afrique du Sud |

| Nigéria |

| Kenya |

| Éthiopie |

| Ghana |

| Tanzanie |

| Angola |

| Zambie |

| Par Style de Carrosserie | Berline Compacte |

| Berline | |

| Véhicule Utilitaire Sport (SUV) | |

| Multi-Usage/Minivan | |

| Par Type de Véhicule | Voitures Particulières |

| Véhicules Utilitaires Légers | |

| Véhicules Commerciaux Moyens et Lourds | |

| Par Type de Carburant | Essence |

| Diesel | |

| Carburants Alternatifs (GNC, GPL, Biocarburant) | |

| Par Technologie de Propulsion | Moteur à Combustion Interne (MCI) |

| Véhicule Électrique Hybride (VEH) | |

| Véhicule Électrique à Batterie (VEB) | |

| Véhicule Électrique Hybride Rechargeable (VEHR) | |

| Par Canal de Vente | Concessionnaire Agréé Constructeur |

| Importation Parallèle | |

| Par Pays | Afrique du Sud |

| Nigéria | |

| Kenya | |

| Éthiopie | |

| Ghana | |

| Tanzanie | |

| Angola | |

| Zambie |

Questions Clés Répondues dans le Rapport

Quelle est la valeur 2025 du marché automobile de l'Afrique subsaharienne ?

Le marché s'élève à 22,45 milliards USD en 2025, soutenu par l'urbanisation et les incitations politiques.

À quelle vitesse le marché automobile de l'Afrique subsaharienne devrait-il croître ?

Il est projeté de s'étendre à un CAGR de 4,83 % entre 2025 et 2030, atteignant 28,42 milliards USD.

Quel pays détient la plus grande part des ventes de véhicules régionales ?

L'Afrique du Sud mène avec 44,38 % de part, ancrée par la fabrication établie et les réseaux de concessionnaires.

Quel segment montre la croissance la plus rapide dans les technologies de propulsion régionales ?

Les Véhicules Électriques à Batterie enregistrent le CAGR le plus élevé à 19,96 %, propulsés par les incitations politiques et l'expansion des constructeurs chinois.

Pourquoi les SUV dominent-ils les préférences de style de carrosserie ?

La garde au sol élevée et la polyvalence conviennent aux routes de qualité mixte, donnant aux SUV une part de 36,75 % des ventes 2024.

Dernière mise à jour de la page le: