Analyse du marché de la mémoire de classe de stockage

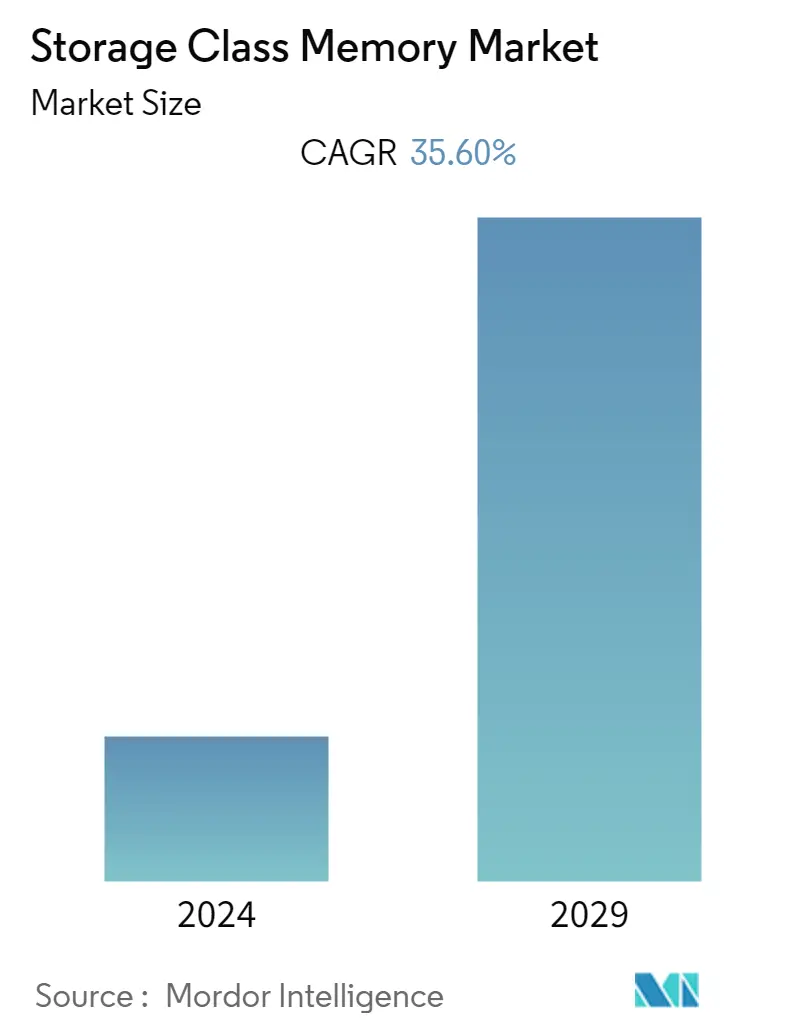

Le marché de la mémoire de classe de stockage (SCM) devrait enregistrer un TCAC de 35,6 % au cours de la période de prévision. SCM comble le manque spécifique de performances et de fiabilité dans la hiérarchie de la mémoire. Ses cas d'utilisation vont du cache de stockage hautes performances au remplacement du flash pour des supports de stockage plus rapides en raison de son adressabilité au niveau des blocs et des octets.

- La mémoire de classe de stockage (SCM) est un composant essentiel dans la transition du stockage mécanique rotatif, tel que les lecteurs de disque, à la RAM SSD non volatile. En conséquence, SCM promet de fournir des solutions plus performantes et plus économes en énergie que les produits flash SLC/MLC NAND existants.

- La mémoire de classe de stockage (SCM) est plus rapide pour les opérations de lecture et d'écriture que la mémoire flash NAND. De plus, il possède des propriétés dendurance plus élevées car il est nettement plus résistant aux réécritures de données. Les fonctionnalités SCM incluent des avantages par rapport au flash NAND et un coût par Go inférieur à celui de la DRAM.

- De plus, sa capacité à fonctionner à des vitesses proches de celles de la mémoire, ainsi qu'une endurance et une persistance ultra-élevées en cas de panne de courant, rendent le SCM adapté aux applications sensibles à la latence telles que les applications de trading financier, d'analyse, de stockage en attachement direct et les bases de données.

- La demande de traitement en mémoire, de plus en plus utilisée dans les applications Big Data, comme les requêtes de bases de données interactives, a incité Intel et d'autres fabricants de puces à augmenter la bande passante mémoire. Lors de l'exécution de charges de travail d'analyse, telles que le framework informatique en cluster basé sur Spark, Intel affirme que les requêtes s'exécutent huit fois plus rapidement sur la mémoire persistante que sur les combinaisons de stockage DRAM.

- Lessor des conteneurs dapplications dans les centres de données a également accru les besoins en mémoire persistante ces dernières années. Par conséquent, les fournisseurs présents dans lécosystème du marché mettent laccent sur les avantages de niveaux de mémoire persistante plus importants, notamment une utilisation accrue du processeur et du serveur et une livraison plus rapide des applications distribuées.

- À lavenir, lorsque les données numériques sont stockées dans une mémoire non volatile, il est essentiel de disposer dun mécanisme permettant de détecter et de corriger des erreurs spécifiques. Le code de correction d'erreurs (ECC) propose de coder les données afin qu'un décodeur puisse identifier et corriger les erreurs dans les données.

- De nombreuses industries utilisatrices finales dans différents pays ont été touchées par la pandémie, entraînant la fermeture de diverses opérations commerciales. Par exemple, lintroduction du confinement en Inde a entraîné la fermeture de tous les secteurs et activités. Ces mesures de confinement ont un impact massif sur tous les secteurs, la majorité des entreprises subissant des pertes. Selon Intel, le besoin croissant d'infrastructures de bureau virtualisées et de solutions de stockage virtualisées stimule la demande pour ses produits de stockage et de mémoire dans les centres de données. La nécessité daméliorer et daccélérer les capacités de stockage et de mémoire pour les deux types dapplications est apparue en réponse au grand nombre de travailleurs qui ont déménagé vers des bureaux à domicile et à laugmentation de lutilisation des ressources numériques provoquée par la pandémie de COVID-19. Le groupe Intel Non-Volatile Memory Solutions a vu son chiffre d'affaires au premier trimestre augmenter de 46 % sur un an pour atteindre 1,3 milliard de dollars.

Tendances du marché de la mémoire de classe de stockage

La mémoire persistante devrait augmenter considérablement

- La demande de traitement en mémoire, de plus en plus utilisée dans les applications Big Data telles que les requêtes de bases de données interactives, a incité Intel et d'autres fabricants de puces à augmenter la bande passante mémoire. Lors de l'exécution de charges de travail d'analyse telles que le framework informatique en cluster basé sur Spark, Intel affirme que les requêtes s'exécutent huit fois plus rapidement sur la mémoire persistante que sur les combinaisons de stockage DRAM.

- Lessor des conteneurs dapplications dans les centres de données a également accru les besoins en mémoire persistante ces dernières années. Par conséquent, les fournisseurs de lécosystème du marché mettent laccent sur les avantages de niveaux de mémoire persistante plus importants, notamment une utilisation accrue du processeur et du serveur et une livraison plus rapide des applications distribuées.

- La mémoire persistante peut également augmenter considérablement la capacité de mémoire jusqu'à 512 gigaoctets tout en offrant des performances et une efficacité accrues. Ces performances rendent la mémoire persistante idéale pour les applications telles que les bases de données en mémoire, les analyses et les réseaux de diffusion de contenu.

- La mémoire persistante est également capable d'augmenter considérablement la capacité de mémoire jusqu'à 512 gigaoctets tout en offrant des performances et une efficacité accrues. Ces performances rendent la mémoire persistante idéale pour les applications telles que les bases de données en mémoire, les analyses et les réseaux de diffusion de contenu.

- Un contrôleur de stockage était utilisé pour relier des périphériques tels que des disques durs et des SSD à un serveur ou un ordinateur. Le contrôleur communique directement avec le processeur, généralement via l'interface PCIe. Le travail du contrôleur de stockage consiste à traduire les requêtes d'E/S en blocs de données pour la lecture et l'écriture vers et depuis un support physique. Étant donné que les disques durs sont plus lents que la mémoire principale, le contrôleur de stockage sert également de cache et exécute des fonctionnalités de sécurité des données, telles que le RAID matériel.

- Face à la demande croissante de mémoire persistante dans les domaines d'application potentiels, en août 2020, Mouser Electronics a annoncé qu'elle stockait désormais la mémoire persistante Intel Optane. Les modules de mémoire persistante Intel Optane ont été développés pour donner accès à une capacité de mémoire importante et abordable, capable d'agir soit comme une mémoire volatile, soit comme un niveau de données persistant et hautes performances.

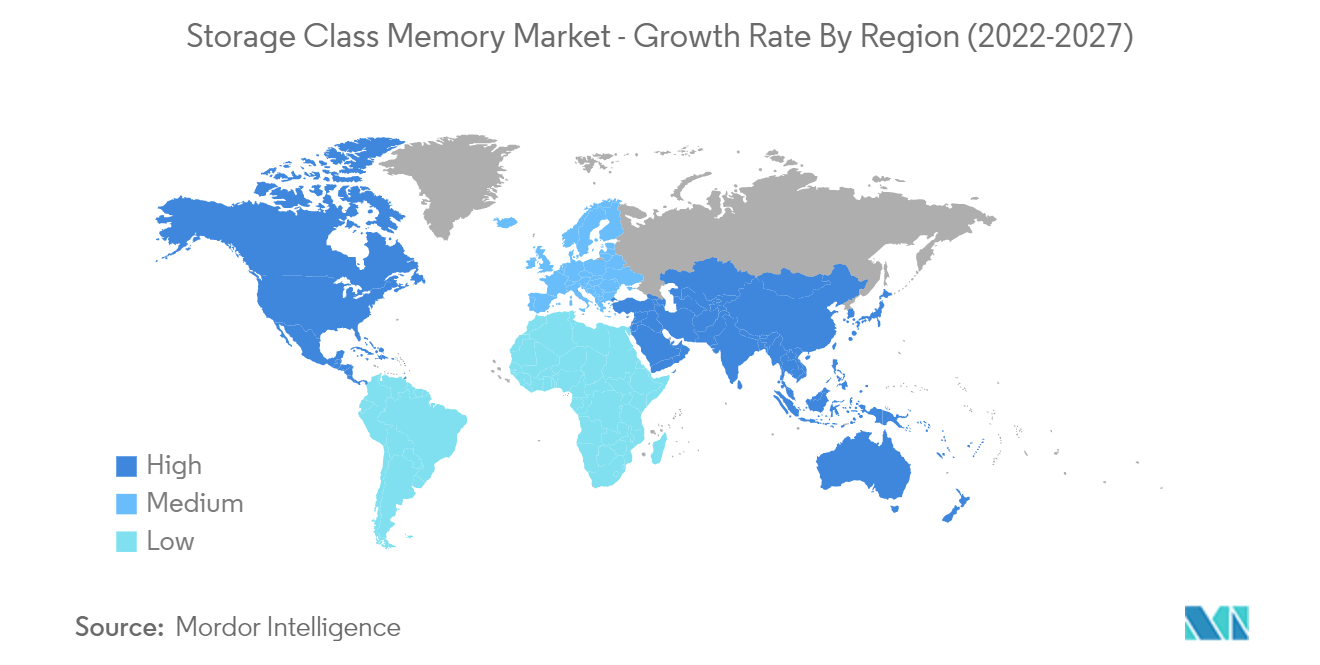

LAmérique du Nord détiendra une part importante du marché

- L'augmentation de l'analyse des mégadonnées, la croissance du haut débit mobile et le cloud computing stimulent la demande de nouvelles infrastructures de centres de données dans la région nord-américaine. La région voit également de nouveaux acteurs et technologies entrer sur les marchés du stockage et de la mémoire.

- Selon Data Reportal, en janvier 2022, il y avait 307,2 millions dinternautes aux États-Unis. Début 2022, 92,0 % de la population totale des États-Unis avait accès à Internet. En janvier 2022, les États-Unis comptaient environ 307,2 millions dinternautes. À lépoque, environ 270 millions de personnes utilisaient les réseaux sociaux.

- De plus, 90 % des internautes américains ont accédé à Internet via leur téléphone mobile au troisième trimestre 2021. De plus, le pays héberge le nombre maximum de centres de données. Selon Cloudscene, le pays compte 2 751 centres de données au total, tandis que l'Allemagne, qui se classe au deuxième rang mondial, ne compte que 484 centres de données au total. Cela montre lénorme différence entre le marché des centres de données aux États-Unis, qui est le plus grand au monde ; elle représente donc un marché énorme pour la mémoire de stockage.

- De plus, la région connaît des investissements continus sur le marché des centres de données dans la mise à niveau, lexpansion et la nouvelle construction de centres de données. Par exemple, en février 2022, Cologix s'est associé au Groupe CIM pour créer un nouveau centre de données à Toronto, au Canada. Les deux coentreprises visent à construire et à exploiter TOR4, un centre de données de 50000 pieds carrés (4650 mètres carrés) et de 15 MW à Markham, en Ontario.

- Les applications opérationnelles stratégiques et les bases de données nécessitant une faible latence, une durabilité élevée et une cohérence fiable des données ont tendance à bénéficier d'une mémoire persistante. La technologie peut accélérer le stockage des machines virtuelles (VM) et offrir des performances supérieures aux applications cloud distribuées à plusieurs nœuds. Les principaux acteurs de la région participent activement au développement de technologies de pointe, ce qui ouvre d'énormes opportunités pour le marché.

- De plus, la pénétration du Big Data et de l'IoT dans la région devrait transformer considérablement la taille et la portée des centres de données modulaires de nouvelle génération. Avec la concurrence actuelle, les organisations sont sous pression pour faire évoluer lévolutivité et la capacité informatique. Avec la croissance exponentielle des données, du cloud hybride et de l'externalisation des centres de données tiers, les centres de données conteneurisés gagnent du terrain, en raison de leur flexibilité pour installer un centre dans les plus brefs délais.

Aperçu du marché des mémoires de classe de stockage

Le marché de la mémoire de stockage est consolidé en raison de la présence d'acteurs majeurs comme Samsung et Panasonic, qui dominent le marché avec leurs offres. De plus, comme le coût de fabrication du SCM est élevé, lentrée de nouveaux entrants et la conquête de parts de marché sont difficiles. Par conséquent, la tendance devrait se poursuivre au cours de la période de prévision.

- Août 2022 – Kioxia a annoncé un certain nombre de développements, notamment une nouvelle interface définie par logiciel pour la technologie Software-Enabled Flash de la Linux Foundation. Le projet open source s'écarte des anciens protocoles HDD en introduisant un stockage flash personnalisable qui utilise mieux la technologie. Kioxia a également présenté une nouvelle famille de SSD PCIe Gen 5 et une mise à jour de sa mémoire de classe de stockage (SCM) FL6.

- Mars 2022 – Micron Technology, Inc. a annoncé la sortie du premier SSD NAND à 176 couches destiné aux centres de données à intégration verticale. Le SSD Micron 7450 avec NVMeTM répond aux exigences des charges de travail des centres de données les plus exigeantes avec une latence de qualité de service (QoS) inférieure à deux millisecondes (ms), une large plage de capacités et le plus grand nombre de facteurs de forme. Autre mémoire de classe de stockage (SCM), y compris 3D Xpoint.

Leaders du marché de la mémoire de classe de stockage

Hewlett Packard Enterprise

Everspin Technologies Inc.

Crossbar Inc.

Micron Technology Inc.

Samsung Electronics Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la mémoire de classe de stockage

- Septembre 2021 – Les SSD NVMe SCM d'entreprise de la série FL6 de KIOXIA America présentent XL-Flash, le produit SCM de la société. Les SSD de la série KIOXIA FL6, avec leurs deux ports et leur conformité PCIe 4.0, comblent le fossé entre les disques DRAM et les disques basés sur TLC, ce qui en fait le choix idéal pour les applications sensibles à la latence telles que la mise en cache, la hiérarchisation et la journalisation des écritures. Basé sur la technologie de mémoire flash 3D BiCS FLASH exclusive de KIOXIA avec SLC 1 bit par cellule, XL-FLASH SCM offre une faible latence et des performances élevées pour le centre de données et le stockage d'entreprise.

- Juillet 2021 - De nombreux clients de stockage HPE iront de l'avant avec le système Alletra entièrement NVMe, annoncé par la société, ainsi qu'une nouvelle console de services de données basée sur le cloud. Cependant, les organisations qui les utilisent affirment que les nouveaux systèmes optimisés pour la charge de travail Alletra sont comparables aux baies Nimble Storage et Primera de HPE. Ils ont les mêmes systèmes d'exploitation que Nimble et Primera, bien qu'ils aient des vitesses plus rapides et une latence plus faible que les Alletra 6000 et 9000 uniquement NVMe.

Segmentation de l'industrie de la mémoire de classe de stockage

Le marché de la mémoire de classe de stockage est segmenté par application (SSD (SSD client et SSD dentreprise), mémoire persistante (centre de données et poste de travail)) et par géographie. Létude de marché se concentre sur les tendances affectant le marché dans les principales régions comme lAmérique du Nord, lEurope, lAsie-Pacifique et le reste du monde. Létude suit les paramètres clés du marché, les influenceurs de croissance sous-jacents et les principaux fournisseurs opérant dans lindustrie et suit limpact du COVID-19 sur lindustrie globale des mémoires de stockage et ses performances.

| SSD | SSD client |

| SSD d'entreprise | |

| Mémoire persistante | Centre de données |

| Poste de travail |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| Reste du monde |

| Application | SSD | SSD client |

| SSD d'entreprise | ||

| Mémoire persistante | Centre de données | |

| Poste de travail | ||

| Géographie | Amérique du Nord | |

| L'Europe | ||

| Asie-Pacifique | ||

| Reste du monde | ||

FAQ sur les études de marché sur la mémoire de classe de stockage

Quelle est la taille actuelle du marché de la mémoire de classe de stockage ?

Le marché de la mémoire de classe de stockage devrait enregistrer un TCAC de 35,60 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de la mémoire de classe de stockage ?

Hewlett Packard Enterprise, Everspin Technologies Inc., Crossbar Inc., Micron Technology Inc., Samsung Electronics Co. Ltd sont les principales sociétés opérant sur le marché de la mémoire de classe de stockage.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la mémoire de classe de stockage ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la mémoire de classe de stockage ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de la mémoire de classe de stockage.

Quelles années couvre ce marché de la mémoire de classe de stockage ?

Le rapport couvre la taille historique du marché de la mémoire de classe de stockage pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la mémoire de classe de stockage pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la mémoire de classe de stockage

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la mémoire de classe de stockage 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la mémoire de classe de stockage comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.