Taille et part du marché des dispositifs d'endoscopie en Corée du Sud

Analyse du marché des dispositifs d'endoscopie en Corée du Sud par Mordor Intelligence

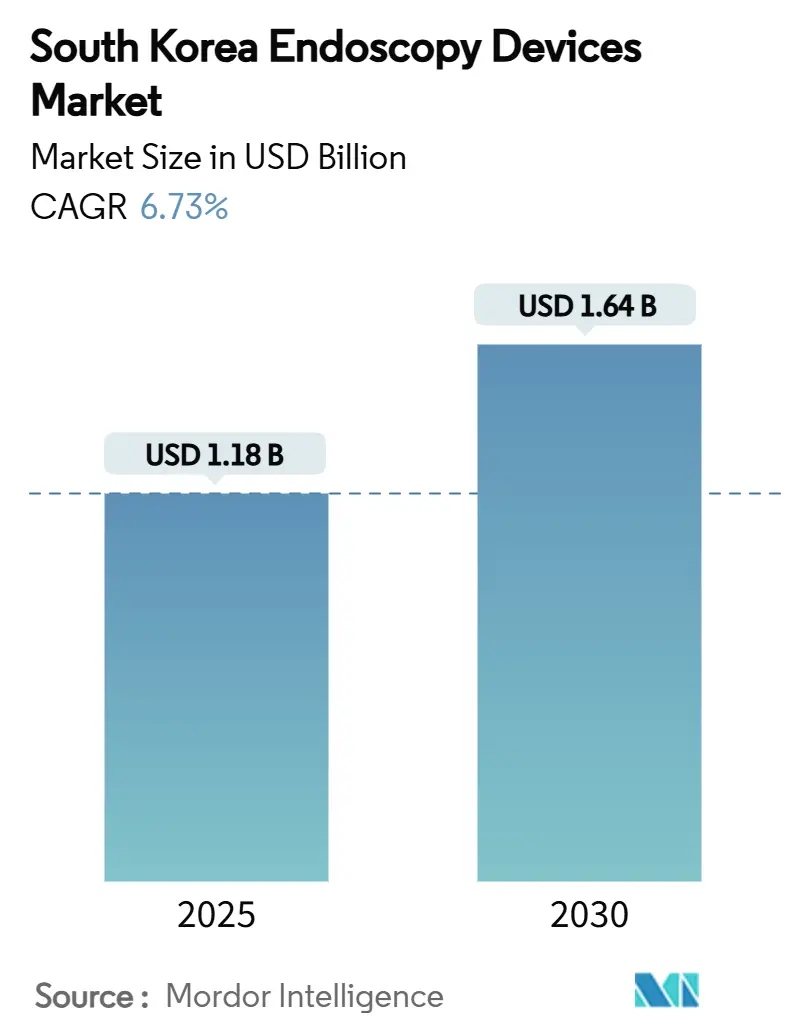

La taille du marché sud-coréen des dispositifs d'endoscopie est de 1,18 milliard USD en 2025 et devrait atteindre 1,64 milliard USD d'ici 2030, avec une expansion à un TCAC de 6,73 %. Cette dynamique est alimentée par le vieillissement rapide de la population du pays, une forte charge de tumeurs malignes gastro-intestinales et l'adoption rapide de plateformes basées sur l'intelligence artificielle qui offrent une sensibilité et une spécificité de détection des lésions ≥95 %. L'augmentation des volumes de procédures sous le programme national de dépistage du cancer, l'élargissement du remboursement pour les thérapies complexes telles que la dissection sous-muqueuse endoscopique et la croissance des centres de chirurgie ambulatoire (CSA) renforcent la demande. Les politiques gouvernementales parallèles-incluant la loi sur les produits médicaux numériques (janvier 2025) et le 1er plan directeur pour la promotion et le soutien de l'industrie des dispositifs médicaux-catalysent la capacité de production et d'exportation domestique, tandis que les systèmes d'aide à la décision basés sur l'IA raccourcissent le temps de procédure et augmentent la précision diagnostique. Les forces contrebalançantes incluent les coûts d'équipement initiaux élevés, les règles de retraitement complexes et une pénurie d'endoscopistes qualifiés en dehors des centres métropolitains, qui tempèrent tous l'adoption dans les petits hôpitaux et cliniques.

Points clés du rapport

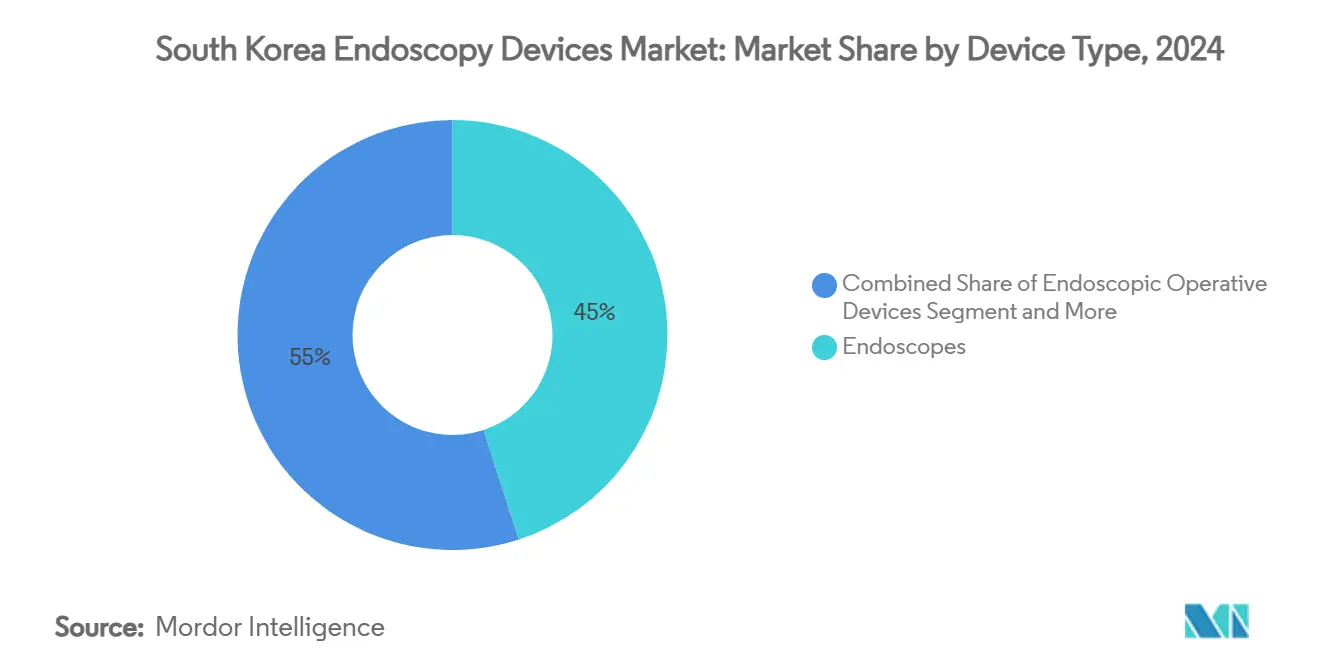

- Par type de dispositif, les endoscopes ont capturé 45 % de la part de marché des dispositifs d'endoscopie en Corée du Sud en 2024. Les endoscopes à capsule devraient croître à un TCAC de 14 % jusqu'en 2030, le plus rapide parmi tous les types de dispositifs.

- Par application, la gastroentérologie a commandé 55 % de la taille du marché des dispositifs d'endoscopie en Corée du Sud en 2024 et continue de mener le nombre total de procédures. La gynécologie devrait enregistrer le TCAC au niveau d'application le plus élevé à 11 % entre 2025-2030.

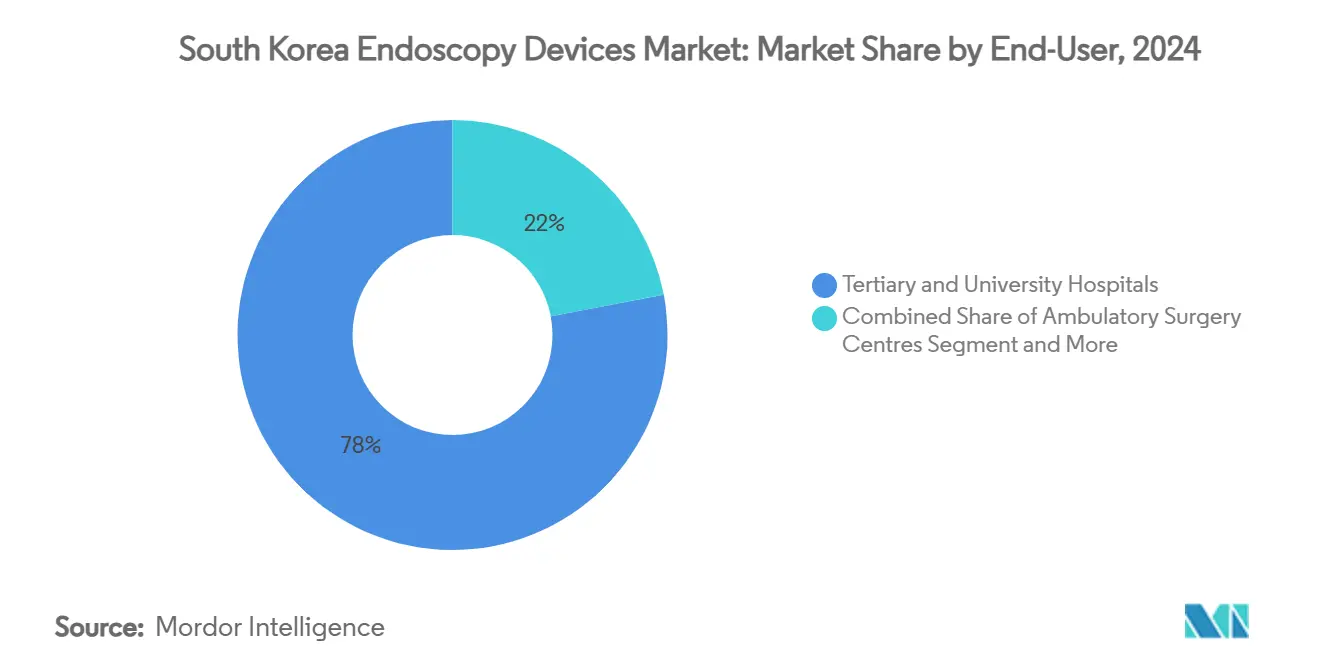

- Par utilisateur final, les hôpitaux tertiaires et universitaires détenaient 78 % de part de revenus en 2024, tandis que les CSA sont destinés à croître à un TCAC de 12 % sur la même période.

Tendances et insights du marché des dispositifs d'endoscopie en Corée du Sud

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Charge croissante des troubles gastro-intestinaux et oncologiques | +1.8% | National, plus élevé dans les centres urbains | Moyen terme (2-4 ans) |

| Expansion de la couverture d'assurance maladie nationale pour les procédures avancées | +1.2% | National | Moyen terme (2-4 ans) |

| Initiatives gouvernementales pour renforcer la fabrication domestique | +0.9% | National, centres industriels | Long terme (≥ 4 ans) |

| Adoption croissante des modèles de chirurgie ambulatoire/de jour | +0.7% | Séoul, Busan, Daegu | Court terme (≤ 2 ans) |

| Intégration de l'IA et de la robotique dans les flux de travail | +2.1% | National, hôpitaux tertiaires | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Charge croissante des troubles gastro-intestinaux et oncologiques

La Corée du Sud a documenté 292 221 nouveaux cas de cancer en 2024, et le taux d'incidence du cancer gastrique de 27,0 pour 100 000 se classe troisième mondial. Bien que la mortalité diminue de 4,53 % annuellement, le bassin de patients absolu augmente à mesure que l'âge médian dépasse 45 ans. L'œsophagogastroduodénoscopie bisannuelle sous le programme national de dépistage du cancer a stimulé la détection précoce, élevant la survie à 5 ans à >70 % parmi les cohortes dépistées. Ensemble, ces modèles épidémiologiques soutiennent une croissance soutenue des procédures, soutenant directement le marché des dispositifs d'endoscopie en Corée du Sud.

Expansion de la couverture d'assurance maladie nationale pour les procédures avancées

La couverture santé universelle rembourse désormais les techniques de haute complexité telles que la dissection sous-muqueuse endoscopique (DSE) pour le cancer gastrique précoce. Les registres nationaux montrent une augmentation d'année en année de la DSE depuis 2018, particulièrement chez les patients ≥60 ans. L'amélioration de l'accessibilité propulse la demande de dispositifs mais des écarts de remboursement demeurent ; les études de micro-coût révèlent que l'assurance maladie nationale ne couvre que 71,7 % des coûts de cystoscopie dans les grands hôpitaux, exhortant un ajustement politique[1]Uiemo Je & Byeong-Ju Kwon, "Une analyse de micro-coût multicentrique des procédures cystoscopiques flexibles en Corée," icurology.org.

Initiatives gouvernementales pour renforcer la fabrication domestique

Le 1er plan directeur (2023-2027) vise un statut d'exportation parmi les cinq premiers mondiaux pour les dispositifs médicaux, avec l'endoscopie identifiée comme une priorité. Les actes complémentaires tels que la loi sur les produits médicaux numériques établissent des voies réglementaires simplifiées pour les systèmes améliorés par l'IA effectifs en 2025. Ces cadres attirent les investissements directs étrangers tout en accélérant la R&D indigène, remodelant le champ concurrentiel et stimulant le marché des dispositifs d'endoscopie en Corée du Sud[2]Institut coréen d'économie industrielle et de commerce, "L'industrie de santé de la Corée prête à faire un grand bond en avant," investkorea.org.

Adoption croissante des modèles de chirurgie ambulatoire/de jour

Séoul, Busan et Daegu rapportent la plus haute pénétration de CSA, où les coûts de procédure sont 60 % inférieurs à ceux des départements ambulatoires hospitaliers et le roulement de patients est plus rapide. Les endoscopies gastro-intestinales supérieures dominent les charges de cas des CSA, stimulant la demande pour des tours compactes et réutilisables et des kits d'accessoires à usage unique adaptés aux environnements à haut débit[3]Fred E. Shapiro et al., "Comparaison des coûts entre les CSA et les départements ambulatoires hospitaliers," ekja.org. Alors que les payeurs favorisent de plus en plus les paiements neutres par site, le passage aux CSA devrait continuer jusqu'en 2027.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts de capital élevés et de maintenance du cycle de vie | −1.2% | National, plus fort dans les petits hôpitaux | Court terme (≤ 2 ans) |

| Risque d'infections liées aux dispositifs et retraitement complexe | −0.8% | National | Moyen terme (2-4 ans) |

| Concurrence des modalités d'imagerie non invasives | −0.6% | Centres d'imagerie urbains | Long terme (≥ 4 ans) |

| Pénurie d'endoscopistes qualifiés dans les zones non métropolitaines | −0.9% | Provinces rurales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts de capital élevés et de maintenance du cycle de vie

Une étude de micro-coût multicentrique de 2024 a placé les coûts moyens de cystoscopie à 100,8 USD dans un hôpital phare de Séoul et 119,2 USD dans un établissement public ; le remboursement ne couvrait que 71,7 % et 60,6 % respectivement, laissant des écarts non financés significatifs. La maintenance et le retraitement représentent près de la moitié des dépenses du cycle de vie, décourageant les petites cliniques d'acheter des systèmes premium et contraignant le marché des dispositifs d'endoscopie en Corée du Sud dans les environnements à ressources limitées.

Risque d'infections liées aux dispositifs et exigences de retraitement complexes

Les infections associées aux endoscopes, bien qu'infrequentes, persistent parce que les conceptions de canaux abritent des biofilms. Une enquête nationale de 2024 a enregistré 99,9 % d'adhésion aux directives de retraitement mais seulement 56 % de conformité dans le transport des endoscopes contaminés dans des contenants scellés. L'attention croissante au contrôle des infections alimente le débat sur les solutions à usage unique, mais chaque procédure génère 1,34 kg de déchets, soulevant des préoccupations environnementales et de coût.

Analyse des segments

Par type de dispositif : Les endoscopes maintiennent la primauté tandis que les capsules s'accélèrent

Le segment des endoscopes a livré 45 % de la part de marché des dispositifs d'endoscopie en Corée du Sud en 2024, ancré par le dépistage du cancer gastrique à haut volume et l'infusion rapide d'algorithmes d'IA dans les endoscopes vidéo conventionnels. Les systèmes de visualisation mis à niveau vers 4K/8K renforcent la confiance diagnostique dans les centres tertiaires, tandis que les dispositifs opératoires croissent régulièrement sur les procédures thérapeutiques croissantes telles que la DSE.

Les systèmes à capsule sont positionnés pour un TCAC de 14 % jusqu'en 2030, reflétant la préférence des patients pour les technologies non invasives et une connectivité robuste qui diffuse les images en temps réel. Les données pilotes précoces montrent des taux d'achèvement technique >90 % dans l'imagerie de l'intestin grêle, incitant les discussions des payeurs sur un remboursement plus large. Les plateformes assistées par robot, bien que naissantes, ont atteint un taux de succès technique de 86,1 % dans les essais de DSE colorectale et promettent pour les résections complexes.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par application : La gastroentérologie domine au milieu d'une empreinte clinique qui s'élargit

La gastroentérologie a représenté 55 % de la taille du marché des dispositifs d'endoscopie en Corée du Sud en 2024 et reste essentielle au programme national bisannuel de dépistage du cancer qui a 50 % de participation. Les volumes de procédures ont rebondi aux niveaux pré-pandémiques pour la coloscopie mais restent en retard pour la gastroscopie parmi les cohortes à faible revenu, soulignant les défis d'accès qui stimulent encore la demande d'équipement dans les établissements publics.

La gynécologie est la croissance la plus rapide à un TCAC de 11 % jusqu'en 2030, propulsée par l'hystéroscopie ambulatoire et les interventions laparoscopiques qui minimisent le temps de récupération. La pneumologie, la neurologie/ORL et l'orthopédie s'étendent également alors que les bronchoscopes à usage unique, les neuroendoscopes et les arthroscopes réduisent le risque d'infection croisée et facilitent la sortie le jour même.

Par utilisateur final : Les hôpitaux tertiaires mènent tandis que les CSA surgissent

Les hôpitaux tertiaires et universitaires détenaient 78 % des revenus en 2024, s'appuyant sur l'échelle et les équipes spécialisées pour soutenir l'investissement dans les tours prêtes pour l'IA et les modules robotiques. Leur dominance concentre l'expertise dans les zones métropolitaines, obligeant les patients ruraux à voyager pour des soins avancés-une dynamique qui souligne la signification stratégique des plateformes de téléendoscopie.

Les CSA, cependant, devraient enregistrer un TCAC de 12 % jusqu'en 2030, énergisés par la préférence des payeurs pour les sites rentables et la demande des patients pour un service plus rapide. La gastroentérologie est la spécialité d'ancrage dans ces établissements, où le haut roulement favorise les plateformes compactes et faciles à stériliser, élargissant encore le marché des dispositifs d'endoscopie en Corée du Sud.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Les zones métropolitaines, notamment Séoul, Busan et Daegu, effectuent la majorité des procédures et abritent la plupart des systèmes équipés d'IA, soutenant la diffusion technologique. Les provinces rurales accusent un retard parce que seulement 35 % des endoscopistes pratiquent en dehors des grandes villes, amplifiant l'iniquité des soins et allongeant les listes d'attente. Le régime de rémunération à l'acte du gouvernement sud-coréen stimule des volumes plus élevés dans les centres urbains, renforçant les déséquilibres régionaux.

Les données de l'ère pandémique ont montré une baisse plus nette de la coloscopie parmi les groupes à faible revenu ; la récupération est restée incomplète pour la gastroscopie dans la population d'aide médicale, soulignant les déterminants socioéconomiques de l'utilisation researchgate.net. L'expansion de l'assurance pour les techniques avancées devrait réduire les écarts, mais les contraintes budgétaires en capital limitent encore l'adoption de systèmes de pointe en dehors des centres tertiaires.

L'investissement continu dans les CSA-surtout dans les villes satellites-devrait disperser la capacité plus uniformément. Couplées aux camionnettes d'endoscopie mobile et aux plateformes de mentorat à distance, ces initiatives pourraient redistribuer les volumes de procédures, nivelant graduellement la répartition géographique du marché des dispositifs d'endoscopie en Corée du Sud.

Paysage concurrentiel

Olympus, Fujifilm et HOYA (PENTAX Medical) ancrent le marché à travers des réseaux de service étendus et des mises à niveau continues de produits. Olympus pilote un "écosystème d'endoscopie intelligente" qui intègre la détection basée sur l'IA et les rapports automatisés pour une sortie d'ici mars 2026. L'ELUXEO 4K de Fujifilm offre une imagerie multi-lumière et a gagné une traction rapide dans les centres tertiaires de Séoul.

Les innovateurs domestiques gagnent du terrain. ENDOROBOTICS a développé la plateforme ROBOPERA, améliorant l'efficacité de la DSE et élargissant les indications pour les lésions gastriques précoces. Le NexPowder de Next Biomedical vise à devenir le premier agent hémostatique standard enregistré en Corée, abordant les lacunes de saignement post-procédural. La plateforme INSIGHT de Lunit ajoute des superpositions de détection de polypes IA compatibles avec les tours existantes, offrant un chemin de mise à niveau rentable pour les petits hôpitaux.

Les collaborations stratégiques accélèrent l'innovation : l'accord de distribution 2025 de Medtronic avec Dragonfly Endoscopy élargit l'accès aux outils pancréaticobiliaires avancés en Asie de l'Est. Les OEM internationaux s'associent souvent aux entreprises locales pour le support après-vente, naviguant dans l'environnement réglementaire rigoureux mais transparent de la Corée.

Leaders de l'industrie des dispositifs d'endoscopie en Corée du Sud

-

Karl Storz SE & Co. KG

-

Olympus Corporation

-

Fujifilm Holdings Corp.

-

HOYA Corporation (PENTAX Medical)

-

Medtronic plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : L'hôpital universitaire Anam de Corée a adopté le robot de calculs rénaux alimenté par l'IA de Roen Surgical, Zamenix, atteignant 93,5 % de clairance des calculs dans les essais.

- Janvier 2025 : Les directives de pratique coréennes pour le cancer gastrique 2024 ont été émises, affinant les recommandations de dépistage endoscopique.

Portée du rapport sur le marché des dispositifs d'endoscopie en Corée du Sud

Selon la portée de ce rapport, les dispositifs d'endoscopie sont minimalement invasifs et peuvent être insérés dans les ouvertures naturelles du corps humain pour observer un organe interne ou un tissu en détail. Ces chirurgies endoscopiques sont effectuées pour des procédures d'imagerie et des chirurgies mineures. Le marché des dispositifs d'endoscopie en Corée du Sud est segmenté par type de dispositif et application. Par type de dispositif, le marché est segmenté en endoscopes, dispositifs opératoires endoscopiques et équipement de visualisation. Par application, le marché est segmenté en gastroentérologie, chirurgie orthopédique, cardiologie, gynécologie, neurologie et autres. Les autres applications incluent la laparoscopie, la bronchoscopie et l'urologie, entre autres. Le rapport offre les tailles de marché et les prévisions en valeur (millions USD) pour les segments ci-dessus.

| Endoscopes | Endoscopes rigides |

| Endoscopes flexibles | |

| Endoscopes à capsule | |

| Endoscopes assistés par robot | |

| Dispositifs opératoires endoscopiques | Systèmes d'irrigation/aspiration |

| Dispositifs et ports d'accès | |

| Protecteurs de plaie | |

| Dispositifs d'insufflation | |

| Instruments opératoires manuels | |

| Systèmes de visualisation | Caméras endoscopiques |

| Visualisation SD | |

| Visualisation HD | |

| Visualisation 4K / 8K | |

| Composants | Sources de lumière |

| Processeurs d'image | |

| Insufflateurs et pompes |

| Gastroentérologie |

| Chirurgie orthopédique |

| Cardiologie |

| Gynécologie |

| Neurologie / ORL |

| Pneumologie / Thoracoscopie |

| Hôpitaux tertiaires et universitaires |

| Hôpitaux généraux et communautaires |

| Centres de chirurgie ambulatoire (CSA) |

| Cliniques et cabinets spécialisés |

| Par type de dispositif | Endoscopes | Endoscopes rigides |

| Endoscopes flexibles | ||

| Endoscopes à capsule | ||

| Endoscopes assistés par robot | ||

| Dispositifs opératoires endoscopiques | Systèmes d'irrigation/aspiration | |

| Dispositifs et ports d'accès | ||

| Protecteurs de plaie | ||

| Dispositifs d'insufflation | ||

| Instruments opératoires manuels | ||

| Systèmes de visualisation | Caméras endoscopiques | |

| Visualisation SD | ||

| Visualisation HD | ||

| Visualisation 4K / 8K | ||

| Composants | Sources de lumière | |

| Processeurs d'image | ||

| Insufflateurs et pompes | ||

| Par application | Gastroentérologie | |

| Chirurgie orthopédique | ||

| Cardiologie | ||

| Gynécologie | ||

| Neurologie / ORL | ||

| Pneumologie / Thoracoscopie | ||

| Par utilisateur final | Hôpitaux tertiaires et universitaires | |

| Hôpitaux généraux et communautaires | ||

| Centres de chirurgie ambulatoire (CSA) | ||

| Cliniques et cabinets spécialisés | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché sud-coréen des dispositifs d'endoscopie ?

La taille du marché des dispositifs d'endoscopie en Corée du Sud s'élève à 1,18 milliard USD en 2025.

À quelle vitesse le marché devrait-il croître ?

Le secteur devrait afficher un TCAC de 6,73 %, atteignant 1,64 milliard USD d'ici 2030.

Quel segment de dispositif croît le plus rapidement ?

Les endoscopes à capsule montrent la plus forte dynamique avec un TCAC prévu de 14 % pour 2025-2030.

Quel domaine d'application représente la plus grande part de revenus ?

La gastroentérologie mène avec 55 % des revenus en 2024 grâce au dépistage national du cancer gastrique.

Pourquoi les centres de chirurgie ambulatoire sont-ils importants pour la croissance du marché ?

Les CSA réduisent les coûts de procédure de 60 % par rapport aux départements ambulatoires hospitaliers et stimulent un TCAC projeté de 12 % dans la demande de dispositifs jusqu'en 2030.

Dernière mise à jour de la page le: