Analyse du marché agrochimique en Afrique du Sud

La taille du marché sud-africain des produits agrochimiques est estimée à 1,27 milliard USD en 2024 et devrait atteindre 1,53 milliard USD dici 2029, avec une croissance de 3,9 % au cours de la période de prévision (2024-2029).

- L'Afrique du Sud est l'un des principaux pays africains engagés dans la production de produits agricoles. L'agriculture en tant que principale source de revenus, l'incidence croissante des infestations et des maladies sur les cultures, l'attention croissante accordée à la sécurité alimentaire et au changement climatique et l'augmentation des revenus des agriculteurs sont les principaux aspects responsables de la croissance et du développement du marché des produits agrochimiques en Afrique du Sud.

- Le marché agrochimique sud-africain est tributaire des importations. Dans la catégorie des engrais, tous les engrais potassiques consommés sont importés et 60 à 70 % des engrais azotés sont importés. Le reste des engrais est produit localement. Cependant, le coût des produits agrochimiques nest pas toujours abordable pour les agriculteurs des classes économiques inférieures, ce qui devient une contrainte majeure à la demande dengrais dans le pays.

- En termes de superficie, lAfrique du Sud est un vaste pays. Cependant, il y a très peu de terres disponibles à des fins agricoles. Par conséquent, la nécessité daméliorer lefficacité de la production a stimulé la demande du marché en produits agrochimiques. De plus, avec lamélioration économique, les agriculteurs sont devenus plus conscients de la nécessité dutiliser des produits agrochimiques sur leurs terres. Les pratiques agricoles intégrées, si elles sont adoptées, pourraient créer davantage dopportunités pour le marché. Par conséquent, la nécessité daméliorer lefficacité grâce aux produits agrochimiques a stimulé la demande du marché.

Tendances du marché agrochimique en Afrique du Sud

Adoption croissante des produits agrochimiques dorigine biologique

Les biopesticides sont essentiellement moins nocifs que les pesticides synthétiques ordinaires. Les biopesticides naffectent généralement que le ravageur cible et dautres organismes étroitement apparentés. Les biopesticides gagnent donc en popularité. De plus, une consommation dengrais chimiques supérieure aux niveaux recommandés au fil des années a conduit à une acidification des sols. Ainsi, davantage de biofertilisants sont nécessaires pour corriger la valeur du pH du sol.

Le développement de lindustrie agrochimique a eu un impact considérable sur les marchés sud-africains de la protection des cultures. Laugmentation des besoins de production alimentaire et le taux élevé de croissance démographique et économique ont accru la demande de divers produits agrochimiques, tels que les herbicides et les pesticides. La production doit être augmentée sur des sols peu fertiles qui nécessitent une grande quantité de biofertilisants. Cela améliore la disponibilité des nutriments des plantes cultivées grâce à des processus tels que la fixation de l'azote atmosphérique ou la dissolution du phosphore dans le sol, ce qui confère une meilleure santé aux cultures et au sol et améliore les rendements des cultures. Ceci, à son tour, devrait stimuler le marché des biofertilisants au cours de la période de prévision.

Le secteur agricole commercial produit plus de 95 % de la production agricole totale commercialisée. Par exemple, le maïs représente 41 % du total des applications d'engrais, tandis que la canne à sucre en représente 18 %, qui peuvent être remplacés par des biofertilisants qui augmentent le rendement de la canne à sucre de 20 à 30 tonnes par hectare, par rapport aux engrais chimiques, qui en produisent 60. tonne par hectare car il aide à solubiliser le phosphore et le potassium, facilitant ainsi l'absorption des nutriments.

Les bananes sont l'une des principales cultures cultivées dans la région de Mpumalanga, qui représente 42 %, et la région de Kiepersol représente 19 % de la récolte nationale totale. Les biofertilisants, en particulier l'inoculation d'Azotobacter, pourraient remplacer 50 % des besoins en azote des bananes et produire des rendements plus élevés par rapport à des doses complètes d'application d'azote. Par conséquent, la demande accrue de bananes dans la région pourrait stimuler le marché des biofertilisants au cours de la période de prévision.

Nécessité dune productivité accrue des terres

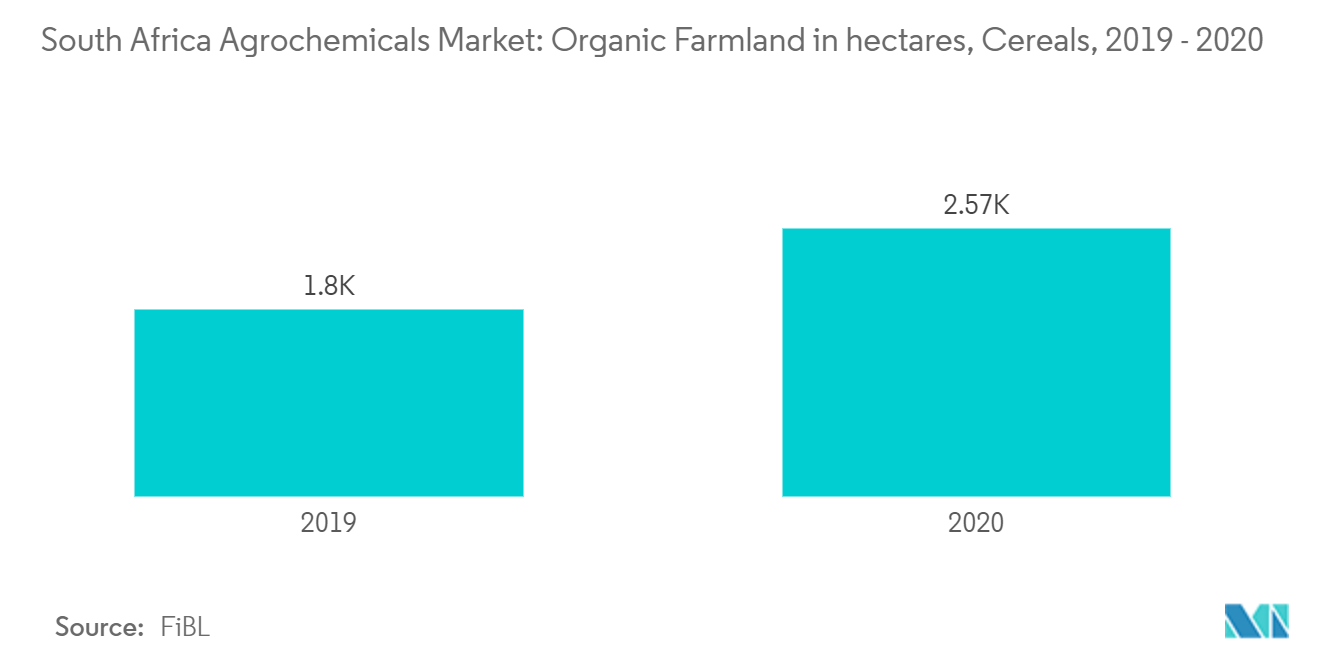

Lobjectif principal du secteur agricole est daugmenter la productivité et la sécurité alimentaire du pays. Cependant, la productivité agricole du pays fluctue considérablement au fil des ans par rapport aux économies régionales voisines. Selon l'Organisation pour l'alimentation et l'agriculture, en 2020, le pays affichait une augmentation de la culture et de la production de céréales. La demande maximale de produits agrochimiques, comme les pesticides et les engrais, provient des producteurs de céréales du pays. Par exemple, en 2020, la production de maïs est passée de 11275500 tonnes en 2019 à 15300000 tonnes. Par conséquent, laugmentation de la production de céréales comme le maïs devrait stimuler la demande de produits agrochimiques au cours de la période de prévision.

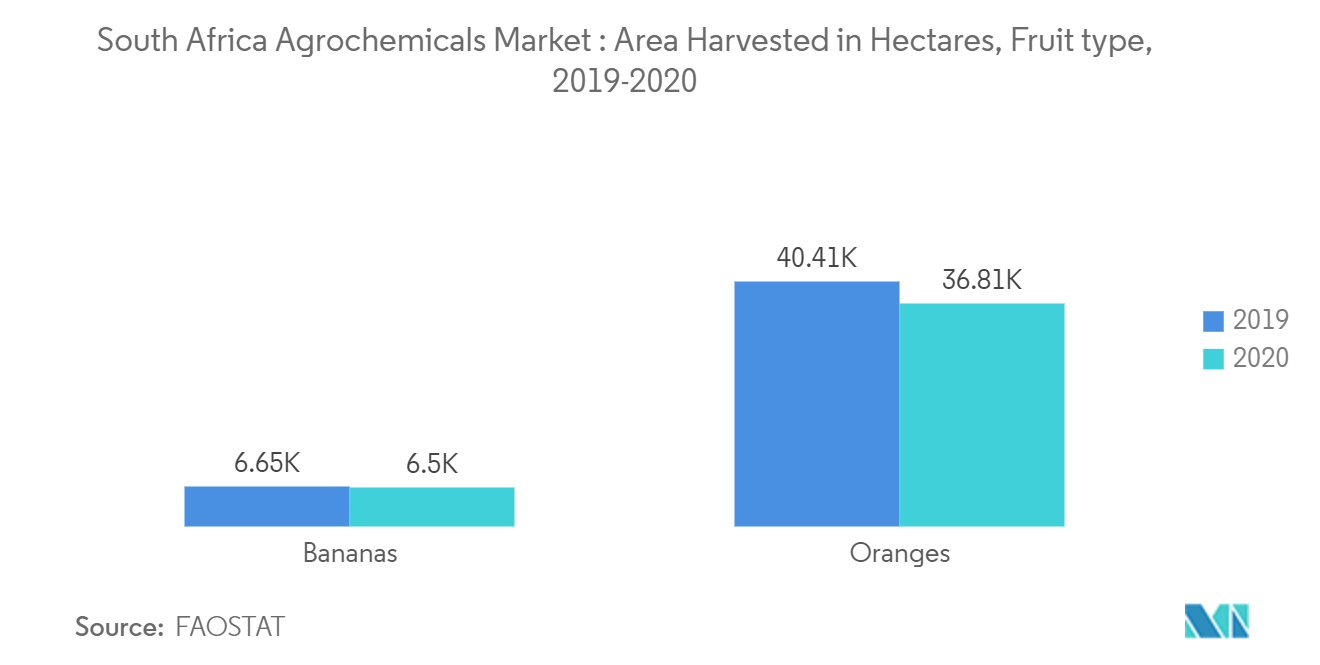

En outre, il est nécessaire daugmenter la productivité des terres, car les superficies récoltées pour les principales cultures du pays sont en déclin. Par exemple, en 2019, la superficie récoltée pour les bananes était de 6652 hectares, et elle est tombée à 6504 hectares en 2020. De même, la superficie récoltée pour les oranges a diminué à 36808 hectares en 2020 contre 40413 hectares en 2019. Il est donc nécessaire de augmenter la productivité des terres. Par conséquent, les producteurs sud-africains utilisent des produits agrochimiques pour augmenter la productivité dans une zone limitée, ce qui alimente la croissance du marché sud-africain des produits agrochimiques.

Aperçu de l'industrie agrochimique en Afrique du Sud

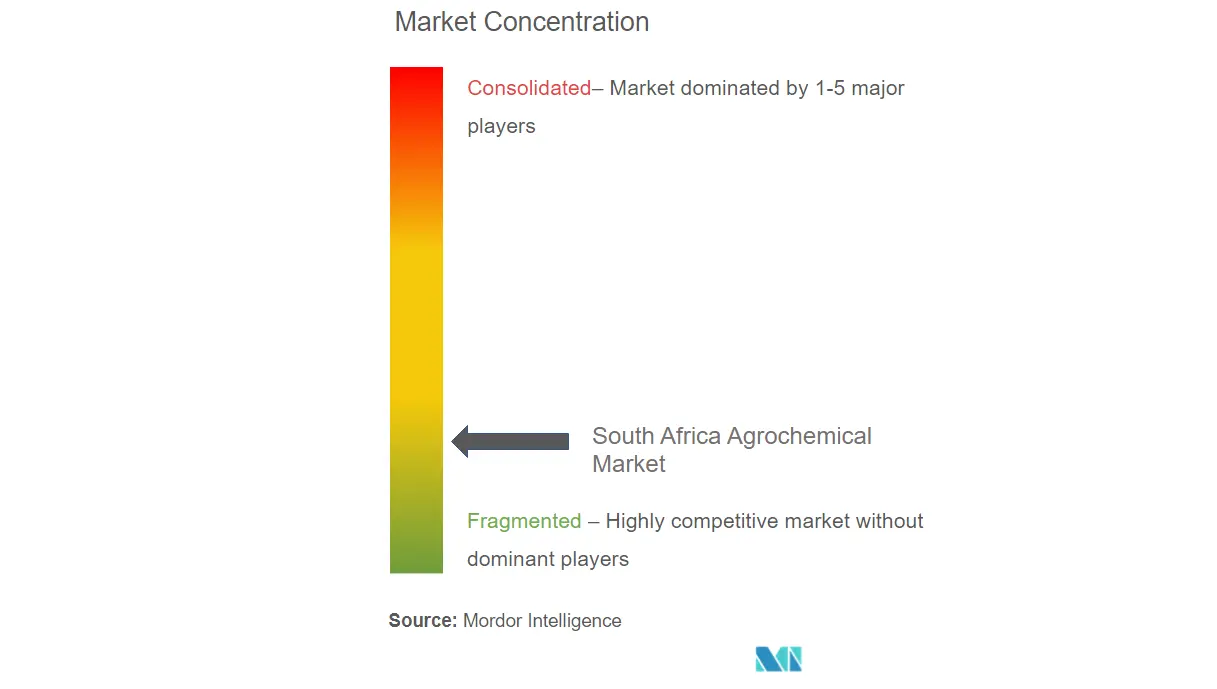

Le marché sud-africain des produits agrochimiques est très compétitif, avec la présence de nombreux acteurs internationaux et nationaux opérant sur le marché. Les principaux acteurs du marché agrochimique sud-africain comprennent Sasol Limited, Bayer Crop Science AG, Syngenta AG, BASF SE, CF Industries Holdings, ICL Group Ltd, Land O' Lakes (Villa Crop Protection (Pty) Ltd) et K+S. AG. Ces acteurs de premier plan étendent leurs positions dans le pays pour disposer dune large base de consommateurs pour leurs produits agrochimiques. De plus, des acteurs clés proposent de nouveaux produits innovants qui répondent aux besoins des producteurs de la région.

Leaders du marché agrochimique en Afrique du Sud

Sasol Limited

OCP Group

Yara International ASA

Sociedad Química y Minera de Chile (SQM)

K+S AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché agrochimique en Afrique du Sud

Mars 2021 : Land O' Lakes Villa Crop Protection et le groupe Intelichem fusionnent sous la marque WinField United. Cette fusion devrait changer le paysage africain de lagriculture et de la protection des cultures.

Mars 2021 BASF et AgBiome ont signé un accord de collaboration sur un nouveau fongicide biologique pour l'Europe, le Moyen-Orient et l'Afrique. Le produit développé par AgBiome était commercialisé sous le nom de Howler aux États-Unis. C'est un fongicide biologique qui agit contre les maladies transmises par le sol et les feuilles.

Mars 2021 Syngenta a reçu l'enregistrement de son nouveau fongicide, VAYANTIS, auprès de l'Agence américaine de protection de l'environnement (EPA). Le fongicide VAYANTIS contient un ingrédient actif qui peut être utilisé pour le traitement des semences développé pour protéger les semis contre les principales maladies du mildiou et de la fonte des semis sur tous ses marchés, y compris l'Afrique du Sud.

Segmentation de lindustrie agrochimique en Afrique du Sud

Selon l'Organisation de coopération et de développement économiques (OCDE), les produits agrochimiques sont des composés chimiques produits commercialement et généralement synthétiques utilisés dans l'agriculture, tels que les engrais, les pesticides ou les amendements du sol. Le marché agrochimique en Afrique du Sud est segmenté par type (engrais, pesticides, adjuvants et régulateurs de croissance des plantes) et par application (à base de cultures (céréales et céréales, oléagineux et fruits et légumes), à base de cultures non agricoles (gazon et graminées ornementales) et autres cultures majeures). Le rapport propose la taille du marché en termes de valeurs en millions de dollars.

| Les engrais |

| Pesticides |

| Adjuvants |

| Régulateurs de croissance des plantes |

| Basé sur les cultures | Céréales et céréales |

| Graines oléagineuses | |

| Fruits et légumes | |

| Non basé sur les cultures | Gazon et herbe ornementale |

| Autres cultures majeures |

| Taper | Les engrais | |

| Pesticides | ||

| Adjuvants | ||

| Régulateurs de croissance des plantes | ||

| Application | Basé sur les cultures | Céréales et céréales |

| Graines oléagineuses | ||

| Fruits et légumes | ||

| Non basé sur les cultures | Gazon et herbe ornementale | |

| Autres cultures majeures | ||

FAQ sur les études de marché sur les produits agrochimiques en Afrique du Sud

Quelle est la taille du marché des produits agrochimiques en Afrique du Sud ?

La taille du marché sud-africain des produits agrochimiques devrait atteindre 1,27 milliard USD en 2024 et croître à un TCAC de 3,9 % pour atteindre 1,53 milliard USD dici 2029.

Quelle est la taille actuelle du marché des produits agrochimiques en Afrique du Sud ?

En 2024, la taille du marché sud-africain des produits agrochimiques devrait atteindre 1,27 milliard de dollars.

Qui sont les principaux acteurs du marché des produits agrochimiques en Afrique du Sud ?

Sasol Limited, OCP Group, Yara International ASA, Sociedad Química y Minera de Chile (SQM), K+S AG sont les principales sociétés opérant sur le marché des produits agrochimiques en Afrique du Sud.

Quelles années couvre ce marché des produits agrochimiques en Afrique du Sud et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché sud-africain des produits agrochimiques était estimée à 1,22 milliard de dollars. Le rapport couvre la taille historique du marché des produits agrochimiques en Afrique du Sud pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des produits agrochimiques en Afrique du Sud pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des produits agrochimiques en Afrique du Sud

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des produits agrochimiques en Afrique du Sud 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des produits agrochimiques en Afrique du Sud comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.