Taille et part du marché de l'imagerie diagnostique en Arabie saoudite

Analyse du marché de l'imagerie diagnostique en Arabie saoudite par Mordor Intelligence

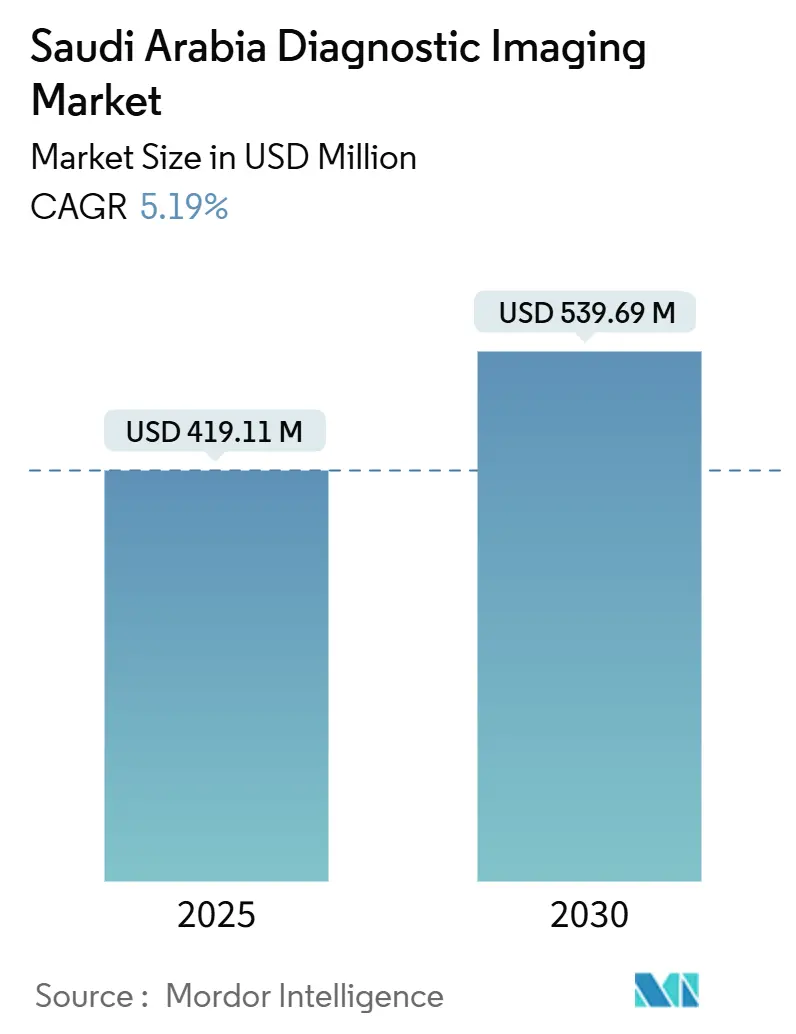

La taille du marché de l'imagerie diagnostique en Arabie saoudite est estimée à 419,11 millions USD en 2025, et devrait atteindre 539,69 millions USD d'ici 2030, à un TCAC de 5,19 % pendant la période de prévision (2025-2030). Cette expansion reflète des afflux de capitaux constants déclenchés par la Vision 2030, la privatisation des hôpitaux publics, et la demande croissante pour des modalités haute résolution qui répondent au fardeau des maladies chroniques du Royaume.[1]Source : Global Health Saudi, "Comment la Vision 2030 de l'Arabie saoudite va transformer l'industrie de la santé," globalhealthsaudi.com L'adoption continue de l'IA, l'augmentation de la pénétration de l'assurance-santé, et un objectif de capacité de 84 000 lits élèvent davantage les achats d'équipements, tandis que les réseaux d'échange d'images et les initiatives d'hôpitaux virtuels accélèrent les volumes de scanners en reliant 224 établissements aux centres de radiologie centraux. Dans le même temps, le marché lutte contre les pénuries de radiologues, les retards d'approbation des dispositifs, et les mandats de cybersécurité, facteurs qui tempèrent la trajectoire de croissance mais ouvrent également des niches pour la téléradiologie et les fournisseurs de flux de travail autonomes.

Points clés du rapport

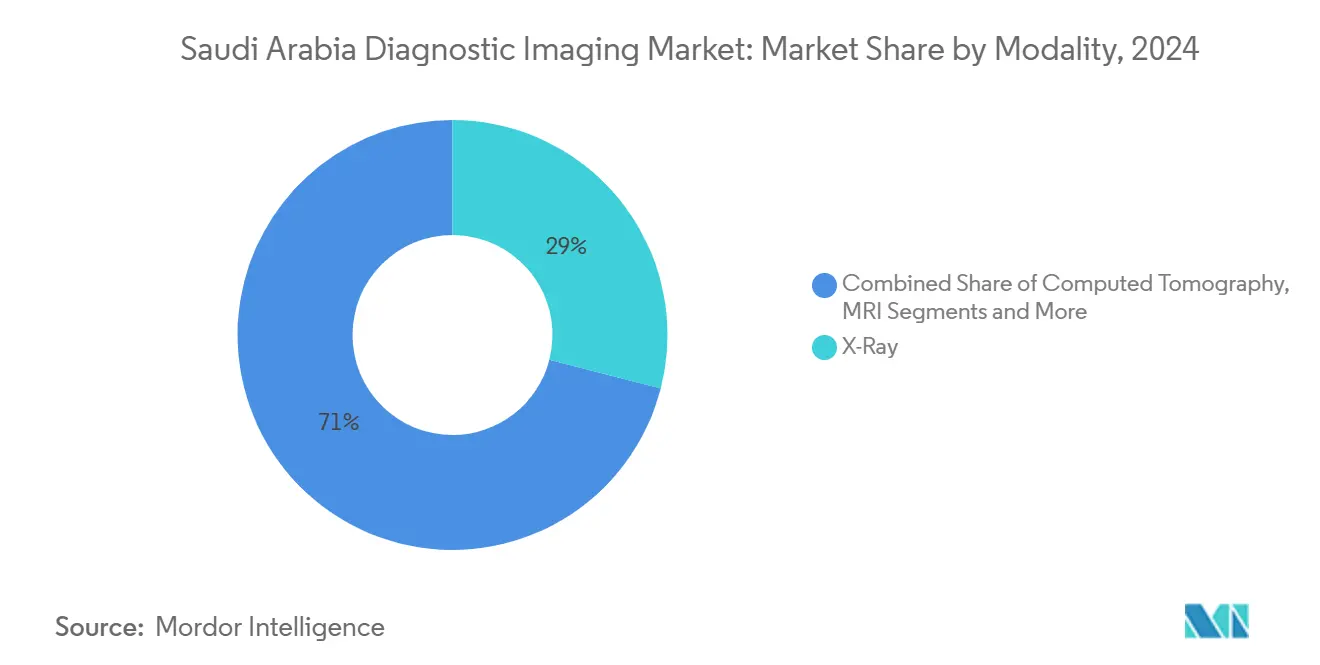

- Par modalité, la radiographie a dominé avec une part de revenus de 29,01 % du marché de l'imagerie diagnostique en Arabie saoudite en 2024, tandis que l'échographie devrait afficher un TCAC de 6,97 % jusqu'en 2030.

- Par portabilité, les systèmes fixes ont représenté 80,84 % de la taille du marché de l'imagerie diagnostique en Arabie saoudite en 2024, tandis que les systèmes mobiles et portables devraient enregistrer un TCAC de 6,52 % sur 2025-2030.

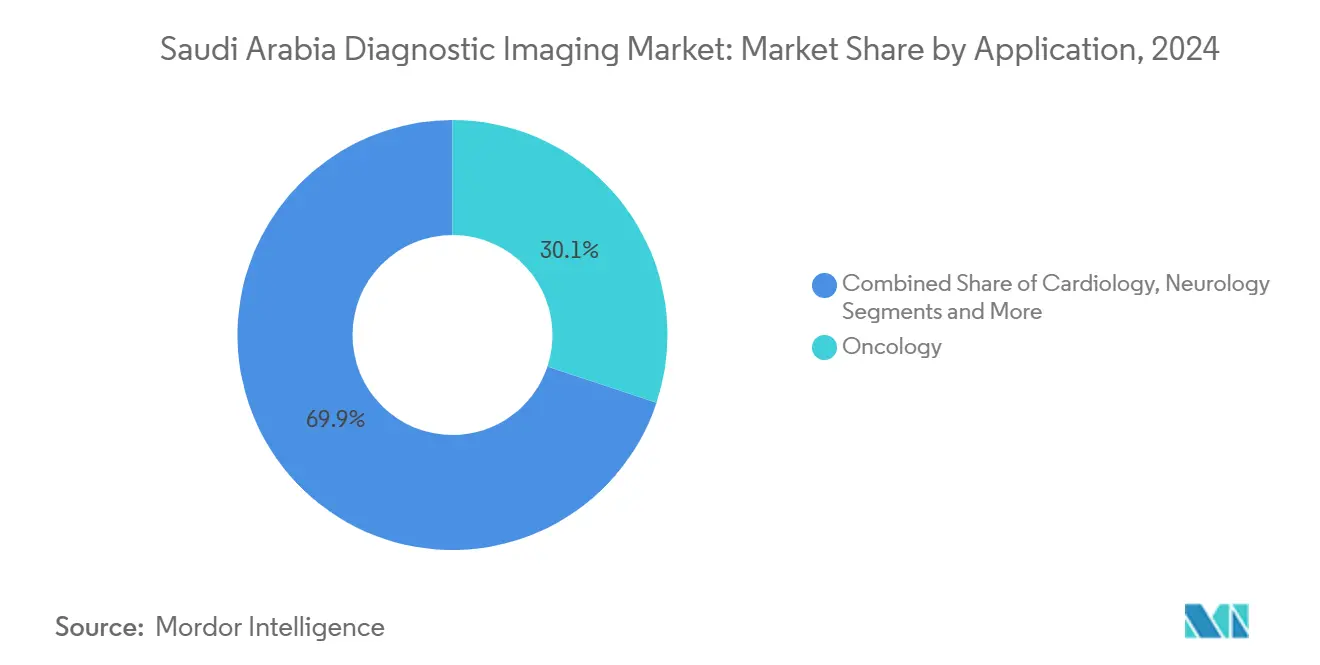

- Par application, l'oncologie a capturé 30,08 % de la part du marché de l'imagerie diagnostique en Arabie saoudite en 2024, et la cardiologie devrait croître à un TCAC de 6,28 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux ont conservé 64,95 % du marché de l'imagerie diagnostique en Arabie saoudite en 2024, tandis que les centres d'imagerie diagnostique devraient se développer à un TCAC de 6,68 % pendant la période de prévision.

Tendances et aperçus du marché de l'imagerie diagnostique en Arabie saoudite

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Incidence croissante des maladies chroniques | +1.2% | National, avec concentration dans les centres urbains | Long terme (≥ 4 ans) |

| Poussée d'investissement gouvernemental Vision 2030 dans la santé | +1.8% | National, avec priorité à Riyad, Province orientale, Région occidentale | Moyen terme (2-4 ans) |

| Adoption accrue des technologies d'imagerie avancées | +0.9% | National, mené par les grandes cités médicales | Moyen terme (2-4 ans) |

| Projets nationaux d'interopérabilité d'échange d'images | +0.6% | National, connectant 224+ hôpitaux | Court terme (≤ 2 ans) |

| Déploiement de l'assurance-santé privée stimulant les volumes de scanners | +0.7% | National, avec impact plus élevé dans les établissements du secteur privé | Moyen terme (2-4 ans) |

| Flux de travail de radiologie alimentés par l'IA réduisant les délais de rapport | +0.5% | Concentré dans les centres de soins tertiaires et les hôpitaux intelligents | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Incidence croissante des maladies chroniques

Les troubles cardiovasculaires et le diabète affectent près de 70 % de la population saoudienne, stimulant une demande persistante pour les CT cardiaques, l'échocardiographie, et les dépistages échographiques hépatiques qui soutiennent la croissance à long terme du marché de l'imagerie diagnostique en Arabie saoudite. Les centres dédiés aux maladies chroniques à Riyad et Jeddah acquièrent continuellement des scanners CT de milieu de gamme pour un débit rapide, tandis que les protocoles d'IA au King Faisal Specialist Hospital réduisent les délais d'IRM cardiaque de 33 % et ont été reproduits dans six établissements tertiaires à l'échelle nationale. Les flottes de radiographie mobile déployées sous les programmes ruraux de santé électronique étendent l'imagerie préventive aux provinces éloignées, créant des volumes de scanners supplémentaires qui retournent aux centres de lecture centraux. Le vieillissement démographique vers une population projetée de 45 millions de résidents d'ici 2030 soutient la croissance des volumes à travers toutes les modalités, renforçant le cycle de renouvellement des modalités. La conformité obligatoire ISO 13485:2016 pousse les prestataires à standardiser les flux de travail CQ à mesure que les flottes d'équipements s'étendent.

Poussée d'investissement gouvernemental Vision 2030 dans la santé

Une dépense de santé publique de 66,6 milliards USD en 2025 accélère les pipelines d'approvisionnement pour les systèmes CT, IRM, et TEP/CT hybrides, positionnant le marché de l'imagerie diagnostique en Arabie saoudite pour une expansion annuelle à un chiffre moyen.[2]Source : BioSpectrum Asia, "NEOM remodèle fondamentalement la santé en mettant l'accent sur les soins personnalisés," biospectrumasia.com La privatisation de 290 hôpitaux et 2 300 centres de soins primaires confie l'autorité d'achat à de nouveaux opérateurs désireux de scanners prêts pour l'IA, tandis que le district de sciences de la vie de 500 milliards USD de NEOM sert de banc d'essai pour les suites de diagnostic à jumeau numérique. Les appels d'offres rationalisés menés par NUPCO réduisent les cycles d'acquisition de plusieurs mois, et les contrats de service groupés couvrent désormais la formation, la cybersécurité, et l'analyse d'optimisation des doses, réduisant le coût total de possession et accélérant l'adoption.

Adoption accrue des technologies d'imagerie avancées

Plus de vingt applications d'IA développées en interne au King Faisal Specialist Hospital ont établi un précédent pour les efficacités de flux de travail alimentées par algorithmes que les rivaux émulent, notamment la suite AI-Sonic de GE Healthcare installée dans les nouveaux hôpitaux du Dr. Sulaiman Al-Habib. Les systèmes d'échographie portables et d'IRM au chevet pénètrent les unités de soins intensifs et les services d'urgence, réduisant le temps jusqu'au diagnostic et libérant les suites fixes pour les études complexes. Le schéma d'accréditation de l'Autorité saoudienne des données et de l'IA pour les fournisseurs d'IA renforce la confiance des acheteurs, et la convergence PACS-IA soutient le triage en temps réel dans les unités d'AVC et de traumatologie. En conséquence, les dispositifs améliorés par l'IA constituent une part croissante du marché de l'imagerie diagnostique en Arabie saoudite, tandis que les scanners hérités subissent des mises à niveau logicielles plutôt qu'un remplacement complet, étirant les budgets d'investissement tout en stimulant la productivité.

Projets nationaux d'interopérabilité d'échange d'images

L'hôpital virtuel Seha relie 224 institutions via un visualiseur unifié qui permet aux radiologues surspécialisés de Riyad de lire les scanners ruraux en quelques minutes, élargissant effectivement la capacité de diagnostic nationale sans croissance parallèle de la main-d'œuvre. Le routage sécurisé par blockchain assure la souveraineté des données, respectant les réformes de données personnelles de 2023. Les premiers adopteurs rapportent une baisse de 14 % de la durée de séjour aux urgences et une diminution de 6 % de l'imagerie répétée, validant l'argument économique pour une expansion supplémentaire des nœuds. L'interopérabilité facilite également des ensembles de données annotées à grande échelle qui alimentent la formation de modèles d'IA spécifiques à l'Arabie saoudite, renforçant un cercle vertueux de demande pour les modalités natives cloud et l'analyse avancée.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des équipements d'imagerie diagnostique | -0.8% | National, avec impact plus élevé sur les petites installations privées | Moyen terme (2-4 ans) |

| Pénurie de radiologues et techniciens qualifiés | -1.1% | National, avec pénuries aiguës dans les zones rurales | Long terme (≥ 4 ans) |

| Préoccupations de cyber-sécurité et souveraineté des données | -0.4% | National, avec accent sur les transferts de données transfrontaliers | Court terme (≤ 2 ans) |

| Retard dans les approbations Saudi-FDA pour les nouveaux dispositifs | -0.6% | National, affectant toutes les nouvelles introductions technologiques | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé des équipements d'imagerie diagnostique

Une unité IRM 3 Tesla peut dépasser 3 millions USD, tandis que les systèmes CT 128 coupes avoisinent 2 millions USD, dépenses qui contraignent les prestataires à faible investissement et prolongent les cycles de ROI au sein du marché de l'imagerie diagnostique en Arabie saoudite. Les accords de service ajoutent 8-12 % annuellement aux coûts de possession, et les directives de contenu local obligent les OEM à intégrer des pourcentages d'approvisionnement domestique, poussant les prix vers le haut. Les pénuries de semi-conducteurs ont allongé les délais de livraison pour les matrices de détecteurs, retardant l'installation jusqu'à six mois pour les acheteurs de niveau 2. Par conséquent, les prestataires de milieu de gamme gravitent vers les scanners reconditionnés et les mises à niveau logicielles, tactique qui tempère les revenus de marché à court terme mais favorise un marché secondaire pour la maintenance et les superpositions d'IA.

Pénurie de radiologues et techniciens qualifiés

Les ratios radiologue-population traînent les références OCDE, produisant des retards d'interprétation qui goulot d'étranglement l'utilisation des modalités, surtout pendant les saisons de Hajj quand les volumes de cas augmentent. Les cliniciens expatriés représentent encore plus de 90 % des spécialistes d'imagerie avancée, déséquilibre qui élève le risque de rotation et l'inflation salariale. Les cohortes de formation domestique nécessitent 2-4 ans pour atteindre l'éligibilité au conseil, créant un écart de compétences que la télé-interprétation et le triage IA allègent partiellement. Les pénuries de main-d'œuvre abaissent le débit et découragent les petites cliniques d'investir dans des scanners haut de gamme, inhibant le plein potentiel de revenus du marché de l'imagerie diagnostique en Arabie saoudite jusqu'à ce que les pipelines de talents mûrissent.

Analyse des segments

Par modalité : Domination de la radiographie rencontre l'innovation de l'échographie

La radiographie a conservé 29,01 % de la part du marché de l'imagerie diagnostique en Arabie saoudite en 2024, ancrée par la demande de soins de traumatologie et la disponibilité universelle dans les services d'urgence publics et privés. Les salles DR héritées subissent des mises à niveau de panneaux plats qui augmentent le débit de 20 %, tandis que les logiciels de suivi de dose soutiennent la conformité de sécurité pédiatrique. L'échographie, projetée pour croître à un TCAC de 6,97 %, bénéficie de sondes portables intégrées aux tablettes 5G qui permettent des scanners au point de soins dans les ambulances et cliniques de terrain. Les ensembles de données d'échographie hépatique de qualité recherche assemblés à Riyad alimentent les outils locaux de quantification de graisse hépatique par IA, élargissant les cas d'usage clinique.

L'expansion IRM se concentre sur les installations 3 Tesla qui élèvent les diagnostics de neuro-oncologie, tandis que la CT gagne des protocoles de triage des urgences mandatant la CT corps entier de traumatologie dans les 45 minutes. Les volumes TEP/CT s'intensifient dans les centres d'oncologie qui gèrent maintenant 50 000 nouveaux cas de cancer annuellement. À travers les modalités, les couches de support de décision IA produisent des économies de temps de 25-40 minutes par étude, renforçant le cycle de mise à niveau dans le marché de l'imagerie diagnostique en Arabie saoudite.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par portabilité : La base des systèmes fixes soutient l'innovation mobile

Les systèmes fixes commandent une part de marché de 80,84 % en 2024, reflétant les investissements d'infrastructure substantiels dans les grandes cités médicales et les exigences techniques des modalités d'imagerie haut de gamme qui nécessitent des environnements d'installation dédiés. La dominance des systèmes fixes s'aligne avec la stratégie du Royaume d'établir des centres d'excellence dans les hôpitaux majeurs, où les systèmes avancés d'IRM, CT, et d'imagerie nucléaire fournissent des capacités de diagnostic complètes pour les cas complexes.

Cependant, les systèmes mobiles et portables devraient enregistrer un TCAC de 6,52 % car les changements de politique poussent l'imagerie vers les cliniques communautaires. L'IRM au chevet et les chariots de radiographie à batterie réduisent les risques de transport en soins intensifs et libèrent les créneaux de scan pour les patients externes programmés. Le programme Healthcare Sandbox accélère les approbations pour les prototypes portables, raccourcissant la commercialisation de 18 à 9 mois. Ces gains de mobilité élèvent la pénétration des scanners dans les provinces du Nord, poussant les volumes totaux d'examens et élargissant le marché de l'imagerie diagnostique en Arabie saoudite au-delà des bastions métropolitains.

Par application : Le leadership de l'oncologie cède à la croissance de la cardiologie

L'oncologie représentait 30,08 % des revenus 2024, reflétant les protocoles de suivi CT multiphasé, TEP, et IRM intégrés dans les voies cancéreuses dans cinq centres spécialisés. L'adoption de la stadification tumorale basée sur la radiomique a augmenté les dépenses d'imagerie par patient, stimulant des revenus soutenus. La cardiologie, prévue à un TCAC de 6,28 %, s'accélère car les outils de quantification AI-écho et CT-FFR obtiennent un remboursement après des évaluations positives de technologie de santé. Les initiatives de maladies chroniques mandatent des dépistages cardiaques bisannuels pour les adultes à haut risque, élevant les comptes d'échographie et de scanner CT per capita.

La neurologie reste un contributeur stable, se développant avec des unités d'AVC dédiées qui exigent une angiographie CT 24h/24 et 7j/7. Les services d'orthopédie et d'imagerie d'urgence maintiennent une croissance progressive des cas de blessures sportives et d'accidents de la route, élargissant collectivement le mix de modalités dans le marché de l'imagerie diagnostique en Arabie saoudite. Le cadre réglementaire de l'Autorité saoudienne des aliments et des médicaments assure que les applications d'imagerie à travers toutes les spécialités médicales respectent les normes internationales de sécurité et d'efficacité, avec une attention particulière à l'optimisation de dose de radiation et aux protocoles de sécurité des patients.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : La dominance hospitalière fait face au défi des centres d'imagerie

Les hôpitaux ont commandé 64,95 % des revenus en 2024, stimulés par les réseaux publics de cités médicales tertiaires et les grands groupes privés qui regroupent imagerie, chirurgie, et réhabilitation sous un même toit. Ces institutions négocient des contrats de service géré pluriannuels avec les OEM, englobant équipement, formation, et analyse IA. Les centres d'imagerie diagnostique sont positionnés pour un TCAC de 6,68 % car les réformes d'assurance promeuvent les diagnostics ambulatoires et les entrepreneurs déploient des services de niche tels que les suites d'imagerie réservées aux femmes.

L'IPO d'Almoosa Health finance 700 nouveaux lits et un cluster de centres IRM-CT autonomes qui ciblent la demande de dépistage haut débit. Les cliniques spécialisées et de chirurgie de jour adoptent des systèmes CT compacts et O-arm pour les procédures du jour même, élargissant la pénétration du marché de l'imagerie diagnostique en Arabie saoudite à travers les continuums de soins. Les exigences d'accréditation de la Commission saoudienne pour les spécialités de santé assurent que tous les établissements utilisateurs finaux maintiennent des normes professionnelles et une qualité d'équipement appropriées, indépendamment de la structure de propriété ou du modèle opérationnel.

Analyse géographique

Riyad et la région centrale abritent la plupart des hôpitaux phares, capturant la part du lion du marché de l'imagerie diagnostique en Arabie saoudite. Le modèle d'hôpital intelligent du King Faisal Specialist Hospital, intégrant plus de 20 applications d'IA à travers la radiologie, établit la référence technologique que les établissements voisins émulent.[3]Source : King Faisal Specialist Hospital & Research Centre, "KFSHRC reconnu parmi les meilleurs hôpitaux intelligents du monde pour 2025," kfshrc.edu.sa La Province orientale enregistre la croissance de revenus la plus rapide, propulsée par les acquisitions stratégiques de Dallah Healthcare qui doublent la capacité de modalités à Dammam et Al-Ahsa. Les solides plans de santé de l'industrie pétrochimique à Jubail stimulent davantage la demande de scanners pour les évaluations de médecine du travail.

Le corridor Makkah-Madinah de la région occidentale connaît des pics saisonniers pendant le Hajj et la Omra, où les 1 550 lits du King Abdullah Medical City déploient une angiographie CT haut débit pour gérer les urgences cardiaques parmi les pèlerins. Des pods d'imagerie mobile évolutifs complètent la capacité fixe pendant les semaines de pointe, redéployés plus tard vers les cliniques rurales post-saison. Le précinct nord-ouest de NEOM émerge comme un bac à sable de santé vierge, commandant des scanners à jumeau numérique en phase précoce et des outils de visualisation en réalité augmentée qui piloteront les flux de travail d'imagerie de nouvelle génération.

Les régions du Nord et du Sud bénéficient d'alliances de télé-imagerie qui navettent les fichiers DICOM sur les épines dorsales 5G vers les radiologues de Riyad, réduisant les délais de traitement de 60 heures à 12 heures dans les petits hôpitaux provinciaux. Les subventions gouvernementales compensent les coûts d'installation pour les unités CT 16 coupes et les kits d'échographie portables dans ces zones, assurant un accès équitable et élargissant l'empreinte nationale du marché de l'imagerie diagnostique en Arabie saoudite.

Paysage concurrentiel

Le marché de l'imagerie diagnostique en Arabie saoudite est modérément fragmenté, avec GE Healthcare, Siemens Healthineers, et Philips contrôlant le niveau d'équipement premium à travers des portefeuilles de scanners prêts pour l'IA et des écosystèmes de service de bout en bout. L'alliance de GE Healthcare avec le Dr. Sulaiman Al-Habib équipe trois nouveaux Hayat National Hospitals avec des plateformes IRM, CT, et échographie regroupées avec l'analyse de maintenance prédictive. Siemens Healthineers se concentre sur l'orchestration de téléradiologie et la CT spectrale, tandis que Philips s'associe avec NUPCO pour intégrer des PACS certifiés cybersécurité dans les sites publics.

Les acteurs locaux et les OEM chinois en croissance rapide, notamment United Imaging, tirent parti d'offres TEP/CT et IRM corps entier avantageuses en coût pour pénétrer les groupes hospitaliers émergents, gagnant des commandes pilotes dans les cliniques NEOM et les hôpitaux MOH provinciaux. PaxeraHealth, un fournisseur de PACS cloud basé aux États-Unis, capture la part de téléradiologie en optimisant les flux de travail de rapport en langue arabe, démontrant la valeur de la localisation. Pendant ce temps, la suite d'IA interne du King Faisal Specialist Hospital concurrence indirectement en offrant des algorithmes développés localement pour la détection de nodules pulmonaires et la notation de densité mammaire, soulignant l'importance de la propriété intellectuelle logicielle dans le positionnement sur le marché.

Les nouveaux entrants font face aux exigences strictes Saudi-FDA Classe D, pourtant le Healthcare Sandbox accélère les déploiements de preuve de concept, comme en témoignent les pilotes d'IRM au chevet d'Hyperfine à Taif et Tabuk. Les réseaux de maintenance et la conformité de surveillance post-commercialisation différencient de plus en plus les fournisseurs, étant donné l'application ISO 13485:2016 et l'accent croissant sur le temps de fonctionnement des dispositifs. Globalement, la rivalité des fournisseurs s'intensifie autour des propositions de valeur orientées flux de travail plutôt que de simples spécifications matérielles, remodelant les dynamiques concurrentielles dans le marché de l'imagerie diagnostique en Arabie saoudite.

Leaders de l'industrie de l'imagerie diagnostique en Arabie saoudite

-

Koninklijke Philips N.V.

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corporation

-

GE HealthCare

-

Siemens Healthineers AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : Le Programme saoudien de développement et de reconstruction pour le Yémen équipe l'Hôpital général de Marib du premier scanner IRM de la province, élargissant la capacité de diagnostic transfrontalière.

- Octobre 2024 : GE Healthcare s'associe avec Hayat National Hospitals pour fournir trois établissements à Muhayl Aseer, Baysh, et Buraida avec des lignes CT, IRM, et échographie, améliorant l'accès régional.

- Janvier 2024 : GE Healthcare s'engage à fournir des solutions complètes d'imagerie et de soins aux patients à travers tous les sites du Dr. Sulaiman Al-Habib, cimentant un contrat d'équipement géré pluriannuel.

Portée du rapport sur le marché de l'imagerie diagnostique en Arabie saoudite

Selon la portée de ce rapport, l'imagerie diagnostique décrit diverses techniques de visualisation de l'intérieur du corps pour aider à déterminer les causes d'une maladie ou d'une blessure et confirmer un diagnostic. Ces systèmes sont utilisés pour visualiser le corps afin d'obtenir un diagnostic correct et déterminer les soins futurs.

Le marché de l'imagerie diagnostique en Arabie saoudite est segmenté par modalité (IRM, tomodensitométrie, échographie, radiographie, imagerie nucléaire, fluoroscopie, et mammographie), applications (cardiologie, oncologie, neurologie, orthopédie, gastroentérologie, gynécologie, et autres applications), et utilisateur final (hôpital, centres de diagnostic, et autres utilisateurs finaux).

Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| IRM | Bas champ (< 1,5 T) |

| Standard (1,5-3 T) | |

| Haut champ (3 T et plus) | |

| Tomodensitométrie | CT ≤64 coupes |

| CT >64 coupes | |

| Échographie | Sur chariot |

| Portable/Portatif | |

| Radiographie | Analogique |

| Numérique | |

| Imagerie nucléaire | TEP |

| TEMP | |

| Autres modalités (Mammographie, Fluoroscopie, etc.) |

| Systèmes fixes |

| Systèmes mobiles et portables |

| Cardiologie |

| Oncologie |

| Neurologie |

| Orthopédie |

| Gastroentérologie |

| Gynécologie et obstétrique |

| Médecine d'urgence |

| Autres applications |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Cliniques spécialisées et de chirurgie de jour |

| Autres utilisateurs finaux |

| Par modalité | IRM | Bas champ (< 1,5 T) |

| Standard (1,5-3 T) | ||

| Haut champ (3 T et plus) | ||

| Tomodensitométrie | CT ≤64 coupes | |

| CT >64 coupes | ||

| Échographie | Sur chariot | |

| Portable/Portatif | ||

| Radiographie | Analogique | |

| Numérique | ||

| Imagerie nucléaire | TEP | |

| TEMP | ||

| Autres modalités (Mammographie, Fluoroscopie, etc.) | ||

| Par portabilité | Systèmes fixes | |

| Systèmes mobiles et portables | ||

| Par application | Cardiologie | |

| Oncologie | ||

| Neurologie | ||

| Orthopédie | ||

| Gastroentérologie | ||

| Gynécologie et obstétrique | ||

| Médecine d'urgence | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux | |

| Centres d'imagerie diagnostique | ||

| Cliniques spécialisées et de chirurgie de jour | ||

| Autres utilisateurs finaux | ||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché de l'imagerie diagnostique en Arabie saoudite en 2025 ?

Il s'élève à 419,11 millions USD, avec une prévision d'atteindre 539,69 millions USD d'ici 2030 à un TCAC de 5,19 %.

Quelle modalité d'imagerie détient la part la plus élevée aujourd'hui ?

La radiographie conserve la tête avec 29,01 % des revenus 2024.

Quelle est l'application d'imagerie à croissance la plus rapide jusqu'en 2030 ?

La cardiologie devrait progresser à un TCAC de 6,28 %, stimulée par les programmes de dépistage cardiaque préventif.

Pourquoi les systèmes d'imagerie mobile gagnent-ils en traction ?

Les unités portables soutiennent la sensibilisation rurale et les diagnostics au point de soins, stimulant un TCAC de 6,52 % dans le segment des systèmes mobiles.

Comment la Vision 2030 influence-t-elle la demande d'équipement ?

Le budget santé de 66,6 milliards USD du plan et la privatisation hospitalière stimulent les achats de scanners à grande échelle dans les établissements publics et privés.

Quels défis limitent la croissance à court terme ?

Les coûts élevés d'équipement et une pénurie de radiologues qualifiés réduisent l'utilisation et ralentissent l'expansion malgré de forts moteurs de demande.

Dernière mise à jour de la page le: