Analyse du marché de la logistique de la chaîne en Arabie Saoudite

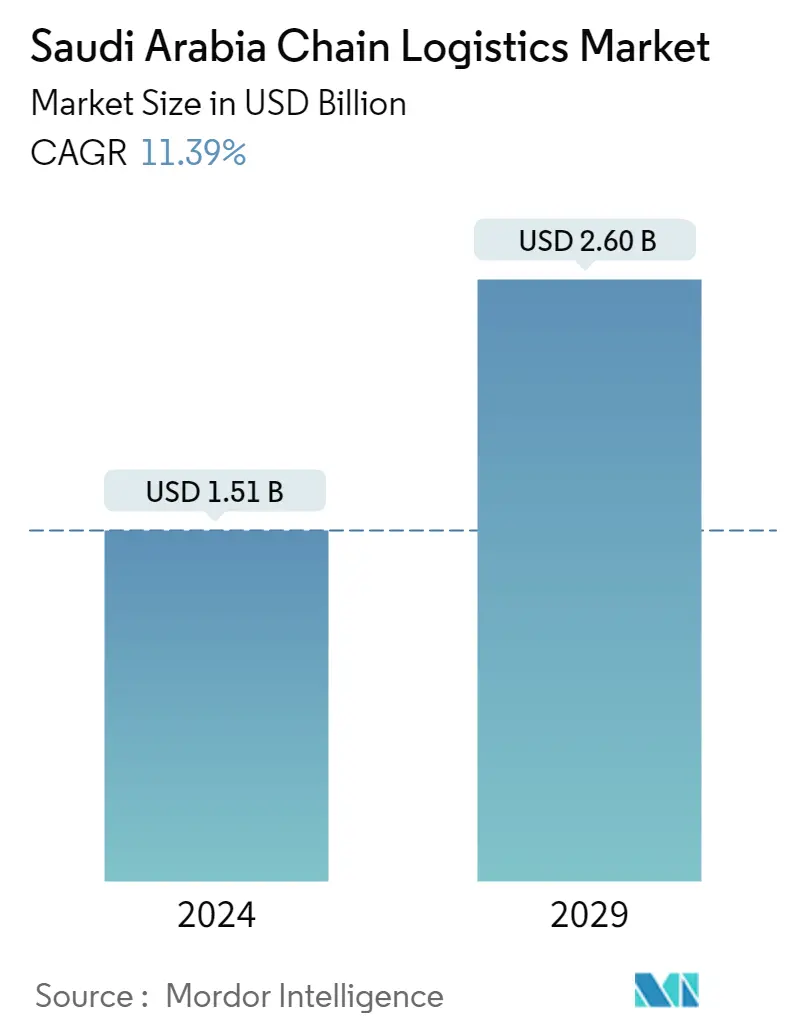

La taille du marché de la logistique en chaîne en Arabie Saoudite est estimée à 1,51 milliard USD en 2024 et devrait atteindre 2,60 milliards USD dici 2029, avec une croissance de 11,39 % au cours de la période de prévision (2024-2029).

- La population urbaine croissante et lévolution des perceptions des consommateurs ont stimulé la demande de stockage et de transport réfrigérés. Le marché des produits réfrigérés/surgelés connaît une croissance rapide en Arabie Saoudite. Cependant, la mise en œuvre de la chaîne du froid en Arabie Saoudite comporte plusieurs défis. Lun des défis majeurs est le manque de chaînes dapprovisionnement intégrées ou des chaînes dapprovisionnement intégrées limitées de la ferme à lassiette, couplées au manque de normalisation.

- La pandémie de COVID-19 a bouleversé le secteur de la logistique de la chaîne du froid en raison de changements massifs dans les opérations, les chaînes dapprovisionnement, les réglementations et les exigences en matière de main-dœuvre. Elle a également transformé le marché avec un impact durable sur lavenir. Le marché saoudien des aliments halal s'est développé en raison de la demande accrue d'aliments halal emballés parmi les non-musulmans, de réglementations et politiques strictes en matière d'importation et d'exportation concernant les aliments et produits halal, et d'une population musulmane croissante dans le pays.

- Un autre secteur clé qui nécessite une logistique sous chaîne du froid est lindustrie pharmaceutique, qui connaît une croissance rapide en Arabie Saoudite. Différents programmes d'incitation parrainés par le gouvernement ont permis à plusieurs acteurs nationaux de former des coentreprises et des collaborations avec des sociétés pharmaceutiques mondiales et régionales, dans le but de développer la fabrication nationale et l'approvisionnement dans diverses régions du pays.

Tendances du marché de la logistique en chaîne en Arabie Saoudite

Croissance des produits pharmaceutiques soutenant la logistique de la chaîne du froid

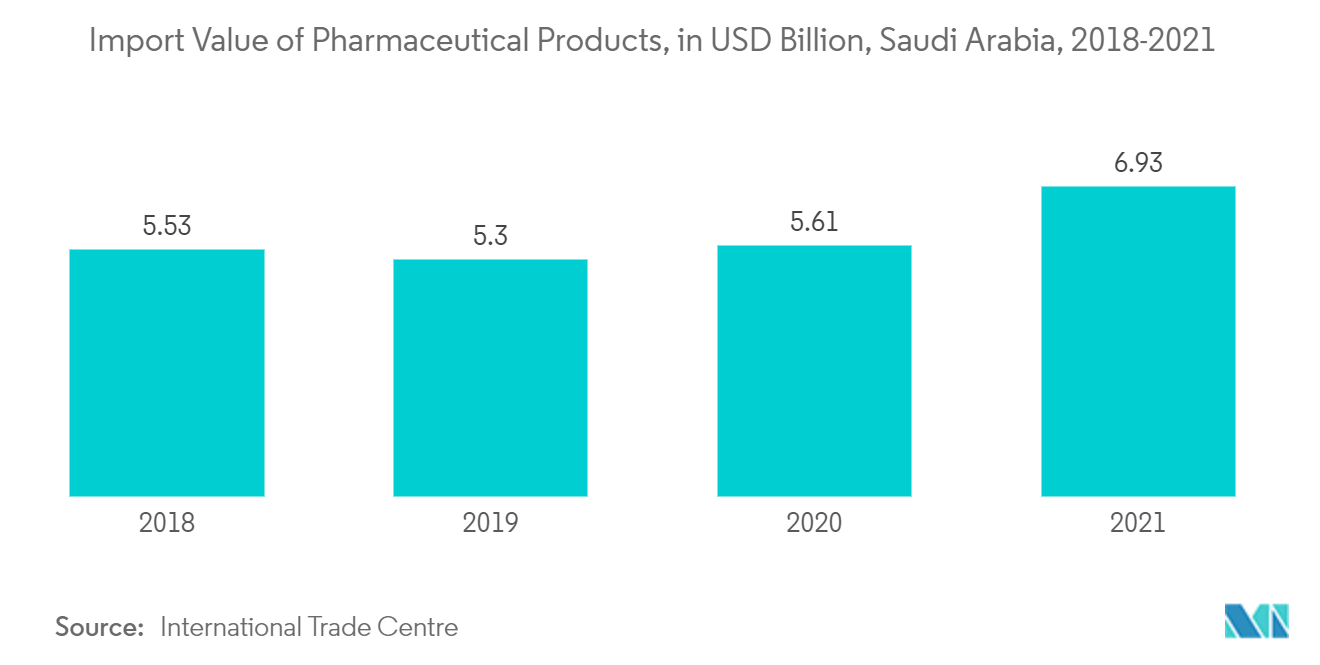

Le marché pharmaceutique saoudien est aujourdhui considéré comme lun des marchés à la croissance la plus rapide, avec un fort potentiel dexportation pour desservir la région MENA et lOCI (Organisation des pays islamiques), avec un marché total de 120 milliards de dollars. La demande de produits pharmaceutiques en Arabie Saoudite devrait croître considérablement en raison de la pénétration croissante des compagnies d'assurance maladie et de l'augmentation du taux d'incidence des maladies non transmissibles.

En outre, laugmentation exceptionnelle du revenu par habitant de lArabie Saoudite devrait également stimuler la demande de médicaments de marque. Un autre facteur clé de la croissance du marché pharmaceutique en Arabie Saoudite est la décision stratégique du pays d'autoriser 100 % des IDE dans le secteur pharmaceutique.

Le marché pharmaceutique de l'Arabie saoudite s'élevait à 10849,4 millions de dollars en 2021. L'Arabie saoudite compte plus de 40 usines pharmaceutiques enregistrées, couvrant 36 % des besoins en médicaments du marché local. Le secteur pharmaceutique du Royaume a réalisé des exportations d'une valeur de 402,59 millions de dollars en 2021.

Les réformes rapides entreprises par le gouvernement et les sociétés multinationales dans le secteur de la santé en Arabie Saoudite devraient propulser la croissance du marché pharmaceutique saoudien. Actuellement, lArabie Saoudite importe toutes ses molécules biologiques, la rendant dépendante à 100 % des produits extérieurs. Pour y remédier, le Plan national de transformation vise à localiser 40 % du secteur pharmaceutique et à réduire sa dépendance aux importations.

Croissance des viandes importées exigeant un stockage frigorifique

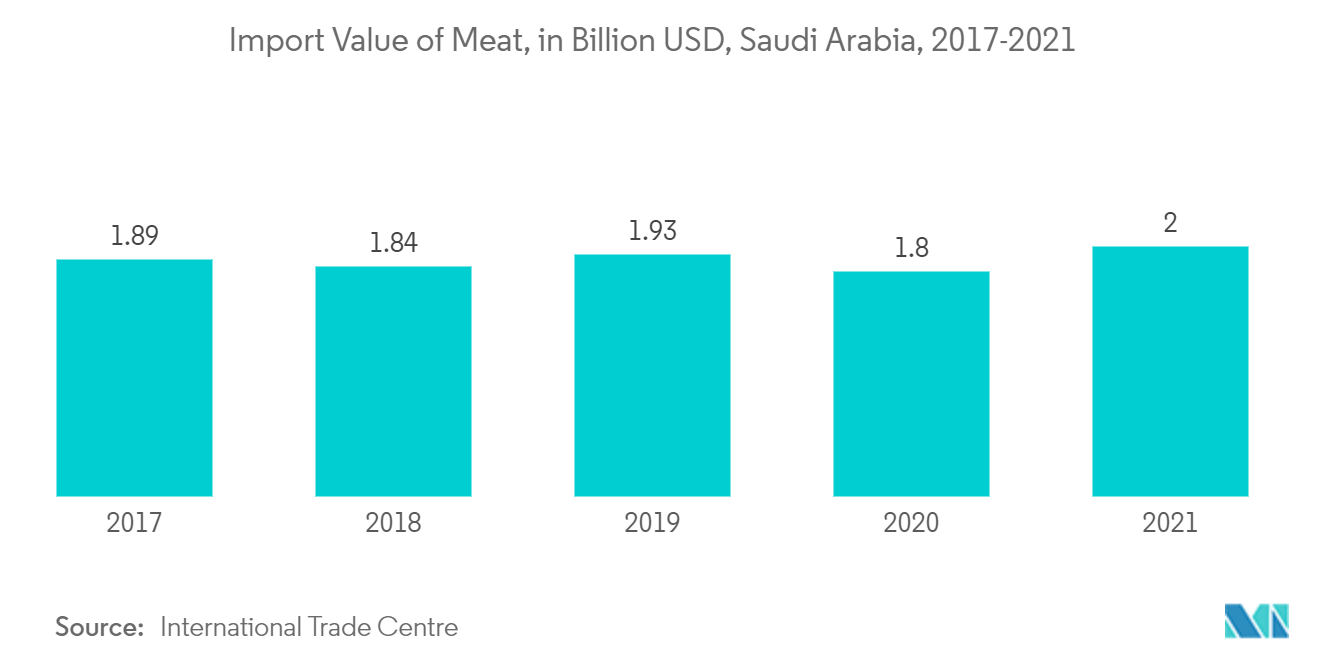

L'Arabie saoudite est le plus grand importateur de produits alimentaires et agricoles parmi les pays du Conseil de coopération du Golfe (CCG), avec une population plus du double de celle des cinq États du CCG (Émirats arabes unis, Koweït, Qatar, Oman et Bahreïn) réunis. Le secteur avicole saoudien a connu une croissance importante de sa production ces dernières années.

L'Arabie saoudite est le deuxième marché d'exportation du Brésil pour la viande de poulet à travers le monde. Le Brésil représentait notamment la plupart des produits avicoles du pays, capturant une part de plus de 70 % des importations totales, suivi par la France, l'Ukraine et les Émirats arabes unis.

Le Royaume d'Arabie Saoudite a une forte demande de viande de volaille et dépend des importations en provenance d'autres pays pour satisfaire sa demande. Ainsi, le pays a conclu plusieurs accords commerciaux avec les principaux pays producteurs de viande au fil des ans. Les données complètes d'exportation des principaux pays exportateurs pour janvier-mai 2021 montrent que l'Arabie saoudite a importé 304564 tonnes de viande de poulet, soit une augmentation d'environ 34 % par rapport à la même période de l'année dernière.

L'Arabie saoudite est le plus grand consommateur de viande rouge parmi les pays du CCG, la viande étant principalement importée d'Australie, des États-Unis, du Brésil et d'autres pays. La consommation de viande par habitant en Arabie saoudite est la plus élevée au monde et s'élève à près de 50 kg. La croissance de la consommation de viande rouge, de la production et de l'importation d'animaux vivants pour leur occasion propice, c'est-à-dire la fête de l'Aïd al Adha, l'utilisation de la viande du Hajj gérée par la Banque islamique de développement, l'augmentation des importations de viande rouge et le soutien du gouvernement sont quelques-unes des raisons. facteurs majeurs qui déterminent la logistique de la chaîne du froid en Arabie Saoudite, car ces produits ont une faible durée de conservation.

Aperçu du marché de la logistique en chaîne en Arabie Saoudite

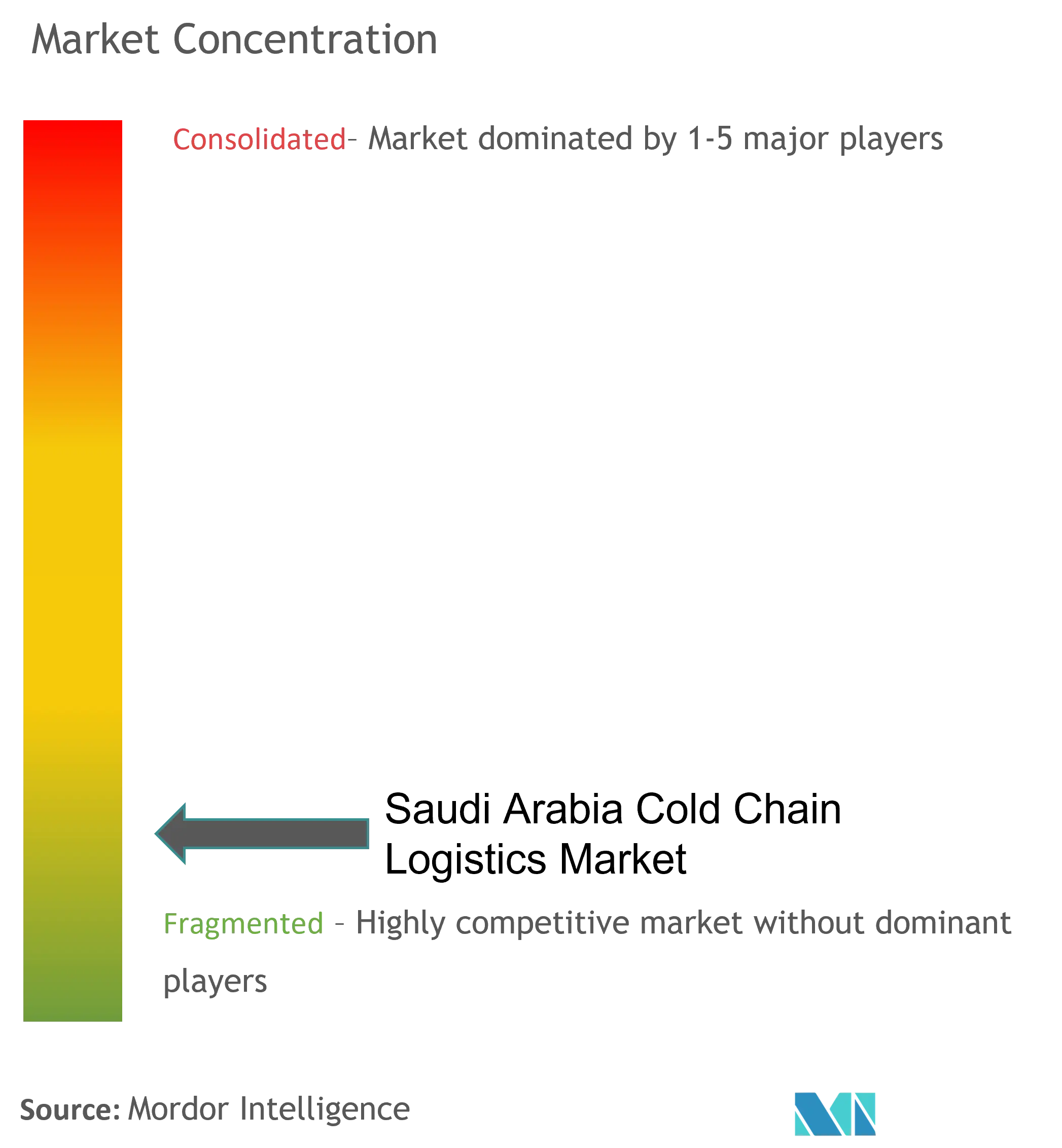

Le marché saoudien de la logistique de la chaîne du froid est fragmenté. Le coût de la main-dœuvre, de la terre et de lénergie ne cesse daugmenter en Arabie Saoudite. Ainsi, les entreprises fournissant des installations de stockage frigorifique à leurs clients mettent en œuvre des technologies d'automatisation telles que des systèmes automatisés de stockage et de récupération, le stockage en nuage et l'Internet des objets pour obtenir un avantage concurrentiel. Les principaux acteurs du marché de la chaîne du froid comprennent Agility Logistics, Mosanada Logistics, Takhzeen Logistics, Wared Logistics, United Warehouse Company, Almajdouie et AL Jelaidan, entre autres. Riyad possède actuellement le plus grand nombre d'entrepôts frigorifiques et la ville fait office de plaque tournante par laquelle les produits sont transportés vers d'autres régions du pays.

Leaders du marché de la logistique en chaîne en Arabie Saoudite

Coldstores Group of Saudi Arabia

NAQEL Express

Mosanada Logistics Services

Agility Logistics

Tamer Logistics

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la logistique en chaîne en Arabie Saoudite

- Février 2023 - AP Moller - Maersk et l'Autorité portuaire saoudienne Mawani ont inauguré le plus grand parc logistique intégré d'Arabie saoudite au port islamique de Djeddah. Les installations d'entreposage et de distribution (WD) sous douane et non sous douane couvriront plus de 70 % de la superficie totale du parc logistique intégré, tandis que la partie restante servira de plaque tournante pour le transbordement, le fret aérien et le fret LCL. La partie WD comportera plusieurs sections différentes pour accueillir l'entreposage général et le stockage sous chaîne du froid (fruits légumes, protéines et confiseries consommables). Pour répondre à la pénétration rapide du commerce électronique en Arabie Saoudite, l'établissement disposera également d'un centre de traitement des commandes dédié au commerce électronique. Le Parc Logistique Intégré sera capable de traiter des volumes annuels de près de 200 000 EVP pour différents produits.

- Novembre 2022 - Dans le cadre d'un accord de concession foncière annoncé par l'Administration générale des propriétés de l'État d'Arabie saoudite, Agility, une entreprise de services de chaîne d'approvisionnement, d'infrastructures et d'innovation, développerait un immense parc logistique pour le stockage et la distribution près de Djeddah. Agility investira 611 millions SAR (163 millions USD) dans le parc et aura le droit de le gérer pendant 25 ans selon les termes de son accord avec SPGA.

Segmentation de lindustrie de la logistique en chaîne en Arabie Saoudite

La logistique de la chaîne du froid comprend les établissements dont l'activité principale est l'exploitation d'entrepôts réfrigérés, d'installations de stockage et le transport de marchandises dans des véhicules à température contrôlée. Les services fournis par ces établissements comprennent les services de surgélation, de trempe et de stockage sous atmosphère modifiée. Une analyse de fond complète du marché de la logistique de la chaîne du froid en Arabie Saoudite, y compris lévaluation de léconomie et la contribution des secteurs à léconomie, laperçu du marché, lestimation de la taille du marché pour les segments clés et les tendances émergentes dans les segments de marché, la dynamique du marché et la situation géographique. Les tendances et limpact du COVID-19 sont traités dans le rapport.

Le marché saoudien de la logistique de la chaîne du froid est segmenté par service (stockage, transport et services à valeur ajoutée), par température (réfrigéré et congelé) et par utilisateur final (horticulture, produits laitiers, viandes, poisson et volaille, aliments transformés). produits, produits pharmaceutiques et sciences de la vie et autres utilisateurs finaux). Le rapport présente les tailles et les prévisions du marché saoudien de la logistique de la chaîne du froid en valeur (en millions de dollars) pour tous les segments ci-dessus.

| Stockage |

| Transport |

| Services à valeur ajoutée (Surgélation rapide, Étiquetage, Gestion des stocks, etc.) |

| Glacé |

| Congelé |

| Horticulture (Fruits et légumes frais) |

| Produits laitiers (lait, glaces, beurre, etc.) |

| Viandes, poissons et volailles |

| Produits alimentaires transformés |

| Pharmaceutique et sciences de la vie |

| Autres utilisateurs finaux |

| Par service | Stockage |

| Transport | |

| Services à valeur ajoutée (Surgélation rapide, Étiquetage, Gestion des stocks, etc.) | |

| Par température | Glacé |

| Congelé | |

| Par utilisateur final | Horticulture (Fruits et légumes frais) |

| Produits laitiers (lait, glaces, beurre, etc.) | |

| Viandes, poissons et volailles | |

| Produits alimentaires transformés | |

| Pharmaceutique et sciences de la vie | |

| Autres utilisateurs finaux |

FAQ sur les études de marché sur la logistique en chaîne en Arabie Saoudite

Quelle est la taille du marché de la logistique en chaîne en Arabie Saoudite ?

La taille du marché de la logistique en chaîne en Arabie Saoudite devrait atteindre 1,51 milliard USD en 2024 et croître à un TCAC de 11,39 % pour atteindre 2,60 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la logistique en chaîne en Arabie Saoudite ?

En 2024, la taille du marché de la logistique en chaîne en Arabie Saoudite devrait atteindre 1,51 milliard de dollars.

Qui sont les principaux acteurs du marché de la logistique de la chaîne en Arabie Saoudite ?

Coldstores Group of Saudi Arabia, NAQEL Express, Mosanada Logistics Services, Agility Logistics, Tamer Logistics sont les principales sociétés opérant sur le marché de la logistique en chaîne en Arabie Saoudite.

Quelles années couvre ce marché de la logistique de chaîne en Arabie Saoudite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la logistique en chaîne en Arabie saoudite était estimée à 1,36 milliard de dollars. Le rapport couvre la taille historique du marché de la logistique de chaîne en Arabie saoudite pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique de chaîne en Arabie saoudite pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des services logistiques de la chaîne du froid en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des services logistiques de la chaîne du froid en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des services logistiques de la chaîne du froid en Arabie Saoudite comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.