Taille et part du marché de l'eau en bouteille d'Arabie saoudite

Analyse du marché de l'eau en bouteille d'Arabie saoudite par Mordor Intelligence

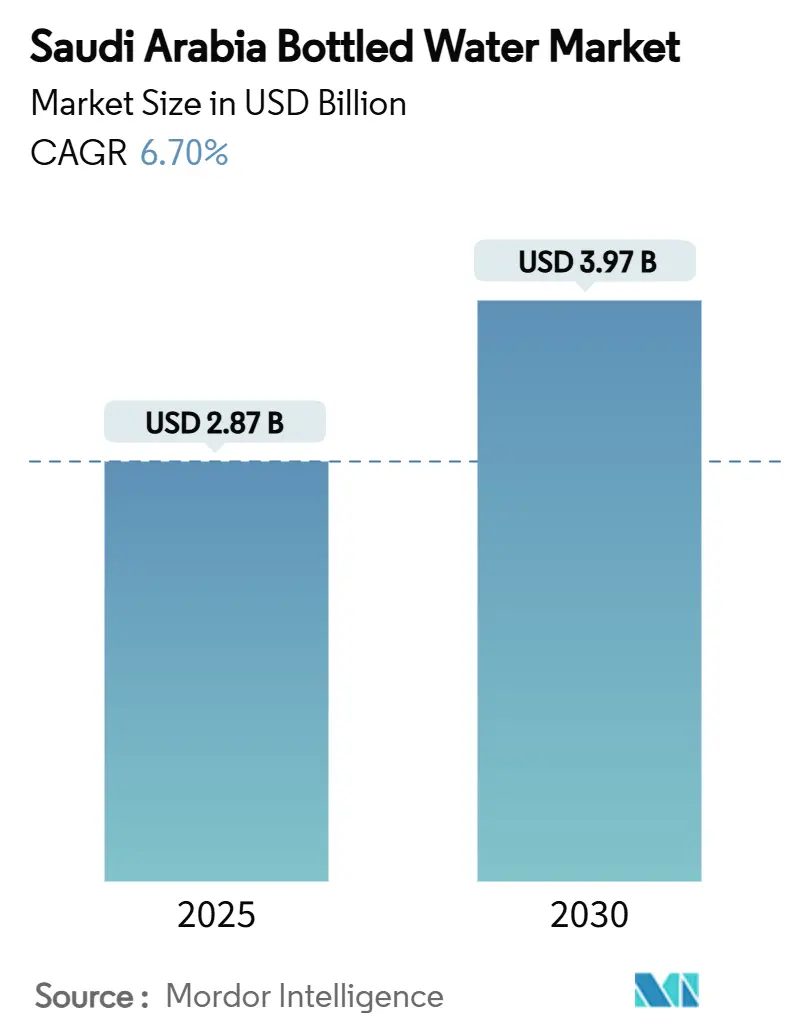

La taille du marché de l'eau en bouteille d'Arabie saoudite est estimée à 2,87 milliards USD en 2025, et devrait atteindre 3,97 milliards USD d'ici 2030, avec un CAGR de 6,70 % durant la période de prévision (2025-2030). Cette trajectoire de croissance reflète les dynamiques de consommation uniques du Royaume, alimentées par le tourisme religieux, les conditions climatiques et l'évolution de la conscience sanitaire des consommateurs[1]Source : Saudi Vision, "Dynamiques de consommation uniques du Royaume", my.gov.sa. La sensibilisation croissante à la santé, le tourisme religieux et l'innovation produit soutiennent une croissance stable, tandis que la pénurie d'eau liée au climat et les mandats de durabilité de Vision 2030 façonnent les stratégies du côté de l'offre. L'expansion du marché s'aligne avec les objectifs de diversification économique de Vision 2030 tout en relevant les défis de sécurité hydrique grâce à des pratiques de production durables et des cadres de conformité réglementaire établis par l'Autorité saoudienne de l'alimentation et des médicaments. Le pèlerinage religieux émerge comme un catalyseur de demande distinctif, avec les activités du Hajj et de la Omra générant des pics de consommation saisonniers substantiels qui différencient ce marché des schémas régionaux conventionnels. La Présidence générale des affaires de la Mosquée du Prophète distribue jusqu'à 400 tonnes d'eau Zamzam quotidiennement pendant le seul Ramadan, tandis que l'économie plus large du pèlerinage soutient la demande d'eau en bouteille tout au long de l'année de millions de visiteurs internationaux [2]Source : Agence de presse saoudienne, " 400 tonnes d'eau Zamzam fournies quotidiennement aux visiteurs de la Mosquée du Prophète pendant le Ramadan", spa.gov.sa.

Principaux points à retenir du rapport

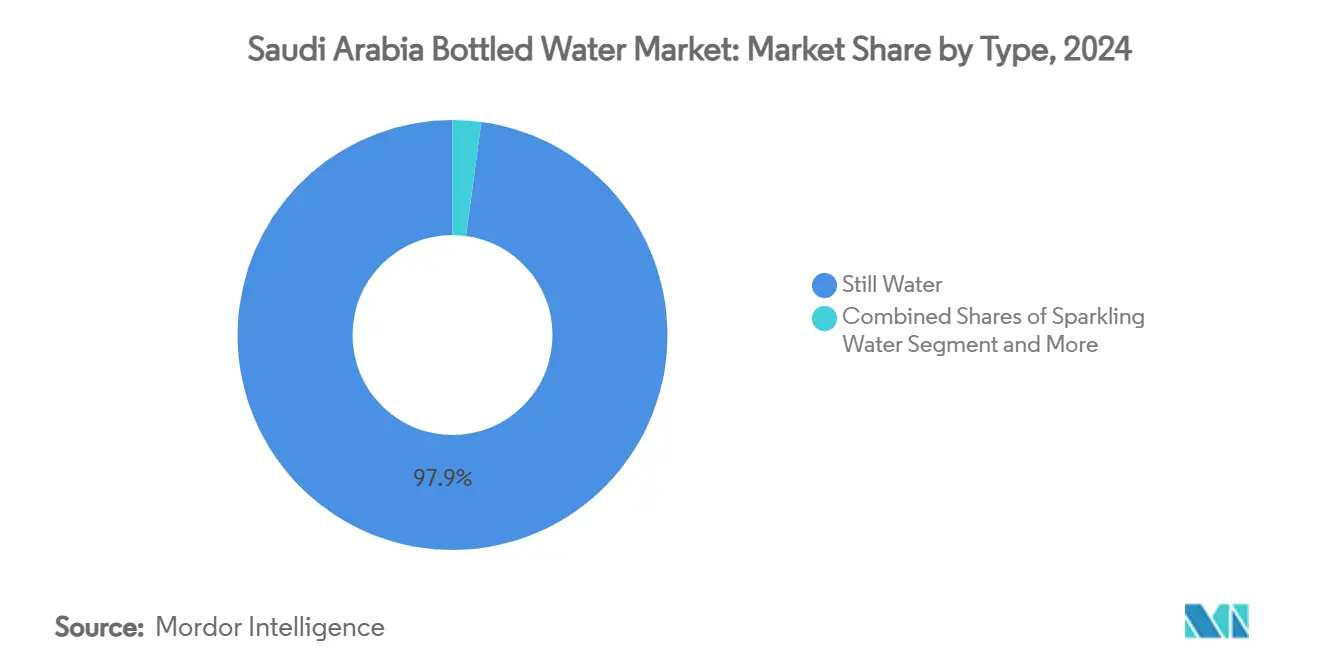

- Par type, l'eau plate a dominé avec 97,86 % de la part du marché de l'eau en bouteille d'Arabie saoudite en 2024 ; l'eau gazeuse devrait se développer à un CAGR de 8,67 % jusqu'en 2030.

- Par type d'emballage, les bouteilles PET ont représenté 81,26 % de part de la taille du marché de l'eau en bouteille d'Arabie saoudite en 2024 tout en enregistrant le CAGR de segment le plus élevé à 7,55 % jusqu'en 2030.

- Par nature, les produits conventionnels ont détenu 85,67 % de part de la taille du marché de l'eau en bouteille d'Arabie saoudite en 2024, tandis que les alternatives biologiques sont projetées pour progresser à un CAGR de 7,72 % jusqu'en 2030.

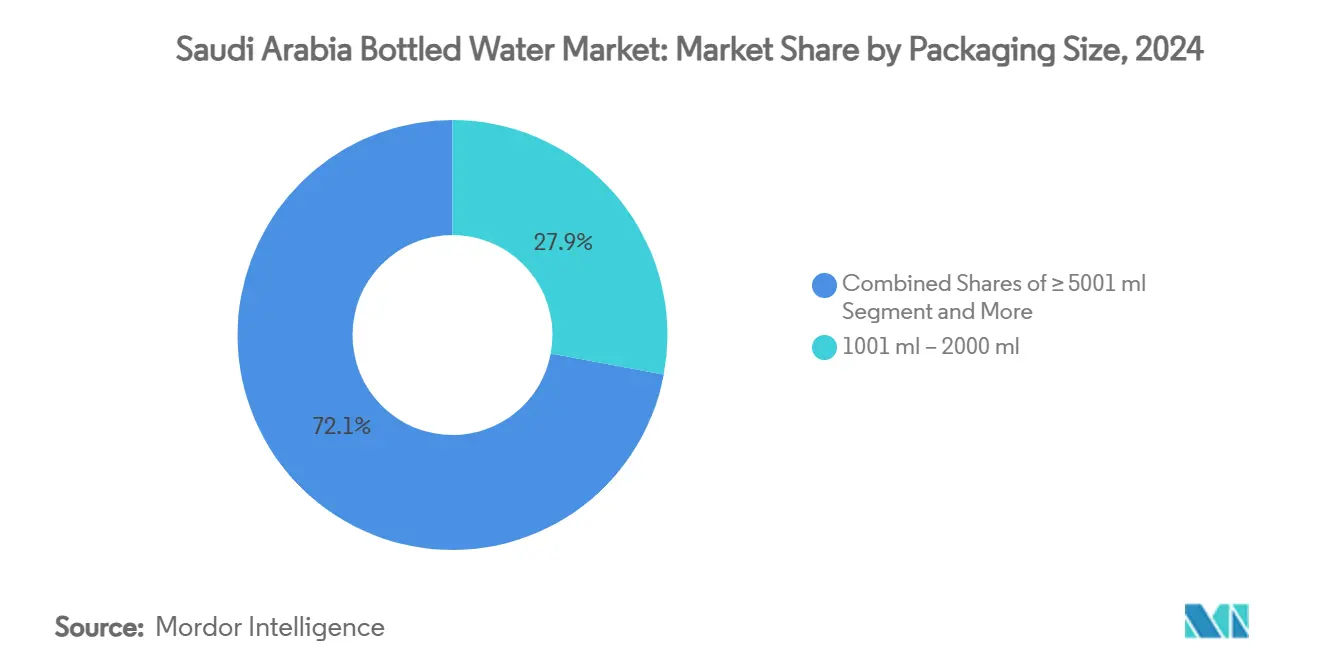

- Par taille d'emballage, le segment 1001-2000 ml a capturé 27,95 % de la taille du marché de l'eau en bouteille d'Arabie saoudite en 2024 ; le segment ≥5001 ml affiche la croissance la plus rapide avec un CAGR de 8,05 % jusqu'en 2030.

- Par canal de distribution, les points de vente au détail ont contrôlé 75,84 % de la part du marché de l'eau en bouteille d'Arabie saoudite en 2024, tandis que les livraisons de restauration devraient augmenter à un CAGR de 8,55 % sur 2025-2030.

- Par région, la région Nord et Centre a commandé 43,73 % de la part du marché de l'eau en bouteille d'Arabie saoudite en 2024 ; la région Ouest est projetée pour croître à un CAGR de 8,31 % jusqu'en 2030.

Tendances et perspectives du marché de l'eau en bouteille d'Arabie saoudite

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Innovation produit | +1.2% | National, avec segments premium à Riyad, Jeddah | Moyen terme (2-4 ans) |

| Sensibilisation à la santé | +1.5% | Centres urbains, expansion vers les zones rurales | Long terme (≥ 4 ans) |

| Tourisme et pèlerinage | +1.8% | Région Ouest (La Mecque, Médine), retombées nationales | Court terme (≤ 2 ans) |

| Préoccupations concernant la qualité de l'eau du robinet | +0.9% | National, particulièrement dans les zones industrielles | Moyen terme (2-4 ans) |

| Concurrence des marques et marketing | +0.7% | Grandes zones métropolitaines, régions axées sur le commerce de détail | Court terme (≤ 2 ans) |

| Expansion du commerce de détail et de la distribution | +0.6% | National, avec croissance du e-commerce dans les centres urbains | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Innovation produit

Les segments d'eau fonctionnelle et enrichie stimulent la montée en gamme du marché tandis que les fabricants introduisent des formulations enrichies en vitamines, fortifiées en minéraux et orientées sport ciblant les consommateurs soucieux de leur santé. La décision stratégique d'Agthia Group de tripler la capacité de production d'eau en bouteilles de verre reflète la demande croissante d'alternatives d'emballage premium, tandis que les acteurs locaux comme Kinza Drinks perturbent les segments traditionnels d'eau gazéifiée avec des saveurs innovantes sous le Programme Made in Saudi. Le partenariat de The Red Sea Development Company avec SOURCE Global démontre une technologie révolutionnaire de génération d'eau atmosphérique qui produit 2 millions de bouteilles annuellement en utilisant l'énergie solaire, éliminant les contraintes d'approvisionnement traditionnelles. L'innovation s'étend au-delà de la formulation des produits vers l'emballage durable, où les entreprises explorent les matériaux biodégradables et les systèmes rechargeables pour répondre aux préoccupations environnementales tout en maintenant l'intégrité du produit. Les technologies avancées d'osmose inverse et de rejet liquide zéro améliorent l'efficacité de production, permettant aux fabricants de répondre à la demande croissante tout en réduisant l'impact environnemental grâce à la conversion des déchets de saumure en ressources précieuses.

Sensibilisation à la santé

La prévalence croissante des maladies non transmissibles, représentant 73,2 % des décès en Arabie saoudite, intensifie l'attention des consommateurs sur les mesures de santé préventive incluant l'optimisation de l'hydratation et la gestion de l'apport minéral [3]Source : Groupe Banque mondiale, "Maladies non transmissibles en Arabie saoudite", worldbank.org. La mise en œuvre par l'Autorité saoudienne de l'alimentation et des médicaments des exigences d'étiquetage nutritionnel et de la taxation du sucre sur les boissons redirige les préférences des consommateurs vers l'eau en bouteille comme alternative plus saine aux boissons sucrées. Les études de surveillance de la qualité démontrent que les marques locales d'eau en bouteille comme Fayha et Hilwa surpassent les alternatives importées dans le respect des normes de sécurité SASO, renforçant la confiance des consommateurs dans les produits domestiques. Les populations sportives montrent des modèles de consommation distincts, avec 57,5 % des athlètes universitaires utilisant des boissons de sport et 42,5 % consommant des boissons énergétiques, créant des segments de marché spécialisés pour les produits d'hydratation orientés performance. Les initiatives gouvernementales de santé mettent l'accent sur l'amélioration alimentaire et la promotion de l'activité physique, soutenant indirectement la consommation d'eau en bouteille dans le cadre des programmes de modification du mode de vie ciblant la prévention du diabète et des maladies cardiovasculaires.

Tourisme et pèlerinage

Le tourisme religieux génère des pics de demande d'eau sans précédent, le Royaume accueillant annuellement des millions de pèlerins du Hajj et de la Omra qui nécessitent une hydratation sûre et accessible tout au long de leur voyage spirituel. Le Projet du Roi Abdallah pour l'eau Zamzam en bouteille opère à l'échelle industrielle, produisant 5 000 mètres cubes quotidiennement et distribuant 200 000 bouteilles de cinq litres pour répondre aux exigences spécifiques du pèlerinage. L'objectif de Vision 2030 d'accueillir 30 millions de pèlerins d'ici 2030, comparé aux niveaux actuels, nécessite une expansion substantielle de l'infrastructure et des augmentations de capacité d'approvisionnement en eau sur les sites saints. L'assurance qualité devient critique pendant les rassemblements de masse, avec les autorités implémentant des protocoles de test complets pour assurer la sécurité de l'eau pour les visiteurs internationaux, comme démontré par les évaluations 2019 de 55 échantillons d'eau servant 9,6 millions de participants. L'investissement de 3,1 milliards SAR de la Compagnie nationale de l'eau dans six projets d'eau majeurs répond spécifiquement à la demande liée au pèlerinage, incluant des pipelines d'eau dessalée et des installations de traitement étendues pour soutenir la distribution projetée de 41 millions de mètres cubes d'eau durant les saisons de pointe.

Préoccupations concernant la qualité de l'eau du robinet

Les variations de qualité de l'eau municipale et les incohérences du processus de dessalement alimentent la préférence des consommateurs pour les alternatives en bouteille, particulièrement dans les régions connaissant des transitions d'infrastructure. Le passage de l'Autorité saoudienne de l'eau du dessalement thermique à la technologie d'osmose inverse, tout en améliorant l'efficacité énergétique, crée des fluctuations de qualité temporaires qui nécessitent des ajustements opérationnels pour maintenir les niveaux de chlorure et contrôler les concentrations de bore et de bromate. Les résidents de Jeddah démontrent une conscience de qualité accrue, avec 60 % utilisant des systèmes de filtration et de purification d'eau, principalement des unités d'osmose inverse, indiquant des préoccupations persistantes concernant l'adéquation de l'approvisionnement municipal. Les disparités régionales de consommation d'eau, allant de 107 litres par habitant à Najran à 368 litres dans la région Est, reflètent la qualité variable de l'infrastructure et les niveaux de confiance des consommateurs dans les systèmes d'eau publics. Les études de surveillance des métaux lourds et de la radioactivité révèlent des exigences de vigilance continues pour la sécurité de l'eau potable, avec la recherche soulignant le besoin de contrôles de qualité stricts étant donné la dépendance du Royaume aux sources d'aquifère et aux alternatives d'eau en bouteille.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Contrefaçon et produits de qualité inférieure | -0.8% | National, concentré dans les régions frontalières | Court terme (≤ 2 ans) |

| Volatilité de la demande saisonnière | -0.6% | Zones de pèlerinage de la région Ouest, zones touristiques nationales | Court terme (≤ 2 ans) |

| Montée des alternatives | -0.4% | Zones urbaines avec infrastructure de filtration avancée | Moyen terme (2-4 ans) |

| Déchets plastiques et impact environnemental | -1.1% | National, avec application plus stricte dans les grandes villes | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Contrefaçon et produits de qualité inférieure

Les défis d'authenticité des produits persistent dans les canaux de distribution, avec des préoccupations entourant les marques premium et les produits religieusement significatifs comme l'eau Zamzam. Les actions d'application du Ministère du Hajj contre les firmes de Omra fournissant de fausses bouteilles Zamzam soulignent des problèmes de contrefaçon systémiques qui minent la confiance des consommateurs et l'intégrité des marques. L'approche d'application agressive de l'Autorité saoudienne de la propriété intellectuelle, démontrée par le blocage de 2 500 sites web de produits contrefaits et la saisie de près d'1 million d'articles faux en 2023, établit un précédent pour la protection du marché de l'eau en bouteille avec des pénalités atteignant 1 million SAR et des termes d'emprisonnement de trois ans. La surveillance de la qualité devient de plus en plus critique tandis que l'Autorité saoudienne de l'alimentation et des médicaments implémente des protocoles de surveillance renforcés, avec des études révélant que 55 % des produits de miel commercialisés comme améliorateurs de santé contenaient des adultérants non divulgués, indiquant des défis de sécurité alimentaire plus larges qui s'étendent aux catégories de boissons. La nouvelle Loi sur les noms commerciaux effective en janvier 2025 renforce la protection de la propriété intellectuelle grâce aux exigences d'enregistrement obligatoire et aux mécanismes d'application renforcés, réduisant potentiellement les incidents de contrefaçon tout en imposant des coûts de conformité aux fabricants légitimes.

Déchets plastiques et impact environnemental

Les réglementations environnementales ciblant les plastiques à usage unique créent des pressions de conformité et des coûts opérationnels pour les fabricants d'eau en bouteille, tandis que la sensibilisation des consommateurs aux questions de durabilité influence les décisions d'achat. Le mandat de la Compagnie saoudienne d'investissement de recyclage d'atteindre des taux de recyclage de 81 % d'ici 2035 nécessite des investissements d'infrastructure substantiels et des modifications de chaîne d'approvisionnement qui peuvent augmenter les coûts de production. Les réglementations d'emballage plastique introduites en 2017 mandatent les matériaux oxo-biodégradables pour la conformité d'importation, bien que les retards d'implémentation et les formations de groupes de travail indiquent une incertitude politique continue qui complique la planification à long terme. La position du Royaume dans les négociations du traité plastique de l'ONU, plaidant pour des solutions de gestion des déchets plutôt que des limites de production, suggère des approches réglementaires qui favorisent le recyclage et les initiatives d'économie circulaire plutôt que les restrictions de consommation. Des entreprises comme l'expansion de DGrade en Arabie saoudite, traitant 150 000 bouteilles plastiques par heure en vêtements, démontrent des opportunités émergentes de valorisation des déchets qui pourraient compenser les préoccupations environnementales tout en créant de nouveaux flux de revenus pour la gestion des déchets d'emballage.

Analyse de segment

Par type : Dominance de l'eau plate au milieu de la croissance de l'eau gazeuse

L'eau plate commande 97,86 % de part de marché en 2024, reflétant les préférences de consommation traditionnelles et une large accessibilité dans tous les segments de consommateurs, tandis que l'eau gazeuse émerge comme la catégorie à croissance la plus rapide à 8,67 % CAGR jusqu'en 2030. Cette différence de croissance indique des tendances de montée en gamme où les consommateurs recherchent de plus en plus des produits différenciés au-delà des besoins d'hydratation de base, soutenus par l'urbanisation et la hausse des revenus disponibles dans les grandes zones métropolitaines. Les segments d'eau fonctionnelle et enrichie gagnent en traction grâce à la fortification en vitamines, la supplémentation minérale et les formulations orientées sport qui ciblent les démographies soucieuses de santé et les populations sportives.

L'accélération de l'eau gazeuse s'align avec les tendances internationales de boissons et l'expansion de l'industrie de la restauration, où l'eau gazéifiée sert d'alternative premium aux boissons gazeuses traditionnelles au milieu des campagnes de sensibilisation à la santé. Les fabricants locaux comme Kinza Drinks introduisent des saveurs innovantes d'eau gazéifiée sous le Programme Made in Saudi, défiant la dominance multinationale grâce au développement de produits localisés et aux stratégies de prix compétitifs. Les produits d'eau enrichie bénéficient du soutien réglementaire grâce aux exigences d'étiquetage nutritionnel de l'Autorité saoudienne de l'alimentation et des médicaments, qui permettent une communication claire des bénéfices santé aux consommateurs cherchant des solutions d'hydratation fonctionnelle.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type d'emballage : Leadership des bouteilles PET malgré les pressions de durabilité

Les bouteilles PET maintiennent 81,26 % de part de marché en 2024 tout en enregistrant simultanément le taux de croissance le plus élevé à 7,55 % CAGR, démontrant la dominance continue du format malgré les préoccupations environnementales et les pressions réglementaires. Cette contradiction apparente reflète les avantages de coût, l'efficacité de la chaîne d'approvisionnement et les facteurs de commodité pour les consommateurs qui l'emportent sur les considérations de durabilité dans les dynamiques actuelles du marché. Les bouteilles en verre connaissent un regain d'intérêt des segments premium, avec Agthia Group planifiant de tripler la capacité de production en réponse à la demande des consommateurs pour des alternatives d'emballage écologiquement conscientes.

Les formats d'emballage alternatifs incluant les bocaux et les packs tetra servent des applications de niche mais font face à des défis d'évolutivité dans la distribution de marché de masse. La supervision de l'Organisation saoudienne des normes, métrologie et qualité assure la conformité aux normes de sécurité d'emballage dans tous les formats, tandis que les réglementations environnementales mandatent les matériaux oxo-biodégradables pour certaines applications. L'innovation dans l'emballage durable s'accélère grâce à des initiatives comme le projet de génération d'eau atmosphérique de The Red Sea Development Company, qui élimine entièrement les plastiques à usage unique grâce à la production sur site et les systèmes de distribution rechargeables.

Par nature : Les produits conventionnels mènent tandis que le segment biologique s'accélère

L'eau en bouteille conventionnelle détient 85,67 % de part de marché en 2024, reflétant l'infrastructure de production établie et le positionnement coût-compétitif dans les segments de marché de masse. Les alternatives d'eau biologique captent l'intérêt croissant des consommateurs avec une croissance CAGR de 7,72 % jusqu'en 2030, alimentée par la conscience santé et les stratégies de positionnement premium qui commandent des marges plus élevées pour les fabricants. Cette segmentation reflète les tendances plus larges de l'industrie alimentaire où les certifications biologiques offrent des opportunités de différenciation dans des marchés de plus en plus compétitifs.

Le segment biologique bénéficie de l'accent de Vision 2030 sur l'agriculture durable et la gérance environnementale, créant un alignement politique qui soutient le développement de produits premium. Les initiatives d'éducation des consommateurs par l'Autorité saoudienne de l'alimentation et des médicaments améliorent la sensibilisation aux produits biologiques grâce aux exigences d'étiquetage nutritionnel et à la communication des bénéfices santé. Les tendances de préférence locale, avec 30 % des consommateurs favorisant les marques d'eau en bouteille domestiques, créent des opportunités pour le positionnement de produits biologiques qui met l'accent sur l'approvisionnement local et la responsabilité environnementale. Les études de surveillance de la qualité démontrent que les marques locales dépassent souvent les normes internationales, fournissant des fondations de crédibilité pour les revendications de produits biologiques et les stratégies de prix premium.

Par taille d'emballage : Les grands formats stimulent la croissance au milieu de besoins diversifiés

La taille d'emballage 1001-2000 ml mène avec 27,95 % de part de marché en 2024, optimisant les propositions de commodité et de valeur pour les modèles de consommation domestique et de bureau. Les grands formats (≥5001 ml) affichent le taux de croissance le plus élevé à 8,05 % CAGR, indiquant les tendances d'achat institutionnel et les préférences de consommation en gros qui réduisent les coûts par unité pour les clients commerciaux. Les petits formats (≤330 ml) servent la consommation en déplacement et le positionnement premium, tandis que les tailles moyennes (331-1000 ml) répondent aux scénarios d'usage individuel et familial dans divers segments démographiques.

La demande institutionnelle stimule la croissance des grands formats grâce à l'expansion de la restauration, au développement du secteur hôtelier et à la consommation de bureau d'entreprise qui priorise l'efficacité des coûts et la réduction des déchets d'emballage. Le segment 2001-5000 ml sert les besoins familiaux et de petites entreprises, comblant les modèles de consommation individuels et institutionnels grâce à des options de taille polyvalentes. Le tourisme religieux crée des exigences d'emballage uniques, avec des formats spécialisés pour les activités de pèlerinage et les scénarios de voyage étendus qui nécessitent des solutions d'hydratation portables mais substantielles. L'optimisation de la taille d'emballage reflète les considérations d'efficacité de la chaîne d'approvisionnement, où les fabricants équilibrent les coûts de transport, les exigences de stockage et les préférences des consommateurs pour maximiser la pénétration du marché dans diverses occasions d'usage.

Par canal de distribution : Dominance du commerce de détail avec dynamisme de la restauration

Les canaux de vente au détail commandent 75,84 % de part de marché en 2024, englobant les supermarchés, hypermarchés, magasins de proximité et plateformes en ligne qui fournissent un large accès aux consommateurs dans les marchés urbains et ruraux. Les segments de restauration s'accélèrent à 8,55 % CAGR jusqu'en 2030, reflétant l'expansion de l'industrie hôtelière, la croissance des restaurants et le développement de la restauration institutionnelle alignés avec les objectifs de tourisme et de diversification économique. Les services de livraison à domicile et au bureau gagnent en traction grâce à l'intégration des plateformes de e-commerce et aux modèles d'affaires direct-au-consommateur qui améliorent la commodité et les options d'achat en gros.

Le paysage de la vente au détail bénéficie des acteurs majeurs comme Panda Retail Co, Abdullah Al Othaim Markets et Carrefour Saudi Arabia élargissant l'allocation d'espace de tablette d'eau en bouteille et les activités promotionnelles. La croissance de la vente au détail en ligne s'accélère grâce aux initiatives de transformation numérique et aux changements de comportements d'achat des consommateurs, particulièrement dans les centres urbains où l'infrastructure de livraison soutient l'accès pratique aux produits d'eau en bouteille. L'accélération de la restauration reflète les objectifs de développement touristique de Vision 2030, où l'expansion des hôtels, restaurants et restauration crée une demande institutionnelle substantielle pour des approvisionnements d'eau en bouteille fiables et de haute qualité. Les magasins de proximité et d'épicerie maintiennent une présence de marché significative malgré la croissance des formats modernes, servant les besoins de distribution au niveau des quartiers et les occasions d'achat impulsif qui complètent les canaux de vente au détail plus larges.

Analyse géographique

La région Nord et Centre domine avec 43,73 % de part de marché en 2024, tirant parti de la concentration de population de Riyad, de l'activité économique et de la présence du secteur gouvernemental qui stimule une demande constante dans les segments résidentiel et commercial. La région Ouest affiche le taux de croissance le plus élevé à 8,31 % CAGR jusqu'en 2030, bénéficiant du tourisme religieux de La Mecque et Jeddah, des activités portuaires commerciales et de la consommation liée au pèlerinage qui crée des pics de demande saisonniers et une dynamique de croissance toute l'année.

Les régions Est et Sud contribuent à des parts de marché plus petites mais stables, servant les besoins industriels, agricoles et résidentiels grâce à des réseaux de distribution établis. Le tourisme religieux façonne fondamentalement les dynamiques de la région Ouest, où les activités du Hajj et de la Omra génèrent des millions de visiteurs internationaux nécessitant une hydratation sûre et accessible tout au long de leur voyage spirituel. La Présidence générale des affaires de la Mosquée du Prophète distribue jusqu'à 400 tonnes d'eau Zamzam quotidiennement pendant les saisons de pointe, tandis que l'infrastructure plus large du pèlerinage soutient la demande d'eau en bouteille commerciale.

Les méga-projets de Vision 2030 incluant NEOM et The Red Sea Development Company se concentrent dans la région Ouest, créant une demande de main-d'œuvre de construction et une infrastructure touristique future qui soutient une croissance de marché soutenue. Les modèles de consommation d'eau régionaux varient significativement, de 107 litres par habitant à Najran à 368 litres dans la région Est, reflétant la qualité de l'infrastructure, les niveaux de développement économique et les différences de comportement des consommateurs qui influencent la pénétration du marché de l'eau en bouteille.

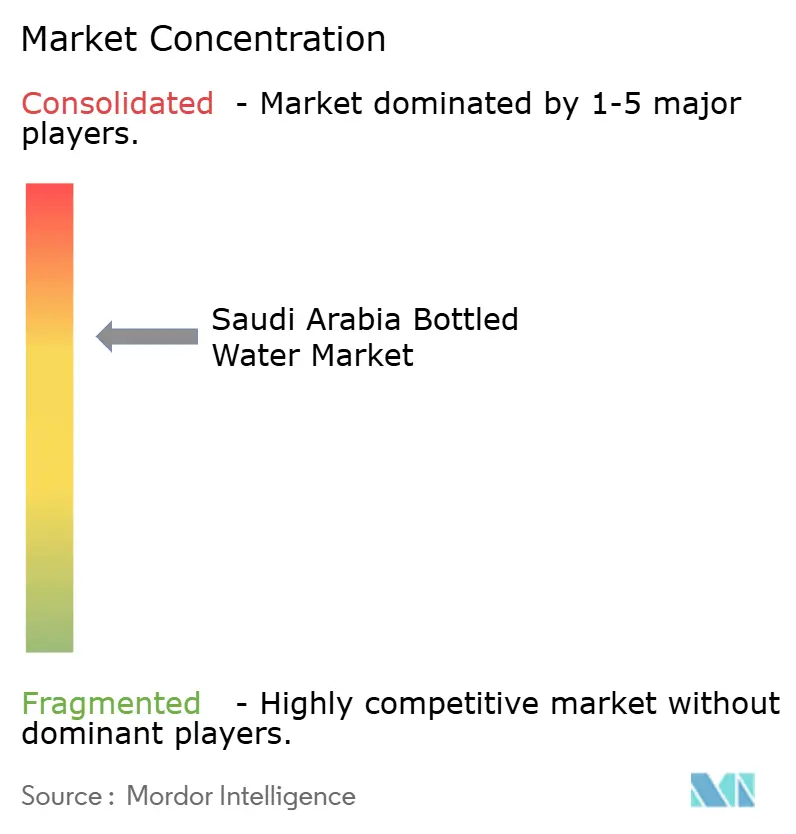

Paysage concurrentiel

Le marché de l'eau en bouteille d'Arabie saoudite présente une concentration modérée, où les acteurs domestiques établis concurrencent aux côtés des marques internationales grâce à des modèles d'affaires intégrés combinant les capacités de fabrication avec des réseaux de distribution étendus. Les grandes entreprises détiennent collectivement la part de marché majoritaire malgré plus de 200 producteurs licenciés opérant sur le marché, indiquant des avantages d'échelle significatifs et des barrières de reconnaissance de marque qui limitent la pénétration de marché des petits acteurs.

La consolidation stratégique s'accélère grâce aux acquisitions majeures, exemplifiées par l'achat d'1,04 milliard SAR par Almarai de Pure Beverages Industry Company et l'acquisition de 40 % de participation de Hassana Investment Company dans Berain Company, démontrant comment les investisseurs financiers reconnaissent les opportunités de création de valeur à long terme dans le secteur. La différenciation axée sur l'innovation émerge comme une stratégie concurrentielle clé, où les entreprises tirent parti de l'emballage durable, des formulations fonctionnelles et du positionnement premium pour capturer la part de marché au-delà de la concurrence traditionnelle sur les prix. La décision d'Agthia Group de tripler la capacité de production d'eau en bouteilles de verre reflète les tendances de montée en gamme, tandis que le partenariat de génération d'eau atmosphérique de The Red Sea Development Company avec SOURCE Global démontre comment l'intégration technologique crée des avantages concurrentiels grâce à la durabilité environnementale et l'efficacité opérationnelle.

La préférence de marque locale, atteignant une part significative des consommateurs pour l'eau en bouteille, crée des opportunités pour les fabricants domestiques de concurrencer efficacement contre les corporations multinationales grâce au positionnement de valeur, à l'assurance qualité et à l'alignement culturel avec les préférences des consommateurs saoudiens. Le cadre réglementaire de l'Autorité saoudienne de l'alimentation et des médicaments assure la conformité aux normes de qualité dans tous les participants du marché, tandis que la nouvelle Loi sur les noms commerciaux effective en janvier 2025 renforce la protection de la propriété intellectuelle et réduit les risques de contrefaçon qui désavantagaient auparavant les investissements légitimes de marque.

Leaders de l'industrie de l'eau en bouteille d'Arabie saoudite

-

Hana Food Industries Company

-

Health Water Bottling Co.

-

Pepsi Co.

-

Aloyoun Water Factory Inc.

-

Binn Group Trading & Mfg

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2024 : La Compagnie nationale de l'eau (NWC) a annoncé l'achèvement de huit nouvelles stations de traitement d'eau potable dans le cadre de sa stratégie nationale de l'eau. Cette initiative vise à améliorer la qualité de l'eau pour les clients et étendre la couverture d'eau dessalée.

- Janvier 2024 : La Compagnie nationale de l'eau en Arabie saoudite a révélé des plans pour commencer à fournir de l'eau dessalée à 100 000 bénéficiaires à Dhahran. Ce service s'étendra aux quartiers tels que Dana, Doha, Sulaimaniya, Al-Jami'ah, et l'Université du Roi Fahd du pétrole et des minéraux (KFUPM).

- Septembre 2023 : Le Centre d'aide humanitaire et de secours du Roi Salman a signé un accord de 5 millions USD pour fournir de l'eau potable propre en Somalie. Cette initiative était conçue pour répondre aux besoins des communautés affectées par la sécheresse en forant 24 puits artésiens alimentés par l'énergie solaire et en restaurant 20 puits supplémentaires.

- Juin 2023 : PepsiCo a été annoncé comme le fournisseur exclusif d'eau, boissons et collations pour Gamers8. En tant que sponsor principal du plus grand festival mondial de jeux et d'esports, PepsiCo fournira exclusivement des marques renommées telles que Aquafina, Pepsi Zero Sugar, Rockstar, et Doritos. Les participants de Gamers8 peuvent s'attendre à profiter de ces offres fournies par PepsiCo, incluant un impressionnant 1,5 million de bouteilles d'eau Aquafina.

Portée du rapport du marché de l'eau en bouteille d'Arabie saoudite

L'eau en bouteille est de l'eau potable emballée dans des bouteilles d'eau en plastique ou en verre.

Le marché de l'eau en bouteille d'Arabie saoudite est segmenté par type, canal de distribution et taille d'emballage. Par type, le marché est segmenté en eau plate et eau gazeuse. Par canal de distribution, le marché est segmenté en canaux de vente au détail, livraison à domicile et au bureau, et service de restauration. Par taille d'emballage, le marché est segmenté en moins de 330 ml, 331 ml-500 ml, 501 ml-1 000 ml, 1 001 ml-2 000 ml, 2 001 ml-5 000 ml, et plus de 5 001 ml. Pour chaque segment, la taille du marché et les prévisions sont basées sur la valeur (millions USD).

| Eau plate |

| Eau gazeuse |

| Eau fonctionnelle / enrichie |

| Bouteilles PET |

| Bouteilles en verre |

| Autres |

| Biologique |

| Conventionnelle |

| ≤330 ml |

| 331 ml - 500 ml |

| 501 ml - 1000 ml |

| 1001 ml - 2000 ml |

| 2001 ml - 5000 ml |

| ≥ 5001 ml |

| Canaux de vente au détail | Supermarchés/hypermarchés |

| Magasins de proximité/épicerie | |

| Magasins de vente au détail en ligne | |

| Autres canaux de distribution | |

| Livraison à domicile et au bureau | |

| Restauration |

| Région Nord et Centre |

| Région Ouest |

| Région Est |

| Région Sud |

| Par type | Eau plate | |

| Eau gazeuse | ||

| Eau fonctionnelle / enrichie | ||

| Par type d'emballage | Bouteilles PET | |

| Bouteilles en verre | ||

| Autres | ||

| Par nature | Biologique | |

| Conventionnelle | ||

| Par taille d'emballage | ≤330 ml | |

| 331 ml - 500 ml | ||

| 501 ml - 1000 ml | ||

| 1001 ml - 2000 ml | ||

| 2001 ml - 5000 ml | ||

| ≥ 5001 ml | ||

| Par canal de distribution | Canaux de vente au détail | Supermarchés/hypermarchés |

| Magasins de proximité/épicerie | ||

| Magasins de vente au détail en ligne | ||

| Autres canaux de distribution | ||

| Livraison à domicile et au bureau | ||

| Restauration | ||

| Par région | Région Nord et Centre | |

| Région Ouest | ||

| Région Est | ||

| Région Sud | ||

Questions clés auxquelles répond le rapport

Quelle est l'ampleur des dépenses actuelles des consommateurs en eau potable emballée en Arabie saoudite ?

Les dépenses égalent la taille du marché de l'eau en bouteille d'Arabie saoudite de 2,87 milliards USD en 2025, avec des prévisions montrant une hausse à 3,97 milliards USD d'ici 2030.

Quel type d'emballage domine les étagères dans les magasins de détail saoudiens ?

Le PET maintient le leadership avec 81,26 % de part grâce à son poids léger et son faible coût logistique même si le verre gagne en traction dans les points de vente premium.

Pourquoi la région Ouest croît-elle plus rapidement que les autres zones ?

La Mecque et Jeddah attirent des millions de pèlerins chaque année, et les méga-projets touristiques ajoutent de la demande de construction et d'hôtellerie, donnant à la région Ouest une perspective CAGR de 8,31 % jusqu'en 2030.

Quel rôle jouent les réglementations de durabilité pour les embouteilleurs ?

Les règles ciblant 81 % de recyclage national d'ici 2035 et les mandats de matériaux oxo-biodégradables poussent les entreprises à adopter le rPET, le verre et les programmes de collecte, influençant les décisions de capex.

Dernière mise à jour de la page le: