Taille et part du marché de l'automatisation du commerce de détail

Analyse du marché de l'automatisation du commerce de détail par Mordor Intelligence

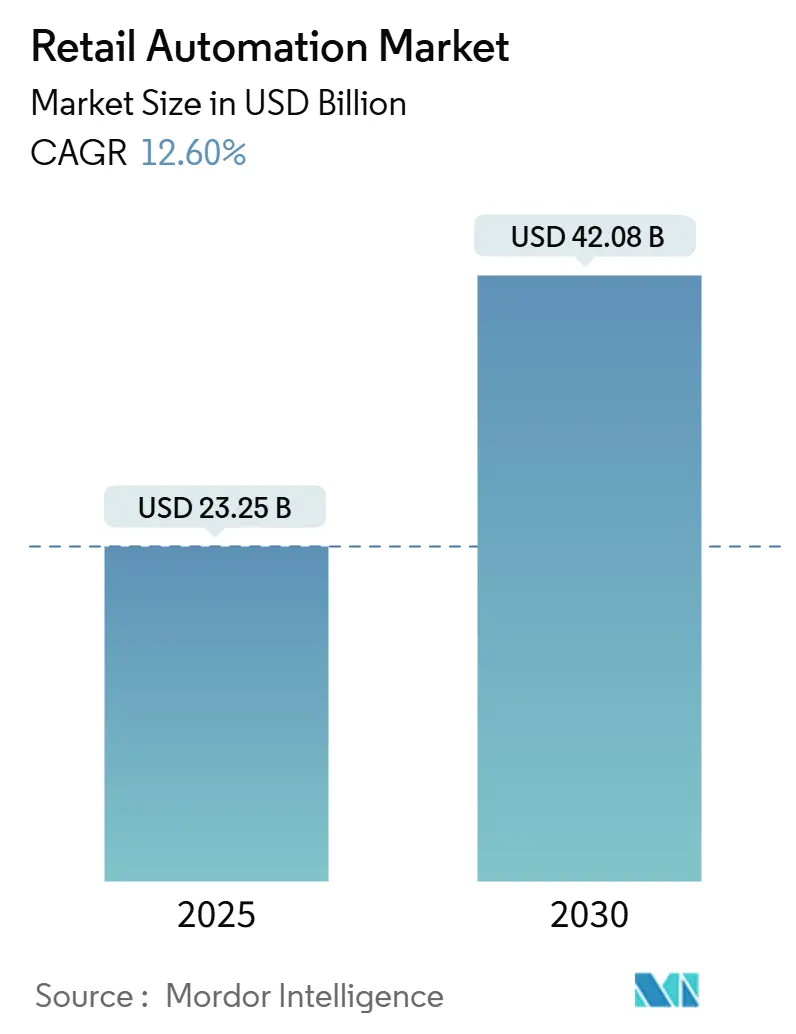

La taille du marché de l'automatisation du commerce de détail s'élève à 23,25 milliards USD en 2025 et devrait atteindre 42,08 milliards USD d'ici 2030, reflétant un TCAC de 12,6 % sur la période. L'adoption rapide est stimulée par les détaillants recherchant une efficacité opérationnelle plus élevée, une exposition réduite au travail et des parcours clients fluides. Les technologies front-office telles que le libre-service[1]Star Micronics, "Consumer Attitudes Toward auto-Checkout," starmicronics.com et les kiosques numériques se développent rapidement, tandis que les puces IA de périphérie ouvrent de nouveaux emplacements où une connectivité limitée freinait auparavant les mises à niveau. Le matériel continue de représenter la majeure partie des dépenses actuelles, pourtant les logiciels cloud et les services managés se développent plus rapidement car les détaillants privilégient les modèles d'abonnement qui réduisent les dépenses en capital. La concurrence intensifiée des plateformes e-commerce pousse également les opérateurs physiques à automatiser la préparation de commandes et la livraison du dernier kilomètre, créant une nouvelle demande pour les centres de micro-fulfillment, la robotique et les systèmes d'inventaire en temps réel.

Points clés du rapport

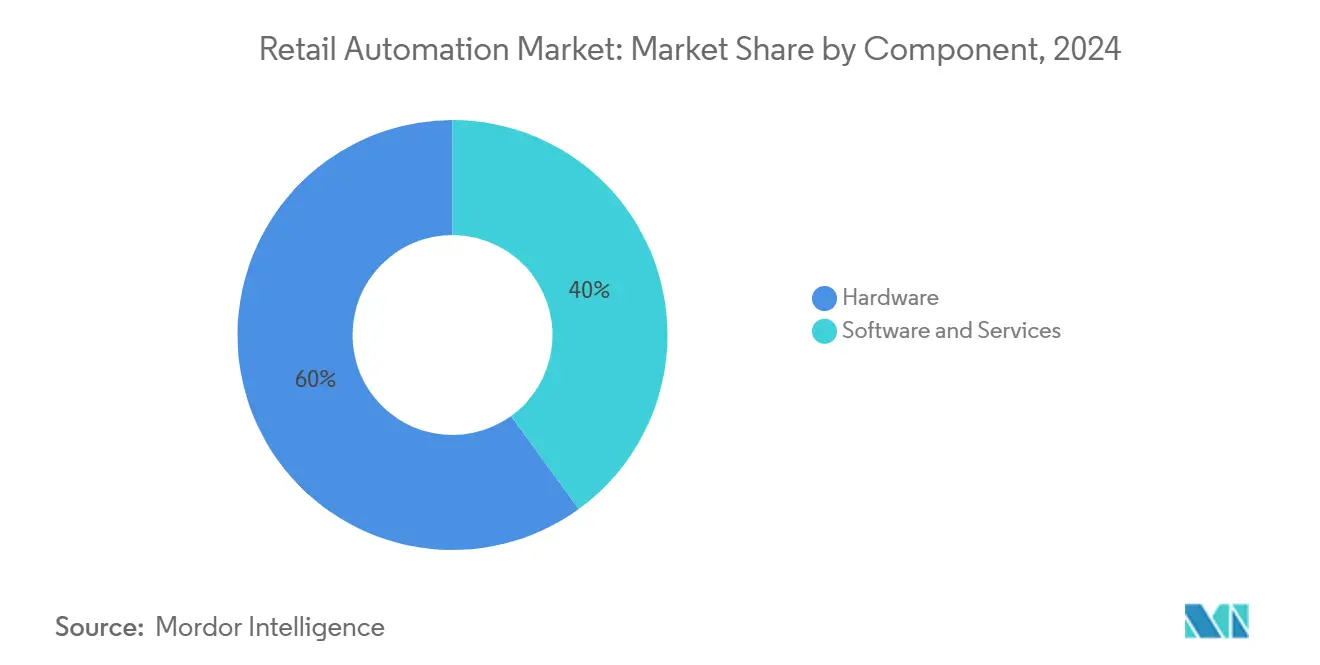

- Par composant, le matériel un commandé 60,0 % de la part du marché de l'automatisation du commerce de détail en 2024, tandis que les logiciels et services devraient croître à un TCAC de 13,5 % jusqu'en 2030.

- Par implémentation, les systèmes front-office en magasin ont mené avec 57,8 % de la taille du marché de l'automatisation du commerce de détail en 2024 ; les centres de fulfillment omnicanaux progressent à un TCAC de 13,9 % jusqu'en 2030.

- Par utilisateur final, les détaillants d'épicerie détenaient 48,5 % de la part du marché de l'automatisation du commerce de détail en 2024 ; le segment de l'hôtellerie devrait croître à un TCAC de 13,6 %.

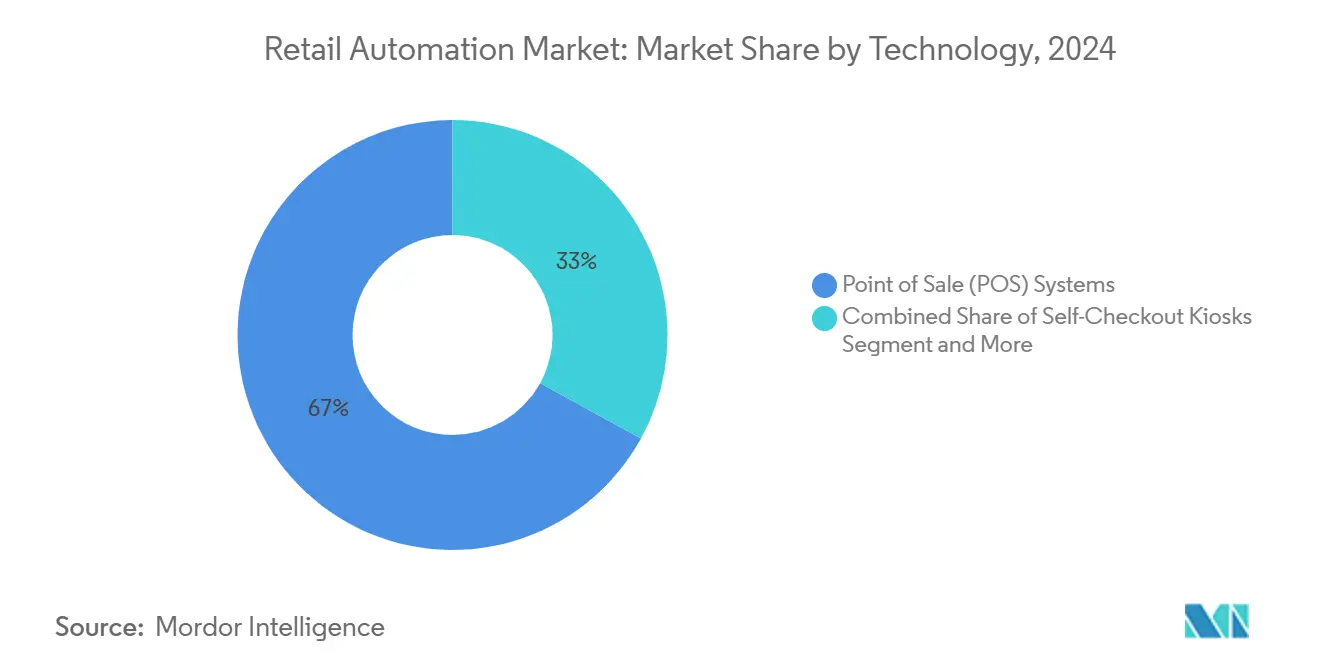

- Par technologie, les systèmes PDV ont dominé avec 67,0 % de part de revenus en 2024, tandis que les kiosques libre-service devraient augmenter à un TCAC de 14,0 %.

- Par format de magasin, les supermarchés représentaient 66,0 % de la taille du marché de l'automatisation du commerce de détail en 2024 et devraient croître à un TCAC de 13,2 %.

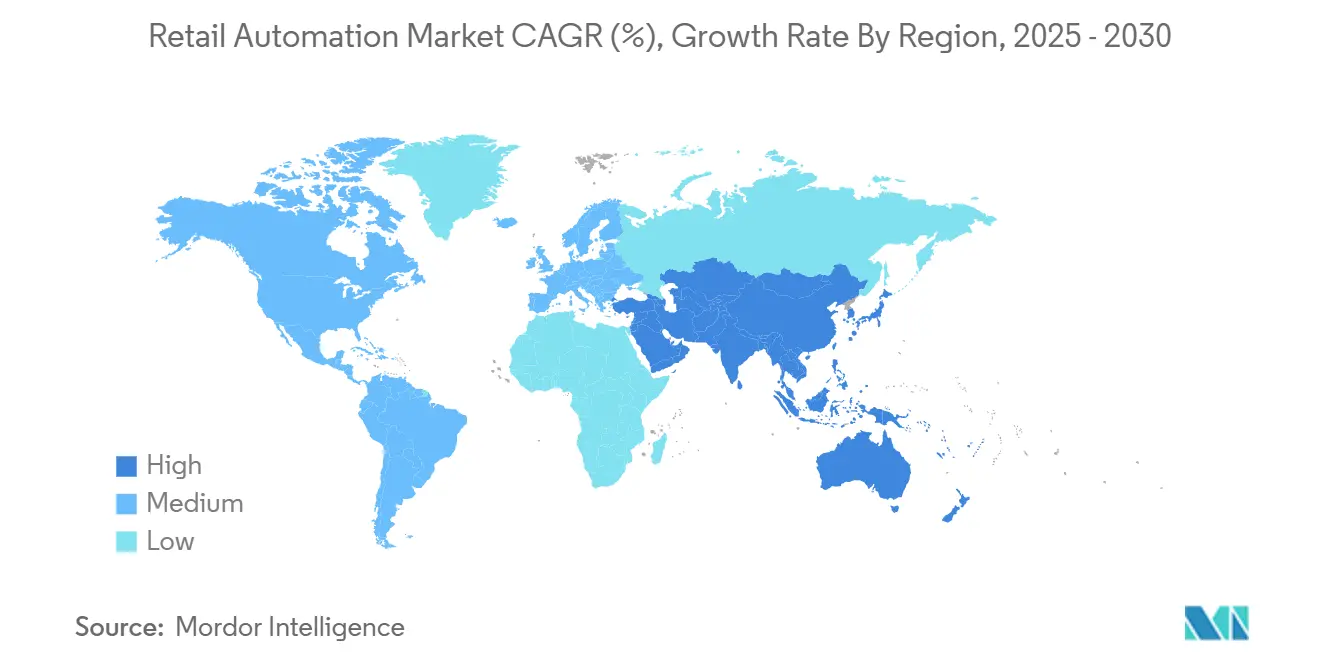

- Par géographie, l'Amérique du Nord un mené avec 35,0 % de part de revenus en 2024 ; l'Asie-Pacifique est la région à croissance la plus rapide avec un TCAC projeté de 14,0 %.

Tendances et perspectives du marché mondial de l'automatisation du commerce de détail

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de service de qualité et rapide | +3.2% | Amérique du Nord, Europe, centres urbains mondiaux | Court terme (≤ 2 ans) |

| Croissance et concurrence entre acteurs du commerce de détail et e-commerce | +2.8% | Asie-Pacifique, villes mondiales de premier rang | Moyen terme (2-4 ans) |

| Pénuries de main-d'œuvre et inflation salariale accélérant l'adoption du libre-service | +2.3% | Amérique du Nord, Europe, Australie, Nouvelle-Zélande | Moyen terme (2-4 ans) |

| Monétisation des médias de détail stimulant l'intégration des données PDV | +1.9% | Amérique du Nord, Europe, Chine | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de service de qualité et rapide

Les consommateurs valorisent de plus en plus la rapidité et la précision plutôt que les attributs auxiliaires du magasin. Les détaillants passant aux caisses automatiques pilotées par IA rapportent environ 40 % de transactions plus courtes, ce qui améliore le débit aux périodes de pointe. Les chaînes plus petites se tournent vers des paquets PDV modulaires qui évoluent en fonction de l'achalandage. Cette modularité abaisse les barrières à l'entrée, permettant aux indépendants d'égaler les niveaux de service offerts par les détaillants nationaux. Une satisfaction plus élevée se transforme en gains de fidélité mesurables, faisant de l'automatisation à l'échelle du magasin une priorité tactique pour les deux prochaines années. Le marché de l'automatisation du commerce de détail connaît donc des cycles d'adoption plus marqués chaque fois que les temps d'attente des clients augmentent.

Croissance et concurrence entre acteurs du commerce de détail et e-commerce

Les magasins traditionnels font face à des rivaux en ligne agressifs offrant une livraison quasi instantanée et des promotions personnalisées. Les plateformes de commerce omnicanal qui mélangent les inventaires en ligne et en magasin deviennent stratégiques. Les terminaux PDV évoluent vers des centres de commerce unifiés qui traitent les commandes provenant de sites web, d'applications ou de codes QR dans les allées. Les détaillants lançant des marchés tiers créent de nouveaux cas d'usage d'automatisation, tels que l'intégration automatisée des vendeurs et la réconciliation des frais. À l'inverse, les marques d'abord numériques ouvrant des showrooms physiques déploient des étagères intelligentes et la RFID pour maintenir la précision des stocks en temps réel à laquelle elles sont habituées en ligne. Ces modèles qui s'entrecroisent élargissent la base adressable du marché de l'automatisation du commerce de détail.

Pénuries de main-d'œuvre et inflation salariale accélérant l'adoption du libre-service

Les salaires du commerce de détail continuent de grimper plus vite que l'inflation globale, incitant les chaînes à réorganiser leurs effectifs[2]Michele Dupré, "2025 détail Trends Report," Verizon, verizon.com. Un préposé peut maintenant superviser quatre à six stations libre-service, réduisant les heures de travail en front-office jusqu'à 30 %. Les économies sont redirigées vers des rôles de service tels que les conseils en rayon et la préparation de commandes en ligne. Ce redéploiement change les exigences de compétences du personnel sans éliminer totalement les effectifs. L'industrie de l'automatisation du commerce de détail répond avec des conceptions qui intègrent la maintenance prédictive, les écrans antimicrobiens et des aménagements ergonomiques qui minimisent la formation de conformité.

Monétisation des médias de détail stimulant l'intégration des données PDV

Le trafic en magasin se transforme en un actif publicitaire à forte marge. Les réseaux de médias de détail utilisent les données de panier en direct pour diffuser des promotions ciblées sur les kiosques, applications et étiquettes électroniques de rayon. Les revenus publicitaires, souvent d'une valeur de 5-7 % des ventes numériques, aident à financer une automatisation supplémentaire, créant une boucle d'investissement auto-renforcée. Les fournisseurs intègrent des API ad-tech dans les logiciels PDV de nouvelle génération afin que l'inventaire, la tarification, la fidélisation et la diffusion publicitaire opèrent sur une seule couche de données. En conséquence, le marché de l'automatisation du commerce de détail voit une demande croissante pour des moteurs d'analyse capables de milliards d'impressions en temps réel chaque année.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Taux élevés de panne matérielle | -1.9% | Marchés émergents, environnements difficiles | Court terme (≤ 2 ans) |

| Fraude croissante au libre-service forçant des pauses de déploiement | -1.3% | Amérique du Nord, Europe | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Taux élevés de panne matérielle

L'équipement de détail fonctionne souvent presque continuellement dans des environnements à température fluctuante et poussiéreux, entraînant une fatigue des composants. Les scanners libre-service présentent plus de temps d'arrêt que les caisses avec personnel, causant l'abandon de files d'attente et des goulots d'étranglement au service client. Chaque minute de panne peut coûter à un supermarché à fort volume des milliers en revenus manqués et en érosion de marque. Les fabricants intègrent des capteurs durcis et des diagnostics à distance, pourtant le problème reste aigu dans les marchés émergents manquant de chaînes d'approvisionnement de pièces de rechange. Ces problèmes de fiabilité tempèrent les cycles de commande à court terme et influencent le marché de l'automatisation du commerce de détail vers des contrats d'accord de niveau de service qui transfèrent le risque de maintenance aux fournisseurs.

Fraude croissante au libre-service forçant des pauses de déploiement

L'expansion du libre-service invite de nouveaux types de démarque, du changement de codes-barres aux départs sans payer. Les incidents ont fortement augmenté depuis 2019, incitant plusieurs grandes chaînes à ralentir les installations prévues pendant qu'elles évaluent les ajouts de vision IA, vérification de poids et scan d'identité. La démarque au libre-service peut atteindre 7 % des ventes comparé à 0,3 % pour les caisses avec personnel, érodant les économies de main-d'œuvre qui justifiaient l'investissement. Les fournisseurs de solutions intègrent la vision par ordinateur, l'inférence IA de périphérie et les alertes d'intervention en temps réel. Jusqu'à ce que la précision soit prouvée, certains détaillants limiteront la pénétration du libre-service, tempérant la croissance des revenus à court terme pour le marché de l'automatisation du commerce de détail.

Analyse des segments

Par composant : Les services logiciels dépassent la croissance du matériel

Le matériel représentait 60,0 % des revenus de 2024 car les détaillants ont installé des appareils PDV, kiosques et portails RFID. Cependant, les logiciels et services devraient surpasser le matériel avec un TCAC de 13,5 % jusqu'en 2030. La taille du marché de l'automatisation du commerce de détail pour les abonnements logiciels se développe car le déploiement cloud permet des mises à jour de fonctionnalités continues plutôt que des actualisations matérielles épisodiques. Les conceptions matérielles à API ouvertes permettent maintenant aux développeurs tiers de connecter des analyses, moteurs de fidélisation et portefeuilles de paiement, brouillant les lignes traditionnelles des composants.

Un accent plus grand sur les opérations axées sur les données bénéficie aux fournisseurs SaaS offrant des prévisions alimentées par IA et de la prévention des pertes. Les contrats de services managés regroupent les garanties de temps de fonctionnement, correctifs de sécurité et maintenance prédictive, déplaçant les dépenses du capital vers les budgets opérationnels. Alors que les détaillants rationalisent leurs empreintes physiques, les installations modulaires liées à l'orchestration cloud fournissent de la flexibilité. Par conséquent, les fournisseurs de solutions qui associent matériel robuste et plateformes évolutives gagnent des parts.

Par utilisateur final : Domination de l'épicerie au milieu de la poussée de l'hôtellerie

Les chaînes d'épicerie détenaient 48,5 % des revenus de 2024 en raison du fort roulement de panier et des marges minces qui exigent l'efficacité des processus. Les systèmes de micro-fulfillment, étiquettes électroniques de rayon et balances intelligentes sont centraux à la feuille de route d'automatisation de ce groupe. La part du marché de l'automatisation du commerce de détail de l'épicerie devrait rester significative, pourtant les opérateurs d'hôtellerie affichent les gains les plus rapides à 13,6 % TCAC. Les restaurants service rapide ajoutent des kiosques de commande, systèmes d'affichage de cuisine et préparation alimentaire robotique pour s'attaquer à la pression salariale et aux attentes de rapidité.

Les hôtels déploient l'enregistrement mobile, clés numériques et robots de service qui livrent du linge ou des plateaux de service en chambre, illustrant le débordement technologique inter-sectoriel. Tandis que les secteurs de marchandises générales et spécialisés automatisent la visibilité d'inventaire, leur rythme de croissance est modéré relativement à l'épicerie et l'hôtellerie. Les fournisseurs adaptant les solutions aux flux de travail spécifiques au secteur captureront des opportunités supplémentaires à mesure que les cas d'usage s'élargissent.

Par implémentation : Les centres de fulfillment omnicanaux accélèrent

Les installations face client, telles que le libre-service, détenaient une part de 57,8 % en 2024 car elles s'attaquent directement aux temps d'attente et à la vente incitative. Pourtant les centres de fulfillment omnicanaux sont l'implémentation à croissance la plus rapide, projetée à 13,9 % TCAC. La taille du marché de l'automatisation du commerce de détail liée au micro-fulfillment grimpe car les détaillants convertissent les zones d'arrière-boutique en stations de prélèvement automatisées qui traitent les commandes en ligne en moins de 30 minutes.

Cette réallocation d'espace réduit les coûts du dernier kilomètre et soutient les promesses de livraison le jour même. Les entrepôts et zones d'arrière-boutique continuent d'adopter les AMR, trieurs automatisés et portails RFID, mais la croissance traîne derrière les améliorations front-office. Les détaillants intégrant les prévisions de demande, routage de commandes et planification de main-d'œuvre à travers les trois zones rapportent des gains d'efficacité à deux chiffres, renforçant les cycles d'investissement unifiés.

Par technologie : Les kiosques libre-service gagnent en élan

Les plateformes PDV sont restées le fondement avec 67,0 % de part de revenus en 2024, agissant comme le système transactionnel de référence. Pourtant, les kiosques libre-service se développent à un TCAC de 14,0 % car les consommateurs valorisent le contrôle et la rapidité. Les caméras de vision par ordinateur et la reconnaissance d'objets IA réduisent maintenant les erreurs de scan, tandis que le guidage vocal améliore l'accessibilité. Le marché de l'automatisation du commerce de détail adopte les capteurs RFID, codes-barres et vision pour atteindre une précision au niveau de l'article dans les paniers mixtes.

La robotique et les AMR, bien qu'une plus petite part, affichent une croissance à deux chiffres car les coûts baissent et les cas d'usage mûrissent. Brain Corp rapporte que les AMR adaptés aux magasins fonctionnent 10 heures par charge et s'intègrent dans les routines existantes de nettoyage ou d'inventaire, évitant les contraintes de hauteur de plafond des drones. À terme, les architectures multi-capteurs liant kiosques, applications mobiles et scanners de rayon livreront une visibilité de bout en bout de l'arrière-boutique à la caisse.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par format de magasin : Les supermarchés mènent l'adoption de l'automatisation

Les supermarchés contrôlaient 66,0 % des dépenses de 2024 et devraient croître à un TCAC de 13,2 % jusqu'en 2030. Les volumes élevés de références et les produits périssables exigent un contrôle granulaire de l'inventaire. Les étagères intelligentes alertent le personnel des ruptures de stock, tandis que la vision par ordinateur valide l'identification des produits frais. La taille du marché de l'automatisation du commerce de détail dans le segment supermarché devrait s'élargir car les chaînes investissent dans la navigation assistée par voix et les promotions de réalité augmentée qui raccourcissent le temps de visite.

Les hypermarchés poursuivent des outils similaires sur de plus grandes empreintes, mettant l'accent sur les laveurs de sol autonomes et chariots de prélèvement mobiles. Les détaillants de proximité et de carburant se concentrent sur les formats non surveillés 24h/24 utilisant la caisse par vision ordinateur et les casiers intelligents. Les grands magasins, avec une fréquentation plus faible, allouent des fonds aux miroirs d'essayage interactifs et kiosques de catalogue infini qui s'intègrent aux catalogues e-commerce. Chaque format exige des interfaces utilisateur distinctes et une durabilité d'appareils, orientant la diversité de conception des solutions.

Analyse géographique

L'Amérique du Nord un contribué 35,0 % des revenus de 2024. Les salaires élevés, la culture d'adoption précoce et les écosystèmes fournisseurs solides ont soutenu le leadership. Les détaillants pilotent des caisses PDV à vision par ordinateur attendues pour proliférer d'ici 2026. Le traitement IA de périphérie dans les scanners réduit la latence et diminue la dépendance aux centres de données. Les réglementations de confidentialité et préoccupations de démarque tempèrent les déploiements sans contrainte, mais les pipelines d'innovation restent sains.

L'Asie-Pacifique est la région à croissance la plus rapide avec un TCAC projeté de 14,0 %. La Chine innove avec des magasins uniquement à portefeuille mobile et des micro-entrepôts robotiques, tandis que la poussée e-commerce de l'Inde alimente la demande d'automatisation d'entrepôt. La pénétration des robots mobiles autonomes dans les installations régionales devrait grimper de 27 % à 92 % en cinq ans, soulignant l'appétit pour les appareils économes en main-d'œuvre. L'expansion rurale bénéficie des puces IA de périphérie qui fonctionnent sur des sites à faible bande passante, élargissant la portée du marché de l'automatisation du commerce de détail.

L'Europe détient une part significative, menée par les économies occidentales investissant dans des systèmes économes en énergie et emballage circulaire. Les marchés orientaux rattrapent car les salaires augmentent et les chaînes transfrontalières se modernisent. Les règles strictes de protection des données façonnent les déploiements de vision par ordinateur, poussant les fournisseurs à implémenter l'anonymisation sur appareil. L'Amérique du Sud et le Moyen-Orient et l'Afrique, bien que plus petits aujourd'hui, présentent un fort potentiel à long terme. L'environnement fiscal en réforme du Brésil encourage la migration du liquide au numérique, tandis que les États du Golfe financent des projets de détail de ville intelligente qui regroupent l'automatisation logistique et l'infrastructure de paiement sans contact.

Paysage concurrentiel

Les cinq premiers fournisseurs détiennent juste au-dessus de 30 % des revenus mondiaux, indiquant une concentration modérée. NCR Corporation, Diebold Nixdorf, Zebra Technologies, Honeywell International et Toshiba mondial Commerce Solutions se différencient par des portefeuilles larges et des réseaux de service mondiaux. NCR Voyix déplace la production de matériel libre-service vers Ennoconn, libérant du capital pour sa plateforme cloud, un signe que les fournisseurs priorisent l'évaluation logicielle sur l'échelle de fabrication[3]NCR Voyix Corporation, "Form 8-K: Manufacturing Outsourcing Agreement," sec.gov.

Les spécialistes matériels s'associent avec des start-ups logicielles IA pour intégrer l'analyse à la périphérie. La suite Aurora de Zebra lie la robotique guidée par vision avec les AMR, reflétant la demande pour des piles mono-fournisseur qui réduisent le temps d'intégration. Les acquisitions ciblent l'orchestration robotique, la maintenance prédictive et la vision par ordinateur. Les intégrateurs régionaux concurrencent sur la vitesse de déploiement et les réglementations locales, fragmentant la part sous le niveau mondial supérieur.

Les détaillants préfèrent les fournisseurs capables de fournir une couverture de bout en bout couvrant caisse, inventaire et fulfillment. Cela crée une pression sur les fournisseurs de niche pour s'aligner avec les écosystèmes ou se spécialiser davantage. Les opportunités d'espace blanc demeurent dans les marchés émergents où l'infrastructure héritée est mince. Alors que les puces IA de périphérie et la 5G mûrissent, les régions adoptant tardivement pourraient bondir vers des architectures avancées, réinitialisant le positionnement concurrentiel dans le marché de l'automatisation du commerce de détail.

Leaders de l'industrie de l'automatisation du commerce de détail

-

Datalogic S.P.un

-

Diebold Nixdorf, Incorporated

-

ECR Software Corporation

-

Emarsys eMarketing Systems AG

-

Fiserv Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Zebra Technologies un dévoilé l'Aurora VGR Assistant et Zebra Symmetry Fulfillment, liant les robots guidés par vision avec les AMR pour accélérer les flux de prélèvement de détail.

- Avril 2025 : Dematic un ouvert un bureau en Arabie saoudite pour répondre à la demande croissante du Moyen-Orient pour l'automatisation d'entrepôt et de magasin.

- Mars 2025 : Zebra Technologies un introduit le tunnel de scan Aurora Velocity et le scanner industriel fixe FS80 à ProMat 2025 pour améliorer le tri de colis à haute vitesse.

- Mars 2025 : Numina Group et KUKA Robotics se sont associés pour livrer Batchbot, combinant les AMR avec Pick by Voice pour augmenter la productivité de prélèvement de commandes de détail jusqu'à 50 %.

- Mars 2025 : OCR Solutions un publié un scan d'identité avancé pour réduire la fraude au libre-service en authentifiant les documents en temps réel.

Portée du rapport sur le marché mondial de l'automatisation du commerce de détail

L'automatisation du commerce de détail est l'utilisation de l'intelligence artificielle et de l'apprentissage automatique dans les opérations de détail. Elle inclut les kiosques libre-service et autonomes qui opèrent comme des magasins de détail entièrement automatiques grâce à l'intégration logicielle pour remplacer les services de détail traditionnels dans un magasin de détail conventionnel. Ces kiosques autonomes sont situés dans divers lieux achalandés tels que les unéroports, centres commerciaux, complexes et centres de transit. Ils rendent les transactions plus rapides et plus efficaces et améliorent également l'expérience client. Cela donne aux employés des données et analyses en temps réel.

Le marché de l'automatisation du commerce de détail est segmenté par type (matériel et logiciel), utilisateur final (épicerie, marchandises générales et hôtellerie), et géographie (Europe, Amérique du Nord, Amérique latine, Asie-Pacifique et Moyen-Orient et Afrique). Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Matériel |

| Logiciels et services |

| Épicerie |

| Marchandises générales |

| Hôtellerie |

| Front-office en magasin |

| Arrière-boutique / Entrepôt |

| Centres de fulfillment omnicanal / micro-fulfillment |

| Systèmes de point de vente (PDV) |

| Kiosques libre-service |

| Identification radiofréquence (RFID)/Code-barres |

| Robotique/Robots mobiles autonomes (AMR) |

| Supermarchés |

| Hypermarchés |

| Proximité/Carburant |

| Grands magasins |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par composant | Matériel | ||

| Logiciels et services | |||

| Par utilisateur final | Épicerie | ||

| Marchandises générales | |||

| Hôtellerie | |||

| Par implémentation | Front-office en magasin | ||

| Arrière-boutique / Entrepôt | |||

| Centres de fulfillment omnicanal / micro-fulfillment | |||

| Par technologie | Systèmes de point de vente (PDV) | ||

| Kiosques libre-service | |||

| Identification radiofréquence (RFID)/Code-barres | |||

| Robotique/Robots mobiles autonomes (AMR) | |||

| Par format de magasin | Supermarchés | ||

| Hypermarchés | |||

| Proximité/Carburant | |||

| Grands magasins | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de l'automatisation du commerce de détail ?

Le marché de l'automatisation du commerce de détail s'élève à 23,25 milliards USD en 2025.

À quelle vitesse le marché devrait-il croître jusqu'en 2030 ?

Le marché devrait croître à un TCAC de 12,6 %, atteignant 42,08 milliards USD d'ici 2030.

Quelle région croît le plus rapidement ?

L'Asie-Pacifique devrait afficher un TCAC de 14,0 % entre 2025 et 2030, le plus élevé parmi toutes les régions.

Quel segment technologique se développe le plus rapidement ?

Les kiosques libre-service devraient augmenter à un TCAC de 14,0 % en raison des pressions de main-d'œuvre et de la préférence des consommateurs pour des transactions rapides.

Quel segment d'utilisateur final mène l'adoption ?

L'épicerie représente 48,5 % des revenus de 2024 grâce aux volumes de transactions élevés et aux marges serrées qui favorisent les gains d'efficacité.

Pourquoi les détaillants intègrent-ils les médias de détail avec les données PDV ?

La monétisation des médias de détail fournit 5-7 % supplémentaires des ventes e-commerce en revenus publicitaires à forte marge, compensant les coûts d'automatisation tout en améliorant les promotions ciblées.

Dernière mise à jour de la page le: