Analyse du marché du pétrole et du gaz en amont du Nigeria

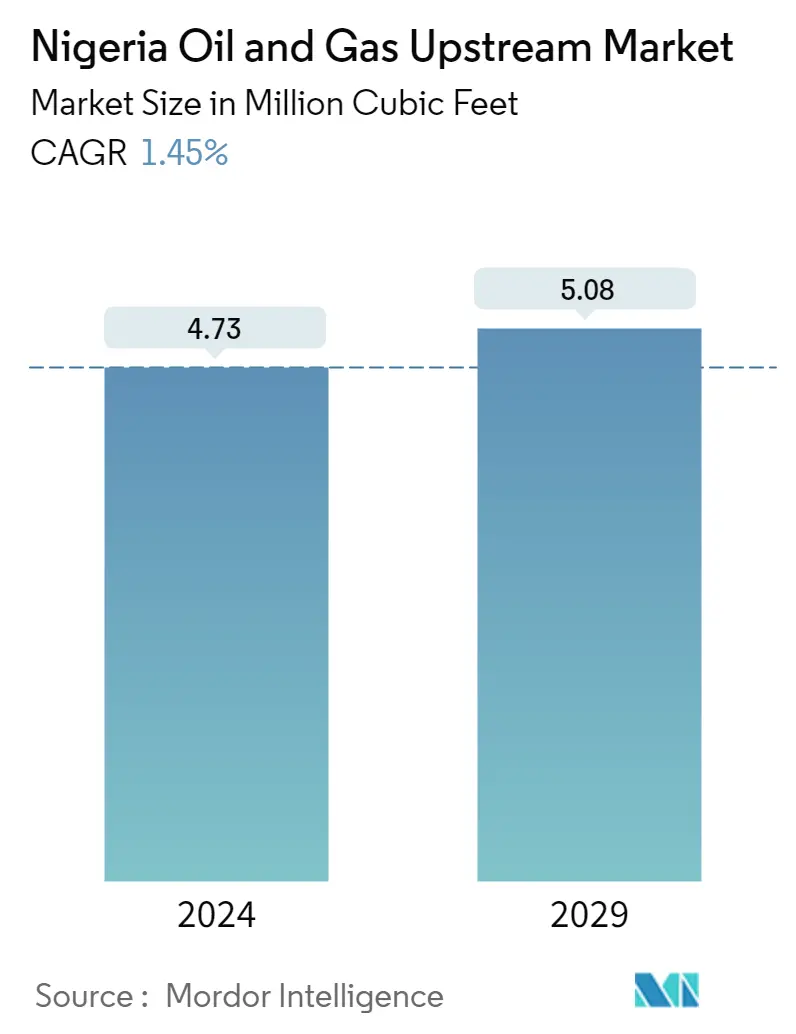

La taille du marché nigérian du pétrole et du gaz en amont est estimée à 4,73 millions de pieds cubes en 2024 et devrait atteindre 5,08 millions de pieds cubes dici 2029, avec une croissance de 1,45 % au cours de la période de prévision (2024-2029).

Lépidémie de COVID-19 a provoqué plusieurs perturbations dans la production pétrolière et gazière dans le monde. Il y a eu une réduction drastique de la demande de pétrole de la part des pays d'Europe et d'Asie, qui sont les principaux acheteurs de pétrole brut du Nigeria. Par exemple, le Nigeria comptait plus de 50 cargaisons de pétrole brut et 12 cargaisons de GNL bloquées qui n'ont pas pu trouver d'acheteurs en raison de la faible demande, ce qui a eu un impact négatif sur le profil des revenus du gouvernement. Des facteurs tels que la reprise anticipée de la demande de pétrole et de gaz, le développement des infrastructures gazières et les efforts du gouvernement en faveur d'une augmentation des activités d'exploration et de production dans le pays devraient contribuer à la croissance du marché. Dun autre côté, linstabilité politique et la corruption à grande échelle devraient freiner la croissance du marché.

- Le développement des infrastructures gazières au Nigeria stimulera la commercialisation du gaz déjà torché. Il devrait également attirer des investissements dans les réserves de gaz actuellement sous-exploitées.

- Le gouvernement a lancé des réformes dans le secteur, notamment de nouvelles lois censées offrir des opportunités aux acteurs du marché.

- Le segment offshore devrait dominer le marché au cours de la période de prévision, car l'industrie pétrolière et gazière offshore du Nigeria continue de se développer, bien que pas très rapidement, ouvrant ainsi davantage d'opportunités de marché.

Tendances du marché pétrolier et gazier en amont du Nigeria

Investissements croissants dans les infrastructures gazières pour stimuler le marché

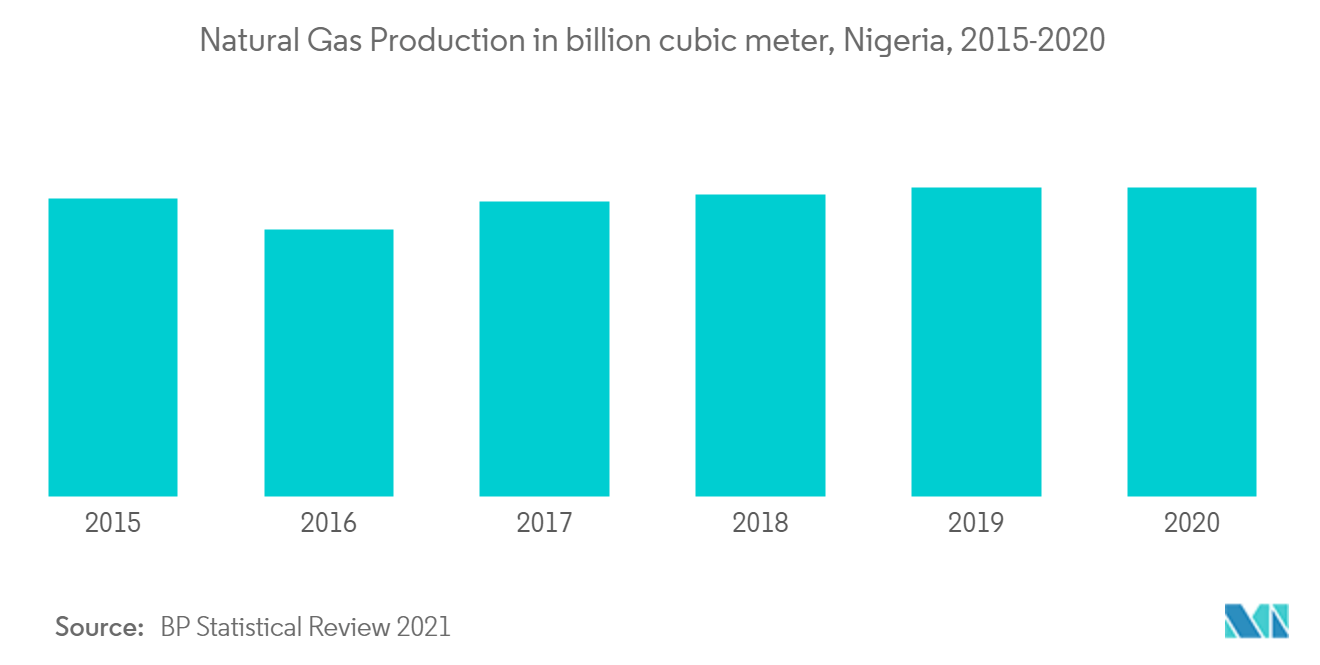

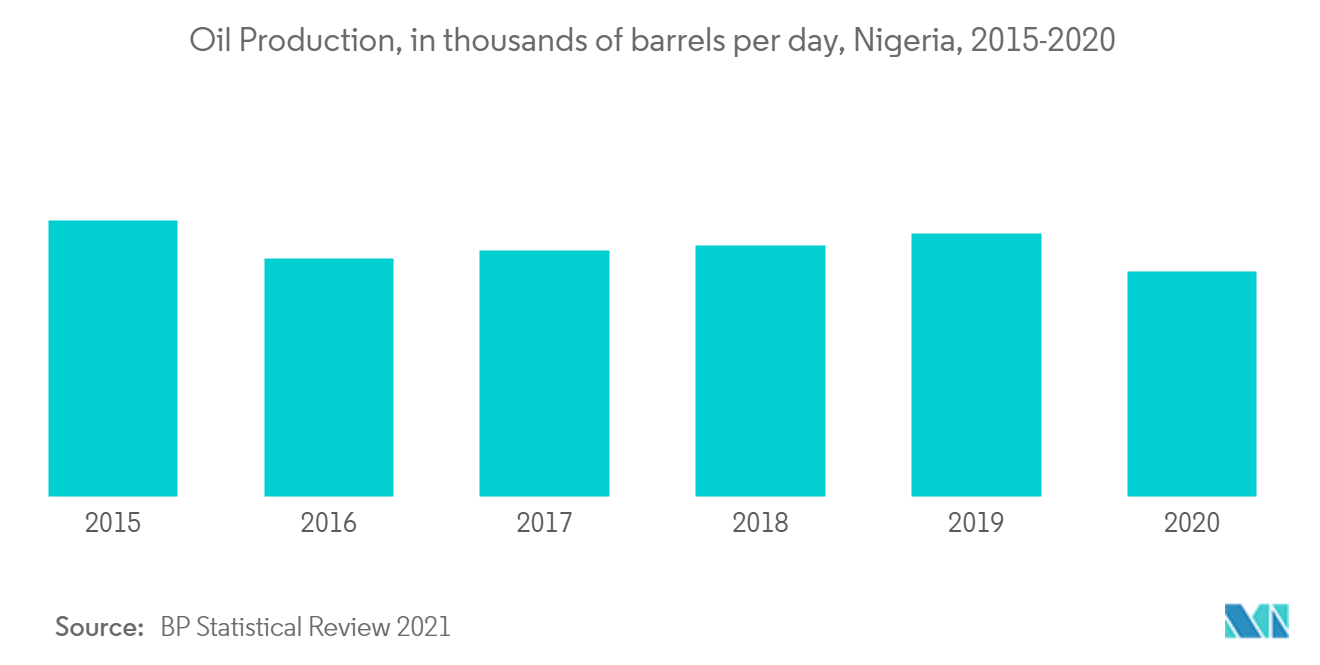

- Le Nigeria est l'un des principaux producteurs de pétrole et de gaz d'Afrique, représentant environ 26,1 % de la production de pétrole et 21,3 % de la production de gaz de la région en 2020. La production de gaz du pays est passée de 47,6 milliards de mètres cubes en 2020 à 49,4 milliards de mètres cubes. 2015.

- Le pays investit massivement dans les infrastructures gazières. Le gouvernement envisage de devenir une plaque tournante des exportations en Afrique en exportant vers les pays de la région et dautres pays asiatiques, comme lInde et la Chine. Les exportations nettes de gaz naturel du Nigeria s'élèvent à 33 milliards de mètres cubes (bcm). Ils devraient atteindre 44 Gm3 dici 2030, ce qui orientera les investissements vers le développement des infrastructures gazières au Nigeria.

- Le pays a une demande intérieure importante en gaz, provenant principalement du secteur de lélectricité. Les centrales électriques au gaz du pays sont constamment sous-utilisées en raison dun manque dapprovisionnement ininterrompu en gaz. Le pays dispose également dune demande intérieure potentielle de la part des secteurs commercial, résidentiel et industriel. Le gouvernement nigérian entend exploiter ce potentiel en construisant un réseau de distribution de gaz à léchelle nationale.

- Les nouvelles découvertes de gaz dans le pays pourraient également soutenir le développement des infrastructures gazières. Par exemple, en juin 2021, le ministre dÉtat nigérian chargé du Pétrole a annoncé que le pays avait découvert accidentellement 206 000 milliards de pieds cubes de réserves de gaz.

- Le développement des infrastructures gazières devrait stimuler la commercialisation du gaz déjà torché et attirer les investissements dans les réserves de gaz actuellement sous-exploitées.

Le secteur offshore connaîtra une croissance significative

- L'industrie pétrolière et gazière offshore du Nigeria se développe lentement, ouvrant ainsi de nouvelles opportunités de marché. Les activités d'exploration et de production offshore du Nigeria sont principalement motivées par les efforts du gouvernement pour fournir des incitations essentielles et des politiques de soutien pour débloquer les opportunités d'investissement et une liste croissante de sociétés pétrolières et gazières internationales intéressées à explorer des champs alternatifs pour remplacer les sites de production offshore arrivant à maturité.

- Ces dernières années, la production de pétrole brut au Nigeria a diminué en raison du manque dinvestissements dans le secteur pétrolier et gazier. En 2020, le Nigeria a produit 1798000 barils par jour (BPD) de pétrole brut. Cependant, en raison du développement croissant de lindustrie offshore, la production pétrolière et gazière devrait augmenter dans les années à venir. Par exemple, lOPEP (Organisation des pays exportateurs de pétrole) a annoncé que la production de pétrole brut au Nigeria a augmenté denviron 2,55 millions de barils en novembre 2021.

- En 2019, la China National Offshore Oil Corporation a mobilisé un investissement de 3 milliards de dollars et les 14 milliards de dollars déjà dépensés pour ses opérations pétrolières et gazières existantes dans ce pays d'Afrique de l'Ouest. Une grande partie de cet investissement est consacrée aux opérations au Nigeria. Lun des projets offshore ultra-profonds les plus ambitieux est le champ pétrolier dEgina, dans des profondeurs deau comprises entre 1400 et 1700 mètres. TotalEnergies SE prévoit que le champ pétrolier devrait culminer à 200 000 barils/jour.

- De plus, en 2020, la compagnie pétrolière nationale nigériane NNPC et First EP ont annoncé le début de la production pétrolière sur le champ pétrolifère dAyala. Le champ offshore peu profond se trouve dans les concessions pétrolières 83 et 85 et aura une production maximale de 60 000 barils par jour, selon la NNPC.

- L'industrie offshore du pays a été particulièrement touchée par la pandémie de COVID-19. La réduction globale du nombre de plates-formes dans les bassins pétroliers et gaziers du Nigeria ne s'est rétablie qu'en janvier 2021. Cependant, les pays de l'OPEP ont créé une pénurie d'approvisionnement, ce qui pourrait contribuer à relancer la croissance du secteur et à soutenir le secteur offshore dans le années à venir.

- Depuis 2008, le gouvernement nigérian tente de faire adopter le Petroleum Industry Bill (PIB). Le pays a perdu des milliards de dollars dinvestissements en raison de léchec de ladoption du projet de loi. Une section du projet de loi a finalement été adoptée en 2019, sous le nom de Petroleum Industry Governance Bill (PIGB). En vertu de ce projet de loi, le secteur pétrolier sera restructuré, notamment la compagnie pétrolière nationale, le régulateur du pétrole et du gaz, le Département des ressources pétrolières (DPR) et la Nigerian National Petroleum Corporation (NNPC), qui deviendra la National Petroleum Company ( NPC), une entité entièrement commerciale intégrée. Cette réforme devrait stimuler le marché en amont du pétrole et du gaz offshore nigérian.

Aperçu de l'industrie pétrolière et gazière en amont du Nigeria

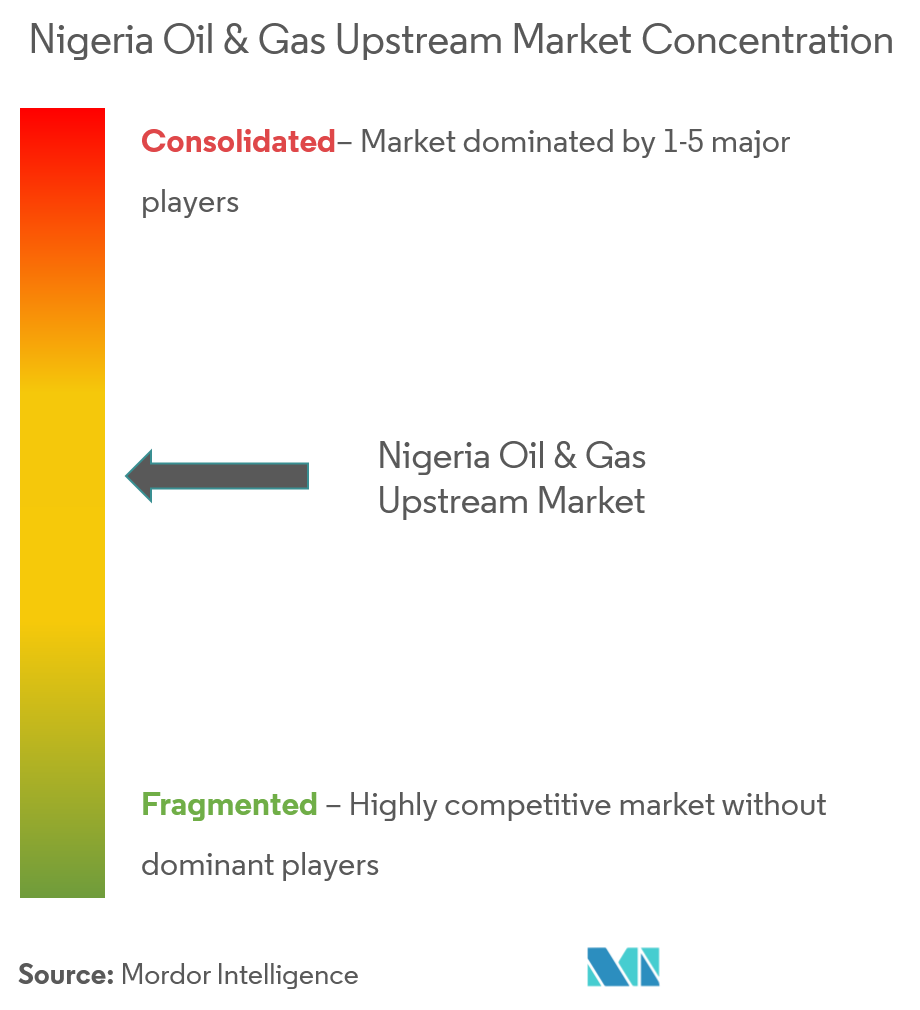

Le marché nigérian du pétrole et du gaz en amont est principalement dominé par des sociétés publiques. Les entreprises privées opèrent dans le cadre de coentreprises et de collaborations avec la NNPC, la compagnie pétrolière nationale du Nigeria. Parmi les principaux acteurs opérant sur ce marché figurent la Nigerian National Petroleum Corporation (NNPC), Royal Dutch Shell PLC, Chevron Corporation, ExxonMobil Corporation et TotalEnergies SE.

Leaders du marché pétrolier et gazier en amont du Nigeria

Chevron Corporation

ExxonMobil Corporation

Royal Dutch Shell PLC

Nigerian National Petroleum Corporation

TotalEnergies SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché pétrolier et gazier en amont du Nigeria

- En février 2021, le gouvernement a annoncé son intention de remanier la Bourse nigériane du pétrole (NIPEX) afin de faire la lumière sur la gestion des stocks. La gestion pétrolière du pays souffre d'une absence de synergie entre les différents ensembles institutionnels, tant publics que privés. Le gouvernement devrait prendre des mesures plus proactives dans ce sens dans les années à venir.

- Le gouvernement prévoyait d'adopter le projet de loi sur l'industrie pétrolière (PIB) en 2021. Ce projet de loi pourrait contribuer directement à la création de structures claires, susceptibles de stimuler le développement de l'industrie.

- En février 2021, le Nigeria a lancé un exercice visant à réduire les coûts de production en amont afin d'assurer l'avenir énergétique du pays, principalement en raison du faible coût du pétrole, qui conduit à de maigres bénéfices même sur des dépenses élevées.

Segmentation de lindustrie pétrolière et gazière en amont du Nigeria

Le rapport sur le marché nigérian du pétrole et du gaz en amont comprend:.

FAQ sur les études de marché en amont du pétrole et du gaz au Nigeria

Quelle est la taille du marché en amont du pétrole et du gaz nigérian ?

La taille du marché nigérian du pétrole et du gaz en amont devrait atteindre 4,73 millions de pieds cubes en 2024 et croître à un TCAC de 1,45 % pour atteindre 5,08 millions de pieds cubes dici 2029.

Quelle est la taille actuelle du marché en amont du pétrole et du gaz au Nigeria ?

En 2024, la taille du marché en amont du pétrole et du gaz du Nigeria devrait atteindre 4,73 millions de pieds cubes.

Qui sont les principaux acteurs du marché en amont du pétrole et du gaz nigérian ?

Chevron Corporation, ExxonMobil Corporation, Royal Dutch Shell PLC, Nigerian National Petroleum Corporation, TotalEnergies SE sont les principales sociétés opérant sur le marché en amont du pétrole et du gaz du Nigeria.

Quelles années couvre ce marché en amont du pétrole et du gaz du Nigéria et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché en amont du pétrole et du gaz nigérian était estimée à 4,66 millions de pieds cubes. Le rapport couvre la taille historique du marché du pétrole et du gaz en amont du Nigeria pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du pétrole et du gaz en amont du Nigeria pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie pétrolière et gazière en amont du Nigeria

Statistiques sur la part de marché du pétrole et du gaz en amont du Nigeria 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse du pétrole et du gaz en amont du Nigeria comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)