Taille et part du marché des paiements mobiles

Analyse du marché des paiements mobiles par Mordor Intelligence

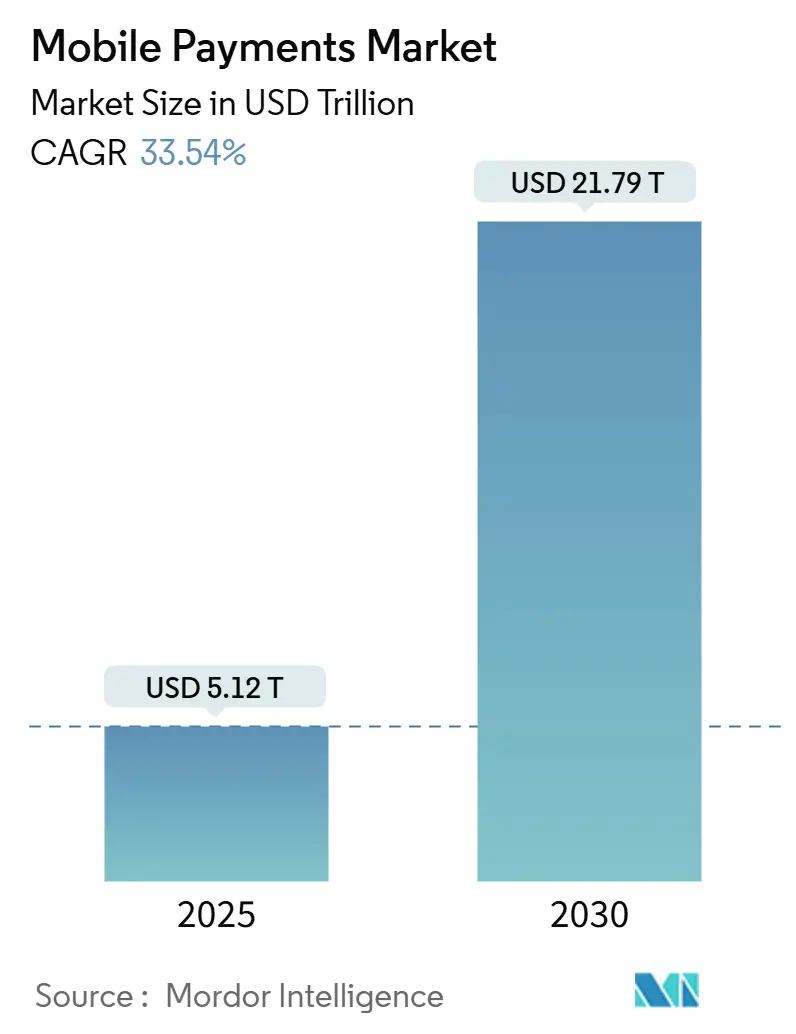

La taille du marché des paiements mobiles s'élève à 5 120 milliards USD en 2025 et devrait atteindre 21 790 milliards USD d'ici 2030, affichant un TCAC de 33,54 % sur la période. L'adoption rapide des rails en temps réel soutenus par les gouvernements, les programmes de remise sur les frais marchands subventionnés et la consolidation autour d'écosystèmes de super-applications sous-tendent cette expansion. Le déploiement solide des paiements de proximité, alimenté par les projets de transport NFC, réduit l'écart historique avec les canaux de commerce à distance, tandis que les portefeuilles compte-à-compte continuent de comprimer l'économie traditionnelle des cartes. Les économies émergentes contournent l'infrastructure héritée, transférant l'avantage concurrentiel vers des plateformes axées sur le mobile et favorisant de nouveaux pools de revenus dans la monétisation des données et les services à valeur ajoutée. L'accent réglementaire croissant sur le règlement instantané, la confidentialité et l'interopérabilité transfrontalière remodèle davantage les modèles d'affaires à travers le marché des paiements mobiles. [1]Board of Governors, "Instant Payments: An Overview," Federal Reserve, federalreserve.gov

Points clés du rapport

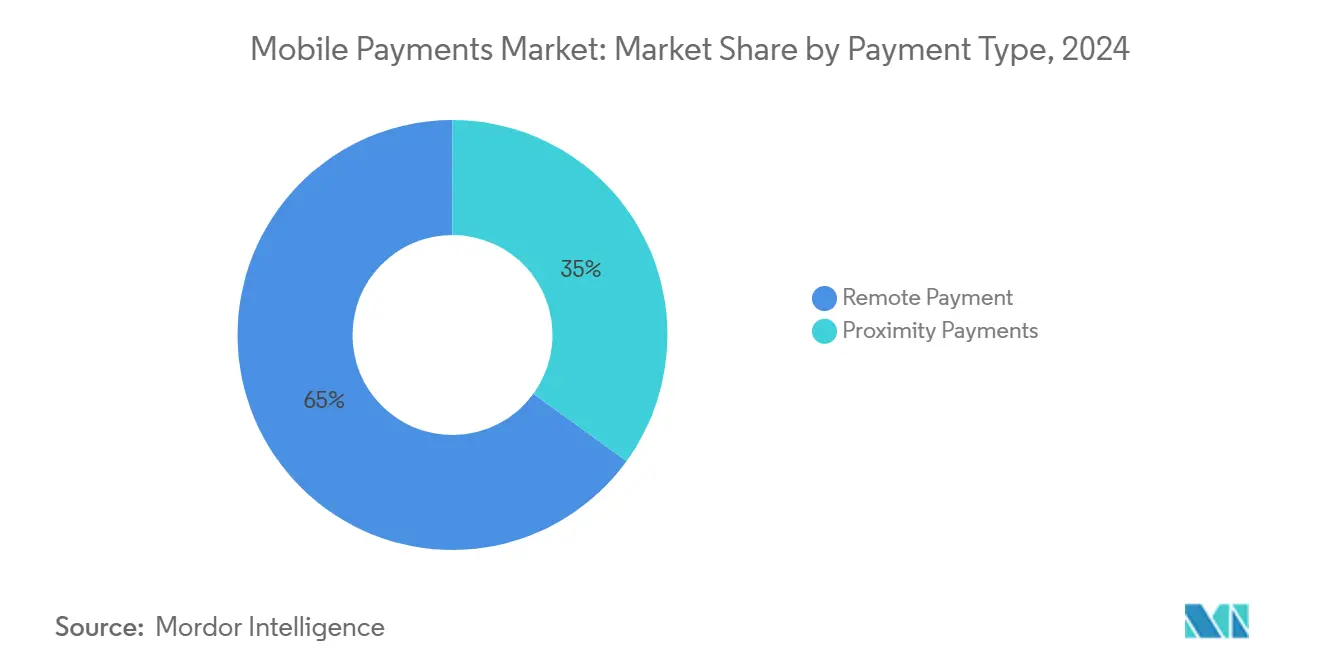

- Par type de paiement : Les transactions à distance détenaient 65,01 % de la part de marché des paiements mobiles en 2024, tandis que les paiements de proximité devraient croître à un TCAC de 36,84 % jusqu'en 2030.

- Par type de transaction : Les flux personne-à-marchand dominaient avec 38,45 % de part en 2024 ; les paiements POS en magasin enregistrent les meilleures perspectives de croissance à 37,78 % de TCAC jusqu'en 2030.

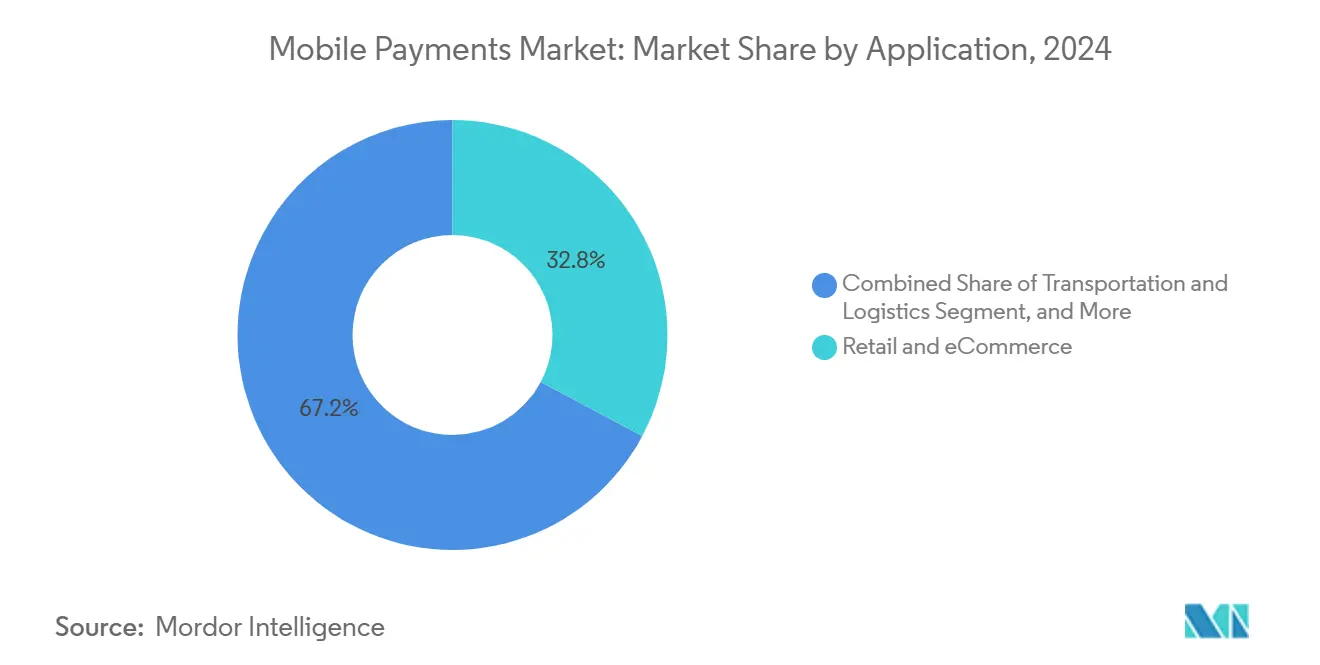

- Par application : Le commerce de détail et l'e-commerce ont capturé 32,78 % de part de revenus en 2024, mais le transport et la logistique progressent à un TCAC de 39,65 % jusqu'en 2030.

- Par utilisateur final : Les utilisateurs personnels représentaient 72,36 % de la taille du marché des paiements mobiles en 2024, tandis que l'usage professionnel croît le plus rapidement à 35,03 % de TCAC.

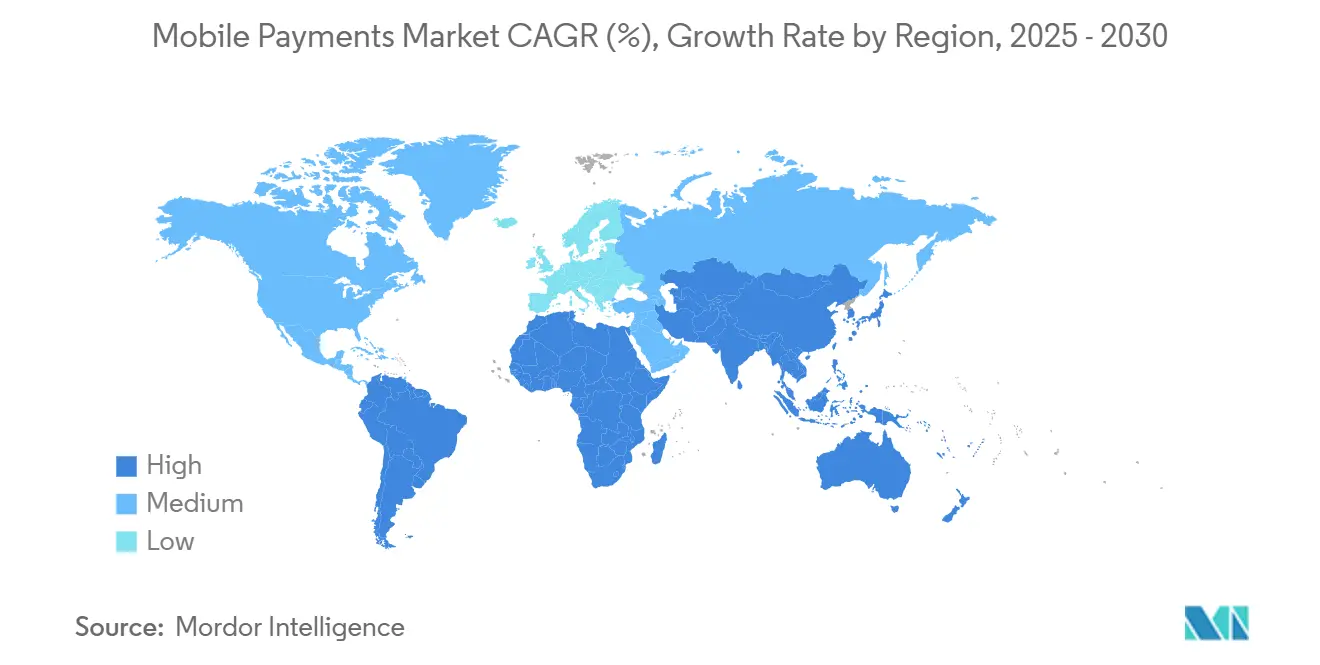

- Par géographie : L'Amérique du Nord commandait 39,04 % de part en 2024 ; l'Asie-Pacifique présente la trajectoire la plus forte avec un TCAC de 34,76 % jusqu'en 2030.

Tendances et insights du marché mondial des paiements mobiles

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Adoption explosive des rails en temps réel de type UPI et PIX en APAC et LATAM | +8.5% | Cœur APAC, expansion LATAM | Moyen terme (2-4 ans) |

| MDR marchands subventionnés alimentant l'adoption des codes QR en Inde et Indonésie | +6.2% | Inde, Indonésie, Asie du Sud-Est | Court terme (≤ 2 ans) |

| Verrouillages d'écosystème de super-applications par les majors technologiques chinois et d'Asie du Sud-Est | +7.8% | Chine, Asie du Sud-Est, retombées vers MEA | Long terme (≥ 4 ans) |

| Projets de transport NFC accélérant les dépenses urbaines de proximité | +4.9% | Amérique du Nord, Europe, APAC urbain | Moyen terme (2-4 ans) |

| Portefeuilles A2A sans interchange comprimant les frais de carte et déplaçant les volumes | +5.6% | Mondial, mené par le Brésil, l'Inde, l'UE | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption explosive des rails en temps réel de type UPI et PIX

Les systèmes de paiement instantané parrainés par les gouvernements ont réorganisé l'économie des règlements en supprimant les frais d'intermédiaires et en fournissant une disponibilité 24h/24 et 7j/7, créant des avantages de coût matériels par rapport aux réseaux de cartes. Le PIX du Brésil a traité 6 milliards de transactions mensuelles en 2025, avec des projections que 58 % des dépenses e-commerce utiliseront PIX dans les cinq ans. L'UPI de l'Inde démontre une échelle similaire, incitant à la réplication régionale à travers la Thaïlande et d'autres marchés ASEAN. Ces rails souverains localisent les données, renforcent la supervision monétaire et accélèrent le marché des paiements mobiles vers des modèles compte-à-compte. Les processeurs traditionnels font face à une érosion de parts alors que les marchés émergents contournent l'infrastructure héritée.

MDR marchands subventionnés stimulant l'adoption des codes QR

Les régimes marchands sans frais ou fortement réduits en Inde et en Indonésie réduisent considérablement la friction d'acceptation pour les petits détaillants, accélérant la pénétration des codes QR. L'Inde a alloué 1 500 crores INR (180 millions USD) pour les incitations UPI en FY 2024-25, tandis que le QRIS d'Indonésie n'applique aucun frais marchand sur les micro-transactions, favorisant la formalisation des secteurs à forte intensité de liquidités. Alors que les subventions s'amenuisent, les décideurs politiques planifient des régimes MDR échelonnés pour assurer la durabilité à long terme sans inverser les gains d'adoption. L'initiative élargit les pools de marchands adressables et consolide la préférence domestique pour les paiements natifs mobiles, soulevant davantage le marché des paiements mobiles.

Verrouillages d'écosystème de super-applications

Les majors technologiques chinois et d'Asie du Sud-Est intègrent les paiements dans les plateformes de style de vie, générant un engagement quotidien adhérent que les portefeuilles autonomes peinent à égaler. AlipayHK prend désormais en charge le transport, la restauration et la planification financière dans une seule interface, desservant plus de 150 000 points de vente et couvrant 90 % du transport de Hong Kong. La portée transfrontalière s'étend grâce aux partenariats Alipay+, permettant aux touristes de payer à l'étranger tout en conservant l'UX de leur portefeuille d'origine. La monétisation passe des frais de transaction aux services axés sur les données, renforçant le pouvoir de marché et approfondissant l'orientation écosystémique du marché des paiements mobiles.

Projets de transport NFC

Les autorités de transport offrent des cas d'usage à haute fréquence qui normalisent le comportement de paiement par contact. La MTA de New York note que 76 % des usagers réguliers utilisent le système OMNY, économisant 20 millions USD annuellement en coûts d'émission de cartes. [2]MTA Press Office, "OMNY Monthly Update," Metropolitan Transportation Authority, new.mta.info Des déploiements similaires à Séoul et Londres montrent que l'adoption par les usagers grimpe une fois que les options sans contact en boucle ouverte sont présentes. Ces projets étendent les dépenses de proximité, enrichissent les données de localisation pour l'analyse urbaine et soutiennent la croissance du marché des paiements mobiles dans les régions développées.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Standards de tokenisation fragmentés entravant l'acceptation inter-portefeuilles | -3.2% | Mondial, particulièrement transfrontalier | Moyen terme (2-4 ans) |

| Ratios de rétrofacturation élevés dans les transactions transfrontalières financées par portefeuille | -2.8% | Corridors transfrontaliers mondiaux | Court terme (≤ 2 ans) |

| Lacunes d'interopérabilité NFC en magasin dans les flux double-contact américains | -1.9% | Amérique du Nord, marchés UE sélectifs | Court terme (≤ 2 ans) |

| Friction AML/KYC ralentissant l'intégration des portefeuilles dans les banques Tier-2 d'Afrique | -2.1% | Afrique subsaharienne, marchés émergents | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Standards de tokenisation fragmentés entravant l'acceptation inter-portefeuilles

Les formats de tokens incohérents forcent les marchands à jongler avec plusieurs SDK, élevant les coûts d'intégration et la friction de checkout. L'engagement de Mastercard d'éliminer la saisie manuelle de carte d'ici 2030 souligne la reconnaissance industrielle du problème, avec 30 % de son trafic déjà tokenisé. [3]Editorial Team, "Tokenization Milestones," Mastercard Newsroom, mastercard.com Bien que des organismes comme le NFC Forum proposent des spécifications de contact polyvalent, l'adoption reste inégale. Sans alignement, l'acceptation inter-portefeuilles traîne, tempérant la croissance du marché des paiements mobiles.

Ratios de rétrofacturation élevés dans les portefeuilles transfrontaliers

Le risque de fraude augmente lorsque la vérification d'identité varie selon les juridictions. Le Conseil de stabilité financière appelle à une surveillance plus stricte des fournisseurs de paiements transfrontaliers, citant une incidence élevée de rétrofacturations. Des start-ups comme Fingo Africa exploitent l'AML pilotée par IA pour atteindre 98 % de précision de détection de fraude, mais les coûts d'implémentation dissuadent les petits opérateurs. Jusqu'à ce qu'une conformité standardisée émerge, les taux de litige élevés contraignent les volumes transfrontaliers du marché des paiements mobiles.

Analyse de segment

Par type de paiement : Le leadership à distance face à l'accélération de proximité

Les transactions à distance représentaient 65,01 % du marché des paiements mobiles en 2024, reflétant l'élan du e-commerce. Les flux de proximité, cependant, devraient progresser à un TCAC de 36,84 %, soutenus par le déploiement généralisé de NFC dans le commerce de détail et le transport. La taille du marché des paiements mobiles pour les canaux de proximité est prête à combler l'écart alors que les normes sans contact se répandent dans les secteurs de l'épicerie et de la restauration rapide. Les stratégies de portefeuille unifiées offrent désormais scanner-pour-acheter, contact-pour-voyager et checkout in-app sous une seule interface, érodant les distinctions de canaux et favorisant la fidélité omnicanale. Les fournisseurs de technologie mettent l'accent sur la sécurité périphérique et la gestion du cycle de vie des tokens pour assurer la parité entre les cas d'usage à distance et en face-à-face.

L'adoption croissante du transport illustre la montée en puissance de la proximité. La Californie enregistre 69 % de pénétration sans contact pour les trajets par carte de débit, tandis que les chariots connectés au cloud de Singapour intègrent des chemins de paiement biométriques. [4]Casey Newton, "Google Cloud Powers Smart Carts," Google Cloud, cloud.google.com La convergence continue positionne le marché des paiements mobiles pour des parcours clients mélangés où le contexte, et non l'emplacement, dicte le rail de paiement.

Par type de transaction : Force P2M rencontre la montée du POS en magasin

Les flux personne-à-marchand détenaient 38,45 % de part en 2024, pourtant les volumes POS en magasin devraient croître à 37,78 % de TCAC alors que les détaillants mettent à niveau les terminaux, ajoutent softPOS et s'appuient sur les contacts liés à la fidélité. La taille du marché des paiements mobiles pour le POS en magasin s'étendra alors que les lieux migrent de la bande magnétique vers NFC et QR, bénéficiant aux acquéreurs avec orchestration omnicanale. Les transferts pair-à-pair et les achats d'agents IA émergents remplissent un rôle complémentaire en canalisant les soldes vers les écosystèmes de commerce, maintenant l'adhésion des portefeuilles.

Visa, Mastercard et PayPal prototypent désormais des parcours d'achat autonomes où l'authentification biométrique déclenche une tarification négociée par IA, comprimant les étapes de checkout. Alors que l'automatisation brouille les catégories de transactions, les fournisseurs doivent harmoniser la résolution des litiges et les règles de confidentialité des données entre les contextes de détail et pair, préservant la confiance dans le marché des paiements mobiles.

Par application : Stabilité du commerce de détail contrastée par l'élan du transport

Le commerce de détail et l'e-commerce ont conservé 32,78 % de part en 2024, consolidant son rôle comme base d'adoption des portefeuilles. Les cas d'usage de transport et logistique, cependant, devraient croître de 39,65 % de TCAC jusqu'en 2030, déplaçant la part de marché des paiements mobiles vers les dépenses de mobilité haute fréquence. Les paiements de transport en boucle ouverte, l'agrégation de covoiturage et les versements de coursiers créent une colonne vertébrale de paiement intégrée qui sert à la fois les navetteurs et les marchands.

L'élimination progressive de MetroCard par OMNY de MTA démontre les avantages d'échelle : 85 % de satisfaction client et économies opérationnelles parallèlement aux insights sur l'achalandage. Les opérateurs logistiques intègrent les portefeuilles numériques dans les applications de livraison du dernier kilomètre, améliorant la preuve de livraison et les règlements instantanés des conducteurs. Les détaillants répondent en fusionnant les programmes de fidélité avec les avantages de transport, positionnant les applications pour des offres groupées intersectorielles au sein du marché des paiements mobiles.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Prédominance personnelle bascule vers les entreprises

Les utilisateurs personnels commandaient 72,36 % du marché des paiements mobiles en 2024, un héritage des lancements de portefeuilles grand public. L'usage professionnel, prévu à 35,03 % de TCAC, s'accélère alors que les entreprises numérisent les flux de travail des comptes fournisseurs et exigent une visibilité de trésorerie en temps réel. La taille du marché des paiements mobiles pour les segments B2B inclut l'automatisation des dépenses, les décaissements fournisseurs et les connecteurs ERP intégrés, débloquant les efficacités de fonds de roulement.

Mastercard rapporte que 73 % des achats corporatifs en personne sont désormais sans contact, et 35 % tokenisés, soulignant l'appétit d'entreprise pour le paiement par contact sécurisé. Les fournisseurs étendant les API pour la réconciliation de factures et les cartes virtuelles se différencient en réduisant la friction back-office. Les super-applications de petites entreprises offrant des portefeuilles personnels et marchands combinés brouillent davantage les lignes de segmentation des utilisateurs, soutenant l'expansion généralisée du marché des paiements mobiles.

Analyse géographique

L'Amérique du Nord détenait 39,04 % de part en 2024 sur la force des rails de cartes établis, de la possession étendue de smartphones et de la couverture robuste de terminaux NFC. Pourtant la croissance incrémentale se modère alors que la saturation approche et que les marchands contestent les frais de glissement qui totalisaient 187,2 milliards USD en 2024. L'examen réglementaire, incluant la Credit Card Competition Act, ouvre l'espace pour des options natives mobiles à moindre coût. Le modèle de commission in-app réduit d'Apple suite aux décisions antitrust crée des canaux additionnels pour les portefeuilles alternatifs, poussant le marché des paiements mobiles vers une économie plus compétitive.

L'Asie-Pacifique progresse à un TCAC de 34,76 %, propulsée par l'adoption massive d'UPI, des systèmes de type Pix et des écosystèmes de super-applications. La Chine enregistre 82 % de pénétration de portefeuilles dans l'e-commerce ; l'Inde dépasse 50 % dans les magasins en ligne et physiques. La pénétration internet mobile a atteint 51 % de la population en 2023, et l'usage des liquidités devrait chuter à 14 % d'ici 2027. Les gouvernements exploitent les rails numériques pour livrer les subventions, intégrant davantage les portefeuilles dans la vie quotidienne. Les cadres d'interopérabilité régionaux, comme la liaison de codes QR ASEAN, favorisent l'acceptation marchande transfrontalière, élargissant le marché des paiements mobiles.

L'Europe connaît un progrès régulier sous les mandats de paiement instantané et les pilotes euro numérique à venir. La Banque centrale européenne décrit les exigences de capacité hors ligne et les standards de confidentialité élevés, assurant que toute CBDC complète les schémas existants. L'Amérique latine présente une montée en puissance rapide à travers le PIX du Brésil, atteignant 64 milliards de transactions en 2024 et préparant les extensions NFC, tandis que la Colombie et l'Argentine déploient des blueprints similaires. Le Moyen-Orient et l'Afrique affichent des trajectoires mixtes : les États du Golfe dirigent les couches de paiement de villes intelligentes, tandis que les goulots d'étranglement AML/KYC ralentissent l'intégration des banques africaines Tier-2. Les fournisseurs de conformité pilotés par IA comme Flagright réduisent les temps d'intégration de 80 %, signalant une hausse future pour le marché des paiements mobiles.

Paysage concurrentiel

La concurrence reste régionalement fragmentée. Visa et Mastercard contrôlent la plupart des compensations transfrontalières mais perdent des parts domestiques où les rails sans frais prévalent. Visa a affiché 9,5 milliards USD de revenus nets au Q1 2025, mais fait face à l'examen du DOJ sur les pratiques de routage débit. Mastercard répond à travers l'analyse de fraude à valeur ajoutée et les innovations de cartes commerciales, atteignant 17 % de croissance de revenus et 35 % de pénétration de tokenisation. Apple élargit sa portée via le support du navigateur Chrome et les partenariats BNPL, après avoir discontinué son pilote BNPL interne, indiquant une stratégie de plateforme plutôt que de prêt direct.

Les acteurs chinois Alipay et WeChat Pay maintiennent une domination quasi-totale du marché domestique, exploitant le regroupement de style de vie et l'orchestration de données. Les challengers régionaux comme GrabPay et Paytm exploitent l'économie de super-applications pour s'enraciner en Asie du Sud-Est et en Inde. Stripe mène les acquéreurs spécialisés, rapportant 1,4 billion USD de volume en 2024 sur le dos de clients natifs IA, tandis qu'Adyen capture les migrations omnicanales d'entreprise. Les processeurs européens Worldline et Nexi affrontent la compression de marge face à la concurrence A2A montante.

L'accent stratégique gravite vers l'interopérabilité transfrontalière, l'automatisation B2B et l'atténuation des risques pilotée par IA. Les dépôts de brevets par Block, Circle et TD Bank révèlent des investissements dans la garde sécurisée d'actifs numériques et les portefeuilles programmables. Les fournisseurs capables d'intégrer les paiements avec l'analyse de données et les services de réconciliation se positionnent pour capturer les pools de valeur en expansion dans le marché des paiements mobiles.

Leaders de l'industrie des paiements mobiles

-

Alphabet (Google Pay)

-

Apple Inc.

-

Samsung Electronics (Samsung Pay)

-

PayPal Holdings

-

Amazon Pay

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : FairPrice Group et Google Cloud ont lancé le concept "Store of Tomorrow" présentant des chariots connectés au cloud, scan-and-pay et checkout biométrique, signalant un virage vers des parcours de commerce autonome.

- Juin 2025 : T-money a activé la compatibilité Apple Pay à travers le transport coréen, étendant l'acceptation NFC du transport aux achats quotidiens et renforçant la commodité des portefeuilles.

- Mai 2025 : Visa a acquis Featurespace pour intégrer la prévention de fraude comportementale avancée dans sa pile de traitement, renforçant la notation de risque en temps réel au sein du marché des paiements mobiles.

- Avril 2025 : Un tribunal américain a tenu Apple en outrage civil pour violations anti-orientation, bloquant les frais de commission sur les paiements hors-app et diminuant l'influence de gardien à l'intérieur des écosystèmes iOS.

Portée du rapport mondial sur le marché des paiements mobiles

Les paiements mobiles automatisent les systèmes de paiement en offrant une méthode alternative de paiement utilisant un appareil électronique portable comme un mobile ou une tablette. Les paiements mobiles peuvent aussi être utilisés pour les transferts de fonds numériquement plutôt que de payer avec un chèque ou des liquidités. La technologie de paiement mobile fournit diverses applications dans les industries d'utilisateurs finaux comme les billets de cinéma, la nourriture et les magasins de détail.

Le marché des paiements mobiles est segmenté par type de paiement (NFC, basé QR, paiements numériques en ligne, basé texte) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique). Le rapport offre des prévisions de marché et la taille en valeur (USD) pour tous les segments ci-dessus.

| Paiements de proximité |

| Paiements à distance |

| Pair-à-pair (P2P) |

| Point de vente en magasin (POS) |

| Personne-à-marchand (P2M/Checkout) |

| Autres types de transaction |

| Commerce de détail et e-commerce |

| Transport et logistique |

| Hôtellerie et restauration |

| Gouvernement et secteur public |

| Autres applications (Éducation, santé) |

| Personnel |

| Entreprise |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

| Par type de paiement | Paiements de proximité | ||

| Paiements à distance | |||

| Par type de transaction | Pair-à-pair (P2P) | ||

| Point de vente en magasin (POS) | |||

| Personne-à-marchand (P2M/Checkout) | |||

| Autres types de transaction | |||

| Par application | Commerce de détail et e-commerce | ||

| Transport et logistique | |||

| Hôtellerie et restauration | |||

| Gouvernement et secteur public | |||

| Autres applications (Éducation, santé) | |||

| Par utilisateur final | Personnel | ||

| Entreprise | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des paiements mobiles ?

Le marché des paiements mobiles s'élève à 5 120 milliards USD en 2025.

À quelle vitesse le marché des paiements mobiles devrait-il croître ?

Il devrait croître à un TCAC de 33,54 %, atteignant 21 790 milliards USD d'ici 2030.

Quelle région croît le plus rapidement dans les paiements mobiles ?

L'Asie-Pacifique devrait s'étendre à un TCAC de 34,76 % jusqu'en 2030, dépassant les autres régions.

Pourquoi les paiements de proximité gagnent-ils du terrain ?

Les projets de transport NFC et les mises à niveau de commerce de détail sans contact stimulent un TCAC de 36,84 % dans les transactions de proximité.

Qu'est-ce qui stimule l'adoption professionnelle des paiements mobiles ?

Les entreprises recherchent la gestion de trésorerie en temps réel et la réconciliation automatisée, menant à un TCAC de 35,03 % dans le segment professionnel.

Comment les portefeuilles compte-à-compte affectent-ils les réseaux de cartes ?

Les rails en temps réel sans interchange comme PIX et FedNow déplacent les volumes des cartes traditionnelles, pressant les modèles de revenus basés sur les frais.

Dernière mise à jour de la page le: