Taille et part du marché des paiements numériques

Analyse du marché des paiements numériques par Mordor Intelligence

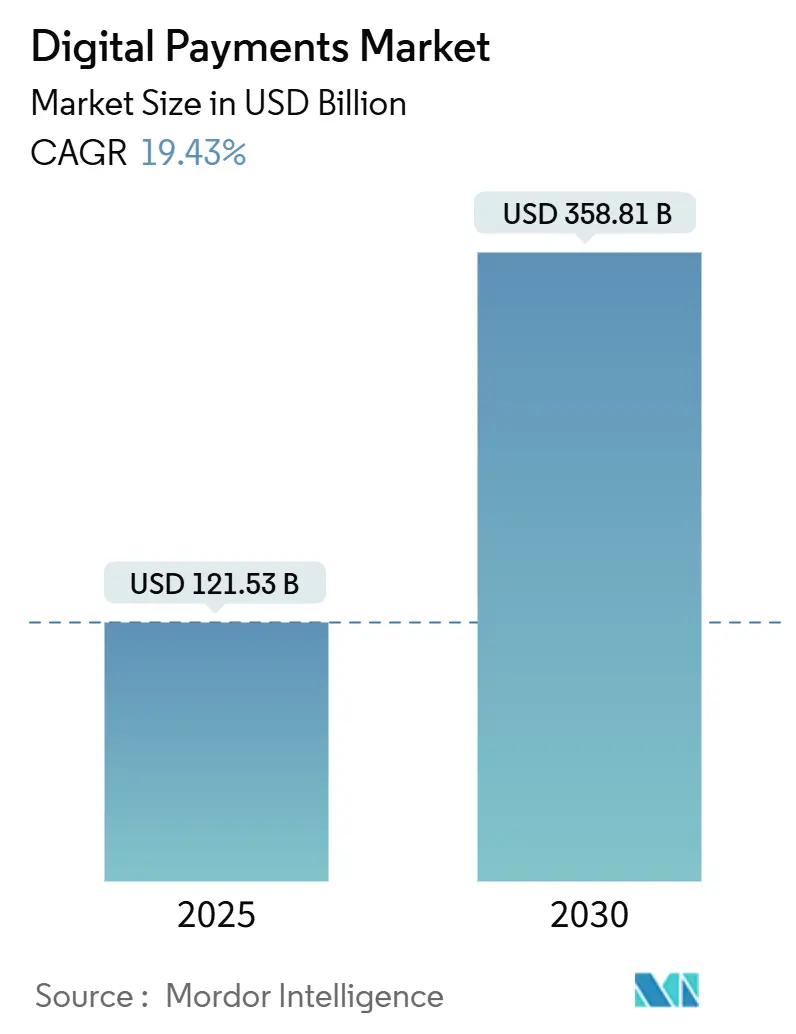

La taille du marché des paiements numériques est estimée à 121,53 milliards USD en 2025 et devrait atteindre 358,81 milliards USD d'ici 2030, reflétant un TCAC de 19,43 % pour la période 2025-2030. Cette perspective solide est façonnée par une réglementation synchronisée dans les principales économies, la diffusion de rails de paiement interopérables et la demande croissante pour un commerce transfrontalier fluide. Les interactions entre les grands réseaux de cartes et les méthodes de paiement alternatives redéfinissent les frontières concurrentielles, tandis que l'intelligence artificielle élève la barre pour la prévention de la fraude et la prise de décision en temps réel. Les opportunités stratégiques émergent là où les marchés matures fournissent une stabilité de volume et les régions émergentes offrent une expansion rapide, encourageant les processeurs à équilibrer les investissements dans l'efficacité avec des mouvements vers des corridors à forte croissance. La clarté réglementaire autour de la tokenisation et des paiements instantanés compresse les coûts de fragmentation, récompensant les précurseurs qui alignent les feuilles de route produit avec les nouveaux modèles de conformité.

Points clés du rapport

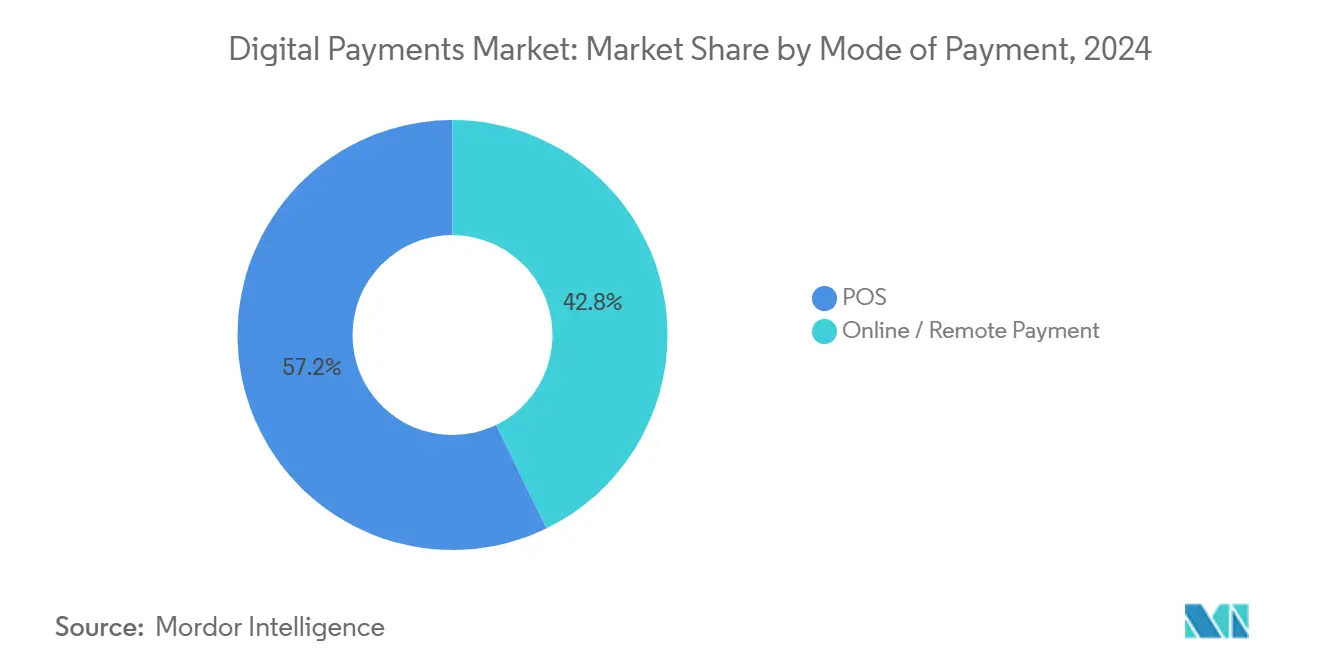

- Par mode de paiement, le point de vente a dominé avec 57,2 % de la part du marché des paiements numériques en 2024, tandis que les paiements en ligne et à distance devraient progresser à un TCAC de 18,6 % jusqu'en 2030.

- Par composant, les solutions ont détenu 63,4 % des revenus en 2024 ; les services devraient croître à un TCAC de 20,4 % jusqu'en 2030.

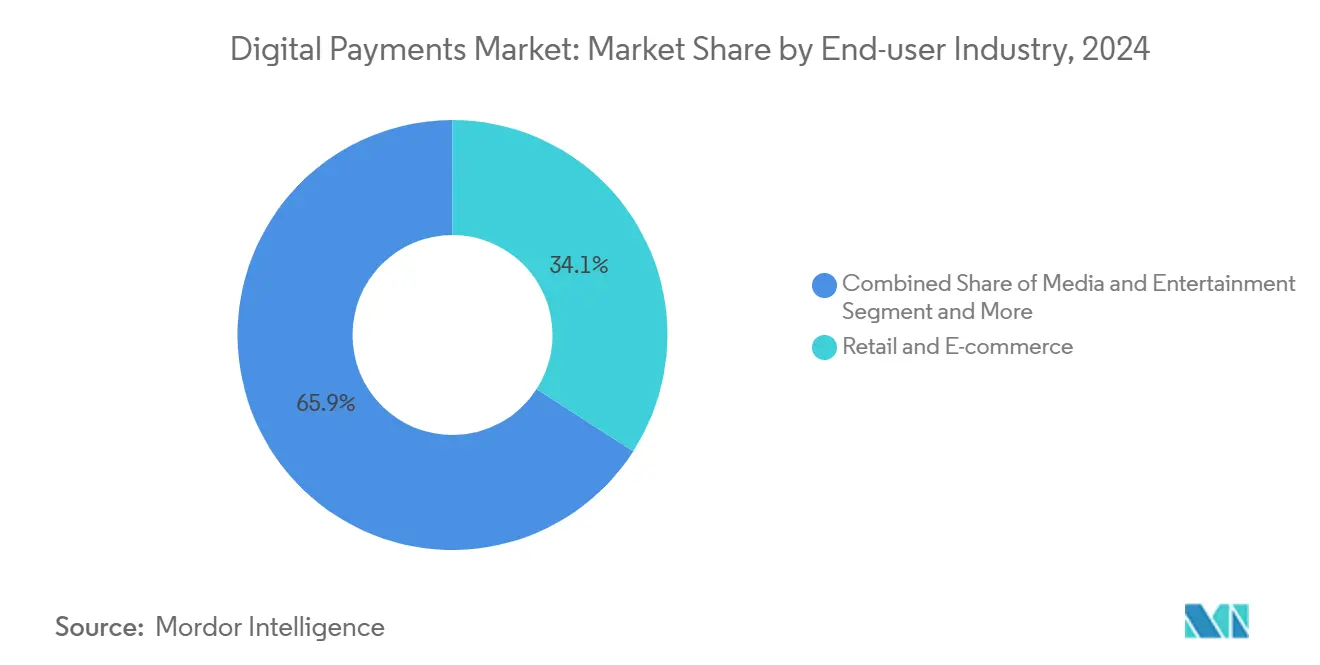

- Par secteur d'utilisateur final, le commerce de détail et l'e-commerce ont représenté 34,1 % de la taille du marché des paiements numériques en 2024, tandis que la santé devrait croître à un TCAC de 21,7 % jusqu'en 2030.

- Par taille d'entreprise, les grandes entreprises ont capturé 68,8 % des revenus en 2024, mais les petites et moyennes entreprises afficheront la croissance la plus rapide à un TCAC de 22,9 % jusqu'en 2030.

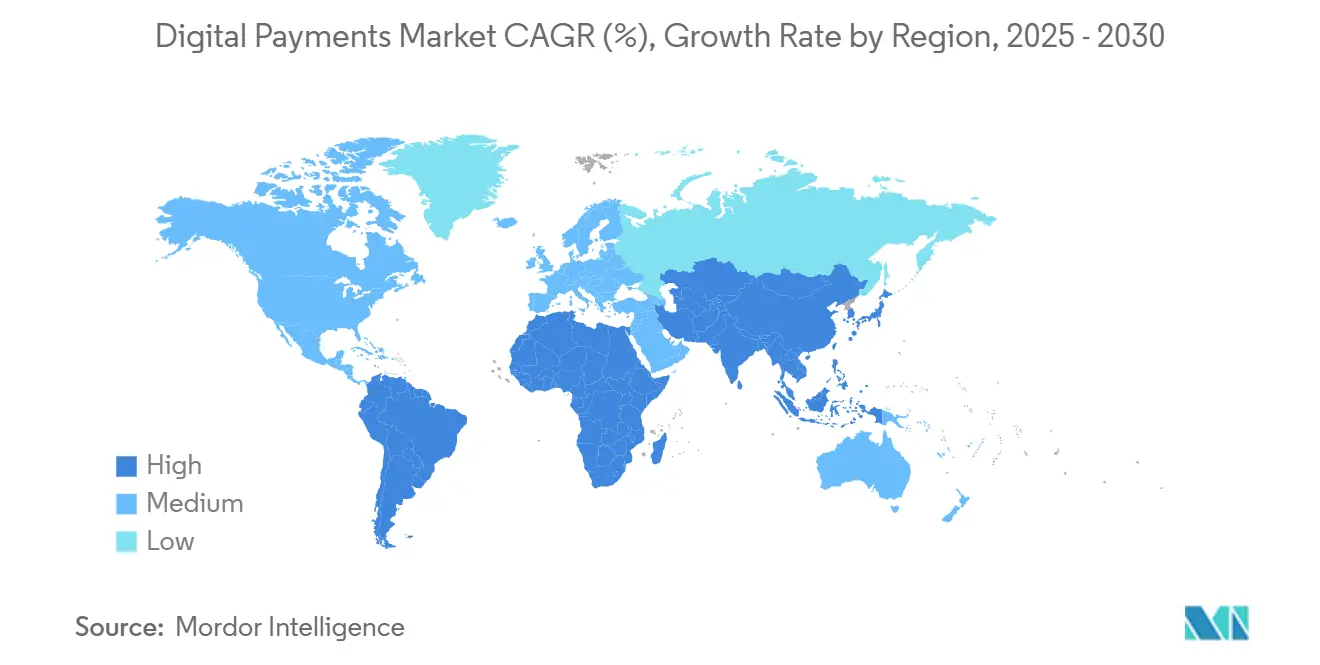

- Par géographie, l'Amérique du Nord a commandé 38,3 % des revenus en 2024 ; l'Asie-Pacifique devrait enregistrer un TCAC de 17,3 % jusqu'en 2030.

Tendances et perspectives du marché mondial des paiements numériques

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation de la poussée des paiements par QR-code en Asie du Sud-Est | +3.2% | Cœur de l'ASEAN, débordement vers l'Asie du Sud | Moyen terme (2-4 ans) |

| Les mandats de tokenisation de l'UE stimulent la sécurité en ligne | +2.8% | Europe principalement, adoption mondiale suivante | Long terme (≥ 4 ans) |

| Demande de commerce électronique transfrontalier pour les APM en Amérique du Sud | +2.1% | Amérique du Sud, extension à LATAM | Moyen terme (2-4 ans) |

| Augmentation de l'adoption BNPL de la génération Z en Amérique du Nord | +1.9% | Amérique du Nord, s'étendant aux marchés développés | Court terme (≤ 2 ans) |

| Régimes de versement de salaire instantané dans le CCG | +1.4% | États du CCG, expansion potentielle MEA | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

La standardisation des paiements par QR-Code stimule l'intégration de l'Asie du Sud-Est

L'infrastructure QR standardisée se développe rapidement, car QRIS d'Indonésie a traité 779 millions de transactions d'une valeur de 82 billions IDR (5,4 milliards USD) au T4 2024, connectant 55 millions d'utilisateurs et 36 millions de commerçants. [1]Katadata Research, "QRIS Catapults Digital Transactions in Indonesia," katadata.co.id La liaison transfrontalière avec la Thaïlande établit un modèle qui pourrait réduire les coûts de transfert de fonds jusqu'à 50 %, positionnant l'ASEAN pour des corridors de paiement intégrés. Le leadership gouvernemental permet aux micro-entreprises d'accepter les paiements numériques sans historiques de crédit, accélérant l'inclusion financière.

Les mandats de tokenisation de l'UE établissent des standards de sécurité mondiaux

Le règlement sur les marchés des crypto-actifs est entré en vigueur en décembre 2024 et oblige la tokenisation pour les actifs numériques, influençant les processeurs au-delà de l'Europe. L'émission par Visa d'1 milliard de tokens à travers l'Asie-Pacifique montre comment la conformité construit des couches de sécurité évolutives qui améliorent l'expérience utilisateur. Les règles de tokens adossés à des réserves façonnent la conception mondiale des stablecoins, tandis que les orientations de la Banque centrale européenne sur un euro numérique ajoutent des points de contrôle d'interopérabilité.[2]European Central Bank, "Digital Euro Rulebook Preparation," ecb.europa.eu

Le commerce électronique transfrontalier alimente l'adoption de méthodes de paiement alternatives

Le commerce numérique de l'Amérique latine suit une trajectoire vers 950 milliards USD d'ici 2026, ce qui stimule la préférence pour les systèmes instantanés comme PIX du Brésil et CoDi du Mexique. Les orchestrateurs régionaux tels que Kushki ont traité 140 millions de transactions d'une valeur de 15 milliards USD en 2023, agrégeant les rails locaux en API uniques pour les commerçants mondiaux. Les systèmes de paiement rapide soutenus par les banques centrales dans 15 pays ouvrent la voie à des transferts de fonds rentables.

L'adoption BNPL de la génération Z remodèle les marchés du crédit nord-américains

Le Buy Now Pay Later a pénétré les services essentiels en 2024, avec une utilisation dans les services publics dépassant les cartes de crédit chez les cohortes plus jeunes. La recherche de la Réserve fédérale de Kansas City montre que les utilisateurs BNPL font face à des contraintes de timing de liquidité distinctes plutôt qu'à des lacunes d'accès au crédit, révélant de nouvelles considérations de scoring de crédit. Les commerçants intègrent BNPL pour augmenter la conversion tandis que les processeurs affinent les modèles de risque pour gérer l'examen réglementaire.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Règles KYC fragmentées dans les Caraïbes défient le marché | -1.8% | États des Caraïbes, affectant les flux transfrontaliers | Long terme (≥ 4 ans) |

| Augmentation de l'adoption de la préférence pour l'argent liquide en Afrique rurale | -2.3% | Zones rurales d'Afrique subsaharienne | Moyen terme (2-4 ans) |

| Coûts croissants de fraude CNP pour les commerçants de niveau intermédiaire | -2.7% | Mondial, concentré dans les segments e-commerce | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Les règles KYC fragmentées des Caraïbes créent des frictions

Les normes anti-blanchiment divergentes à travers les nations des Caraïbes obligent les processeurs à gérer plusieurs programmes de conformité, augmentant le coût de service et ralentissant l'intégration régionale.

La préférence pour l'argent liquide de l'Afrique rurale limite la pénétration numérique

Les transactions de monnaie mobile ont atteint 1,68 billion USD en 2024, pourtant la dépendance rurale à l'argent liquide persiste en raison d'infrastructures inégales et d'un écart de genre de 21 % dans la propriété de comptes. [3]: GSMA, "State of the Industry Report on Mobile Money 2024," gsma.com Les contraintes de liquidité et le temps de fonctionnement limité du réseau dissuadent l'utilisation numérique cohérente, freinant une portée de marché plus profonde.

Analyse par segment

Par mode de paiement : la dominance PDV fait face à la disruption numérique

Les canaux de point de vente ont représenté 57,2 % de la taille du marché des paiements numériques en 2024, mais les options en ligne et à distance croissent à un TCAC de 18,6 % jusqu'en 2030. Cette trajectoire reflète la valeur des paiements mobiles européens grimpant de 4 milliards EUR (4,4 milliards USD) en 2017 à 195 milliards EUR (212,6 milliards USD) en 2024, validant l'adoption menée par les politiques. Les préférences sans contact, citées par 49,1 % des voyageurs voulant des paiements mobiles permanents, continuent de pousser les commerçants à moderniser l'infrastructure d'acceptation. La diffusion des rails de paiement instantané brouille les lignes de canal, donc les fournisseurs intègrent une orchestration unifiée qui couvre les flux en magasin, web et in-app. L'autorisation en temps réel avec des moteurs de risque pilotés par l'IA donne aux fournisseurs PDV un différenciateur alors que le volume distant migre vers les portefeuilles et le paiement par banque.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par composant : la croissance des services dépasse le développement des solutions

Les solutions ont commandé 63,4 % des revenus en 2024, tandis que les services progressent à un TCAC de 20,4 %, montrant que l'expertise en mise en œuvre pilote maintenant la part de portefeuille. Fiserv a repositionné sa pile Clover du matériel vers l'activation du commerce, livrant une expansion à deux chiffres du chiffre d'affaires et la preuve que les services approfondissent l'engagement. Stripe a traité 1,4 billion USD en 2024, avec un embarquement centré sur les développeurs soulignant comment les services d'orchestration capturent les commerçants qui changent. Les services consultatifs et de conformité sont en demande car MiCA, les mandats de paiement instantané et la migration ISO 20022 augmentent la complexité. Une opportunité transfrontalière significative existe pour les entreprises qui regroupent le règlement, le FX et la déclaration fiscale dans des API en marque blanche.

Par secteur d'utilisateur final : la santé mène la transformation numérique

Le commerce de détail et l'e-commerce ont conservé 34,1 % des revenus en 2024, mais la santé mène le terrain à un TCAC de 21,7 % jusqu'en 2030, soutenue par l'intégration des dossiers de santé électroniques et l'automatisation de la chaîne d'approvisionnement. La facturation numérique élimine les chèques papier et améliore les flux de trésorerie, augmentant la satisfaction des patients. Les études de terrain au Sénégal attestent de 88,9 % de satisfaction parmi les travailleurs de la santé utilisant les versements numériques, renforçant l'élan d'adoption. Le voyage, les médias et les services publics suivent de près alors que l'expérience consommateur et les demandes de déclaration réglementaire convergent sur des expériences de checkout unifiées.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par taille d'entreprise : les PME stimulent l'adoption grâce à la finance intégrée

Les grandes entreprises ont généré 68,8 % des revenus en 2024, pourtant les PME croissent à un TCAC de 22,9 %, propulsées par des piles de finance intégrée plug-and-play qui compressent le temps de mise sur le marché. Square maintient le leadership dans l'acquisition de micro-commerçants, bien que Fiserv gagne des parts grâce aux mises à niveau Clover et à l'intégration Payfare. Les fournisseurs API-first livrent des fonctions modulaires de paiements, de prêts et de trésorerie qui correspondent aux écosystèmes de plateformes à croissance rapide. Les bacs à sable réglementaires à travers plusieurs juridictions permettent aux PME de piloter le règlement tokenisé avec un risque de conformité limité.

Analyse géographique

L'Amérique du Nord a détenu 38,3 % des revenus en 2024, soutenue par la dominance des réseaux de cartes et le déploiement de FedNow, pourtant la pression concurrentielle s'intensifie alors que l'Asie-Pacifique affiche un TCAC de 17,3 % jusqu'en 2030. L'émergence d'initiatives de stablecoin soutenues par les grandes banques américaines signale que les rails de monnaie numérique pourraient réduire les frictions de règlement à travers le corridor Canada-États-Unis-Mexique, favorisant de nouveaux modèles de service.

L'Asie-Pacifique est le moteur de croissance principal, alimenté par les pilotes de yuan numérique de la Chine, l'expansion UPI de l'Inde et l'impact régional de l'intégration QRIS. L'Indonésie seule a traité 5,4 milliards USD en paiements QR au T4 2024, confirmant l'effet de réseau des codes standardisés. Les processeurs locaux forment des alliances avec des passerelles mondiales pour combler les lacunes de conformité, tandis que les réformes d'acquisition directe du Japon encouragent l'entrée de PSP étrangers.

L'Europe tire parti du leadership réglementaire. MiCA supprime la fragmentation, et le règlement sur les paiements instantanés effectif en janvier 2025 force les banques à offrir des virements en euros 24h/24, façonnant les priorités d'investissement des processeurs. Les normes de tokens harmonisées encouragent la conception de services transfrontaliers, tandis que les marchés de niche dans les pays nordiques et baltes continuent de piloter les checkouts de paiement par compte basés sur l'open banking.

L'Amérique du Sud, le Moyen-Orient et l'Afrique présentent des courbes d'adoption diverses. PIX du Brésil, CoDi du Mexique et les systèmes de salaire instantané du CCG démontrent chacun comment les rails soutenus par l'État raccourcissent les cycles de règlement et réduisent les coûts des commerçants. Les agents de monnaie mobile à travers l'Afrique ont géré 1,68 billion USD en 2024, pourtant les lacunes rurales demeurent en raison du biais pour l'argent liquide et des défis de fiabilité du réseau.

Paysage concurrentiel

Le marché des paiements numériques présente une concentration modérée croissante dans les capacités. Visa a traité plus de 13 billions USD en 2024, maintenant une marge d'exploitation ajustée de 69,3 % qui finance les investissements dans la tokenisation de réseau et l'analyse de fraude IA. PayPal a servi 434 millions d'utilisateurs actifs et a déplacé 1,68 billion USD, traduisant l'échelle nord-américaine en concurrence de portefeuille européen et croissance de plateforme brésilienne.

La part de 17,15 % de Stripe du pool de traitement mondial de 173,38 milliards USD met en évidence l'attrait des API développeur-first, tandis que son récent relancement de paiement crypto s'aligne avec l'appétit des commerçants pour des écarts FX plus faibles. Le checkout Fastlane d'Adyen utilise PayPal Vaulting pour réduire les frictions de checkout invité de 80 %, illustrant les modèles de partenariat qui élargissent le volume adressable.

La consolidation s'accélère. L'acquisition Payfare de Fiserv élargit l'étendue de la finance intégrée, ciblant un pool de flux de trésorerie libre de 5,5 milliards USD et visant une croissance organique à deux chiffres en 2025. Une décision de tribunal fédéral permettant les paiements in-app tiers déverrouille une opportunité de 100 milliards USD pour Stripe, PayPal et Bolt, qui courent pour livrer des SDK conformes qui améliorent l'économie des commerçants. Les plateformes de fraude d'apprentissage automatique et les couches de règlement tokenisées deviennent des fonctionnalités indispensables, élevant les barrières pour les petits entrants et préparant le terrain soit pour une spécialisation de niche soit pour une acquisition.

Leaders de l'industrie des paiements numériques

-

Paypal Holdings Inc.

-

Visa Inc.

-

Mastercard Incorporated (Mastercard)

-

Amazon Payments Inc. (Amazon.com Inc.)

-

Alphabet Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Apple, Google, Airbnb et X ont ouvert des discussions avec des entreprises crypto pour intégrer les paiements stablecoin, cherchant des frais transfrontaliers plus bas après que les stablecoins ont traité 27,6 billions USD en 2024. Ce mouvement signale l'intention des big-tech de contrôler les coûts de règlement et les flux de données.

- Mai 2025 : Fiserv a étendu Commerce Hub et conclu son acquisition Payfare, ciblant la croissance de la finance intégrée et 5,5 milliards USD de flux de trésorerie libre avec un objectif de revenus organiques de 10-12 %. La stratégie se centre sur le regroupement des cartes de paie et de l'acquisition PME sous une pile cloud unique.

- Mai 2025 : La Banque centrale européenne a publié des orientations techniques pour l'euro numérique, décrivant les normes d'interface que les PSP doivent adopter pour accéder à l'infrastructure d'émission. Les fournisseurs ajustent les systèmes centraux pour se conformer avant les déploiements pilotes.

- Avril 2025 : PayPal a introduit de nouvelles fonctionnalités de portefeuille en Allemagne pour concurrencer Apple Pay et Google Pay, tirant parti de sa base de revenus de 31,8 milliards USD en 2024 pour approfondir la pénétration européenne.

- Mars 2025 : Fitch Ratings a réaffirmé la notation à long terme de PayPal à A- mais a noté que la croissance des profits se modérera à un chiffre moyen alors que l'intensité concurrentielle augmente.

- Janvier 2025 : Le règlement sur les paiements instantanés de l'Union européenne est entré en vigueur, obligeant les PSP de la zone euro à recevoir des virements instantanés et à les envoyer d'ici octobre 2025.

Portée du rapport sur le marché mondial des paiements numériques

Le paiement numérique est effectué en utilisant des canaux numériques. Tant le payeur que le bénéficiaire envoient et reçoivent de l'argent en utilisant des méthodes numériques dans les paiements numériques. Un autre nom pour cela est paiement électronique. Les paiements numériques n'incluent pas d'argent réel. Selon les normes de l'industrie, DP est appelé transactions non-cash via des plateformes numériques. La portée du rapport se limite aux transactions consommateur effectuées par le commerce numérique (paiements effectués via des passerelles de paiement en ligne pour les paiements par carte, débit direct et transactions de point de vente mobile).

Le marché des paiements numériques est segmenté par mode de paiement (point de vente et vente en ligne), par secteur d'utilisateur final (commerce de détail, divertissement, santé, hospitalité), et par géographie (Amérique du Nord, Europe, Asie Pacifique, Amérique latine et Moyen-Orient et Afrique).

Les tailles et prévisions de marché sont fournies en termes de valeur en USD pour tous les segments ci-dessus.

| Point de vente (PDV) |

| Paiement en ligne / à distance |

| Solutions (passerelle, traitement, portefeuille, fraude, autre) |

| Services (conseil, intégration, support) |

| Grandes entreprises |

| Petites et moyennes entreprises (PME) |

| Commerce de détail et e-commerce |

| Médias et divertissement |

| Santé |

| Hospitalité et voyage |

| Autres industries (éducation, services publics, gouvernement) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Pays nordiques | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | CCG |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Reste de l'Afrique |

| Par mode de paiement | Point de vente (PDV) | |

| Paiement en ligne / à distance | ||

| Par composant | Solutions (passerelle, traitement, portefeuille, fraude, autre) | |

| Services (conseil, intégration, support) | ||

| Par taille d'entreprise | Grandes entreprises | |

| Petites et moyennes entreprises (PME) | ||

| Par secteur d'utilisateur final | Commerce de détail et e-commerce | |

| Médias et divertissement | ||

| Santé | ||

| Hospitalité et voyage | ||

| Autres industries (éducation, services publics, gouvernement) | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Pays nordiques | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | CCG | |

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des paiements numériques ?

Le marché des paiements numériques est évalué à 121,53 milliards USD en 2025, et il devrait atteindre 358,81 milliards USD d'ici 2030.

Quelle région croît le plus rapidement dans les paiements numériques ?

L'Asie-Pacifique mène la croissance avec un TCAC de 17,3 % jusqu'en 2030, stimulée par des initiatives telles qu'UPI en Inde et QRIS en Indonésie.

Pourquoi les services dépassent-ils les solutions dans le secteur ?

La complexité réglementaire et la demande des commerçants pour une orchestration API unique rendent les services de mise en œuvre et de conformité plus précieux que les logiciels de traitement commoditisés.

Quelle est l'ampleur de l'opportunité santé dans les paiements numériques ?

La santé est le segment d'utilisateur final à croissance la plus rapide avec un TCAC de 21,7 %, reflétant l'intégration avec les dossiers de santé électroniques et les systèmes de chaîne d'approvisionnement.

Comment le règlement sur les paiements instantanés en Europe influencera-t-il les fournisseurs mondiaux ?

À partir de janvier 2025, les banques doivent recevoir les paiements instantanés en euros, forçant les processeurs du monde entier à améliorer les moteurs de règlement pour rester interopérables avec les clients européens.

Dernière mise à jour de la page le: