Analyse du marché de lautomatisation dusine et des ICS au Mexique

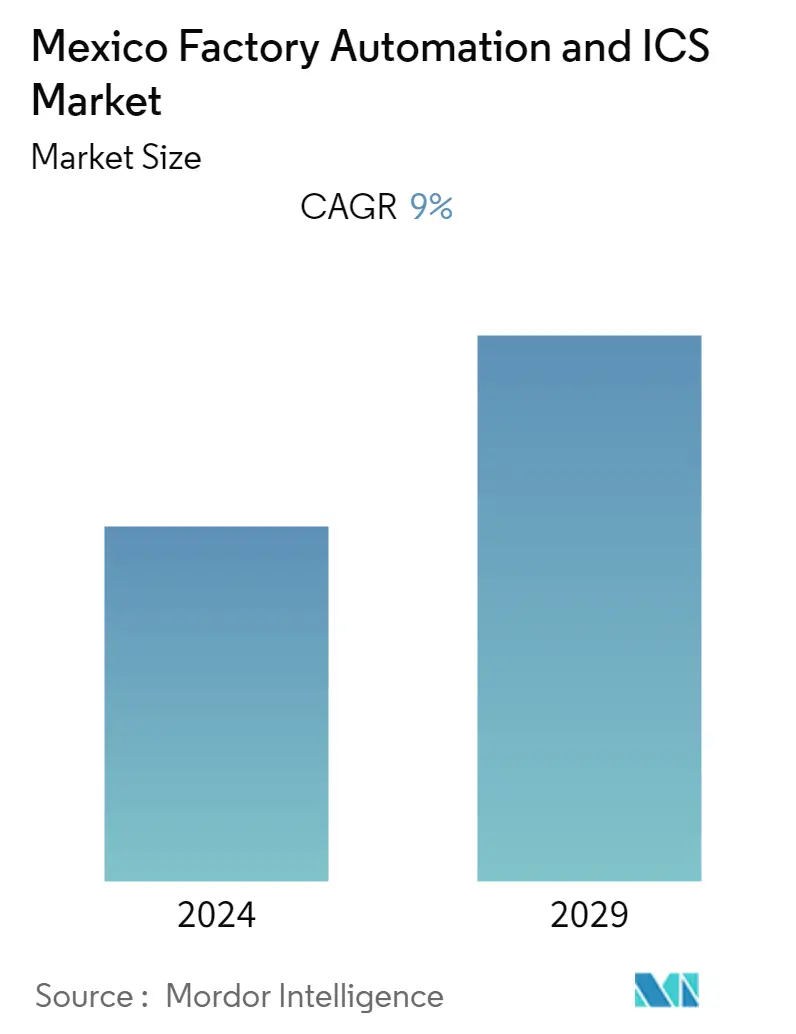

Le marché mexicain de lautomatisation industrielle et des contrôles industriels était évalué à 240,85 milliards USD lannée précédente et devrait enregistrer un TCAC de 9,00 % au cours de la période de prévision pour atteindre 403,93 milliards USD au cours des cinq prochaines années. La hausse des prix de lénergie, plusieurs réglementations environnementales et la tendance générale vers une fabrication durable devraient augmenter le taux dadoption de produits tels que les systèmes de vision industrielle, les robots et autres, augmentant ainsi la demande du marché pour les usines intelligentes. La région connaît une croissance de l'automatisation des usines en raison de l'économie manufacturière du Mexique, qui donne lieu à l'automatisation et est préparée aux investissements industriels entrants. Par exemple, Bosch a récemment investi 100 millions deuros (120 millions de dollars) dans une usine intelligente de pièces automobiles à Celaya, au Mexique, créant ainsi 1200 emplois supplémentaires.

- Le pays constate un essor significatif de l'industrie automobile, avec l'ouverture de nouveaux établissements à volume élevé par Nissan, Honda et Mazda, où la croissance exponentielle du secteur manufacturier du pays est le moteur immédiat de la croissance du marché. En outre, Audi a ouvert une usine intelligente de 400 acres, d'une valeur de 1,3 milliard de dollars, au Mexique, pour produire l'Audi Q5 de nouvelle génération destinée au marché mondial. L'usine a une capacité d'exposition annuelle de 150 000 de ces SUV haut de gamme et fabriquera pour les consommateurs des voitures faites sur mesure selon leurs goûts. Elle est considérée comme lune des usines les plus modernes du continent nord-américain. L'usine intelligente d'Audi a été mise en service 30 % plus rapidement que d'habitude.

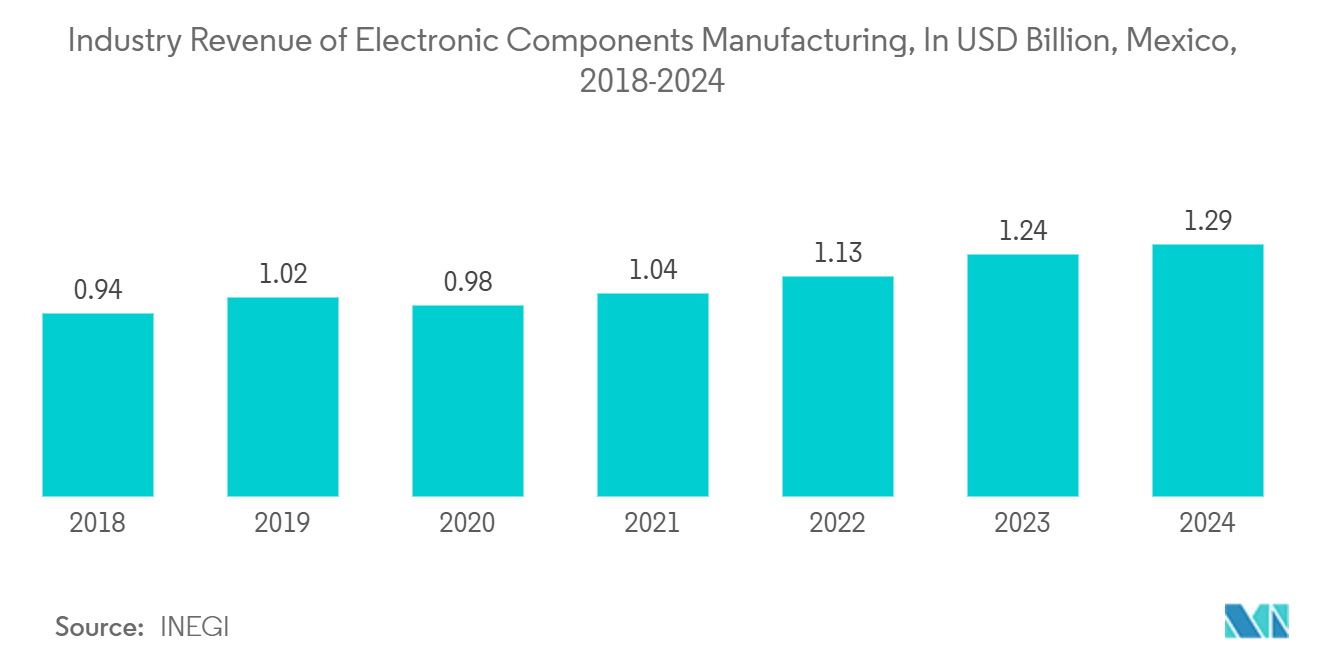

- En outre, la baisse des coûts de main-d'œuvre dans le pays entraîne une expansion rapide d'autres secteurs industriels, comme la fabrication d'électronique grand public, la fabrication pharmaceutique et les industries métallurgiques, ce qui devrait stimuler l'ensemble du marché mexicain de l'automatisation et des contrôles industriels. Selon l'OCDE, la valeur ajoutée au produit intérieur brut du secteur manufacturier au Mexique a augmenté de 11 milliards de dollars (+5,21%) en 2022. Ainsi, la valeur ajoutée au Mexique a culminé en 2022 à 222,19 milliards de dollars.

- Les changements considérables dans le secteur manufacturier dus à l'Industrie 4.0 et à l'approbation de l'IoT obligent les entreprises à adopter des moyens agiles, plus intelligents et créatifs pour faire progresser la production avec des technologies qui complètent et augmentent le travail humain grâce à l'automatisation et réduisent les accidents industriels causés par des défaillances de processus. Avec le taux croissant dadoption des appareils et capteurs connectés et la promotion de la communication M2M, il y a eu une augmentation des points de données développés dans lindustrie manufacturière.

- Selon l'étude Manufacturing Vision de Zebra, les solutions intelligentes de suivi des actifs basées sur l'IoT et la RFID devraient dépasser les méthodes traditionnelles basées sur des feuilles de calcul d'ici 2022. L'Université de Maryville estime que d'ici 2025, plus de 180000 milliards de gigaoctets de données seront rassemblés chaque année dans le monde. Les industries compatibles IIoT en généreront une grande partie.

- Laccent croissant mis sur les économies dénergie et lefficacité est le moteur du marché mexicain de lautomatisation des usines et de la vision industrielle. La gamme de systèmes d'automatisation industrielle s'élargit grâce à l'Internet des objets et à la tendance favorable des technologies et services basés sur le cloud. L'utilisation d'Internet a considérablement augmenté au cours de la dernière décennie, doublant presque au cours des huit années précédentes.

- Cependant, l'adoption de solutions de systèmes de contrôle industriel (ICS) augmente la demande de sécurité. Une augmentation exponentielle des cyberattaques et des menaces pour la sécurité des réseaux, ainsi que des investissements considérables dans les technologies intelligentes rendent les ICS vulnérables aux menaces de sécurité. Néanmoins, la capacité des systèmes de contrôle industriel à assurer la sécurité de l'infrastructure contre toute attaque de manière très efficace et précise attire l'attention des investisseurs sur ce marché.

- En outre, la récente épidémie de nouveau coronavirus a eu un impact négatif sur l'économie mexicaine, modifiant radicalement le fonctionnement quotidien de nombreuses industries.

Tendances du marché de lautomatisation dusine et des ICS au Mexique

Le segment automobile connaîtra une croissance significative du marché

- Depuis 50 ans, lindustrie automobile utilise des robots dans ses chaînes dassemblage pour divers processus de fabrication. Actuellement, les constructeurs automobiles explorent lutilisation de la robotique dans davantage de procédures. Les robots sont plus efficaces, flexibles, précis et fiables pour de telles lignes de production. Cette technologie permet à lindustrie automobile de rester lun des plus importants utilisateurs de robots et de posséder lune des chaînes dapprovisionnement les plus automatisées.

- De plus, le Mexique est avant tout une plaque tournante de production pour les constructeurs automobiles et les fournisseurs de pièces automobiles qui exportent vers les États-Unis et lAmérique du Sud. Avec 2610 milliards de dollars, le Mexique est la quinzième économie mondiale et abrite 20 constructeurs automobiles, dont BMW, Mercedes, Audi, Ford, Chrysler et Nissan. Ils exercent davantage de pression sur les usines locales pour qu'elles améliorent la qualité, obtiennent une meilleure sécurité et s'améliorent partout, ce qui favorise l'automatisation et la robotique.

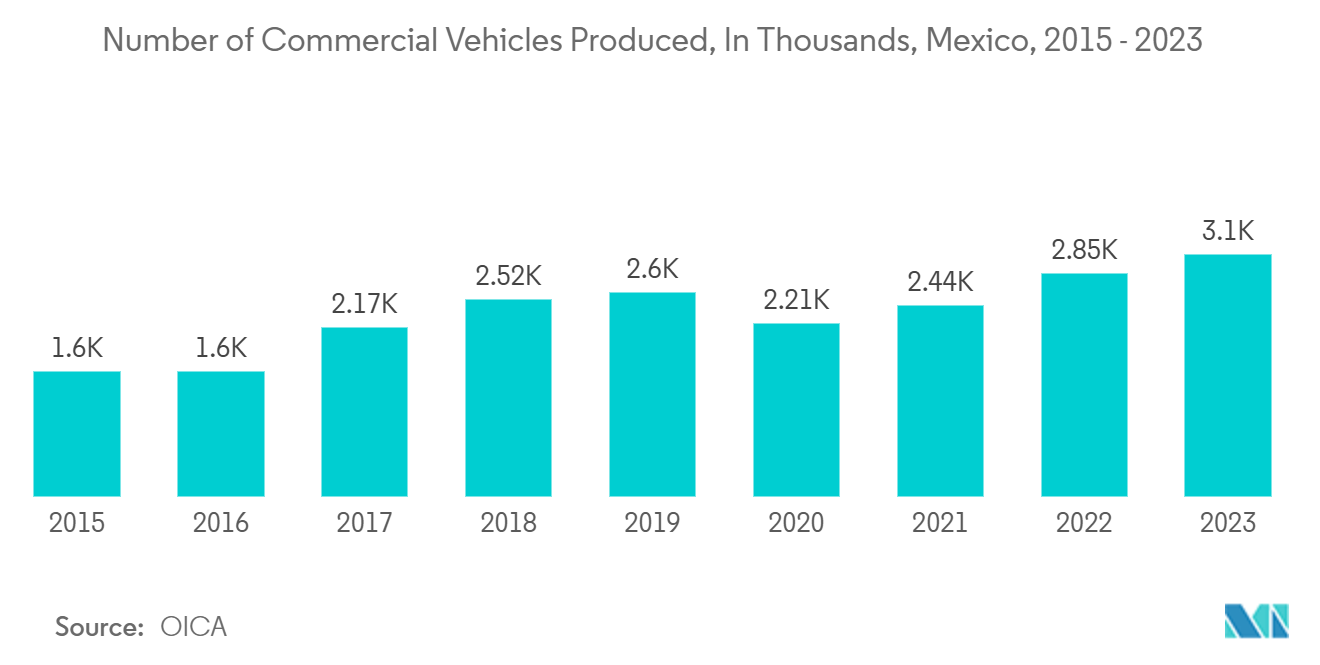

- Selon l'INEGI, le nombre de véhicules légers produits au Mexique s'est élevé à près de 2,8 millions en 2022, ce qui représente une augmentation d'environ 10 % par rapport au volume de production déclaré un an plus tôt. De telles augmentations de la production automobile pourraient encore accroître la demande sur le marché étudié.

- L'économie stabilisatrice des États-Unis soutient également cette croissance puisque le pays représente 70 % des exportations automobiles du Mexique. Le pays partage une frontière de 1 900 milles avec les États-Unis, ce qui a aidé les industries du pays avec l'aide supplémentaire de l'ALENA, avec lequel il n'y a pratiquement aucune barrière d'accès au marché pour les exportations américaines. En outre, les revenus de l'industrie mexicaine de fabrication d'automobiles et de camionnettes devraient atteindre 79,97 millions de dollars d'ici la fin de 2023, selon l'INEGI. De tels développements devraient influencer davantage la demande dans les années à venir.

- L'industrie manufacturière mexicaine s'est considérablement développée et numérisée ces dernières années pour améliorer sa productivité, principalement grâce au secteur automobile du pays, qui est le sixième fabricant mondial de véhicules lourds pour le fret. Par exemple, selon l'Administration du commerce international (ITA), 95,1 % de sa production de tracteurs-camions est exportée vers les États-Unis, ce qui en fait le premier exportateur mondial.

- En outre, le secteur manufacturier mexicain et, plus particulièrement, le secteur automobile, ont fait du pays l'un des moteurs d'innovation et de technologie d'Amérique latine. Pour soutenir l'industrie manufacturière florissante du pays, l'Association pour l'avancement de l'automatisation (A3) a lancé A3 Mexico pour aider à la prolifération du secteur manufacturier doté de la robotique.

Le segment des services publics connaîtra une croissance importante

- Le secteur de l'électricité et des services publics a été l'un des premiers à adopter les technologies numériques, ce qui a permis d'améliorer l'automatisation et le contrôle des processus dans tout le Mexique. Selon le ministère de l'Énergie, le secteur mexicain de la production d'électricité devrait connaître des investissements de plus de 2 039,89 milliards MXN ( 107,67 milliards USD) dici 2030, la plupart des investissements étant détournés vers les établissements de production délectricité et les infrastructures de transport délectricité.

- Lévolution du réseau intelligent et de la synchronisation pour répondre à la demande variable délectricité entre la période de pointe de la demande et le reste de la période devrait créer une forte demande de la part du secteur de lénergie et des services publics. En outre, le Mexique devrait investir 6,3 milliards de dollars dans les infrastructures de réseaux intelligents et 2,1 milliards de dollars supplémentaires dans léclairage public LED et intelligent dici 2027, ce qui pourrait créer de vastes opportunités pour les acteurs du marché concernés.

- CFE a annoncé en septembre 2022 quelle pousserait les projets dinvestissement dans les énergies renouvelables, avec la géothermie comme technologie essentielle, à recevoir environ 1,5 milliard de MXN (peso mexicain, environ 75,2 millions de dollars).

- En outre, l'énergie solaire et éolienne recevra environ 16,7 millions MXN (0,88 million USD). En outre, les installations électriques alimentées au gaz naturel du pays augmenteront probablement en réponse à la demande croissante d'électricité. Avec un scénario d'investissement aussi favorable dans le secteur des services publics du pays, mené par des projets de rénovation ou de nouvelles constructions, le besoin de solutions d'automatisation industrielle et de systèmes de contrôle industriel devrait augmenter.

- Selon l'IRENA, la capacité de production d'énergie renouvelable du Mexique a augmenté chaque année au cours de la dernière décennie. En 2022, la capacité installée du pays d'Amérique latine a dépassé 31,7 gigawatts, soit plus du double de la capacité déclarée ces dernières années. En outre, la consommation d'énergie renouvelable du Mexique ces dernières années s'est élevée à quelque 360 pétajoules.

Aperçu du marché de lautomatisation des usines et des ICS au Mexique

Le marché mexicain de lautomatisation industrielle et des contrôles industriels évolue vers la fragmentation et se compose de plusieurs acteurs majeurs. En termes de part de marché, certains acteurs importants dominent actuellement le marché. Cependant, grâce à des produits et solutions innovants et durables, de nombreuses entreprises renforcent leur présence sur le marché en concluant des contrats uniques et en exploitant de nouveaux marchés.

En août 2022, Honeywell a annoncé l'agrandissement de son centre de recherche et développement de solutions technologiques. L'objectif est d'attirer des talents locaux spécialisés dans le lieu où la marque a investi plus de 8 millions de dollars et qui est situé au Tecnoparque à Mexico.

En août 2022, ABB a annoncé avoir signé un accord pour acquérir l'activité moteurs NEMA basse tension de Siemens. Avec des opérations de fabrication à Guadalajara, au Mexique, cette acquisition offre un portefeuille de produits apprécié, une base de consommateurs nord-américains de longue date et une équipe d'exploitation, de vente et de gestion expérimentée. L'entreprise emploie environ 600 personnes et génère un chiffre d'affaires d'env. 63 millions de dollars récemment, et la transaction devrait être finalisée au deuxième trimestre 2023.

Leaders du marché de l'automatisation d'usine et des ICS au Mexique

Honeywell International Inc.

General Electric Co.

ABB Ltd.

Emerson Electric Company

Siemens AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités sur le marché de l'automatisation d'usine et des ICS au Mexique

- Décembre 2022:AtomTech a annoncé qu'à la suite du lancement d'AtomTech Canada, l'entreprise renforcerait également sa présence au Mexique, en s'appuyant sur sa solide présence sur le marché mexicain. La principale société de solutions de contrôle et dintégration SCADA a lintention détendre ses services aux clients régionaux pour répondre aux demandes croissantes de fabrication. De plus, avec l'ajout des opérations au Mexique, l'entreprise sera en mesure de fonctionner de manière plus efficace et plus rentable.

- Septembre 2022 Bosch Rexroth annonce la construction d'une nouvelle usine à Querétaro, au Mexique, pour produire des composants pour applications mobiles et des machines pour l'automatisation de la fabrication. En outre, l'entreprise a déclaré que l'usine démarrerait ses opérations à la mi-2023 avec une superficie de 42 000 mètres carrés. Le projet créera plus de 900 emplois avec un investissement d'environ 215 millions de dollars.

Segmentation de lindustrie de lautomatisation des usines et des ICS au Mexique

L'automatisation d'usine est un processus de fabrication de bout en bout intégré à l'automatisation. L'évolution des avancées technologiques et des innovations dans diverses unités de fabrication a encouragé l'adoption de technologies d'automatisation à travers le Mexique.

Le marché mexicain de l'automatisation industrielle et des contrôles industriels est segmenté par produit (appareils de terrain (vision industrielle, robotique, capteurs, moteurs et entraînements, et autres appareils de terrain)), systèmes de contrôle industriel (SCADA, DCS, PLC, MES, PLM, ERP, IHM et autres systèmes de contrôle) et par secteur d'utilisation final (automobile, chimie et pétrochimie, services publics, produits pharmaceutiques, agroalimentaire, pétrole et gaz, et autres secteurs d'utilisateurs finaux). Les tailles et prévisions du marché sont fournies en termes de valeur en USD pour tous les segments ci-dessus. Limpact des tendances macroéconomiques sur le marché est également couvert dans le cadre de létude. En outre, la perturbation des facteurs affectant lévolution du marché dans un avenir proche a été abordée dans létude concernant les moteurs et les contraintes. Les tailles et prévisions du marché sont fournies en termes de valeur en USD pour tous les segments ci-dessus.

| Appareils de terrain | Vision industrielle |

| Robotique | |

| Capteurs | |

| Moteurs et entraînements | |

| Autres appareils de terrain | |

| Systèmes de contrôle industriels | Contrôle de surveillance et acquisition de données (SCADA) |

| Systèmes de contrôle distribués (DCS) | |

| Contrôleurs logiques programmables (PLC) | |

| Système d'exécution de la fabrication (MES) | |

| Gestion du cycle de vie des produits (PLM) | |

| Planification des ressources d'entreprise (ERP) | |

| Interface Homme Machine (IHM) | |

| Autres systèmes de contrôle |

| Automobile |

| Chimie et Pétrochimie |

| Utilitaire |

| Pharmaceutique |

| Nourriture et boisson |

| Pétrole et Gaz |

| Autres industries d'utilisateurs finaux |

| Par produit | Appareils de terrain | Vision industrielle |

| Robotique | ||

| Capteurs | ||

| Moteurs et entraînements | ||

| Autres appareils de terrain | ||

| Systèmes de contrôle industriels | Contrôle de surveillance et acquisition de données (SCADA) | |

| Systèmes de contrôle distribués (DCS) | ||

| Contrôleurs logiques programmables (PLC) | ||

| Système d'exécution de la fabrication (MES) | ||

| Gestion du cycle de vie des produits (PLM) | ||

| Planification des ressources d'entreprise (ERP) | ||

| Interface Homme Machine (IHM) | ||

| Autres systèmes de contrôle | ||

| Par secteur d'activité de l'utilisateur final | Automobile | |

| Chimie et Pétrochimie | ||

| Utilitaire | ||

| Pharmaceutique | ||

| Nourriture et boisson | ||

| Pétrole et Gaz | ||

| Autres industries d'utilisateurs finaux | ||

FAQ sur les études de marché sur lautomatisation des usines et les contrôles industriels au Mexique

Quelle est la taille actuelle du marché mexicain de lautomatisation dusine et des ICS ?

Le marché mexicain de lautomatisation dusine et des ICS devrait enregistrer un TCAC de 9 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mexicain de lautomatisation dusine et des ICS ?

Honeywell International Inc., General Electric Co., ABB Ltd., Emerson Electric Company, Siemens AG sont les principales entreprises opérant sur le marché mexicain de lautomatisation dusine et des ICS.

Quelles années couvre ce marché mexicain de lautomatisation dusine et des ICS ?

Le rapport couvre la taille historique du marché du marché mexicain de lautomatisation dusine et des ICS pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mexicain de lautomatisation des usines et des ICS pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'automatisation des usines et des contrôles industriels au Mexique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lautomatisation dusine et des ICS au Mexique en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Mexico Factory Automation et ICS comprend des prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.