Taille et part du marché de la gestion de la fidélité

Analyse du marché de la gestion de la fidélité par Mordor Intelligence

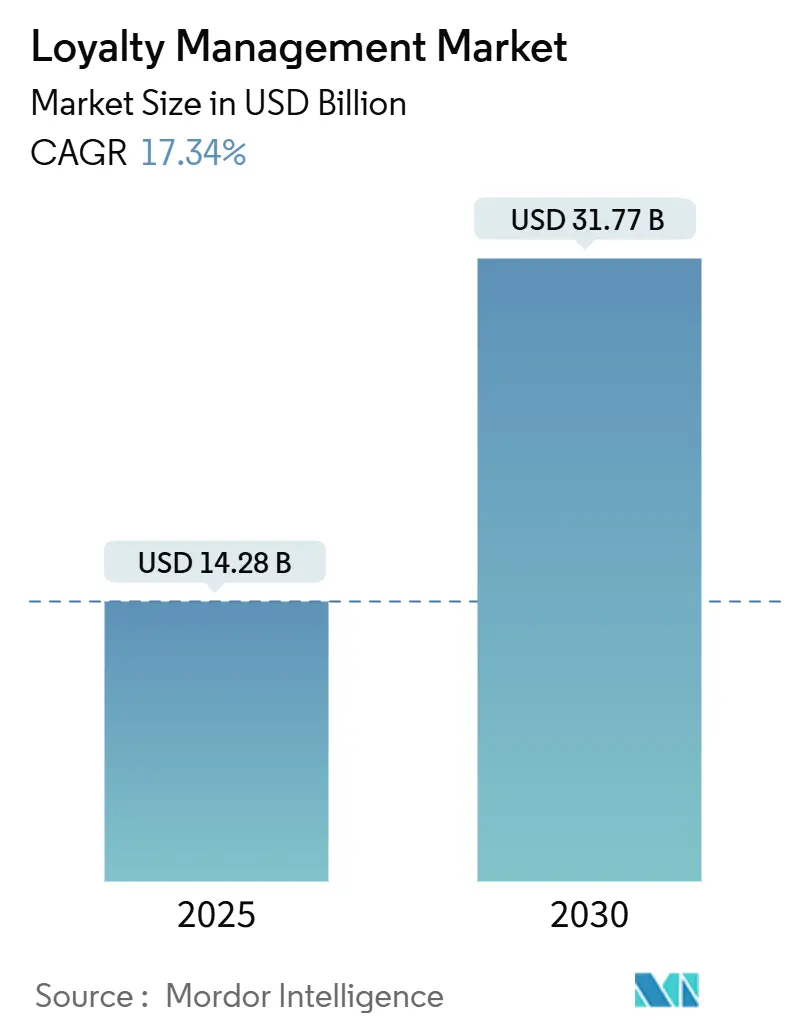

La taille du marché de la gestion de la fidélité est estimée à 14,28 milliards USD en 2025 et devrait atteindre 31,77 milliards USD d'ici 2030, reflétant un TCAC de 17,34 % pendant la période de prévision. L'augmentation des coûts d'acquisition client dans les canaux numériques saturés, combinée à la pression sur les marges induite par l'inflation, pousse les marques à redoubler d'efforts sur l'économie de la fidélisation. Les plateformes natives cloud et alimentées par l'IA intègrent désormais les données de fidélité, CRM et POS pour offrir des expériences unifiées, rendant l'orchestration des programmes plus rapide et plus évolutive que lors des cycles technologiques précédents. La demande de données zero-party s'intensifie à mesure que les réglementations sur la confidentialité se renforcent, et l'engagement omnicanal est devenu le standard minimum pour la différenciation concurrentielle. Les performances régionales divergent : l'Amérique du Nord mène en termes de dépenses, tandis que l'Asie-Pacifique fournit la majorité de la croissance incrémentale jusqu'en 2030.

Principaux points clés du rapport

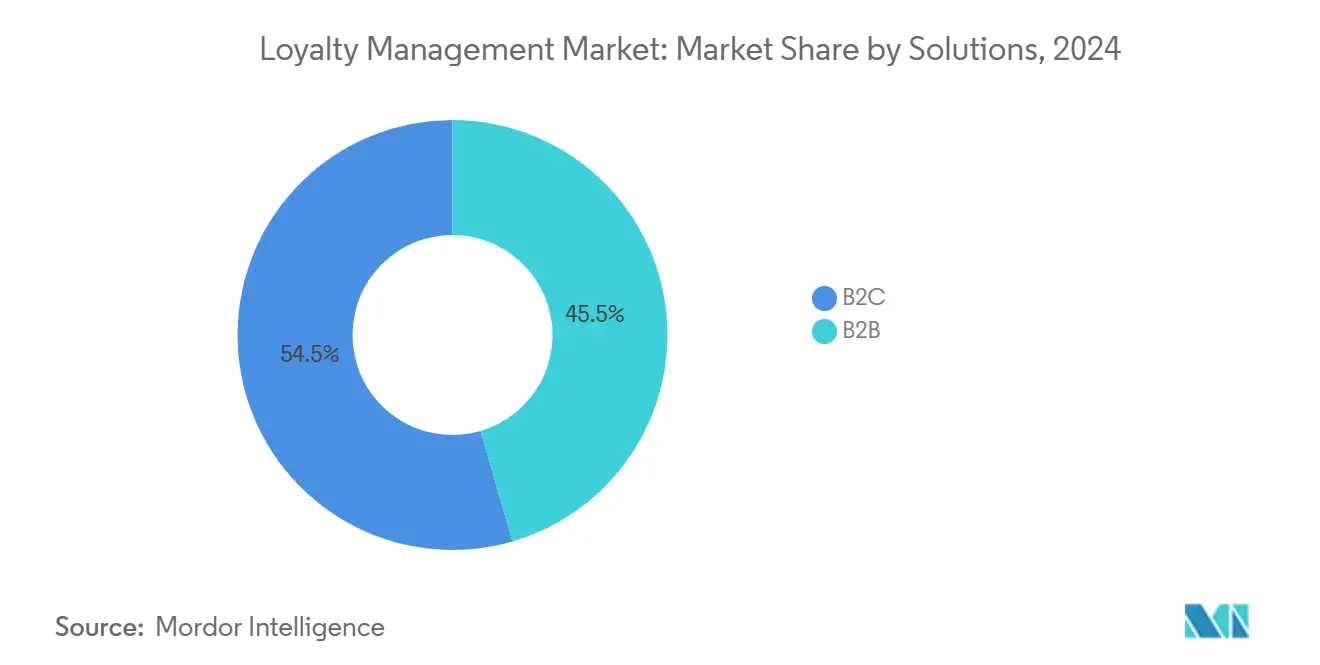

- Par type de solution, les programmes B2C ont conservé 54,5 % des parts de revenus en 2024, tandis que les offres B2B progressent avec un TCAC de 18,3 % jusqu'en 2030.

- Par modèle de déploiement, les solutions cloud représentaient 62,3 % de la part du marché de la gestion de la fidélité en 2024, et le segment devrait croître avec un TCAC de 19,2 % jusqu'en 2030.

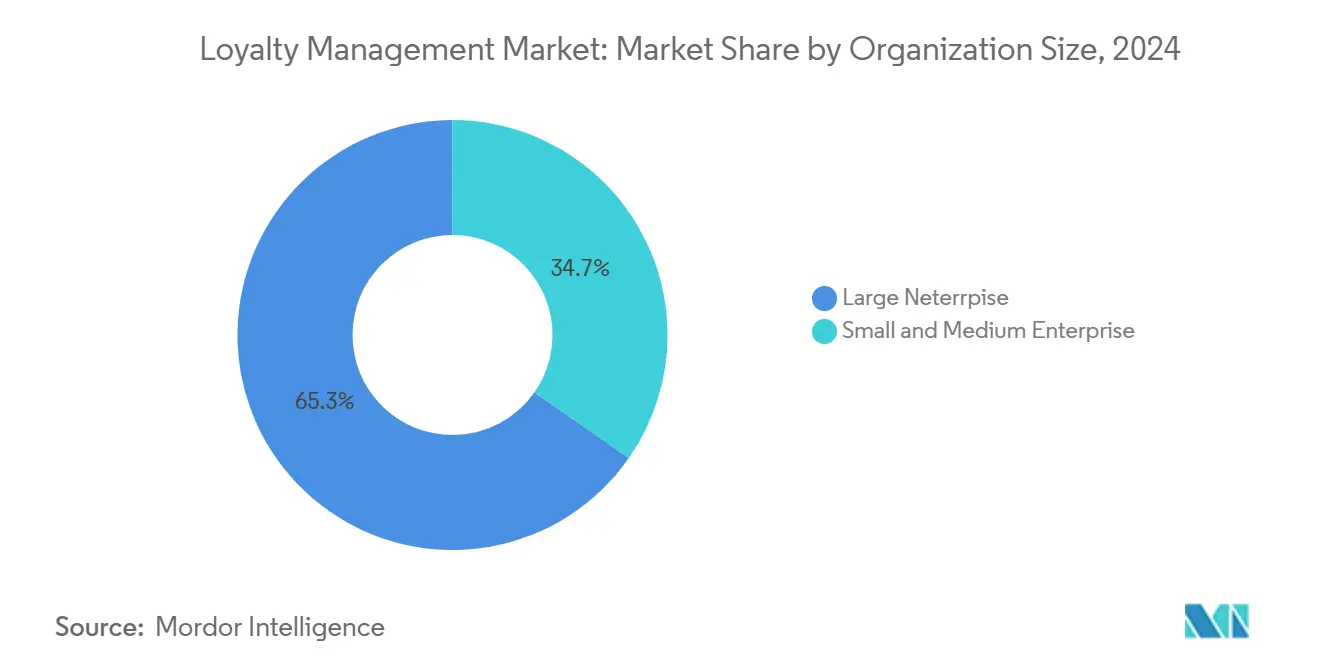

- Par taille d'organisation, les grandes entreprises détenaient 65,3 % de la part du marché de la gestion de la fidélité en 2024 ; le segment PME devrait s'étendre avec un TCAC de 17,9 % jusqu'en 2030.

- Par secteur vertical, le commerce de détail et les biens de consommation menaient avec 23,6 % des parts de revenus en 2024, tandis que BFSI est positionné pour croître avec un TCAC de 17,5 % jusqu'en 2030.

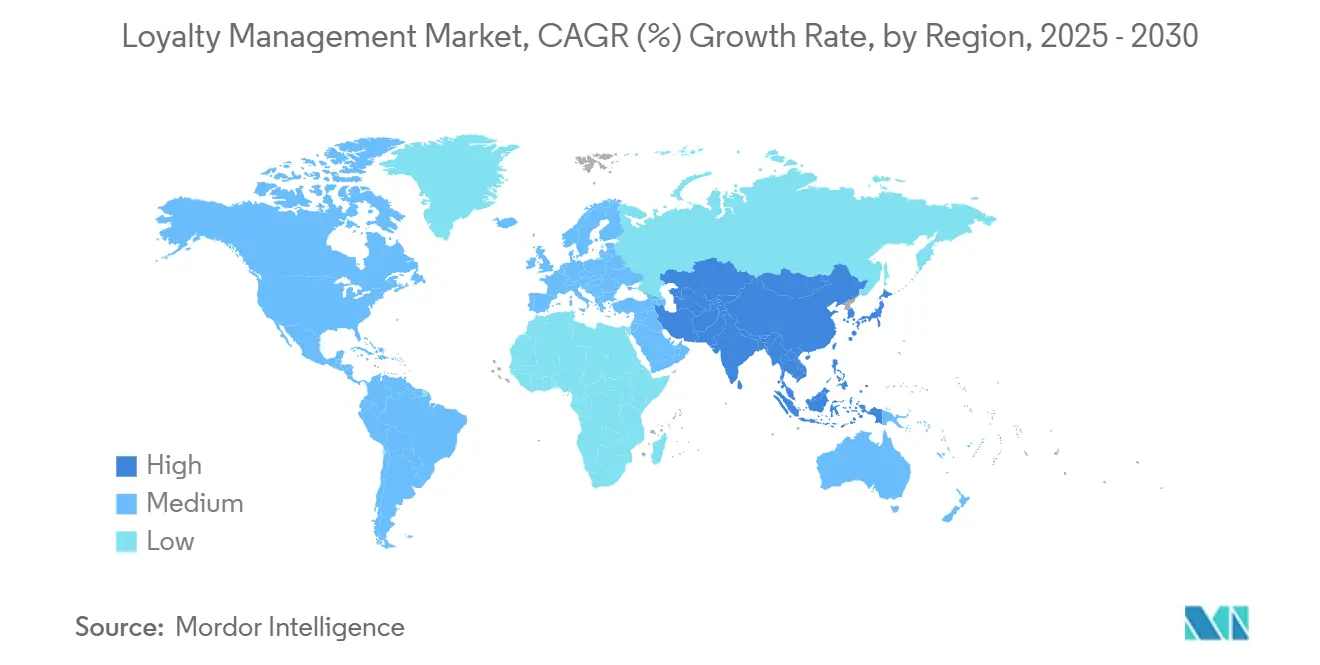

- Par géographie, l'Amérique du Nord représentait 24,1 % des revenus de 2024, l'Asie-Pacifique enregistrant le TCAC régional le plus rapide à 18,5 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la gestion de la fidélité

Analyse de l'impact des facteurs d'accélération

| Facteur d'accélération | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| La transformation numérique omnicanale élève l'économie de la fidélisation | +4.2% | Mondial ; Amérique du Nord et Europe les plus fortes | Moyen terme (2-4 ans) |

| Les moteurs de personnalisation pilotés par l'IA renforcent l'adhésion et le ROI des programmes | +3.8% | Noyau Asie-Pacifique ; retombées vers l'Amérique du Nord | Court terme (≤2 ans) |

| L'escalade des coûts d'acquisition client dans l'e-commerce saturé | +3.1% | Marchés matures d'Amérique du Nord et UE | Court terme (≤2 ans) |

| Les applications de récompenses mobile-first stimulent la fréquence et la taille des paniers | +2.9% | Mondial ; gains précoces en Asie-Pacifique et Amérique latine | Moyen terme (2-4 ans) |

| Collecte de données zero-party via les plateformes de fidélité | +2.4% | Europe et Amérique du Nord | Long terme (≥4 ans) |

| Les récompenses liées aux ESG influencent les choix de marques de la Génération Z | +1.8% | Mondial ; marchés développés | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

La transformation numérique omnicanale élève l'économie de la fidélisation

Les architectures de fidélité unifiées fusionnent désormais les points de contact en ligne, en magasin et partenaires en un seul moteur d'engagement qui maximise la valeur à vie. Les revenus cloud d'Oracle pour 2025 ont augmenté de 21 % à 5,6 milliards USD, largement alimentés par les entreprises consolidant les données de fidélité cloisonnées dans des plateformes transcanales.[1]Safra Catz, "Oracle FY25 Q2 Results," Oracle, oracle.com Les détaillants associent les intégrations POS aux portefeuilles mobiles pour que les membres puissent gagner et échanger en temps réel, et les collaborations telles que Starbucks-Marriott débloquent une utilité inter-marques que les programmes à joueur unique ne peuvent répliquer. Quatre-vingt-deux pour cent des clients de restaurants préfèrent désormais les remises livrées directement via les applications de fidélité plutôt que des coupons ponctuels. Les marques nécessitent par conséquent des solutions qui se situent au-dessus des piles CRM héritées et orchestrent des expériences personnalisées à travers les fonctions, partenaires et types d'appareils.

Les moteurs de personnalisation pilotés par l'IA renforcent l'adhésion et le ROI des programmes

L'IA remodèle la fidélité d'un registre de récompenses passif en un système de décision en direct qui prédit l'intention et organise les offres au moment du besoin. Loyalty Juggernaut a sécurisé un troisième brevet américain pour son moteur d'"individualisation de masse" en 2024, soulignant la course pour automatiser la pertinence à l'échelle.[2]Tidal Commerce, "POS Integration Cost Analysis," tidalcommerce.com L'AgentForce de Salesforce a amassé plus de 3 000 clients payants en quelques mois, montrant l'appétit des entreprises pour les agents IA qui gèrent de manière autonome la logique de campagne tout en honorant les préférences individuelles. Les premiers adoptants rapportent des réductions de désabonnement près de 25 % et des hausses d'ARPU dépassant 35 %, signalant que l'engagement algorithmique évolue de souhaitable à attente de base.

L'escalade des coûts d'acquisition client dans l'e-commerce saturé

L'inflation des publicités numériques pousse les dépenses d'acquisition au-delà de seuils durables, propulsant un pivot vers les mécaniques de fidélisation. Soixante et onze pour cent des entreprises allouent désormais au moins 2 % des revenus aux initiatives de fidélité, et les membres génèrent 43 % des ventes annuelles en moyenne. Même les leaders du marché comme Amazon Pay ont introduit un programme de cashback de 1,0 % pour les membres Prime japonais pour défendre leurs parts plutôt que de poursuivre de nouvelles cohortes. L'économie de la fidélité reste convaincante : une hausse de 5 % de la fidélisation peut générer des améliorations de profit de 25 à 95 %.

Les applications de récompenses mobile-first stimulent la fréquence et la taille des paniers

Les expériences natives aux smartphones offrent des notifications push, des récompenses géolocalisées et des échanges de points instantanés qui augmentent à la fois la fréquence de visite et la taille du panier. Les programmes intégrant des défis gamifiés atteignent des multiplicateurs de fidélisation utilisateur jusqu'à 7x par rapport aux schémas basés sur cartes. Les moments de réalité augmentée et les boucles de partage social résonnent avec les acheteurs de la Génération Z, tandis que les offres géolocalisées incitent à des dépenses supplémentaires lorsque les utilisateurs sont près d'un magasin.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Complexité de la confidentialité des données et de la conformité transfrontalière | -2.8% | Europe et Amérique du Nord | Court terme (≤2 ans) |

| Fardeau d'intégration avec les piles POS / CRM héritées | -2.1% | Mondial ; grandes entreprises | Moyen terme (2-4 ans) |

| Fatigue des programmes de fidélité chez les natifs du numérique | -1.6% | Marchés développés | Long terme (≥4 ans) |

| Pics de coûts de réalisation des récompenses induits par l'inflation | -1.4% | Mondial ; marchés émergents sensibles | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Complexité de la confidentialité des données et de la conformité transfrontalière

Les règles variables à travers GDPR, CCPA et les statuts nationaux émergents forcent les marques à intégrer des flux de consentement granulaires, des pistes d'audit et des déclencheurs de suppression dans les bases de données de fidélité. Les mandats de conformité élèvent les coûts opérationnels et contraignent le type de données comportementales qui peuvent être traitées, atténuant la profondeur de segmentation même si les attentes de personnalisation grimpent. Les fournisseurs répondent avec des cadres de confidentialité par conception, mais l'ingénierie supplémentaire réduit le ROI pour les organisations contraintes par les ressources.

Fardeau d'intégration avec les piles POS / CRM héritées

De nombreux détaillants utilisent encore des systèmes POS propriétaires qui manquent d'API modernes, donc intégrer le traitement des points en temps réel ou l'émission d'offres nécessite des intergiciels coûteux et du code personnalisé. Les dépassements de budget de 50 à 100 % sont courants sur les grands déploiements.[3]Loyalty Juggernaut, "Third Patent Granted for GRAVTY Platform," loyaltyjuggernaut.com La migration de données depuis les tables CRM héritées vers de nouveaux schémas cloud introduit des risques supplémentaires. Les fournisseurs avec des connecteurs pré-construits et de solides écosystèmes développeurs surpassent les rivaux qui s'appuient sur des intégrations sur mesure.

Analyse par segment

Par solution : les programmes B2B dépassent l'orientation consommateur

En 2024, les schémas B2C contrôlaient 54,5 % des revenus, pourtant les initiatives B2B devraient croître de 18,3 % annuellement jusqu'en 2030. La taille du marché de la gestion de la fidélité pour les offres B2B s'étend donc plus rapidement que tout autre ensemble de solutions, propulsée par des valeurs de compte moyennes plus élevées et des barrières de changement enracinées dans les achats d'entreprise. Planet Partners d'HP et American Express Partners Plus illustrent comment les comportements non transactionnels-recyclage ou références-gagnent des récompenses qui renforcent les contrats pluriannuels.

Les incitations aux partenaires de canal gagnent en traction dans la fabrication et le transport, avec le programme revendeur de Peterbilt récompensant les achats de pièces et l'adhérence au service. Pendant ce temps, les programmes consommateurs doivent innover au-delà des simples points pour compenser la fatigue, superposant des expériences telles que des jeux basés sur applications ou des événements exclusifs. La croissance à double voie suggère que les fournisseurs adapteront les modules pour les gestionnaires de ressources d'entreprise côté B2B et les marketeurs expérientiels sur la frontière B2C.

Par déploiement : la dominance cloud accélère l'intégration

Les plateformes cloud détenaient 62,3 % de la part du marché de la gestion de la fidélité en 2024, et le modèle croît avec un TCAC de 19,2 %. Le marché de la gestion de la fidélité favorise le cloud car les mises à jour automatiques, le calcul élastique et la conception API-first réduisent à la fois le temps d'implémentation et le coût total de possession. La montée des revenus d'infrastructure cloud d'Oracle de 45 % souligne les modèles de migration d'entreprise.

Les déploiements sur site persistent dans la finance et le gouvernement où la souveraineté des données dicte l'hébergement local, pourtant ils attirent des dépenses nettes nouvelles décroissantes. Les PME affluent vers les plans SaaS basés sur abonnement qui regroupent sécurité, conformité et tableaux de bord analytiques. Les fournisseurs capables de démontrer des connecteurs POS et e-commerce pré-construits gagnent un avantage concurrentiel car la friction d'intégration reste le plus grand frein au changement de plateforme

Par taille d'organisation : l'adoption PME stimule l'expansion du marché

Les grandes organisations représentent encore 65,3 % des revenus de 2024, mais les PME représentent la cohorte à croissance la plus rapide à 17,9 % TCAC. La tendance de démocratisation est alimentée par des boîtes à outils modulaires qui permettent à un petit détaillant de lancer un système de points sans code personnalisé. L'IBPA rapporte que 61 % des petites entreprises tirent plus de la moitié de leurs ventes de clients réguliers, pourtant seulement 34 % gèrent des programmes formels, indiquant une large piste pour l'adoption.

Les déploiements d'entreprise continuent de commander des valeurs d'accord importantes car les conglomérats multi-marques nécessitent une gouvernance trans-pays, des moteurs de règlement partenaires et des analyses approfondies. Cependant, la pression sur les prix du niveau PME influence les négociations d'entreprise, stimulant la demande pour une tarification basée sur la consommation et des méthodologies de déploiement MVP rapides qui raccourcissent les cycles de retour sur investissement.

Par secteur vertical : BFSI émerge comme leader de croissance

Le commerce de détail et les biens de consommation ont préservé leur contribution de 23,6 % en 2024, mais les services bancaires, financiers et d'assurance devraient croître de 17,5 % TCAC d'ici 2030. La taille du marché de la gestion de la fidélité pour les programmes bancaires numériques s'étend rapidement alors que les acteurs historiques contrent l'empiètement fintech avec des offres liées aux cartes et des récompenses de bien-être financier personnalisées. Les principaux schémas bancaires intègrent maintenant des places de marché en ligne pour que les points puissent être dépensés sur des biens du quotidien, approfondissant l'adhérence du portefeuille.

La santé représente une frontière inexploitée : le Sterling Silver Club de Renown Health a réduit les visites aux urgences de 65 % grâce aux incitations d'engagement patient. Le voyage et l'hôtellerie restent pionniers de la fidélité ; les programmes hôteliers ont généré 52,8 % de l'occupation de 2025 même si les nuits par chambre globales par membre ont glissé. Les entreprises manufacturières et de télécommunications adaptent les construits B2B pour sécuriser l'alignement des canaux dans des chaînes de valeur de plus en plus compétitives.

Analyse géographique

L'Amérique du Nord a généré 24,1 % des revenus de 2024, tirant parti d'une infrastructure cloud mature et de capacités analytiques avancées qui font de la région un modèle pour les meilleures pratiques mondiales. L'acquisition de Kognitiv basé à Toronto par Capillary a ajouté des clients de détail de renom et illustre comment les fournisseurs de solutions doublent la mise sur l'échelle nord-américaine. La fragmentation réglementaire au niveau étatique stimule l'innovation dans les technologies de gestion du consentement, positionnant la région à la fois comme pionnier et banc d'essai.

L'Asie-Pacifique devrait s'étendre avec un TCAC de 18,5 % jusqu'en 2030, le plus rapide du marché de la gestion de la fidélité. Les portefeuilles mobiles dominent le commerce quotidien, donc l'engagement centré sur les applications dépasse les approches liées aux cartes. La refonte de gestion de points du Japon et le plan d'expérience consommateur sur trois ans de la Chine catalysent l'investissement public-privé dans l'infrastructure de fidélité

Paysage concurrentiel

Le marché de la gestion de la fidélité héberge une matrice concurrentielle à trois niveaux : suites logicielles d'entreprise, pure-players natifs cloud et nouveaux venus activés Web3. Oracle, Salesforce et IBM tirent parti de leurs empreintes CRM pour vendre de manière croisée des modules de fidélité intégrés, tandis que Capillary Technologies, Antavo et Epsilon rivalisent sur la profondeur verticale et la vélocité des fonctionnalités IA. L'activité de brevets autour de l'individualisation de masse menée par l'IA-comme l'octroi 2024 de Loyalty Juggernaut-signale que la différenciation passe de la gestion de points de base à la logique d'engagement prédictive.

L'élan de fusions-acquisitions s'intensifie. Capillary a exécuté quatre acquisitions depuis 2021, achetant le plus récemment les actifs de Kognitiv pour sécuriser une couverture de 20 pays et des clients comme Petsmart et Hallmark. L'achat par CORA Group de la plateforme de fidélité d'entreprise de Kognitiv et l'intérêt de Salesforce pour Informatica soulignent la valeur stratégique de la gestion de données à l'échelle. Les perturbateurs basés blockchain testent des modèles de gain-brûlure décentralisés ; American Express a déposé des brevets pour transférer les points de récompense sur chaîne pour freiner la fraude et les retards.

Leaders de l'industrie de la gestion de la fidélité

-

Oracle Corporation

-

Salesforce Inc.

-

IBM Corporation

-

SAP SE

-

Epsilon Data Management LLC (Publicis)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Capillary Technologies a finalisé son acquisition de Kognitiv Corporation, ajoutant une portée de 20 pays et des clients incluant Petsmart et Hallmark.

- Mai 2025 : Salesforce a confirmé des discussions pour acheter Informatica pour environ 8 milliards USD, visant à augmenter CRM avec une gestion de données avancée pour les programmes de fidélité pilotés par l'IA.

- Mars 2025 : RBC et Canadian Tire Corporation ont formé une alliance stratégique de fidélité couvrant les points de contact de détail et de services financiers.

- Janvier 2025 : Ascenda s'est associé avec Uber pour permettre aux clients bancaires d'échanger des points contre des trajets et la livraison de nourriture dans le monde entier.

Portée du rapport mondial sur le marché de la gestion de la fidélité

La gestion de la fidélité est une approche marketing basée sur la gestion stratégique, dans laquelle une entreprise se concentre sur la croissance et la fidélisation des clients existants grâce à des incitations. Ce sont des outils basés sur le web déployés pour la gestion des programmes de fidélité à travers les segments d'utilisateurs finaux clés et pour l'identification, la mise en œuvre et le suivi efficaces des programmes de fidélité. Les entreprises peuvent l'utiliser pour identifier les clients réguliers (potentiels) et les encourager à acheter davantage en leur donnant des cartes cadeaux, des coupons et d'autres incitations.

Le marché de la gestion de la fidélité est segmenté par solution (b2c, b2b et corporate), déploiement (sur site et à la demande), secteurs verticaux (BFSI, biens de consommation et commerce de détail, santé, informatique et télécommunications, voyage et hôtellerie, fabrication et autres secteurs verticaux), et géographie (Amérique du Nord (États-Unis et Canada), Europe (Allemagne, Royaume-Uni, France, Italie et reste de l'Europe), Asie-Pacifique (Thaïlande, Indonésie, Malaisie, Singapour, Chine, Japon, Inde, Australie et reste de l'Asie-Pacifique), Amérique latine (Brésil, Argentine, Mexique et reste de l'Amérique latine), et Moyen-Orient et Afrique (Émirats arabes unis, Arabie saoudite, Afrique du Sud, Nigeria et reste du Moyen-Orient et de l'Afrique). Les tailles et prévisions du marché sont fournies en termes de valeur en (USD) pour tous les segments ci-dessus.

| B2C |

| B2B |

| Sur site |

| Cloud |

| PME |

| Grandes entreprises |

| BFSI |

| Commerce de détail et biens de consommation |

| Voyage et hôtellerie |

| Informatique et télécommunications |

| Santé |

| Fabrication |

| Autres |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Par solution | B2C | ||

| B2B | |||

| Par déploiement | Sur site | ||

| Cloud | |||

| Par taille d'organisation | PME | ||

| Grandes entreprises | |||

| Par secteur vertical | BFSI | ||

| Commerce de détail et biens de consommation | |||

| Voyage et hôtellerie | |||

| Informatique et télécommunications | |||

| Santé | |||

| Fabrication | |||

| Autres | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de la gestion de la fidélité ?

Le marché s'élève à 14,28 milliards USD en 2025 et devrait croître à 31,77 milliards USD d'ici 2030.

Quel modèle de déploiement croît le plus rapidement ?

Les plateformes cloud, qui détiennent déjà 62,3 % de part, s'étendent avec un TCAC de 19,2 % grâce à une intégration plus facile et des coûts de possession plus faibles.

Pourquoi les programmes de fidélité B2B gagnent-ils en dynamisme ?

Des valeurs de compte plus élevées et de longs cycles de contrat rendent les récompenses B2B plus impactantes, générant un TCAC de 18,3 % jusqu'en 2030.

Quelle région ajoutera le plus de revenus supplémentaires ?

L'Asie-Pacifique, projetée pour augmenter avec un TCAC de 18,5 %, mène la croissance alors que les consommateurs mobile-first embrassent l'engagement basé sur les applications.

Dernière mise à jour de la page le: