Taille et part du marché des tours d'éclairage

Analyse du marché des tours d'éclairage par Mordor Intelligence

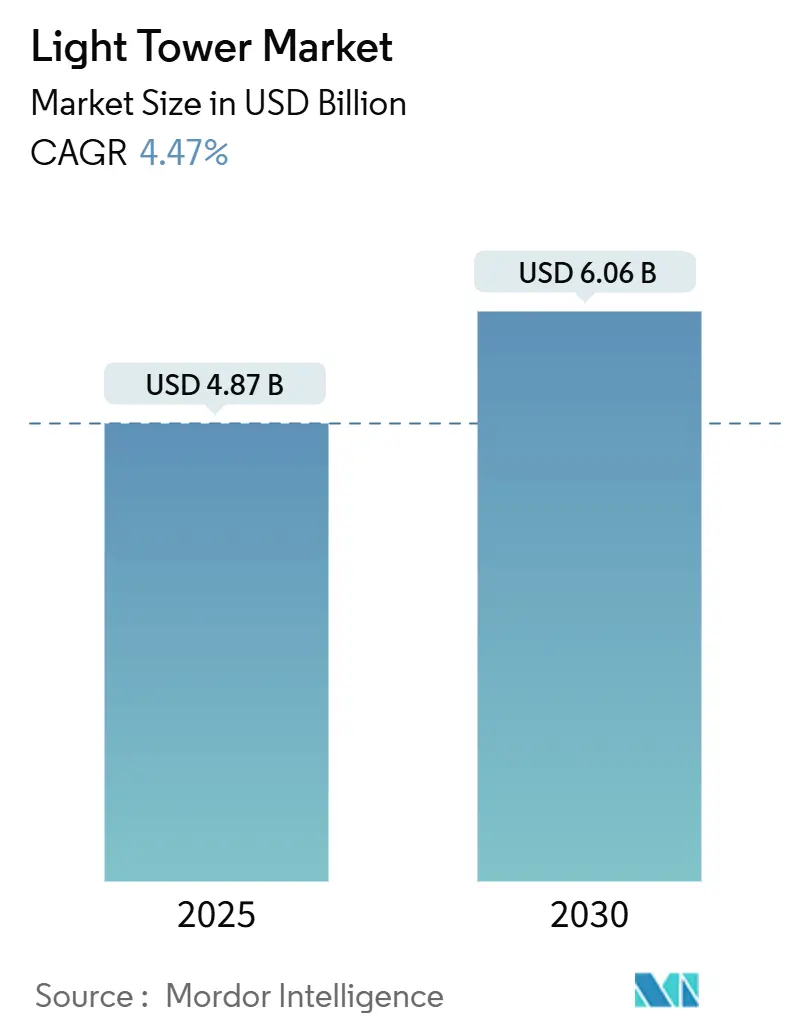

La taille du marché des tours d'éclairage s'élevait à 4,87 milliards USD en 2025 et devrait atteindre 6,06 milliards USD d'ici 2030, progressant à un TCAC de 4,47 %. La résilience de la demande provient du besoin d'éclairage fiable et mobile sur les sites de construction, d'exploitation minière, de pétrole et gaz, et d'intervention d'urgence. Les entrepreneurs privilégient les équipements économes en énergie, entraînant une migration rapide vers les unités LED et une poussée parallèle vers les sources d'alimentation hybrides qui réduisent la consommation de carburant et les émissions. Les fournisseurs de location modernisent leurs flottes pour se conformer aux normes Tier-4 et Stage V et pour atteindre les objectifs de coût total de possession. Les prototypes de piles à combustible hydrogène et les systèmes hybrides solaires élargissent la palette technologique, tandis que des politiques environnementales plus strictes créent un espace pour les conceptions haut de gamme axées sur l'autonomie, l'atténuation sonore et la télématique.

Principales conclusions du rapport

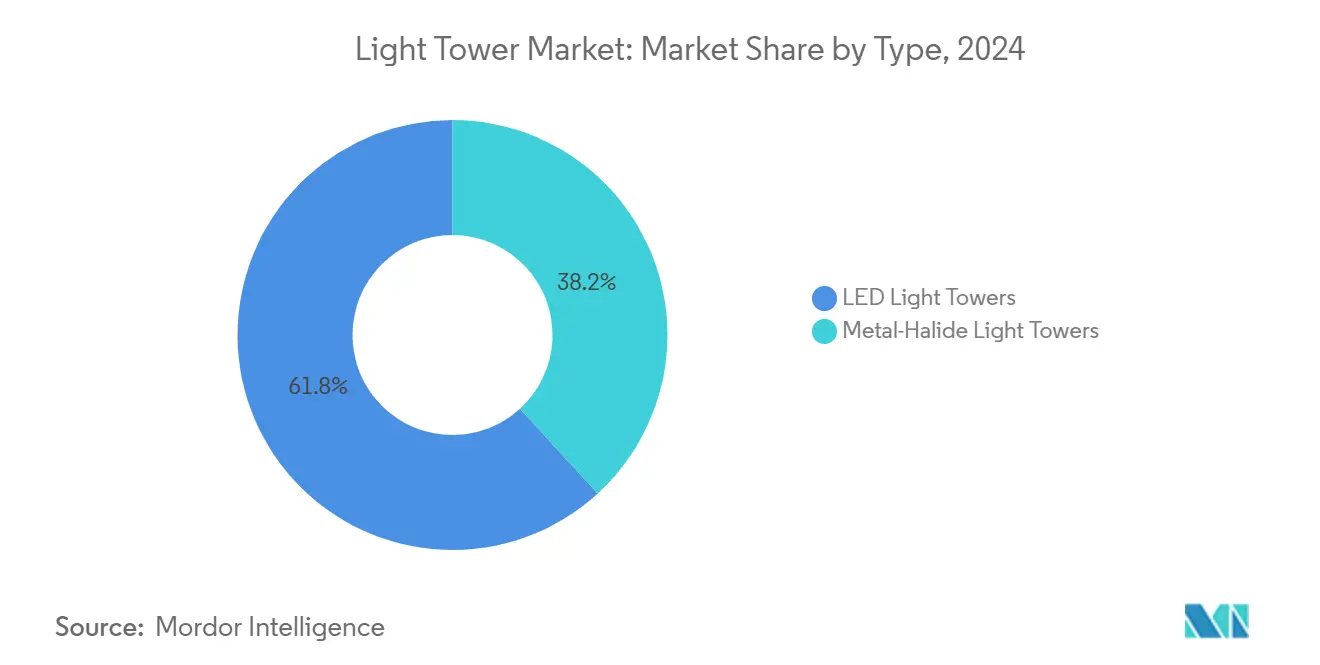

- Par type, les tours LED ont dominé avec 62 % de part de revenus en 2024 ; les variantes hybrides solaires devraient croître à un TCAC de 7,2 % jusqu'en 2030.

- Par source d'alimentation, les modèles diesel ont détenu 70 % de la part du marché des tours d'éclairage en 2024, tandis que les solutions hybrides solaires affichent le TCAC le plus élevé attendu à 7,2 % jusqu'en 2030.

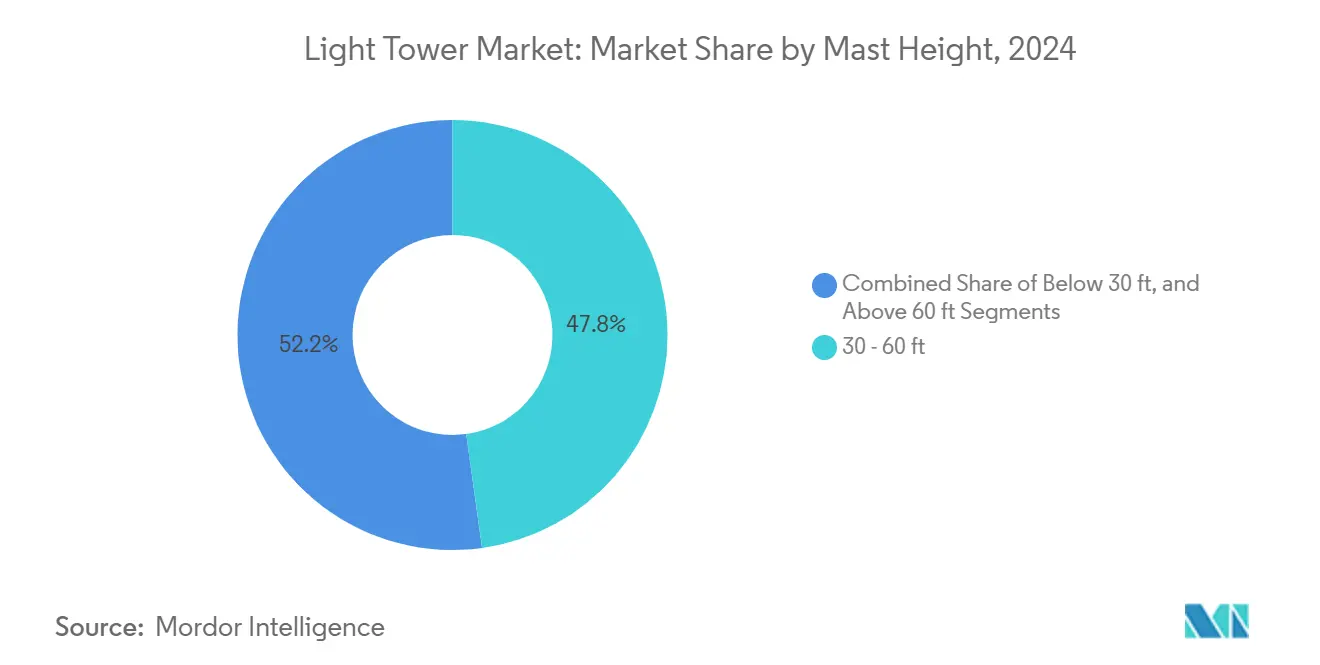

- Par hauteur de mât, la gamme 30-60 pieds a capturé 48 % de la taille du marché des tours d'éclairage en 2024 ; les unités au-dessus de 60 pieds devraient croître à un TCAC de 6,1 % entre 2025-2030.

- Par mobilité, les systèmes montés sur remorque ont dominé avec 83 % de part en 2024 ; les conceptions montées sur patins montrent la croissance la plus rapide à un TCAC de 5,2 % jusqu'en 2030.

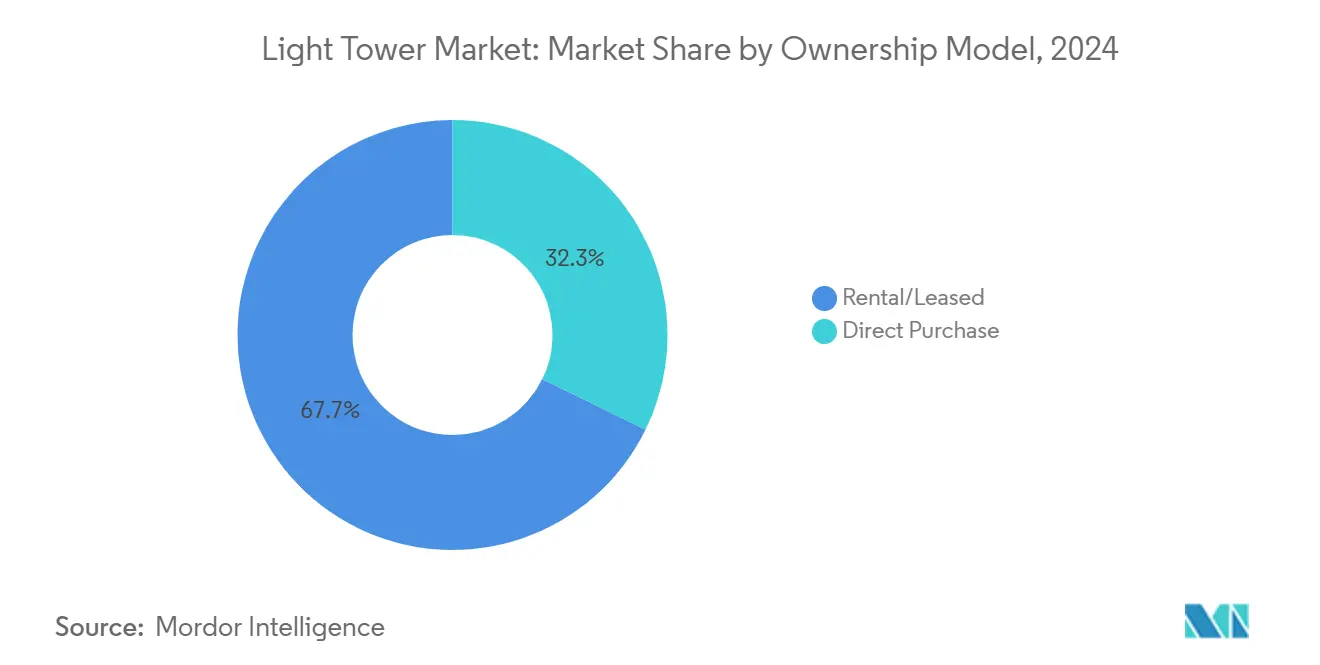

- Par modèle de propriété, le segment de la location a représenté 68 % de part de la taille du marché des tours d'éclairage en 2024 et progresse à un TCAC de 5,4 % jusqu'en 2030.

- Par utilisateur final, la construction a dominé avec 45 % de part de revenus en 2024 ; les opérations pétrolières et gazières sont positionnées pour le TCAC le plus rapide de 5,7 % sur 2025-2030.

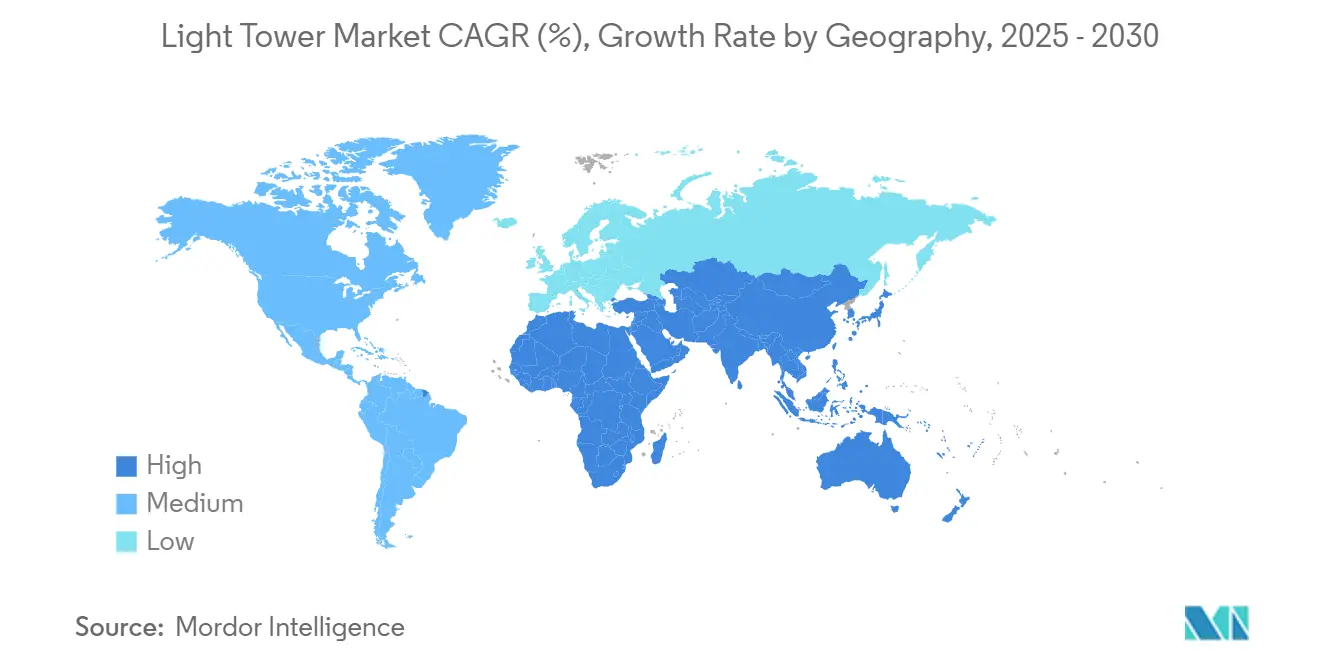

- Par géographie, l'Amérique du Nord détenait 34 % de la part du marché des tours d'éclairage en 2024 ; l'Asie-Pacifique devrait afficher un TCAC de 5,3 % jusqu'en 2030.

Tendances et perspectives du marché mondial des tours d'éclairage

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Programmes d'infrastructures-réparations 24 × 7 en plein essor | +1.2% | Amérique du Nord | Moyen terme (2-4 ans) |

| Remplacement rapide des LED dans les flottes de location | +0.9% | Europe | Court terme (≤ 2 ans) |

| Tours hybrides solaires sur les sites pétroliers et gaziers distants | +0.7% | Moyen-Orient et Afrique | Moyen terme (2-4 ans) |

| Normes Tier-4 et Stage V stimulant l'adoption hybride | +1.1% | Mondial (focus sur l'Amérique du Nord et l'Europe) | Moyen terme (2-4 ans) |

| Méga-projets miniers augmentant la demande de mâts hauts | +0.4% | Asie-Pacifique (Australie) | Long terme (≥ 4 ans) |

| Poussée du financement des secours en cas de catastrophe | +0.5% | ASEAN | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Programmes d'infrastructures-réparations 24 × 7 en plein essor en Amérique du Nord

Les rénovations 24h/24 de ponts, aéroports et autoroutes créent une demande soutenue pour des tours haute puissance capables d'opérer pendant plusieurs équipes. L'American Society of Civil Engineers liste un déficit d'infrastructures de 9,1 billions USD qui accélère les horaires de travail nocturne et intensifie les exigences d'éclairage.[1]American Society of Civil Engineers, "A Comprehensive Assessment of America's Infrastructure 2025," infrastructurereportcard.org Les budgets municipaux reflètent cette urgence ; San Diego a alloué 451,37 millions USD pour les mises à niveau d'éclairage public sur 2025-2029, signalant des achats généralisés d'unités portables.[2]City of San Diego, "Fiscal Year 2025-2029 Five-Year Capital Infrastructure Planning Outlook," sandiego.gov Les fiches techniques d'équipement mettent maintenant en avant les réservoirs de carburant étendus et la télématique pour le suivi du temps de fonctionnement. Les fabricants répondent avec des conceptions comme la Maxi-Lite d'Allmand, offrant une autonomie de 175 heures, une spécification qui répond aux demandes des entrepreneurs pour moins de ravitaillements.

Changement rapide vers le remplacement LED dans les flottes de location à travers l'Europe

Les sociétés de location européennes concourent sur le coût d'exploitation total, incitant aux conversions de flotte du métal-halogénure vers la LED. Les restrictions sur le bruit et les gaz d'échappement dans les zones urbaines denses accélèrent le changement, car les luminaires LED réduisent la consommation de carburant et les visites de maintenance. La série GLT de Generac Mobile offre maintenant des matrices LED ajustables et des variantes hybrides qui répondent aux standards municipaux stricts. Les premiers adoptants gagnent des avantages d'appel d'offres lorsque les contrats publics évaluent les critères de durabilité. La tendance du remplacement a également modifié les calculs de valeur résiduelle, les unités LED atteignant des prix de revente plus élevés, un avantage reflété dans les structures tarifaires de location qui favorisent les modèles économes en énergie.

Déploiement croissant de tours hybrides solaires sur les sites pétroliers et gaziers distants au MENA

Les configurations hybrides combinant panneaux photovoltaïques, batteries et petits moteurs diesel réduisent la logistique de carburant jusqu'à 80 % dans les environnements désertiques. ScienceDirect rapporte que l'intégration du solaire avec le stockage stabilise les systèmes hors réseau et réduit les coûts de cycle de vie.[3]ScienceDirect, "Integrating Solar and Wind Energy into the Electricity Grid for Community Support," sciencedirect.com Les grandes compagnies pétrolières emploient ces tours pour atteindre les objectifs de décarbonisation d'entreprise tout en maintenant des mandats de temps de fonctionnement stricts. Les coûts d'exploitation prévisibles protègent les budgets de la volatilité des prix du diesel, et la surveillance à distance réduit les visites de techniciens sur site. Les fournisseurs dimensionnent les enceintes renforcées, les mâts résistants à la corrosion et les panneaux résistants à la poussière pour répondre aux demandes climatiques régionales, créant une ligne de produits de niche mais lucrative au sein du marché des tours d'éclairage.

Normes d'émission Tier-4 et Stage V strictes alimentant l'adoption hybride

Les standards multi-polluants 2027 de l'EPA américaine visent une réduction de 50 % des gaz à effet de serre par rapport aux niveaux de 2026, exerçant indirectement une pression sur les catégories d'équipements non routiers.[4]Environmental Protection Agency, "Multi-Pollutant Emissions Standards for Model Years 2027 and Later," federalregister.gov Les règles parallèles européennes Stage V exigent des filtres à particules diesel sur les petits moteurs, ajoutant coût et complexité. Les tours hybrides avec des moteurs intelligents start-stop et de gros packs de batteries offrent un chemin de conformité tout en réduisant la consommation de carburant. Le GLT4-A Hybrid de Generac associe un moteur 2-cylindres avec un stockage lithium-ion, prolongeant les intervalles de maintenance et réduisant les émissions sur site. Les flottes de location pivotent vers de tels modèles pour assurer la disponibilité transfrontalière sans SKU de conformité séparées, renforçant l'adoption hybride.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| CAPEX initial élevé pour les tours à hydrogène | -0.7% | Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Temps d'arrêt opérationnel dû à la décharge de batterie dans le froid nordique | -0.3% | Pays nordiques | Court terme (≤ 2 ans) |

| Prix volatils du diesel faussant les tarifs de location | -0.5% | Mondial | Moyen terme (2-4 ans) |

| Permis complexes pour l'éclairage temporaire dans les villes de l'UE | -0.4% | Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

CAPEX initial élevé pour les tours à hydrogène

Les unités à pile à combustible éliminent les émissions de combustion mais coûtent trois à quatre fois plus que les modèles diesel conventionnels. Les départements d'approvisionnement axés sur les périodes de retour sur investissement reportent souvent les achats malgré les économies de cycle de vie. L'infrastructure de ravitaillement limitée confine les déploiements aux sites pilotes et aux événements de haut niveau. À mesure que les hubs hydrogène s'étendent et que les prix des piles diminuent, les barrières à l'adoption devraient reculer, mais la croissance à court terme reste tempérée par des budgets d'investissement serrés et les pressions d'appel d'offres de projets.

Temps d'arrêt opérationnel dû à la décharge de batterie dans les climats nordiques froids

La capacité lithium-ion diminue fortement dans les températures sous zéro, réduisant l'autonomie et forçant des changements plus fréquents. Les entrepreneurs en Finlande, Suède et Norvège maintiennent des flottes d'unités diesel en sauvegarde, sapant l'utilisation des modèles à batterie ou hybrides. Les fournisseurs testent des enceintes chauffées et des chimies optimisées pour les basses températures, mais le matériel supplémentaire augmente le prix d'achat et la complexité.

Analyse des segments

Par type : les économies opérationnelles des LED renforcent le leadership du marché

Les tours LED ont conservé 62 % de part du marché des tours d'éclairage en 2024 et continuent de croître à un TCAC de 4,5 %. La puissance réduite et les durées de vie des ampoules dépassant 50 000 heures réduisent la consommation de carburant et les intervalles de service, faisant de la LED la spécification par défaut pour les appels d'offres de location qui évaluent les métriques de durabilité. La sortie blanc brillant améliore la visibilité du chantier, réduisant les taux d'accident et s'alignant sur les listes de vérification de sécurité réglementaires. Les entrepreneurs en construction dans l'Europe urbaine spécifient de plus en plus des matrices LED à faible éblouissement pour se conformer aux ordonnances sur le bruit et la pollution lumineuse.

Les systèmes métal-halogénure persistent dans des applications industrielles lourdes de niche où une sortie de lumens très élevée par luminaire est priorisée par rapport à l'utilisation de carburant. Les fabricants répondent avec des boîtiers renforcés et des lampes à allumage rapide pour raccourcir les temps de préchauffage. L'innovation produit s'étend sur les deux formats ; le Hilight V4+ d'Atlas Copco protège les composants sous un auvent moulé et adapte 16 unités par camion de 13 m, montrant comment l'efficacité de conception complète les performances d'éclairage. La coexistence de LED et métal-halogénure maintient les chaînes d'approvisionnement de composants diversifiées mais oriente les budgets R&D vers les technologies à semi-conducteurs.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par source d'alimentation : la dominance du diesel rencontre la pression renouvelable

Les tours alimentées au diesel ont représenté 70 % de la part du marché des tours d'éclairage en 2024, bénéficiant d'une infrastructure de ravitaillement omniprésente et d'une fiabilité éprouvée sur le terrain. Les moteurs Tier-4 avec gestion électronique réduisent les émissions et le temps de ralenti, tandis que les fonctions start-stop automatiques alignent l'autonomie sur la demande réelle d'éclairage, réduisant les factures de carburant. Ces améliorations permettent aux unités diesel de rester compétitives dans des environnements distants ou extrêmes où l'exposition solaire ou les performances de batterie sont incertaines.

Les conceptions hybrides solaires affichent le TCAC le plus élevé de 7,2 %. Les panneaux intégrés chargent les batteries embarquées le jour, permettant des opérations nocturnes silencieuses, avec de petits moteurs s'activant uniquement sous des seuils de faible état de charge. Le HiLight BI+4 d'Atlas Copco associe des packs lithium-ion avec un micro-moteur diesel, réduisant la production de dioxyde de carbone de plus de la moitié sur une semaine de travail standard. Les prototypes de piles à combustible hydrogène, comme la flotte de 500 unités de TCP Group achevée en 2025, promettent des performances d'émission locale zéro mais restent coûteuses.[5]Hydrogen Technology Expo North America, "Industry News," hydrogen-expo.com Les tours connectées directement au réseau remplissent des rôles spécialisés dans les tunnels et grands événements où l'alimentation de quai existe, démontrant le mélange technologique diversifié à l'intérieur du marché plus large des tours d'éclairage.

Par hauteur de mât : les unités polyvalentes de gamme moyenne ancrent les décisions de flotte

Les unités entre 30 pieds et 60 pieds ont représenté 48 % de la taille du marché des tours d'éclairage en 2024. Leur rayon de couverture convient à la plupart des travaux civils, événements sportifs et installations de secours en cas de catastrophe tout en préservant la praticité de remorquage. Les sections télescopiques standardisées facilitent la maintenance et la logistique des pièces de rechange, renforçant leur statut d'éléments de base des flottes de location. Le mât à cinq sections LTW20 de Wacker Neuson pivote à 360°, offrant une couverture flexible depuis une empreinte compacte.

La demande pour les mâts au-dessus de 60 pieds croît à un TCAC de 6,1 %, stimulée par l'exploitation minière australienne et les corridors d'infrastructure tentaculaires où moins de tours haute capacité réduisent la main-d'œuvre de déploiement. Les tours plus hautes comportent des stabilisateurs renforcés et des commandes de treuil à distance qui améliorent la sécurité lors du levage et de l'abaissement. La catégorie en dessous de 30 pieds reste stable pour les sites urbains confinés et les scénarios de réponse rapide tels que les zones de rassemblement des premiers intervenants.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mobilité : les unités montées sur remorque restent le cheval de bataille

Les tours montées sur remorque ont capturé une part de 83 % en 2024, reflétant la nature itinérante de la construction, des événements et des opérations d'urgence. Les châssis de remorquage légaux pour la route, les stabilisateurs pivotants et les mâts pliants soutiennent la relocalisation rapide. La série mobile de Rishabh Engineering offre une rotation à 360°, des options de tête LED ou métal-halogénure, et des enceintes résistantes aux intempéries adaptées aux climats de mousson. Les taux d'utilisation élevés dans les flottes de location soutiennent une demande stable.

Les systèmes montés sur patins croissent de 5,2 % par an, privilégiés pour les déploiements semi-permanents dans les mines et sites pétroliers. L'élimination des essieux et freins réduit les coûts et les points de défaillance. Les opérateurs intègrent souvent les patins avec des réseaux de gestion d'énergie de site qui automatisent les horaires d'éclairage et rapportent les niveaux de carburant. Les conceptions de patins hybrides avec des poches de chariot élévateur fournissent une mobilité occasionnelle sans dépense de remorque complète, brouillant les limites de mobilité traditionnelles à l'intérieur du marché des tours d'éclairage.

Par modèle de propriété : la location mène tandis que la technologie évolue

Les sociétés de location ont fourni 68 % des unités déployées en 2024, et le segment maintient une perspective de TCAC de 5,4 %. Les entrepreneurs convertissent les dépenses d'investissement en coûts d'exploitation basés sur les projets, accèdent aux modèles plus récents conformes aux émissions, et externalisent la maintenance. United Rentals a enregistré 14,3 milliards USD de revenus en 2023, avec une télématique propriétaire permettant aux clients de suivre les actifs sur les chantiers. Les cycles de renouvellement de flotte se resserrent à mesure que les mises à niveau LED, hybrides et de télémétrie améliorent l'utilisation et les primes tarifaires.

La propriété directe persiste pour les mines, raffineries et municipalités ayant des besoins d'éclairage prévisibles toute l'année. Les acheteurs évaluent l'amortissement par rapport aux coûts de service et au risque réglementaire. Les fournisseurs fournissent des calculateurs de coût total de possession et des garanties étendues pour renforcer les propositions de valeur. Les programmes de leasing avec clauses de rachat brouillent les lignes entre location pure et propriété, créant des voies d'approvisionnement flexibles.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisateur final : construction stable, pétrole et gaz en accélération

Les projets de construction ont représenté 45 % des revenus en 2024, reflétant l'échelle du secteur et l'utilisation d'équipes de nuit pour raccourcir les délais et se conformer aux restrictions de circulation diurne. Les packages d'infrastructure fédéraux aux États-Unis et au Canada canalisent les fonds vers les ponts, aéroports et renouvellements routiers, assurant une location d'équipement soutenue. Les matrices LED avec angles de faisceau ajustables minimisent les plaintes d'éblouissement près des résidences urbaines, aidant l'approbation des permis.

Les opérations pétrolières et gazières devraient croître à un TCAC de 5,7 %. Les sites distants s'appuient sur des équipements capables de fonctionnement 24h/24 7j/7, de faible fréquence de service et de résistance à l'ingression de sable. Les tours LED MLT6SMD de Generac fonctionnent aux côtés des générateurs diesel MMG185CAN sur les projets d'or Klondike, prouvant la résilience dans des climats difficiles. L'exploitation minière, les événements, les installations industrielles et la logistique militaire représentent des niches stables supplémentaires, chacune dictant des contraintes spécifiques de lumens, d'autonomie et de transport.

Analyse géographique

L'Amérique du Nord a mené le marché des tours d'éclairage avec une part de 34 % en 2024. Les mandats de renouvellement des infrastructures, les réglementations de sécurité strictes et les événements météorologiques extrêmes fréquents soutiennent une demande toute l'année. L'American Society of Civil Engineers souligne le déficit d'investissement qui stimule les horaires de construction nocturne. La stratégie 2024/2025 du Manitoba inclut des mises à niveau d'éclairage de piste pour répondre aux règles de Transports Canada, soulignant la contribution de l'aviation.[6]Manitoba Transportation and Infrastructure, "Multi-Year Infrastructure Strategy 2024/2025," gov.mb.ca Les géants de la location exploitent des plateformes numériques comme Total Control pour optimiser l'allocation de flotte, permettant aux entrepreneurs de combiner tours, générateurs et pompes dans des tableaux de bord unifiés.

L'Asie-Pacifique est la région à croissance la plus rapide à 5,3 % TCAC, propulsée par les activités méga-minières, la croissance de la population urbaine et l'expansion des infrastructures d'énergie renouvelable. Les projets australiens nécessitent des tours à mât haut pour illuminer les routes de transport s'étendant sur plusieurs kilomètres. Ailleurs, l'expansion urbaine rapide nécessite des unités de remorque flexibles pour les développements de ponts, rail et usage mixte. BloombergNEF estime que 89 billions USD d'investissements énergétiques sont nécessaires pour le net-zéro d'ici 2050, signalant des flux de capitaux à long terme vers les installations de réseau et renouvelables qui nécessiteront un éclairage temporaire pendant les phases de construction.

L'Europe reste un marché de taille considérable caractérisé par une conformité stricte aux émissions et une pénétration sophistiquée de la location. Les taux d'adoption LED et hybride dépassent les moyennes mondiales en raison des restrictions environnementales urbaines et des mécanismes de tarification carbone. Les incitations gouvernementales pour les équipements à faibles émissions augmentent la vitesse de retour sur investissement des tours de nouvelle génération. Le Moyen-Orient et l'Afrique enregistrent une croissance stable alors que les opérateurs de pétrole, gaz et services publics adoptent des unités hybrides solaires pour les sites désertiques distants. La demande de l'Amérique du Sud varie selon le cycle des matières premières ; les mines de cuivre et minerai de fer au Chili et au Brésil se procurent des mâts plus hauts et des châssis robustes adaptés au terrain montagneux. Les déploiements de fibre de télécommunications stimulent également les commandes d'équipement, car les installateurs de réseau nécessitent un éclairage ponctuel pour les travaux de tranchée et d'épissure après la lumière du jour.

Paysage concurrentiel

Le marché des tours d'éclairage présente une concentration modérée : les leaders mondiaux Generac, Terex, Atlas Copco et Doosan concurrencent avec des spécialistes régionaux qui se concentrent sur le prix et la proximité après-vente. La différenciation produit se centre sur l'efficacité énergétique, la sortie de bruit, la télématique, la conception de mât et la technologie d'éclairage. La tour d'éclairage mobile à batterie de Generac, gagnante d'un prix GOOD DESIGN, élimine les entrées d'alimentation externes et répond aux ordonnances de bruit urbain strictes.[7]Generac, "GOOD DESIGN Awards News Release," investors.generac.com Terex a dévoilé une tour hybride solaire en mai 2025 qui réduit l'utilisation du diesel de 80 % et cible le chevauchement d'application avec les unités conventionnelles. Atlas Copco fait progresser les conceptions modulaires pour réduire les coûts d'expédition, et Doosan améliore la durabilité pour les modèles spécifiques à l'exploitation minière.

Les sociétés de location détiennent un pouvoir de négociation significatif, façonnant les feuilles de route des fabricants vers des caractéristiques de coût total de possession plus faibles telles que les capteurs d'atténuation automatique et l'analyse de maintenance prédictive. Un procès collectif de 2025 allègue une fixation des prix parmi les principales chaînes de location, y compris United Rentals et Sunbelt Rentals. Le résultat pourrait réinitialiser les structures de prix, encourageant les fournisseurs d'équipement à offrir un financement direct aux entrepreneurs ou des modèles d'abonnement.

L'intégration numérique s'approfondit à mesure que les flottes agrègent des données sur l'autonomie, les heures moteur et les économies d'émissions de CO₂. Les vendeurs regroupent des packages de service qui garantissent le temps de fonctionnement et soulagent les entrepreneurs de la maintenance de routine. L'orientation service résultante permet aux fabricants de capturer des revenus récurrents et de soutenir les marges contre la hausse des coûts des matières premières d'acier et de batterie.

Leaders de l'industrie des tours d'éclairage

-

Atlas Copco AB

-

Terex Corporation

-

Generac Power Systems Inc.

-

Larson Electronics LLC

-

Doosan Portable Power

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : TCP Group a terminé la production de 500 tours mobiles à pile à combustible, marquant une étape dans la mise en œuvre de l'hydrogène pour l'éclairage portable.

- Mars 2025 : Magni TH a confirmé de nouveaux manipulateurs télescopiques avec indicateurs de moment de charge avancés pour Bauma 2025, élargissant les lignes d'équipement complémentaires pour les chantiers nécessitant éclairage et levage.

- Janvier 2025 : Generac a dévoilé un générateur de secours domestique haute puissance refroidi par air qui souligne l'engagement plus large de l'entreprise envers les solutions énergétiques résilientes.

- Octobre 2024 : Generac Mobile a élargi sa famille de tours GLT avec deux modèles hybrides qui combinent moteurs économes en carburant et packs de batteries pour prolonger l'autonomie et freiner les émissions.

Portée du rapport sur le marché mondial des tours d'éclairage

Les tours d'éclairage sont caractéristiquement un arrangement de lumières haute intensité positionnées sur un mât télescopique attaché à un châssis capable d'autoroute. Ces tours jouent un rôle fondamental dans le soutien des opérations essentielles menées dans un large éventail d'industries. Les différents types de tours d'éclairage étudiés dans le rapport sont les tours d'éclairage LED et les tours d'éclairage métal-halogénure, avec diverses sources d'alimentation, telles que l'énergie solaire, le diesel, l'hydrogène et l'alimentation directe. Celles-ci sont déployées pour diverses applications d'utilisateur final, telles que la construction, le pétrole et gaz, l'exploitation minière et l'industrie. De plus, l'étude a considéré plusieurs facteurs, tels que l'impact du COVID-19, les paramètres macro-économiques et micro-économiques, les dépenses d'utilisateur final dans diverses régions, les stratégies de fabricants et autres KPI pour la projection globale de la taille du marché

| Tours d'éclairage LED |

| Tours d'éclairage métal-halogénure |

| Alimenté au diesel |

| Hybride solaire |

| Pile à combustible hydrogène |

| Alimentation directe réseau/batterie |

| Moins de 30 pieds |

| 30 - 60 pieds |

| Au-dessus de 60 pieds |

| Mobile/monté sur remorque |

| Monté sur patins/fixe |

| Location/leasing |

| Achat direct |

| Construction |

| Pétrole et gaz |

| Exploitation minière |

| Industrie et fabrication |

| Infrastructure (route, rail, aéroport, ports) |

| Événements, sports et divertissement |

| Militaire, urgence et secours en cas de catastrophe |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Pays nordiques (Danemark, Suède, Norvège, Finlande) | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Asie du Sud-Est | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | Pays du Conseil de coopération du Golfe |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Reste de l'Afrique |

| Par type | Tours d'éclairage LED | |

| Tours d'éclairage métal-halogénure | ||

| Par source d'alimentation | Alimenté au diesel | |

| Hybride solaire | ||

| Pile à combustible hydrogène | ||

| Alimentation directe réseau/batterie | ||

| Par hauteur de mât | Moins de 30 pieds | |

| 30 - 60 pieds | ||

| Au-dessus de 60 pieds | ||

| Par mobilité | Mobile/monté sur remorque | |

| Monté sur patins/fixe | ||

| Par modèle de propriété | Location/leasing | |

| Achat direct | ||

| Par secteur d'utilisateur final | Construction | |

| Pétrole et gaz | ||

| Exploitation minière | ||

| Industrie et fabrication | ||

| Infrastructure (route, rail, aéroport, ports) | ||

| Événements, sports et divertissement | ||

| Militaire, urgence et secours en cas de catastrophe | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays nordiques (Danemark, Suède, Norvège, Finlande) | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Asie du Sud-Est | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | Pays du Conseil de coopération du Golfe | |

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quel est le taux de croissance attendu pour le marché des tours d'éclairage entre 2025 et 2030 ?

Le marché devrait croître à un TCAC de 4,47 %, passant de 4,87 milliards USD en 2025 à 6,06 milliards USD d'ici 2030.

Pourquoi les tours d'éclairage LED sont-elles préférées aux modèles métal-halogénure ?

Les unités LED réduisent la consommation de carburant, prolongent la durée de vie des ampoules au-delà de 50 000 heures, et améliorent la qualité de la lumière, résultant en coûts d'exploitation plus faibles et conformité avec les règles d'émission et de bruit plus strictes.

Quelle est l'importance du segment de la location dans le marché des tours d'éclairage ?

Les fournisseurs de location ont représenté 68 % du déploiement d'équipement en 2024 et continuent de croître à un TCAC de 5,4 % car les entrepreneurs privilégient l'accès flexible, basé sur les projets, aux dernières technologies conformes.

Quelle région devrait croître le plus rapidement, et qu'est-ce qui stimule cette croissance ?

L'Asie-Pacifique mène avec un TCAC de 5,3 %, soutenu par des projets miniers à grande échelle, une urbanisation rapide, et des investissements considérables dans les infrastructures d'énergie renouvelable.

Comment les réglementations d'émission influencent-elles le développement de produits ?

Les normes Tier-4 et Stage V poussent les fabricants vers des conceptions hybrides et dominées par les batteries qui réduisent les gaz d'échappement et l'utilisation de carburant, stimulant la R&D dans les moteurs avancés, packs de batteries et piles à combustible hydrogène.

Quels défis limitent l'adoption plus large des tours d'éclairage à hydrogène ?

Les coûts initiaux élevés et l'infrastructure de ravitaillement limitée restreignent actuellement l'adoption généralisée, bien que les investissements en cours dans les hubs hydrogène devraient réduire les barrières à moyen terme.

Dernière mise à jour de la page le: