Taille et part du marché de l'assurance vie et non-vie Asie-Pacifique

Analyse du marché de l'assurance vie et non-vie Asie-Pacifique par Mordor Intelligence

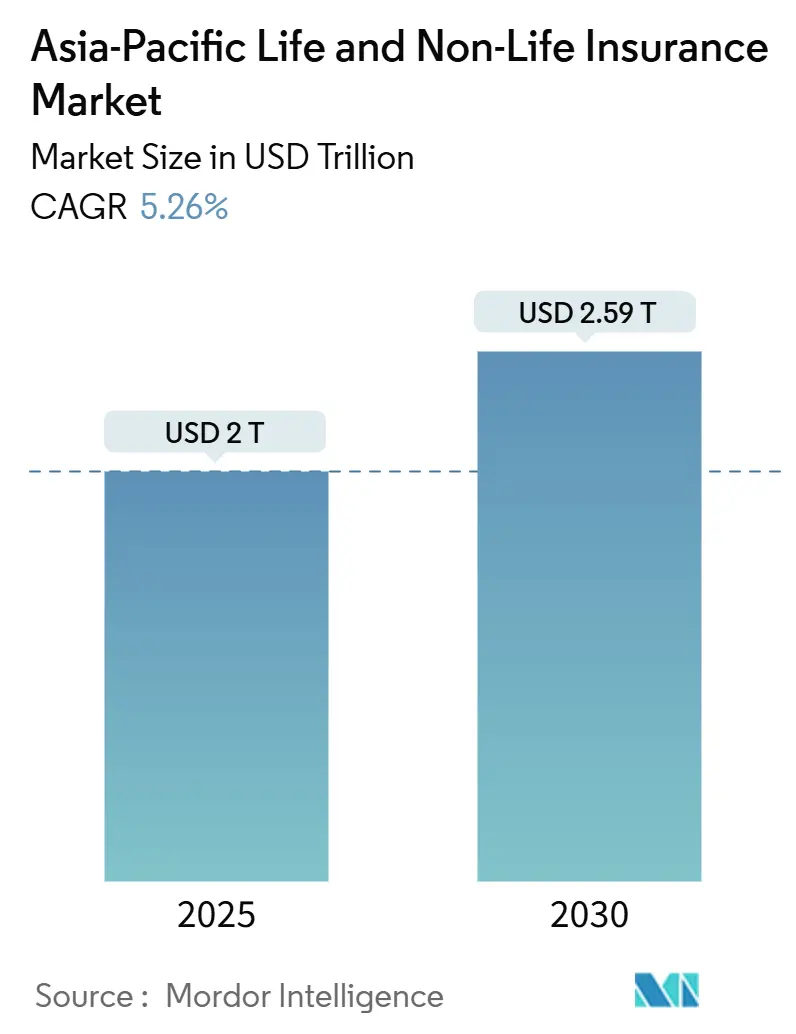

Le marché de l'assurance vie et non-vie Asie-Pacifique est évalué à 2,00 billions USD en 2025 et devrait atteindre 2,59 billions USD d'ici 2030, progressant à un TCAC de 5,26 %. Les changements démographiques, la libéralisation réglementaire et l'adoption numérique rapide sous-tendent ces perspectives alors que les assureurs évoluent des modèles d'agence traditionnels vers une distribution intégrée basée sur l'écosystème qui regroupe la protection avec les services financiers quotidiens. La pénétration accélérée des smartphones, la réglementation d'API ouverte et le déploiement de programmes d'identité numérique nationaux réduisent les coûts d'intégration et ouvrent des micro-segments inexploités, tandis que les événements de pertes liés au climat poussent les transporteurs à recalibrer les modèles de risque et à lancer des couvertures paramétriques qui paient en quelques jours plutôt qu'en mois. Le marché de l'assurance vie et non-vie Asie-Pacifique bénéficie également de la hausse des revenus disponibles de la classe moyenne en Inde, en Indonésie et au Vietnam car le nouveau pouvoir d'achat se convertit généralement en premières polices de santé et d'épargne qui se renouvellent sur le cycle de vie du client. L'intensité concurrentielle monte alors que les assureurs mondiaux recherchent l'échelle par des fusions et que les plateformes technologiques intègrent des polices basées sur l'usage dans les écosystèmes de covoiturage, de commerce électronique et d'OEM, comprimant les structures de commission traditionnelles.

Points clés du rapport

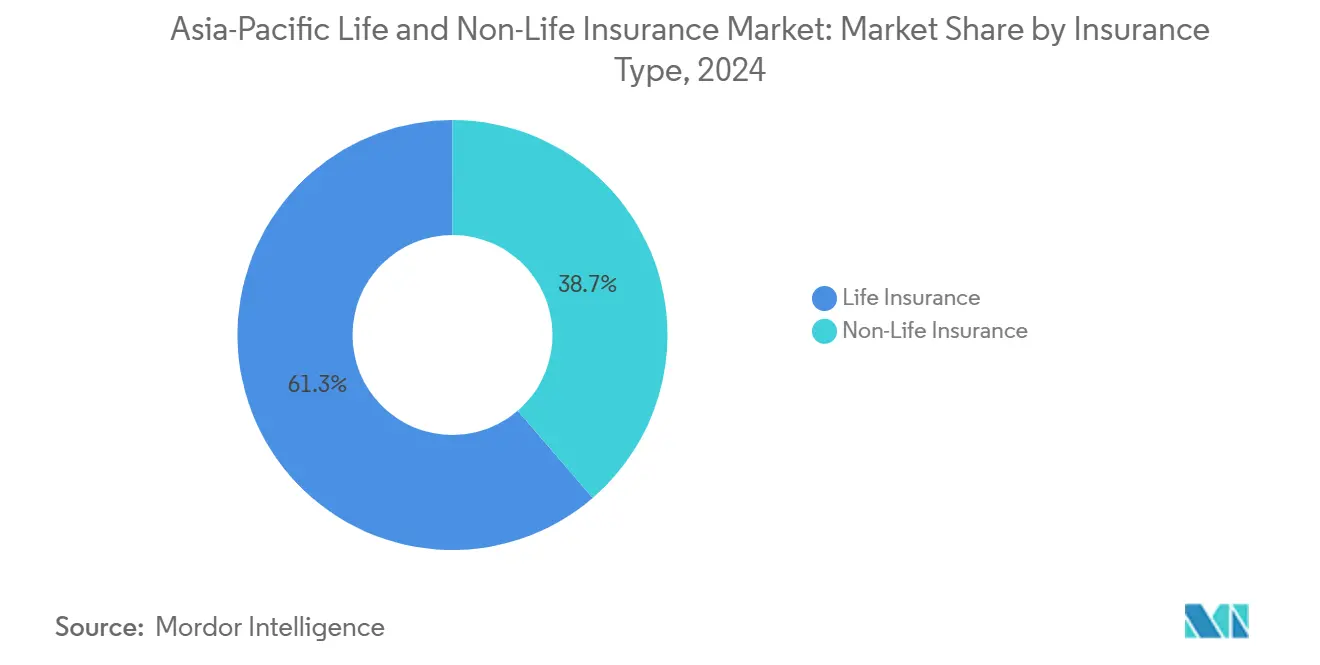

- Par type d'assurance, l'assurance vie dominait avec 61,3 % de la part du marché de l'assurance vie et non-vie Asie-Pacifique en 2024, tandis que la couverture non-vie santé et médicale s'étend à un TCAC de 7,89 % jusqu'en 2030.

- Par canal de distribution, les réseaux d'agence ont conservé une part de 42,6 % de la taille du marché de l'assurance vie et non-vie Asie-Pacifique en 2024, mais les canaux numériques directs croissent le plus rapidement à 6,74 % TCAC jusqu'en 2030.

- Par géographie, la Chine représentait 54,8 % de la taille du marché de l'assurance vie et non-vie Asie-Pacifique en 2024, tandis que l'Inde a enregistré le TCAC projeté le plus élevé à 8,43 % jusqu'en 2030.

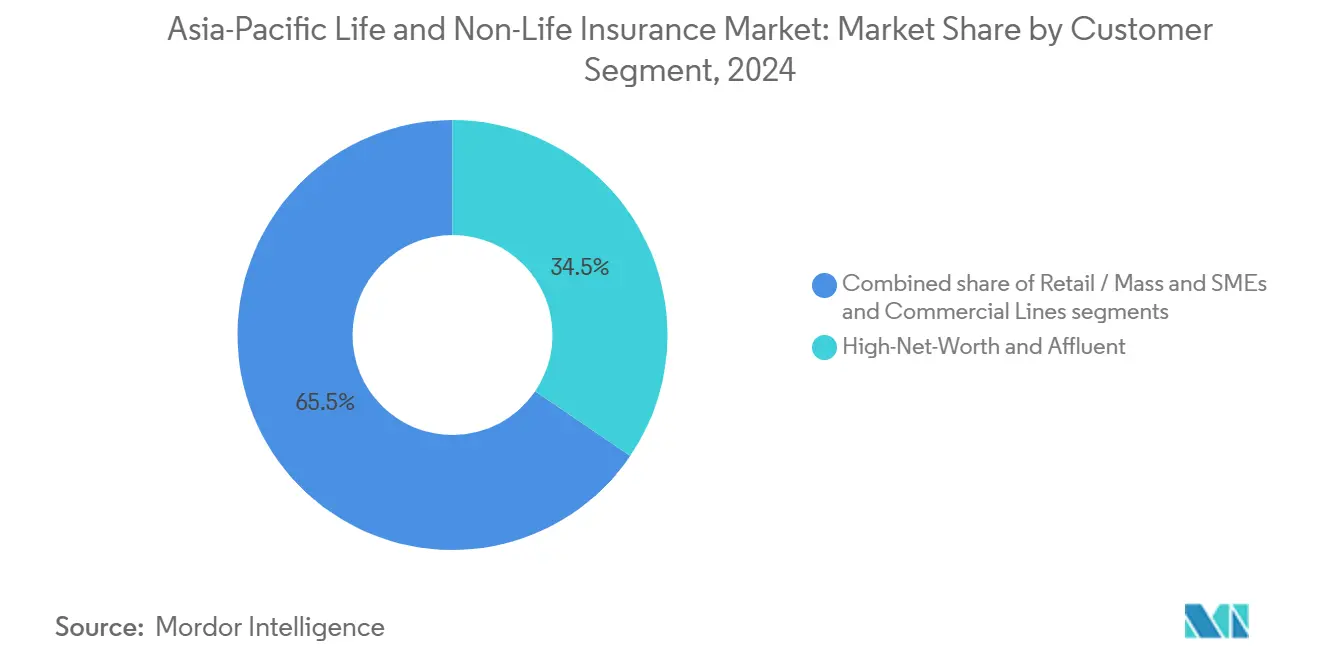

- Par segment de clientèle, les clients fortunés détenaient une part de 34,5 % du marché de l'assurance vie et non-vie Asie-Pacifique en 2024, tandis que les polices ciblant les PME et les lignes commerciales devraient s'étendre à 7,65 % TCAC jusqu'en 203

Tendances et perspectives du marché de l'assurance vie et non-vie Asie-Pacifique

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Hausse des revenus disponibles de la classe moyenne | +1.2% | Inde, Vietnam, Indonésie | Moyen terme (2-4 ans) |

| Vieillissement de la population et écarts croissants pension/santé | +0.9% | Japon, Corée du Sud, Chine, Singapour | Long terme (≥ 4 ans) |

| Libéralisation réglementaire et assouplissement des plafonds de propriété | +0.8% | Inde, Indonésie, Vietnam, Thaïlande | Court terme (≤ 2 ans) |

| Accélération de l'adoption de la distribution numérique/InsurTech | +0.7% | Chine, Singapour, Corée du Sud | Moyen terme (2-4 ans) |

| Assurance intégrée via les super-apps et OEM | +0.6% | Chine, Asie du Sud-Est, Inde | Court terme (≤ 2 ans) |

| Demande de risque climatique pour les couvertures paramétriques | +0.4% | Philippines, Indonésie, Taïwan | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Hausse des revenus disponibles de la classe moyenne

La croissance des revenus urbains dans les économies émergentes alimente directement le marché de l'assurance vie et non-vie Asie-Pacifique alors que les ménages nouvellement aisés privilégient la protection santé et épargne. La consommation domestique s'accélère au Vietnam, où une croissance du PIB de 8 % en 2025 et un bond de 48,6 % des investissements étrangers entrants stimulent les actifs financiers personnels[1]White & Case, "Vietnam FDI Q1 2025," whitecase.com. Des revenus plus élevés améliorent la persistance des polices, permettant aux assureurs de vendre croisé des solutions de maladie grave et de retraite qui s'appuient sur les rails de paiement numérique obligatoires introduits à travers l'ASEAN. La forte pénétration du commerce électronique expose également les consommateurs aux risques cyber, créant un point d'entrée pour les couvertures cyber personnelles groupées. Dans l'ensemble, la hausse des revenus disponibles influence maintenant le mix de primes en déplaçant les acheteurs des plans à terme à somme minimale vers des produits multi-bénéfices qui incluent des récompenses bien-être.

Vieillissement de la population et écarts croissants pension/santé

Le déclin de la fertilité et l'augmentation de la longévité au Japon, en Corée du Sud et en Chine côtière élargissent les écarts de financement des pensions et des soins de santé, renforçant la demande de rentes, de soins de longue durée et de polices médicales supplémentaires. Singapour prévoit qu'un citoyen sur quatre aura au moins 65 ans d'ici 2030, incitant les transporteurs à repenser les plans de dotation traditionnels en produits de revenus à vie. L'inflation médicale de 11%-12% dans les plus grandes villes asiatiques motive davantage les ménages à verrouiller la couverture avant l'application d'exclusions liées à l'âge, stimulant la croissance des primes dans le marché de l'assurance vie et non-vie Asie-Pacifique bien au-delà des taux du PIB nominal. Les titres liés à la longévité émis par les réassureurs gagnent également l'acceptation réglementaire, permettant aux souscripteurs primaires de couvrir la tension excédentaire créée par l'espérance de vie prolongée. Ces démographies accélèrent un pivot des polices vie axées sur l'épargne vers des produits de risque pur, améliorant l'efficacité du capital.

Libéralisation réglementaire et assouplissement des plafonds de propriété étrangère

Les gouvernements courtisent le capital étranger pour approfondir la capacité domestique. La décision de l'Inde d'élever les limites d'investissement direct étranger à 100% a supprimé le plafond de coentreprise, débloquant à la fois les flux de capitaux et le savoir-faire opérationnel. Le nouveau POJK 8/2024 de l'Indonésie raccourcit les cycles de dépôt de produits et reconnaît formellement les canaux de marketing numérique, réduisant la friction de mise sur le marché pour les entrants natifs du cloud. Les règles de capital assouplies aident le marché de l'assurance vie et non-vie Asie-Pacifique à absorber l'exposition croissante aux catastrophes sans dépendance excessive aux soutiens étatiques. Les approbations de produits plus rapides encouragent les pilotes sandbox pour la couverture basée sur l'usage, permettant aux transporteurs de tester les modèles actuariels avant d'engager la pleine capacité du bilan. La libéralisation suscite également des entrants spécialisés qui se concentrent sur les risques de niche comme les cultures ou la micro-mobilité, élargissant le choix des consommateurs.

Accélération de l'adoption de la distribution numérique/InsurTech

La région héberge maintenant plus de 250 insurtechs licenciées dont les API de plateforme centrale permettent aux assureurs de connecter la souscription, l'émission de polices et la KYC dans les super-apps en jours plutôt qu'en mois. Manulife rapporte une baisse de 45% du temps de souscription moyen après avoir déployé des moteurs de triage IA générative dans les centres de contact de Singapour. De tels gains de productivité supportent des produits à billets plus bas qui touchent des dizaines de millions d'acheteurs novices, garantissant que le marché de l'assurance vie et non-vie Asie-Pacifique peut s'étendre sans croissance proportionnelle des effectifs. Les rails de paiement basés sur la blockchain réduisent également les coûts de remise transfrontalière pour les couvertures santé d'expatriés. Alors que les bots conversationnels mûrissent, les transporteurs voient un déclin des taux d'abandon de première année car les requêtes d'intégration sont résolues instantanément, augmentant la valeur client à vie.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Faible littératie financière et déficits de confiance | -0.8% | Inde rurale, Indonésie, Vietnam | Long terme (≥ 4 ans) |

| Réglementation multi-juridictionnelle fragmentée | -0.6% | Opérations transfrontalières ASEAN | Moyen terme (2-4 ans) |

| Rendements d'investissement volatils pressant les écarts vie | -0.4% | Japon, Corée du Sud | Moyen terme (2-4 ans) |

| Auto-assurance Big-Tech comprimant les marges | -0.3% | Chine, Singapour | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Faible littératie financière et déficits de confiance

La pénétration reste en dessous de 2% du PIB dans des marchés peuplés comme l'Indonésie, où moins de 60% des assureurs utilisent un marketing numérique complet, entravant la portée rurale. Les autorités ont lancé des campagnes d'éducation de masse et des objectifs de couverture universelle, mais la construction de confiance prend du temps, limitant la traction à court terme pour le marché de l'assurance vie et non-vie Asie-Pacifique. La rareté des documents de police bilingues entrave davantage l'adoption parmi les populations rurales qui négocient principalement dans les dialectes locaux. Sans formation d'agents concertée et initiatives de littératie numérique, les taux d'attrition peuvent rester élevés, diluant la rentabilité à long terme.

Réglementation multi-juridictionnelle fragmentée et coût de conformité

Chacune des 19 juridictions clés d'Asie-Pacifique maintient des règles de solvabilité, de localisation des données et d'approbation de produits sur mesure. Les amendements M&A 2024 de Hong Kong exigent maintenant des plans d'affaires d'acheteurs et des tests d'aptitude post-acquisition[2]Slaughter and May, "Hong Kong Insurance M&A Regulatory Update," slaughterandmay.com. Cette hétérogénéité force les transporteurs régionaux à gérer des équipes de conformité parallèles, diluant les bénéfices d'échelle et ralentissant les lancements de produits transfrontaliers. Les assureurs font également face à des modèles de divulgation ESG divergents qui compliquent les rapports du marché des capitaux. Les cycles d'audit en double consomment jusqu'à 4% des primes brutes émises en frais généraux opérationnels, érodant la tarification concurrentielle.

Analyse de segments

Par type d'assurance : La dominance de l'assurance vie fait face à la disruption santé

Les polices vie ont généré 61,3% des revenus de primes 2024, ancrant le marché de l'assurance vie et non-vie Asie-Pacifique. Pourtant le segment santé et médical devrait dépasser à 7,89% TCAC jusqu'en 2030 alors que les ménages post-pandémie traitent la couverture médicale comme une dépense essentielle. Les produits de morbidité de lignes personnelles regroupent maintenant la télémédecine et les apps bien-être, avec des transporteurs rapportant 30% plus de vente croisée dans les avenants de maladie critique. La croissance dans les lignes santé a déjà creusé 54 milliards USD de la taille du marché de l'assurance vie et non-vie Asie-Pacifique en 2025. L'automobile et la propriété restent cycliques mais bénéficient de l'adoption VE et des avenants paramétriques qui accélèrent le règlement des réclamations suite aux événements climatiques. Les nouvelles plateformes multi-lignes permettent également aux consommateurs d'ajouter des couvertures voyage, animaux ou gadgets à un seul portefeuille mobile, stimulant la rétention par la commodité. Les assureurs re-tarifient les plans traditionnels orientés épargne vers des polices à terme, libérant le capital et s'alignant avec les directives IFRS 17.

Le pivot continu des dotations lourdes en épargne vers des solutions de terme et de rente axées sur le risque sauvegarde les marges d'écart, surtout sous la nouvelle classification de contrat basée sur IFRS. Alors que la conception de produit migre vers des avenants modulaires tarifés en temps réel, les assureurs vie diversifient les revenus par des frais de gestion d'actifs sur les fonds participants, réduisant la sensibilité aux chocs de taux d'intérêt. Les assureurs santé expérimentent avec des modèles de remboursement basés sur la valeur qui lient les paiements aux résultats cliniques plutôt qu'à la facturation de frais pour service. Cette innovation enracine davantage la couverture santé comme moteur de croissance au sein du marché de l'assurance vie et non-vie Asie-Pacifique.

Par canal de distribution : Les réseaux d'agence résistent à la disruption numérique

Malgré la pénétration en ligne rapide, les forces d'agence ont encore capturé une part de prime de 42,6% en 2024, reflétant une préférence culturelle profonde pour les conseils en face-à-face dans des marchés comme le Japon et la Corée du Sud. Les modèles de conseillers augmentés intègrent des tableaux de bord CRM qui font ressortir des invites de meilleure offre suivante générées par IA, améliorant la conversion de 18%. Les portails directs au consommateur, pendant ce temps, ont enregistré un TCAC de 6,74%, ajoutant 27 milliards USD à la taille du marché de l'assurance vie et non-vie Asie-Pacifique en 2025. La bancassurance reste pertinente dans les économies hub de richesse où les banques de détail gèrent les flux clients aisés. Les assureurs émettent maintenant des licences numériques qui permettent aux agents de clôturer les polices par vidéo, réduisant les coûts d'acquisition moyens de 15%. Les cadres de commission hybrides récompensent les agents qui font la transition des renouvellements plus simples vers les portails libre-service, les libérant pour se concentrer sur les cas complexes.

Les agents liés gèrent maintenant des pratiques hybrides, hébergeant des consultations vidéo et utilisant des e-signatures pour clôturer les polices le même jour. Les canaux intégrés gagnent du terrain alors que les OEM de smartphones pré-installent des applets de protection, permettant l'achat de micro-couverture en moins de trois clics. Cette fragmentation oblige les assureurs à maintenir une orchestration omnicanal pour que les moteurs de souscription tirent une vue de risque unique quel que soit le point d'entrée, préservant la rentabilité tout en rencontrant les clients sur leur canal de choix. Les pools de données inter-canaux alimentent également les moteurs anti-fraude qui ont réduit les alertes de réclamations faux-positives de 22%, améliorant l'expérience client.

Par segment de clientèle : La croissance PME défie la dominance HNW

Les individus fortunés représentaient 34,5% des revenus de primes en 2024, soutenus par la planification successorale sur mesure et les allocations d'assurance vie universelle. Pourtant les clients PME et commerciaux croîtront plus vite à 7,65% TCAC jusqu'en 2030, représentant une opportunité de 112 milliards USD au sein du marché de l'assurance vie et non-vie Asie-Pacifique. Les packages numériques enveloppent les avenants de propriété, cyber et avantages employés sous un seul abonnement mensuel, rendant la couverture abordable pour les entreprises employant 5-200 employés. L'intégration s'appuie sur les API de banque ouverte, réduisant le temps de souscription à des minutes et gardant les ratios de dépenses en dessous de 25%. Les schémas de groupe pair-à-pair émergent également où des groupes de freelances mettent en commun le risque sur des plateformes basées blockchain, perturbant davantage les polices de groupe traditionnelles.

La micro-assurance marché de masse s'étend également par des portefeuilles mobiles qui collectent des primes inférieures à 5 USD, protégeant les travailleurs de l'économie de concert contre l'hospitalisation ou l'interruption de revenus. Alors que la souscription se déplace vers l'analytique basée sur le comportement utilisant la télématique IoT et les API de paie, la tarification du risque devient plus précise, stimulant les transporteurs à souscrire des segments historiquement jugés non rentables. Les bundles bien-être d'entreprise qui remboursent les primes quand les cibles biométriques sont atteintes gagnent en popularité, renforçant l'engagement et abaissant les ratios de réclamations. Ensemble, ces tendances diversifient les sources de revenus au-delà des segments aisés hérités, élargissant la résilience du marché.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La part de 54,8% de la Chine souligne le poids structurel de son marché domestique, soutenu par 685 milliards USD de revenus de primes durant 2023[3]W&H Law Firm, "China Insurance Sector 2024 Overview," whlaw.com. L'accent réglementaire s'est tourné vers la qualité de solvabilité sous C-ROSS-II, poussant les acteurs plus faibles à consolider. Ping An exploite son écosystème intégré finance-et-santé pour servir 232 millions de clients de détail, générant 136 milliards USD de revenus 2024 tout en déployant le triage IA pour 70% des réclamations automobiles. Malgré sa taille, la croissance ralentit vers le milieu à un chiffre, poussant les transporteurs à pivoter vers les rentes de gestion de patrimoine et les rôles de plateforme de pension.

L'Inde est l'arène à croissance la plus rapide, s'étendant à 8,43% TCAC alors que la pénétration d'assurance grimpe d'une base faible. Les règles de propriété étrangère libéralisées encouragent les multinationales à injecter du capital dans les réclamations numériques, l'éducation client et la sensibilisation rurale. Swiss Re s'attend à ce que l'économie de l'Inde devienne la troisième plus grande du monde d'ici la fin de la décennie, renforçant l'élan des primes à long terme. La feuille de route ' Assurance pour tous ' du régulateur, qui a supprimé les plafonds d'âge sur les polices santé en 2025, élargit le marché adressable et soutient l'innovation du secteur privé.

Le Japon et la Corée du Sud restent des niches matures mais rentables. Les transporteurs japonais se diversifient à l'étranger, illustré par l'acquisition de 2 milliards USD de Meiji Yasuda d'une entreprise d'avantages volontaires américaine en 2025 pour compenser les volumes domestiques stagnants. Les réformes d'assurance sociale de la Corée du Sud, effectives mi-2025, abaissent les seuils de cotisation pension, libérant les liquidités ménagères pour la couverture privée supplémentaire.

L'Asie du Sud-Est offre un avantage démesuré. Les revenus de primes non-vie du Vietnam ont augmenté de 5,4% en glissement annuel à 3,06 milliards USD dans les quatre premiers mois de 2025. La modernisation OJK de l'Indonésie a donné le feu vert aux assureurs entièrement numériques, raccourcissant les temps d'approbation de produits et catalysant les lancements de polices intégrées dans les checkouts de commerce électronique. Singapour agit comme le hub d'innovation de la région, hébergeant plus de 80 insurtechs et pilotant les règles de re-domiciliation transfrontalière qui abaissent les coûts en capital pour l'expansion régionale.

L'Australie, aidée par une supervision prudentielle stable et un marché de réassurance ouvert, attire le capital de risque catastrophe de niche. La fusion 2024 de MLC Life et Resolution Life pour créer Acenda signifie un jeu d'échelle conçu pour extraire le back-office tout en offrant à 2 millions de clients une expérience numérique modernisée.

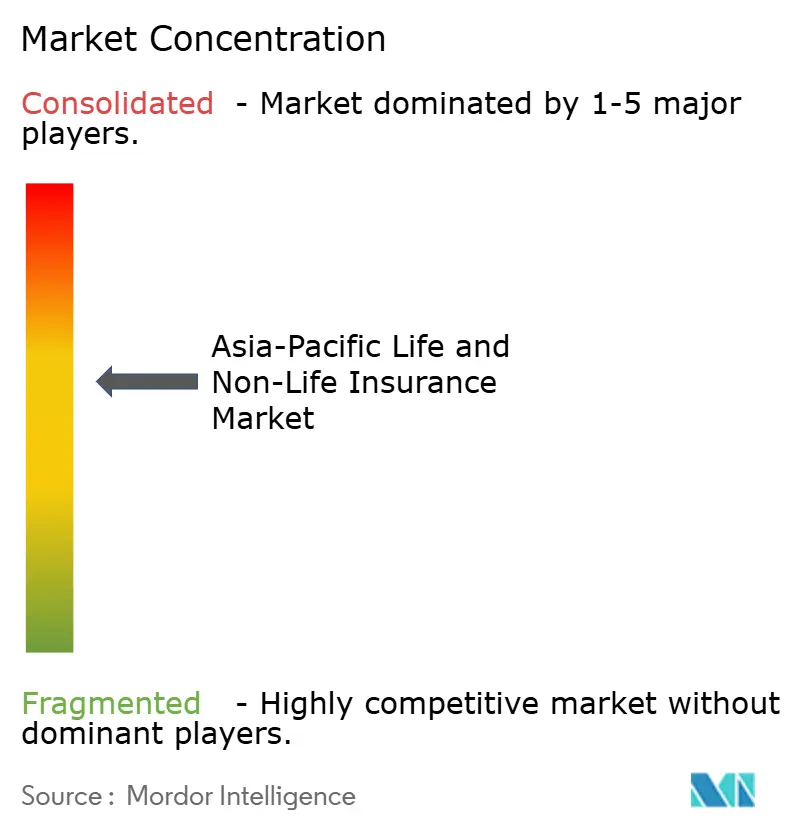

Paysage concurrentiel

La concurrence dans le marché de l'assurance vie et non-vie Asie-Pacifique est modérée. Les cinq premiers acteurs commandent environ la moitié de la prime régionale, laissant place aux spécialistes locaux agiles. Les assureurs traditionnels achètent la croissance : l'acquisition d'Income Insurance à Singapour par Allianz lui donne une empreinte instantanée automobile et santé, tandis que la participation de 70% de Zurich dans Kotak General Insurance sécurise une plateforme non-vie indienne. L'avantage technologique est maintenant pivot ; la migration cloud d'AIA Group a réduit le temps de lancement de produit de 40%, et 92% des assureurs vietnamiens intègrent déjà l'IA dans le triage des réclamations, plus que doublant en glissement annuel.

Les segments d'espace blanc incluent les couvertures climatiques paramétriques, la responsabilité cyber, et les produits de micro santé pour les travailleurs indépendants de l'économie de concert. Les réassureurs comme Swiss Re et Munich Re fournissent une capacité quote-part qui encourage les souscripteurs primaires à expérimenter avec des produits à cycle court. Pendant ce temps, les entrants big-tech exploitent les données de première partie pour offrir une protection pay-as-you-go, pressant les structures de commission héritées et forçant les incumbents à dégrouper et re-tarifer la distribution.

La consolidation devrait continuer alors que les réformes de solvabilité élèvent les seuils de capital. Les transporteurs manquant de muscle numérique ou de profondeur de souscription spécialisée chercheront probablement des alliances bolt-on avec les insurtechs ou sortiront des marchés où ils manquent d'échelle. Dans ce contexte, l'efficacité opérationnelle, les partenariats d'écosystème et l'analytique avancée déterminent l'avantage durable plus que la taille du bilan seule.

Leaders de l'industrie de l'assurance vie et non-vie Asie-Pacifique

-

Ping An Insurance Group

-

China Life Insurance Co.

-

AIA Group

-

Japan Post Insurance

-

Life Insurance Corp. of India

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Chubb Limited a accepté d'acquérir les opérations P&C de Liberty Mutual en Thaïlande et au Vietnam, étendant son empreinte en Asie du Sud-Est.

- Janvier 2025 : Prudential Financial et Dai-ichi Life ont annoncé une alliance de distribution et de gestion d'actifs axée sur le Japon.

- Décembre 2024 : Nippon Life a complété l'acquisition de la participation restante dans MLC Limited, la fusionnant avec Resolution Life Australasia pour former Agenda.

- Novembre 2024 : Pacific Life Re a signé un protocole d'accord avec Kakao Pay Insurance pour co-développer des produits santé exclusifs à l'app en Corée du Sud.

- Août 2024 : Meiji Yasuda Life a acquis l'entreprise American Heritage d'Allstate pour 2 milliards USD, sous réserve d'approbation réglementaire.

Portée du rapport du marché de l'assurance vie et non-vie Asie-Pacifique

Ce rapport vise à fournir une analyse détaillée du marché de l'assurance vie et non-vie d'Asie-Pacifique. Il se concentre sur la dynamique du marché, les tendances émergentes dans les segments et marchés régionaux, et les perspectives sur divers types de produits et d'applications. Aussi, il analyse les acteurs clés et le paysage concurrentiel dans le marché de l'assurance vie et non-vie en Asie-Pacifique.

Le marché de l'assurance vie et non-vie en Asie-Pacifique est segmenté par type d'assurance, canal de distribution et géographie. Par type d'assurance, le marché est sous-segmenté en assurance vie (individuelle, groupe), et assurance non-vie (habitation, automobile, autres). Par canal de distribution, le marché est sous-segmenté en direct, agence, banques, et autres canaux de distribution. Par géographie, le marché est sous-segmenté en Chine, Japon, Inde, et le reste de l'Asie-Pacifique. Le rapport offre la taille du marché et les prévisions pour le marché de l'assurance vie et non-vie Asie-Pacifique en valeur (USD) pour tous les segments ci-dessus.

| Assurance vie | Assurance vie temporaire |

| Assurance vie entière / avec participation | |

| Dotation | |

| Liée aux unités / liée aux investissements | |

| Assurance vie de groupe | |

| Assurance non-vie | Automobile |

| Propriété et catastrophe | |

| Santé et médicale | |

| Accident personnel et voyage | |

| Marine, aviation et transport | |

| Cultures et paramétrique |

| Force d'agence |

| Bancassurance |

| Courtiers et IFA |

| Direct-au-consommateur (Numérique / Télévente) |

| Partenariats d'affinité et intégrés |

| Détail / Marché de masse |

| Fortune élevée et aisé |

| PME et lignes commerciales |

| Chine |

| Inde |

| Japon |

| Corée du Sud |

| Australie |

| Indonésie |

| Vietnam |

| Singapour |

| Reste de l'Asie-Pacifique |

| Par type d'assurance | Assurance vie | Assurance vie temporaire |

| Assurance vie entière / avec participation | ||

| Dotation | ||

| Liée aux unités / liée aux investissements | ||

| Assurance vie de groupe | ||

| Assurance non-vie | Automobile | |

| Propriété et catastrophe | ||

| Santé et médicale | ||

| Accident personnel et voyage | ||

| Marine, aviation et transport | ||

| Cultures et paramétrique | ||

| Par canal de distribution | Force d'agence | |

| Bancassurance | ||

| Courtiers et IFA | ||

| Direct-au-consommateur (Numérique / Télévente) | ||

| Partenariats d'affinité et intégrés | ||

| Par segment de clientèle | Détail / Marché de masse | |

| Fortune élevée et aisé | ||

| PME et lignes commerciales | ||

| Par région | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Indonésie | ||

| Vietnam | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'assurance vie et non-vie Asie-Pacifique ?

Le marché vaut 2,00 billions USD en 2025 et devrait atteindre 2,59 billions USD d'ici 2030.

Quel segment croît le plus rapidement au sein du marché ?

Les polices non-vie santé et médicales s'étendent à 7,89% TCAC en raison de la sensibilisation post-pandémique accrue et de l'inflation médicale.

Pourquoi l'Inde est-elle considérée comme la géographie de croissance la plus attractive ?

Les règles de propriété étrangère libéralisées, la faible pénétration d'assurance et une population jeune et aisée stimulent des perspectives de TCAC de 8,43%.

Comment les plateformes numériques changent-elles la distribution d'assurance ?

Les super-apps et écosystèmes OEM intègrent la micro-couverture au checkout, permettant une protection pay-per-use qui atteint les acheteurs novices.

Quelles innovations adressent l'écart de protection lié au climat de l'Asie ?

L'assurance paramétrique paie des bénéfices fixes une fois que les seuils météorologiques pré-convenus sont atteints, accélérant le secours pour les communautés affectées par les catastrophes.

Les agents traditionnels disparaîtront-ils alors que les canaux numériques croissent ?

Improbable ; les réseaux d'agence détiennent encore 42,6% de part de prime et évoluent en conseillers hybrides qui exploitent les outils IA pour l'engagement client.

Dernière mise à jour de la page le: