Taille et part du marché japonais de la gestion d'actifs

Analyse du marché japonais de la gestion d'actifs par Mordor Intelligence

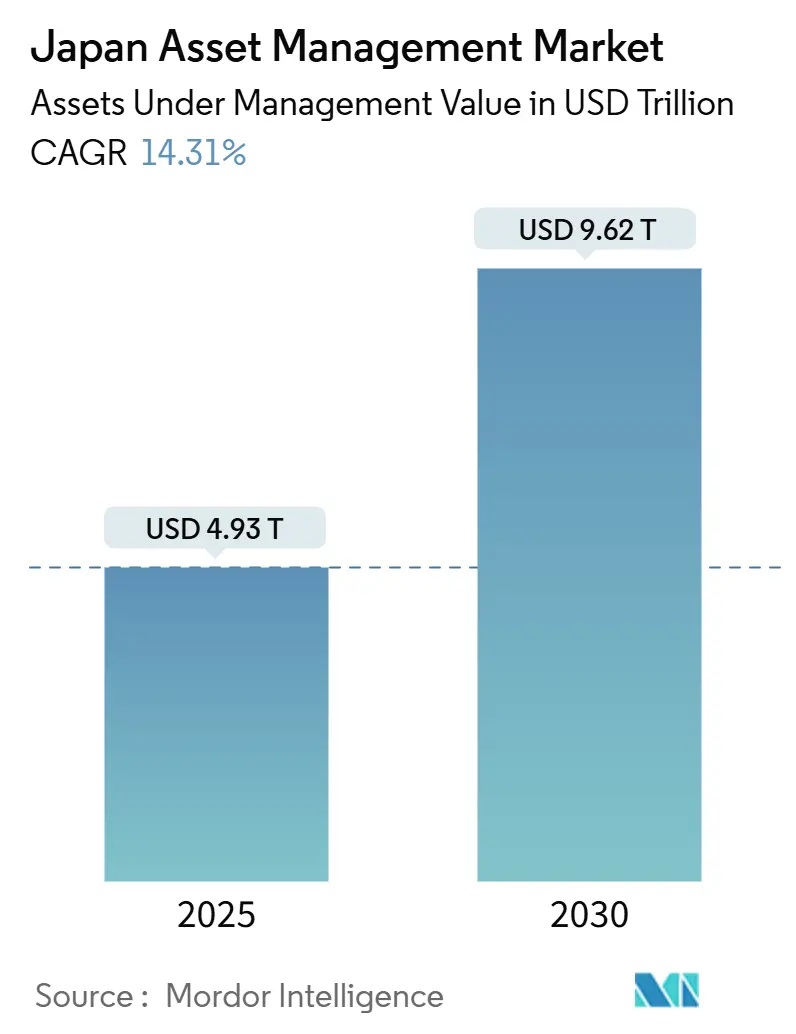

La valeur du marché japonais de la gestion d'actifs s'élève à 4,93 billions USD en 2025 et devrait atteindre 9,62 billions USD d'ici 2030, avec une expansion à un TCAC de 14,31 %. Cette trajectoire ascendante reflète un mouvement décisif s'éloignant d'un bilan ménager riche en liquidités vers des investissements gérés professionnellement, tandis que la réforme des pensions d'entreprise, les améliorations du NISA avantageux fiscalement, et la stratégie d'actifs alternatifs du Government Pension Investment Fund (GPIF) se combinent pour stimuler les flux nets entrants. L'intégration numérique, la demande croissante de stratégies axées sur les résultats, et la sortie de 2024 des taux d'intérêt négatifs accélèrent davantage l'adoption de produits d'investissement. L'intensité concurrentielle reste modérée car le marché japonais de la gestion d'actifs demeure fragmenté, permettant aux maisons spécialisées et aux entrants étrangers de se tailler des niches. Les gestionnaires capables de moderniser la technologie héritée et de s'aligner sur les normes environnementales, sociales et de gouvernance (ESG) semblent les mieux placés pour capturer des parts de marché alors que la pression démographique pousse les investisseurs à rechercher des portefeuilles diversifiés à l'échelle mondiale et à plus haut rendement.

Principales conclusions du rapport

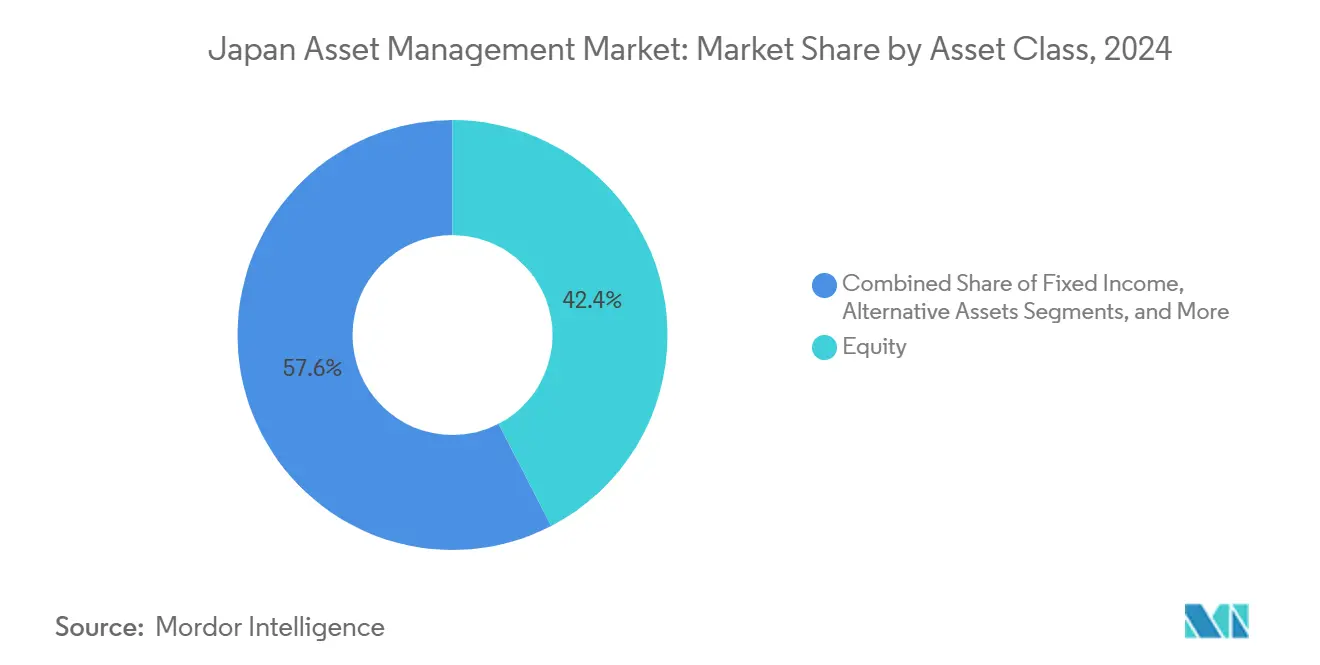

- Par classe d'actifs, les produits d'actions ont dominé avec une part de 42,3 % du marché japonais de la gestion d'actifs en 2024, tandis que les actifs alternatifs devraient croître à un TCAC de 16,42 % jusqu'en 2030.

- Par type d'entreprise, les banques détenaient 45,7 % de la part du marché japonais de la gestion d'actifs en 2024, tandis que les sociétés de conseil en gestion de patrimoine devraient enregistrer le TCAC projeté le plus rapide à 15,87 % jusqu'en 2030.

- Par mode de conseil, les conseillers humains ont conservé 91,2 % de part de la taille du marché japonais de la gestion d'actifs en 2024 ; les robo-conseillers devraient croître à un TCAC de 20,23 % jusqu'en 2030.

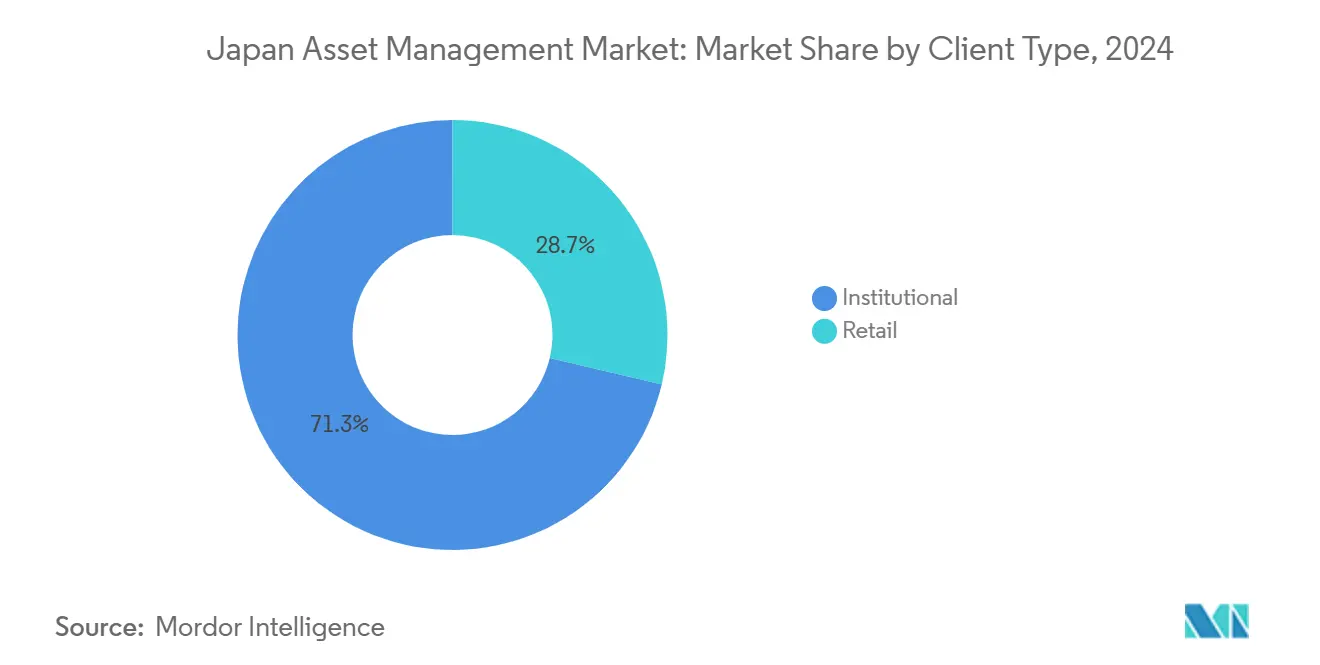

- Par type de client, les investisseurs institutionnels commandaient 71,3 % de la taille du marché japonais de la gestion d'actifs en 2024, tandis que le segment des particuliers devrait augmenter à un TCAC de 17,45 %.

- Par source de gestion, les gestionnaires onshore contrôlaient 85,6 % de la taille du marché japonais de la gestion d'actifs en 2024 ; les mandats délégués offshore devraient augmenter à un TCAC de 16,95 % jusqu'en 2030.

Tendances et insights du marché japonais de la gestion d'actifs

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Accélération du passage des dépôts bancaires aux fonds d'investissement | +3.20% | National - concentration à Tokyo et Osaka | Moyen terme (2-4 ans) |

| Réforme obligatoire des pensions d'entreprise stimulant les flux entrants d'AUM | +2.80% | National - adoption précoce par les grandes entreprises | Court terme (≤ 2 ans) |

| Adoption du robo-conseil parmi les investisseurs fortunés de masse | +1.90% | National - pénétration plus élevée dans les zones urbaines | Moyen terme (2-4 ans) |

| L'appétit du GPIF pour les actifs alternatifs établit des références sectorielles | +2.10% | National - effet de débordement vers les fonds de pension régionaux | Long terme (≥ 4 ans) |

| Les pilotes de titres tokenisés ouvrent de nouveaux pools d'actifs investissables | +1.40% | National - déploiement initial dans le district financier de Tokyo | Long terme (≥ 4 ans) |

| Les obligations de transition ESG alimentent les lancements de fonds spécialisés | +1.70% | National - participation du capital international | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Accélération du passage des dépôts bancaires aux fonds d'investissement

Les ménages japonais conservent une grande partie de leur richesse en liquidités, mais le programme NISA remanié permet désormais aux particuliers d'investir des sommes importantes chaque année sans payer d'impôts, redirigeant une partie de ces soldes inactifs vers les marchés de capitaux. La décision de la Banque du Japon en 2024 de mettre fin aux taux d'intérêt négatifs a rendu les actions et les fonds équilibrés plus attractifs que de simplement garer l'argent sur des comptes d'épargne. L'objectif du gouvernement d'élargir significativement la participation NISA ancre davantage la demande à long terme de fonds communs de placement et de fonds négociés en bourse. Les grandes banques et groupes de valeurs mobilières investissent des ressources importantes dans les plateformes clients numériques ; par exemple, Mizuho a engagé des capitaux importants dans des outils qui incitent les épargnants vers des portefeuilles diversifiés. Les gestionnaires qui associent des structures de frais claires et peu coûteuses avec une éducation robuste des investisseurs sont positionnés pour capturer une part disproportionnée de ces nouveaux flux alors que les épargnants averses au risque se dirigent vers des solutions gérées professionnellement.

Réforme obligatoire des pensions d'entreprise stimulant les flux entrants d'AUM

La législation exigeant des plans à cotisations définies (CD) transfère le risque de longévité des bilans d'entreprise vers les gestionnaires professionnels. Les précurseurs parmi les grands manufacturiers et conglomérats de services migrent les actifs de prestations définies hérités vers des régimes CD gérés professionnellement, offrant une visibilité pluriannuelle sur les revenus de frais. Le modèle d'intégration ESG du GPIF est de plus en plus imité par les fonds d'entreprise, stimulant la demande de stratégies multi-actifs, protégées contre l'inflation et alignées sur la durabilité[1]Government Pension Investment Fund, "Annual Investment Policy and ESG Report 2025," gpif.go.jp. Alors que les réformes s'étendent aux entreprises de taille moyenne, les gestionnaires d'actifs offrant des menus groupés de tenue de registres, d'éducation des participants et de produits axés sur les résultats peuvent cimenter les relations institutionnelles et réaliser une croissance évolutive.

Adoption du robo-conseil parmi les investisseurs fortunés de masse

WealthNavi a réalisé une croissance significative des actifs clients grâce à une interface numérique intuitive qui abaisse le seuil d'investissement minimum à 10 000 JPY et automatise la construction de portefeuilles globaux WealthNavi. Les jeunes professionnels gravitent vers l'intégration basée sur les applications et une tarification transparente, accélérant la pénétration des ménages de produits passifs et diversifiés à faible coût. L'achat de 664 millions USD de WealthNavi par MUFG souligne la course parmi les acteurs établis pour sécuriser les capacités numériques MUFG Bank. Les modèles hybrides combinant des portefeuilles centraux algorithmiques avec des conseils humains optionnels émergent, permettant aux gestionnaires d'aborder les objectifs d'accumulation simples et la planification plus complexe des étapes de la vie au sein d'un écosystème unique. L'adoption des robots élargit ainsi la base de détail adressable pour le marché japonais de la gestion d'actifs.

L'appétit du GPIF pour les actifs alternatifs établit des références sectorielles

Le GPIF s'est engagé à augmenter les alternatives de 1,5 % à 5 % de son portefeuille d'ici 2030 et a récemment engagé 500 millions USD dans un mandat de capital-investissement global[2]Pensions & Investments, "GPIF Commits to Thoma Bravo Fund," pionline.com. Parce que les administrateurs de pensions d'entreprise imitent souvent les allocations du GPIF, la décision catalyse une demande fraîche pour des véhicules d'infrastructure, d'immobilier et de capital-investissement. Les gestionnaires domestiques lancent des fonds qui correspondent aux profils de passif japonais, tandis que les spécialistes globaux entrent dans des coentreprises pour fournir aux investisseurs locaux des pipelines établis à l'étranger. L'effet de démonstration élève les normes de gouvernance, la transparence des frais et les pratiques de gestion des risques à travers le marché japonais de la gestion d'actifs et élargit l'univers investissable pour les institutions en quête de rendement.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Environnement persistant de taux d'intérêt proche de zéro comprimant les rendements | -1.80% | National - effet le plus fort sur les stratégies d'obligations | Court terme (≤ 2 ans) |

| Population active en diminution limitant la croissance des cotisations | -2.10% | National - le plus aigu dans les régions rurales | Long terme (≥ 4 ans) |

| Systèmes mainframe hérités ralentissant les cycles de lancement de produits | -1.20% | National - concentré dans les institutions établies | Moyen terme (2-4 ans) |

| Frais de distribution élevés décourageant le changement des particuliers | -0.90% | National - prononcé dans les canaux de conseil indépendants | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Environnement persistant de taux d'intérêt proche de zéro comprimant les rendements

Bien que la Banque du Japon ait mis fin aux taux négatifs, la politique reste accommodante, laissant les rendements obligataires domestiques modérés et érodant les flux de revenus traditionnels. Les gestionnaires d'actifs doivent chercher du rendement dans le crédit étranger, la dette d'infrastructure et les actions orientées dividendes, mais les petites entreprises manquent de l'empreinte de recherche globale ou de l'infrastructure de risque pour mettre en œuvre ces idées de manière compétitive. Cet environnement favorise les maisons diversifiées avec une portée internationale et des capacités de couverture sophistiquées, élargissant la dispersion des performances et posant des risques de rétention pour les franchises héritées lourdes en obligations.

Population active en diminution limitant la croissance des cotisations à long terme

La main-d'œuvre nationale devrait se contracter régulièrement, réduisant les cotisations de retraite basées sur les salaires et freinant l'élan organique de collecte d'actifs, particulièrement dans les préfectures en dehors des principaux corridors urbains. Les gestionnaires d'actifs doivent compenser en approfondissant la part de portefeuille avec les clients existants, en améliorant la productivité grâce à la technologie, et en attirant des capitaux étrangers. Les entreprises capables de proposer des solutions de retraite pour les démographies plus âgées-telles que les produits de retrait de revenus et la planification de décumulation-peuvent atténuer la traînée démographique et maintenir la pertinence sur le marché japonais de la gestion d'actifs.

Analyse par segment

Par classe d'actifs : Les actifs alternatifs gagnent de l'élan

Les actions représentaient 42,4 % de la taille du marché japonais de la gestion d'actifs en 2024, soulignant le biais historique vers l'exposition aux actions domestiques favorisé par des décennies de familiarité avec les indices Nikkei et TOPIX. La taille du marché japonais de la gestion d'actifs liée aux stratégies alternatives devrait augmenter de 16,42 % annuellement, dépassant toutes les classes d'actifs traditionnelles alors que les attentes de rendement se compriment sur les marchés publics. Les mandats du GPIF, les allocations d'imitation des pensions d'entreprise, et la recherche de flux de trésorerie de longue durée protégés contre l'inflation façonnent la demande. Les fonds immobiliers, d'infrastructure et de capital-investissement conçus autour de la feuille de route de Transformation Verte du gouvernement s'inscrivent naturellement dans ce narratif, permettant aux institutions de faire correspondre les profils de passif tout en soutenant les initiatives de croissance domestique.

En réponse, les gestionnaires locaux construisent des équipes spécialisées ou entrent dans des partenariats avec des maisons alternatives globales pour sécuriser le flux d'affaires et l'expertise opérationnelle. Les entreprises étrangères avec des plateformes globales établies tirent parti des branches de Tokyo pour distribuer des fonds expérimentés qui offrent des classes d'actions couvertes en devises et des rapports locaux. La différenciation concurrentielle se déplace vers les capacités d'approvisionnement et la transparence de gouvernance plutôt que vers la performance brute seule, un modèle qui réaligne les structures de frais avec la valeur fournie sur le marché japonais de la gestion d'actifs.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par type d'entreprise : Les banques conservent l'échelle ; les spécialistes accélèrent

Les banques détenaient 45,7 % de la taille du marché japonais de la gestion d'actifs en 2024, grâce à des réseaux de succursales étendus, mais leur part diminue progressivement alors que les nouveaux investisseurs gravitent vers des conseillers indépendants vantant des normes fiduciaires. Les sociétés de conseil en gestion de patrimoine devraient enregistrer un TCAC de 15,87 % jusqu'en 2030, indiquant que la qualité des conseils et l'objectivité perçue comptent plus que la commodité tout-en-un. Sur le marché japonais de la gestion d'actifs, cette tendance force les banques à dégrouper les prix, améliorer la diligence raisonnable des produits, et investir dans la formation du personnel pour répondre aux normes d'adéquation accrues.

Les boutiques spécialisées tirent parti de l'expertise thématique-actions ESG, fonds activistes de petites capitalisations, crédit privé-pour attirer des clients sophistiqués prêts à payer pour un alpha différencié. Les courtiers-négociants se situent entre les banques et les conseillers purs en combinant la profondeur de recherche avec l'agilité transactionnelle, mais la compression des frais dans les services d'exécution les pousse vers des mandats de conseil à marge plus élevée. Dans l'ensemble, un équilibre multi-canal émerge dans lequel l'étendue, la profondeur et l'engagement numérique coexistent, gardant les barrières concurrentielles en flux.

Par mode de conseil : L'hybride domine la transition

Les conseillers humains représentaient 91,2 % de la taille du marché japonais de la gestion d'actifs en 2024, ancrés par la culture et la complexité de nombreux portefeuilles de retraite. Néanmoins, les plateformes robotisées croissent à 20,23 % annuellement, ciblant les cohortes fortunées de masse qui privilégient la simplicité, le faible coût et la fonctionnalité mobile-first. L'accord MUFG-WealthNavi cristallise le passage vers des modèles intégrés combinant des portefeuilles centraux algorithmiques avec l'accès à des planificateurs humains pour des conseils liés aux événements MUFG Bank[3]MUFG Bank, "Completion of WealthNavi Tender Offer," mufg.jp.

Les propositions hybrides réduisent le coût de livraison tout en préservant la rassurance que les investisseurs plus âgés valorisent, permettant aux acteurs établis de défendre les relations contre les challengers fintech pure-play. Pour le marché japonais de la gestion d'actifs, la formule gagnante se centre sur les expériences d'applications transparentes, le traitement direct et la délimitation claire des frais. Les régulateurs, cherchant une participation de détail plus large, soutiennent implicitement ces modèles en resserrant les règles de divulgation sur les produits lourds en commissions et en approuvant les outils de vérification d'identité numérique.[4]Japan Financial Services Agency, "Strategy for Becoming an International Asset Management Center," fsa.go.jp

Par type de client : L'adoption des particuliers réduit l'écart institutionnel

Les mandats institutionnels constituent 71,3 % de la taille du marché japonais de la gestion d'actifs en 2024, un chiffre reflétant les actifs de pension, d'assurance et de réserve qui privilégient les économies d'échelle et la gouvernance robuste. Les actifs de détail, cependant, croissent à un TCAC de 17,45 % grâce au régime NISA remanié, aux campagnes d'éducation financière élargies, et à l'intégration numérique conviviale. Le gouvernement vise à doubler la pénétration des comptes NISA, ancrant cette trajectoire, assurant un pipeline régulier d'investisseurs novices cherchant des fonds diversifiés.

Les gestionnaires d'actifs pivotent en créant des classes d'actions à investissement minimum faible et du contenu éducatif extensif. Les banques et sociétés de valeurs mobilières déploient des tableaux de bord intégrés qui présentent les produits d'épargne, de courtage et de crédit sur un seul écran, aidant les clients à surveiller les progrès vers les objectifs à long terme. Alors que les portefeuilles ménagers se diversifient, le potentiel de vente croisée augmente, aidant la résilience des revenus au milieu de la compression des frais ailleurs sur le marché japonais de la gestion d'actifs.

Par source de gestion : La domination onshore rencontre la diversification vers l'extérieur

Les entités onshore représentaient 85,6 % de la taille du marché japonais de la gestion d'actifs en 2024, reflétant la familiarité réglementaire et le biais culturel vers l'administration domestique. Pourtant, les mandats devraient conduire le segment offshore à 16,95 % annuellement jusqu'en 2030, alors que les institutions poursuivent la diversification géographique, des rendements plus élevés, et un savoir-faire spécialisé. Les classes d'actions couvertes en devises et les superpositions conscientes des indices rendent les investissements étrangers acceptables pour les administrateurs méfiants de la volatilité.

Les gestionnaires japonais réagissent en ouvrant des avant-postes de recherche à New York, Londres et Singapour ou en signant des pactes de sous-conseil avec des spécialistes internationaux. Les maisons globales approfondissent les opérations de Tokyo pour satisfaire les attentes de diligence raisonnable locales et s'associent avec les banques de confiance pour la distribution. En conséquence, le marché japonais de la gestion d'actifs resserre ses liens avec les flux de capitaux globaux tout en maintenant les ancres de gouvernance locales.

Analyse géographique

Tokyo accueille la majorité des gestionnaires d'actifs, régulateurs et prestataires de services, créant des avantages de réseau qui renforcent sa position d'épicentre financier de la nation. Osaka se classe comme un hub secondaire, tirant parti des sièges sociaux historiques de banques et d'assurances pour servir les préfectures occidentales. En dehors de ces métropoles, les banques régionales et coopératives de crédit dominent les pools d'épargne mais manquent d'étendue de produits, offrant des points d'entrée pour les gestionnaires prêts à étendre les modèles de conseil numérique et de service à distance.

La stratégie gouvernementale pour positionner le pays comme un centre de gestion d'actifs international de premier plan catalyse les améliorations d'infrastructure-documentation en anglais, licences rationalisées, et traitement fiscal favorable-orientées vers l'attraction de talents et capitaux étrangers. Les zones pilotes pour l'innovation fintech à Fukuoka et Sapporo visent à disperser les opportunités au-delà de la capitale tout en soutenant la numérisation nationale.

Le risque de catastrophe naturelle dans la région du Kanto propulse la planification d'urgence ; les institutions diversifient les empreintes de centres de données et encouragent les arrangements de travail flexibles pour assurer la continuité. Pendant ce temps, les démographies vieillissantes s'inclinent plus fortement dans les zones rurales, stimulant les programmes de sensibilisation ciblés qui associent l'éducation numérique avec des unités de conseil mobiles. La segmentation géographique, par conséquent, amplifie la portée des stratégies de distribution différenciées au sein du marché japonais de la gestion d'actifs.

Paysage concurrentiel

Le marché japonais de la gestion d'actifs reste modérément fragmenté, laissant de la place pour la consolidation et l'entrée étrangère. Les poids lourds domestiques tels que Nomura, Daiwa et Sumitomo Mitsui Trust ont affiché des revenus ordinaires record pour l'exercice 2024 alors que la réforme du marché et l'appétit croissant pour le risque ont stimulé les revenus de frais. Les entreprises étrangères élargissent leurs empreintes grâce à des acquisitions et coentreprises pour capturer la demande thématique et l'intérêt pour les actifs alternatifs.

Les priorités stratégiques se regroupent autour de l'activation technologique, l'intégration ESG, et les constructions de capacités alternatives. L'achat de 1,8 milliard USD par Nomura de l'unité d'actifs publics américaine et européenne de Macquarie a élargi sa base AUM globale Nomura Holdings. L'intégration de WealthNavi par MUFG sécurise l'ADN robotisé et le potentiel de vente croisée au sein de la banque de détail. Pendant ce temps, les services de modernisation mainframe automatisés de Fujitsu répondent à un besoin sectoriel d'architecture back-office agile Fujitsu Limited.

L'investissement dans l'analytique de portefeuille pilotée par IA, l'infrastructure de trading à faible latence, et le développement de produits de financement vert s'accélère. Les entreprises incapables de se moderniser ou de se différencier sur la connaissance spécialisée risquent l'érosion des marges alors que la concurrence basée sur les frais s'intensifie. Par conséquent, les acquisitions stratégiques, partenariats et licences technologiques dominent les gros titres alors que les participants se disputent l'échelle et le leadership d'innovation à travers le marché japonais de la gestion d'actifs.

Leaders de l'industrie japonaise de la gestion d'actifs

-

Nomura Asset Management

-

Nikko Asset Management

-

Daiwa Asset Management

-

Sumitomo Mitsui Trust Asset Management

-

Asset Management One

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Le GPIF a alloué 500 millions USD à un fonds de capital-investissement Thoma Bravo, Pensions & Investments.

- Avril 2025 : Nomura a finalisé son achat de 1,8 milliard USD de l'activité d'actifs publics de Macquarie Nomura Holdings.

- Décembre 2024 : MUFG a complété son acquisition par offre publique d'achat de WealthNavi pour 664 millions USD MUFG Bank.

- Novembre 2024 : SBI Digital Markets a dévoilé un cadre pour la distribution transfrontalière de titres tokenisés SBI Digital Markets.

Portée du rapport sur le marché japonais de la gestion d'actifs

La gestion d'actifs fait référence à la gestion professionnelle d'investissements au nom d'individus, d'institutions ou d'autres entités.

L'industrie de la gestion d'actifs au Japon est segmentée par type de client, type de mandat et classe d'actifs. Par type de client, le marché est segmenté en particuliers, fonds de pension, compagnies d'assurance, banques et autres institutions (fonds communs de placement). Par type de mandat, le marché est segmenté en fonds d'investissement et mandats discrétionnaires. Par classe d'actifs, le marché est segmenté en actions, obligations, liquidités/marché monétaire, et autres classes d'actifs (investissement alternatif). Le rapport offre des tailles de marché et prévisions en termes de valeur (USD) pour tous les segments susmentionnés.

| Actions |

| Obligations |

| Actifs alternatifs |

| Autres classes d'actifs |

| Courtiers-négociants |

| Banques |

| Sociétés de conseil en gestion de patrimoine |

| Autres types d'entreprises |

| Conseil humain |

| Robo-conseil |

| Particuliers |

| Institutionnel |

| Offshore |

| Onshore |

| Par classe d'actifs | Actions |

| Obligations | |

| Actifs alternatifs | |

| Autres classes d'actifs | |

| Par type d'entreprise | Courtiers-négociants |

| Banques | |

| Sociétés de conseil en gestion de patrimoine | |

| Autres types d'entreprises | |

| Par mode de conseil | Conseil humain |

| Robo-conseil | |

| Par type de client | Particuliers |

| Institutionnel | |

| Par source de gestion | Offshore |

| Onshore |

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché japonais de la gestion d'actifs ?

Le marché est évalué à 4,93 billions USD en 2025 et devrait grimper à 9,62 billions USD d'ici 2030 à un TCAC de 14,31 %.

Quelle classe d'actifs croît le plus rapidement au Japon ?

Les actifs alternatifs, incluant les fonds de capital-investissement et d'infrastructure, devraient croître à un TCAC de 16,42 % jusqu'en 2030 alors que les institutions suivent la voie de diversification du GPIF.

Comment les robo-conseillers impactent-ils le marché japonais de la gestion d'actifs ?

Les plateformes robotisées gèrent une part croissante d'actifs de détail, croissant à 20,23 % annuellement, et poussent les acteurs établis vers des modèles de conseil hybrides numérique-humain.

Quel rôle jouent les réformes des pensions d'entreprise dans la croissance des actifs ?

L'adoption obligatoire de plans à cotisations définies redirige des flux de pension significatifs vers les gestionnaires professionnels et stabilise les flux de revenus basés sur les frais.

Pourquoi les gestionnaires d'actifs étrangers s'intéressent-ils au Japon ?

Les réformes réglementaires, la demande croissante d'alternatives, et le besoin de diversification globale font du Japon un lieu de croissance attractif pour les entreprises avec des capacités spécialisées.

Comment l'ESG influence-t-il les stratégies d'investissement ?

Les références ESG du GPIF et le programme d'obligations climatiques du gouvernement stimulent les lancements de produits qui intègrent les facteurs de durabilité à travers les classes d'actifs publiques et privées.

Dernière mise à jour de la page le: