Taille et part du marché des infrastructures en Corée du Sud

Analyse du marché des infrastructures en Corée du Sud par Mordor Intelligence

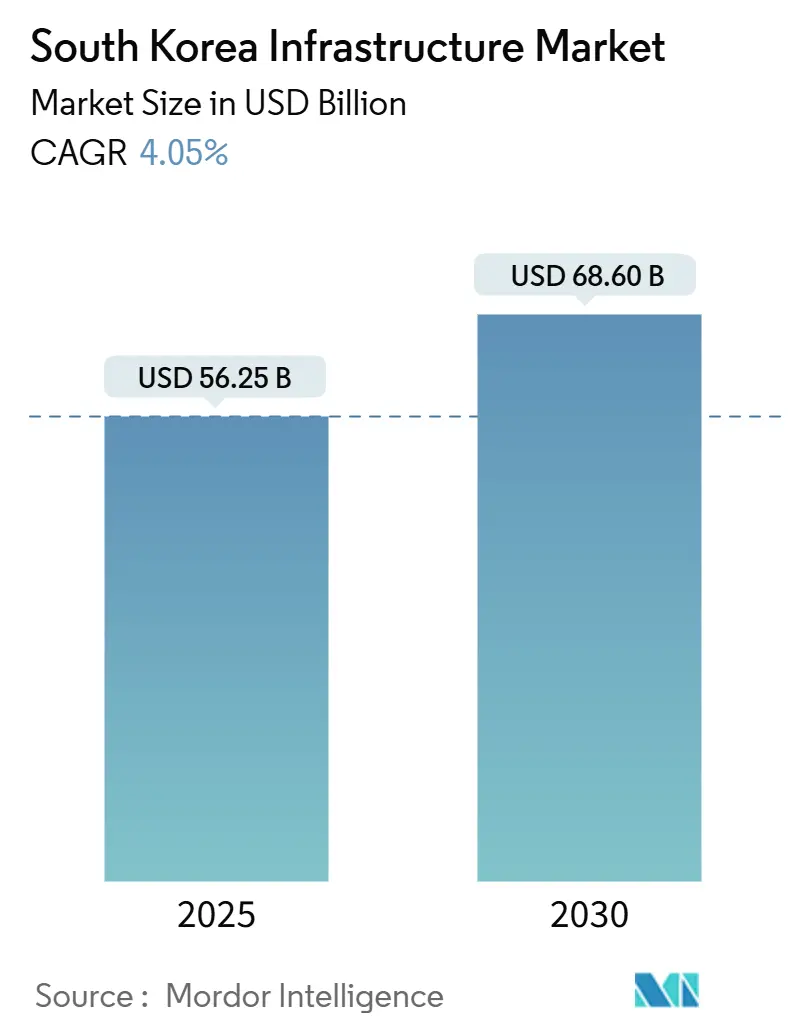

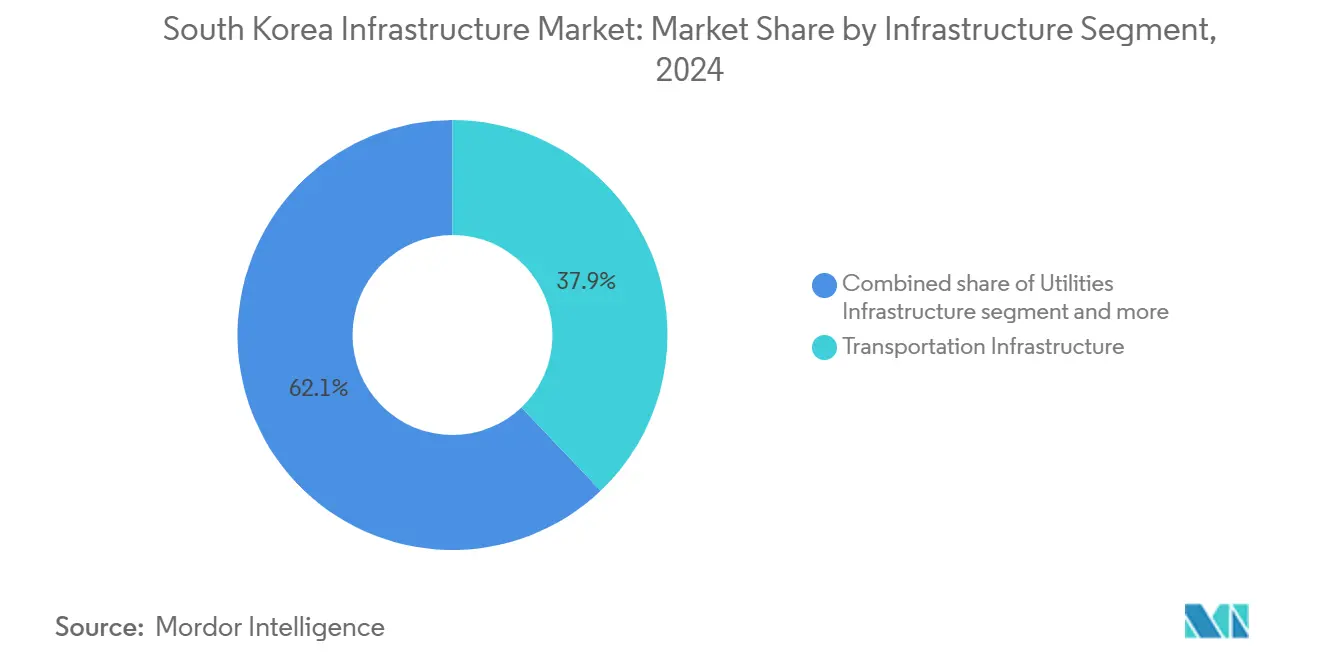

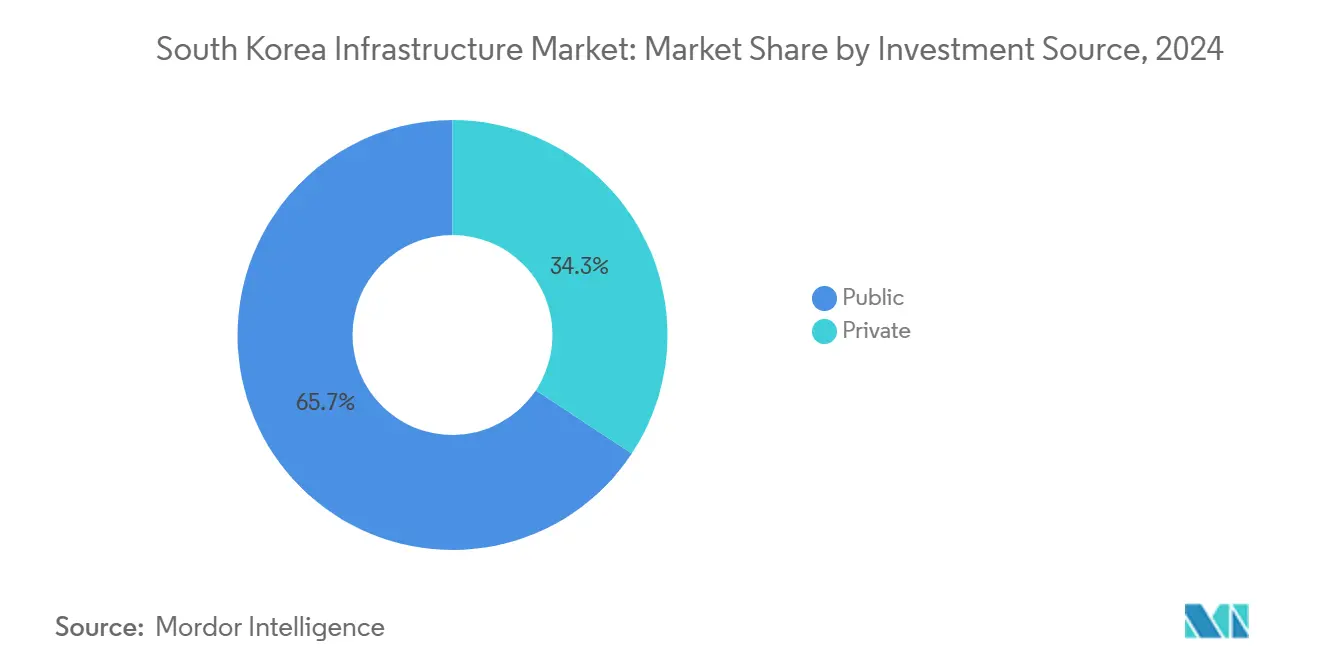

La taille du marché des infrastructures en Corée du Sud totalisait 56,25 milliards USD en 2025 et est en voie d'atteindre 68,6 milliards USD d'ici 2030, soutenue par un TCAC stable de 4,05 % qui reflète le passage du gouvernement vers une modernisation axée sur la technologie et des initiatives de croissance régionale équilibrée. Les dépenses publiques de 58,2 billions KRW (0,042 billion) déjà allouées pour 2025 soutiennent 65,7 % des dépenses actuelles, mais le capital du secteur privé s'étend à un TCAC plus rapide de 4,72 % à mesure que les structures de partenariat public-privé (PPP) mûrissent. Les infrastructures de transport dominent le marché des infrastructures en Corée du Sud avec une part de 37,9 %, catalysées par le programme Great Train Express (GTX) qui compresse les temps de déplacement inter-régionaux et débloque de nouveaux bassins de main-d'œuvre pour les industries intensives en connaissances. Les projets de nouvelles constructions commandent encore 64,4 % des investissements, bien que la rénovation soit la poche de croissance la plus forte à 4,89 % de TCAC car les décideurs politiques cherchent à moderniser les actifs vieillissants plutôt qu'à s'étendre vers l'extérieur. Plusieurs vents contraires - prix volatils des matériaux de construction, main-d'œuvre qualifiée en diminution et enveloppes budgétaires plus serrées - tempèrent les perspectives, mais l'adoption accélérée de drones d'inspection activés par intelligence artificielle, la modélisation des informations du bâtiment (BIM) obligatoire et les plateformes de gestion d'actifs de jumeaux numériques élèvent suffisamment la productivité de livraison pour compenser les pressions de coûts.

Points clés du rapport

- Par segment d'infrastructure, le transport menait avec une part du marché des infrastructures en Corée du Sud de 37,9 % en 2024. Le marché des infrastructures en Corée du Sud pour les services publics devrait s'étendre à un TCAC de 4,61 % entre 2025-2030.

- Par type de construction, la nouvelle construction représentait 64,4 % de la taille du marché des infrastructures en Corée du Sud en 2024. Le marché des infrastructures en Corée du Sud pour la rénovation progresse à un TCAC de 4,89 % entre 2025-2030.

- Par source d'investissement, l'investissement public détenait 65,7 % de la part du marché des infrastructures en Corée du Sud en 2024. Le marché des infrastructures en Corée du Sud pour le capital privé devrait croître à un TCAC de 4,72 % entre 2025-2030.

- Par ville clé, Séoul capturait 26,1 % de la taille du marché des infrastructures en Corée du Sud en 2024. Le marché des infrastructures en Corée du Sud pour Daegu enregistre le plus haut TCAC de 5,01 % entre 2025-2030.

Tendances et perspectives du marché des infrastructures en Corée du Sud

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur le TCAC Prévision | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Initiatives nationales de ville intelligente et de redéveloppement urbain | +0.8% | Séoul, Busan, Daegu | Moyen terme (2-4 ans) |

| Expansion des réseaux ferroviaires et de métro | +1.2% | Région de la capitale, Chungcheong, Gyeongsang | Long terme (≥ 4 ans) |

| Focus gouvernemental sur l'infrastructure verte | +0.6% | National avec accent sur les mises à niveau du réseau renouvelable | Long terme (≥ 4 ans) |

| Intégration technologique dans la construction | +0.4% | National, adoption précoce dans les grandes métropoles | Court terme (≤ 2 ans) |

| Partenariats public-privé pour les grands projets | +0.7% | National, autoroutes et ports | Moyen terme (2-4 ans) |

| Préparation pour les grands événements mondiaux | +0.3% | Busan, Séoul, Yeosu | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Les villes intelligentes et le redéveloppement urbain stimulent la modernisation des infrastructures

L'élan du marché des infrastructures en Corée du Sud gagne grâce à l'allocation de 101 millions USD du Programme national stratégique de ville intelligente aux villes pilotes comme Daegu et Siheung, établissant des modèles de gouvernance centrés sur les données qui intègrent les capteurs IoT avec des centres d'analyse unifiés. Le remake du viaduc Seoullo 7017 de Séoul et la renaissance du complexe Sewoon illustrent comment la préservation du patrimoine coexiste avec des enceintes mixtes génératrices de revenus. L'évolutivité du programme est claire : Busan a remporté le Smart City Challenge et réplique maintenant le livre de jeu de Séoul pour les jumeaux numériques au niveau du district qui informent la gestion du trafic, des déchets et des inondations. Les applications d'engagement citoyen alimentent les données d'utilisation en temps réel dans les algorithmes d'exploitation d'actifs, resserrant la boucle de rétroaction entre l'offre d'infrastructure et la demande communautaire. Le résultat est une allocation de capital agile qui privilégie la remise en état par rapport aux constructions en terrain vierge et pousse le marché des infrastructures en Corée du Sud vers l'approvisionnement basé sur la performance. Ces investissements en villes intelligentes ont commencé à attirer des entreprises technologiques privées dans des consortiums PPP, élargissant les canaux de financement et augmentant l'efficacité du cycle de vie des actifs.

L'expansion du réseau ferroviaire et de métro redessine la connectivité régionale

Le programme GTX à six lignes - budgétisé à 38,6 billions KRW (0,027 billion USD) - ancre la courbe de demande à long terme pour le marché des infrastructures en Corée du Sud en réduisant les temps de trajet centrés sur Séoul à moins de 30 minutes pour 13 millions de résidents. Le lancement du GTX-A en mars 2024 a réduit le trajet Séoul-Dongtan de 90 minutes à 19 minutes, validant l'économie de tunnel à haute vitesse et renforçant les valeurs immobilières le long du corridor[1]Ministère de la terre, de l'infrastructure et des transports, "Résumé du projet Great Train Express (GTX)," Ministère de la terre, de l'infrastructure et des transports, molit.go.kr. Le GTX-B a commencé la construction avec un financement de 6,84 billions KRW (0,004 billion USD) et transformera Incheon en un hub intégré port maritime-aéroport-rail, aidé par l'alignement avec les trains à grande vitesse inter-villes KTX. Au-delà de la capitale, la nouvelle ligne de transport rapide CTX de Chungcheong réduit de moitié les trajets Daejeon-aéroport de Cheongju grâce à un modèle de construction-exploitation-transfert qui clarifie l'allocation des risques pour les investisseurs privés. Les plans parallèles de renforcement du réseau, intégrés dans le 9e plan directeur des installations de transmission à long terme, engagent 29,3 billions KRW (0,021 billion USD) pour s'assurer que le flux d'électricité suive le rythme de l'étalement urbain stimulé par le rail. En conséquence, la mobilité de la main-d'œuvre régionale augmente, les coûts logistiques diminuent et les villes périphériques gagnent en compétitivité - des résultats qui soutiennent le narratif de création d'emplois du secteur.

L'investissement dans l'infrastructure verte accélère la transition énergétique

Le 11e plan directeur d'approvisionnement en électricité vise 121,9 GW de renouvelables d'ici 2038 - quatre fois la base actuelle - tandis que le nucléaire monte à 35,2 % du mix de génération, forçant une refonte complète de la capacité de transmission et de l'infrastructure auxiliaire. Plus de 10 173 kilomètres-circuits de nouvelles lignes haute tension et 123 520 MVA de mises à niveau de transformateurs sont budgétisés, avec 12,3 billions KRW (0,008 billion USD) alloués uniquement pour l'intégration des renouvelables[2]Ministère du commerce, de l'industrie et de l'énergie, "11e plan directeur pour l'approvisionnement et la demande d'électricité à long terme," Ministère du commerce, de l'industrie et de l'énergie, motie.go.kr. Les grappes de centres de données et de semi-conducteurs poussent les prévisions de charge de pointe à 101,17 GW d'ici 2034, amenant Jeju à piloter des liaisons HVDC qui lissent la génération éolienne variable des îles dans les réseaux continentaux. Les constructions de stockage jusqu'à 138 GWh et un réseau national de recharge VE font des projets du secteur de l'électricité le pipeline le plus prolifique en dehors du rail, verrouillant des charges de travail EPC pluriannuelles pour le marché des infrastructures en Corée du Sud. Les opportunités en aval émergent dans le comptage avancé, l'orchestration de centrales électriques virtuelles et la gestion de micro-réseaux - des domaines où les conglomérats domestiques peuvent exporter la technologie vers les avant-postes de la ceinture et de la route en Asie du Sud-Est.

L'intégration technologique transforme la méthodologie de construction

Le BIM obligatoire sur les projets publics à partir de 2025 institutionnalise un flux de travail d'abord numérique, améliorant la détection des conflits avant la mise en chantier et réduisant les reprises qui consommaient historiquement jusqu'à 10 % des budgets de projet. Les drones activés par IA, développés par l'Institut coréen de génie civil et de technologie du bâtiment, scannent maintenant les revêtements de tunnel et génèrent des cartes de dommages 3D ; les algorithmes prédictifs simulent des scénarios de propagation de fissures, permettant des cycles de réparation rapides avec des fermetures de voies minimales. Les jumeaux numériques s'étendent au-delà des constructions verticales : les autoroutes intègrent des capteurs à fibre optique qui diffusent des données de contrainte dans des tableaux de bord cloud, soutenant la maintenance basée sur l'état. Les outils d'estimation de modèles de langage étendu atteignent 97,17 % de précision dans les métré, compressant les délais de pré-construction et atténuant la pénurie aiguë d'estimateurs de l'industrie. Ces gains de productivité compensent partiellement l'inflation des matériaux et l'escalade des salaires, aidant le marché des infrastructures coréennes à maintenir la compétitivité des offres même alors que les chaînes d'approvisionnement mondiales restent instables.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur le TCAC Prévision | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vieillissement de la main-d'œuvre et pénuries de compétences commerciales | -0.9% | National, aigu dans les métiers spécialisés | Moyen terme (2-4 ans) |

| Budgets fiscaux serrés et dette publique croissante | -0.6% | National, les écarts de revenus municipaux varient | Court terme (≤ 2 ans) |

| Approbations environnementales et réglementaires complexes | -0.4% | National, plus élevé dans les zones écologiquement sensibles | Moyen terme (2-4 ans) |

| Prix volatils des matériaux et perturbations de la chaîne d'approvisionnement | -0.7% | National, forte dépendance aux intrants importés | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Les contraintes du marché du travail menacent la capacité de livraison des projets

La population en âge de travailler chute de 52 millions à 47 millions d'ici 2050, tandis que l'immigration ne représente que 4,5 % des résidents contre 13 % en moyenne pour le G7, réduisant le bassin de talents des métiers qualifiés. Les primes salariales pour les opérateurs de grues, les poseurs d'armatures et les spécialistes de forage de tunnels gonflent les budgets, mais les entrepreneurs peinent encore à respecter les délais : Séoul n'a délivré que 26 000 permis de logement en 2023 contre un objectif de 80 000, les goulots d'étranglement de main-d'œuvre étant cités aux côtés des obstacles financiers[3]Ji-Hoon Lee, "Pénuries de main-d'œuvre dans l'industrie de la construction coréenne : Moteurs démographiques et options politiques," Journal of Asian Labor Studies, springer.com. Les aciéries comme Dongkuk fonctionnent maintenant en équipes de nuit seulement, réduisant l'utilisation à 60 % et contraignant la disponibilité des matériaux. Les réponses gouvernementales incluent des quotas élargis de travailleurs étrangers, un traitement de visa accéléré et des subventions pour la robotique dans le coffrage et l'attache d'armatures, mais les barrières culturelles ralentissent l'adoption. En conséquence, les primes de risque de livraison restent élevées dans le pipeline du marché des infrastructures en Corée du Sud.

Les approbations réglementaires complexes et les examens environnementaux prolongent les délais

Le régime de permis à trois niveaux de la Corée implique des points de contrôle nationaux, provinciaux et municipaux, chacun nécessitant des évaluations d'impact indépendantes ; la juridiction chevauchante ralentit même les projets prioritaires dans les corridors de récupération côtière et de tunnel de montagne. Les groupes environnementaux de la société civile exploitent les injonctions légales pour contester les résultats d'EIE, ajoutant des primes de risque de litige. Les projets côtiers près de vasières écologiquement sensibles - critiques pour les routes d'oiseaux migrateurs - subissent régulièrement de multiples cycles de reconception. Le calendrier prolongé décourage les petites entreprises EPC manquant de force de bilan pour absorber les dépassements de coûts, renforçant la domination des constructeurs affiliés aux chaebols dans l'industrie des infrastructures coréennes.

Analyse par segment

Par segment d'infrastructure : Le transport commande le leadership du marché

Les actifs de transport représentaient près de 38 % du marché des infrastructures en Corée du Sud en 2024 et devraient maintenir une croissance stable à un TCAC de 4,61 % jusqu'en 2030. Cette domination est ancrée dans les 500 000 emplois attendus du programme GTX et les 135 billions KRW (0,09 billion USD) de retombées économiques, aux côtés des expansions aéroportuaires qui alimentent les synergies passagers-cargo. La taille du marché des infrastructures en Corée du Sud pour les services publics se classe deuxième mais grimpe fortement sur les dépenses de réseau renouvelable, tandis que les actifs sociaux et d'extraction revendiquent des parts plus petites mais stables. Les logiciels de gestion de trafic intelligente, la collecte de tarifs sans contact et les places de recharge VE se regroupent maintenant dans les offres de transport, déplaçant les critères d'évaluation vers l'excellence de service de cycle de vie autant que le tonnage de béton. Les nœuds multimodaux - combinant les échanges KTX, GTX, métro et bus - propulsent l'élévation immobilière qui alimente les bases fiscales municipales, renforçant ainsi le soutien public pour les corridors à forte intensité de capital. Les projets d'électrification du fret lourd ferroviaire s'articulent également avec la feuille de route de décarbonisation de la Corée, consolidant le rôle du transport comme fleuron politique du marché des infrastructures en Corée du Sud.

Le sous-segment de l'aviation pivote vers des passerelles de terrain vierge telles que l'aéroport de Gadeok, qui intégrera un transporteur automatisé de personnes, une liaison de ferry maritime et des flux de passagers biométriques activés par 5G. La modernisation portuaire intègre l'automatisation des grues intelligentes, l'empilage de cour guidé par IA et les prises de courant de chaîne du froid sur quai pour les semi-conducteurs destinés à l'exportation. Les améliorations routières intègrent des épines dorsales de fibre, facilitant la communication véhicule-infrastructure en temps réel, préparant les corridors pour les véhicules autonomes de niveau 4. En conséquence, la partie transport du marché des infrastructures en Corée du Sud évolue des constructions centrées sur le béton vers des plateformes riches en données qui captent les revenus de services en aval.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par type de construction : La nouvelle construction domine malgré la poussée de rénovation

Les nouvelles constructions ont capturé 64,4 % des dépenses totales d'infrastructure en Corée du Sud en 2024, tandis que le segment de rénovation, croissant à un TCAC de 4,89 %, reflète un passage graduel vers l'optimisation des actifs existants. Les districts du cœur urbain entreprennent des réaménagements systématiques des lignes d'égouts, électriques et de chauffage urbain initialement posées dans les années 1980, les remplaçant par des tuyaux modulaires équipés de capteurs qui détectent les fuites en temps réel. La transformation du complexe sportif de Jamsil illustre les renouvellements de patrimoine culturel qui prolongent la vie des actifs tout en élevant l'intensité d'utilisation des terres et le rendement touristique. Les rénovations coûtent 30-50 % moins cher que les équivalents de terrain vierge et nécessitent moins de permis, permettant des profils de flux de trésorerie plus fluides pour les investisseurs. Les jumeaux numériques scannent les conditions construites et étalonnent les charges de contrainte, permettant des calendriers de maintenance prédictive qui minimisent la perturbation des utilisateurs et redirigent le capital libéré vers de nouveaux corridors de mobilité. Alors que la comptabilité de l'empreinte carbone se resserre, les structures remises à neuf avec de faibles émissions incorporées gagnent des incitations politiques telles que les crédits d'impôt, élargissant davantage l'attrait de la rénovation dans le marché des infrastructures en Corée du Sud.

L'élan de nouvelle construction reste robuste dans les villes satellites où les parcs industriels de terrain vierge répondent à la fabrication de semi-conducteurs et aux grappes de centres de données IA. Les modules volumétriques préfabriqués, les composants de pont imprimés en 3D et les robots d'attache d'armatures automatisés compriment les cycles de construction et réduisent la dépendance à la main-d'œuvre manuelle. Les micro-réseaux renouvelables sur site complètent les alimentations électriques nationales, améliorant la résilience contre la congestion du réseau. Les deux types de construction convergent de plus en plus vers des flux de travail d'abord numériques, s'assurant que les données de conception s'écoulent sans interruption dans les systèmes de gestion des installations, verrouillant les revenus de service à long terme dans les contrats EPC.

Par source d'investissement : Le leadership du secteur public fait face à l'accélération privée

Les allocations du trésor public représentaient 65,7 % du marché des infrastructures en Corée du Sud en 2024, tandis que les contributions du secteur privé s'étendent à un rythme plus rapide, avec une croissance stable projetée jusqu'en 2030. Les modèles de concession pivotent maintenant du risque de volume vers les schèmes de paiement de disponibilité, attirant les fonds de pension cherchant des flux de trésorerie prévisibles liés à l'inflation. Les investisseurs d'infrastructure étrangers, attirés par la notation de crédit souveraine de la Corée et le régime légal transparent, co-financent les campus de centres de données, les routes à péage et les connecteurs éoliens offshore. Les compagnies d'assurance-vie domestiques élargissent les allocations d'actifs réels en quête de passifs appariés en durée, injectant de la liquidité dans le marché des infrastructures coréennes. Les instruments de soutien gouvernemental, tels que les mécanismes de capture de valeur foncière et le financement d'écart de viabilité, atténuent les risques de phase précoce et réduisent le coût moyen pondéré du capital pour les PPP.

Pourtant, le secteur public conserve un rôle d'orchestration unique : il coordonne les permis multi-agences, alloue les terres et émet des obligations à long terme à des coupons inférieurs à 3 % qui ancrent les tableaux de capitalisation. Les véhicules à vocation spéciale conjoints mélangent les ministères, les corporations municipales et les entreprises d'ingénierie du secteur privé, distribuant les droits de gouvernance proportionnellement à la part de capital. Alors que les bilans municipaux font face à des plafonds resserrés, les techniques de finance structurée - obligations vertes, variantes sukuk islamiques et fonds de résilience climatique - élargissent la base d'investisseurs. Le résultat est un écosystème de financement suffisamment flexible pour maintenir le pipeline du marché des infrastructures en Corée du Sud solvable malgré la volatilité macroéconomique.

Analyse géographique

Séoul continue de définir le modèle politique pour le marché des infrastructures en Corée du Sud, non seulement parce qu'elle commande 26,1 % des dépenses mais aussi parce que sa forme urbaine complexe nécessite des solutions intégrées que les petites villes émulent plus tard. Les projets vont de la conversion d'autoroutes à huit voies en parcs linéaires qui servent également de bassins de rétention d'inondation au déploiement de CCTV équipée d'IA pour la gestion prédictive des foules pendant les festivals. Les mandats gouvernementaux pour le BIM sur les projets municipaux en 2025 créent une base numérique à l'échelle de la ville qui soutient le zonage dynamique et les prévisions de demande énergétique. Les projets de la capitale couplent régulièrement les améliorations du domaine public avec les bonus de surface commerciale, alignant ainsi les incitations des développeurs avec les objectifs civiques. Ce cadre holistique sécurise les afflux d'innovation continus dans le marché des infrastructures en Corée du Sud.

Busan fait pivoter son identité vers un hub logistique éco-intelligent ; au-delà du nouveau port de 203 postes d'amarrage, les grues d'automatisation, l'alimentation terre-navire et les systèmes de trafic par satellite réduisent les temps d'attente des navires, tandis que l'aéroport de Gadeok de 13,7 billions KRW (0,009 billion USD) canalisera le fret directement dans les zones de libre-échange, créant une intramodalité air-mer transparente. Au cœur de la ville, le redéveloppement du port Nord mélange le chauffage urbain neutre en carbone, le transport rapide par bus (BRT) et les esplanades piétonnes. Cette combinaison fait passer Busan de la dépendance au port en vrac vers des flux de revenus de services diversifiés et ajoute de la résilience au marché plus large des infrastructures en Corée du Sud.

La poussée d'infrastructure de Daegu est ancrée dans le corridor des semi-conducteurs s'étendant jusqu'à Gyeongbuk. Des lignes de distribution électrique spécialisées, des usines d'eau ultra-pure et des stations HVAC de salle blanche sont installées en tandem avec des embranchements ferroviaires industriels qui raccourcissent les délais de livraison pour les exportations de puces. Les budgets municipaux privilégient les complexes de formation professionnelle adjacents aux usines de fabrication, assurant la continuité de l'approvisionnement en main-d'œuvre et renforçant un cycle vertueux d'infrastructure liée à la fabrication. Incheon, en revanche, exploite la proximité de Séoul et la grille d'aviation trans-Pacifique, doublant la capacité terminale et se reliant au GTX-B pour créer un rayon d'accès de 30 minutes pour 8 millions de résidents. Les régions secondaires, y compris Chungcheong et Gyeonggi, s'appuient sur des connecteurs est-ouest tels que la ligne Southern Cross de 3,8 billions KRW (0,0027 billion USD), intégrant les dépôts de conteneurs intérieurs avec le port de Jeongok pour compléter les triangles de fret multimodaux qui étendent la portée du marché des infrastructures en Corée du Sud.

Paysage concurrentiel

La rivalité de l'industrie des infrastructures en Corée du Sud reste modérée parce que trois majors affiliés aux chaebols - Samsung C&T, Hyundai E&C et GS E&C - sécurisent encore la part du lion des mégaprojets grâce à leurs références d'ingénierie, de financement et de gestion de projet international intégrées. Les spécialistes de niveau intermédiaire pénètrent des domaines de niche tels que le forage micro-TBM de tunnel, la conception de pont à haubans et l'EPC de refroidissement urbain, s'associant souvent avec des fournisseurs de technologie mondiale pour les offres conjointes. La rentabilité est compressée alors que les prix du ciment et des barres d'armature augmentent plus rapidement que ne le permettent les clauses de répercussion des coûts, contraignant les entreprises à numériser la planification de la chaîne d'approvisionnement et à adopter des algorithmes de tarification dynamique pour préserver les marges dans le marché des infrastructures en Corée du Sud.

Les mouvements stratégiques se centrent de plus en plus sur la diversification outre-mer : HanmiGlobal gagne maintenant 57,7 % de revenus à l'étranger dans 60 pays et se classe huitième mondialement en gestion de construction. Le contrat nucléaire de 6 milliards EUR (6,90 milliards USD) d'Hyundai E&C à Kozloduy en Bulgarie souligne l'expertise exportable des entreprises coréennes en sécurité nucléaire de haut code. Domestiquement, les consortiums se coalescent autour des angles TIC : les opérateurs de télécommunications fournissent des nœuds de périphérie 5G, les constructeurs automobiles intègrent les réseaux de recharge VE et les fintechs conçoivent des plateformes de paiement de transport. Cet écosystème convergent accélère la diffusion de l'innovation à travers les classes de projets et cimente la réputation du marché des infrastructures en Corée du Sud pour la livraison riche en technologie.

Malgré une queue fragmentée de 3 200 PME de travaux civils enregistrées, la consolidation est graduelle en raison de la propriété familiale héritée et des restrictions de licence régionales. Les grands acteurs établissent des branches de capital-risque pour incuber la robotique, les jumeaux numériques et les start-ups de capture de carbone, se couvrant contre les chocs disruptifs. Les critères d'approvisionnement public sont passés de l'offre la plus basse au score de meilleure valeur, mettant l'accent sur les dossiers de sécurité, la maturité BIM et les divulgations ESG. Ces métriques qualitatives favorisent les titulaires riches en capital, mais ouvrent également les portes aux entrants technologiques agiles capables de prouver les économies de coûts activées par le numérique.

Leaders de l'industrie des infrastructures en Corée du Sud

-

Samsung C&T Corporation

-

Hyundai E&C

-

GS E&C Corp.

-

DL E&C

-

Daewoo Engineering & Construction Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Amazon Web Services et SK Group s'engagent respectivement à 4 milliards USD et 2,5 milliards USD pour construire un campus de centre de données IA de 1 GW à Ulsan, livrant 60 000 GPU dans sa première phase.

- Avril 2025 : POSCO signale un investissement potentiel de 6 milliards USD aux côtés d'Hyundai Steel pour une usine d'acier vert basée sur l'hydrogène en Louisiane, leur première coentreprise outre-mer.

- Mars 2025 : Le gouvernement finalise le 11e plan directeur d'approvisionnement en électricité, quadruplant les objectifs de capacité renouvelable à 121,9 GW d'ici 2038 et élevant la génération nucléaire à 35,2 %.

- Janvier 2025 : Le gouvernement métropolitain de Séoul dévoile un paquet fiscal de 330,6 milliards KRW (0,239 billion USD) ciblant le soulagement des PME, les groupes vulnérables et l'infrastructure prête à construire pour stabiliser la croissance.

Portée du rapport du marché des infrastructures en Corée du Sud

L'infrastructure est définie comme le cadre physique fondamental d'une organisation, d'une région ou d'un pays. Elle se rapporte fréquemment à la création de biens publics ou d'activités industrielles. Une analyse complète du contexte du marché des infrastructures coréennes, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, l'aperçu du marché, l'estimation de la taille du marché pour les segments clés et les tendances émergentes dans les segments de marché, la dynamique du marché et les tendances géographiques, et l'impact COVID-19 est incluse dans le rapport.

Le marché des infrastructures coréennes est segmenté par type (infrastructure sociale, de transport, d'extraction et de fabrication). Le rapport offre la taille du marché et les prévisions pour le marché des infrastructures coréennes en valeur (USD) pour tous les segments ci-dessus.

| Infrastructures de transport |

| Infrastructures de services publics |

| Infrastructures sociales |

| Infrastructures d'extraction |

| Nouvelle construction |

| Rénovation |

| Public |

| Privé |

| Séoul |

| Busan |

| Daegu |

| Incheon |

| Reste de la Corée du Sud |

| Par segment d'infrastructure | Infrastructures de transport |

| Infrastructures de services publics | |

| Infrastructures sociales | |

| Infrastructures d'extraction | |

| Par type de construction | Nouvelle construction |

| Rénovation | |

| Par source d'investissement | Public |

| Privé | |

| Par villes clés | Séoul |

| Busan | |

| Daegu | |

| Incheon | |

| Reste de la Corée du Sud |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des infrastructures en Corée du Sud ?

Le marché s'élève à 56,25 milliards USD en 2025 et devrait atteindre 68,6 milliards USD d'ici 2030.

Quel segment mène le marché des infrastructures en Corée du Sud ?

Les infrastructures de transport contribuent à la plus grande part de 37,9 %, stimulées par le réseau ferroviaire à grande vitesse GTX.

À quelle vitesse l'investissement privé croît-il dans le marché des infrastructures en Corée du Sud ?

Le capital du secteur privé s'étend à un TCAC de 4,72 % jusqu'en 2030 alors que les cadres PPP mûrissent.

Pourquoi la rénovation gagne-t-elle de l'élan dans le marché des infrastructures en Corée du Sud ?

Les projets de rénovation augmentent à un TCAC de 4,89 % parce que la modernisation des actifs existants coûte souvent 30-50 % moins cher que la construction de terrain vierge et attire les incitations politiques.

Quelle ville montre la croissance la plus rapide des dépenses d'infrastructure ?

Daegu enregistre le plus haut TCAC de 5,01 % jusqu'en 2030, reflétant le développement lié aux semi-conducteurs et les politiques de croissance équilibrée.

Quels sont les principaux défis auxquels fait face l'industrie des infrastructures en Corée du Sud ?

Les défis clés incluent les pénuries de main-d'œuvre qualifiée, les prix volatils des matériaux, les budgets fiscaux serrés et les processus d'approbation environnementale longs.

Dernière mise à jour de la page le: