Taille et part du marché des énergies renouvelables en Inde

Analyse du marché des énergies renouvelables en Inde par Mordor Intelligence

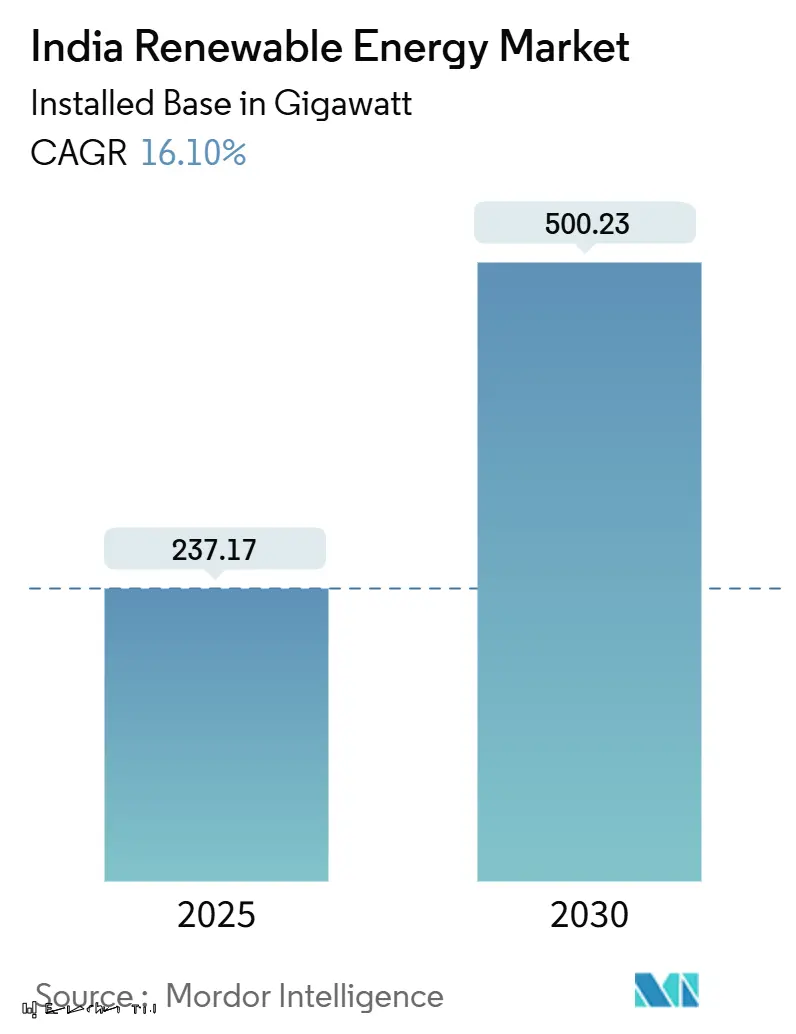

La taille du marché des énergies renouvelables en Inde en termes de base installée devrait croître de 237,17 gigawatts en 2025 à 500,23 gigawatts d'ici 2030, à un TCAC de 16,10 % pendant la période de prévision (2025-2030).

La baisse des coûts technologiques, les enchères agressives et les outils politiques tels que PM-KUSUM et le programme d'incitation liée à la production (PLI) ont créé un cycle auto-renforçant d'échelle et de réduction des coûts. La domination croissante du solaire, la montée des achats commerciaux et industriels (C&I), et un pipeline croissant d'appels d'offres hybrides plus stockage redéfinissent les dynamiques concurrentielles et stimulent des afflux de capitaux records. Dans le même temps, les goulots d'étranglement du réseau, les retards de paiement des DISCOM et l'exposition aux minéraux critiques menacent de tempérer la dynamique si ils ne sont pas résolus. Néanmoins, le marché des énergies renouvelables en Inde continue de démontrer une forte confiance des investisseurs, soulignée par 86 milliards USD d'engagements frais annoncés lors de sommets récents [1]Press Information Bureau, "India Adds 29.5 GW of Renewable Capacity in FY 2025," pib.gov.in.

Principales conclusions du rapport

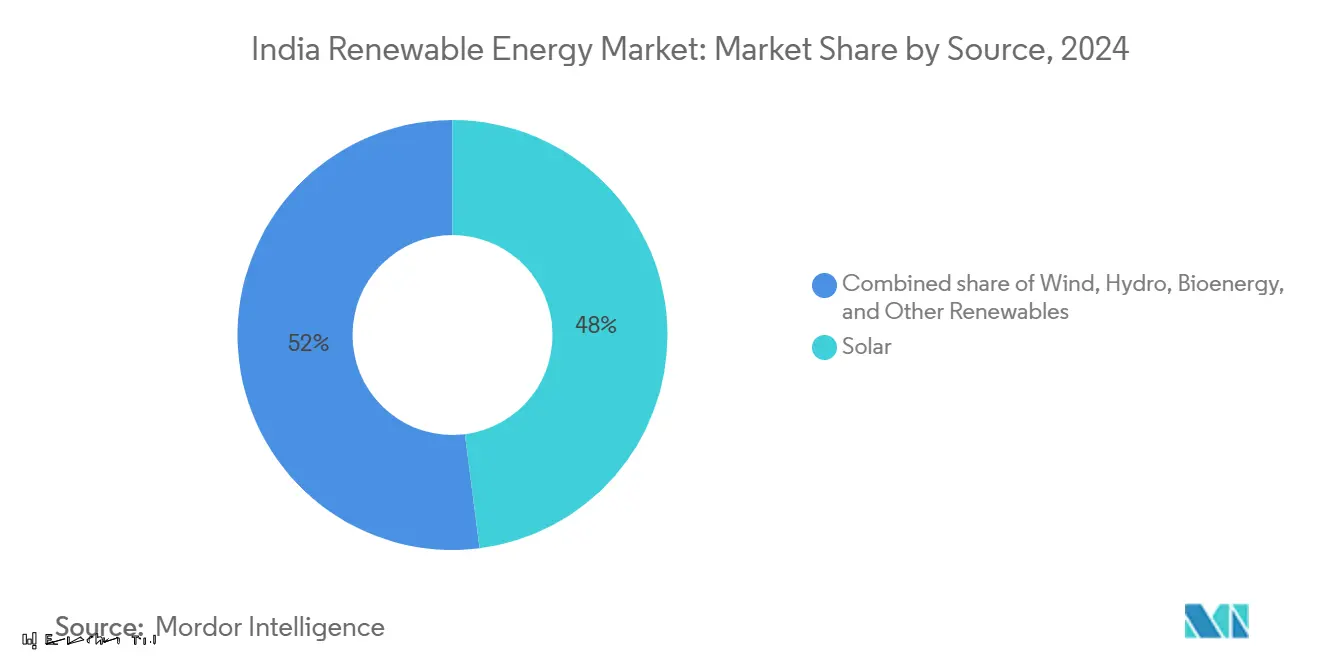

- Par source, l'énergie solaire représentait 48 % de la part du marché des énergies renouvelables en Inde en 2024, tout en affichant également le TCAC le plus rapide de 17 % jusqu'en 2030.

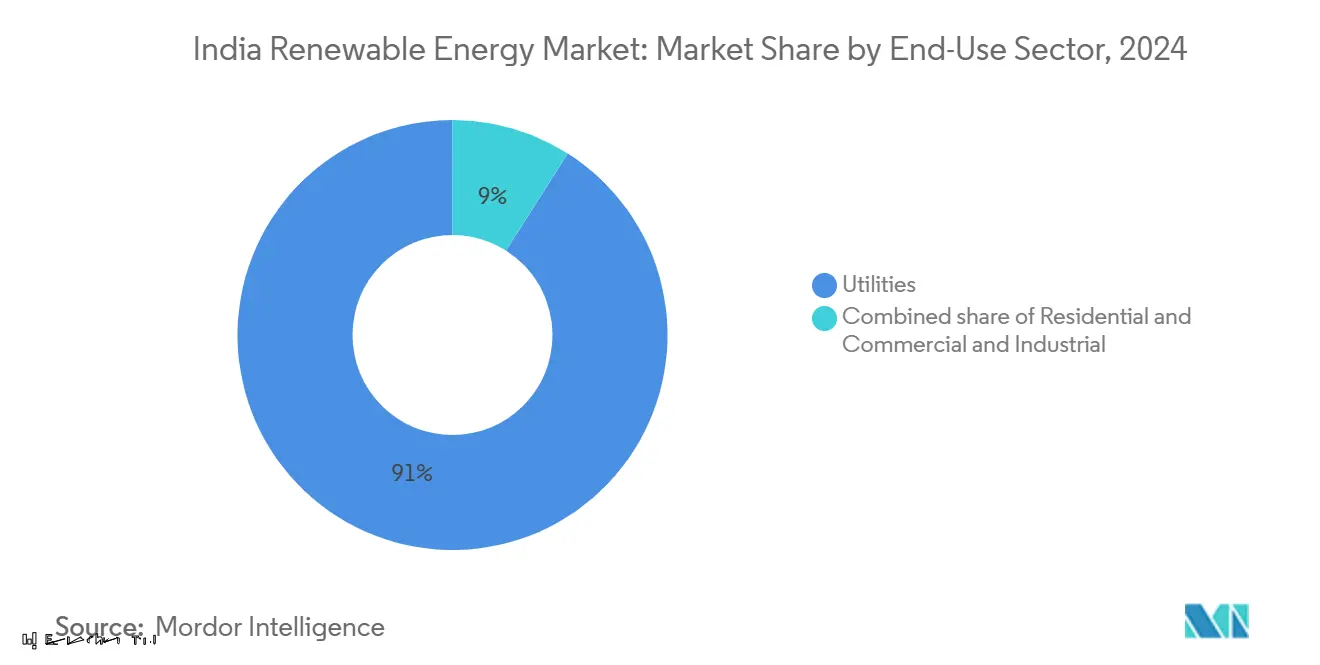

- Par utilisation finale, le segment commercial et industriel a crû à un TCAC de 18 %, dépassant la part de revenus de 91 % du segment des services publics en 2024.

- Par entreprise, Adani Green, NTPC et ReNew Power détenaient collectivement une part majeure de la capacité installée en 2024.

Tendances et perspectives du marché des énergies renouvelables en Inde

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| LCOE en baisse du solaire PV et éolien | +3.2% | National, avec des gains précoces au Rajasthan, Gujarat, Tamil Nadu | Moyen terme (2-4 ans) |

| Enchères ER agressives au niveau central et des États | +2.8% | National, concentré dans les États à hautes ressources | Court terme (≤ 2 ans) |

| Obligations d'achat renouvelable et application des ESCerts | +2.1% | National, avec une conformité plus forte dans les États progressistes | Moyen terme (2-4 ans) |

| Montée des PPA d'énergie verte des acheteurs C&I | +2.5% | Centres urbains, corridors industriels | Court terme (≤ 2 ans) |

| Incitation liée à la production stimulant la fabrication domestique | +1.9% | Centres de fabrication au Gujarat, Tamil Nadu, Rajasthan | Long terme (≥ 4 ans) |

| Structure d'appel d'offres hybride + stockage réduisant le risque d'écrêtement | +1.7% | États à forte pénétration renouvelable | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

LCOE en baisse du solaire PV et éolien

Des tarifs solaires records de 2,51 INR/kWh ont été atteints grâce à la production de modules soutenue par PLI et aux gains technologiques, réduisant la dépendance aux importations de 90 % en 2020 à moins de 60 % en 2025. La trajectoire des coûts de l'éolien est similaire, bien que plus lente, mais 25,4 GW de potentiel de repowering pour les turbines sub-2 MW offrent une optimisation supplémentaire des coûts. La convergence des courbes de coûts solaire, éolien et charbon a atteint un point de bascule où les ajouts renouvelables sont maintenant le choix par défaut pour les nouvelles capacités.

Enchères ER agressives au niveau central et des États

Solar Energy Corporation of India (SECI) et les agences d'État ont émis 7,6 GW d'appels d'offres au S1 2024, soit 191 % de plus en glissement annuel, tandis que l'évolution des structures d'offres exige maintenant stockage et contenu domestique pour améliorer l'intégration au réseau [2]Solar Energy Corporation of India, "Bid Documents and Auction Results," seci.co.in. La visibilité de 132,7 GW de projets jusqu'en 2026 donne confiance aux développeurs pour étendre les pipelines de fabrication et de projets.

Obligations d'achat renouvelable et application des ESCerts

Une obligation d'achat renouvelable (RPO) de 43 % pour 2030 ancre la demande, mais la conformité inégale des États indique une marge de resserrement politique. Les nouvelles règles de commerce du carbone prévues en 2026 devraient créer une demande parallèle pour les certificats d'énergie propre.

Montée des PPA d'énergie verte des acheteurs C&I

L'approvisionnement renouvelable commercial et industriel explose alors que les entreprises considèrent l'énergie propre à la fois comme une couverture de coût et un levier de durabilité. Fourth Partner Energy, par exemple, a levé 275 millions USD pour livrer 3,5 GW à des clients mondiaux tels que Walmart et Unilever. Les règles d'accès ouvert rationalisées et les cadres de PPA virtuels à venir devraient encore accélérer l'adoption.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Stress financier des DISCOM et retards de paiement | -2.1% | National, aigu dans les États à fortes subventions | Court terme (≤ 2 ans) |

| Goulots d'étranglement d'acquisition foncière et de droit de passage | -1.8% | États à population dense, régions agricoles | Moyen terme (2-4 ans) |

| Exposition de la chaîne d'approvisionnement en minéraux critiques | -1.5% | National, régions dépendantes de la fabrication | Long terme (≥ 4 ans) |

| Écrêtement diurne croissant et congestion du réseau | -1.2% | États à forte pénétration renouvelable | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Stress financier des DISCOM et retards de paiement

Les pertes de distribution supérieures à 20 % dans plusieurs États continuent d'éroder la liquidité des DISCOM, retardant les paiements et décourageant les nouveaux projets malgré les mécanismes de sécurité de paiement [4]Policy Circle, "DISCOM Financial Health Review," policycircle.org. Les réformes structurelles dans la fixation des tarifs et la rationalisation des subventions restent essentielles.

Goulots d'étranglement d'acquisition foncière et de droit de passage

La concurrence avec l'agriculture et les zones de conservation ralentit les calendriers des projets. Les directives de la Cour suprême sur les habitats de la Grande Outarde indienne ont initialement bloqué les projets du Rajasthan et du Gujarat avant que des directives révisées ne rétablissent la clarté.

Analyse de segment

Par source : la domination solaire accélère le changement manufacturier

La capacité solaire s'élevait à 114 GW en 2024, représentant 48 % du marché des énergies renouvelables en Inde. Le TCAC de 17 % du solaire jusqu'en 2030 devrait porter la taille du marché des énergies renouvelables en Inde pour le solaire seul à 254 GW. La production de modules domestiques est passée de 10 GW en 2021 à 77,2 GW en 2024 après l'allocation PLI, tandis que l'éolien reste stable à 47,36 GW, mais fait face à une exigence de repowering pour les projets vieillissants. L'hydraulique contribue 51,99 GW et la biomasse 11,32 GW, fournissant un soutien de charge de base. Une règle de cellules domestiques obligatoire à partir d'avril 2026 nécessitera une expansion multiple de la capacité cellulaire actuelle de 7,6 GW. Le Gujarat héberge 45 % des modules et 52 % des lignes de cellules, favorisant un cluster de chaîne d'approvisionnement qui réduit les coûts logistiques et les temps d'exportation.

La poussée d'exportation solaire à 3 GW en EF 2023, principalement vers les États-Unis, souligne la compétitivité mondiale croissante. Les développeurs éoliens poursuivent des turbines plus grandes pour remplacer 25 GW d'unités sub-2 MW, tandis que les centrales hybrides solaire-éolien-stockage remportent des appels d'offres qui exigent des profils 24h/24. Les technologies géothermiques et marémotriceson nascent butbenefit fromesupportiveR&Dgrants.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisation finale : l'approvisionnement d'entreprise remodèle les dynamiques de marché

Le TCAC de 18 % du segment commercial et industriel dépasse largement le marché des énergies renouvelables en Inde dans son ensemble, reflétant l'appétit croissant des entreprises pour les couvertures d'énergie propre à long terme. Les générateurs de services publics détiennent encore une part de marché de 91 %, mais font face à la pression de l'approvisionnement direct d'entreprise et de la génération distribuée. Les agriculteurs sous PM-KUSUM peuvent gagner 65 000 INR par acre annuellement en louant des terres pour le solaire, alignant les revenus agricoles avec la croissance énergétique. L'adoption résidentielle, ciblée à 40 GW de solaire sur toiture d'ici 2026 sous PM Surya Ghar, reste modeste mais est soutenue par des subventions plus élevées et des permis simplifiés.

L'accord à long terme de Google avec le projet Khavda d'Adani Green met en évidence le passage vers des projets à échelle utilitaire servant des acheteurs d'entreprise uniques. Les PPA virtuels proposés par le gouvernement visent à étendre les options de retrait sur plusieurs États sans contraintes de transport physique.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Le Rajasthan mène le marché des énergies renouvelables en Inde avec 29,98 GW installés en 2024, suivi du Gujarat à 29,52 GW, du Tamil Nadu à 23,70 GW et du Karnataka à 22,37 GW. Combinés, ces quatre États détiennent plus de la moitié de la capacité nationale. La concentration améliore les économies d'échelle et contraint les corridors existants, incitant une feuille de route de modernisation du réseau de 500 milliards USD jusqu'à EF 2050 [3]Financial Express, "USD 500 Billion Grid Investment Need," financialexpress.com.

Le Karnataka et le Gujarat se classent au plus haut sur la préparation à la transition énergétique, équilibrant une génération variable élevée avec des réseaux stables, tandis que l'Uttar Pradesh et le Bengale occidental restent dominés par les fossiles. La taille du marché des énergies renouvelables en Inde pour les centres émergents tels que le Madhya Pradesh devrait s'accélérer alors que NTPC alloue 2 lakh crores INR pour de nouveaux actifs solaires, éoliens et de pompage-turbinage.

Les États du nord-est reçoivent 50 % de subventions en capital pour les renouvelables pour compenser les coûts liés au terrain, mais les obstacles logistiques limitent le déploiement. La concentration manufacturière au Gujarat, Tamil Nadu et Rajasthan rationalise les chaînes d'approvisionnement mais crée un risque régional ; les décideurs explorent des incitations pour de nouvelles usines dans le centre et l'est de l'Inde. Les parcs d'énergies renouvelables ultra-méga prévus dans les régions moins développées visent à répartir la croissance de capacité et réduire la sur-dépendance à une poignée d'États.

Paysage concurrentiel

Le marché des énergies renouvelables en Inde est modérément concentré. Le complexe Khavda de 30 GW d'Adani Green le positionne comme le plus grand développeur, tandis que NTPC et ReNew maintiennent des portefeuilles diversifiés considérables. L'acquisition d'Ayana Renewable Power par ONGC-NTPC pour 19 500 crores INR apporte la force du bilan d'entreprises publiques dans la consolidation de projets. Les acteurs privés se différencient par la technologie : Adani a déployé un nettoyage robotique sans eau, et ReNew pilote des panneaux bifaciaux pour augmenter les rendements.

L'hybride renouvelable-plus-stockage est une frontière émergente, avec Reliance sécurisant le plus grand contrat de l'Inde de 930 MW solaire + 465 MW/1 860 MWh en décembre 2024. L'éolien offshore et l'hydrogène vert sont les prochains sur l'agenda stratégique, et les entreprises avec des antécédents d'exécution établis sont susceptibles de capturer les concessions de phase précoce.

Le capital étranger reste actif : l'entrée de 500 millions USD d'Hexa Climate Solutions via Fortum India souligne l'appétit international soutenu, tandis que les grands équipementiers tels que Siemens Gamesa et Vestas rivalisent pour les commandes de repowering. Les marges continuent de se comprimer sous les enchères compétitives, favorisant les développeurs intégrés verticalement ou riches en capital capables d'optimiser sur le cycle de vie du projet.

Leaders de l'industrie des énergies renouvelables en Inde

-

Adani Green Energy Ltd

-

ReNew Energy Global Plc

-

NTPC Ltd (division ER)

-

Tata Power Renewables

-

Greenko Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : NTPC a signé des protocoles d'accord de 2 lakh crores INR avec le Madhya Pradesh pour construire 20 GW d'actifs solaires, éoliens et de stockage par pompage.

- Février 2025 : Le budget de l'Union a réduit les droits sur les cellules solaires à 20 % et alloué 200 milliards INR pour le solaire sur toiture sous PM Surya Ghar.

- Février 2025 : ONGC-NTPC Green Energy a acquis Ayana Renewable pour 19 500 crores INR, ciblant 60 GW d'ici EF 2032.

- Décembre 2024 : Reliance NU Suntech a remporté l'appel d'offres de 930 MW solaire plus 1 860 MWh de stockage, le plus grand BESS sur site unique d'Asie hors Chine.

Portée du rapport du marché des énergies renouvelables en Inde

L'énergie renouvelable est l'énergie obtenue à partir de sources naturelles qui se rechargent à un taux supérieur à celui auquel elle est consommée, créant des émissions de carbone bien inférieures à la combustion de combustibles fossiles. L'Inde a un immense potentiel de croissance en énergie renouvelable, que des objectifs ambitieux et des investissements croissants peuvent débloquer.

Le marché indien des énergies renouvelables est fragmenté par source. Par source, le marché est segmenté en éolien, solaire, hydraulique, bioénergie et autres sources. Pour chaque segment, la taille du marché et les prévisions ont été faites sur la base de la capacité installée (GW).

| Solaire |

| Éolien |

| Hydraulique (grande et petite) |

| Bioénergie (biomasse, bagasse, valorisation énergétique des déchets) |

| Autres renouvelables (hybride, géothermique, marémotrice) |

| Services publics |

| Commercial et industriel |

| Résidentiel |

| Agricole (PM-KUSUM, pompes solaires) |

| Par source | Solaire |

| Éolien | |

| Hydraulique (grande et petite) | |

| Bioénergie (biomasse, bagasse, valorisation énergétique des déchets) | |

| Autres renouvelables (hybride, géothermique, marémotrice) | |

| Par secteur d'utilisation finale | Services publics |

| Commercial et industriel | |

| Résidentiel | |

| Agricole (PM-KUSUM, pompes solaires) |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des énergies renouvelables en Inde ?

La taille du marché des énergies renouvelables en Inde a atteint 237,17 GW en 2025 et devrait augmenter à 500,23 GW d'ici 2030.

Quel segment connaît la croissance la plus rapide sur le marché des énergies renouvelables en Inde ?

L'énergie solaire est la source à la croissance la plus rapide avec un TCAC de 17 %, tandis que le segment d'utilisation finale commercial et industriel mène la croissance de la demande avec un TCAC de 18 %.

Quels États détiennent la plus grande capacité ?

Le Rajasthan, le Gujarat, le Tamil Nadu et le Karnataka représentent ensemble plus de 50 % de la capacité renouvelable installée nationale.

Quels sont les principaux obstacles à la croissance ?

Les retards de paiement des DISCOM, les problèmes d'acquisition foncière, la dépendance aux minéraux critiques importés et la congestion du réseau sont les défis les plus pressants.

Quel investissement est nécessaire pour atteindre les objectifs de 2030 ?

Le secteur nécessite environ 300 milliards USD en génération renouvelable plus 109 milliards USD en améliorations de transmission pour atteindre l'objectif de 500 GW.

Quelles mesures politiques soutiennent la fabrication domestique ?

Le programme d'incitation liée à la production, un mandat d'approvisionnement en cellules domestiques pour 2026, et des droits d'importation réduits dans le budget 2025 visent collectivement à développer la fabrication solaire domestique.

Dernière mise à jour de la page le: