Taille et part du marché de la défense indienne

Analyse du marché de la défense indienne par Mordor Intelligence

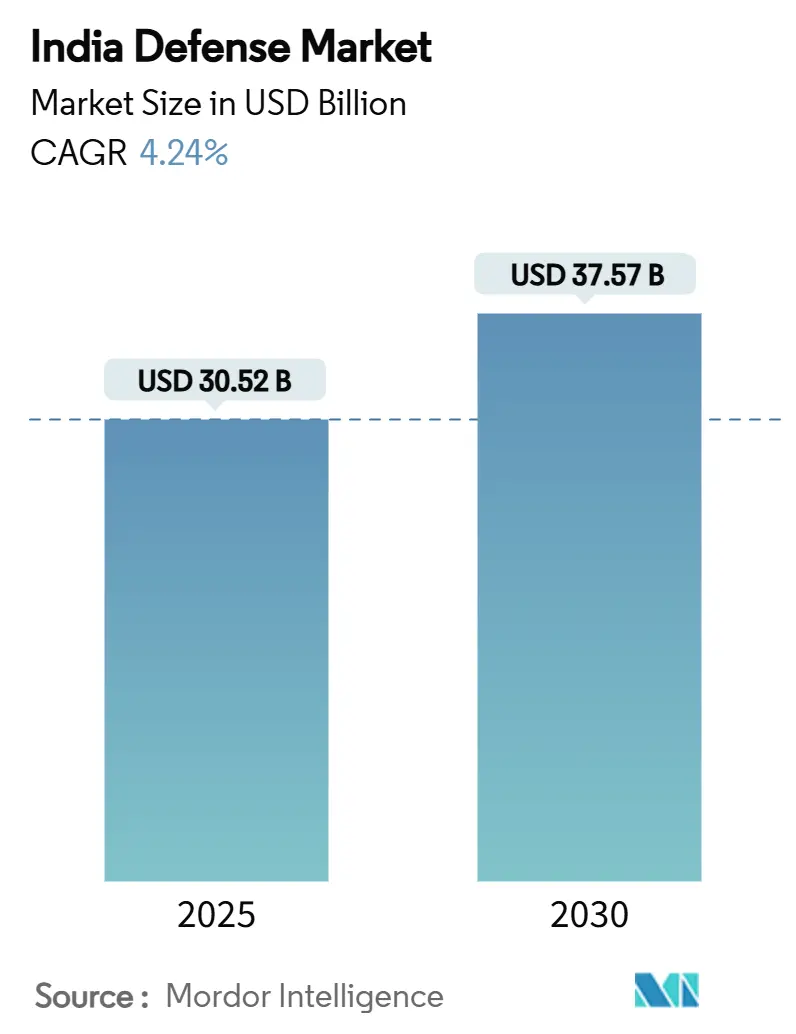

Le marché de la défense indienne est évalué à 30,52 milliards USD en 2025 et devrait atteindre une taille de marché de 37,57 milliards USD d'ici 2030, avec une expansion de 4,24 % de TCAC. Un financement robuste, un mandat d'approvisionnement domestique de 75 % et une entrée constante du secteur privé alimentent la croissance mesurée du marché. Les tensions frontalières croissantes avec la Chine et le Pakistan accélèrent les acquisitions à court terme, tandis que le programme ' Année des réformes ' 2025 priorise la modernisation intégrée dans les domaines terrestres, maritimes, aériens, cybernétiques et spatiaux. La production domestique record de l'exercice fiscal 2024 souligne comment les politiques de localisation remodèlent les chaînes d'approvisionnement. Parallèlement, les succès à l'exportation tels que les accords de missiles BrahMos mettent en évidence l'émergence de l'Inde en tant que fournisseur de technologie dans la région indo-pacifique élargie.

Principaux points clés du rapport

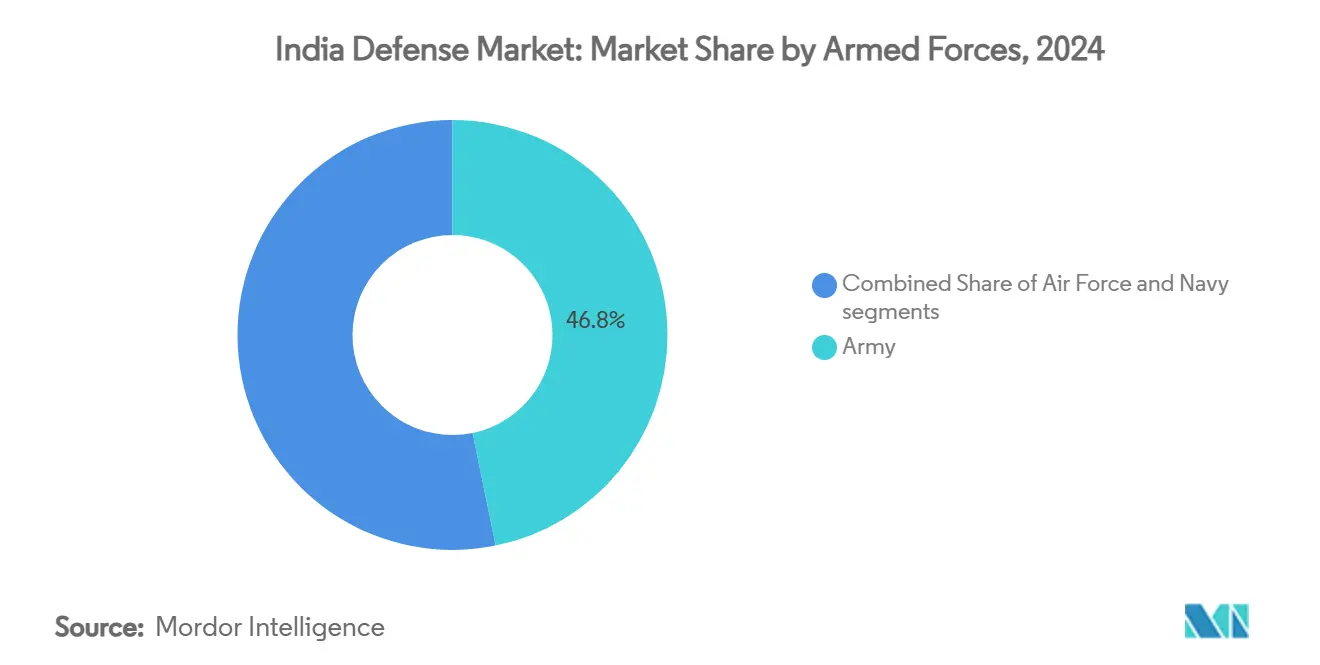

- Par forces armées, l'Armée de terre détenait 46,78 % de la part du marché de la défense indienne en 2024, tandis que la Marine devrait afficher le TCAC le plus rapide de 5,26 % jusqu'en 2030.

- Par type, les véhicules menaient avec 28,76 % de part de revenus en 2024 ; les systèmes non habités devraient se développer à un TCAC de 7,35 % jusqu'en 2030.

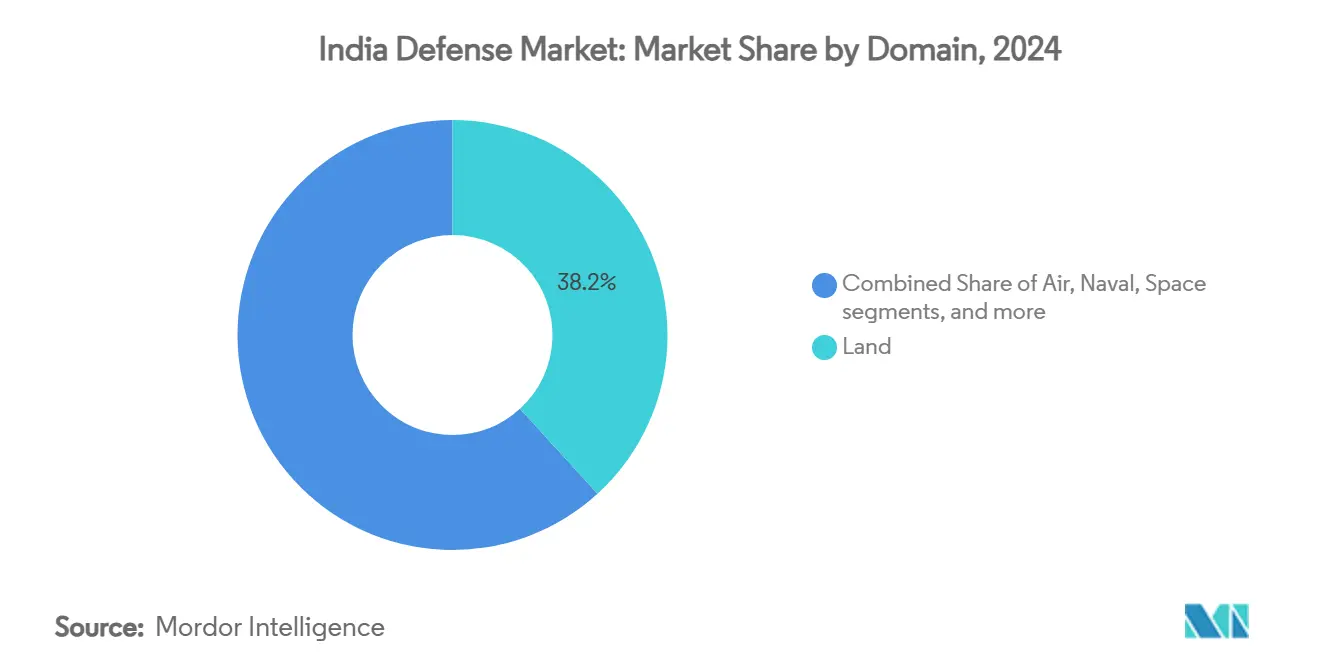

- Par domaine, les opérations terrestres représentaient 38,22 % de la taille du marché de la défense indienne en 2024, tandis que les opérations cybernétiques et du spectre électromagnétique progressent à un TCAC de 6,76 % jusqu'en 2030.

- Par nature d'approvisionnement, la production indigène commandait 61,10 % de la taille du marché de la défense indienne en 2024 et devrait croître à un TCAC de 5,10 % jusqu'en 2030.

- HAL, BEL et MDL sont ensemble classées parmi les 100 premières entreprises d'armement mondiales, mais elles ne capturent que 1 % des ventes d'armes mondiales, signalant une ample marge de montée en puissance.

Tendances et perspectives du marché de la défense indienne

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Extension du budget de défense et impulsion de localisation | +1.2% | National ; corridors de défense | Moyen terme (2-4 ans) |

| Investissement accéléré dans les technologies de combat assistées par IA et d'essaims autonomes | +0.8% | Centres R&D de Bengaluru, Hyderabad, Pune | Long terme (≥ 4 ans) |

| Escalade des tensions géopolitiques le long des frontières | +1.1% | Régions LAC et LoC | Court terme (≤ 2 ans) |

| Émergence d'actifs spatiaux à double usage stimulant la demande de capacités C4ISR | +0.6% | National ; intégration du commandement spatial | Long terme (≥ 4 ans) |

| Participation accrue du secteur privé permise par les politiques IED libéralisées | +0.7% | Corridors de défense UP et Tamil Nadu | Moyen terme (2-4 ans) |

| Modernisation structurelle de l'Armée de terre, de la Marine et de la Force aérienne | +0.9% | National ; planification théâtrale intégrée | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Extension du budget de défense et impulsion de localisation

Le budget de l'Union FY 2025-26 alloue 6,81 billions INR (78,7 milliards USD) à la défense, une hausse de 9,5 % par rapport à l'année précédente. Les trois quarts des dépenses de modernisation sont réservées à l'approvisionnement domestique, pressant les OEM mondiaux de s'associer localement ou de céder l'accès au marché. Le budget de recherche de 26 816,82 crores INR (3,13 milliards USD) du DRDO soutient 100 projets prioritaires, tandis que 509 articles d'importation interdite ancrent la demande captive pour les fournisseurs indiens. Bien que les dépenses en capital aient atteint 1,8 billion INR (21 milliards USD), la défense n'absorbe encore que 1,9 % du PIB, incitant à un financement innovant tel qu'un fonds de modernisation non périmable proposé. Ensemble, ces mesures élargissent le marché de la défense indienne adressable pour les entreprises nationales et poussent les acteurs étrangers vers un transfert technologique plus profond.

Investissement accéléré dans les technologies de combat assistées par IA et d'essaims autonomes

L'Agence de projet d'intelligence artificielle de défense reçoit 12 millions USD annuellement pour prototyper des radars cognitifs et des essaims autonomes.[1]Defence Research & Development Organisation, "Budget Highlights 2025-26," drdo.gov.in Des exercices comme Dakshin Shakti ont démontré des essaims avec humain dans la boucle qui s'alignent sur l'accent doctrinal de l'Inde sur la supervision par l'opérateur. L'engagement des startups via le programme iDEX a intégré 194 entreprises, raccourcissant les cycles d'innovation et facilitant les barrières à l'entrée. Cependant, l'accès limité aux semi-conducteurs haut de gamme - contraint par les contrôles à l'exportation américains - crée un écart technologique que la Mission des semi-conducteurs de 10 milliards USD de l'Inde cherche à combler. La capacité à indigéniser les puces déterminera finalement si les capacités IA migrent des démonstrations vers les unités de ligne, façonnant la trajectoire à long terme du marché de la défense indienne.

Escalade des tensions géopolitiques le long des frontières

La résolution de l'impasse Inde-Chine d'octobre 2024 n'a pas freiné la modernisation ; les deux parties ont reconnu les déficiences de dissuasion. L'opération Sindoor en mai 2025 a neutralisé 600 drones hostiles, validant les systèmes indigènes S-400 et Akash dans des conditions de combat réel.[2]Press Information Bureau, "Operation Sindoor Factsheet," pib.gov.in Les dépenses en routes frontalières ont augmenté de 9,74 % à 7 146,50 crores INR (835,9 millions USD), reliant les postes avancés à l'infrastructure civile. Le déploiement de l'INS Vikrant pendant les tensions pakistanaises a signalé une posture de dissuasion maritime, et la batterie S-400 Sudarshan Chakra a dissuadé le repositionnement des F-16 pakistanais. De tels épisodes accélèrent les approvisionnements à cycle court, particulièrement pour la défense aérienne, les contre-mesures de drones et les plateformes haute altitude, soulevant la demande à court terme à travers le marché de la défense indienne.

Émergence d'actifs spatiaux à double usage stimulant la demande de capacités C4ISR

L'Agence spatiale de défense planifie une constellation de 52 satellites, attribuant 31 satellites à des entreprises privées. Le rendez-vous orbital réussi de SPADEX a démontré des capacités critiques pour de futures opérations anti-satellites. Une allocation de 25 000 crores INR (2,92 milliards USD) jusqu'en 2030 sous-tend les communications par satellite, les charges utiles d'alerte précoce et les liaisons de données sécurisées. Le parc spatial prévu de 2 000 acres du Tamil Nadu illustre le nexus industriel civil-militaire. Pourtant, les outils antisatellites avancés de la Chine amplifient l'urgence ; combler cet écart nécessitera un financement soutenu et des réformes qui maintiennent les programmes C4ISR dans les délais.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Vulnérabilités dans les chaînes d'approvisionnement d'alliages critiques et de semi-conducteurs | -0.9% | National ; systèmes haute technologie | Court terme (≤ 2 ans) |

| Cadre d'approvisionnement de défense inefficace et bureaucratique | -1.1% | National ; toutes les catégories d'approvisionnement | Moyen terme (2-4 ans) |

| Les violations de cybersécurité et le vol de PI entravent les progrès de R&D indigène | -0.7% | National, avec concentration dans les centres R&D et corridors de défense | Moyen terme (2-4 ans) |

| Dépenses élevées de pension et salaire limitant l'investissement en capital | -0.8% | National, affectant uniformément les trois services | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Vulnérabilités dans les chaînes d'approvisionnement d'alliages critiques et de semi-conducteurs

L'Inde importe 82 % du lithium et 76 % du silicium de Chine, risquant des retards de production pour les armes de précision et l'avionique. Les pénuries de semi-conducteurs ont reporté les livraisons Tejas Mk-1A de huit mois, exposant les effets en cascade sur les programmes en aval. La Mission nationale des minéraux critiques réserve 16 000 crores INR (1,87 milliard USD) pour sécuriser 50 mines outre-mer, mais les frictions géopolitiques pourraient restreindre l'accès. L'usine de Tata Electronics, attendue en ligne en 2026, réduira mais n'éliminera pas les écarts d'approvisionnement à court terme. Le double approvisionnement et l'initiative Inde-États-Unis TRUST offrent une atténuation, mais les restrictions ITAR limitent la profondeur technologique, tempérant la croissance à travers le marché de la défense indienne.

Cadre d'approvisionnement de défense inefficace et bureaucratique

Les procédures d'acquisition complexes ajoutent 3-5 ans aux cycles d'approvisionnement moyens, comme l'illustrent les retards d'hélicoptères Apache qui ont laissé les escadrons de l'Armée non opérationnels pendant 15 mois. Le ' syndrome Bofors ' maintient un comportement d'aversion au risque qui privilégie la paperasserie sur la préparation. Malgré des essais indigènes réussis, seulement 8 % des 2 800 canons d'artillerie prévus ont été incorporés. Les annulations répétées d'appels d'offres de fusils soulignent des problèmes systémiques minant les objectifs Make-in-India. L'' Année des réformes ' 2025 entend rationaliser la Procédure d'acquisition de défense, mais les processus enracinés restent le frein le plus rigide sur le marché de la défense indienne.

Analyse par segment

Par forces armées : Dominance de l'Armée de terre au milieu de l'accélération navale

L'Armée de terre commandait 46,78 % du marché de la défense indienne en 2024, une position gagnée grâce aux besoins de modernisation étendus sur 6 811 km de frontières disputées. Pourtant, le TCAC prévu de 5,26 % de la Marine signale un focus maritime croissant alors que l'Inde affirme son influence indo-pacifique. L'INS Vikrant, l'INS Surat et l'INS Vaghsheer sont entrés en service en 2025 avec 75 % de contenu indigène, soulignant la maturité de la construction navale locale. Le projet 75I de 43 000 crores INR (5,02 milliards USD) pour les sous-marins équipés AIP élève davantage la complexité technologique navale.[3]Indian Navy, "Project 75I Overview," navy.gov.in

La Force aérienne, entravée par une flotte de 31 escadrons contre 42 autorisés, voit une traction budgétaire plus lente malgré des exigences urgentes. Le programme AMCA de HAL - une coentreprise avec quatre entreprises privées - marque un pivot vers le développement collaboratif de haute technologie. Simultanément, l'initiative Sprint de la Marine vise à déployer 75 nouvelles technologies indigènes chaque année, dépassant les services pairs en intensité R&D. Les futurs Commandements de théâtre intégrés pourraient réaligner les flux de ressources, mais les impératifs terro-centriques de l'Armée resteront l'ancre du marché de la défense indienne.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type : Suprématie des véhicules défié par la révolution non habitée

Les véhicules détenaient 28,76 % des revenus 2024 car la taille du marché de la défense indienne favorisait les plateformes telles que les chars de combat principaux, les porteurs d'artillerie et les avions de transport. Les demandes d'altitude élevée ont incité le programme de char léger Zorawar adapté aux terrains du Ladakh. Cependant, les systèmes non habités sont destinés à dépasser toutes les autres catégories à un TCAC de 7,35 %. Les opérations militaires récentes montrent que les drones d'essaim assistés par IA ont prouvé une multiplication de force économique, et le marché domestique des drones pourrait atteindre 11 milliards USD d'ici 2030.

Les systèmes de formation et de protection s'échelonnent parallèlement au modèle de tour de service Agnipath, qui exige des pipelines de compétences accélérés. Les suites C4ISR et de guerre électronique (GE) gagnent en importance car les opérations multi-domaines nécessitent une conscience situationnelle unifiée. Les munitions intelligentes et les munitions produites domestiquement adressent la sécurité d'approvisionnement car les importations diminuent. Soutenues par une doctrine dédiée, les acquisitions spatiales et cybernétiques émergentes contraignent les contractants hérités à diversifier les portefeuilles ou risquer l'obsolescence dans le marché de la défense indienne en évolution.

Par domaine : Dominance terrestre au milieu de l'émergence cybernétique

Les opérations terrestres représentent 38,22 % de la taille du marché de la défense indienne 2024, reflétant les menaces continentales persistantes. Pourtant, les opérations cybernétiques et du spectre électromagnétique sont les plus rapides en croissance, suivant un TCAC de 6,76 %. L'établissement d'Ailes d'opérations cyber de commandement et une Doctrine conjointe signalent la priorisation institutionnelle des capacités cyber offensives.

La modernisation aérienne se concentre sur les chasseurs multi-rôles intégrant des missiles indigènes tels qu'Astra, tandis que l'expansion navale dépend de plateformes d'eau bleue comme Vikrant pour sécuriser les voies maritimes. La militarisation spatiale s'accélère à travers la constellation de 52 satellites, intégrant l'industrie privée dans l'orbite de défense. La diffusion de l'IA à travers chaque domaine brouille les frontières traditionnelles, pointant vers un avenir où l'idée de domaines séparés diminue au sein du marché de la défense indienne.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par nature d'approvisionnement : Ascendance indigène

La production indigène a capturé 61,10 % du marché de la défense indienne en 2024 et devrait grimper à un TCAC de 5,10 %. Le mandat d'approvisionnement domestique de 75 % verrouille les volumes pour les entreprises locales et expose les écarts de capacité en semi-conducteurs et alliages spéciaux. Le déclin relatif de l'approvisionnement étranger masque sa criticité pour les chasseurs de cinquième génération et capteurs avancés, où les compétences locales restent naissantes.

L'offre de la Russie d'accès au code source Su-57E contraste avec les codes Rafale gardés de la France, illustrant comment la dynamique géopolitique pilote la profondeur de transfert technologique. Le parcours de BrahMos de coentreprise à 83 % de contenu indigène montre une voie viable vers la souveraineté. Les corridors de défense en Uttar Pradesh et Tamil Nadu groupent les fournisseurs, coupant les coûts logistiques et favorisant les économies d'échelle qui renforcent le marché de la défense indienne.

Analyse géographique

Les vecteurs de menace régionaux et les écosystèmes industriels façonnent les modèles de dépenses de défense à travers l'Inde. Les États frontaliers du nord et de l'est commandent des allocations disproportionnées pour l'équipement de guerre haute altitude, des obusiers légers aux véhicules de mobilité neige spécialisés. Le déploiement des chars légers Zorawar au Ladakh illustre les exigences d'approvisionnement pilotées par les frontières. Simultanément, 6 500 crores INR (760,3 millions USD) d'améliorations de routes frontalières renforcent la logistique et l'accès civil, soulignant les dividendes à double usage de la défense.

Les régions côtières connaissent une activité intensifiée d'actifs navals. Les patrouilles en mer d'Arabie de l'INS Vikrant pendant les tensions pakistanaises soulignent la pertinence du littoral occidental, tandis que le golfe du Bengale héberge des exercices anti-sous-marins qui intègrent les plateformes P-8I et MH-60R. Les chantiers navals tels que Mazagon Dock et Goa Shipyard ancrent les chaînes d'approvisionnement localisées, assurant des cycles de remise en état et disponibilité de pièces détachées en temps opportun.

Les Corridors industriels de défense concentrent la prouesse manufacturière. L'Uttar Pradesh a sécurisé 28 475 crores INR (3,33 milliards USD) d'engagements de 169 entreprises, transformant la ceinture Lucknow-Kanpur en un centre de production de missiles. Le Tamil Nadu tire parti de son héritage aérospatial, attirant les majors de l'électronique qui alimentent l'avionique civile et de défense. Les programmes d'incitation de Telangana ont attiré Vem Technologies et autres fournisseurs de niveau intermédiaire, diversifiant le risque géographique. Cette empreinte industrielle distribuée améliore la résilience dans le marché de la défense indienne et raccourcit les délais de livraison pour les unités de première ligne.

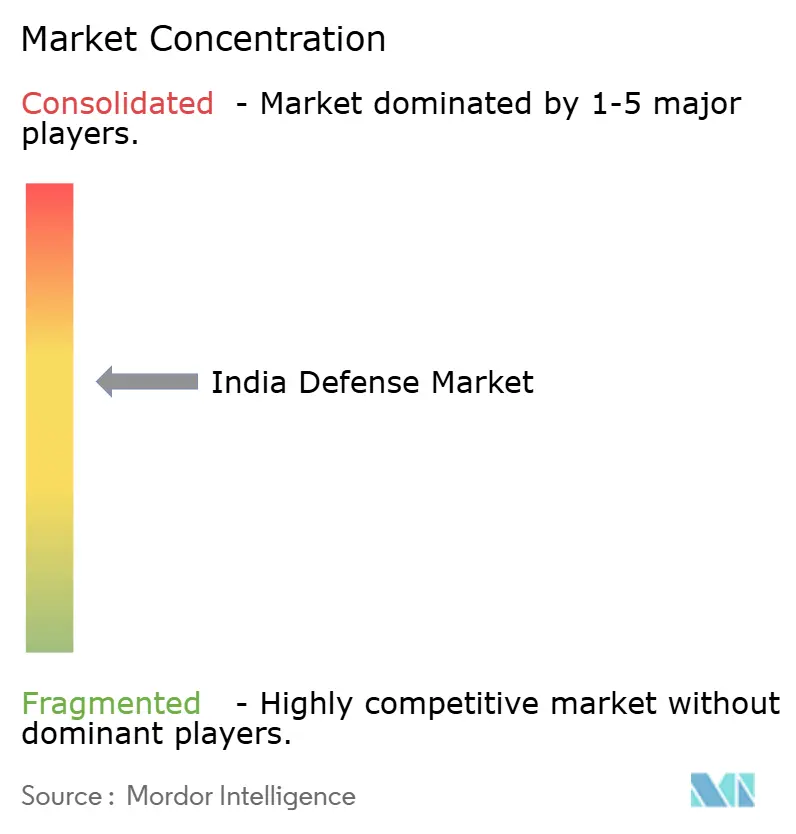

Paysage concurrentiel

La concurrence évolue de modèles PSU-centriques vers des modèles écosystème-centriques. Hindustan Aeronautics Limited (HAL), Bharat Electronics Ltd., et Mazagon Dock Shipbuilders Limited (MDL) restent dominantes, pourtant leur part combinée des ventes d'armes mondiales n'est que de 1 %, offrant une ample piste de croissance. L'invitation de HAL à quatre partenaires privés dans le jet AMCA illustre un modèle de partenariat brisant le moule monopolistique. Tata Advanced Systems, Adani Defence, et L&T Defense tirent parti de l'échelle, de la profondeur de bilan et des liens mondiaux pour surenchérir sur les PSU en agilité et coût.

Le transfert technologique est devenu le différenciateur principal ; la volonté de la Russie de partager le code source Su-57E signale un alignement stratégique, tandis que l'accès limité Rafale de la France souligne la prudence commerciale. Des entreprises de niche telles que Data Patterns et Paras Defence exploitent les écarts dans les niches de contre-drones et guerre électronique, s'alignant avec le changement du marché vers des solutions spécialisées à haute vélocité. L'élan d'exportation - 1,5 milliard USD en ventes BrahMos à travers l'Asie du Sud-Est - confirme la graduation de l'Inde de fournisseur domestique captif à concurrent mondial crédible, fortifiant sa stature dans le marché de la défense indienne.

Leaders de l'industrie de la défense indienne

-

Hindustan Aeronautics Limited (HAL)

-

Bharat Electronics Ltd.

-

Defence Research & Development Organisation (DRDO)

-

Tata Advanced Systems Limited (Tata Group)

-

Larsen & Toubro Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Le Ministère indien de la Défense a signé deux contrats avec Hindustan Aeronautics Limited (HAL) pour acquérir 156 hélicoptères de combat légers (LCH), Prachand, incluant la formation et l'équipement associé. Les contrats comprennent 66 LCH pour l'Indian Air Force (IAF) et 90 LCH pour l'Indian Army.

- Mars 2025 : Le Ministère indien de la Défense a signé deux contrats évalués à 6 900 crores INR (807,09 millions USD) avec Bharat Forge Limited et Tata Advanced Systems Limited pour l'acquisition de systèmes d'artillerie tractée avancée 155mm/52 calibre (ATAGS) et véhicules de remorquage de canon haute mobilité 6x6.

- Mars 2025 : Le Ministère de la Défense de l'Union (MoD) a signé des contrats évalués à 2 500 crores INR (292,4 millions USD) pour acquérir la version à chenilles du système de missiles anti-chars Nag (NAMIS) pour les formations mécanisées de l'Indian Army. Le ministère a également finalisé un contrat avec Force Motors Limited et Mahindra & Mahindra Limited pour fournir environ 5 000 véhicules légers aux Forces armées.

Portée du rapport sur le marché de la défense indienne

Le marché de la défense indienne couvre tous les aspects des véhicules militaires, armements, autres acquisitions d'équipements, et plans de mise à niveau et modernisation. Le rapport fournit également des perspectives sur l'allocation budgétaire et les dépenses du pays dans les périodes passées, présentes et prévisionnelles.

Le marché de la défense indienne est segmenté par forces armées et type. Le segment des forces armées divise le marché en armée de terre, marine et force aérienne. Par type, le marché est classifié en aéronefs à voilure fixe, giravions, véhicules terrestres, navires navals, C4ISR, armes et munitions, équipements de protection et formation, et systèmes non habités. Le rapport couvre également les tailles et prévisions de marché pour le marché de la défense indienne. La taille du marché est fournie pour chaque segment en termes de valeur (USD).

| Force aérienne |

| Armée de terre |

| Marine |

| Formation et protection du personnel |

| C4ISR et guerre électronique |

| Véhicules |

| Armes et munitions |

| Systèmes non habités |

| Systèmes spatiaux et cybernétiques |

| Terrestre |

| Aérien |

| Naval |

| Spatial |

| Cybernétique et spectre électromagnétique |

| Production indigène |

| Approvisionnement étranger |

| Par forces armées | Force aérienne |

| Armée de terre | |

| Marine | |

| Par type | Formation et protection du personnel |

| C4ISR et guerre électronique | |

| Véhicules | |

| Armes et munitions | |

| Systèmes non habités | |

| Systèmes spatiaux et cybernétiques | |

| Par domaine | Terrestre |

| Aérien | |

| Naval | |

| Spatial | |

| Cybernétique et spectre électromagnétique | |

| Par nature d'approvisionnement | Production indigène |

| Approvisionnement étranger |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de la défense indienne ?

Le marché de la défense indienne s'élève à 30,52 milliards USD en 2025 et devrait atteindre 37,57 milliards USD d'ici 2030, avec une expansion de 4,24 % de TCAC.

Quel service armé croît le plus rapidement ?

La Marine est le service en expansion le plus rapide, attendu pour afficher un TCAC de 5,26 % jusqu'en 2030 grâce aux investissements de capacité en eaux bleues.

Quelle proportion de l'approvisionnement de défense de l'Inde est sourcée domestiquement ?

La production indigène représente 61,10 % de la valeur totale d'approvisionnement et est soutenue par un mandat d'approvisionnement domestique de 75 % pour les fonds de modernisation.

Pourquoi les systèmes non habités sont-ils importants pour la modernisation de défense de l'Inde ?

Les drones assistés par IA ont prouvé leur efficacité lors de diverses opérations militaires et devraient croître à un TCAC de 7,35 %, offrant une multiplication de force économique.

Quels sont les principaux risques de chaîne d'approvisionnement auxquels font face les fabricants de défense indiens ?

La forte dépendance au lithium et silicium chinois, couplée aux pénuries de semi-conducteurs, pose des vulnérabilités critiques que la Mission nationale des minéraux critiques vise à compenser.

Comment l'Inde tire-t-elle parti des actifs spatiaux pour la défense ?

Une constellation de 52 satellites gérée par l'Agence spatiale de défense renforcera les capacités C4ISR, avec 31 satellites construits par des partenaires privés sous un programme de 25 000 crores INR (2,92 milliards USD)

Dernière mise à jour de la page le: