Taille et Part du Marché CAPEX Pétrole et Gaz

Analyse du Marché CAPEX Pétrole et Gaz par Mordor Intelligence

La taille du Marché CAPEX Pétrole et Gaz est estimée à 654,14 milliards USD en 2025, et devrait atteindre 799,10 milliards USD d'ici 2030, à un TCAC de 4,08% pendant la période de prévision (2025-2030).

Les opérateurs orientent les capitaux vers des projets à haut rendement qui protègent les flux de trésorerie durant les cycles de prix volatils tout en positionnant les portefeuilles pour une transition énergétique de plusieurs décennies. Les programmes en eaux profondes, GNL et décarbonisation des champs bruns dominent les dépenses car ils combinent une économie compétitive avec une pertinence stratégique. Une discipline stricte sur les seuils de rentabilité du cycle complet conduit à des décisions finales d'investissement (FID) plus rapides et un changement notable de l'exploration frontalière vers le forage de développement. La consolidation parmi les majors intégrés et les compagnies pétrolières nationales (NOC) libère des efficacités d'échelle, tandis que les technologies numériques réduisent les dépassements de projet et abaissent les coûts d'exploitation. Le financement stratégique reste un point de vigilance car les clauses ESG resserrent l'accès à la dette et élèvent le taux de rendement pour les décisions de feu vert.

Principales Conclusions du Rapport

- Par secteur, l'amont détenait 72,92% de la part de marché CAPEX pétrole et gaz en 2024 et progresse à un TCAC de 4,20% jusqu'en 2030.

- Par localisation, les opérations terrestres représentaient 79,53% de la taille du marché CAPEX pétrole et gaz en 2024, tandis que les dépenses offshore s'étendent à un TCAC de 7,11%.

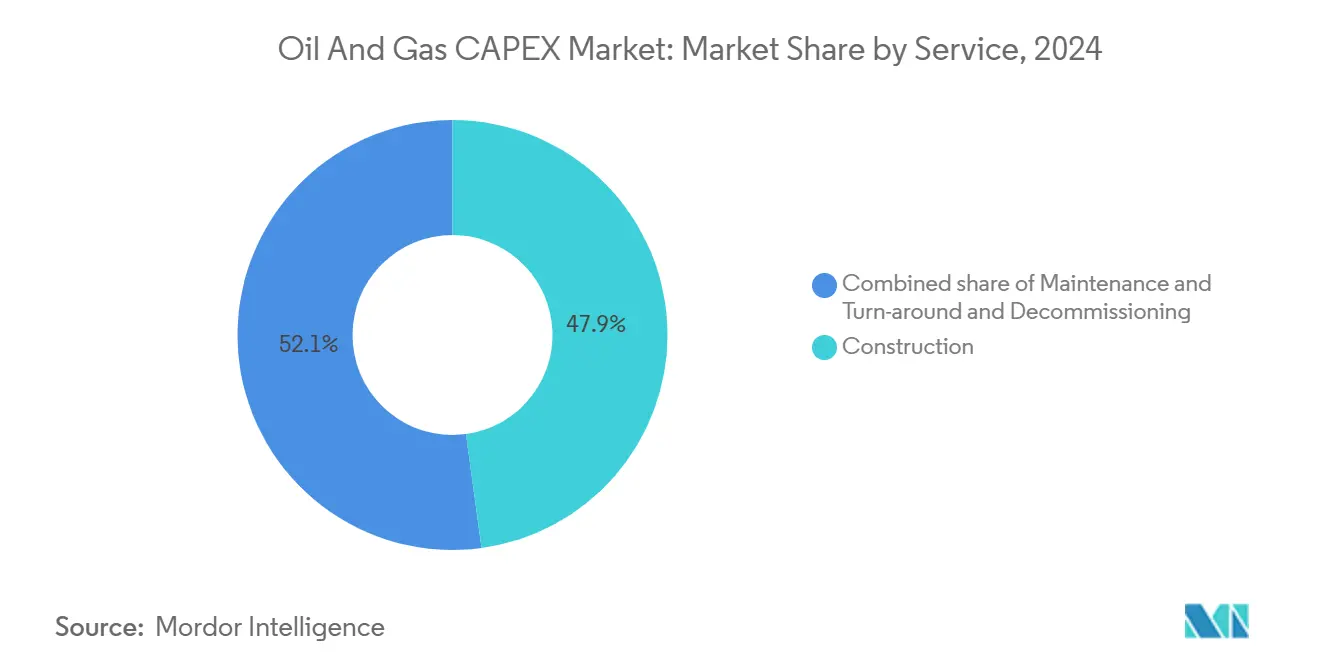

- Par service, le segment construction un capturé 47,85% de la taille du marché CAPEX pétrole et gaz en 2024, tandis que le décommissionnement devrait croître à un TCAC de 6,4%.

- Par géographie, la région Asie-Pacifique détenait une part de revenus de 29% en 2024 et devrait également enregistrer le TCAC le plus rapide de 4,86% de 2024 à 2030.

Tendances et Perspectives du Marché CAPEX Pétrole et Gaz Mondial

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Construction d'infrastructure gazière prête pour le GNL en augmentation | +1.20% | Amérique du Nord, Asie-Pacifique, retombées mondiales | Moyen terme (2-4 ans) |

| Découvertes en eaux profondes croissantes stimulant les FID | +0.90% | Golfe du Mexique, Afrique de l'Ouest, Brésil | Moyen terme (2-4 ans) |

| Rebond des dépenses amont des NOC au Moyen-Orient et en Asie | +0.80% | Moyen-Orient et Asie, répercussions sur l'Afrique | Court terme (≤2 ans) |

| Augmentation du "CAPEX de maintenance" pour décarboner les champs bruns | +0.70% | Noyau OCDE, progressivement mondial | Long terme (≥4 ans) |

| Déploiements de jumeaux numériques réduisant les dépassements de projet | +0.40% | Amérique du Nord et Europe en tête, adoption mondiale | Moyen terme (2-4 ans) |

| FLNG modulaire sub-1 MW attirant la sanction de petits champs | +0.30% | Afrique et Asie du Sud-Est, intérêt mondial | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Construction d'Infrastructure Gazière Prête pour le GNL en Augmentation

Les contrats d'enlèvement à long terme et les équilibres gaziers structurellement tendus ont catalysé les mégaprojets GNL tels que l'installation de 17,5 milliards USD de Woodside en Louisiane et l'expansion Corpus Christi Stage 3.[1]Offshore Energy, LNG Project Pipeline,

offshore-energy.biz Les développeurs étendent leurs dépenses au-delà de la liquéfaction vers le traitement, les pipelines et le stockage, créant des effets multiplicateurs dans tout le marché des dépenses en capital (capex) pétrole et gaz. Les positions de premier entrant dans les régions avec du gaz échoué-illustrées par l'enlèvement Rio Grande GNL de NextDecade avec Saudi Aramco-devraient verrouiller des décennies de flux de trésorerie libre.

Découvertes en Eaux Profondes Croissantes Stimulant les FID

La déflation des coûts dans les équipements sous-marins et les modèles de projet standardisés un poussé les seuils de rentabilité en eaux profondes sous 50 USD par baril, incitant des projets comme les 5 milliards USD Kaskida de BP et les 6 milliards USD Kaminho de TotalEnergies à procéder avec la sanction. Par conséquent, le marché CAPEX pétrole et gaz voit des carnets de commandes robustes pour les plateformes spécialisées, SURF et contracteurs FPSO, avec des opportunités EPC offshore 2025 estimées à 54 milliards USD.

Rebond des Dépenses Amont des NOC au Moyen-Orient et en Asie

Le programme de 5,3 milliards USD 2025 de PTTEP, avec des mouvements similaires de PetroChina et CNOOC, illustre comment les gouvernements priorisent la sécurité énergétique tout en exploitant des bases de ressources à faible coût.[2]Journal of Petroleum Technology, NOC Investment Programs,

jpt.spe.org La poussée d'investissement un ramené les entreprises de service internationales dans la région, renforçant le soutien à court terme pour le marché des dépenses en capital pétrole et gaz.

Augmentation du "CAPEX de Maintenance" pour Décarboner les Champs Bruns

Les pénalités carbone réglementaires conduisent des opérateurs comme Equinor et Essar à retrofitter des hubs CCUS, la détection de fuites de méthane et des systèmes d'efficacité énergétique.[3]Reuters, Carbon Reduction Initiatives,

reuters.com Les budgets de maintenance précédemment plafonnés dépassent maintenant la croissance des dépenses de nouvelles constructions, déplaçant le mix du marché CAPEX pétrole et gaz vers les améliorations de champs bruns.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Volatilité du Brent daté décourageant les projets à cycle long | -0.8% | Mondial, notamment eaux profondes et Arctique | Court terme (≤2 ans) |

| Pivots politiques vers les renouvelables dans l'OCDE | -0.6% | OCDE ; retombées de sentiment mondial | Long terme (≥4 ans) |

| Tarification de rareté de la main-d'œuvre EPC Tier-1 élevant les coûts | -0.5% | Amérique du Nord et Europe, répercussions mondiales | Moyen terme (2-4 ans) |

| Clauses de dette liées ESG plafonnant les plafonds CAPEX fossile | -0.4% | Nexus Europe et Amérique du Nord, s'étendant mondialement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Volatilité du Brent Daté Décourageant les Projets à Cycle Long

La fourchette de 68-93 USD du Brent en 2024 masquait des oscillations intrajournalières marquées qui compliquent les calculs de VAN pour les projets avec des retours sur investissement de 7-10 ans.[4]International Energy Agency, Energy Investment Trends,

iea.org Les prêteurs ont répondu en augmentant les taux de rendement et resserrant les scénarios de tests de stress, filtrant effectivement les opportunités marginales du marché CAPEX pétrole et gaz. Les prévisions de Citi de prix potentiellement chutant dans les 60 USD d'ici 2025 découragent davantage les engagements à cycle long.

Pivots Politiques vers les Renouvelables dans l'OCDE

Les investissements en énergies propres ont atteint 2 billions USD en 2024, comparé à 1 billion USD pour les combustibles fossiles, reflétant les vents favorables politiques pour les dépenses de transition. Paradoxalement, les majors européennes réduisent leurs investissements dans les renouvelables pour protéger les rendements hydrocarbures, avec BP arrêtant 18 projets hydrogène et Shell révisant ses objectifs carbone.

Analyse des Segments

Par Secteur : Domination Amont Menée par l'Accélération des FID

Les activités amont devraient commander 72,92% de la part de marché CAPEX pétrole et gaz en 2024, bénéficiant d'une prévision TCAC de 4,19% jusqu'en 2030 alors que les opérateurs accélèrent les décisions finales d'investissement sur des projets en eaux profondes et non conventionnels à haut rendement. L'élan de croissance du secteur reflète un repositionnement stratégique vers des développements à cycle court qui s'adaptent rapidement aux fluctuations des prix des matières premières tout en maintenant des rendements compétitifs. Les investissements amont majeurs incluent le projet Kaskida de 5 milliards USD de BP et le Projet de Croissance Future de Chevron à Tengiz, qui un commencé la production en janvier 2025 avec la capacité d'augmenter la production de 260 000 barils par jour. Les opérations intermédiaires se concentrent sur l'adressage des goulots d'étranglement d'infrastructure critiques, particulièrement dans le traitement GNL et les expansions de capacité de pipeline, qui permettent la croissance de production amont. Avec les entreprises priorisant le CAPEX de maintenance sur les ajouts de capacité, les investissements aval restent contraints par les pressions de marge et les projections de demande à long terme incertaines.

La transformation numérique refaçonne l'exécution de projets amont à travers l'optimisation de forage activée par l'IA et les systèmes de maintenance prédictive, réduisant les coûts opérationnels et améliorant les taux de récupération. Le contrat majeur de forage en eaux profondes activé par l'IA de SLB démontre comment l'adoption technologique devient essentielle pour le positionnement concurrentiel dans les développements de réservoirs complexes. L'allocation CAPEX du secteur amont met de plus en plus l'accent sur l'optimisation de production plutôt que l'exploration, reflétant les leçons apprises des cycles précédents où les stratégies axées sur la découverte généraient des rendements insuffisants. Les entreprises utilisent l'imagerie sismique avancée et la modélisation de réservoir pour optimiser la production des champs existants, plutôt que de poursuivre des programmes d'exploration spéculatifs. Cette approche axée sur la production s'aligne avec les demandes des investisseurs pour la discipline du capital et la génération de flux de trésorerie à court terme tout en maintenant les ratios de remplacement de réserves à long terme.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Localisation : La Croissance Offshore Dépasse le Terrestre Malgré le Désavantage d'Échelle

Les opérations terrestres maintiennent une part de marché CAPEX pétrole et gaz de 79,53% en 2024, tirant parti de coûts de développement plus faibles et de réseaux d'infrastructure établis. Pendant ce temps, les segments offshore connaissent une croissance accélérée de 7,11% TCAC, menée par les avancées technologiques et les découvertes majeures en eaux profondes. La trajectoire de croissance offshore reflète une économie de projet améliorée, menée par l'équipement sous-marin standardisé et les techniques de forage améliorées qui réduisent les coûts de seuil de rentabilité sous 50 USD par baril pour de nombreux développements. Le projet Ballymore de Chevron dans le Golfe d'Amérique illustre comment les développements offshore peuvent atteindre des rendements compétitifs à travers des stratégies de raccordement sous-marin efficaces et des profils de production optimisés. Les investissements terrestres continuent de se concentrer sur l'optimisation du schiste et les techniques de récupération améliorées qui maximisent la production des positions de superficie existantes. La répartition d'investissement basée sur la localisation reflète les calculs de rendement ajustés au risque où les projets terrestres offrent des calendriers d'exécution plus prévisibles malgré des taux de récupération ultimes potentiellement plus faibles.

Les systèmes de production flottante permettent le développement offshore dans des profondeurs d'eau précédemment inaccessibles et des environnements difficiles, avec la technologie FLNG particulièrement attrayante pour les découvertes de gaz distant qui ne peuvent supporter l'infrastructure de pipeline traditionnelle. Le marché EPC offshore devrait atteindre 61 milliards USD en 2024, représentant une augmentation de 47% par rapport à l'année précédente malgré les retards de projet et les pressions inflationnistes. Les opérations terrestres bénéficient de chaînes d'approvisionnement établies et de disponibilité de main-d'œuvre, bien que les coûts de main-d'œuvre croissants et les réglementations environnementales augmentent la complexité des projets et les calendriers d'exécution. La distribution géographique des investissements reflète la disponibilité des ressources et les environnements réglementaires, avec les opérateurs devenant de plus en plus sélectifs concernant les juridictions qui offrent des termes fiscaux stables et des processus de permis prévisibles.

Par Service : La Poussée de Décommissionnement Défie la Domination de Construction

Les services de construction ont conservé la plus grande emprise avec 47,85% des dépenses 2024 car les mégaprojets amont et les terminaux GNL nécessitent encore de lourds travaux civils. Les approbations à gros budget telles que l'usine GNL Louisiane de 17,5 milliards USD de Woodside et le projet en eaux profondes Kaskida de 5 milliards USD de BP maintiennent les carnets de commandes pleins pour les contracteurs EPC et marins. Les spécialistes d'ingénierie et d'approvisionnement soutiennent à la fois la construction et le décommissionnement en complétant les études de conception front-end et en sécurisant l'équipement à long délai. Le travail de maintenance, représentant 47,85% des dépenses 2024, alors que les mégaprojets amont et les terminaux GNL nécessitent encore des travaux étendus, se déplace vers les améliorations numériques et les rénovations de réduction d'émissions alors que les opérateurs modernisent les actifs existants. Les équipes d'opérations étendent également la vie des installations à travers la maintenance prédictive et le surveillance automatisé qui abaissent les temps d'arrêt non planifiés.

Le décommissionnement est la ligne de service à croissance la plus rapide, s'étendant à un TCAC de 6,40% jusqu'en 2030 alors que les actifs offshore vieillissants, spécialement en Mer du Nord, approchent la retraite. Ce bassin seul devrait nécessiter 24 milliards USD pour les retraits au cours de la prochaine décennie, créant un pipeline substantiel de travail de fin de vie. Les contracteurs intègrent les règles de durabilité et les outils numériques, avec SLB estimant que les contrôles de projet menés par l'IA peuvent réduire les calendriers d'exécution jusqu'à 15% tout en élevant les standards de sécurité. Les systèmes de coupe sous-marin émergents et les méthodes de levage modulaire abaissent les coûts et réduisent l'impact environnemental, refaçonnant la concurrence dans ce qui était autrefois un paysage dominé par la construction

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

L'Asie-Pacifique émerge comme le plus grand (29% de la part de marché en 2024) et le marché régional CAPEX pétrole et gaz à croissance la plus rapide avec 4,86% TCAC jusqu'en 2030, reflétant les impératifs de sécurité énergétique et les programmes d'investissement NOC substantiels conçus pour réduire la dépendance aux importations et capturer la croissance du marché domestique. Le plan CAPEX de 5,3 milliards USD de PTTEP pour 2025 démontre comment les opérateurs régionaux priorisent le développement gazier amont et les investissements de chaîne d'approvisionnement GNL pour servir la consommation domestique et les opportunités d'exportation. L'élan de croissance de la région est soutenu par la demande d'électricité croissante menée par le développement économique et l'expansion des centres de données, avec des entreprises comme Chevron établissant des centres d'ingénierie majeurs en Inde pour capturer les avantages de coût et les opportunités de marché local. Les NOC chinois et indiens accélèrent les programmes d'exploration et développement domestiques tout en poursuivant des acquisitions internationales qui sécurisent l'accès aux ressources à long terme. Cependant, les opérateurs régionaux font face à des défis de financement croissants alors que les banques internationales implémentent des restrictions de prêt liées ESG. Les firmes pétrole et gaz APAC génèrent 96% des revenus des activités de combustibles fossiles comparé aux pairs mondiaux plus diversifiés.

Les marchés nord-américains et européens connaissent des tendances divergentes, avec l'Amérique du Nord bénéficiant de l'optimisation de production de schiste et du développement d'infrastructure d'exportation GNL tandis que l'Europe se concentre de plus en plus sur le CAPEX de maintenance et les projets de décarbonisation. Les opérateurs nord-américains, tels que Devon Energy et EOG Resources, démontrent une discipline du capital exceptionnelle. Devon un généré 1 milliard USD de flux de trésorerie libre durant Q1 2025, tout en réduisant ses orientations CAPEX de 100 millions USD, selon investing.com. Bien que les entreprises continuent d'investir dans les opérations existantes et les technologies de capture carbone, les investissements européens sont contraints par les pressions réglementaires et les politiques d'énergie renouvelable qui découragent le nouveau développement de combustibles fossiles. La divergence régionale reflète différents environnements réglementaires et dotations en ressources, avec le schiste nord-américain fournissant la flexibilité pour ajuster les niveaux de production en réponse aux prix des matières premières, tandis que les opérateurs européens naviguent des cadres politiques plus restrictifs. Les marchés sud-américains restent focalisés sur les développements en eaux profondes et les projets d'infrastructure qui peuvent servir les besoins de sécurité énergétique domestique et capitaliser sur les opportunités du marché d'exportation, bien que la stabilité politique et la cohérence réglementaire continuent d'influencer les niveaux de participation des opérateurs internationaux.

Le marché Moyen-Orient et Afrique est mené par des réserves à faible coût abondantes et des politiques gouvernementales favorables qui encouragent le développement domestique et international. La région bénéficie de coûts de production souvent sous 20 USD par baril et de réseaux d'infrastructure établis qui réduisent les calendriers de développement et les exigences CAPEX comparés aux régions frontalières. Saudi Aramco et d'autres NOC régionaux implémentent des programmes d'expansion amont substantiels tout en investissant dans l'intégration aval et les installations pétrochimiques qui capturent des marges à valeur ajoutée plus élevées à travers la chaîne de valeur des hydrocarbures. L'investissement en eaux profondes de 1,5 milliard USD planifié d'ExxonMobil au Nigeria illustre comment les opérateurs internationaux priorisent la région malgré les pressions de transition énergétique mondiale. La croissance CAPEX de la région est soutenue par les contrats d'approvisionnement à long terme avec les acheteurs asiatiques et le positionnement stratégique pour la tension d'approvisionnement mondiale anticipée durant la période de transition énergétique. Cependant, les opérateurs doivent naviguer les attentes ESG évolutives et la destruction de demande potentielle dans les marchés d'exportation traditionnels alors que l'adoption d'énergie renouvelable s'accélère.

Paysage Concurrentiel

Le marché mondial CAPEX pétrole et gaz connaît une consolidation croissante alors que les opérateurs majeurs poursuivent des avantages d'échelle et l'optimisation de portefeuille à travers des acquisitions stratégiques. Notamment, 250 milliards USD de transactions ont été complétées en 2024, incluant l'acquisition de 64,5 milliards USD de Pioneer Natural Resources par ExxonMobil et l'acquisition de 60 milliards USD de Hess Corporation par Chevron. Leur force de bilan supérieure leur permet de poursuivre des acquisitions contre-cycliques et de maintenir la discipline d'investissement durant les périodes de volatilité des prix des matières premières, consolidant ainsi leur position pour la compétitivité à long terme. Alors que les entreprises cherchent à réduire les coûts unitaires, éliminer les redondances opérationnelles et concentrer les ressources sur les actifs au rendement le plus élevé, cette vague de consolidation reflète un positionnement stratégique pour la compétitivité à long terme. L'intensité concurrentielle mène la différenciation technologique à travers les initiatives de transformation numérique, avec des entreprises comme SLB et TotalEnergies formant des partenariats de 10 ans pour intégrer des solutions menées par l'IA qui peuvent réduire les coûts de projet de 10-15%. Les leaders du marché tirent parti d'une force de bilan supérieure pour poursuivre des acquisitions contre-cycliques et maintenir la discipline d'investissement durant la volatilité des prix des matières premières, créant des fossés concurrentiels à travers l'excellence opérationnelle et l'efficacité du capital.

Les opportunités d'espace blanc émergent dans le développement GNL à petite échelle, la capture et stockage du carbone, et les services de champ pétrolier numérique, où l'innovation technologique peut débloquer des ressources précédemment non économiques ou créer de nouveaux flux de revenus. Les opérateurs plus petits et les entreprises de service trouvent le succès à travers la spécialisation dans des technologies de niche, telles que les systèmes FLNG modulaires et l'optimisation de production activée par l'IA. Des entreprises comme New Fortress Energy démontrent comment les approches innovantes peuvent concurrencer efficacement contre les modèles intégrés traditionnels. Le paysage concurrentiel est de plus en plus influencé par la performance ESG et l'accès au financement durable, avec les opérateurs démontrant une gestion des émissions supérieure et une planification de transition gagnant un accès préférentiel aux marchés de capitaux. L'adoption technologique devient un différenciateur clé, avec les entreprises investissant lourdement dans l'automatisation, l'intelligence artificielle et les technologies de jumeau numérique pour améliorer l'efficacité opérationnelle, réduire l'impact environnemental et maintenir des structures de coûts compétitives.

Leaders de l'Industrie CAPEX Pétrole et Gaz

Saudi Aramco

PetroChina (CNPC)

Exxon Mobil Corporation

Shell plc

Chevron Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Mai 2025 : Tourmaline Oil Corp. un annoncé deux acquisitions dans la région NEBC Montney, qui devraient ajouter environ 20 000 boepd de production et 369,4 millions de barils d'équivalent pétrole (mmboe) de réserves.

- Avril 2025 : Oil States International un rapporté son carnet de commandes le plus fort depuis 2015 à 357 millions USD, mené par un contrat de 25 millions USD pour une installation de production en eaux profondes au Brésil. L'entreprise un généré 9 millions USD de flux de trésorerie des opérations, inversant une tendance précédente de flux de trésorerie négatif.

- Avril 2025 : Chevron un commencé la production de pétrole et de gaz naturel du raccordement sous-marin Ballymore dans le Golfe d'Amérique, ciblant 300 000 barils nets par jour d'ici 2026 avec des ressources récupérables estimées de 150 millions de barils d'équivalent pétrole.

- Novembre 2024 : EQT Corp. un annoncé une acquisition de 1,8 milliard USD d'Olympus Energy Holdings, ajoutant 500 MMscf/D de capacité de production et 90 000 acres nets dans les jeux de schiste Marcellus et Utica de Pennsylvanie.

Portée du Rapport du Marché CAPEX Pétrole et Gaz Mondial

Les dépenses en capital (CAPEX) sont les fonds utilisés par une entreprise/organisation pour acquérir, améliorer et maintenir les actifs physiques, tels que la propriété, les usines, les bâtiments, la technologie ou l'équipement. Le CAPEX est souvent utilisé pour entreprendre de nouveaux projets ou investissements par une entreprise. Le marché mondial CAPEX pétrole et gaz considère les dépenses en capital totales des opérateurs pétrole et gaz mondialement annuellement. Les CAPEX/investissements dans les projets pétrole et gaz amont, intermédiaire et aval à travers différentes régions sont pris en considération lors de l'estimation de la taille du marché.

Le marché CAPEX pétrole et gaz est segmenté par secteur, localisation et géographie. Par secteur, le marché est segmenté en amont, intermédiaire et aval. Par localisation, le marché est segmenté en terrestre et offshore. Le rapport couvre également la taille du marché et les prévisions pour le marché CAPEX pétrole et gaz à travers les régions majeures. Pour chaque segment, le dimensionnement du marché et les prévisions ont été fait basé sur les revenus (USD).

| Amont |

| Intermédiaire |

| Aval |

| Terrestre |

| Offshore |

| Construction |

| Maintenance et Arrêt-révision |

| Décommissionnement |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Norvège |

| Royaume-Uni | |

| Russie | |

| Pays-Bas | |

| Allemagne | |

| Reste de l'Europe | |

| Asie Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Pays ASEAN | |

| Australie | |

| Reste de l'Asie Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Émirats Arabes Unis | |

| Qatar | |

| Nigeria | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par Secteur | Amont | |

| Intermédiaire | ||

| Aval | ||

| Par Localisation | Terrestre | |

| Offshore | ||

| Par Type d'Actif | Construction | |

| Maintenance et Arrêt-révision | ||

| Décommissionnement | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Norvège | |

| Royaume-Uni | ||

| Russie | ||

| Pays-Bas | ||

| Allemagne | ||

| Reste de l'Europe | ||

| Asie Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Pays ASEAN | ||

| Australie | ||

| Reste de l'Asie Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Qatar | ||

| Nigeria | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille actuelle du marché CAPEX pétrole et gaz ?

Le marché mondial CAPEX pétrole et gaz un atteint 654,14 milliards USD en 2025 et devrait croître à 799,10 milliards USD d'ici 2030, représentant un TCAC de 4,08%.

Quel secteur reçoit le plus d'investissement dans le CAPEX pétrole et gaz ?

Les activités amont commandent la plus grande part à 72,92% du marché CAPEX pétrole et gaz en 2024, croissant à un TCAC de 4,20% jusqu'en 2030 alors que les entreprises priorisent le développement des découvertes en eaux profondes et des ressources non conventionnelles.

Comment la transition énergétique affecte-t-elle le CAPEX pétrole et gaz ?

La transition énergétique refaçonne l'allocation CAPEX avec l'investissement accru dans la décarbonisation des actifs existants, l'infrastructure GNL, et les technologies numériques qui améliorent l'efficacité, tandis que les dépenses d'exploration traditionnelles font face aux contraintes des restrictions de financement liées ESG.

Quelles régions voient la croissance la plus rapide dans les investissements pétrole et gaz ?

L'Asie-Pacifique est la région à croissance la plus rapide avec un TCAC de 4,86% jusqu'en 2030, menée par les préoccupations de sécurité énergétique et les investissements NOC.

Comment les technologies numériques impactent-elles le CAPEX pétrole et gaz ?

Les technologies numériques comme l'IA, les jumeaux numériques et l'automatisation réduisent les coûts de projet de 10-15% et améliorent l'adhérence aux calendriers de 20-30%, les rendant des différenciateurs concurrentiels essentiels plutôt que des améliorations optionnelles.

Quelles sont les contraintes majeures sur la croissance du CAPEX pétrole et gaz ?

Les contraintes clés incluent la volatilité des prix du pétrole décourageant les projets à cycle long, les changements de politique OCDE vers les renouvelables, les pénuries de main-d'œuvre qualifiée menant l'inflation des coûts, et les clauses de dette liées ESG restreignant l'accès au capital pour les développements de combustibles fossiles.

Dernière mise à jour de la page le: