Taille et part du marché de l'emballage de dispositifs médicaux

Analyse du marché de l'emballage de dispositifs médicaux par Mordor Intelligence

La taille du marché de l'emballage de dispositifs médicaux est de 42,41 milliards USD en 2025 et devrait atteindre 56,83 milliards USD d'ici 2030, progressant à un TCAC de 6,03 %. Cette dynamique est soutenue par des normes de stérilité plus strictes, l'adoption rapide des technologies d'étiquettes intelligentes, et un pipeline constant de dispositifs peu invasifs et portables qui exigent des formats de barrière haute performance. L'innovation matérielle reste un levier de croissance central car les polymères tels que les copolymères d'oléfines cycliques et les polymères à cristaux liquides résistent à la stérilisation à haute température tout en permettant l'intégration RFID. Les réseaux de stérilisation contractuelle continuent de se développer, ce qui augmente la demande d'emballages primaires standardisés qui fonctionnent de manière cohérente dans plusieurs installations. En même temps, la volatilité des coûts des matières premières et la capacité limitée d'oxyde d'éthylène obligent les convertisseurs à repenser les emballages pour des méthodes de stérilisation alternatives, créant à la fois des pressions sur les coûts et des fenêtres d'innovation. Géographiquement, l'Amérique du Nord conserve le leadership du marché mais l'Asie-Pacifique génère les revenus supplémentaires les plus rapides, grâce aux constructions hospitalières en Chine et en Inde et à la fabrication locale soutenue par les politiques.

Points clés du rapport

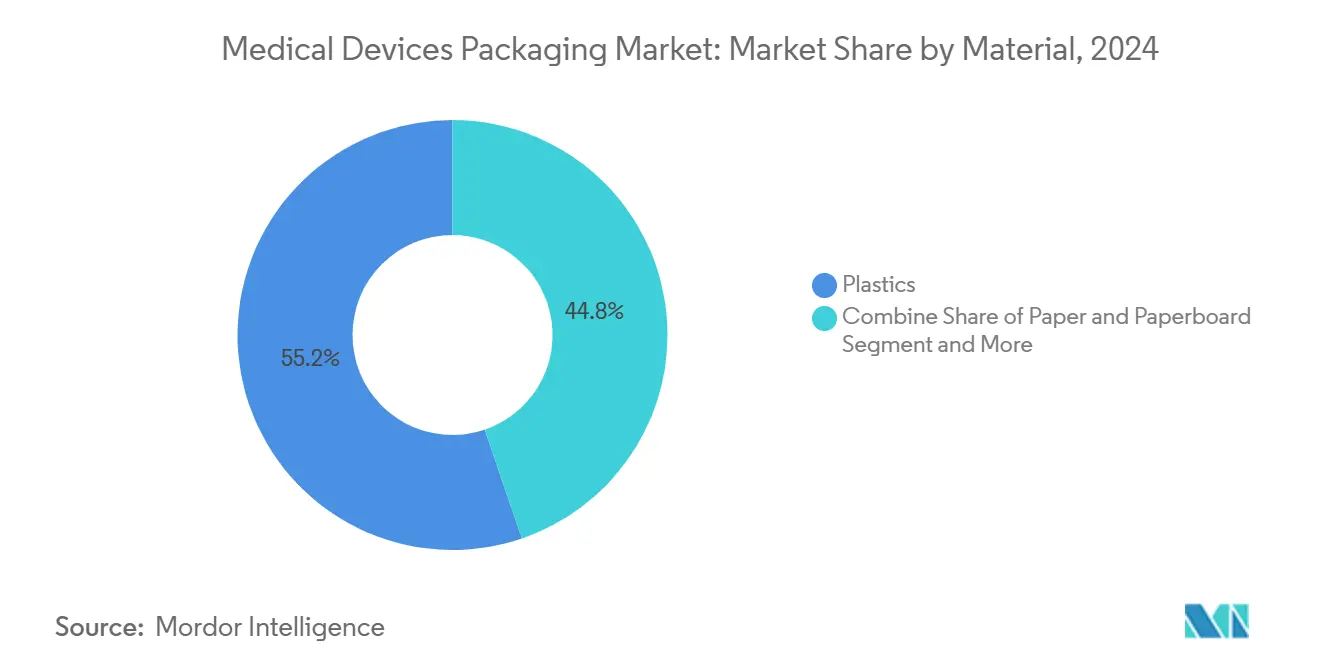

- Par matériau, les plastiques ont capturé 55,23 % de la part de marché de l'emballage de dispositifs médicaux en 2024 tandis que les grades bio-améliorés ont porté le segment à un TCAC de 8,22 % jusqu'en 2030.

- Par type de produit, les sachets et sacs ont dominé avec 36,32 % de part de revenus en 2024 ; les boîtes et cartons devraient croître à un TCAC de 9,32 % jusqu'en 2030.

- Par application, l'emballage stérile représentait 66,23 % de la part de la taille du marché de l'emballage de dispositifs médicaux en 2024 et progresse à un TCAC de 8,78 %.

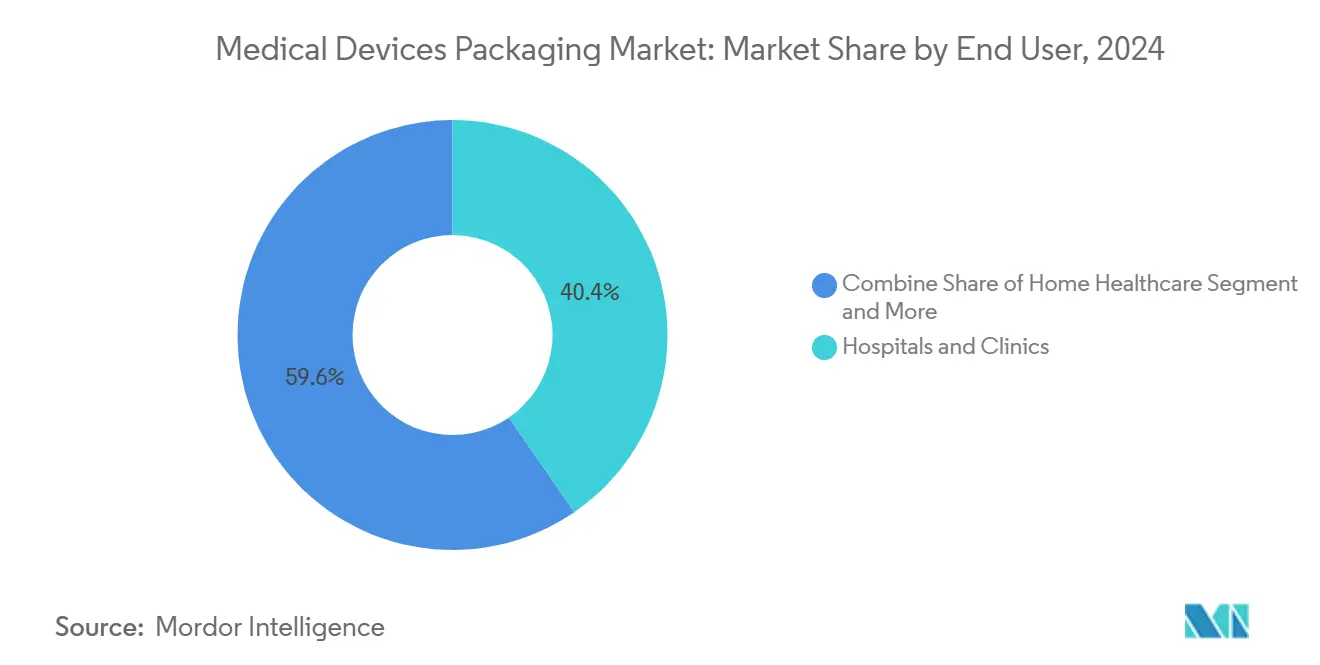

- Par utilisateur final, les hôpitaux et cliniques détenaient 40,43 % de part en 2024, tandis que les organisations de fabrication contractuelle et de stérilisation devraient croître à un TCAC de 10,32 %.

- Par niveau d'emballage, les emballages primaires dominaient avec 52,12 % de part en 2024, tandis que les formats tertiaires affichent le plus haut TCAC de 8,12 % grâce à des routes d'approvisionnement mondiales plus longues.

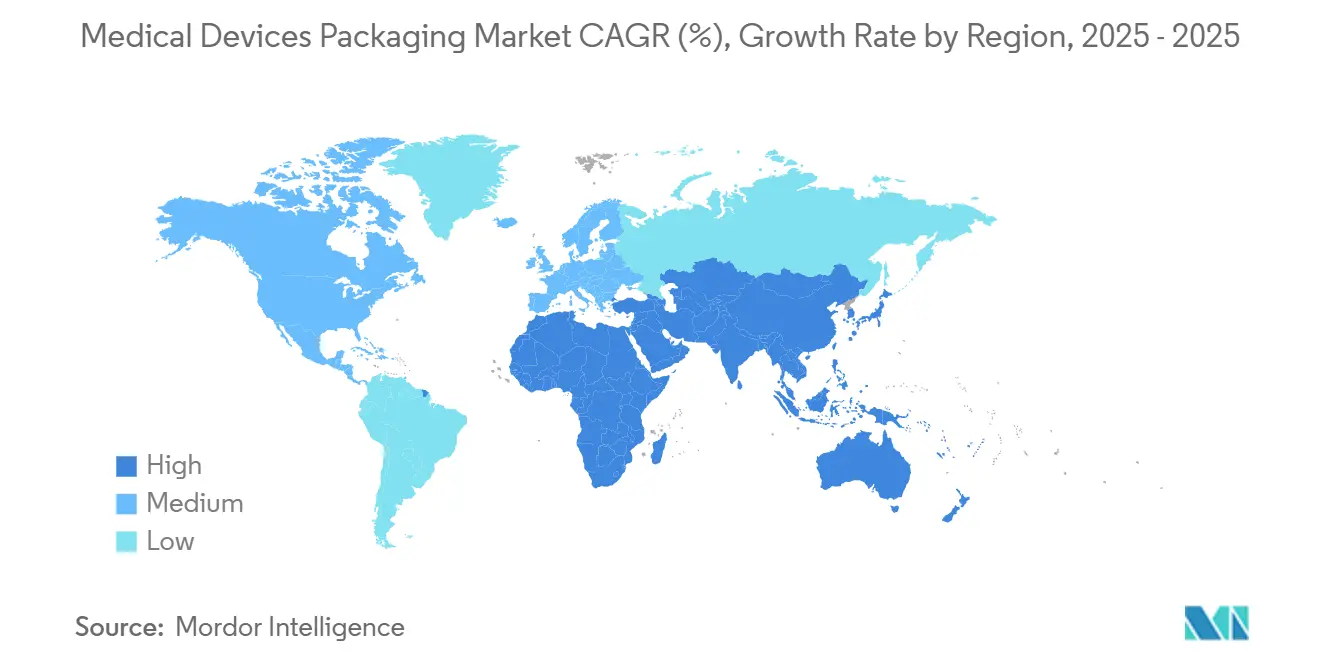

- Par géographie, l'Amérique du Nord menait avec 35,43 % de part en 2024 ; l'Asie-Pacifique présente le TCAC le plus rapide de 10,83 % jusqu'en 2030.

Tendances et perspectives du marché mondial de l'emballage de dispositifs médicaux

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de formats à durée de conservation prolongée | +1.2% | Mondiale, avec concentration en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Croissance des dispositifs peu invasifs et portables | +1.5% | Mondiale, menée par l'APAC et l'Amérique du Nord | Court terme (≤ 2 ans) |

| Réglementations de stérilité mondiales plus strictes (ISO 11607, EU MDR, FDA) | +0.8% | Mondiale, avec impact immédiat dans l'UE et l'Amérique du Nord | Court terme (≤ 2 ans) |

| Intégration de la traçabilité par étiquettes intelligentes RFID/UDI | +0.6% | Mondiale, avec adoption précoce dans les marchés développés | Moyen terme (2-4 ans) |

| Divulgation de l'empreinte carbone poussant vers les mono-matériaux | +0.4% | Menée par l'UE, s'étendant à l'Amérique du Nord et l'APAC | Long terme (≥ 4 ans) |

| Expansion des réseaux de stérilisation contractuelle externalisés | +0.9% | Mondiale, avec croissance rapide en APAC | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de formats à durée de conservation prolongée

Les prestataires de soins veulent des dispositifs qui restent utilisables pendant cinq à sept ans car la préparation aux pandémies et la sensibilisation rurale allongent les cycles de réapprovisionnement. Les films barrière incorporant l'alcool éthylène vinylique et le polyester métallisé offrent désormais cette longévité, et l'expansion 2025 de DuPont au Costa Rica - ajoutant 16 000 pi² uniquement pour les emballages Tyvek stériles - souligne la poussée mondiale vers des barrières supérieures. Les protocoles de vieillissement accéléré et de stabilité en temps réel deviennent routiniers, orientant le choix des matériaux vers des polymères premium malgré des prix d'achat plus élevés.

Croissance des dispositifs peu invasifs et portables

Les nouveaux outils laparoscopiques et les portables connectés présentent des géométries complexes et des électroniques sensibles qui nécessitent un confinement doux mais stéril. Les plateaux thermoformés avec cavités personnalisées dominent pour les petits ensembles chirurgicaux, tandis que les sachets flexibles intégrés avec des encres sensibles à la température conviennent aux patchs intelligents destinés à l'usage domestique. Les scientifiques de l'emballage atténuent aussi la migration d'adhésifs pour assurer la sécurité cutanée des capteurs portables, un défi cité par les intégrateurs de dispositifs interrogés dans les cliniques APAC.

Réglementations de stérilité mondiales plus strictes

Les batteries d'essais ISO 11607 révisées et le Règlement européen sur les dispositifs médicaux obligent désormais une vérification complète de la résistance d'étanchéité et de la barrière microbienne. Une alerte FDA de 2024 suite à l'oxydation d'implants articulaires liée à des emballages défectueux a renforcé l'attention réglementaire sur l'intrusion d'oxygène. [1]Food and Drug Administration, "Risks: Exactech Joint Replacement Devices With Defective Packaging," fda.govLes fabricants investissent par conséquent dans des laboratoires de validation internes, ce qui augmente les CapEx mais accélère les approbations pour les systèmes de barrière de nouvelle génération.

Intégration de la traçabilité par étiquettes intelligentes RFID/UDI

Les mandats UDI obligent les fabricants de dispositifs à intégrer des identificateurs électroniques qui survivent à la stérilisation et à la distribution. Les emballages primaires compatibles RFID suivent maintenant les excursions de température, les vibrations et l'humidité en temps réel, une capacité qui gagne du terrain alors que le marché chinois des dispositifs se dirige vers 210 milliards USD d'ici 2025. [2]Cambridge Network, "Insights Into China's Medical Device Market for 2025," cambridgenetwork.co.uk Les pilotes blockchain dissuadent davantage les contrefaçons, offrant aux détenteurs de marques des dossiers de provenance immuables.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Fardeau des coûts de conformité réglementaire | -0.7% | Mondiale, avec impact le plus élevé dans l'UE et l'Amérique du Nord | Court terme (≤ 2 ans) |

| Prix volatils des polymères de grade médical | -1.1% | Mondiale, avec impact sévère sur les marchés APAC sensibles aux coûts | Court terme (≤ 2 ans) |

| Rareté des résines bio-basées et PCR | -0.5% | Mondiale, avec impact aigu dans l'UE en raison des mandats de durabilité | Moyen terme (2-4 ans) |

| Rappels de défaillance d'étanchéité e-commerce de chaîne froide | -0.3% | Mondiale, avec concentration en Amérique du Nord et UE e-commerce | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Fardeau des coûts de conformité réglementaire

Les dépenses de validation ont augmenté de 25-30 % sous le MDR de l'UE car chaque configuration d'emballage doit passer les batteries de biocompatibilité, de vieillissement accéléré et de simulation de distribution. Les convertisseurs plus petits consolident les plateformes pour réduire la répétition des tests, mais cela peut compromettre l'adéquation de l'application. La complexité alimente un segment de conseil de niche qui guide la compilation de dossiers à des frais premium.

Prix volatils des polymères de grade médical

Le polyéthylène et polypropylène de grade médical ont augmenté de 15-20 % depuis 2024 au milieu de dislocations d'approvisionnement et de réductions de raffinerie. La résine recyclée post-consommation reste rare, rendant les engagements durables plus coûteux à remplir. Les entreprises répondent avec des accords de prélèvement pluriannuels qui verrouillent les prix mais immobilisent le fonds de roulement, un point douloureux aigu pour les convertisseurs de niveau intermédiaire en Asie du Sud-Est.

Analyse de segment

Par matériau : Les plastiques dominent grâce à l'innovation

Les plastiques ont conservé 55,23 % du marché de l'emballage de dispositifs médicaux en 2024, et le segment mène la croissance avec un TCAC de 8,22 % jusqu'en 2030. Les polymères avancés tels que les copolymères d'oléfines cycliques permettent la stérilisation à la vapeur et au plasma sans déformation, tandis que les polymères à cristaux liquides supportent l'intégration de circuits intelligents. En conséquence, le marché de l'emballage de dispositifs médicaux enregistre une migration constante des anciens verres et métaux pour les emballages primaires. Le carton continue dans les rôles secondaires où l'efficacité des coûts l'emporte sur la performance de barrière. Les plastiques bio-basés, bien qu'inférieurs à 5 % du volume, affichent une expansion à deux chiffres en s'appuyant sur les tableaux de bord de durabilité hospitalière et l'émergence de l'Asie-Pacifique comme hub de biopolymères.

La demande croissante de films multicouches qui résistent à la stérilisation gamma et par faisceau d'électrons alimente l'investissement en capital dans les lignes de co-extrusion aux États-Unis et en Malaisie. Les fournisseurs de polymères exploitent l'intégration verticale pour garantir la pureté de la résine de grade médical, se positionnant comme des partenaires assurés pour les systèmes de barrière validés. Ces dynamiques devraient maintenir la part commandante des plastiques du marché de l'emballage de dispositifs médicaux tout au long de l'horizon de prévision.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de produit : Les sachets mènent tandis que les boîtes accélèrent

Les sachets et sacs ont livré 36,32 % des revenus 2024 en raison de leur polyvalence à travers les jetables à usage unique et les cathéters électroniques. Cependant, la complexité des kits dans les interventions orthopédiques et cardiovasculaires augmente la demande de boîtes et cartons rigides, causant ce format à progresser à un TCAC de 9,32 %. Par conséquent, les cartons multicouches doublés de Tyvek gagnent des parts où la rigidité extérieure et la stérilité intérieure doivent coexister. Les plateaux restent indispensables pour les scopes délicats, tandis que les blisters thermoformés sécurisent les petits articles comme les bandelettes de diagnostic.

Les stérilisateurs tiers demandent de plus en plus de sachets plats équipés d'une pelabilité optimisée qui accélère la présentation en salle d'opération. En parallèle, les fournisseurs de cartons intègrent des ouvertures transparentes pour que les cliniciens puissent vérifier les ensembles d'instruments sans briser les joints. Ces ajustements d'utilisabilité renforcent la diversification des types de produits au sein du marché de l'emballage de dispositifs médicaux.

Par application : L'emballage stérile maintient sa dominance

Les systèmes stériles ont fourni 66,23 % des revenus 2024 et croissent de 8,78 % annuellement car chaque instrument peu invasif et implant nécessite des barrières microbiennes validées. L'adoption accélérée des kits à procédure unique intensifie le volume, et les emballages actifs avec des absorbeurs d'oxygène protègent maintenant la bio-électronique sensible à l'humidité. Les formats non stériles, bien que plus petits, conservent leur utilité pour l'équipement durable hospitalier et les analyseurs de diagnostic qui subissent une désinfection sur site.

Les emballages actifs et intelligents représentent le sous-segment le plus rapide. Les capteurs intégrés confirment la conformité de la chaîne froide pour les neuro-stimulateurs alimentés par batterie, améliorant la sécurité des patients et réduisant l'exposition aux rappels. Ces caractéristiques de haute valeur se propagent rapidement à travers le marché de l'emballage de dispositifs médicaux car les modèles de remboursement récompensent la traçabilité de la chaîne d'approvisionnement.

Par utilisateur final : Les hôpitaux mènent, les organisations contractuelles surgissent

Les hôpitaux et cliniques ont consommé 40,43 % des dispositifs emballés en 2024 en vertu de l'autorité d'approvisionnement direct et du débit chirurgical. Pourtant, les organisations de fabrication contractuelle et de stérilisation s'étendent à un TCAC de 10,32 %, reflétant les stratégies d'externalisation OEM qui privilégient la R&D centrale sur les lignes d'emballage lourdes en capital. Les formats d'emballage standardisés permettent à ces prestataires de services de gérer efficacement les charges multi-clients, canalisant la croissance du volume vers le marché plus large de l'emballage de dispositifs médicaux.

L'adoption de santé à domicile d'injecteurs portables augmente aussi, incitant les fournisseurs à concevoir des fonctions d'ouverture intuitives et des instructions à gros caractères. Les centres de diagnostic demandent des cartons inviolables pour les agents de contraste, diversifiant davantage les exigences en aval et stimulant la différenciation des emballages.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par niveau d'emballage : Focus primaire, croissance tertiaire

Les emballages primaires ont formé 52,12 % des revenus 2024 car ils gardent la stérilité des dispositifs tout au long de la durée de conservation. Ils vont des sachets chevron pour sutures aux plateaux rigides pour stents cardiovasculaires, chacun nécessitant des détails de lot codés au laser. Les emballages secondaires assistent les obligations d'étiquetage mondial et la manipulation logistique, tandis que les formats tertiaires enregistrent un TCAC de 8,12 % car les OEM expédient des kits consolidés à travers les continents.

Les expéditeurs de carton ondulé empilables avec certification d'écrasement des bords dominent maintenant les flux d'exportation du Vietnam et du Costa Rica. Les étiquettes de colis prêtes pour la blockchain suivent les événements de choc et les excursions de température, assurant la traçabilité jusqu'à la réception hospitalière du dernier kilomètre. Ces améliorations tertiaires ajoutent de nouveaux flux de valeur au sein du marché de l'emballage de dispositifs médicaux.

Analyse géographique

L'Amérique du Nord menait avec 35,43 % de part en 2024, propulsée par la base d'innovation de dispositifs robuste des États-Unis et les voies de validation claires de la FDA. Les programmes de modernisation hospitalière canadiens stimulent la demande d'emballages rentables, tandis que les clusters maquiladora du Mexique intègrent des lignes d'emballage transfrontalières qui répondent aux normes FDA et COFEPRIS. Les objectifs de circularité des matériaux conduisent des essais de films de polyéthylène haute densité recyclable à travers plusieurs systèmes hospitaliers américains, des initiatives soutenues par les projets de boucle fermée étendus d'Amcor.

L'Asie-Pacifique progresse à un TCAC de 10,83 %, ancrée par la Chine, le Japon et l'Inde. Le marché chinois prévu de 210 milliards USD de dispositifs incite aux investissements de localisation d'étiquettes et d'impression conforme UDI, attirant les convertisseurs dans des hubs provinciaux comme Suzhou. La démographie vieillissante du Japon multiplie le besoin de kits d'usage domestique conservés dans des sachets longue durée, tandis que les incitations Make-in-India de l'Inde attirent des coentreprises qui érigent une capacité d'extrusion et de découpe près d'Ahmedabad.

L'Europe reste mature mais axée sur l'innovation. Le MDR de l'UE oblige l'étiquetage multilingue et la preuve de recyclabilité, et le cluster orthopédique allemand s'associe avec des laboratoires d'emballage pour prototyper des systèmes de stérilité mono-matériaux. La divergence post-Brexit oblige une certification double pour les exportateurs ciblant les marchés UE et UK. Le Moyen-Orient et l'Afrique enregistrent des gains constants car les États du Golfe commandent de nouveaux hôpitaux, tandis que la croissance de l'Amérique du Sud provient des lignes de stimulateurs cardiaques domestiques du Brésil qui s'approvisionnent maintenant en plateaux Tyvek auprès de convertisseurs locaux.

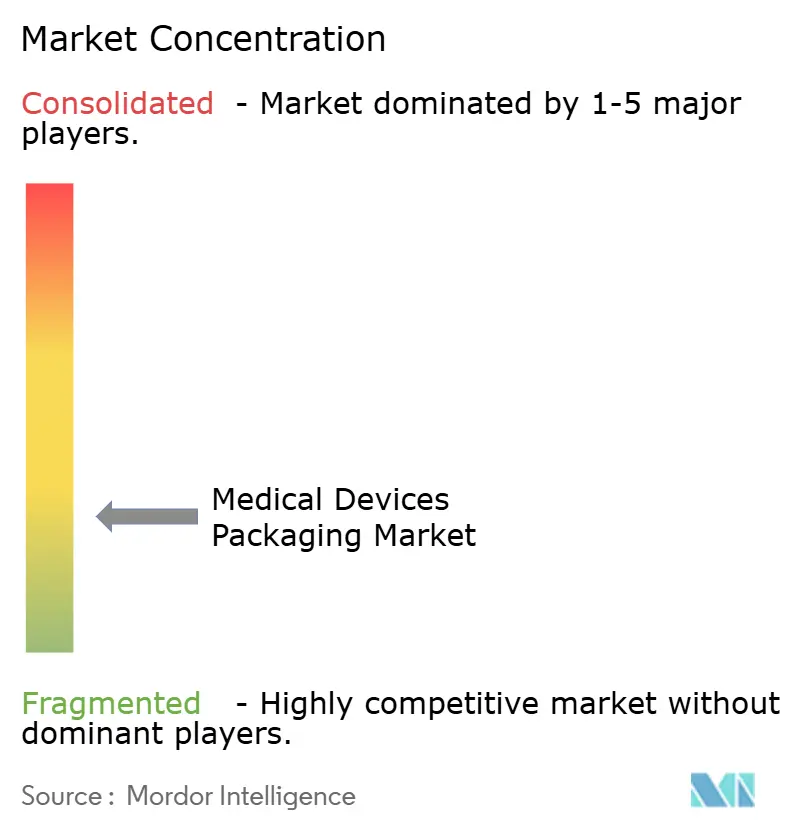

Paysage concurrentiel

Le marché de l'emballage de dispositifs médicaux est fragmenté mais la consolidation s'accélère car l'échelle et l'ampleur réglementaire deviennent décisives. Amcor a complété une fusion d'actions de 8,4 milliards USD avec Berry Global en 2025, produisant un titan de l'emballage axé sur la santé avec 24 milliards USD de revenus annuels et des objectifs de synergie de 650 millions USD. DuPont a approfondi l'intégration verticale par de multiples acquisitions de composants, le plus récemment Spectrum Plastics Group en 2025, qui étend la portée de traitement de polymères pour les emballages barrière spécialisés. Sonoco a affiné son portefeuille en cédant les opérations thermoformées et flexibles à Toppan pour 1,8 milliard USD, redirigeant le capital vers les hubs de performance à forte croissance en Inde.

Le leadership technologique est maintenant un prérequis concurrentiel. L'extension du Costa Rica de DuPont intègre des suites de test ISO 11607 au sein de la production, accélérant les validations client pour les systèmes basés sur Tyvek. Les perturbateurs émergents comme Viant Medical ont doublé les revenus à près de 1 milliard USD après avoir acquis l'unité Advanced Surgical and Orthopedics d'Integer, offrant aux OEM des services clé en main de conception à emballage. Les pilotes RFID et blockchain différencient les fournisseurs de services complets des extrudeurs de films de commodité, et ceux sans capacités numériques risquent la relégation aux niveaux concurrents sur les prix.

La croissance d'espace blanc réside dans les substrats bio-basés et les revêtements barrière de films minces qui permettent la recyclabilité mono-matériau sans compromettre la stérilité. Les start-ups proposant des films compostables attirent les hôpitaux européens adopteurs précoces, tandis que les acteurs établis canalisent la R&D pour équilibrer la durabilité avec les seuils de performance validés. La course concurrentielle dépend de qui apporte des emballages conformes, riches en données et bas carbone à l'échelle le plus rapidement.

Leaders de l'industrie de l'emballage de dispositifs médicaux

-

Amcor PLC

-

Wipak Group

-

Smurfit WestRock

-

Sonoco Products Company

-

Sealed Air Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : DuPont a étendu son usine de santé du Costa Rica de 16 000 pi², créant la première opération d'emballage stérile de la région.

- Février 2025 : Pacur a acheté Carolex SAS basé en France pour renforcer la capacité de feuilles PETG européenne pour les emballages médicaux rigides.

- Janvier 2025 : DuPont a complété son acquisition de Spectrum Plastics Group, ajoutant des compétences de traitement de polymères et d'assemblage de dispositifs.

- Juillet 2024 : DuPont a acheté Donatelle Plastics pour 313 millions USD, étendant les spécialités d'électrophysiologie et de livraison de médicaments.

Portée du rapport mondial sur le marché de l'emballage de dispositifs médicaux

L'étude suit la demande pour les principaux produits d'emballage de dispositifs médicaux, tels que les sachets, sacs, plateaux, boîtes, coques et autres produits. La tarification pour la matière première, c'est-à-dire plastique, papier et carton, est prise en considération avec les tendances de consommation, d'importation et d'exportation, ainsi que les prix moyens pour arriver au revenu du marché.

Le marché de l'emballage de dispositifs médicaux est segmenté par type de matériau (plastique, papier et cartons, et autres types de matériaux), type de produit (sachets et sacs, plateaux, boîtes, coques et autres produits), application (emballage stérile et emballage non stérile), géographie (Amérique du Nord [États-Unis et Canada], Europe [Royaume-Uni, Allemagne, France, Italie et reste de l'Europe], Asie-Pacifique [Chine, Japon, Inde et reste de l'Asie-Pacifique], Amérique latine [Brésil, Argentine et reste de l'Amérique latine], Moyen-Orient et Afrique [Émirats arabes unis, Afrique du Sud et reste du Moyen-Orient et Afrique]). Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Plastiques |

| Papier et carton |

| Métaux et feuilles |

| Verre |

| Plastiques bio-basés |

| Sachets et sacs |

| Plateaux |

| Boîtes et cartons |

| Emballages blister |

| Autres types de produits |

| Emballage stérile |

| Emballage non stérile |

| Emballage actif / intelligent |

| Hôpitaux et cliniques |

| Centres de diagnostic et d'imagerie |

| Soins de santé à domicile |

| Organisations de fabrication contractuelle et de stérilisation |

| Primaire |

| Secondaire |

| Tertiaire |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par matériau | Plastiques | ||

| Papier et carton | |||

| Métaux et feuilles | |||

| Verre | |||

| Plastiques bio-basés | |||

| Par type de produit | Sachets et sacs | ||

| Plateaux | |||

| Boîtes et cartons | |||

| Emballages blister | |||

| Autres types de produits | |||

| Par application | Emballage stérile | ||

| Emballage non stérile | |||

| Emballage actif / intelligent | |||

| Par utilisateur final | Hôpitaux et cliniques | ||

| Centres de diagnostic et d'imagerie | |||

| Soins de santé à domicile | |||

| Organisations de fabrication contractuelle et de stérilisation | |||

| Par niveau d'emballage | Primaire | ||

| Secondaire | |||

| Tertiaire | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de l'emballage de dispositifs médicaux ?

Le marché s'élève à 42,41 milliards USD en 2025 et devrait croître à 56,83 milliards USD d'ici 2030.

Quel segment de matériau mène le marché de l'emballage de dispositifs médicaux ?

Les plastiques détiennent l'avance avec 55,23 % de part en 2024 et continuent de croître grâce à l'adoption de polymères haute performance.

Pourquoi l'Asie-Pacifique est-elle la région à croissance la plus rapide ?

L'expansion d'infrastructure en Chine et en Inde, couplée au soutien gouvernemental pour la fabrication locale, conduit un TCAC de 10,83 % pour la région.

Comment les étiquettes intelligentes changent-elles l'emballage de dispositifs ?

Les étiquettes RFID et UDI permettent la traçabilité en temps réel, la surveillance environnementale et des rappels plus rapides, devenant standard pour les dispositifs de haute valeur.

Quels défis les fabricants affrontent-ils avec les matières premières ?

Les prix des polymères de grade médical ont augmenté de 15-20 % depuis 2024, obligeant les entreprises à verrouiller des contrats d'approvisionnement à long terme et explorer des alternatives bio-basées.

Quel segment d'utilisateur final s'étend le plus rapidement ?

Les organisations de fabrication contractuelle et de stérilisation devraient croître à un TCAC de 10,32 % car les OEM externalisent les services d'emballage et de validation.

Dernière mise à jour de la page le: