Taille et part du marché de l'emballage pharmaceutique

Analyse du marché de l'emballage pharmaceutique par Mordor Intelligence

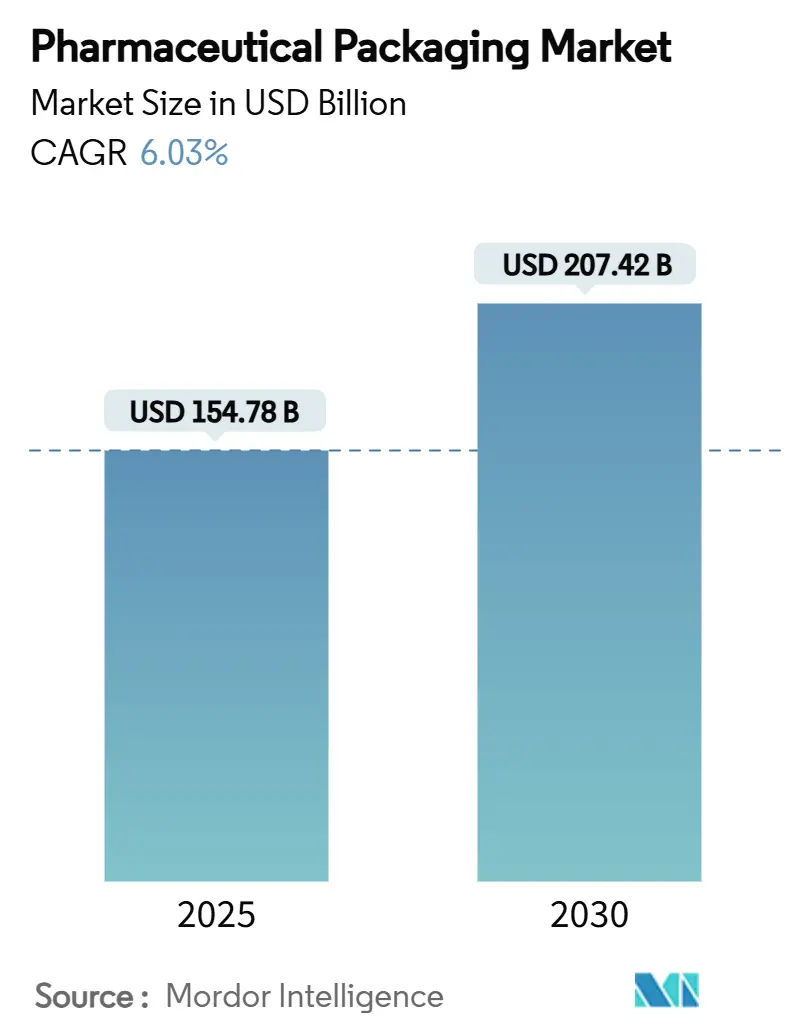

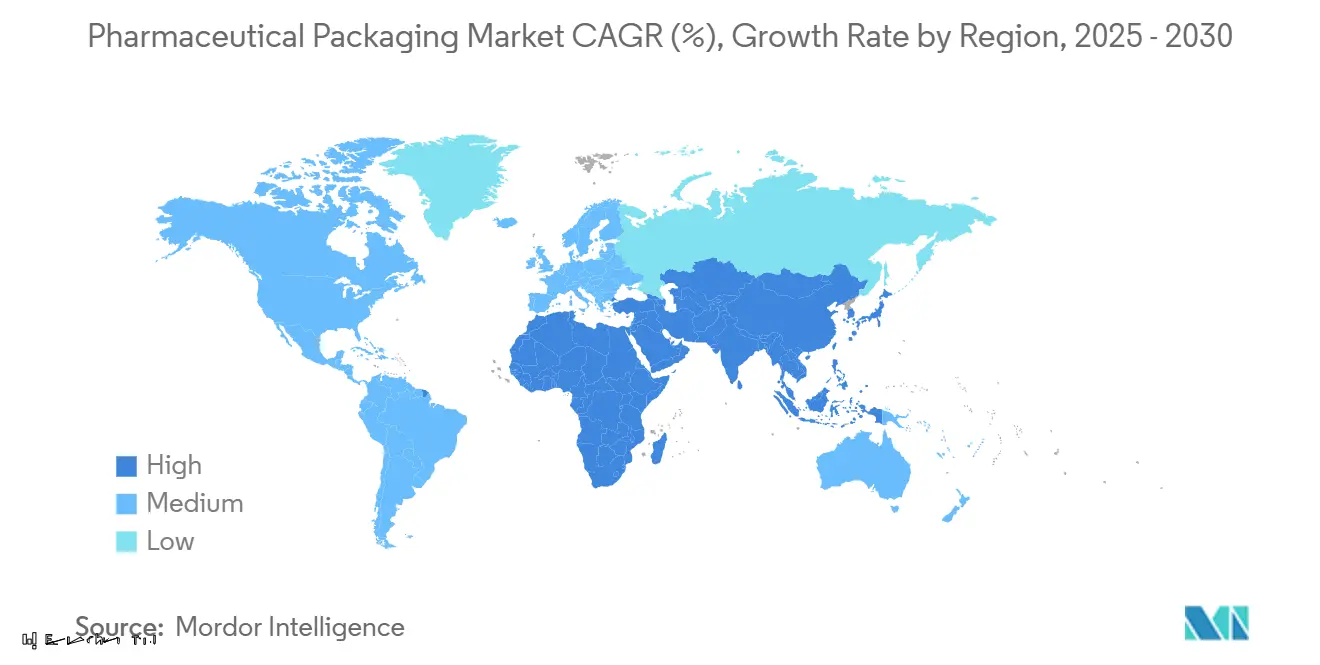

La taille du marché de l'emballage pharmaceutique a atteint 154,78 milliards USD en 2025 et devrait s'élever à 207,42 milliards USD d'ici 2030, progressant à un TCAC de 6,03 %. Au cours des cinq prochaines années, l'augmentation de la production de produits biologiques, des règles de traçabilité mondiale plus strictes et des objectifs de durabilité généralisés maintiendront les flux de capitaux vers de nouvelles lignes de remplissage-finition, des matériaux à haute barrière et des conceptions circulaires. La demande de volumes d'emballages flexibles qui correspondent aux lots de thérapies plus petits et personnalisés s'étendra à mesure que les thérapies géniques et cellulaires atteignent l'échelle commerciale. L'Amérique du Nord reste le plus important contributeur régional, soutenue par la sérialisation pilotée par DSCSA, tandis que le TCAC considérable de 8,96 % de l'Asie-Pacifique reflète l'augmentation de la production pharmaceutique domestique et l'élargissement de la couverture sanitaire.[1]FDA, "DSCSA Requirements," fda.gov Les stratégies de matériaux sont en mutation : les plastiques dominent encore mais les polymères bio-sourcés, les blisters sans aluminium et les films post-consommation recyclés passent rapidement du pilote à la production alors que les restrictions UE et US sur les PFAS approchent de l'application. Pendant ce temps, les fluctuations de prix du polyéthylène, du polypropylène et du PET maintiennent les marges serrées, encourageant des contrats fournisseurs plus longs et l'intégration verticale par les plus grands transformateurs.

Points clés du rapport

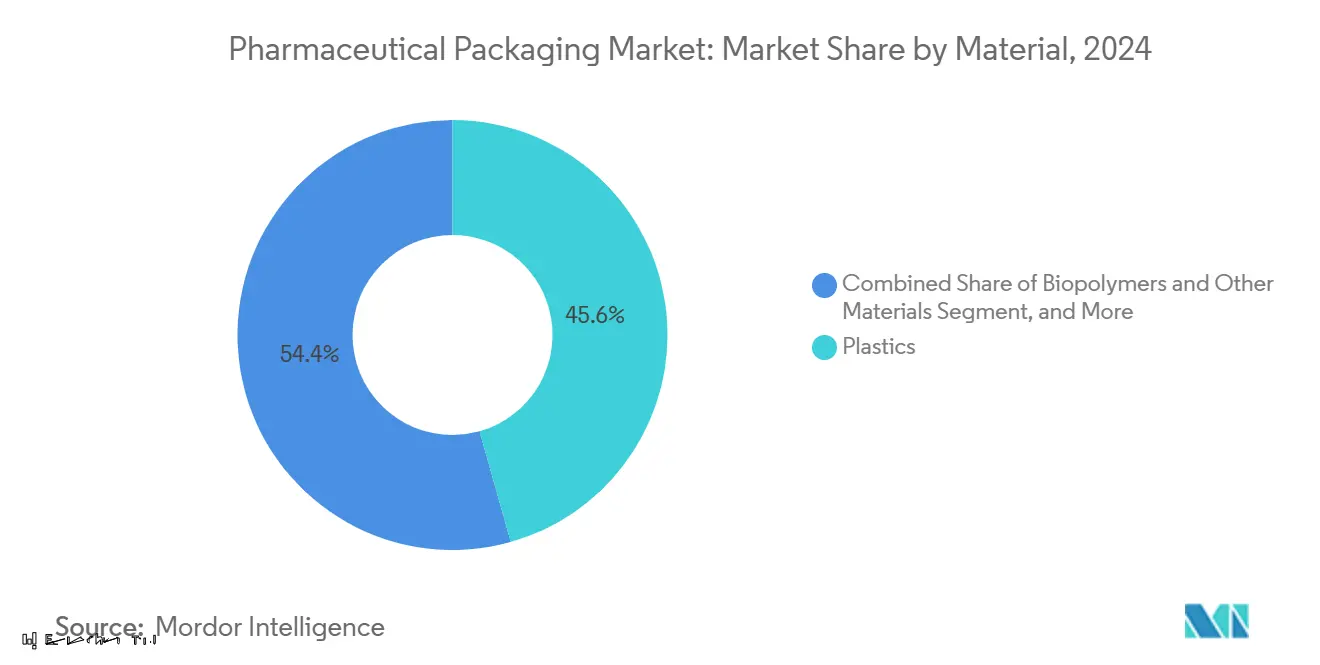

- Par matériau, les plastiques ont mené avec 45,64 % de part du marché de l'emballage pharmaceutique en 2024 ; les biopolymères devraient croître à un TCAC de 8,54 % jusqu'en 2030.

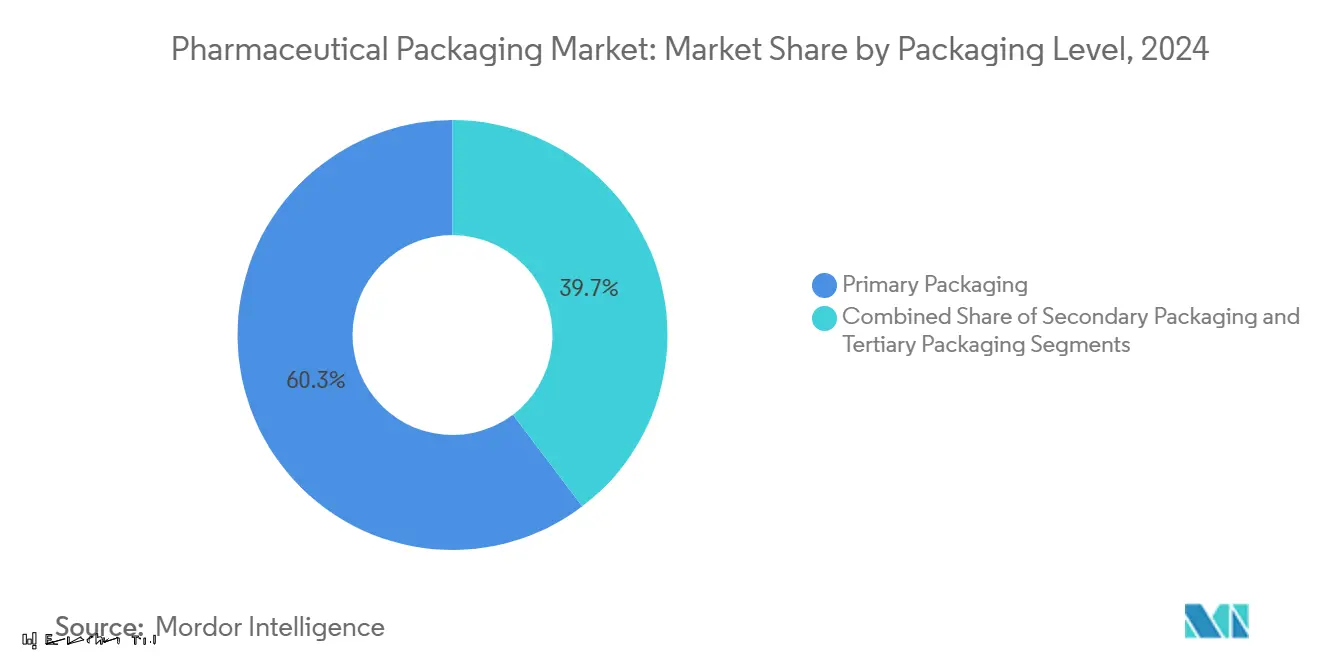

- Par niveau d'emballage, l'emballage primaire a représenté 60,32 % de la taille du marché de l'emballage pharmaceutique en 2024 et progresse à un TCAC de 7,42 % jusqu'en 2030.

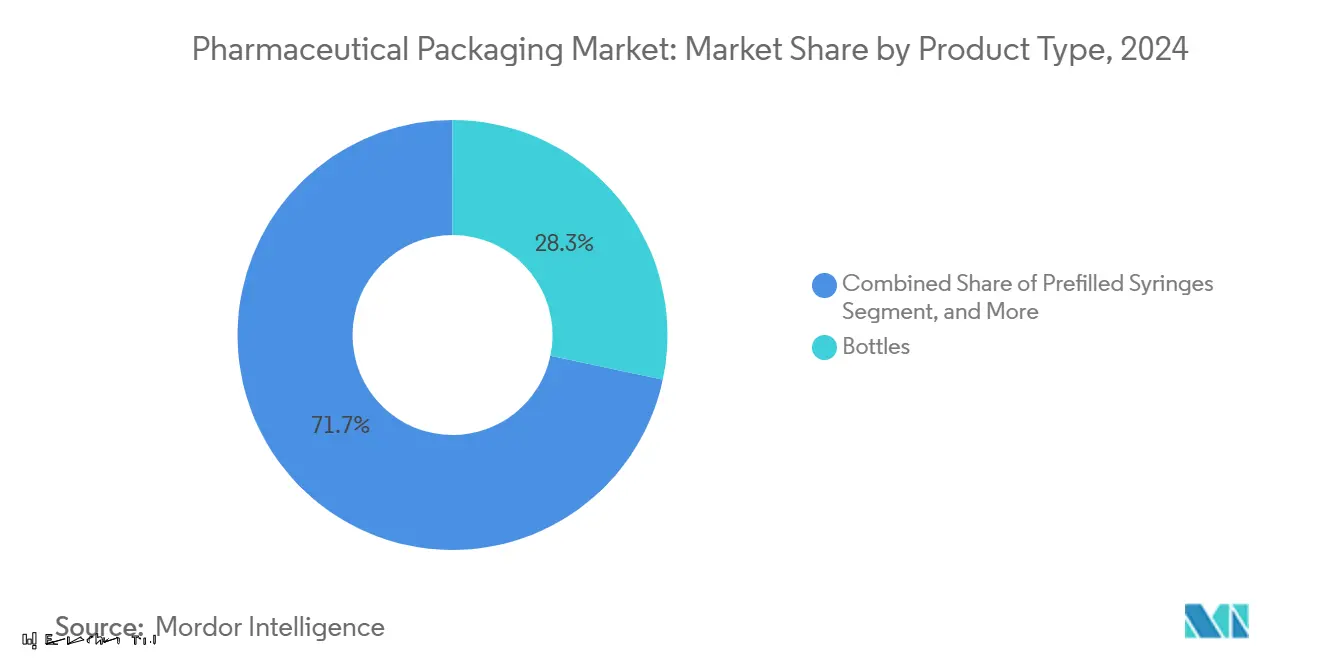

- Par type de produit, les bouteilles ont capturé 28,32 % de part de la taille du marché de l'emballage pharmaceutique en 2024, tandis que les seringues préremplies affichent le TCAC le plus rapide de 8,32 % jusqu'en 2030.

- Par géographie, l'Amérique du Nord a commandé 35,32 % de part du marché de l'emballage pharmaceutique en 2024 ; l'Asie-Pacifique enregistre le TCAC le plus rapide de 8,96 % jusqu'en 2030.

Tendances et perspectives du marché mondial de l'emballage pharmaceutique

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Vieillissement de la population et prévalence des maladies chroniques | +1.2% | Mondiale, avec concentration en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Expansion du pipeline de produits biologiques et d'injectables | +1.8% | Mondiale, menée par l'Amérique du Nord et l'Europe | Moyen terme (2-4 ans) |

| Substitution de matériaux axée sur la durabilité | +0.9% | Europe et Amérique du Nord au cœur, s'étendant à l'APAC | Moyen terme (2-4 ans) |

| Mandats de traçabilité numérique (DSCSA, EU-FMD) | +0.7% | Amérique du Nord et UE, avec répercussions vers d'autres régions | Court terme (≤ 2 ans) |

| Lignes de remplissage-finition adaptatives activées par l'IA | +0.4% | Amérique du Nord et Europe, adoption précoce en APAC | Moyen terme (2-4 ans) |

| Montée des essais à domicile/décentralisés nécessitant des emballages prêts pour l'envoi | +0.3% | Mondiale, avec gains précoces en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Vieillissement de la population et prévalence des maladies chroniques

L'augmentation de l'âge médian pousse les volumes de thérapie à long terme vers le haut, soutenant une demande constante pour les blisters calendaires, les étiquettes à gros caractères et les flacons à ouverture d'une main qui aident l'adhérence chez les patients avec une dextérité réduite. Les changements de vaccination en Allemagne en 2024, avec des doses pneumococciques en hausse de 23 % et méningococciques B en hausse de 52 %, illustrent une adoption plus large des soins préventifs chez les seniors. Les fournisseurs d'emballage répondent avec des emballages connectés qui enregistrent les événements d'ouverture et transmettent les données d'adhérence aux équipes soignantes. La croissance des fermetures intelligentes et des cartons compatibles NFC s'intensifiera à mesure que les payeurs lient le remboursement aux résultats du monde réel.

Expansion du pipeline de produits biologiques et d'injectables

Les seringues préremplies se situent au cœur des nouveaux lancements de produits biologiques car elles simplifient l'auto-administration, minimisent les risques de contamination et réduisent le gaspillage durant le remplissage-finition. La seringue iDFill™ de BD intègre la RFID pour une vérification instantanée, tandis que sa conception Neopak™ XtraFlow™ gère les formulations visqueuses qui étaient autrefois uniquement en flacon. Les révisions GMP Annexe 1 accélèrent la demande pour les tubes de verre prêts à l'emploi et les contenants polymères qui contournent les étapes de lavage et de dépyrogénation, aidant les CDMO à augmenter la capacité sans construire de nouvelles salles blanches.

Substitution de matériaux axée sur la durabilité

Les législateurs lient maintenant les frais de producteur à la recyclabilité, faisant de la conception de fin de vie un moteur de marge plutôt qu'un ajout marketing. Le blister PTP en polypropylène sans aluminium de Dai Nippon Printing atteint des barrières de vapeur d'eau inférieures à 0,2 g/m²/jour mais se qualifie pour les flux de recyclage établis.[2]Dai Nippon Printing, "Aluminium-free PTP Film," prtimes.jp Novo Nordisk a échangé les plateaux plastiques multi-couches pour des inserts à base de papier, réduisant le poids et l'empreinte cube tout en préservant la stérilité. Les adopteurs précoces qui valident les formats d'emballage à plus faible carbone dans les marchés réglementés gagnent un avantage tarifaire et une conformité plus fluide lorsque les mandats de recyclabilité de l'UE s'activent en 2030.

Mandats de traçabilité numérique (DSCSA, EU-FMD)

La sérialisation à grande échelle aux États-Unis passe du suivi au niveau lot au niveau emballage d'ici 2025. Chaque plus petite unité vendable porte maintenant un GTIN, un numéro de série unique, un lot et une expiration dans un code lisible par l'homme et la machine, soutenu par un échange de données interopérable entre grossistes, reconditionneurs et distributeurs. Les marchés européens font face à des exigences parallèles sous la Directive sur les médicaments falsifiés, contraignant les transformateurs à construire des bibliothèques de codes globales et intégrer des sceaux inviolables sans ralentir les vitesses de ligne.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Volatilité des prix des résines dérivées du pétrole | -1.1% | Mondiale, avec impact aigu dans les hubs de fabrication Asie-Pacifique | Court terme (≤ 2 ans) |

| Exigences de stérilité et de validation à forte intensité capitalistique | -0.8% | Mondiale, affectant particulièrement les petits fabricants | Moyen terme (2-4 ans) |

| Restrictions imminentes PFAS/fluoropolymères en UE et US | -0.6% | Europe et Amérique du Nord, avec répercussions de chaîne d'approvisionnement globalement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix des résines dérivées du pétrole

Les perturbations d'approvisionnement et les événements de force majeure ont relevé les prix PET de 1,1 % en juin 2024, rétrécissant les marges déjà serrées des transformateurs. Les spécifications de matériaux de contact pharmaceutique restreignent les changements de grade rapides, forçant de nombreux transformateurs à absorber les pics de coûts ou renégocier les longs contrats. Les expéditeurs ondulés font également face à des coûts de fibre plus élevés, avec une augmentation de 70 USD par tonne annoncée pour janvier 2025.

Exigences de stérilité et de validation à forte intensité capitalistique

Les lettres d'avertissement de la FDA en 2024 ont fréquemment cité des déficiences dans le contrôle de contamination et la maintenance d'équipement pour les producteurs de médicaments stériles, soulignant le coût des mises à niveau de conformité. L'Annexe 1 GMP de l'UE élève encore la barre, stimulant les investissements dans les isolateurs, le remplissage robotique sans gants et l'inspection visuelle 100 % en ligne. Les plus petites usines d'emballage peinent à financer les environnements Classe A/B, incitant beaucoup à externaliser vers des fournisseurs spécialisés prêts à l'emploi.

Analyse par segment

Par matériau : La durabilité stimule l'innovation

Les plastiques ont conservé 45,64 % de part du marché de l'emballage pharmaceutique en 2024, ancrés par les bouteilles HDPE, les fermetures PP et les blisters PET qui équilibrent coût et besoins de barrière. Pourtant la croissance du segment se modère alors que les propriétaires de marques courtisent les objectifs de circularité. Dans les plastiques, la taille du marché de l'emballage pharmaceutique pour les seringues à base PP augmente régulièrement grâce aux options d'oléfines cycliques résistantes à la casse. Le verre reste indispensable pour les produits biologiques sensibles à la lumière et à l'humidité ; les flacons en borosilicate Type I dominent les remplissages cytotoxiques malgré un poids plus élevé et un risque d'éclatement. Les métaux occupent des rôles de niche pour aérosols et dispositifs implantables.

L'élan s'accumule autour des résines bio-attribuées, des toiles PET recyclées à barrière intermédiaire et des bouteilles de pilules à base de papier comme le pilote Tully Tube d'Allegheny Health Network. Les développeurs évaluent l'assurance de durée de conservation, les profils d'extractibles et les coûts de changement de ligne avant la sortie générale, pourtant les adopteurs précoces remportent les appels d'offres des hôpitaux ajoutant la notation de durabilité aux audits fournisseurs.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par niveau d'emballage : Dominance de l'emballage primaire

Les formats primaires ont capturé 60,32 % de la taille du marché de l'emballage pharmaceutique en 2024 et dépasseront les couches secondaires et tertiaires jusqu'en 2030. Les bouteilles sont le leader en volume pour les oraux solides, soutenues par des lignes de compression continue coût-efficaces, tandis que la sous-catégorie seringue préremplie montre la plus forte accélération de revenus. Les flacons conservent les volumes de soins critiques ; les offres de verre et polymère prêtes à l'emploi réduisent les étapes de dépyrogénation, diminuant l'intervention humaine et les temps d'arrêt de ligne. Dans les emballages secondaires, l'impression numérique permet les cartons de taille de lot un pour les kits d'essais cliniques et la conformité linguistique régionale. Les formats tertiaires évoluent vers des expéditeurs de chaîne froide à base de fibres, avec le TailorTemp® de DS Smith maintenant 2-8 °C pendant 36 heures et respectant les règles de recyclage en bordure de rue.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par type de produit : Les seringues préremplies mènent la croissance

Les bouteilles ont détenu 28,32 % de part du marché de l'emballage pharmaceutique en 2024, pourtant les seringues préremplies revendiquent le TCAC le plus rapide de 8,32 %. Les nouveaux dos polymères réduisent la casse dans les environnements d'usage domestique, et les étiquettes RFID intégrées facilitent l'authentification dans les réseaux hospitaliers en boucle fermée BD. Les flacons de verre restent centraux aux produits biologiques lyophilisés ; les options polymères comme les COP trouvent faveur où la réduction de particules l'emporte sur les préoccupations de barrière à l'oxygène. Les emballages blister intelligents intègrent des circuits micro-imprimés pour horodater les ouvertures, alimentant des tableaux de bord d'adhérence en temps réel pour les essais décentralisés.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

L'Amérique du Nord a contribué 35,32 % de part du marché de l'emballage pharmaceutique en 2024 alors que des investissements d'une valeur de 160 milliards USD ciblent la capacité de produits biologiques et la résilience d'approvisionnement domestique. Les stipulations de sérialisation DSCSA stimulent les mises à niveau de machines de codage, et les éliminations précoces de PFAS pilotent la reformulation polymère. L'Europe équilibre des règles green-deal strictes avec des intrants énergétiques à coût élevé ; l'Allemagne a vu un déclin de production de 1,5 % en 2024 mais a maintenu les dépenses R&D dans les thérapies ARNm, géniques et radiopharmaceutiques exigeant des emballages à haute barrière. Les revenus d'emballage à l'échelle régionale devraient augmenter de 153 milliards EUR en 2024 à 186 milliards EUR d'ici 2029 alors que les frais de responsabilité élargie du producteur récompensent les formats recyclables.

L'Asie-Pacifique enregistre le TCAC le plus fort de 8,96 %. La Chine et l'Inde étendent la production d'API et attirent des investissements CDMO qui nécessitent un approvisionnement d'emballage local sous des règles de sécurité d'approvisionnement plus strictes. Les normes PMDA strictes du Japon imposent l'adoption précoce d'isolateurs alignés Annexe 1, reflétant les mises à niveau de stérilité de l'UE.[3]ISPE, "Navigating Asia Pacific Pharmaceutical Landscape," ispe.org Les changements géopolitiques introduisent du risque : les lois anti-espionnage de la Chine compliquent potentiellement le transfert technologique et le partage de données pour les partenaires de sérialisation d'emballage. À travers la région, les expansions nationales de soins de santé et les modèles cliniques décentralisés stimulent la demande pour des expéditeurs contrôlés en température prêts pour l'envoi.

Paysage concurrentiel

Le marché de l'emballage pharmaceutique reste fragmenté. Amcor, Gerresheimer, West Pharmaceutical Services et Schott AG dominent les tableaux de revenus mondiaux, soutenus par des usines multi-continentales et des équipes de soutien réglementaire construites sur des décennies. La consolidation gagne du rythme : la fusion de 8,4 milliards USD d'Amcor avec Berry Global élargit la portée d'innovation de films polymères, tandis que l'acquisition de 16,5 milliards USD de Catalent par Novo Holdings resserre l'intégration à travers la substance médicamenteuse, le remplissage-finition et l'emballage final. Les investissements technologiques forment un deuxième pilier d'avantage ; le partenariat de Syntegon avec Telstar ajoute l'expertise d'isolateur et de lyophilisateur, permettant des lignes de seringues clés en main à haute vitesse. La durabilité établit la frontière concurrentielle : le blister à 30 % de contenu recyclé de TekniPlex et la boîte de chaîne froide à base de fibres de DS Smith exemplifient les changements de portefeuille vers des alternatives à faible carbone.

Les transformateurs de niveau intermédiaire poursuivent le leadership de niche dans les formats d'emballage connecté, avec le Gx Cap de Gerresheimer transmettant des données d'adhérence aux plateformes ePRO et l'emballage à double chambre EasyRec de Bormioli Pharma réduisant le temps de reconstitution durant les urgences cardiaques. Les petites entreprises se concentrent sur le prototypage rapide et l'agilité d'impression numérique, soutenant les sponsors d'essais qui expédient des kits directement aux participants. L'intensité concurrentielle se resserrera alors que les interdictions PFAS incitent de nouvelles qualifications de matériaux, marginalisant potentiellement les entreprises sans budgets R&D robustes.

Leaders de l'industrie de l'emballage pharmaceutique

-

Amcor PLC

-

Schott AG

-

Smurfit WestRock

-

Klöckner Pentaplast Group

-

AptarGroup Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : TOPPAN Holdings a confirmé sa participation à INTERPHEX Japan, présentant des blisters à base de fibres et des modules d'inspection IA.

- Mai 2025 : Gerresheimer a introduit le conteneur de comprimés connecté Gx Cap à Pharmapack 2025.

- Février 2025 : Novo Holdings a finalisé son achat de Catalent pour 16,5 milliards USD, étendant la capacité d'emballage de produits biologiques.

- Janvier 2025 : DS Smith a dévoilé TailorTemp®, un expéditeur de fibres entièrement recyclable qui maintient la chaîne froide pendant 36 heures.

Portée du rapport mondial du marché de l'emballage pharmaceutique

Les emballages et procédures d'emballage pour les préparations pharmaceutiques sont appelés emballage pharmaceutique (ou emballage de médicaments). Il implique chaque étape du processus, de la production de médicaments au consommateur final, via diverses routes de distribution. L'étude considère les revenus des ventes de différents produits d'emballage pharmaceutique offerts par divers fournisseurs opérant sur le marché. La portée du marché considère les types de produits, incluant les bouteilles, flacons et ampoules, seringues, bouchons et fermetures, étiquettes, et autres. La valeur de consommation (USD) de l'emballage pharmaceutique est considérée pour la taille et les prévisions du marché. L'étude de marché facteur l'impact du COVID-19 sur l'ensemble du marché de l'emballage de verre pharmaceutique basé sur les scénarios de base prévalents, thèmes clés et cycles de demande liés aux verticales d'utilisateurs finaux.

Le marché de l'emballage pharmaceutique est segmenté par matériau (plastique, verre), type de produit (bouteilles, seringues, flacons et ampoules, tubes, bouchons et fermetures, et étiquettes), et géographie (Amérique du Nord (États-Unis et Canada), Europe (Allemagne, Royaume-Uni, France, Italie, Espagne, et reste de l'Europe), Asie-Pacifique (Chine, Japon, Inde, Corée du Sud, et reste de l'Asie-Pacifique), Amérique latine (Brésil, Mexique, et reste de l'Amérique latine), et Moyen-Orient et Afrique (Émirats arabes unis, Arabie saoudite, Afrique du Sud, et reste du Moyen-Orient et Afrique)). Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Plastiques | HDPE |

| LDPE et LLDPE | |

| PET | |

| Autres plastiques | |

| Verre | Type I Borosilicate |

| Type II Soda-lime traitée | |

| Type III Soda-lime | |

| Métal | |

| Papier et carton | |

| Biopolymères et autres matériaux |

| Emballage primaire | Bouteilles |

| Seringues préremplies | |

| Flacons et ampoules | |

| Emballages blister | |

| Emballage secondaire | Cartons et manchons |

| Étiquettes et inserts | |

| Emballage tertiaire | Expéditeurs ondulés |

| Palettes et systèmes de protection |

| Bouteilles |

| Seringues préremplies |

| Flacons et ampoules |

| Emballages blister |

| Bouchons et fermetures |

| Tubes et sachets |

| Autres types de produits |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par matériau | Plastiques | HDPE | |

| LDPE et LLDPE | |||

| PET | |||

| Autres plastiques | |||

| Verre | Type I Borosilicate | ||

| Type II Soda-lime traitée | |||

| Type III Soda-lime | |||

| Métal | |||

| Papier et carton | |||

| Biopolymères et autres matériaux | |||

| Par niveau d'emballage | Emballage primaire | Bouteilles | |

| Seringues préremplies | |||

| Flacons et ampoules | |||

| Emballages blister | |||

| Emballage secondaire | Cartons et manchons | ||

| Étiquettes et inserts | |||

| Emballage tertiaire | Expéditeurs ondulés | ||

| Palettes et systèmes de protection | |||

| Par type de produit | Bouteilles | ||

| Seringues préremplies | |||

| Flacons et ampoules | |||

| Emballages blister | |||

| Bouchons et fermetures | |||

| Tubes et sachets | |||

| Autres types de produits | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché de l'emballage pharmaceutique ?

La taille du marché de l'emballage pharmaceutique s'élève à 154,78 milliards USD en 2025.

Quel segment croît le plus rapidement dans l'emballage pharmaceutique ?

Les seringues préremplies montrent la croissance la plus rapide, affichant un TCAC de 8,32 % jusqu'en 2030.

Pourquoi la durabilité est-elle importante pour les emballages pharmaceutiques ?

Les réglementations UE et US lient de plus en plus la performance de recyclage aux frais de producteur, faisant des matériaux recyclables ou bio-sourcés un avantage de coût.

Comment le DSCSA affectera-t-il les fournisseurs d'emballage ?

Les fournisseurs doivent incorporer des codes de série uniques et des sceaux inviolables dans chaque emballage vendable pour aider à sécuriser les chaînes d'approvisionnement de médicaments.

Quelle région offre la plus haute opportunité de croissance ?

L'Asie-Pacifique mène avec un TCAC de 8,96 %, stimulée par l'expansion des bases de fabrication de médicaments et l'augmentation des dépenses de santé.

Qu'est-ce qui stimule les fusions dans ce marché ?

Les entreprises poursuivent l'échelle, la R&D avancée de matériaux et les capacités intégrées d'administration de médicaments, illustrées par les accords Amcor-Berry et Novo Holdings-Catalent.

Dernière mise à jour de la page le: