Taille et Part du Marché des Tracteurs Autonomes

Analyse du Marché des Tracteurs Autonomes par Mordor Intelligence

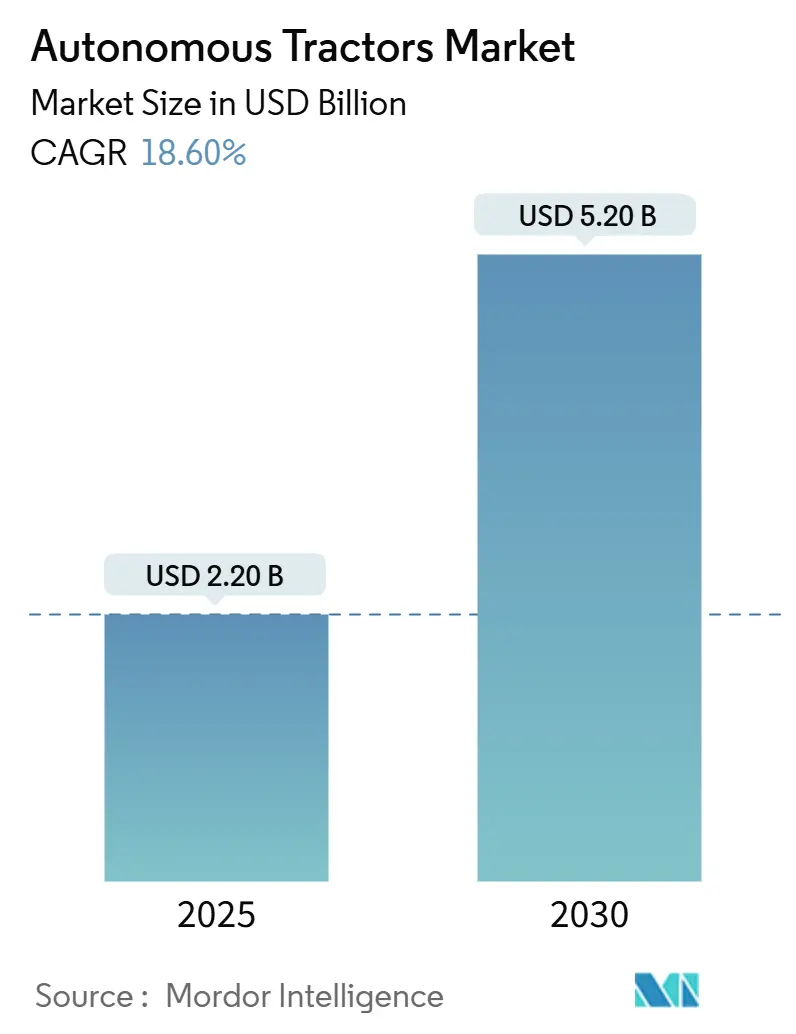

Le marché des tracteurs autonomes a atteint 2,2 milliards USD en 2025 et devrait atteindre 5,2 milliards USD d'ici 2030, maintenant un TCAC de 18,6 %. Cette croissance découle principalement d'une crise aiguë de main-d'œuvre agricole, d'une adoption rapide de l'agriculture de précision et d'un ensemble croissant d'incitations gouvernementales qui raccourcissent les périodes de récupération pour les machines connectées à faible émission de carbone. Les grands producteurs commerciaux convertissent déjà les économies de main-d'œuvre de 20 % en marges plus élevées, tandis que le fonctionnement continu sur 24 heures augmente la production saisonnière. Les modèles de revenus centrés sur le logiciel, les kits de modernisation et les groupes motopropulseurs électriques élargissent davantage la demande adressable, signalant que le marché des tracteurs autonomes entre dans une phase de croissance grand public qui transcende l'adoption de niche.

Principales Conclusions du Rapport

- Par niveau d'automatisation, les systèmes semi-autonomes ont dominé avec 68,2 % de la part du marché des tracteurs autonomes en 2024, et les plateformes entièrement autonomes progressent à un TCAC de 23,1 % jusqu'en 2030.

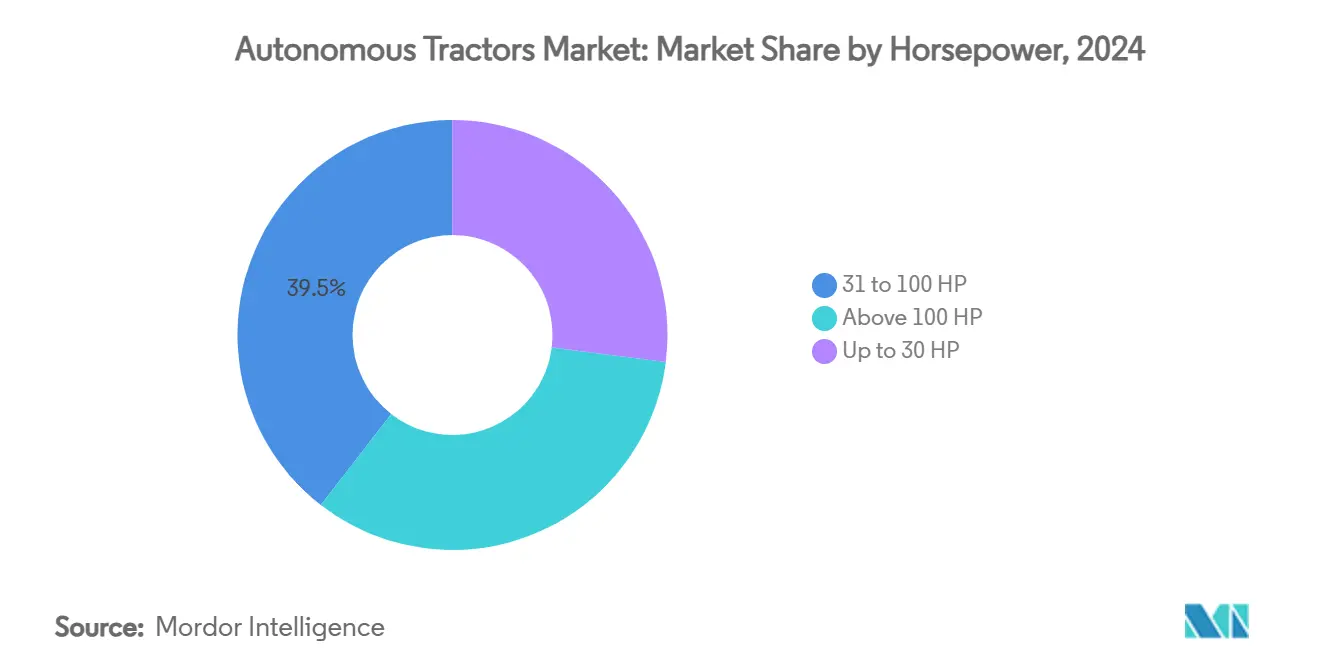

- Par puissance, les tracteurs de 31-100 CV détenaient 39,5 % de la part de la taille du marché des tracteurs autonomes en 2024, et les unités de plus de 100 CV croissent à un TCAC de 24,0 %.

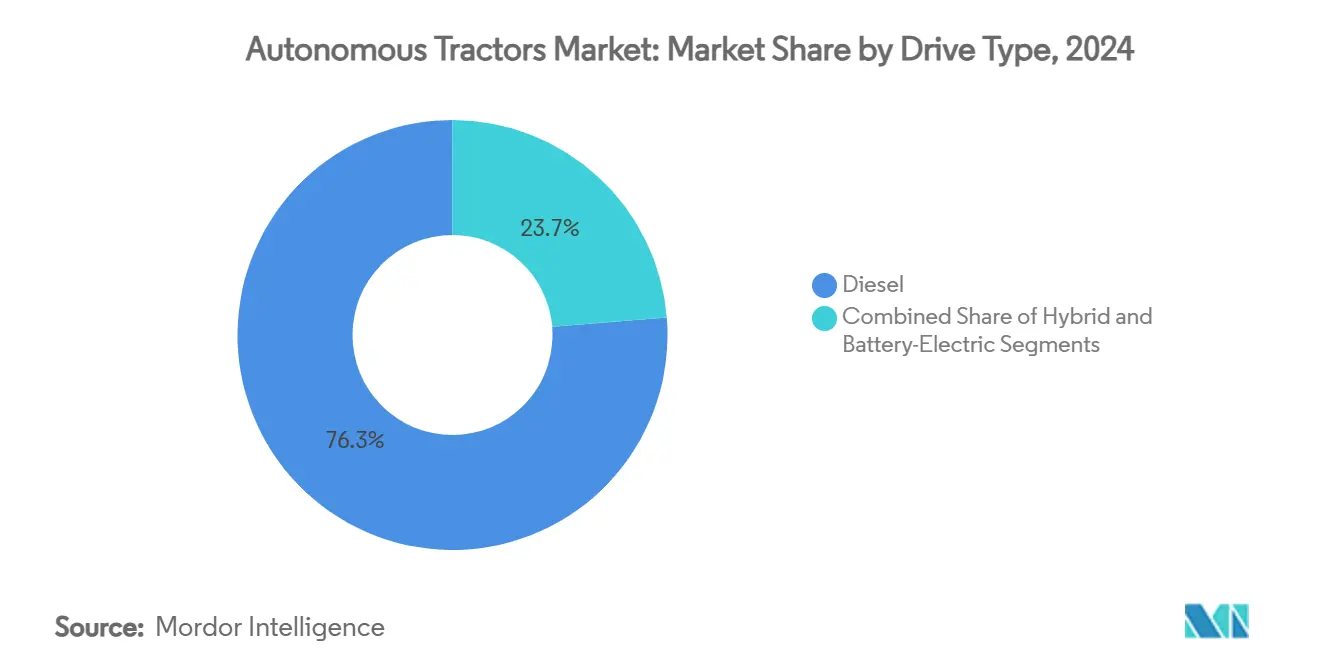

- Par type de motorisation, les modèles électriques à batterie s'étendent à un TCAC de 29 % tandis que le diesel commande encore 76,3 % des parts de revenus.

- Par application, le labour détenait 37,4 % de la taille du marché des tracteurs autonomes en 2024, et les utilisations en vergers et vignobles devraient grimper à un TCAC de 28,7 %.

- Par Taille d'Exploitation, les Grandes Exploitations (>500 ha) détenaient 46,2 % de la taille du marché des tracteurs autonomes en 2024, et les Exploitations Moyennes (100-500 ha) devraient grimper à un TCAC de 24,5 %.

- Par Composant, GPS/GNSS détenait 35,4 % de la taille du marché des tracteurs autonomes en 2024, et les Blocs de Groupe Motopropulseur Électrique à Batterie devraient grimper à un TCAC de 23,2 %.

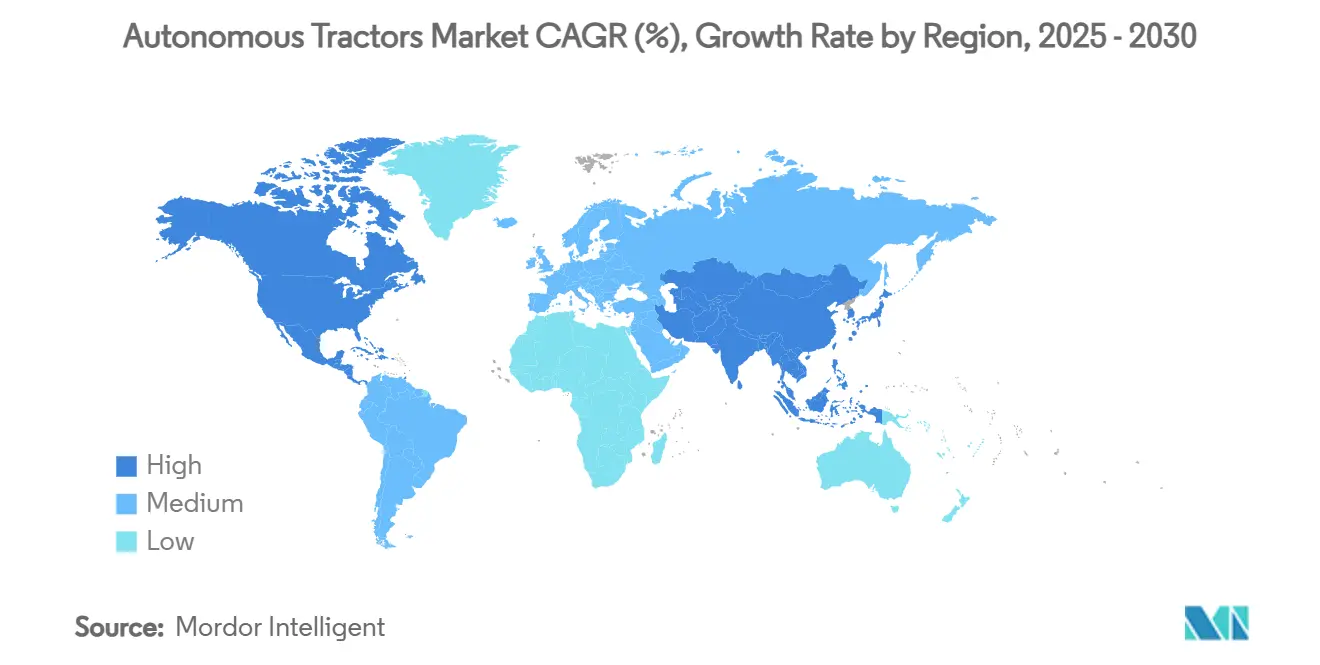

- Par géographie, l'Asie-Pacifique a dominé avec une part de 46,3 % en 2024, tandis que l'Amérique du Nord devrait enregistrer un TCAC de 23,2 % jusqu'en 2030.

Tendances et Insights du Marché Mondial des Tracteurs Autonomes

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Pénuries croissantes de main-d'œuvre agricole et inflation salariale | +1.8% | Mondial, avec impact aigu en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Adoption accélérée de l'agriculture de précision et connectivité IoT | +1.5% | Amérique du Nord et UE en tête, Asie-Pacifique suivant | Long terme (≥ 4 ans) |

| Incitations gouvernementales pour équipements intelligents et bas carbone | +1.2% | UE et Amérique du Nord centrales, s'étendant à l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Basculement des vergers et vignobles vers les tracteurs autonomes à rangs étroits | +0.8% | Amérique du Nord, Europe et régions de cultures spécialisées d'Australie | Moyen terme (2-4 ans) |

| Écosystèmes API ouverts OEM permettant l'autonomie rétrofitable | +0.9% | Mondial, avec Amérique du Nord et Europe, adoption précoce | Moyen terme (2-4 ans) |

| Monétisation des crédits carbone pour unités autonomes électriques | +0.6% | Union européenne et Californie en tête, expansion mondiale | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Pénuries Croissantes de Main-d'Œuvre Agricole et Inflation Salariale

Une main-d'œuvre rurale en diminution entre en collision avec l'âge moyen croissant des agriculteurs, laissant la moitié des postes agricoles ouverts non pourvus. L'inflation salariale amplifie la tension pendant les fenêtres de pointe des champs, particulièrement pour la récolte, où les systèmes autonomes de transport de grains fonctionnent maintenant 24h/24 sans opérateurs[1]Source : John Deere, "CES 2025 Product Launch Overview," deere.com. Les producteurs rapportent des gains de productivité de 30-40 % pendant les fenêtres critiques, confirmant que le marché des tracteurs autonomes comble un écart structurel plutôt que d'ajouter une commodité discrétionnaire. L'urgence a recadré l'autonomie comme infrastructure centrale requise pour la viabilité agricole à long terme.

Adoption accélérée de l'agriculture de précision et connectivité IoT

Les plateformes cloud de gestion agricole relient déjà bien plus d'1 million de machines, convertissant les tracteurs en centres de données itinérants qui alimentent les informations de sol, rendement et actifs dans des systèmes de décision en temps réel. La fusion avancée de capteurs, GPS, vision machine et radar permet un guidage au centimètre près, le placement d'intrants à taux variable et l'évitement complet d'obstacles sur le terrain[2]Source : Federal Communications Commission, "Precision Agriculture Connectivity Report," fcc.gov.

Incitations gouvernementales pour équipements intelligents et bas carbone

Les subventions ciblées couvrent maintenant jusqu'à 50 % du prix d'achat des tracteurs autonomes électriques dans plusieurs États américains, tandis que l'Union européenne intègre l'autonomie dans les directives de la Politique Agricole Commune post-2027. Les subventions d'agriculture de précision dans le Midwest américain exigent une connectivité agricole minimale de 100/20 Mbps, accélérant le déploiement du haut débit qui, à son tour, augmente le marché total adressable des tracteurs autonomes. De telles incitations compriment les cycles de récupération, poussant l'autonomie sur les listes de priorités budgétaires d'équipement.

Basculement des vergers et vignobles vers les tracteurs autonomes à rangs étroits

Les opérations de cultures spécialisées font face à des coûts de main-d'œuvre qui dépassent souvent 40 % des dépenses de production. Les tracteurs étroits spécialement conçus équipés de LiDAR naviguent maintenant en sécurité dans le feuillage dense, réduisant les effectifs et diminuant le risque de blessures des opérateurs. Les OEM et les startups ont introduit des unités à profil bas, de moins de 2 mètres de large, qui s'adaptent entre les treillis tout en maintenant une précision centimétrique, ouvrant de nouveaux bassins de revenus pour le marché des tracteurs autonomes dans les cultures à haute valeur.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Coût initial élevé et ROI incertain pour les petites exploitations | -1.1% | Mondial, particulièrement aigu dans les marchés en développement | Court terme (≤ 2 ans) |

| Préoccupations de confidentialité des données et cybersécurité dans les flottes connectées | -0.7% | Focus réglementaire Amérique du Nord et Union européenne, implications mondiales | Moyen terme (2-4 ans) |

| Connectivité 5G/edge rurale inégale | -0.5% | Zones rurales mondiales, plus aigu dans les régions en développement | Moyen terme (2-4 ans) |

| Réglementations de responsabilité évolutives pour machines sans conducteur | -0.4% | Incertitude réglementaire Amérique du Nord et Union européenne | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coût initial élevé et ROI incertain pour les petites exploitations

Un seul tracteur autonome électrique peut dépasser 88 000 USD, une mise de fonds importante pour les exploitations de moins de 100 hectares. Les mises à niveau de connectivité, l'infrastructure de données sur site et les abonnements de service ajoutent une charge supplémentaire. Les modèles montrent que le déploiement rentable commence souvent au-dessus de 500 hectares à moins que des subventions externes ne compensent les dépenses d'équipement, laissant de nombreuses exploitations familiales dépendre de la propriété coopérative ou des services de location jusqu'à ce que les prix baissent.

Préoccupations de confidentialité des données et cybersécurité dans les flottes connectées

Les exercices de test de pénétration ont exposé des vulnérabilités qui pourraient permettre aux attaquants de détourner les commandes des machines ou de verrouiller les opérateurs hors des plateformes cloud pendant les jours clés de plantation. Les menaces de ransomware ont incité les agences fédérales à émettre des alertes spécifiques au secteur, et les agriculteurs ont exprimé leur malaise concernant les clauses de propriété des données dans les licences d'équipement. Résoudre ces problèmes reste essentiel pour libérer pleinement le marché des tracteurs autonomes.

Analyse des Segments

Par Puissance : Les Unités Plus Petites Propulsent la Portée du Marché

La demande actuelle se concentre sur les tracteurs de 31-100 CV, qui représentaient 39,5 % de la part du marché des tracteurs autonomes en 2024. La tranche intermédiaire 31-100 CV sert de pont pivot, mêlant une puissance suffisante pour un labour modéré avec des exigences de capital gérables. Les modules complémentaires modulaires, kits de vision, télématique et automatisation d'implémentation permettent des mises à niveau d'autonomie progressives. Les concessionnaires rapportent que les producteurs testent une modernisation semi-autonome sur un tracteur 75 CV existant avant d'acheter une machine phare plus grande de 200 CV, illustrant une courbe d'adoption échelonnée.

Pourtant, l'attention se déplace vers plus de 100 CV, la tranche à croissance la plus rapide à 24,0 % TCAC. Ces machines conviennent au labour à grande surface, au semis et aux outils de tirant d'eau lourd sur les grandes exploitations. Les unités compactes jusqu'à 30 CV permettent aux exploitations d'horticulture, laitières et de cultures mixtes d'automatiser les tâches répétitives comme la tonte ou la pulvérisation. Les concepts de flotte qui déploient plusieurs robots légers au lieu d'un tracteur lourd réduisent le compactage du sol, diminuent les barrières d'entrée aux champs et démocratisent la technologie de précision pour les petits exploitants.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Niveau d'Automatisation : Transition de l'Autonomie Supervisée à Complète

Les configurations semi-autonomes, où un opérateur reste dans la cabine ou supervise la machine à distance, commandaient 68,2 % de part de marché en 2024. Les agriculteurs apprécient les économies de main-d'œuvre immédiates tout en conservant un recours manuel. Au cours de la période de prévision, les solutions entièrement autonomes dépasseront toutes les autres, s'étendant à un TCAC de 23,1 %. Le chemin graduel d'aides à la direction à distance, d'autonomie spécifique aux tâches, puis d'orchestration complète de flotte reflète l'évolution du secteur automobile. Le GPS cinématique en temps réel, la perception multi-caméras et les couches de sécurité redondantes sous-tendent les capacités de Niveau 4 qui entrent maintenant dans les champs commerciaux.

La confiance se construit alors que les producteurs observent une moissonneuse-batteuse fonctionner de manière autonome pendant 12 heures consécutives sans intervention. Les régulateurs rédigent des directives basées sur la performance plutôt que de prescrire la technologie, facilitant le déploiement. Les compagnies d'assurance ont commencé à offrir des remises de prime pour les systèmes autonomes validés qui réduisent le risque d'accident.

Par Application : Les Cultures Spécialisées Entraînent la Plus Forte Croissance

Le labour détenait 37,4 % de la taille du marché des tracteurs autonomes en 2024 car les systèmes de guidage pour les travaux de tirant d'eau en ligne droite sont matures et éprouvés. L'élan le plus rapide, cependant, réside dans les vergers et vignobles, où le TCAC atteint 28,7 %. Les unités à rangs étroits avec LiDAR et réseaux de vision machine naviguent dans des environnements de canopée serrés, libérant les travailleurs des tâches qui absorbent traditionnellement de longues heures.

L'automatisation de la récolte et du semis traîne mais rattrape l'écart. La coordination de transfert de chariot à grain et les robots de transplantation autonomes démontrent une sophistication croissante. Chaque capacité supplémentaire compose le ROI, créant un cycle vertueux où les producteurs réinvestissent les économies dans des actifs autonomes supplémentaires, élargissant davantage le marché des tracteurs autonomes.

Par Type de Motorisation : L'Énergie Électrique Prend de l'Élan

Le diesel continue d'alimenter 76,3 % des unités aujourd'hui, pourtant les tracteurs électriques à batterie présentent un TCAC robuste de 29 % alors que les schémas de crédit carbone et les mandats zéro émission se profilent. La modélisation du coût total de possession montre que les groupes motopropulseurs électriques peuvent réduire les coûts d'exploitation d'un tiers une fois l'infrastructure de recharge en place et la tarification électrique hors pointe sécurisée. Le châssis plus léger réduit le compactage du sol jusqu'à 40 %, et le couple instantané améliore le contrôle des outils, surtout dans les cultures spécialisées.

Les modèles hybrides qui associent des générateurs diesel avec des batteries de traction fournissent une étape intermédiaire, étendant l'autonomie dans les champs éloignés manquant d'accès au réseau. Pendant ce temps, les packs de batteries échangeables permettent un fonctionnement continu : une banque alimente le tracteur tandis qu'une autre se recharge au bord du champ.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Composant : Le Logiciel Génère une Valeur Disproportionnée

Le logiciel de contrôle et navigation embarqué forme le cerveau de l'opération autonome, dirigeant capteurs, actionneurs et outils en temps réel. GPS/GNSS détenait 35,4 % de la taille du marché des tracteurs autonomes en 2024, et les Blocs de Groupe Motopropulseur Électrique à Batterie devraient grimper à un TCAC de 23,2 %. Bien que caméras, radar, LiDAR et antennes RTK fournissent les entrées brutes, c'est dans la pile d'algorithmes, planification de chemin, classification d'obstacles et inférence en périphérie où émerge la différenciation compétitive. Les mises à jour de firmware débloquent de nouvelles fonctionnalités, étendant la vie des actifs et ouvrant des flux de revenus récurrents pour les fournisseurs.

La commoditisation des capteurs déplace le pouvoir de négociation en amont vers les développeurs qui intègrent les données en agronomie actionnable. Les partenariats entre fabricants de puces et OEM de tracteurs prolifèrent pour optimiser les performances de calcul par watt, un facteur critique pour les machines électriques à batterie. Les modules de cybersécurité au niveau des champs intègrent maintenant le chiffrement au niveau du processeur, protégeant contre l'usurpation ou le détournement à distance.

Par Taille d'Exploitation : L'Économie d'Échelle Dicte le Rythme d'Adoption

Par Taille d'Exploitation, les Grandes Exploitations (>500 ha) détenaient 46,2 % de la taille du marché des tracteurs autonomes en 2024, et les Exploitations Moyennes (100-500 ha) devraient grimper à un TCAC de 24,5 %. Les exploitations dépassant 500 hectares débloquent l'économie la plus forte car les tracteurs autonomes peuvent fonctionner en continu sur de vastes superficies, maximisant l'utilisation et amortissant le capital rapidement. Les exploitations de taille moyenne de 100-500 hectares entrent sur le marché en nombres croissants alors que les coûts du matériel chutent et que les options de crédit-bail étalent les paiements sur des termes pluriannuels. Les petites exploitations restent prudentes : les faibles heures de champ annuelles étirent le ROI au-delà des limites acceptables à moins que des modèles de propriété partagée n'émergent.

Les coopératives abordent cet écart en achetant des flottes de tracteurs autonomes compacts et en offrant des services par acre aux membres. Les opérateurs personnalisés voient également l'autonomie comme un moyen de gérer des équipes plus réduites et couvrir plus de territoire pendant les fenêtres de plantation serrées, offrant une autre voie aux petits exploitants pour bénéficier indirectement. Ces modèles garantissent que chaque bande de superficie alimente finalement la demande et étend le marché des tracteurs autonomes vers la saturation.

Analyse Géographique

L'Asie-Pacifique a conservé son leadership avec une part de 46,3 % en 2024, soutenue par des exploitations foncières importantes et un financement public robuste. L'engagement multi-trillion de dollars de la Chine pour moderniser l'agriculture injecte du capital dans les subventions d'équipement, les centres de recherche IA et les déploiements 5G ruraux. La démarche d'agriculture intelligente du Japon contrecarre une démographie agricole vieillissante rapidement, tandis que l'Australie dirige les subventions vers des solutions autonomes adaptées aux vastes opérations de terres sèches. Ces politiques alignées maintiennent un bassin d'opportunités profondes pour le marché des tracteurs autonomes à travers la région.

L'Amérique du Nord est l'arène à expansion la plus rapide à 23,2 % TCAC. Les coûts de main-d'œuvre élevés, le capital-risque abondant et les pipelines R&D OEM actifs accélèrent la commercialisation. Les États-Unis dominent les projets de connectivité d'agriculture de précision, pourtant seulement 27 % des exploitations les ont adoptés, impliquant une marge de manœuvre importante. Les programmes fédéraux qui exigent des vitesses haut débit minimales par exploitation accélèrent les fondations numériques nécessaires pour l'autonomie. Le Canada s'appuie sur les subventions de technologies propres, et la poussée de mécanisation du Mexique étend l'automatisation vers le sud.

L'Europe suit un chemin de croissance stable, soutenue par les réformes de la Politique Agricole Commune qui récompensent l'agriculture numérique à faible émission de carbone[3]Source : European Economic and Social Committee, "Digitalising EU Agriculture Post-2027," eesc.europa.eu. L'Allemagne, la France et l'Espagne mènent les déploiements à travers des fabricants de machines établis et des normes d'émission strictes qui favorisent la propulsion électrique. L'Europe de l'Est offre un potentiel de hausse alors que de grandes étendues de terres agricoles contiguës conviennent à l'autonomie à l'échelle de flotte. Les schémas de crédit carbone subventionnés et les fonds de transition énergétique abaissent l'obstacle financier, cimentant l'Europe comme un segment vital du marché des tracteurs autonomes.

Paysage Concurrentiel

Le marché des tracteurs autonomes présente une consolidation modérée avec des géants établis de la machinerie agricole tirant parti de leurs réseaux de distribution et relations clients tandis que des startups spécialisées défient les acteurs en place à travers des approches technologiques innovantes et des applications ciblées. Les OEM traditionnels comme John Deere, AGCO et CNH Industrial poursuivent des stratégies de transformation centrées sur le logiciel, avec John Deere ciblant 10 % de revenus logiciels d'ici 2030 et la coentreprise PTx Trimble d'AGCO visant 2 milliards USD de revenus d'agriculture de précision d'ici 2028.

Ces entreprises concurrencent à travers des approches écosystémiques complètes qui intègrent matériel, logiciel et services, tandis que de nouveaux entrants comme Monarch Tractor se concentrent sur des segments de marché spécifiques avec des solutions autonomes conçues sur mesure. L'intensité concurrentielle reflète la transition de l'industrie de la fabrication d'équipement vers les services technologiques, où l'analyse de données, les capacités IA et les plateformes de connectivité déterminent de plus en plus la position sur le marché.

Les partenariats stratégiques et acquisitions accélèrent le développement technologique et l'accès au marché, comme démontré par la collaboration de CNH Industrial avec Bluewhite pour des solutions autonomes alimentées par IA et l'acquisition de Robotics Plus par Yamaha Motor pour entrer sur le marché de l'automatisation de cultures spécialisées. La structure du marché suggère une consolidation future autour de fournisseurs de plateformes qui peuvent livrer des écosystèmes d'agriculture autonome complets plutôt que des fabricants d'équipement autonomes.

Leaders de l'Industrie des Tracteurs Autonomes

-

Kubota Corporation

-

AGCO Corporation

-

John Deere

-

CNH Industrial

-

YANMAR HOLDINGS CO., LTD.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Janvier 2025 : John Deere a dévoilé le tracteur autonome 9RX et le tracteur autonome étroit 5ML, chacun équipé de systèmes IA à 16 caméras, durant le CES 2025.

- Janvier 2025 : John Deere a lancé les kits de modernisation Next Generation Perception System pour les modèles 9R, 9RX, 8R, et 8RX de 2022 et plus, permettant le labour autonome.

- Juillet 2024 : Monarch Tractor a bouclé un tour de financement Série C de 133 millions USD pour développer sa plateforme autonome électrique MK-V.

- Mai 2024 : AGCO a mis en avant le kit de modernisation PTx Trimble OutRun dans son Rapport Annuel 2024, soutenant une ambition d'atteindre 2 milliards USD de revenus d'agriculture de précision.

Portée du Rapport sur le Marché Mondial des Tracteurs Autonomes

Un tracteur autonome est principalement un tracteur sans conducteur qui utilise plusieurs composants comme GPS, capteurs, diodes laser et autres dispositifs pour les tâches agricoles. Il est soit entièrement automatisé soit semi-automatisé, le tracteur étant géré à l'aide d'une télécommande à distance.

Le marché des tracteurs autonomes est segmenté par puissance (Jusqu'à 30CV, 31CV à 100CV, et Plus de 100CV), automatisation (entièrement automatisé et semi-automatisé), et Géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, et Afrique).

Le rapport offre une estimation et prévision de marché du marché des tracteurs autonomes en termes de valeur en millions USD pour les segments mentionnés ci-dessus.

| Jusqu'à 30 CV |

| 31 - 100 CV |

| Plus de 100 CV |

| Semi-Autonome |

| Entièrement Autonome |

| Diesel |

| Hybride |

| Électrique à Batterie |

| Labour |

| Semis |

| Récolte |

| Opérations de Vergers et Vignobles |

| GPS/GNSS |

| Systèmes de Capteurs et Vision |

| Modules LiDAR et Radar |

| Logiciel de Contrôle et Navigation |

| Petite (Moins de 100 ha) |

| Moyenne (100-500 ha) |

| Grande (Plus de 500 ha) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Reste de l'Afrique |

| Par Puissance | Jusqu'à 30 CV | |

| 31 - 100 CV | ||

| Plus de 100 CV | ||

| Par Niveau d'Automatisation | Semi-Autonome | |

| Entièrement Autonome | ||

| Par Type de Motorisation | Diesel | |

| Hybride | ||

| Électrique à Batterie | ||

| Par Application | Labour | |

| Semis | ||

| Récolte | ||

| Opérations de Vergers et Vignobles | ||

| Par Composant | GPS/GNSS | |

| Systèmes de Capteurs et Vision | ||

| Modules LiDAR et Radar | ||

| Logiciel de Contrôle et Navigation | ||

| Par Taille d'Exploitation | Petite (Moins de 100 ha) | |

| Moyenne (100-500 ha) | ||

| Grande (Plus de 500 ha) | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la valorisation actuelle du marché des tracteurs autonomes ?

Le marché des tracteurs autonomes est valorisé à 2,2 milliards USD en 2025 et devrait atteindre 5,2 milliards USD d'ici 2030.

Quelle région enregistre la plus haute part du marché des tracteurs autonomes aujourd'hui ?

L'Asie-Pacifique mène avec 46,3 % des revenus mondiaux grâce à l'investissement public soutenu et aux vastes terres arables.

Quelle technologie de motorisation s'étend le plus rapidement ?

Les tracteurs autonomes électriques à batterie croissent à un TCAC de 29 %, portés par les schémas de crédit carbone et les coûts d'exploitation plus bas.

À quelle vitesse les tracteurs entièrement autonomes gagnent-ils du terrain ?

Les plateformes entièrement autonomes progressent à un TCAC de 23,1 %, dépassant les systèmes semi-autonomes alors que la confiance des agriculteurs s'améliore.

Pourquoi les cultures spécialisées comme les vergers et vignobles sont-elles clés pour la croissance ?

Les opérations spécialisées font face à des coûts de main-d'œuvre dépassant 40 % de la production ; les tracteurs autonomes à rangs étroits réduisent ces coûts et augmentent la précision, résultant en un TCAC de 28,7 % pour ce segment d'application.

Quelle barrière principale limite encore l'adoption parmi les petites exploitations ?

Le capital initial élevé combiné à un ROI incertain entrave les achats par les exploitations de moins de 100 hectares, bien que la propriété coopérative et les subventions facilitent le fardeau.

Dernière mise à jour de la page le: