Taille et part du marché des capteurs 3D

Analyse du marché des capteurs 3D par Mordor Intelligence

Le marché des capteurs 3D est évalué à 7,1 milliards USD en 2025 et devrait atteindre 11,74 milliards USD d'ici 2030, progressant à un TCAC de 10,58 %. La croissance s'appuie sur la demande croissante de conscience spatiale dans l'électronique grand public, la sécurité automobile, l'automatisation industrielle et les plateformes de réalité mixte émergentes. La miniaturisation des composants optiques, l'intégration du traitement en périphérie sur capteur et la baisse des coûts unitaires élargissent la base d'applications adressables. L'élan régional est le plus fort en Asie-Pacifique, où une capacité de fabrication électronique approfondie raccourcit les cycles de conception à production, tandis que les dépenses gouvernementales pour les villes intelligentes accélèrent l'adoption au Moyen-Orient. La différenciation concurrentielle évolue désormais des spécifications matérielles discrètes vers des piles complètes détection-plus-logiciel qui réduisent la latence et la consommation d'énergie dans les environnements embarqués.

Points clés du rapport

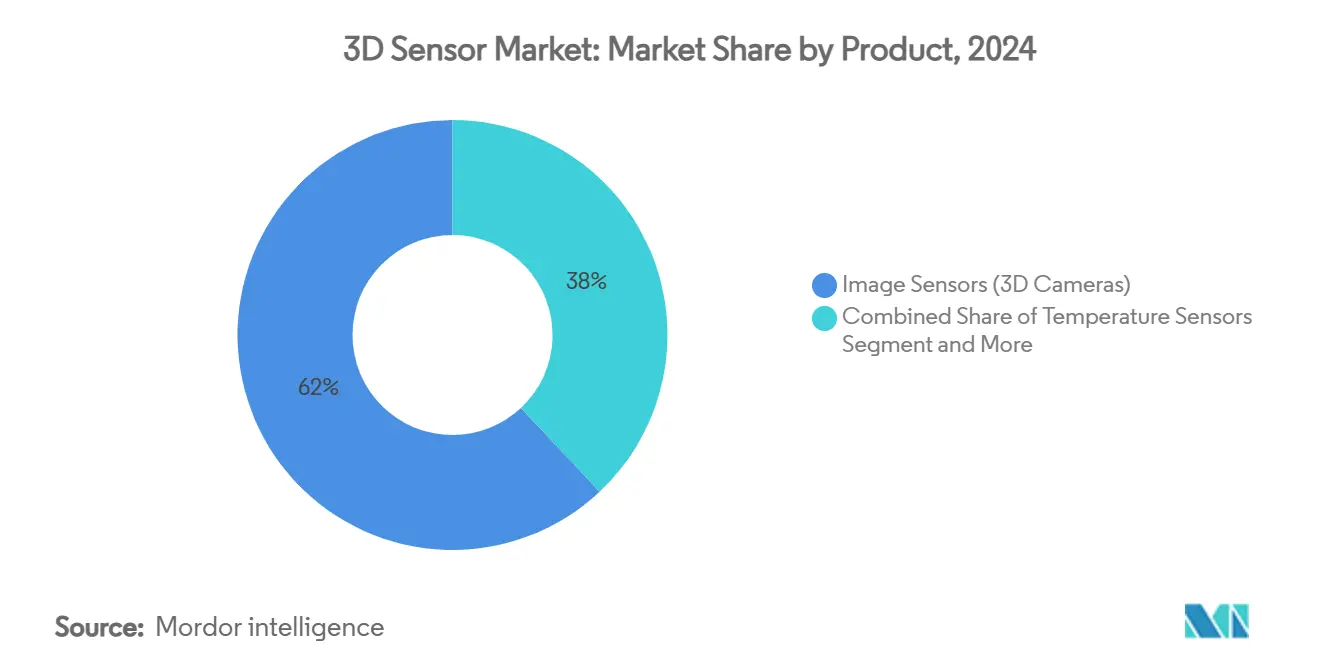

- Par type de produit, les capteurs d'image ont capturé 62 % de la part de marché des capteurs 3D en 2024 ; les capteurs de reconnaissance gestuelle sont sur la voie d'un TCAC de 14,8 % jusqu'en 2030.

- Par technologie, les dispositifs temps de vol ont mené avec 46 % de part de revenus en 2024 ; le LiDAR devrait s'étendre à un TCAC de 13,61 % jusqu'en 2030.

- Par secteur d'utilisateur final, l'électronique grand public détenait 54 % de la taille du marché des capteurs 3D en 2024, tandis que l'automobile et les transports progressent à un TCAC de 15,6 % jusqu'en 2030.

- Par géographie, l'Asie-Pacifique représentait 38 % des revenus totaux en 2024 ; le Moyen-Orient devrait afficher un TCAC de 12,87 % entre 2025-2030.

- Les cinq premiers fournisseurs-Intel, Sony, STMicroelectronics, Lumentum et ams OSRAM-ont collectivement généré près de 45 % des revenus mondiaux en 2024.

Tendances et insights du marché mondial des capteurs 3D

Analyse d'impact des moteurs

| MOTEUR | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Adoption de la reconnaissance faciale sur smartphone (Asie) | +2.3% | Asie-Pacifique, avec retombées en Amérique du Nord | Moyen terme (2-4 ans) |

| Déploiements ADAS assistés par LiDAR automobile (Europe) | +2.8% | Europe, Amérique du Nord, expansion vers l'Asie | Long terme (≥ 4 ans) |

| Prolifération des caméras de détection de profondeur dans les casques AR/VR (États-Unis) | +1.9% | Amérique du Nord, expansion mondiale | Moyen terme (2-4 ans) |

| Déploiement de robots collaboratifs dans l'assemblage électronique (Corée du Sud, Taïwan) | +1.6% | Asie de l'Est, expansion vers l'Asie du Sud-Est | Moyen terme (2-4 ans) |

| Vision 3D alimentée par l'IA de périphérie pour le commerce intelligent (CCG) | +1.2% | Moyen-Orient, expansion vers l'Europe et l'Asie | Court terme (≤ 2 ans) |

| Intégration des capteurs 3D dans les systèmes de sécurité et de surveillance | +1.5% | Mondial, avec forte adoption dans l'infrastructure urbaine | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

L'adoption de la reconnaissance faciale sur smartphone alimente le leadership régional

Les téléphones haut de gamme en Asie devraient dépasser un taux d'attachement de 65 % pour la reconnaissance faciale 3D d'ici 2026, consolidant la plus grande base d'application unique du marché des capteurs 3D. Les modules de lumière structurée et temps de vol génèrent désormais des cartes de profondeur sous-millimétriques fiables sous éclairage varié, permettant des paiements sécurisés, la création d'avatars et une interface utilisateur personnalisée.[1]Apple Inc., "Under-Display Depth-Sensing Patent Application," patents.apple.com Les OEM asiatiques ont déplacé les capteurs sous l'écran pour économiser la façade sans sacrifier la robustesse. La mise à l'échelle des volumes dans la production de téléphones réduit les coûts des composants pour les secteurs adjacents tels que les objets connectés et les appareils domestiques intelligents, renforçant un cycle de demande vertueux.

Le LiDAR automobile transforme les standards de sécurité des véhicules

Les constructeurs automobiles européens installent des ADAS basés sur LiDAR avant le mandat NCAP 2026 pour le freinage d'urgence automatique des piétons.[2]Hesai Technologies, "Hesai Technologies Reports Record LiDAR Shipments," hesai.com Les conceptions à état solide offrent une précision au centimètre près jusqu'à 200 m, répondant aux tests de fiabilité automobile stricts tout en réduisant la nomenclature. La poussée réglementaire en Europe fait écho aux engagements volontaires en Amérique du Nord, créant un profil d'exigences homogène qui profite aux fournisseurs de capteurs globaux de niveau un. Alors que les courbes de coût déclinent, l'adoption du LiDAR devrait se propager des modèles premium vers les véhicules de segment moyen, élargissant le volume adressable du marché des capteurs 3D.

Prolifération des caméras de détection de profondeur dans les casques de réalité mixte

Les derniers écrans montés sur la tête intègrent jusqu'à six caméras de profondeur synchronisées pour alimenter la cartographie à l'échelle de la pièce, le suivi des mains et la reconstruction de scène. Les nuages de points en temps réel résultants permettent aux développeurs de superposer du contenu numérique qui respecte l'occlusion physique et le mouvement de l'utilisateur. L'optique miniaturisée et les émetteurs VCSEL optimisés en puissance ont rendu faisables les conceptions portables toute la journée, élargissant la demande au-delà du divertissement vers la formation médicale, la collaboration à distance et les services de terrain.[3] IEEE Photonics Society, "IEEE Photonics Society Announces Breakthrough in High Resolution Dynamic 3D Vision Technology," ieeephotonics.org Les fabricants d'appareils nord-américains continuent de prioriser le silicium et l'optique internes pour sécuriser l'approvisionnement et protéger la propriété intellectuelle.

Les robots collaboratifs avancent l'assemblage électronique de précision

Les cobots équipés de vision 3D prennent en charge les tâches de montage de cartes, de vissage et d'inspection dans les usines sud-coréennes et taïwanaises. La manipulation guidée par vision réduit le temps de configuration et compense les tolérances de placement à l'échelle sous-millimétrique, réduisant les taux de défaut et permettant la personnalisation en petits lots. Les intégrateurs locaux regroupent les capteurs avec des interfaces de programmation intuitives, élargissant l'adoption parmi les fabricants sous contrat de taille moyenne. Alors que la disponibilité de main-d'œuvre se resserre, les déploiements de cobots créent une traction récurrente sur le marché des capteurs 3D pour les nouvelles installations et les rénovations.

Analyse d'impact des contraintes

| CONTRAINTES | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Défis de gestion thermique dans les matrices VCSEL miniaturisées | -1.3% | Mondial, affectant particulièrement l'électronique grand public | Moyen terme (2-4 ans) |

| Surveillance réglementaire liée à la confidentialité sur les caméras de profondeur (Loi IA UE) | -1.1% | Europe, avec retombée mondiale potentielle | Court terme (≤ 2 ans) |

| Consommation élevée dans les modules temps de vol continus | -0.9% | Mondial, affectant particulièrement les applications mobiles | Moyen terme (2-4 ans) |

| Tension de la chaîne d'approvisionnement en semi-conducteurs pour les lasers au nitrure de gallium | -0.7% | Mondial, avec impact concentré en Asie | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Les défis thermiques entravent la miniaturisation des matrices VCSEL

Alors que les émetteurs VCSEL sont empaquetés plus près pour atteindre une puissance optique plus élevée dans des empreintes toujours plus petites, les éléments centraux d'une matrice peuvent fonctionner 50 °C plus chaud que l'ambiant. Les températures de jonction élevées dégradent l'efficacité et risquent une défaillance catastrophique. Les fabricants d'appareils expérimentent avec des circuits de pilotage segmentés et un emballage avancé qui achemine la chaleur latéralement vers les couches de cuivre avant qu'elle n'atteigne l'optique sensible. L'adoption de ces innovations modérera la traînée actuelle sur le marché des capteurs 3D en préservant les performances à l'intérieur des appareils grand public compacts.

La Loi IA de l'UE crée des charges de conformité pour la détection biométrique

La classification européenne de la reconnaissance faciale comme ' haut risque ' oblige les fournisseurs à mener des évaluations d'impact approfondies, mettre en œuvre des flux de consentement forts et fournir la transparence algorithmique. Les calendriers de déploiement pour l'analyse de centres commerciaux, le contrôle d'accès aux stades et la surveillance du secteur public se sont allongés alors que les intégrateurs système auditent les voies de données. Les petites entreprises font face à une charge disproportionnée, rétrécissant potentiellement le paysage des fournisseurs. Néanmoins, la poussée pour la confidentialité a accéléré la R&D dans l'anonymisation sur appareil et les architectures épargnant les données qui pourraient plus tard débloquer la demande dans d'autres marchés réglementés.

Analyse des segments

Par produit : les capteurs d'image restent centraux tandis que la reconnaissance gestuelle accélère

Les capteurs d'image représentaient 62 % des revenus de 2024, confirmant leur rôle fondamental sur le marché des capteurs 3D. Une demande robuste émane des smartphones, de l'inspection industrielle et de la robotique qui dépendent de cartes de profondeur haute résolution couvrant des plages de 5 m avec une précision sous-millimétrique. Les architectures multi-empilées rétro-éclairées et les pipelines HDR sur puce continuent d'améliorer les rapports signal-bruit. Les principaux fournisseurs sont passés aux lignes de plaquettes de 300 mm, entraînant des améliorations de rendement qui réduisent le coût par mégapixel.

Les capteurs de reconnaissance gestuelle enregistrent l'expansion la plus rapide, progressant à un TCAC de 14,8 % jusqu'en 2030 alors que les interfaces sans contact pénètrent les consoles d'infodivertissement, les kiosques interactifs et les dispositifs de santé. Les nouveaux modules fusionnent la profondeur ToF, le radar à ondes millimétriques et l'inférence IA sur un seul substrat, permettant la reconnaissance de poses de main complexes sous éclairage variable. Les équipes de conception OEM qualifiées en Asie-Pacifique raccourcissent davantage les cycles de développement, aidant ce segment à accumuler une part plus élevée du marché des capteurs 3D.

Les capteurs de position, unités de mesure inertielles et éléments thermopiles complètent le portefeuille, chacun adressant des exigences de précision ou environnementales spécifiques où les méthodes optiques font face à des limites. La licence croisée entre fournisseurs consolide la propriété intellectuelle, assurant la disponibilité multi-fournisseur pour les concepteurs de systèmes.

La sous-catégorie des capteurs d'image représente la plus grande **taille de marché des capteurs 3D** à 4,4 milliards USD en 2024 et est en cours pour un TCAC à un chiffre moyen jusqu'en 2030. Dans cette catégorie, les architectures CMOS empilées rétro-éclairées commandaient environ 50 % des expéditions, soulignant le mouvement vers une plage dynamique plus élevée à puissance plus faible. Les modules de reconnaissance gestuelle, malgré une base plus petite, sont destinés à contribuer 1,6 milliard USD de revenus supplémentaires d'ici 2030 alors que les espaces publics et privés cherchent à minimiser le contact de surface partagée. Cette poussée illustre comment les facteurs de forme diversifiés renforcent collectivement l'élan de croissance à travers le marché des capteurs 3D.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie : ToF domine, LiDAR gagne en vitesse

Les capteurs temps de vol ont généré 46 % des revenus totaux en 2024, reflétant leur équilibre coût-précision favorable. Le ToF indirect domine les appareils grand public grâce aux émetteurs VCSEL matures et aux récepteurs simples de diode d'avalanche à photon unique (SPAD). Les variantes ToF directes, avec résolution de synchronisation picoseconde, mènent en robotique et automatisation industrielle nécessitant des distances de travail plus longues. L'intégration de moteurs de calcul de profondeur capacitifs sur la même puce que les photodiodes réduit drastiquement la latence, alimentant les modèles IA de périphérie sans allers-retours vers les processeurs hôtes.

Les solutions LiDAR, bien que plus petites dans les volumes d'expédition d'aujourd'hui, croissent à un TCAC de 13,61 % jusqu'en 2030, propulsées par les programmes d'autonomie automobile et les projets de jumeaux numériques d'infrastructure. Le balayage à état solide, la direction de faisceau micro-électro-mécanique et les architectures à onde continue modulée en fréquence améliorent la portée tout en réduisant les comptes de pièces mobiles. Ces avancées réduisent le coût par nuage de points et, par extension, élargissent le marché des capteurs 3D au-delà des véhicules premium.

La lumière structurée reste un choix préféré pour la capture haute détail à courte portée comme le déverrouillage facial et la métrologie industrielle. La vision stéréo et les ultrasons maintiennent des prises dans des niches spécifiques-le stéréo offre une alternative basée sur lentille sans illumination active, tandis que les ultrasons réussissent où les chemins optiques sont obstrués par la poussière ou le fluide.

Par secteur d'utilisateur final : l'électronique grand public mène, l'automobile accélère

L'électronique grand public détenait 54 % des revenus de 2024, portée par les smartphones, tablettes et objets connectés intégrant des caméras de profondeur pour l'authentification, la photographie portrait et l'informatique spatiale. Les émetteurs sous écran expédient maintenant en volumes pilotes, signalant une vague à venir de conceptions d'écran ininterrompu. La détection toujours active à faible puissance permet également le contrôle mains libres dans les hubs domestiques intelligents, élargissant les cas d'usage pour la perception de profondeur.

L'automobile et les transports montrent la hausse la plus rapide, progressant à un TCAC de 15,6 % alors que les véhicules transitionnent de l'assistance conducteur niveau 2 vers l'autonomie niveau 3. Les constructeurs automobiles standardisent le LiDAR orienté vers l'avant et les modules ToF de surveillance cabine, intégrant des piles de fusion de capteurs qui combinent radar, caméras et cartes de profondeur. Les accords d'étapes de volume entre OEM européens et start-ups de capteurs démontrent comment le marché des capteurs 3D devient intégral aux futures plateformes véhicules.

La santé exploite de plus en plus les données 3D en temps réel pour la planification orthopédique, la mesure de blessures et les systèmes de suivi de patients qui réduisent le risque de chute. L'automatisation industrielle maintient une demande stable pour les fonctions de guidage de ligne, prélèvement de bacs et inspection qualité. La sécurité et la surveillance adoptent des caméras de profondeur pour réduire les faux positifs, tandis que les programmes aérospatiaux commandent des tolérances haute-g personnalisées qui se propagent ensuite vers les offres commerciales.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par composant : les capteurs d'image de profondeur mènent tandis que l'optique et les filtres accélèrent l'innovation

Les capteurs d'image de profondeur ont capturé 24 % des revenus de composants de 2024, la plus haute part de marché des capteurs 3D parmi les parties individuelles de la pile de détection. Leur dominance découle de l'intégration de l'imagerie traditionnelle avec la perception de profondeur dans un seul package silicium, permettant l'authentification faciale fiable, l'inspection qualité et le guidage robotique. Les appareils actuels atteignent une résolution sous-pixel tout en consommant jusqu'à 30 % moins d'énergie que la génération précédente, un gain attribuable aux architectures rétro-éclairées et aux matrices SPAD plus efficaces. Les principaux fournisseurs comme Sony et OmniVision qualifient maintenant des capteurs qui maintiennent les performances dans des scènes à faible éclairage, élargissant le déploiement dans les intérieurs automobiles et l'automatisation d'entrepôt. Ces avancées renforcent la centralité des capteurs d'image de profondeur au sein du marché des capteurs 3D plus large en réduisant la nomenclature et raccourcissant les cycles de conception pour les OEM.

L'optique et les filtres forment le groupe de composants à croissance la plus rapide, progressant à un TCAC de 12 % jusqu'en 2030 alors que les modules de profondeur miniaturisés demandent un contrôle plus serré des chemins lumineux. Les éléments optiques diffractifs, les revêtements d'interférence multi-spectraux et les lentilles asphériques moulées façonnent les faisceaux de lumière structurée et ToF, préservant la précision de mesure en plein soleil, brouillard ou poussière tourbillonnante. Les programmes automobiles en particulier poussent les fournisseurs optiques à garantir la stabilité de température de −40 °C à 125 °C et à résister à l'abrasion par impacts de pierres sur les fronts de véhicule. L'innovation se centre maintenant sur les filtres qui passent des bandes infrarouges proches sélectionnées tout en bloquant les longueurs d'onde visibles parasites, amplifiant les rapports signal-bruit sans agrandir l'empreinte du module. Alors que les fabricants de composants regroupent les fixations d'alignement et les métadonnées de calibrage avec leur optique, ils élèvent le plafond de performance global et accélèrent le temps de mise sur le marché du système, cimentant l'optique et les filtres comme facilitateurs essentiels de la prochaine phase de croissance de l'industrie des capteurs 3D.

Analyse géographique

L'Asie-Pacifique commandait 38 % des revenus mondiaux en 2024, reflétant les fabs de semi-conducteurs denses de la région, la main-d'œuvre optique qualifiée et les chaînes d'approvisionnement intégrées verticalement. La Chine représente environ 40 % des ventes régionales, soutenue par les OEM de smartphones domestiques qui adoptent agressivement les modules de profondeur internes. Le Japon excelle dans le moulage de verre de précision et l'optique au niveau plaquette, alimentant les capteurs haute précision pour la robotique industrielle. La Corée du Sud exploite le savoir-faire d'emballage avancé pour intégrer logique et détection en substrats uniques, améliorant les performances thermiques dans les modules compacts.

Le Moyen-Orient, bien que partant d'une base faible, est en cours pour un TCAC de 12,87 % jusqu'en 2030. Les feuilles de route nationales de villes intelligentes financent les installations de mobilier urbain de détection de profondeur, kiosques de vente au détail automatisés et suites d'imagerie de santé alimentées par IA. Les intégrateurs système domestiques dans le Conseil de coopération du Golfe forgent des partenariats avec des fournisseurs de composants européens et asiatiques pour localiser les solutions qui répondent aux exigences climatiques et linguistiques. Les cycles d'approvisionnement rapides dans le secteur de la vente au détail accélèrent les calendriers pilote-à-production, fournissant un potentiel de hausse à court terme pour le marché des capteurs 3D.

L'Amérique du Nord reste l'épicentre de la R&D LiDAR, soutenue par un écosystème de capital-risque vibrant et des subventions de recherche pilotées par la défense. Les fournisseurs automobiles de niveau un mènent ici la poussée vers la direction de faisceau à échelle puce. L'Europe soutient la demande dans l'automobile et l'automatisation industrielle malgré les lois rigoureuses de protection des données, stimulant les conceptions de capteurs qui traitent les données personnelles en périphérie. L'Amérique du Sud montre une adoption précoce en sécurité et agritech, tandis que les déploiements de l'Afrique sont principalement confinés aux hubs logistiques et opérations minières qui nécessitent des solutions de détection robustes.

Paysage concurrentiel

Le marché des capteurs 3D présente une concentration modérée ; les cinq premiers fournisseurs capturent près de 45 % des revenus tandis qu'un second niveau de spécialistes adresse les exigences de niche. La ligne RealSense d'Intel couple des caméras de profondeur haute résolution avec un middleware open-source, facilitant l'intégration dans la robotique et les drones. Sony s'appuie sur sa dominance d'imagerie, ajoutant des pipelines de capture de profondeur qui livrent des données spatiales à faible latence pour les smartphones et appareils XR. STMicroelectronics exploite les fabs de plaquettes de 300 mm en Europe et Asie pour fournir des capteurs ToF à grande échelle, offrant des mises à niveau compatibles broches qui raccourcissent les cycles de reconception d'appareils.

Lumentum et ams OSRAM se concentrent sur l'illumination VCSEL, un composant critique pour la reconnaissance faciale, le LiDAR automobile et les scanners industriels. Chacun investit dans l'épitaxie et les techniques de liaison de plaquettes pour élever l'efficacité de conversion de puissance. Les nouveaux entrants comme Hesai fournissent des unités LiDAR de qualité automobile qui combinent des ASIC propriétaires avec l'optique, ciblant les leaders de coût parmi les OEM. Pendant ce temps, les innovateurs sans fab comme Acconeer exploitent le radar ultra-large bande pour adresser les applications où les méthodes optiques font face à l'interférence de poussière ou pluie.

Les alliances stratégiques s'intensifient alors que les clients cherchent des systèmes de détection de profondeur clés en main plutôt que des pièces discrètes. Les OEM automobiles co-développent des conceptions de référence qui combinent LiDAR avec caméra, radar et données inertielles en piles de perception unifiées. Les fabricants d'appareils grand public s'associent avec des maisons d'optique pour rétrécir les modules sous l'écran. La capture de valeur logicielle monte : les fournisseurs regroupent maintenant la compression de données de profondeur, le suivi d'objets et l'analytique préservant la confidentialité, fournissant une différenciation au-delà de la densité brute de nuage de points.

Leaders de l'industrie des capteurs 3D

-

Sony Group Corp

-

OSRAM AG

-

STMicroelectronics N.V.

-

Infineon Technologies

-

Intel Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : STMicroelectronics a dévoilé un capteur ToF direct atteignant une portée de 10 m avec 30 % moins de consommation d'énergie, ciblant la surveillance intérieure et l'automatisation d'usine

- Avril 2025 : Sony a acquis une participation minoritaire dans une firme israélienne spécialisée dans le traitement de profondeur amélioré par IA, approfondissant sa boîte à outils d'imagerie computationnelle.

- Mars 2025 : Infineon a publié des matrices VCSEL avec des couches de dissipation thermique intégrées qui soutiennent une puissance optique plus élevée sans retournement thermique.

- Février 2025 : Apple a déposé des brevets pour des modules de détection 3D sous écran destinés aux smartphones sans bordure, avançant les stratégies de dissimulation de capteur.

Portée du rapport mondial sur le marché des capteurs 3D

Le capteur 3D est une technologie de détection de profondeur qui améliore la reconnaissance faciale et d'objets des caméras. Le processus de capture de la longueur, largeur et hauteur d'un objet du monde réel avec plus de clarté et de détail que possible avec une variété de technologies différentes. Le marché étudié est segmenté par produit, comme capteur de position, capteur d'image, capteur de température et capteur d'accéléromètre, d'autres technologies comme ultrasons, lumière structurée et temps de vol, divers secteurs d'utilisateur final comme électronique grand public, automobile, santé et géographies multiples. Les tailles de marché et prévisions sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

L'impact de la COVID-19 sur le marché et les segments impactés sont également couverts sous la portée de l'étude. De plus, la disruption des facteurs affectant l'expansion du marché dans un futur proche a été couverte dans l'étude concernant les moteurs et contraintes.

| Capteurs de position |

| Capteurs d'image (caméras 3D) |

| Capteurs de température |

| Capteurs d'accéléromètre et IMU |

| Capteurs de lumière ambiante et de proximité |

| Capteurs de reconnaissance gestuelle |

| Lumière structurée |

| Temps de vol (dToF et iToF) |

| Vision stéréo |

| LiDAR (Flash et FMCW) |

| Ultrasons |

| Électronique grand public |

| Automobile et transport |

| Dispositifs de santé et médicaux |

| Automatisation industrielle et robotique |

| Sécurité et surveillance |

| Aérospatial et défense |

| Émetteurs IR VCSEL |

| Capteurs d'image de profondeur |

| Processeurs système sur puce |

| Optique et filtres |

| Modules d'illumination |

| Logiciels et algorithmes |

| Amérique du Nord | États-Unis |

| Canada | |

| Amérique du Sud | Brésil |

| Argentine | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Pays nordiques (Suède, Norvège, Danemark, Finlande) | |

| Moyen-Orient | CCG |

| Turquie | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde |

| Par produit | Capteurs de position | |

| Capteurs d'image (caméras 3D) | ||

| Capteurs de température | ||

| Capteurs d'accéléromètre et IMU | ||

| Capteurs de lumière ambiante et de proximité | ||

| Capteurs de reconnaissance gestuelle | ||

| Par technologie | Lumière structurée | |

| Temps de vol (dToF et iToF) | ||

| Vision stéréo | ||

| LiDAR (Flash et FMCW) | ||

| Ultrasons | ||

| Par secteur d'utilisateur final | Électronique grand public | |

| Automobile et transport | ||

| Dispositifs de santé et médicaux | ||

| Automatisation industrielle et robotique | ||

| Sécurité et surveillance | ||

| Aérospatial et défense | ||

| Par composant | Émetteurs IR VCSEL | |

| Capteurs d'image de profondeur | ||

| Processeurs système sur puce | ||

| Optique et filtres | ||

| Modules d'illumination | ||

| Logiciels et algorithmes | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Pays nordiques (Suède, Norvège, Danemark, Finlande) | ||

| Moyen-Orient | CCG | |

| Turquie | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des capteurs 3D ?

Le marché des capteurs 3D devrait enregistrer un TCAC de 18 % pendant la période de prévision (2025-2030)

Quelle est la valeur actuelle du marché des capteurs 3D et à quelle vitesse croît-il ?

Le marché vaut 7,1 milliards USD en 2025 et devrait atteindre 11,74 milliards USD d'ici 2030, reflétant un TCAC de 10,58 %.

Quelle région mène l'adoption des capteurs 3D ?

L'Asie-Pacifique détient 38 % des revenus mondiaux grâce à sa profondeur de fabrication électronique et ses cycles de renouvellement rapides d'appareils grand public.

Quel segment d'application montrera la croissance la plus rapide ?

L'automobile et les transports sont destinés à un TCAC de 15,6 % jusqu'en 2030 alors que les ADAS activés par LiDAR et les fonctionnalités de conduite autonome deviennent standard.

À quel point le paysage concurrentiel est-il concentré ?

Les cinq premiers fournisseurs contrôlent collectivement environ 45 % des ventes mondiales, indiquant une concentration modérée et de la place pour de nouveaux entrants.

Quelle avancée technologique est la plus susceptible de réduire davantage la taille des capteurs ?

Les architectures optiques sous écran qui combinent émetteurs VCSEL, récepteurs SPAD et traitement de périphérie sur puce sont destinées à piloter la prochaine vague de miniaturisation.

Comment la réglementation affecte-t-elle les déploiements de reconnaissance faciale en Europe ?

La Loi IA de l'UE classe la reconnaissance faciale comme haut risque, imposant des exigences strictes de transparence et confidentialité qui prolongent les calendriers de projet et favorisent les solutions de traitement de données sur appareil.

Dernière mise à jour de la page le: