Analyse du marché des fournitures hospitalières en France

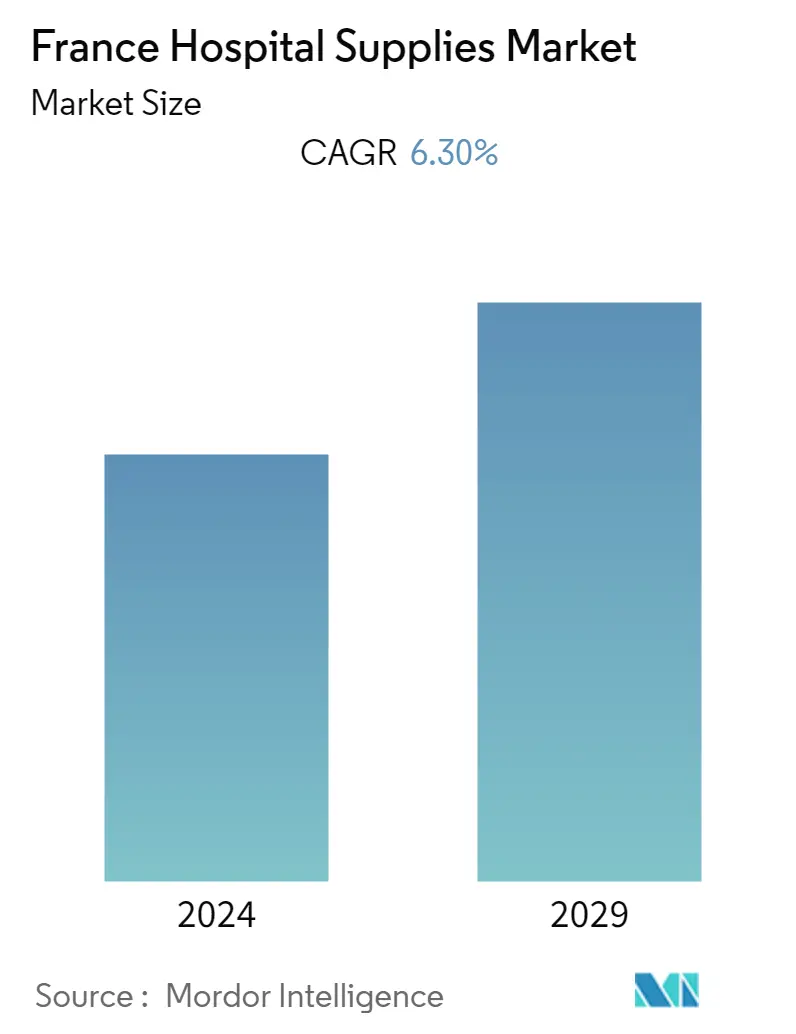

Le marché français des fournitures hospitalières devrait enregistrer un TCAC denviron 6,3 % sur la période de prévision.

- La pandémie de COVID-19 a eu un impact significatif sur le marché des fournitures hospitalières en France, principalement en raison de la réduction des admissions de patients pendant la pandémie. Selon une étude rétrospective multicentrique intitulée Impact du confinement national français sur les admissions dans 14 unités de soins intensifs pédiatriques pendant la pandémie de COVID-19 2020 publiée en décembre 2021, il y a eu une diminution notable du nombre d'admissions dans les unités de soins intensifs pédiatriques. Ce constat témoigne de limpact significatif de la pandémie sur le marché étudié. Cependant, actuellement, le marché est revenu à sa demande de fournitures hospitalières davant la pandémie et devrait connaître une forte croissance au cours de la période de prévision.

- Plusieurs facteurs contribuent à la croissance globale du marché français des fournitures hospitalières. Lun deux est lincidence croissante des maladies chroniques, associée à une sensibilisation croissante du public aux infections nosocomiales. Le taux d'incidence élevé des maladies transmissibles, comme la grippe, est également en augmentation en France.

- Selon le rapport de mars 2022 du Centre européen de prévention et de contrôle des maladies, la France fait partie des pays du centre-ouest de la région qui ont signalé une activité de grippe saisonnière égale ou supérieure à 30% de positivité dans les soins primaires sentinelles, avec une activité de grippe saisonnière de 57%. Cette incidence élevée de maladies transmissibles en France devrait conduire à une adoption accrue des services publics et des fournitures hospitalières, stimulant ainsi la croissance du marché.

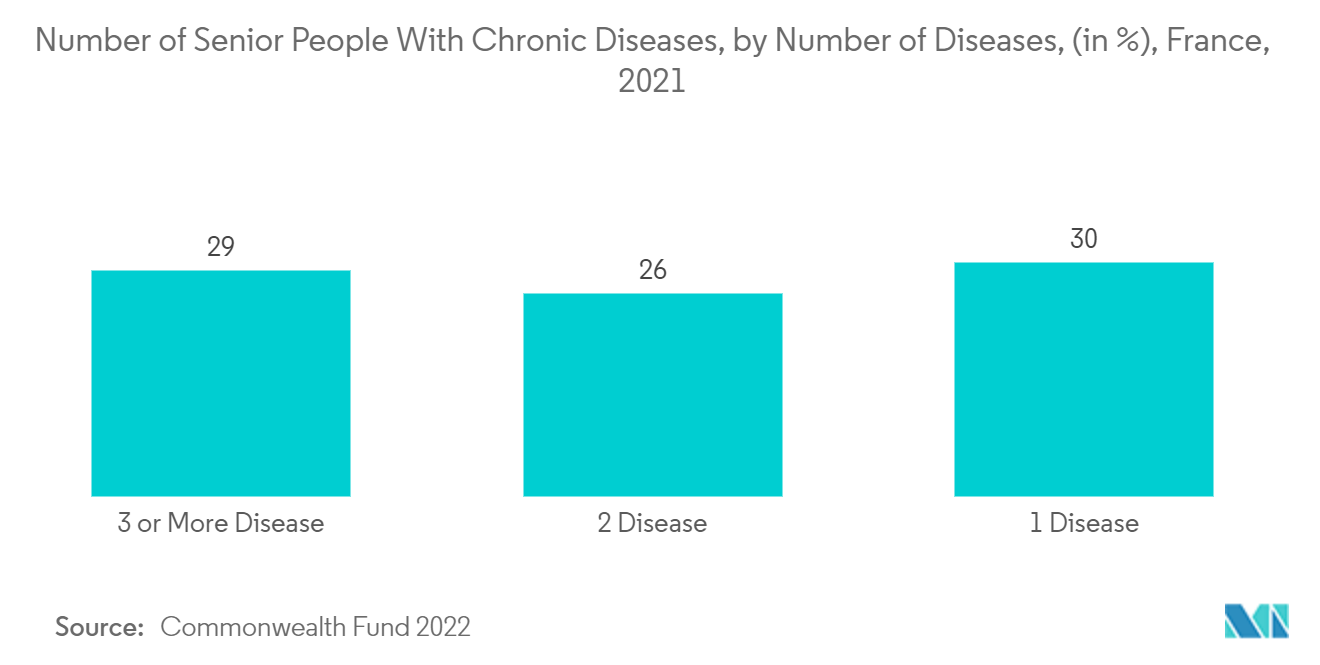

- Le vieillissement croissant de la population en France a entraîné une demande accrue d'équipements et de fournitures hospitalières, contribuant ainsi à la croissance du marché français des fournitures hospitalières. Selon World Data 2022, la population âgée de 65 ans et plus en France était de 14,2 millions en 2021, contre 13,9 millions en 2020. Par conséquent, la croissance de la population gériatrique en France est susceptible de conduire à une forte utilisation des fournitures hospitalières, car les personnes âgées sont plus sensibles aux infections et aux maladies.

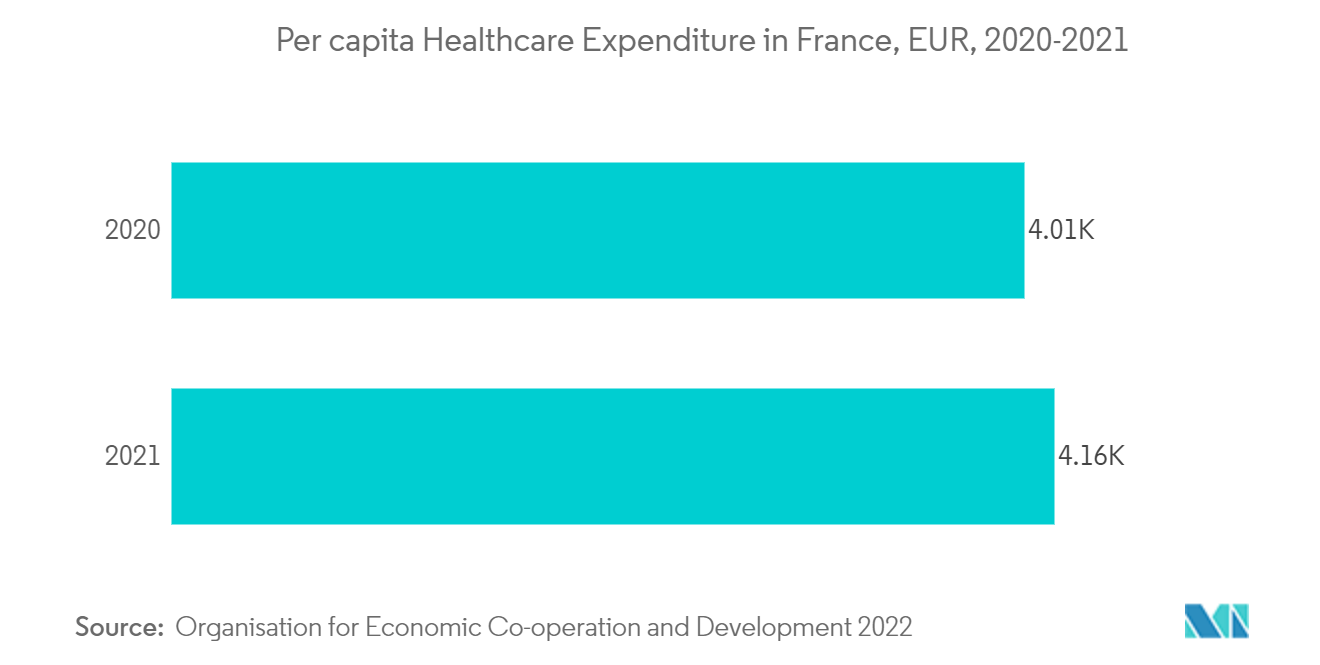

- Selon l'Institute for Health Metrics and Evaluation 2022, les dépenses publiques de santé par personne en France devraient atteindre 4 123 USD d'ici 2050. Ces dépenses de santé élevées en France devraient stimuler la demande de meilleures fournitures hospitalières et contribuer à la croissance du marché en France. les années à venir. Ainsi, la croissance des infrastructures de santé et la multiplication des initiatives gouvernementales visant à améliorer et à étendre les établissements de santé augmentent la demande de fournitures hospitalières, ce qui devrait stimuler le marché dans la région.

- Cependant, des cadres réglementaires stricts et lémergence des services de soins à domicile devraient freiner la croissance du marché.

Tendances du marché des fournitures hospitalières en France

Les fournitures hospitalières jetables détiennent la part majeure du marché étudié

- Les fournitures hospitalières jetables sont des produits conçus pour un usage unique, tels que les appareils médicaux, les consommables et les appareils jetables. Ces produits sont très demandés dans tous les hôpitaux et sont utilisés en permanence par les professionnels hospitaliers, du nettoyage aux blocs opératoires, en passant par les services administratifs.

- La prévalence croissante des infections nosocomiales devrait stimuler la demande de fournitures hospitalières jetables. Par exemple, la forte population atteinte de maladies sexuellement transmissibles en France a stimulé le besoin d'utiliser des blouses d'examen, des gants et des masques jetables, entre autres, dans les hôpitaux français, stimulant ainsi la croissance de ce segment.

- En outre, le lancement de produits innovants par des acteurs clés du marché en France devrait conduire à une adoption accrue des fournitures hospitalières jetables, stimulant ainsi la croissance de ce segment. Par exemple, l'investissement de Michelin dans la production de masques permet de produire chaque mois 3 millions de masques chirurgicaux standards de type I ou IIR à usage unique, entraînant une augmentation de l'adoption de masques chirurgicaux dans les hôpitaux.

- Dans lensemble, ladoption de fournitures hospitalières jetables ne cesse de croître en raison du souci croissant de sécurité et de propreté contre les infections nosocomiales et du maintien de lhygiène dans les hôpitaux.

Lincidence croissante des maladies chroniques devrait propulser la croissance du marché

- Le fardeau des maladies chroniques en France est en augmentation, entraînant une augmentation des hospitalisations et de la demande de fournitures médicales. Selon la Fédération Internationale du Diabète (FID), près de 3 942,9 mille personnes vivaient avec le diabète en France en 2021, et ce nombre devrait augmenter pour atteindre 4 184,9 mille d'ici 2030 et 4 225,7 mille d'ici 2045. Le fardeau croissant des maladies chroniques comme le diabète devrait augmenter les visites à lhôpital, stimulant la demande de fournitures médicales et contribuant à la croissance du marché.

- Par ailleurs, le nombre de cas et de diagnostics de cancer en France augmente également de manière significative. Selon les données de l'Observatoire mondial du cancer (Globocan) de mars 2021, le cancer colorectal représentait 22 280 (10,7 %) nouveaux cas de cancer chez les hommes et 22 280 (10,7 %) chez les femmes au cours de l'année 2020. Cette tendance devrait alimenter la demande de des dispositifs médicaux tels que des dispositifs de biopsie, des cathéters, des dispositifs dablation de tumeurs, des dispositifs endoscopiques et laparoscopiques et autres, contribuant ainsi à la croissance du marché.

- De plus, les troubles gastro-intestinaux (GI) créent un fardeau de santé important en France. Selon un article de PubMed de novembre 2022, les troubles du comportement alimentaire constituent un problème de santé publique en France en raison de leur prévalence croissante et des comorbidités associées. L'étude a également révélé un risque élevé de syndrome du côlon irritable (SCI) chez tous les patients souffrant de troubles de l'alimentation. Ces maladies gastro-intestinales stimulent la demande de procédures endoscopiques gastro-intestinales et de dispositifs utilisés pour ces procédures, contribuant ainsi à la croissance du marché.

Aperçu du marché des fournitures hospitalières en France

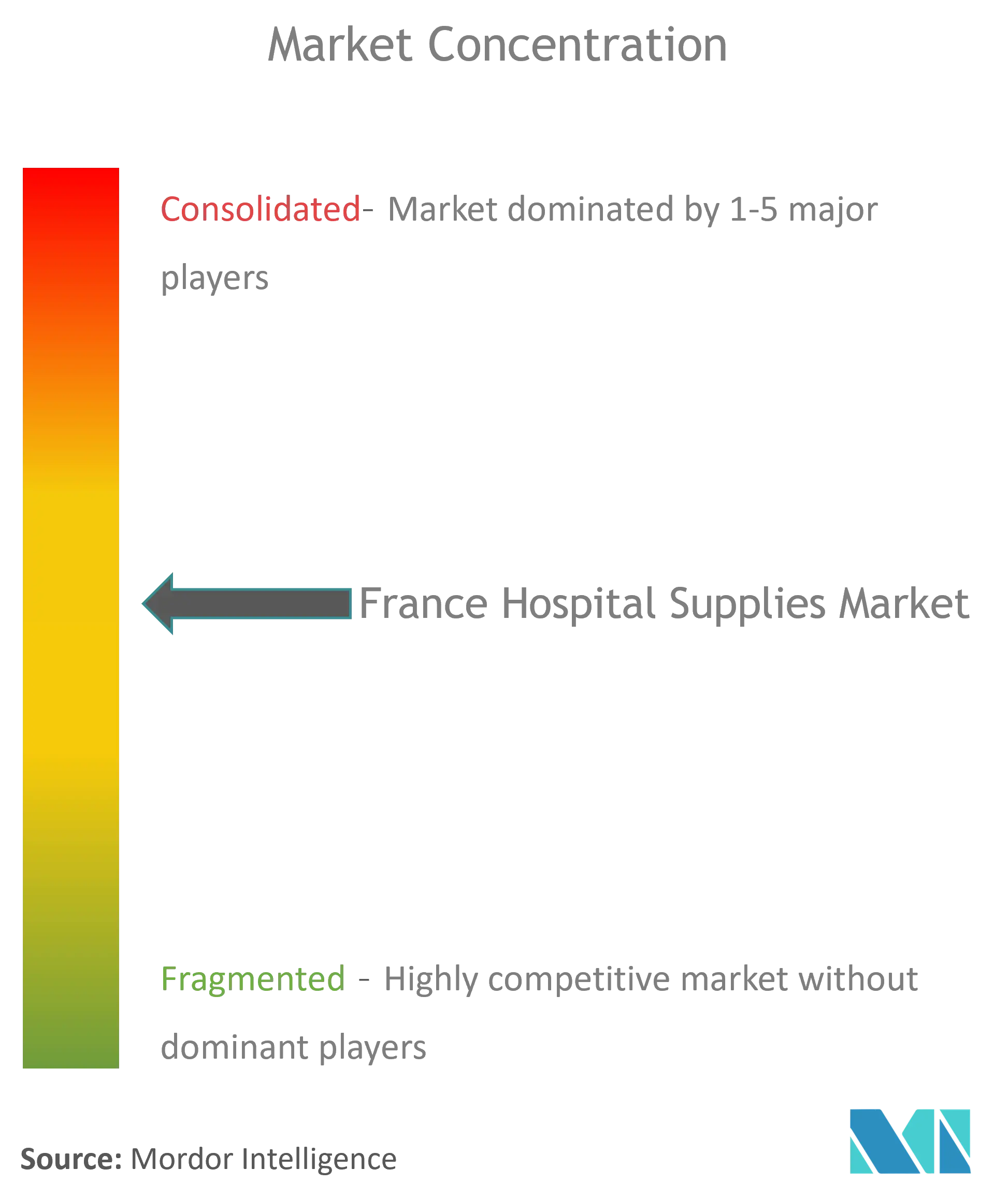

Le marché des fournitures hospitalières en France est très compétitif, et l'innovation et les investissements croissants de diverses organisations publiques et privées devraient intensifier la rivalité entre les acteurs industriels de la région. Afin d'être reconnus sur le marché, les principaux acteurs collaborent avec d'autres pour développer et promouvoir leurs produits. Parmi les principaux acteurs du marché figurent Boston Scientific Corporation, B Braun Melsungen AG, 3M Healthcare, Cardinal Health Inc. et Medtronic PLC, entre autres.

Leaders du marché des fournitures hospitalières en France

Boston Scientific Corporation

3M

Cardinal Health

Medtronic

B. Braun Melsungen AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des fournitures hospitalières en France

- Mai 2022 Germitec SA a levé 11 millions d'euros (12,87 millions de dollars) pour financer la mise à l'échelle commerciale de son système de désinfection de sondes à ultrasons alors qu'elle se prépare à demander l'approbation de la Food and Drugs Administration. Ce financement aidera l'entreprise à étendre ses opérations et à commercialiser sa technologie innovante, ce qui pourrait améliorer considérablement la sécurité des patients dans les établissements de santé.

- Janvier 2022 Resilience, une entreprise française de technologie de la santé, a levé 40 millions d'euros (46,8 millions de dollars) en financement de série A pour accélérer le déploiement de ses dispositifs médicaux CE Classe IIa dans les établissements de santé et améliorer son application avec de nouvelles fonctionnalités dédiées au bien-être des patients. être. Ce financement aidera Resilience à développer ses activités et à développer de nouvelles solutions qui améliorent les résultats pour les patients et la qualité des soins dans les établissements de soins de santé.

Segmentation de lindustrie des fournitures hospitalières en France

Conformément à la portée du rapport, les fournitures hospitalières comprennent tous les produits d'utilité médicale qui servent à la fois le patient et le professionnel de la santé avec l'infrastructure hospitalière et améliorent le réseau et le transport entre les hôpitaux. Ceux-ci comprennent léquipement hospitalier, laide aux patients, léquipement de mobilité et les fournitures hospitalières jetables de stérilisation.

Le marché français des fournitures hospitalières est segmenté par produit (appareils dexamen des patients, équipements de salle dopération, aides à la mobilité et matériel de transport, matériel de stérilisation et de désinfection, fournitures hospitalières jetables, seringues et aiguilles et autres produits).

Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Appareils d'examen des patients |

| Équipement de salle d'opération |

| Aides à la mobilité et équipement de transport |

| Équipement de stérilisation et de désinfection |

| Fournitures hospitalières jetables |

| Seringues et aiguilles |

| Autres produits |

| Par produit | Appareils d'examen des patients |

| Équipement de salle d'opération | |

| Aides à la mobilité et équipement de transport | |

| Équipement de stérilisation et de désinfection | |

| Fournitures hospitalières jetables | |

| Seringues et aiguilles | |

| Autres produits |

FAQ sur les études de marché sur les fournitures hospitalières en France

Quelle est la taille actuelle du marché des fournitures hospitalières en France ?

Le marché français des fournitures hospitalières devrait enregistrer un TCAC de 6,30 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché français des fournitures hospitalières ?

Boston Scientific Corporation, 3M, Cardinal Health, Medtronic, B. Braun Melsungen AG sont les principales sociétés opérant sur le marché français des fournitures hospitalières.

Quelles années couvre ce marché français des fournitures hospitalières ?

Le rapport couvre la taille historique du marché des fournitures hospitalières en France pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des fournitures hospitalières en France pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des fournitures hospitalières en France

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des fournitures hospitalières en France 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des fournitures hospitalières en France comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.