Taille et part du marché des dispositifs de diabète en France

Analyse du marché des dispositifs de diabète en France par Mordor Intelligence

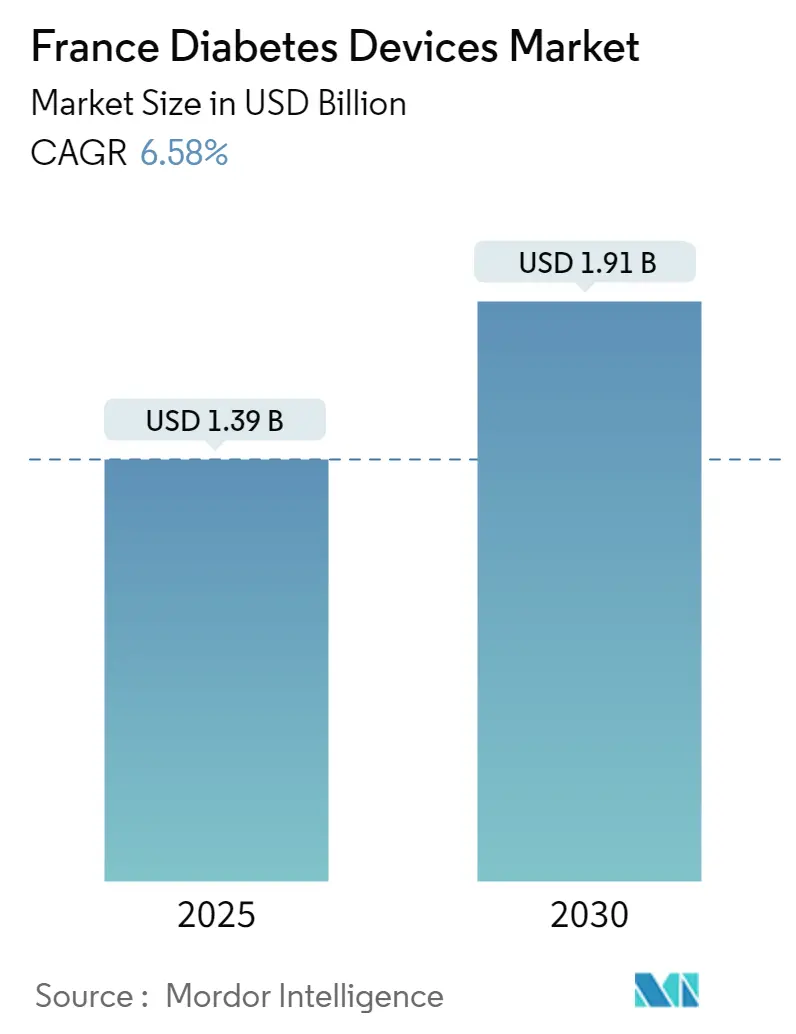

Le marché des dispositifs de diabète en France un atteint 1,39 milliard USD en 2025 et devrait atteindre 1,91 milliard USD d'ici 2030, équivalant à un TCAC de 6,58 % et indiquant une expansion stable à un chiffre moyen au cours des cinq prochaines années. Cette dynamique reflète la décision mondiale pionnière de la France de rembourser la surveillance continue du glucose (SGC) pour tous les utilisateurs d'insuline, y compris les 100 000 personnes atteintes de diabète de type 2 qui ont bénéficié de la couverture pour Dexcom ONE à la mi-2024. Le remboursement supprime les barrières de coût, de sorte que les hôpitaux, les centres spécialisés en diabète et les médecins généralistes prescrivent les capteurs plus tôt dans le parcours de soins. Les subventions publiques-privées via France 2030 et le projet important d'intérêt européen commun (PIIEC) pour la santé renforcent la capacité semiconductrice nationale, réduisant la dépendance aux capteurs étrangers et stabilisant les chaînes d'approvisionnement. Pendant ce temps, la plateforme ' Mon Espace Santé ' intègre les données de glucose en temps réel avec les dossiers de santé électroniques, rationalisant la téléconsultation, qui un été multipliée par six chez les médecins généralistes entre 2022 et 2024. Ensemble, le remboursement, le financement étatique et la connectivité numérique donnent au marché des dispositifs de diabète en France une fondation de croissance structurelle qui reste résiliente aux fluctuations macro-économiques.

Principaux points du rapport

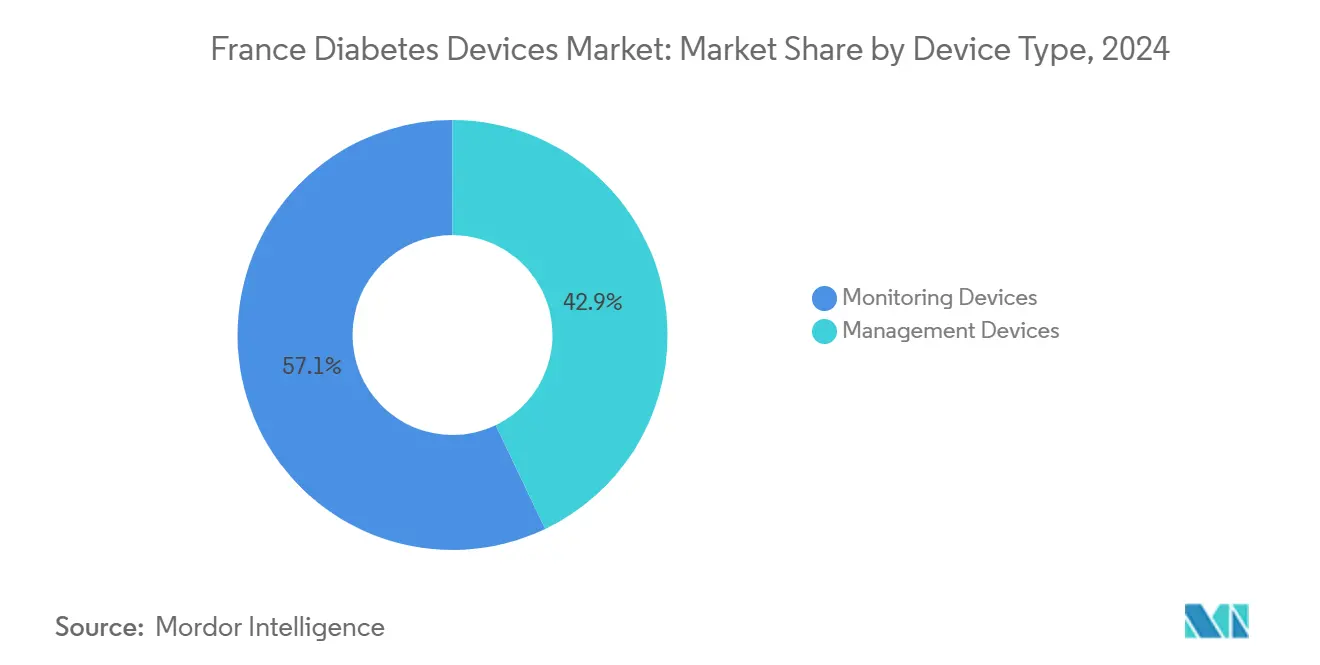

Par type de dispositif, les dispositifs de surveillance ont capturé 57,13 % de la part du marché des dispositifs de diabète en France en 2025 ; les dispositifs de gestion devraient progresser avec un TCAC de 3,10 % jusqu'en 2030.

Par utilisateur final, les hôpitaux et cliniques détenaient 48,27 % de part de revenus en 2025, tandis que les environnements de soins à domicile devraient croître avec un TCAC de 3,00 % jusqu'en 2030.

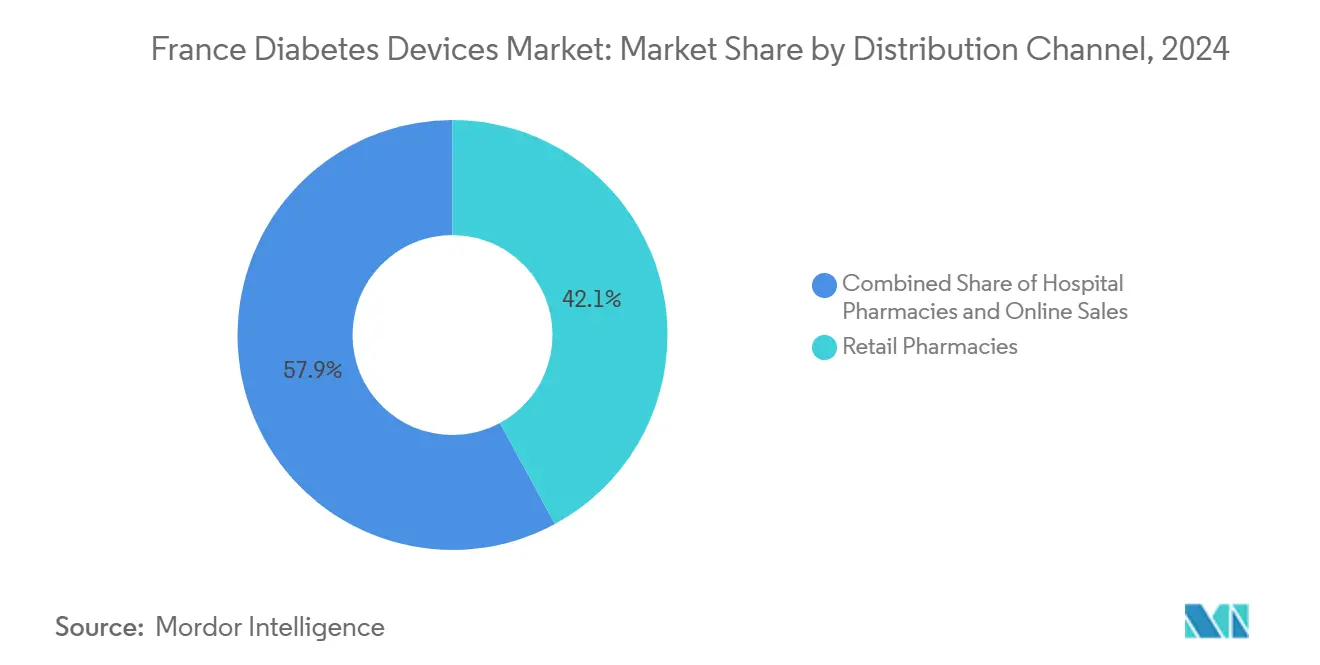

Par canal de distribution, les pharmacies de détail représentaient 42,15 % de la taille du marché des dispositifs de diabète en France en 2025 ; les ventes en ligne progresseront le plus rapidement avec un TCAC de 2,90 % jusqu'en 2030.

Tendances et perspectives du marché des dispositifs de diabète en France

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante du diabète et vieillissement de la population | +2.1 % | Nationale ; la plus forte dans les zones métropolitaines | Long terme (≥ 4 ans) |

| Soins à domicile centrés sur le patient et télésurveillance ' Mon Espace Santé ' | +1.8 % | Nationale ; adoption précoce dans les grandes villes | Moyen terme (2-4 ans) |

| Extension nationale du remboursement (inscriptions LPPR) | +2.0 % | Nationale ; uniforme dans toutes les régions | Court terme (≤ 2 ans) |

| Améliorations technologiques continues (SGC calibrée en usine, dosage IA) | +1.3 % | Nationale ; portée par les pôles d'innovation | Moyen terme (2-4 ans) |

| Financement gouvernemental et UE (France 2030, PIIEC Santé) pour la R&D locale | +1.5 % | Nationale ; clusters de Grenoble et Toulouse | Moyen terme (2-4 ans) |

| Solutions de boucle fermée hybride et pompes patch | +1.0 % | Nationale ; centres spécialisés en premier | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante du diabète et vieillissement de la population

Environ 3,5 millions de citoyens français vivent avec le diabète, en hausse par rapport aux niveaux de 2024, et la prévalence chez les hommes varie déjà de 3 à 5 %. L'incidence du diabète de type 1 chez les enfants un presque triplé entre les périodes 1994-2003 et 2013-2022. Le nombre de cas plus élevé, l'espérance de vie plus longue et les comorbidités plus complexes stimulent la demande durable pour la SGC, les pompes patch et les soins basés sur les données. Alors que les seniors adoptent les smartphones, les applications SGC s'étendent aux tranches d'âge plus âgées, élargissant les pools de revenus sur le marché des dispositifs de diabète en France.

Transition centrée sur le patient vers les soins à domicile et la télésurveillance

Le portail géré par l'État ' Mon Espace Santé ' permet aux patients de transmettre directement les données SGC aux médecins, permettant des ajustements de dose virtuels et réduisant les charges de déplacement. Les téléconsultations ont été multipliées par six depuis le COVID-19, et les prescripteurs à distance peuvent maintenant facturer les suivis numériques sous les règles de remboursement de juillet 2023. Les pharmaciens, infirmières et diététiciens reçoivent des tableaux de bord en temps réel, créant un continuum multidisciplinaire qui améliore l'observance et réduit les admissions aiguës. Ces changements stimulent les cycles de commande SGC soutenus, particulièrement dans les régions éloignées avec moins d'endocrinologues.

Le financement gouvernemental et UE renforce l'approvisionnement local

France 2030 alloue 7,5 milliards EUR (8,1 milliards USD) à l'innovation santé, y compris les lignes de fabrication de capteurs à l'échelle des plaquettes en Auvergne-Rhône-Alpes ; les subventions PIIEC correspondantes couvrent l'amortissement des équipements et la R&D en cybersécurité [1]OCDE, ' Évaluation des dispositifs médicaux numériques ', oecd.org. Les start-ups bénéficient d'un soutien technique et de contrats pilotes accélérés. Le processus PECAN de procédure accélérée, lancé en mars 2024, permet aux applications qualifiées d'éviter les essais cliniques complets une fois que le bénéfice préliminaire est évident. Des cycles d'approbation plus rapides anticipent les revenus pour les capuchons de stylos connectés et les algorithmes d'aide à la décision au sein du marché des dispositifs de diabète en France.

Innovation des boucles fermées hybrides et pompes patch

Une étude multicentrique de 2024 un rapporté 76 % de temps dans la cible sous boucle fermée contre 61 % pour la thérapie pompe + SGC, reflétant une stabilité glycémique supérieure [2]Anne-Laure Borel, ' Thérapie insulinique en boucle fermée pour les personnes atteintes de diabète de type 2 ', diabetesjournals.org. Les documents de position nationaux soutiennent maintenant l'AID dans les cohortes pédiatriques et adultes, élargissant l'éligibilité des dispositifs et réduisant la fréquence des piqûres au doigt. Omnipod 5, maintenant en évaluation dans RADIANT, permet un dosage automatisé sans aiguille et pourrait débloquer des mises à niveau directes depuis les injections multiples quotidiennes. La convergence de l'écosystème pousse le marché des dispositifs de diabète en France vers des solutions groupées capteur-pompe-logiciel

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Plafonds de prix CEPS stricts et processus d'appel d'offres comprimant les marges des fabricants et décourageant les nouveaux entrants | -0.7% | Nationale, affectant tous les segments de marché | Moyen terme (2-4 ans) |

| Conformité complexe EU-MDR et mandats de cybersécurité ANSM prolongeant les délais de certification et augmentant les coûts réglementaires | -0.5% | Nationale, avec implications à l'échelle UE | Court terme (≤ 2 ans) |

| Pénurie d'infirmières spécialisées en diabète | -0.3% | Nationale, plus sévère dans les zones rurales | Moyen terme (2-4 ans) |

| Thérapie GLP-1 réduisant la fréquence SMBG | -0.2% | Nationale, affectant principalement les centres urbains | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les plafonds de prix CEPS stricts compriment les marges

Le Comité économique des produits de santé impose une tarification liée aux scores de bénéfice clinique, limitant les suppléments de prix même pour les dispositifs révolutionnaires. Les hôpitaux doivent organiser des appels d'offres concurrentiels qui privilégient le prix sur les fonctionnalités, pressant les fournisseurs. Les fabricants réagissent en passant aux modèles d'abonnement où l'analytique et le coaching apportent une valeur supplémentaire, mais la marge de manœuvre reste mince sur le marché des dispositifs de diabète en France.

La complexité réglementaire prolonge la certification

Les règles EU-MDR exigent des dossiers cliniques et de cybersécurité détaillés ; les organismes notifiés ont signalé des retards de certification dus aux arriérés d'une moyenne de 13 mois en 2024 [3]CORE-MD, ' Rapport sur les certificats d'organismes notifiés ', core-md.eu. Les entreprises encourent des coûts supplémentaires pour les tests de pénétration et les audits de chiffrement. Les petites start-ups externalisent souvent la conformité, augmentant les besoins en capital initial et ralentissant potentiellement leur entrée sur le marché des dispositifs de diabète en France.

Analyse segmentaire

Par type de dispositif : Les dispositifs de surveillance dominent avec la transition vers les données en temps réel

Les dispositifs de surveillance ont généré 57,13 % des revenus en 2025, soulignant le rôle central des données sur le marché des dispositifs de diabète en France. La SGC dépasse l'autosurveillance glycémique (ASG) alors que le remboursement s'élargit ; la couverture Dexcom ONE seule un ajouté 0,1 million d'utilisateurs de type 2. La taille du marché des dispositifs de diabète en France pour les dispositifs de surveillance s'élevait à 0,79 milliard USD en 2025 et devrait dépasser 1,10 milliard USD d'ici 2030, impliquant un TCAC d'unités de capteurs supérieur au marché total en raison de la baisse des prix de vente moyens. Les capteurs Libre 3 calibrés en usine d'Abbott offrent un port de 14 jours sans confirmation par piqûre au doigt, soutenant des cycles de remplacement rapides. La capacité de fabrication domestique sous France 2030 pourrait réduire les coûts de nomenclature d'ici 2027 et aider les nouveaux entrants à attaquer les segments sensibles au prix.

Les dispositifs de gestion-stylos, pompes et systèmes en boucle fermée-croissent de 3,10 % annuellement à partir d'une base plus petite. Les directives mises à jour de 2024 étendent l'AID à de nouvelles cohortes, améliorant la confiance des utilisateurs. La taille du marché des dispositifs de diabète en France pour les dispositifs de gestion un atteint 0,60 milliard USD en 2025 et pourrait toucher 0,81 milliard USD d'ici 2030. Les essais comme RADIANT évaluent les sauts directs des injections à l'automatisation complète, ouvrant potentiellement un pipeline de 450 000 adultes naïfs de pompe. Alors que les capteurs et pompes se regroupent, le verrouillage de l'écosystème s'intensifie, incitant les développeurs d'applications tierces à rechercher des normes Bluetooth interopérables pour protéger le choix des utilisateurs sur le marché des dispositifs de diabète en France.

Par utilisateur final : Les environnements de soins à domicile gagnent en momentum

Les hôpitaux et cliniques contrôlaient 48,27 % des revenus en 2025, reflétant la concentration de l'expertise spécialisée et la surveillance glycémique péri-opératoire. L'initiation en boucle fermée pendant les séjours hospitaliers maintient les taux d'attachement des pompes, tandis que les canaux d'approvisionnement CEPS favorisent les achats en gros. Pourtant, les pénuries de personnel, particulièrement en dehors des centres métropolitains, poussent les établissements à décharger les patients stables plus tôt, stimulant indirectement l'adoption de la surveillance à distance sur le marché des dispositifs de diabète en France.

Les environnements de soins à domicile enregistrent la croissance la plus rapide à 3,00 % de TCAC jusqu'en 2030. Le remboursement introduit en juillet 2023 permet aux médecins de facturer les examens de glucose à distance via le programme PPDP. Les seniors équipés de tablettes reçoivent un coaching des réseaux régionaux d'infirmières spécialisées en diabète, réduisant les coûts de déplacement. La part du marché des dispositifs de diabète en France pour les environnements domestiques est prête à dépasser 30 % d'ici 2029 alors que la pénétration du haut débit s'élargit. Les pharmacies et centres de chirurgie ambulatoire ajoutent des volumes secondaires : les pharmacies gèrent les lancettes et glucomètres bas de gamme, tandis que les centres de chirurgie de jour offrent des insertions de capteurs et des démarrages de pompes, créant des opportunités de vente croisée pour les fournisseurs multinationaux axés sur le marché des dispositifs de diabète en France.

Par canal de distribution : Le commerce numérique perturbe les réseaux traditionnels

Les pharmacies de détail ont réservé 42,15 % du chiffre d'affaires en 2025, soutenues par la portée nationale et le conseil sur les maladies chroniques. Les programmes de fidélité capturent les commandes répétées de bandelettes, mais la fréquentation s'érode alors que les utilisateurs sensibles au prix migrent en ligne. Les pharmaciens répondent avec des modèles click-and-collect, intégrant des vitrines e-commerce qui reflètent les remises web et préservent l'interaction professionnelle sur le marché des dispositifs de diabète en France.

Les ventes en ligne progressent de 2,90 % annuellement alors que les liens d'e-prescription à l'intérieur de ' Mon Espace Santé ' pré-remplissent automatiquement les dispositifs approuvés. Le portail direct-au-consommateur d'Embecta regroupe les aiguilles de stylos et lancettes avec livraison gratuite le lendemain, attirant les utilisateurs de moins de 35 ans. Le paiement mobile réduit les frictions, et les remises d'abonnement augmentent la prévisibilité des recommandes. Les pharmacies hospitalières maintiennent une demande stable pour les capteurs implantables et les consommables d'usage hospitalier couverts par les tarifs de groupe homogène de diagnostic (GHD). Alors que l'adoption AID augmente, les pharmaciens hospitaliers prennent des contrats de service, renforçant l'influence institutionnelle sur le marché des dispositifs de diabète en France.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Les pôles urbains ancrent l'innovation. Paris, Lyon et Marseille abritent la moitié des centres de diabète certifiés de France, offrant un accès précoce aux Libre 3, Dexcom G7 et boucles hybrides. Les données téléchargées sur ' Mon Espace Santé ' depuis ces villes informent les tableaux de bord politiques nationaux qui comparent les résultats d'A1c régionaux. La taille du marché des dispositifs de diabète en France pour l'Île-de-France seule un dépassé 0,29 milliard USD en 2025 alors que les assureurs privés co-paient les dispositifs avancés. Grenoble et Toulouse tirent parti des clusters de microélectronique pour attirer les fabs de capteurs, transformant la région Auvergne-Rhône-Alpes en base d'exportation med-tech et élargissant les écosystèmes de fournisseurs locaux.

Les départements ruraux confrontent l'effet ' désert médical ', avec moins de diabétologues par habitant. Le volume de téléconsultation un été multiplié par six entre 2022 et 2024, comblant ces lacunes. Les expéditions de SGC vers l'Occitanie rurale ont grimpé de 19 % d'une année sur l'autre en 2024 après le remboursement Dexcom ONE, réduisant les disparités d'accès. Les pharmacies agissent comme des centres communautaires où les infirmières insèrent des capteurs et enseignent les bases AID, soutenant la littératie et la rétention des dispositifs au sein du marché des dispositifs de diabète en France.

Les territoires d'outre-mer révèlent des dynamiques uniques. La population Parikweneh de Guyane française enregistre une prévalence de diabète significativement plus élevée liée aux transitions alimentaires. Des vidéos de formation en créole adaptées intégrées dans les plateformes LibreView améliorent l'engagement. Les retards de transport entravaient autrefois la livraison de capteurs, mais les pilotes de drones financés sous France 2030 transportent maintenant les packs SGC vers les cliniques amazoniennes, élargissant le périmètre du marché des dispositifs de diabète en France. La Réunion et la Martinique adoptent une logistique similaire, alimentant une croissance stable à deux chiffres des capteurs sur une petite base.

Paysage concurrentiel

Le marché des dispositifs de diabète en France mélange des titans mondiaux et des entrants locaux agiles. Abbott, Dexcom et Medtronic mènent les ventes unitaires, contrôlant conjointement environ 60 % des revenus de 2025. Le pacte de partage de données d'août 2024 de Medtronic avec Abbott joint les capteurs Libre aux pompes MiniMed, unifiant les tableaux de bord patients et les portails cliniciens. Dexcom se différencie via les capteurs G7 de 10 jours qui se réchauffent en 30 minutes et s'apparient automatiquement aux smartphones, tandis qu'Abbott contre avec un réchauffage de 1 heure Libre 3 à prix catalogue plus bas, maintenant la tension concurrentielle qui profite aux payeurs.

Les innovateurs domestiques capitalisent sur les subventions France 2030. Sensorion basé à Grenoble développe des membranes de nitrure de silicium étendant la vie des capteurs à 21 jours, ciblant le marquage CE d'ici 2026. La start-up parisienne GlucoSurf intègre des alertes haptiques pour les utilisateurs malvoyants, pilotant des dispositifs sous la procédure accélérée PECAN avant le déploiement national. Ces entreprises licencient souvent des brevets aux majors, gagnant l'accès aux canaux tout en injectant de la diversité dans le marché des dispositifs de diabète en France.

Les investissements manufacturiers stratégiques amplifient la présence locale. Novo Nordisk un étendu une usine de cartouches Penfill à Chartres en 2024 pour servir la demande européenne. Embecta externalise le moulage de canules à un fabricant sous contrat basé à Dijon qui un récemment installé des salles blanches conformes EU-MDR, réduisant les délais de livraison pour les livraisons européennes. La différenciation concurrentielle passe du matériel seul aux couches de service : coaching à distance, analyses prédictives d'A1c et intégration transparente ' Mon Espace Santé '. Les agonistes des récepteurs GLP-1 remodèlent l'usage des dispositifs, mais la SGC améliore l'efficacité de titration ; une étude de 2024 un montré des baisses d'A1c de 0,5 point de pourcentage quand la thérapie GLP-1 était associée à la SGC. Les fabricants positionnent donc les capteurs comme des compagnons agnostiques de médicaments, maintenant la pertinence au sein du marché des dispositifs de diabète en France.

Leaders de l'industrie des dispositifs de diabète en France

Dexcom

Abbott

Roche

Novo Nordisk

Medtronic

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Glucotrack un rejoint le consortium FORGETDIABETES pour co-développer un pancréen tant que bionique.

- Janvier 2025 : Glooko un reçu le remboursement français pour la surveillance du diabète gestationnel à distance, élargissant la couverture de santé numérique.

- Novembre 2023 : Novo Nordisk un annoncé une expansion d'usine française pour répondre à la demande européenne croissante de dispositifs d'insuline.

- Septembre 2023 : Dexcom ONE SGC en temps réel est devenu disponible à l'échelle nationale, étendant l'accès à 500 000 utilisateurs supplémentaires.

Portée du rapport sur le marché des dispositifs de diabète en France

Des dispositifs plus conviviaux et discrets sont disponibles, des pompes à insuline améliorées aux moniteurs de glucose en continu (SGC) et glucomètres. Le marché des dispositifs de diabète en France comprend les dispositifs de gestion des composants et les dispositifs de surveillance. Le rapport offre la valeur (en USD) et le volume (en unités) pour les segments ci-dessus.

| Dispositifs de surveillance | Dispositifs d'autosurveillance glycémique | Glucomètres (intelligents/basiques) |

| Bandelettes de test | ||

| Lancettes | ||

| Surveillance continue du glucose | Capteurs | |

| Transmetteurs et récepteurs | ||

| Durables (transmetteurs, pièces réutilisables) | ||

| Dispositifs de gestion | Dispositifs d'administration d'insuline | Pompes à insuline |

| Réservoir de pompe à insuline | ||

| Sets de perfusion | ||

| Stylos à insuline | ||

| Cartouches d'insuline | ||

| Hôpitaux et cliniques |

| Environnements de soins à domicile |

| Centres spécialisés en diabète |

| Centres de chirurgie ambulatoire |

| Pharmacies et points de vente au détail |

| Pharmacies hospitalières |

| Pharmacies de détail |

| Ventes en ligne |

| Par type de dispositif | Dispositifs de surveillance | Dispositifs d'autosurveillance glycémique | Glucomètres (intelligents/basiques) |

| Bandelettes de test | |||

| Lancettes | |||

| Surveillance continue du glucose | Capteurs | ||

| Transmetteurs et récepteurs | |||

| Durables (transmetteurs, pièces réutilisables) | |||

| Dispositifs de gestion | Dispositifs d'administration d'insuline | Pompes à insuline | |

| Réservoir de pompe à insuline | |||

| Sets de perfusion | |||

| Stylos à insuline | |||

| Cartouches d'insuline | |||

| Par utilisateur final | Hôpitaux et cliniques | ||

| Environnements de soins à domicile | |||

| Centres spécialisés en diabète | |||

| Centres de chirurgie ambulatoire | |||

| Pharmacies et points de vente au détail | |||

| Par canal de distribution | Pharmacies hospitalières | ||

| Pharmacies de détail | |||

| Ventes en ligne | |||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des dispositifs de diabète en France ?

La taille du marché des dispositifs de diabète en France devrait atteindre 1,39 milliard USD en 2025 et croître avec un TCAC de 6,58 % pour atteindre 1,91 milliard USD d'ici 2030.

Comment les plafonds de prix CEPS affectent-ils les fabricants ?

Le CEPS négocie des plafonds de prix stricts basés sur le bénéfice clinique, comprimant les marges et poussant les entreprises à ajouter des couches de service ou des modèles d'abonnement pour préserver la valeur.

Qui sont les acteurs clés du marché des dispositifs de diabète en France ?

Dexcom, Abbott, Roche, Novo Nordisk et Medtronic sont les principales entreprises opérant sur le marché des dispositifs de diabète en France.

Quel type de dispositif mène le marché des dispositifs de diabète en France ?

Les dispositifs de surveillance, principalement les systèmes SGC, mènent avec 57,13 % de part de marché en 2025 en raison du remboursement national et de la préférence des cliniciens pour les données continues.

Dernière mise à jour de la page le: