Taille et part du marché européen de la Localisation de véhicules

Analyse du marché européen de la Localisation de véhicules par Mordor Intelligence

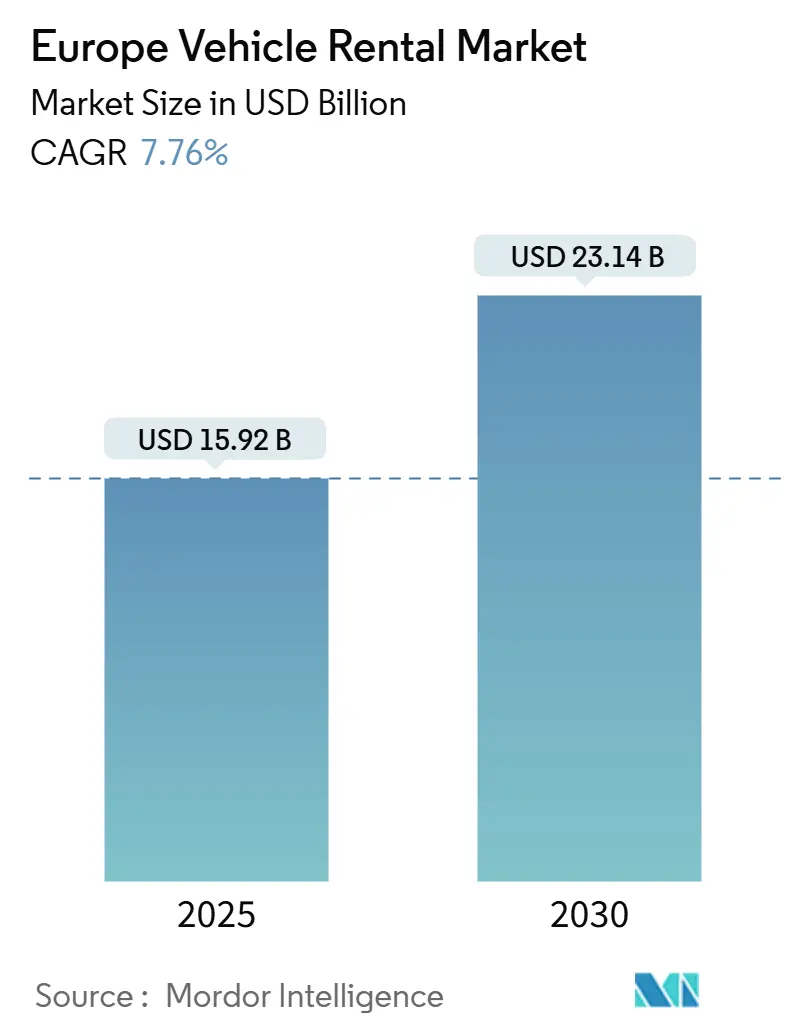

Le marché européen de la Localisation de véhicules un généré 15,92 milliards USD en 2025 et est en passe d'atteindre 23,14 milliards USD d'ici 2030, s'étendant à un TCAC de 7,76 %. La croissance du marché est soutenue par un passage rapide aux canaux de réservation numériques, la prolifération des offres d'abonnement et l'électrification accélérée des flottes de Localisation. Les opérateurs investissent dans des plateformes mobiles centrées sur l'utilisateur qui regroupent la tarification dynamique, les avantages de fidélité et les ventes auxiliaires, augmentant ainsi les valeurs de transaction moyennes. L'électrification passe du pilote à l'échelle alors que les objectifs Fit-for-55 de l'UE approchent, même si l'infrastructure de recharge et les risques de valeur résiduelle restent importants. Un rebond du tourisme méditerranéen un resserré l'approvisionnement en véhicules en haute saison, tandis que les politiques de durabilité des entreprises orientent la demande vers des forfaits à faible émission de carbone.

Points clés du rapport

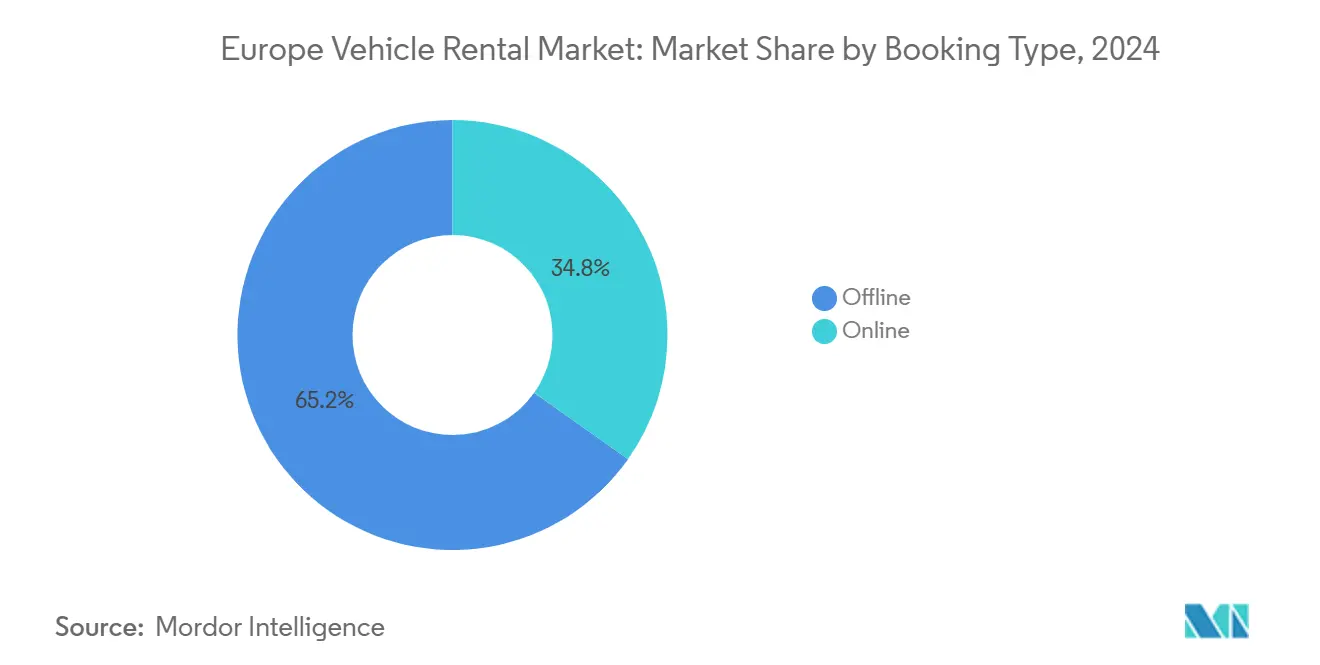

- Par type de réservation, les canaux hors ligne détenaient 65,20 % de la part du marché européen de la Localisation de véhicules en 2024, tandis que les canaux en ligne devraient croître à un TCAC de 11,20 % jusqu'en 2030.

- Par canal de Localisation, les sites d'unéroport menaient avec 55,10 % de part de la taille du marché européen de la Localisation de véhicules en 2024 ; les emplacements hors unéroport devraient croître à un TCAC de 7,50 % jusqu'en 2030.

- Par durée de Localisation, les contrats à court terme ont capturé 70,25 % de la taille du marché européen de la Localisation de véhicules en 2024, tandis que les accords de durée d'abonnement progressent à un TCAC de 38,55 % entre 2025-2030.

- Par application, les voyages de loisirs ont représenté 60,15 % de la part du marché européen de la Localisation de véhicules en 2024 et les affaires/entreprises s'étendent à un TCAC de 8,10 % jusqu'en 2030.

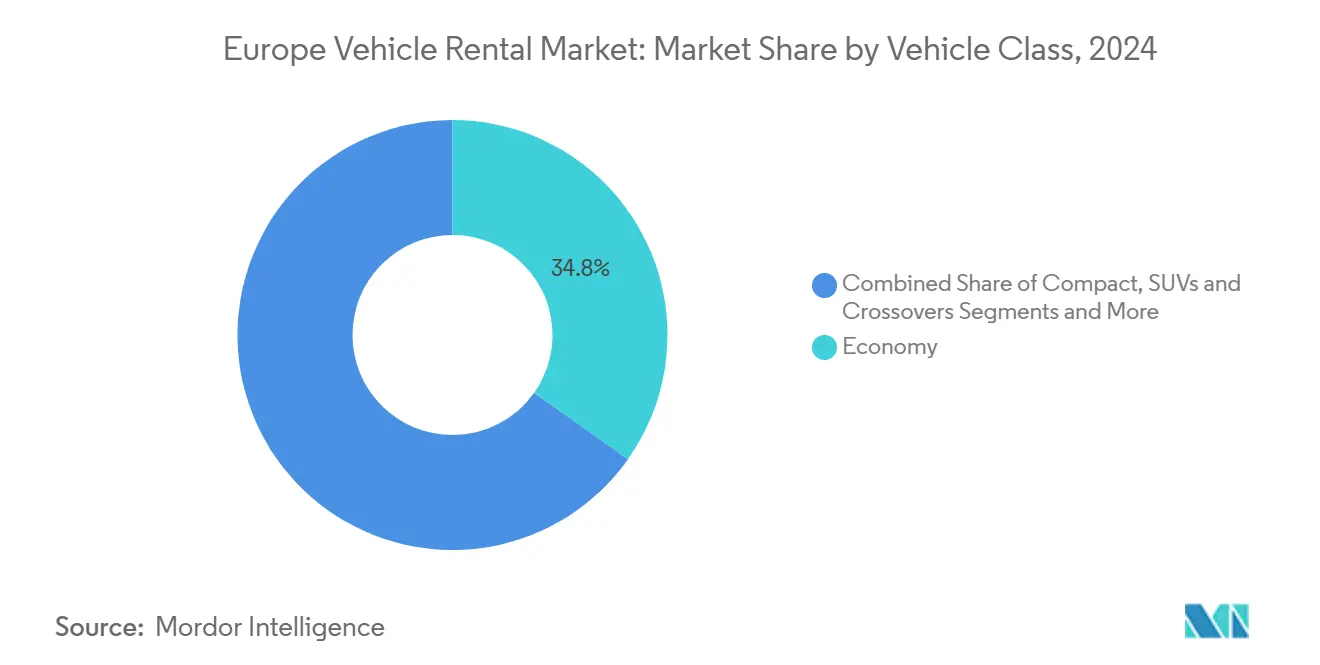

- Par classe de véhicule, les modèles économiques détenaient 34,80 % de la part du marché européen de la Localisation de véhicules en 2024 ; les SUV et crossovers croissent à un TCAC de 9,60 % jusqu'en 2030.

- Par groupe motopropulseur, les véhicules thermiques dominaient avec 88,20 % de part de la taille du marché européen de la Localisation de véhicules en 2024, tandis que les flottes de véhicules électriques à batterie augmentent à un TCAC de 32,30 % jusqu'en 2030.

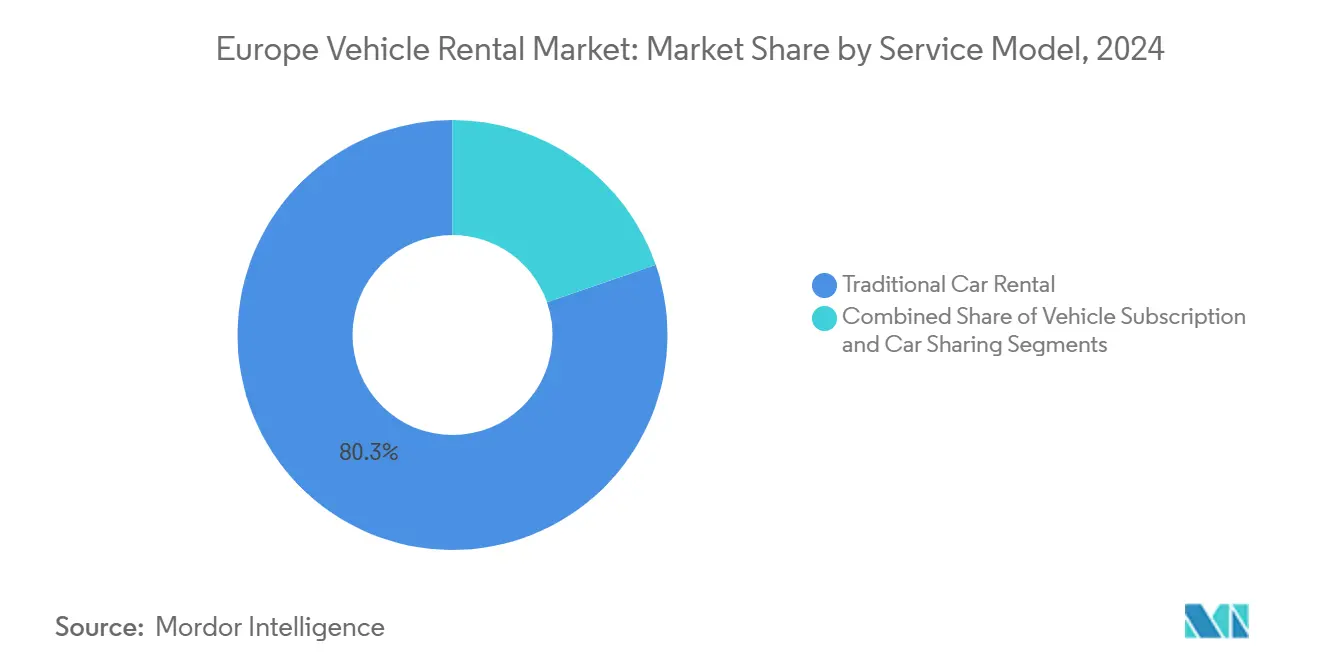

- Par modèle de service, la Localisation quotidienne traditionnelle contrôlait 80,30 % de la part du marché européen de la Localisation de véhicules en 2024 ; les abonnements de véhicules enregistrent le TCAC le plus rapide de 38,10 %.

- Par utilisateur final, les clients en libre-service ont généré 85,15 % des revenus en 2024, tandis que les contrats d'externalisation d'entreprise devraient afficher un TCAC de 10,40 %.

- Par pays, l'Allemagne représente 25,55 % de part de marché, tandis que l'Espagne un mené la croissance à un TCAC de 9,20 % pour 2025-2030.

Tendances et insights du marché européen de la Localisation de véhicules

Analyse d'impact des facteurs

| Facteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Poussée des voyageurs natifs du numérique | +2.1% | Europe de l'Ouest (Royaume-Uni, France, Allemagne, Benelux) | Court terme (≤ 2 ans) |

| Mandats Fit-for-55 de l'UE | +1.8% | États membres de l'UE, avec l'impact le plus fort en Allemagne, France, Pays-Bas, pays nordiques | Moyen terme (2-4 ans) |

| Montée des modèles basés sur l'abonnement | +1.5% | Grandes zones métropolitaines à travers l'Europe, menées par Londres, Paris, Berlin, Amsterdam | Moyen terme (2-4 ans) |

| Expansion rapide de l'infrastructure de recharge VE | +1.2% | Pan-européenne, avec déploiement accéléré en Allemagne, Pays-Bas, France, pays nordiques | Moyen terme (2-4 ans) |

| Rebond du tourisme méditerranéen | +1.0% | Espagne, Italie, Grèce, Sud de la France | Court terme (≤ 2 ans) |

| Programmes de durabilité d'entreprise | +0.9% | Pan-européenne, avec concentration en Europe du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Poussée des voyageurs natifs du numérique stimulant les réservations en ligne

Les transactions en ligne croissent à un rythme annuel de 11,2 %, remodelant le marché européen de la Localisation de véhicules grâce à la tarification dynamique et aux parcours mobiles sans friction. La pénétration de smartphones de 85 %+ en Europe de l'Ouest permet la comparaison en temps réel, aidant les opérateurs axés sur le numérique à sécuriser des tarifs premium et à réduire les coûts d'acquisition. Les réservations numériques génèrent généralement 23 % de recettes moyennes plus élevées grâce à la vente incitative pilotée par algorithme, poussant les marques traditionnelles à accélérer la connectivité API et les refontes d'applications. Alors que la tolérance des clients pour les tarifs opaques diminue, les flux de travail numériques transparents sont devenus centraux à l'équité de marque.

Mandats Fit-for-55 de l'UE accélérant l'électrification des flottes

Les objectifs de flotte zéro émission intégrés dans Fit-for-55 ont déclenché des plans d'investissement pluriannuels parmi les groupes de Localisation leaders, beaucoup visant 50-70 % d'électrification d'ici 2030. Les coûts initiaux plus élevés sont partiellement compensés par les fonds d'innovation de l'UE et l'allocation de 1 milliard EUR du plan d'action automobile de la Commission européenne à l'infrastructure et aux pilotes autonomes. Les partenariats tels que le déploiement vehicle-to-grid d'Arval, ciblant 700 000 points de charge, illustrent la convergence de l'écosystème.

Montée des modèles d'abonnement "Voiture-en-tant-que-Service"

Les programmes d'abonnement, croissant à un TCAC de 38 %, fusionnent la flexibilité de Localisation avec la prévisibilité du leasing. L'adoption est la plus forte parmi les 18-44 ans, dont 49 % préfèrent les abonnements à la propriété au Royaume-Uni. Les opérateurs exploitent la maintenance groupée et l'assurance pour lisser la perception des prix, tandis que les financiers voient les abonnements convertir 22 milliards EUR de crédit automobile annuel dans l'UE-5 d'ici 2025. Les offres hybrides de firmes comme Drivalia illustrent comment le marché européen de la Localisation de véhicules converge vers des portefeuilles de mobilité holistiques.

Programmes de durabilité d'entreprise favorisant les locations à faible émission de carbone

Les entreprises d'Europe du Nord intègrent les métriques carbone dans les politiques de voyage, créant une niche premium pour les locations électriques et hybrides à des tarifs journaliers 15-20 % plus élevés. Pourtant, seulement 35 % des gestionnaires de voyage intègrent les objectifs de durabilité dans les programmes automobiles, en baisse par rapport à 43 % il y un un an. L'écart signale de la marge de manœuvre pour les entreprises de Localisation qui regroupent les rapports carbone et les services de compensation, surtout alors que les règles de l'UE pourraient élever les flottes d'entreprise zéro émission à 72 % d'ici 2030.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Valeurs résiduelles thermiques volatiles | -0.90% | Pan-européenne, avec concentration en Europe de l'Ouest et du Nord | Moyen terme (2-4 ans) |

| Coûts d'acquisition VE élevés | -0.80% | États membres de l'UE, avec l'impact le plus fort en Allemagne, France, Pays-Bas, pays nordiques | Moyen terme (2-4 ans) |

| Règles de protection des consommateurs UE plus strictes | -0.70% | États membres de l'UE, avec l'impact le plus fort en Allemagne, France, Italie | Court terme (≤ 2 ans) |

| Cannibalisation des locations intra-urbaines | -0.60% | Grandes zones métropolitaines à travers l'Europe, menées par Londres, Paris, Berlin, Amsterdam | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Règles de protection des consommateurs UE plus strictes gonflant les coûts de conformité

Un "mini-balayage" de l'UE un montré que seulement 45 % des sites intermédiaires sont entièrement conformes, contraignant les opérateurs à réviser les moteurs de réservation back-end, standardiser les divulgations d'assurance et éliminer les modules complémentaires pré-cochés. Les petites firmes font face à des impacts coût-revenu disproportionnellement plus élevés, accélérant la consolidation du marché mais renforçant finalement la confiance des consommateurs.

Valeurs résiduelles thermiques volatiles au milieu de l'adoption rapide des VE

Les fluctuations de valeur résiduelle ont rogné 24-30 % des revenus de revente thermique en Allemagne et au Royaume-Uni, comprimant les marges de rotation d'actifs et poussant Hertz à se défaire d'un tiers de son inventaire VE après une perte de 479 millions USD au T4 2024. Les opérateurs rythment les acquisitions, ciblant des niveaux de flotte inférieurs à 2024 pour atténuer le risque de prix et maintenir l'utilisation.

Analyse des segments

Par type de réservation : Les canaux numériques redéfinissent la distribution

La taille du marché européen de la Localisation de véhicules penchait fortement vers les canaux hors ligne en 2024, pourtant les portails en ligne évoluent plus rapidement et commandent 65,20 % de part de marché en 2024 alors que les utilisateurs activés par smartphone valorisent la confirmation instantanée et les tarifs transparents. Les réservations hors ligne continuent d'attirer les bureaux de voyage d'entreprise et les clients sans rendez-vous mais perdent des parts chaque année alors que les interfaces web et mobiles mûrissent.

Les plateformes en ligne devraient prévoir une croissance de 11,20 % TCAC d'ici 2030 grâce à l'intégration croissante de moteurs d'intelligence artificielle qui synchronisent la demande en temps réel avec la disponibilité de flotte, élevant le rendement et soutenant la vente incitative auxiliaire. Les utilisateurs devraient passer de 63 millions en 2023 à plus de 80 millions d'ici 2027, illustrant comment le marché européen de la Localisation de véhicules évolue vers un écosystème piloté par les données. Les partenariats API avec les compagnies unériennes et les OTA étendent la portée, tandis que les prix variables lissent les pénuries de haute saison et monétisent la rareté des véhicules.

Par canal de location : La dominance aéroportuaire face au défi hors aéroport

Les stations d'unéroport représentaient 55,10 % de part de marché en 2024 car les voyageurs captifs acceptent les tarifs premium. Les frais de concession, souvent aussi élevés que 12 % du chiffre d'affaires brut, réduisent les marges mais garantissent le volume. Les points de vente hors unéroport, y compris les hubs de banlieue et les concepts de livraison à domicile, devraient dépasser la croissance globale du marché européen de la Localisation de véhicules, soutenus par les charges de congestion urbaine et la préférence des consommateurs pour les prises en charge locales.

Le segment hors unéroport devrait enregistrer un TCAC de 7,50 % d'ici 2030, car il devient de plus en plus stratégique pour les opérateurs cherchant à atténuer les coûts élevés associés aux opérations unéroportuaires tout en capturant la demande locale et les comptes d'entreprise qui préfèrent des emplacements urbains pratiques.

Par durée de location : Les modèles d'abonnement perturbent les segments traditionnels

Les locations à court terme jusqu'à 30 jours sont restées dominantes avec 70,25 % de part de marché en 2024, reflétant les voyages de loisirs et les déplacements d'entreprise. Cependant, le segment abonnement érode la frontière entre Localisation et leasing, convertissant les contrats à durée fixe en accords mensuels renouvelables qui incluent maintenance, assurance et parfois recharge. Les abonnements représentent maintenant une part à deux chiffres de la demande supplémentaire du marché européen de la Localisation de véhicules.

Les baux d'exploitation plus longs s'étendent aussi à 38,55 % TCAC jusqu'en 2030 alors que les entreprises repensent la propriété de flotte. Les entreprises de Localisation exploitent la télématique pour gérer les plafonds de kilométrage et la maintenance prédictive, assurant une récupération de valeur résiduelle élevée tout en répondant aux exigences de flexibilité des clients.

Par application : La reprise des voyages d'affaires redéfinit la demande

Les loisirs/tourisme ont généré la majorité des transactions de 2024 et représenté 60,15 % de part de marché, grâce à la reprise méditerranéenne, aux arrivées record et aux saisons intermédiaires étendues. La gestion du rendement est primordiale alors que les touristes sensibles au prix recherchent des options budgétaires, pourtant les taux de surclassement augmentent lorsque une plus grande capacité de bagages ou une image de marque premium est désirée.

La demande d'entreprise, bien que plus lente à rebondir, livre des revenus quotidiens moyens plus élevés et une saisonnalité plus faible, devrait prévoir une croissance de 8,10 % TCAC d'ici 2030. Les métriques de durabilité influencent la sélection de véhicules ici, avec des firmes pilotant des tableaux de bord CO₂ et préférant les modèles hybrides ou électriques. Les voyages bleisure mélangent les deux segments, allongeant les périodes de Localisation et favorisant les véhicules de gamme supérieure, soutenant un profil d'utilisation toute l'année plus équilibré pour le marché européen de la Localisation de véhicules.

Par classe de véhicule : Les SUV accélèrent tandis que l'économique maintient l'avance

Les voitures économiques continuent d'ancrer les flottes avec 34,80 % de part de marché en raison de coûts d'acquisition favorables, d'un chiffre d'affaires élevé et d'un attrait large. Elles ont formé la plus grande tranche de part du marché européen de la Localisation de véhicules en 2024. Les SUV et crossovers, cependant, affichent le TCAC le plus fort de 9,60 % jusqu'en 2030 alors que les familles et groupes prisent l'espace intérieur et la présence routière, surtout sur les itinéraires multi-pays. Les opérateurs réallouent les investissements vers ces modèles, mais doivent réconcilier les prix d'achat plus élevés avec le risque de valeur résiduelle dans un marché en transition vers les groupes motopropulseurs électriques.

Les classes premium capturent un volume limité mais une rentabilité démesurée, soutenues par les cadres d'entreprise et les touristes aisés. Les fourgonnettes commerciales légères servent une niche logistique distincte, portée par l'accomplissement e-commerce et l'activité de déménagement domestique urbain.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par groupe motopropulseur : La transition électrique accélère malgré les défis

Les véhicules thermiques ont conservé une part de 88,20 % de la taille du marché européen de la Localisation de véhicules en 2024, soulignant les habitudes de ravitaillement enracinées et la rareté des chargeurs publics. Pourtant les VEB enregistrent le TCAC le plus rapide de 32,30 %, permis par la baisse des coûts de batterie, les zones urbaines à faibles émissions et les incitations gouvernementales. Les modèles hybrides agissent comme une solution intermédiaire, équilibrant l'assurance d'autonomie avec les réductions d'émissions.

L'incertitude de valeur résiduelle et la variance élevée des coûts de réparation restent des obstacles. Les partenariats avec les opérateurs de recharge et les garanties de batterie OEM deviennent des clauses contractuelles standard alors que les firmes de Localisation dé-risquent l'approvisionnement électrique.

Par modèle de service : La croissance d'abonnement perturbe la location traditionnelle

La Localisation quotidienne traditionnelle contrôle encore environ 80,30 % des revenus, portée par la fréquentation unéroportuaire et les processus établis de longue date. L'abonnement, cependant, refond à 38,10 % TCAC le récit du marché européen de la Localisation de véhicules. Les clients apprécient la capacité d'échanger des véhicules, de suspendre des contrats et de grouper les coûts de service. L'autopartage, mesuré en minutes ou heures, prend des parts dans les centres urbains denses où les contraintes de stationnement et les prix de congestion découragent la propriété privée.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : L'auto-conduite domine tandis que l'externalisation d'entreprise croît

Les locations en libre-service comprennent 85,15 % de part de marché, reflétant les réseaux routiers étendus de l'Europe et le désir des touristes de liberté d'itinéraire. Les applications mobiles qui intègrent navigation, signalement de dommages et verrouillage/déverrouillage à distance élèvent la confiance des utilisateurs lors de la conduite à l'étranger.

L'externalisation de flotte d'entreprise s'étend à 10,40 % TCAC alors que les entreprises abandonnent les actifs de bilan en faveur de budgets de mobilité à coût variable. Les entreprises de Localisation fournissent des solutions entièrement gérées, y compris véhicules dédiés, rapports télématiques et suivi carbone, étendant l'empreinte du marché européen de la Localisation de véhicules dans les relations d'entreprise à long terme.

Analyse géographique

Le Royaume-Uni affiche le TCAC 2025-2030 le plus élevé à 7,60 %, propulsé par le statut de Londres comme hub d'affaires et la reprise touristique rapide du pays. Les tarifs élevés liés aux pénuries d'approvisionnement soutiennent la croissance des revenus, tandis que l'appétit des consommateurs pour les services d'abonnement dépasse la moyenne régionale. L'élimination progressive des incitations du gouvernement britannique s'est modérée, mais n'un pas arrêté la trajectoire d'électrification.

L'Espagne se classe deuxième avec un TCAC de 7,10 %, alimenté par l'expansion du tourisme méditerranéen. Les arrivées internationales record poussent l'utilisation au-dessus de 90 % en été, conduisant l'optimisation du rendement mais stressant la capacité de flotte. Les décideurs politiques régionaux à Majorque et Ibiza plafonnent les volumes de voitures de Localisation pour soulager la congestion, poussant les opérateurs vers des options électriques qui s'alignent avec les nouveaux objectifs de durabilité.

Le cluster nordique, mené par le TCAC de 6,90 % de la Suède, bénéficie d'une pénétration numérique élevée et d'une adoption VE exceptionnelle. La part de 89 % de l'électrique des ventes de voitures neuves en Norvège établit un précédent pour l'électrification de Localisation. Les opérateurs tels que Drivalia étendent les empreintes nordiques, confiants que l'infrastructure de recharge et la sensibilisation environnementale se traduisent par une tolérance aux tarifs premium.

Paysage concurrentiel

Europcar exploite son architecture multi-marques et sa grille de stations dense pour adresser divers segments de clientèle. Enterprise Holdings capitalise sur un vaste réseau hors unéroport pour approfondir la pénétration d'entreprise. SIXT déploie un positionnement premium et une plateforme numérique riche en données pour sécuriser les clients à haut rendement tout en accélérant la part de flotte VE. Avis Budget Group numérise les opérations et exploite les données de voitures connectées pour affiner les tarifs et la maintenance. Hertz reste un acteur d'échelle mais recalibre sa stratégie électrique après la dépréciation de flotte de 2024.

Les nouveaux entrants et perturbateurs technologiques redessinent les frontières concurrentielles. L'acquisition de FREENOW par Lyft pour 175 millions EUR insère un poids lourd du covoiturage dans le mélange de Localisation de voiture européen, signalant des propositions de mobilité convergentes. Les spécialistes d'abonnement s'associent avec les OEM pour sécuriser l'approvisionnement préférentiel, tandis que les courtiers indépendants manient les moteurs de comparaison de prix pour gagner les voyageurs de loisirs axés sur les coûts. La science des données, la qualité d'interface utilisateur et la capacité d'électrification de flotte émergent comme les axes primaires de différenciation dans le marché européen de la Localisation de véhicules.

Leaders de l'industrie européenne de la Localisation de véhicules

Avis Budget Group Inc.

Europcar Mobility Group

Hertz mondial Holdings

SIXT SE

Enterprise Holdings Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Lyft un acheté FREENOW pour 175 millions EUR, sécurisant les opérations dans neuf pays européens et 150 villes.

- Janvier 2025 : Resource Partners un acquis une participation de 40 % dans Flex To Go pour financer son expansion en Allemagne et autres marchés UE.

- Février 2024 : Ayvens un signé un accord-cadre avec Stellantis pour jusqu'à 500 000 véhicules d'ici 2026, renforçant l'accès à un large portefeuille VE.

Portée du rapport du marché européen de la Localisation de véhicules

Un service de Localisation de voiture aide les clients à louer une voiture particulière pour une période spécifique, généralement allant de quelques heures à quelques semaines, à un tarif prédéfini. Ce service peut être utilisé à des fins de loisirs/tourisme ou d'affaires.

Le marché européen de la Localisation de voitures est segmenté par type de réservation, durée de Localisation, type d'application, type de véhicule et pays. Par type de réservation, le marché est segmenté en hors ligne et en ligne. Par durée de Localisation, le marché est segmenté en court terme et long terme. Par type d'application, le marché est segmenté en loisirs/tourisme et affaires. Par type de véhicule, le marché est segmenté en voitures économiques/budgétaires et voitures premium/luxe. Par pays, le marché est segmenté en Allemagne, Royaume-Uni, France, Espagne, Italie et reste de l'Europe.

Le rapport offre la taille du marché et les prévisions pour tous les segments ci-dessus en valeur (USD).

| Hors ligne |

| En ligne |

| Aéroport |

| Hors aéroport |

| Court terme (jusqu'à 30 jours) |

| Long terme / Bail d'exploitation (plus de 30 jours) |

| Loisirs / Tourisme |

| Affaires / Entreprise |

| Économique |

| Compacte |

| SUV et crossovers |

| Luxe / Premium |

| Fourgonnettes et camions commerciaux légers |

| Moteur à combustion interne (thermique) |

| Véhicule électrique hybride (VEH/VEHR) |

| Véhicule électrique à batterie (VEB) |

| Location de voiture traditionnelle |

| Abonnement de véhicule |

| Autopartage |

| Auto-conduit |

| Avec chauffeur |

| Externalisation de flotte d'entreprise |

| Allemagne |

| Royaume-Uni |

| France |

| Espagne |

| Italie |

| Pays-Bas |

| Pays nordiques (Suède, Norvège, Danemark, Finlande) |

| Reste de l'Europe |

| Par type de réservation | Hors ligne |

| En ligne | |

| Par canal de location | Aéroport |

| Hors aéroport | |

| Par durée de location | Court terme (jusqu'à 30 jours) |

| Long terme / Bail d'exploitation (plus de 30 jours) | |

| Par application | Loisirs / Tourisme |

| Affaires / Entreprise | |

| Par classe de véhicule | Économique |

| Compacte | |

| SUV et crossovers | |

| Luxe / Premium | |

| Fourgonnettes et camions commerciaux légers | |

| Par groupe motopropulseur | Moteur à combustion interne (thermique) |

| Véhicule électrique hybride (VEH/VEHR) | |

| Véhicule électrique à batterie (VEB) | |

| Par modèle de service | Location de voiture traditionnelle |

| Abonnement de véhicule | |

| Autopartage | |

| Par utilisateur final | Auto-conduit |

| Avec chauffeur | |

| Externalisation de flotte d'entreprise | |

| Par géographie | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Italie | |

| Pays-Bas | |

| Pays nordiques (Suède, Norvège, Danemark, Finlande) | |

| Reste de l'Europe |

Questions clés auxquelles répond le rapport

Quelle est la taille du marché européen de la Localisation de véhicules ?

Le marché européen de la Localisation de véhicules était évalué à 14,78 milliards USD en 2024 et devrait dépasser 23 milliards USD d'ici 2030.

Quel segment du marché européen de la Localisation de véhicules croît le plus rapidement ?

Les services d'abonnement de véhicules s'étendent à environ 38 % TCAC, dépassant les locations quotidiennes traditionnelles et les baux à long terme.

Quelle part des flottes de Localisation sont électriques en Europe ?

Les modèles thermiques dominent encore avec 88 % de part en 2024, mais les flottes VEB sont le segment de groupe motopropulseur à croissance la plus rapide à un TCAC de 32 %.

Qui sont les entreprises leaders du marché européen de la Localisation de véhicules ?

Europcar Mobility Group, Enterprise Holdings, SIXT SE, Avis Budget Group et Hertz mondial Holdings représentent ensemble environ 75 % du chiffre d'affaires du marché.

Comment les réglementations UE influencent-elles le marché européen de la Localisation de véhicules ?

Les objectifs climatiques Fit-for-55 accélèrent l'électrification de flotte, tandis que les nouvelles règles de protection des consommateurs augmentent les coûts de conformité et poussent les opérateurs vers des parcours de réservation numériques transparents.

Pourquoi les réservations en ligne sont-elles importantes pour les entreprises de Localisation ?

Les canaux en ligne croissent plus rapidement que l'ensemble du marché, livrent des valeurs de transaction moyennes plus élevées grâce à la tarification dynamique et à la vente incitative, et réduisent les coûts d'acquisition client.

Dernière mise à jour de la page le: