Taille du marché européen des lanceurs de satellites

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | 0.47 Milliards de dollars |

|

|

Taille du Marché (2029) | 1.09 Milliards de dollars |

|

|

Plus grande part par classe d'orbite | LION |

|

|

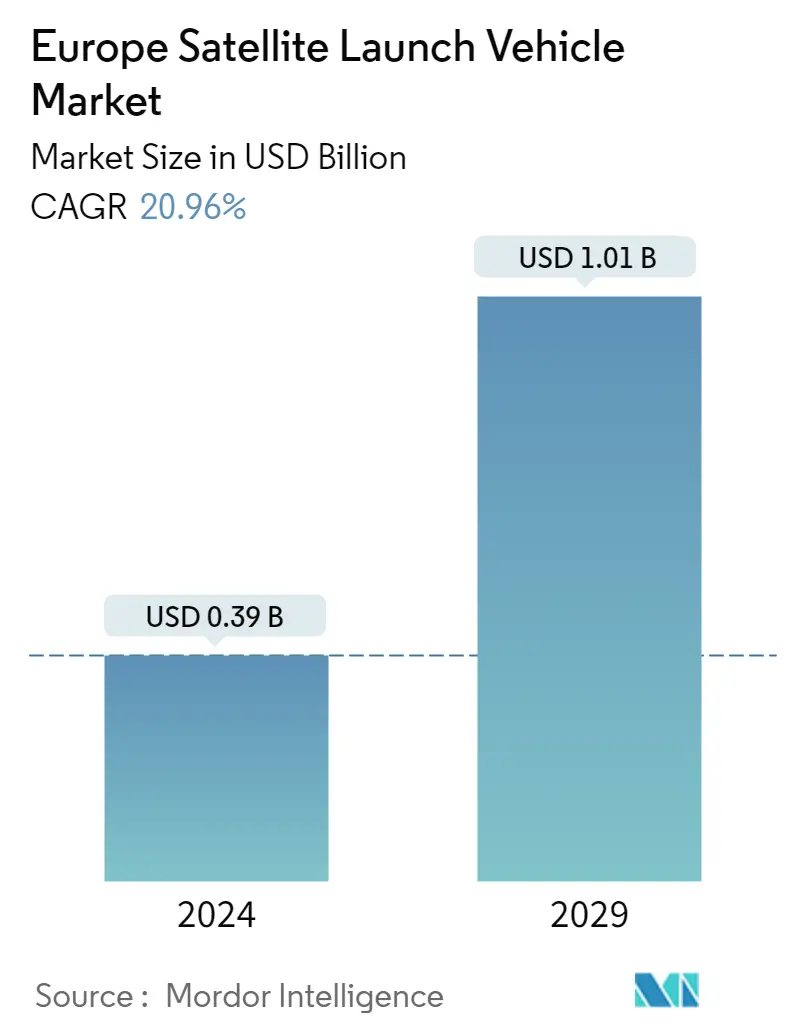

CAGR (2024 - 2029) | 20.96 % |

|

|

Plus grande part par pays | Russie |

|

|

Concentration du Marché | Haut |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen des lanceurs de satellites

La taille du marché européen des lanceurs de satellites est estimée à 0,39 milliard USD en 2024 et devrait atteindre 1,01 milliard USD dici 2029, avec un TCAC de 20,96 % au cours de la période de prévision (2024-2029).

0,39 milliard

Taille du marché en 2024 (USD)

1,01 milliard

Taille du marché en 2029 (USD)

-7.20 %

TCAC (2017-2023)

20.96 %

TCAC (2024-2029)

Le plus grand marché en termes de MTOW du lanceur

51.11 %

part de valeur, Douleur moyenne, 2022

La demande de lanceurs moyens est alimentée par loctroi de contrats pluriannuels par les utilisateurs finaux gouvernementaux et commerciaux aux fabricants de lanceurs et aux fournisseurs de services de lancement.

Marché à la croissance la plus rapide par classe orbitale

24.11 %

TCAC projeté, LION, 2023-2029

Les initiatives gouvernementales relatives aux satellites LEO et à leurs nombreuses utilisations, telles que les communications, lobservation de la Terre, la navigation et la surveillance militaire, contribueront à la croissance des satellites LEO.

Le plus grand marché par classe orbitale

55.04 %

part de valeur, LION, 2022

Les satellites LEO sont de plus en plus adoptés dans les technologies de communication modernes car ils jouent un rôle important dans les applications dobservation de la Terre.

Acteur leader du marché

50.60 %

part de marché, ROSCOSMOS, 2022

Roscosmos, également connue sous le nom de Roscosmos State Corporation for Space Activities, conçoit et fabrique des lanceurs pour livrer divers satellites. Cest un fournisseur majeur du ministère russe de la Défense et des Forces spatiales militaires (VKS).

Deuxième acteur du marché

26.53 %

part de marché, Groupe Ariane, 2022

Ariane Group est le deuxième acteur du marché. La société est lun des principaux entrepreneurs de systèmes de propulsion spatiale dans la région pour différentes agences spatiales.

Demande croissante de systèmes de lancement orbital en Europe

- Au lancement, un satellite ou un vaisseau spatial est généralement placé sur lune des nombreuses orbites spéciales autour de la Terre, ou il peut être lancé dans un voyage interplanétaire. De nombreux satellites météorologiques et de communication ont tendance à avoir des orbites terrestres élevées les plus éloignées de la surface. Les satellites en orbite terrestre moyenne (moyenne) comprennent les satellites de navigation et les satellites spécialisés conçus pour surveiller une zone spécifique. La plupart des satellites scientifiques, y compris léquipe du Système dobservation de la Terre de lESA, sont en orbite terrestre basse

- Les lanceurs légers diffèrent des lanceurs lourds conventionnels par les performances du véhicule, qui dépendent de la quantité de charge utile que le véhicule peut soulever sur une orbite particulière et du coût du lancement. Avec lexpansion des capacités des petits satellites, lindustrie spatiale développe une utilité stratégique, qui, à son tour, tire parti de diverses parties prenantes, y compris les gouvernements, les agences spatiales et les entreprises privées, pour se développer. Les petits lanceurs de satellites devraient être lavenir de la prochaine génération. Ces types de lanceurs sont essentiels pour lancer des satellites, effectuer des missions scientifiques et réapprovisionner la Station spatiale internationale. Le nombre croissant de satellites lancés en orbite en raison de laugmentation des activités spatiales stimule la demande de lanceurs à moyenne portée.

- En octobre 2022, lAgence spatiale européenne a prévu de tester de nouveaux satellites de navigation qui orbiteraient beaucoup plus près de la Terre que les satellites existants afin de fournir des données de position plus précises pour les appareils de tous les jours. Le système de positionnement mondial par satellite est généralement placé en orbite terrestre moyenne à environ (10 000 à 20 000 km) de la surface de la Terre. Au cours de la période 2017-2022, un total de 590+ satellites ont été lancés dans la région. Le marché devrait connaître une croissance de 210 % au cours de la période de prévision entre 2023 et 2029.

Il existe une demande croissante de systèmes de lancement à faible coût contribuant à la croissance du marché dans la région

- Lindustrie des équipements de lancement est la deuxième plus grande activité de fabrication spatiale en Europe après le développement des satellites commerciaux, ce qui contribue à la croissance du marché européen. Ariane 5, Soyouz et Vega décollent du port spatial de lEurope en Guyane française. LEurope bénéficie de cette gamme de lanceurs avec la capacité et la flexibilité de répondre à tous les besoins du gouvernement européen et de la plupart du marché commercial, augmentant ainsi ses avantages socio-économiques et son accès à lespace en Europe

- Le marché européen des lanceurs de satellites se caractérise par la présence de plusieurs acteurs. Les principaux lanceurs de cette région sont Ariane 5, Soyouz et Vega, entre autres. Des organisations spatiales comme lEASA se sont associées à des acteurs privés comme SpaceX pour la production et le lancement de satellites sur le terrain.

- Lindustrie des lanceurs de satellites est stimulée par la demande de satellites pour des applications allant de la surveillance militaire, des communications et de la navigation à lobservation de la Terre. En conséquence, la demande de satellites des secteurs civil/gouvernemental, commercial et militaire augmente. Sur cette base, au cours de la période 2017-2022, un total de plus de 570+ satellites ont été lancés dans la région. La croissance du nombre de satellites lancés de 2020 à 2021 est de 140 % après limpact de la pandémie de COVID-19.

- En termes de nombre de satellites exploités par un pays, le Royaume-Uni est en tête avec plus de 462 satellites lancés entre 2017 et 2022, suivi de la Russie et de lAllemagne avec 65 et 34, respectivement. Les agences spatiales et les entreprises privées ont tenté de réduire le coût des systèmes de lancement de satellites ces dernières années. Entre 2023 et 2029, le marché devrait bondir de 213 % au cours de la période de prévision.

Tendances du marché européen des lanceurs de satellites

Demande croissante et concurrence sur le marché européen des lanceurs

- Les lanceurs européens sont connus pour leur polyvalence, capables de lancer une large gamme de charges utiles sur différentes orbites. Lun des principaux facteurs à lorigine de la demande de lanceurs européens est la croissance de lindustrie spatiale commerciale. Alors que de plus en plus dentreprises cherchent à lancer des satellites et dautres actifs spatiaux en orbite, elles se tournent vers les lanceurs européens comme solution fiable et rentable. Les sociétés de lancement européennes investissent dans de nouvelles technologies, telles que les lanceurs réutilisables, les systèmes de propulsion électrique et lintelligence artificielle, afin daméliorer leurs capacités de lancement et de rester compétitives sur le marché. Par exemple, ArianeGroup développe la fusée réutilisable Ariane Next, et Airbus développe le concept Adeline, qui consiste en un premier étage réutilisable pour la fusée Ariane.

- En outre, la demande de lancements de petits satellites augmente, ce qui stimule le développement de lanceurs plus petits par les entreprises européennes. Par exemple, PLD Space développe les fusées Miura 1 et Miura 5 pour les lancements de petits satellites, tandis quIsar Aerospace développe la fusée Spectrum dans le même but. Il y a une tendance croissante à la collaboration internationale dans lindustrie spatiale, les fabricants européens de lanceurs sassociant à des entreprises et des organisations du monde entier. Cela est dû à la complexité croissante des missions spatiales, ainsi quà la nécessité de partager les ressources et lexpertise. Arianespace a des partenariats avec lAgence spatiale européenne et lAgence spatiale française, et PLD Space travaille avec lAgence spatiale européenne et le gouvernement espagnol.

Laugmentation des opportunités dinvestissement sur le marché européen des lanceurs de satellites est le moteur

- Les pays européens reconnaissent limportance de divers investissements dans le domaine spatial. Ils augmentent leurs dépenses dans divers programmes spatiaux pour rester compétitifs et innovants dans lindustrie spatiale mondiale. En novembre 2022, lAgence spatiale européenne (ESA) a annoncé quelle avait demandé à ses 22 pays de soutenir un budget de 18,5 milliards deuros pour 2023-2025. LEurope prévoit de lancer la première fusée Ariane 6, son lanceur spatial de nouvelle génération, au quatrième trimestre 2023. Développé pour un coût dun peu moins de 3,9 milliards de dollars et initialement prévu pour un lancement inaugural en juillet 2020, le projet a été frappé par une série de retards. Les gouvernements français, allemand et italien ont annoncé avoir signé un accord sur lavenir de lexploitation des lanceurs en Europe afin daméliorer la compétitivité des véhicules européens tout en assurant un accès européen indépendant à lespace.

- En septembre 2022, le gouvernement français a annoncé quil prévoyait dallouer plus de 9 milliards de dollars aux activités spatiales, soit une augmentation denviron 25 % au cours des trois dernières années. En novembre 2022, lAllemagne a annoncé quenviron 2,37 milliards deuros avaient été alloués à divers projets liés à lespace. Le pays a mentionné quà partir de la fin de 2023, Ariane 6 devrait être le nouveau lanceur européen pour transporter des charges utiles dans lespace. LAllemagne contribue à hauteur de 162 millions deuros à la poursuite du développement dAriane 6 et à son introduction sur le marché. Le pays investit environ 52 millions deuros dans le programme optionnel LEAP (Launchers Exploitation Accompaniment), qui comprend également lexploitation de linstallation dessai du DLR pour les moteurs de fusée à Lampoldshausen.

AUTRES TENDANCES CLÉS DE LINDUSTRIE COUVERTES DANS LE RAPPORT

- La demande de miniaturisation des satellites est le moteur en Europe

Aperçu de lindustrie européenne des lanceurs de satellites

Le marché européen des lanceurs de satellites est assez consolidé, les cinq premières entreprises occupant 99,01 %. Les principaux acteurs de ce marché sont Ariane Group, Avio, China Aerospace Science and Technology Corporation (CASC), Mitsubishi Heavy Industries et ROSCOSMOS (classés par ordre alphabétique).

Leaders du marché européen des lanceurs de satellites

Ariane Group

Avio

China Aerospace Science and Technology Corporation (CASC)

Mitsubishi Heavy Industries

ROSCOSMOS

Other important companies include Blue Origin, Indian Space Research Organisation (ISRO), Rocket Lab USA, Inc., Space Exploration Technologies Corp., The Boeing Company, Virgin Orbit.

*Clause de non-responsabilité : les principaux acteurs sont classés selon ordre alphabétique

Nouvelles du marché européen des lanceurs de satellites

- Mars 2023 LISRO a lancé 36 satellites de communication de Oneweb à bord de sa fusée LVM3 en LEO.

- Avril 2022 La fusée Longue Marche 3B a été lancée depuis la base de lancement de Xichang avec le satellite de communication Chinasat 6D, ou Zhongxing 6D.

- Mars 2022 Boeing et MT Aerospace AG, qui est une filiale dOHB SE, ont signé un contrat pour fournir des composants structurels pour le Space Launch System (SLS) de la NASA

Gratuit avec ce rapport

Rapport sur le marché européen des lanceurs de satellites - Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Miniaturisation des satellites

- 4.2 Propriétaire du lanceur

- 4.3 Dépenses pour les programmes spatiaux

-

4.4 Cadre réglementaire

- 4.4.1 France

- 4.4.2 Allemagne

- 4.4.3 Russie

- 4.4.4 Royaume-Uni

- 4.5 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Classe Orbite

- 5.1.1 GÉO

- 5.1.2 LEO

- 5.1.3 LE MIEN

-

5.2 Véhicule de lancement Mtow

- 5.2.1 Lourd

- 5.2.2 Interplanétaire

- 5.2.3 Lumière

- 5.2.4 Moyen

-

5.3 Pays

- 5.3.1 Russie

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Ariane Group

- 6.4.2 Avio

- 6.4.3 Blue Origin

- 6.4.4 China Aerospace Science and Technology Corporation (CASC)

- 6.4.5 Indian Space Research Organisation (ISRO)

- 6.4.6 Mitsubishi Heavy Industries

- 6.4.7 Rocket Lab USA, Inc.

- 6.4.8 ROSCOSMOS

- 6.4.9 Space Exploration Technologies Corp.

- 6.4.10 The Boeing Company

- 6.4.11 Virgin Orbit

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE SATELLITE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des lanceurs de satellites en Europe

GEO, LEO, MEO sont couverts en tant que segments par Orbit Class. Lourd, Interplanétaire, Léger, Moyen sont couverts en tant que segments par le Lanceur Mtow. La Russie est couverte par pays.

- Au lancement, un satellite ou un vaisseau spatial est généralement placé sur lune des nombreuses orbites spéciales autour de la Terre, ou il peut être lancé dans un voyage interplanétaire. De nombreux satellites météorologiques et de communication ont tendance à avoir des orbites terrestres élevées les plus éloignées de la surface. Les satellites en orbite terrestre moyenne (moyenne) comprennent les satellites de navigation et les satellites spécialisés conçus pour surveiller une zone spécifique. La plupart des satellites scientifiques, y compris léquipe du Système dobservation de la Terre de lESA, sont en orbite terrestre basse

- Les lanceurs légers diffèrent des lanceurs lourds conventionnels par les performances du véhicule, qui dépendent de la quantité de charge utile que le véhicule peut soulever sur une orbite particulière et du coût du lancement. Avec lexpansion des capacités des petits satellites, lindustrie spatiale développe une utilité stratégique, qui, à son tour, tire parti de diverses parties prenantes, y compris les gouvernements, les agences spatiales et les entreprises privées, pour se développer. Les petits lanceurs de satellites devraient être lavenir de la prochaine génération. Ces types de lanceurs sont essentiels pour lancer des satellites, effectuer des missions scientifiques et réapprovisionner la Station spatiale internationale. Le nombre croissant de satellites lancés en orbite en raison de laugmentation des activités spatiales stimule la demande de lanceurs à moyenne portée.

- En octobre 2022, lAgence spatiale européenne a prévu de tester de nouveaux satellites de navigation qui orbiteraient beaucoup plus près de la Terre que les satellites existants afin de fournir des données de position plus précises pour les appareils de tous les jours. Le système de positionnement mondial par satellite est généralement placé en orbite terrestre moyenne à environ (10 000 à 20 000 km) de la surface de la Terre. Au cours de la période 2017-2022, un total de 590+ satellites ont été lancés dans la région. Le marché devrait connaître une croissance de 210 % au cours de la période de prévision entre 2023 et 2029.

| GÉO |

| LEO |

| LE MIEN |

| Lourd |

| Interplanétaire |

| Lumière |

| Moyen |

| Russie |

| Classe Orbite | GÉO |

| LEO | |

| LE MIEN | |

| Véhicule de lancement Mtow | Lourd |

| Interplanétaire | |

| Lumière | |

| Moyen | |

| Pays | Russie |

Définition du marché

- Application - Diverses applications ou objectifs des satellites sont classés en communication, observation de la Terre, observation spatiale, navigation et autres. Les fins énumérées sont celles autodéclarées par lopérateur du satellite.

- Utilisateur final - Les principaux utilisateurs ou utilisateurs finaux du satellite sont décrits comme civils (universitaires, amateurs), commerciaux, gouvernementaux (météorologiques, scientifiques, etc.), militaires. Les satellites peuvent être polyvalents, tant pour des applications commerciales que militaires.

- MTOW du lanceur - La masse maximale au décollage (MTOW) du lanceur désigne la masse maximale du lanceur pendant le décollage, y compris la masse de la charge utile, de léquipement et du carburant.

- Classe dorbite - Les orbites des satellites sont divisées en trois grandes classes, à savoir GEO, LEO et MEO. Les satellites sur des orbites elliptiques ont des apogées et des périgées qui diffèrent considérablement les uns des autres et ont classé les orbites de satellites avec une excentricité de 0,14 et plus comme elliptiques.

- Technologie de propulsion - Dans ce segment, différents types de systèmes de propulsion par satellite ont été classés en systèmes de propulsion électriques, à carburant liquide et à gaz.

- Masse du satellite - Dans ce segment, différents types de systèmes de propulsion par satellite ont été classés en systèmes de propulsion électriques, à carburant liquide et à gaz.

- Sous-système satellite - Tous les composants et sous-systèmes qui comprennent les propergols, les bus, les panneaux solaires et dautres matériels de satellites sont inclus dans ce segment.

| Mot-clé | Définition |

|---|---|

| Contrôle dattitude | Lorientation du satellite par rapport à la Terre et au soleil. |

| INTELSAT | LOrganisation internationale de télécommunications par satellites exploite un réseau de satellites pour la transmission internationale. |

| Orbite terrestre géostationnaire (GEO) | Satellites géostationnaires en orbite terrestre à 35 786 km (22 282 mi) au-dessus de léquateur dans la même direction et à la même vitesse que la Terre tourne sur son axe, ce qui les fait apparaître fixes dans le ciel. |

| Orbite terrestre basse (LEO) | Les satellites en orbite terrestre basse orbitent de 160 à 2000 km au-dessus de la Terre, prennent environ 1,5 heure pour une orbite complète et ne couvrent quune partie de la surface de la Terre. |

| Orbite terrestre moyenne (MEO) | Les satellites MEO sont situés au-dessus des satellites LEO et en dessous des satellites GEO et se déplacent généralement sur une orbite elliptique au-dessus des pôles Nord et Sud ou sur une orbite équatoriale. |

| Terminal à très petite ouverture (VSAT) | Le terminal à très petite ouverture est une antenne qui mesure généralement moins de 3 mètres de diamètre |

| CubeSat | CubeSat est une classe de satellites miniatures basée sur un facteur de forme composé de cubes de 10 cm. Les CubeSats ne pèsent pas plus de 2 kg par unité et utilisent généralement des composants disponibles dans le commerce pour leur construction et leur électronique. |

| Lanceurs de petits satellites (SSLV) | Le petit lanceur de satellites (SSLV) est un lanceur à trois étages configuré avec trois étages de propulsion solide et un module de compensation de vitesse (VTM) à propulsion liquide comme étage terminal |

| Exploitation minière spatiale | Lexploitation minière des astéroïdes est lhypothèse dextraire des matériaux dastéroïdes et dautres astéroïdes, y compris des objets géocroiseurs. |

| Nano Satellites | Les nanosatellites sont définis de manière générale comme tout satellite pesant moins de 10 kilogrammes. |

| Système didentification automatique (SIA) | Le système didentification automatique (AIS) est un système de suivi automatique utilisé pour identifier et localiser les navires en échangeant des données électroniques avec dautres navires à proximité, des stations de base AIS et des satellites. Le AIS PAR SATELLITE (S-AIS) est le terme utilisé pour décrire lorsquun satellite est utilisé pour détecter les signatures AIS. |

| Lanceurs réutilisables (RLV) | Lanceur réutilisable (RLV) désigne un lanceur conçu pour revenir sur Terre pratiquement intact et qui peut donc être lancé plus dune fois ou qui contient des étages de véhicule qui peuvent être récupérés par un opérateur de lancement pour une utilisation future dans lexploitation dun lanceur sensiblement similaire. |

| Apogée | Le point de lorbite dun satellite elliptique qui est le plus éloigné de la surface de la terre. Les satellites géosynchrones qui maintiennent des orbites circulaires autour de la Terre sont dabord lancés sur des orbites très elliptiques avec des apogées de 22 237 miles. |

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifier les variables clés : Afin de construire une méthodologie de prévision robuste, les variables et les facteurs identifiés à létape 1 sont testés par rapport aux chiffres historiques disponibles sur le marché. Grâce à un processus itératif, les variables requises pour les prévisions du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 Construire un modèle de marché : Des estimations de la taille du marché pour les années historiques et de prévision ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) est maintenu constant tout au long de la période de prévision pour chaque pays, et linflation ne fait pas partie du prix.

- Étape 3 Valider et finaliser : Dans cette étape importante, tous les chiffres du marché, les variables et les appels des analystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés à différents niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes dabonnement.