Analyse du marché européen de la protéomique

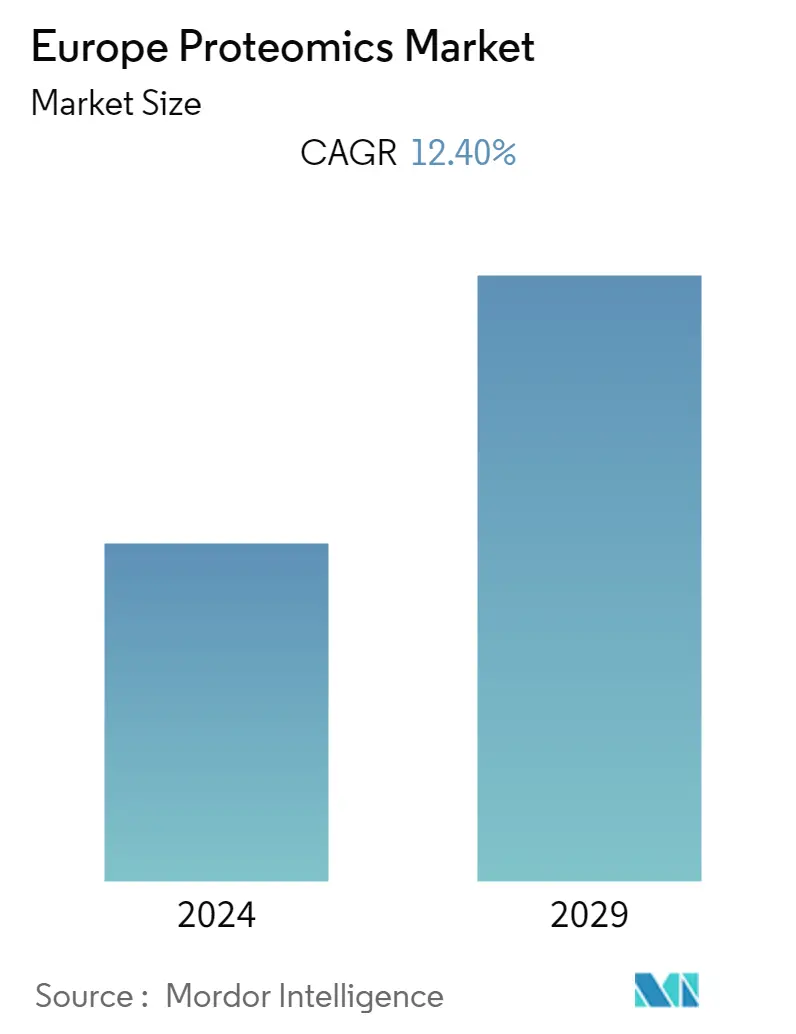

Au cours de l'année de référence, le marché européen de la protéomique représentait 5 356 millions de dollars. D'ici la fin de la période de prévision, il devrait enregistrer un TCAC de 12,4 %, soit une valeur de 10793 millions de dollars.

La pandémie de COVID-19 a mis en lumière les études protéomiques et devrait donc stimuler la croissance du marché étudié pendant la crise actuelle. Selon un article publié dans lInternational Journal of Molecular Sciences en mars 2022, il a été observé que les technologies basées sur les technologies omiques ont été largement adoptées pendant la pandémie de COVID-19. La technologie omic pourrait être appliquée à tous les niveaux d'application, depuis la détection de mutations, les méthodes de diagnostic ou de surveillance, la découverte de cibles médicamenteuses et la génération de vaccins, jusqu'à la définition de base des processus physiopathologiques et des mécanismes biochimiques à l'origine de l'infection et de la propagation de SRAS-CoV-2. La protéomique facilite l'identification de nouveaux biomarqueurs du virus SARS-CoV-2 et offre ainsi des opportunités efficaces pour la prestation de soins de santé cliniques au point d'intervention de la manière la plus rentable. Ainsi, la large application de la protéomique dans le développement de traitements contre le coronavirus a eu un impact sur la croissance du marché pendant une pandémie. En outre, ladoption croissante de la technologie protéomique par les sociétés pharmaceutiques et la demande croissante de médicaments personnalisés ont également accru la croissance du marché et devraient se poursuivre au cours de la période de prévision.

Des facteurs tels que la demande croissante de médecine personnalisée, l'augmentation de la recherche et des dépenses, le financement gouvernemental de la protéomique, ainsi que les progrès technologiques, stimulent la croissance du marché.

La protéomique a reçu une grande attention au cours de la dernière décennie, en particulier dans les domaines du diagnostic, de la recherche et du développement de médicaments. Ses applications sont diverses, allant de l'identification des protéines à la purification et à la séparation des protéines pour étudier leur nature et leurs propriétés. Il a de nombreuses applications dans lidentification de troubles ou de maladies du corps liés aux protéines. Il devient ainsi un outil important dans le domaine des sciences de la vie.

En outre, la demande croissante de médecine personnalisée en Europe, ainsi que la présence dacteurs clés du marché tels que Merck KGaA, devraient stimuler la croissance régionale. En outre, le soutien positif des autorités locales européennes et les initiatives des organismes de recherche visant à faire progresser les technologies protéomiques telles que la chimioprotéomique et la spectrométrie devraient alimenter davantage la croissance du marché. Par exemple, Biognosys, une société suisse, lancera Spectronaut 16 et présentera les avancées scientifiques et technologiques majeures de ses services exclusifs de recherche en protéomique lors de la conférence annuelle de l'American Society for Mass Spectrometry (ASMS) en mai 2022.

De même, en février 2021, la communauté internationale de la métaprotéomique a lancé lInitiative métaprotéomique pour promouvoir la diffusion des principes fondamentaux, des avancées et des applications de la métaprotéomique grâce à un réseautage collaboratif dans la recherche sur le microbiome.

Par conséquent, en raison des facteurs susmentionnés, le marché étudié devrait croître au cours de la période de prévision. En revanche, le coût élevé des instruments risque de ralentir la croissance du marché de la protéomique en Europe au cours des prochaines années.

Tendances du marché européen de la protéomique

Le segment de la découverte de médicaments devrait connaître un taux de croissance notable au cours de la période de prévision en Europe

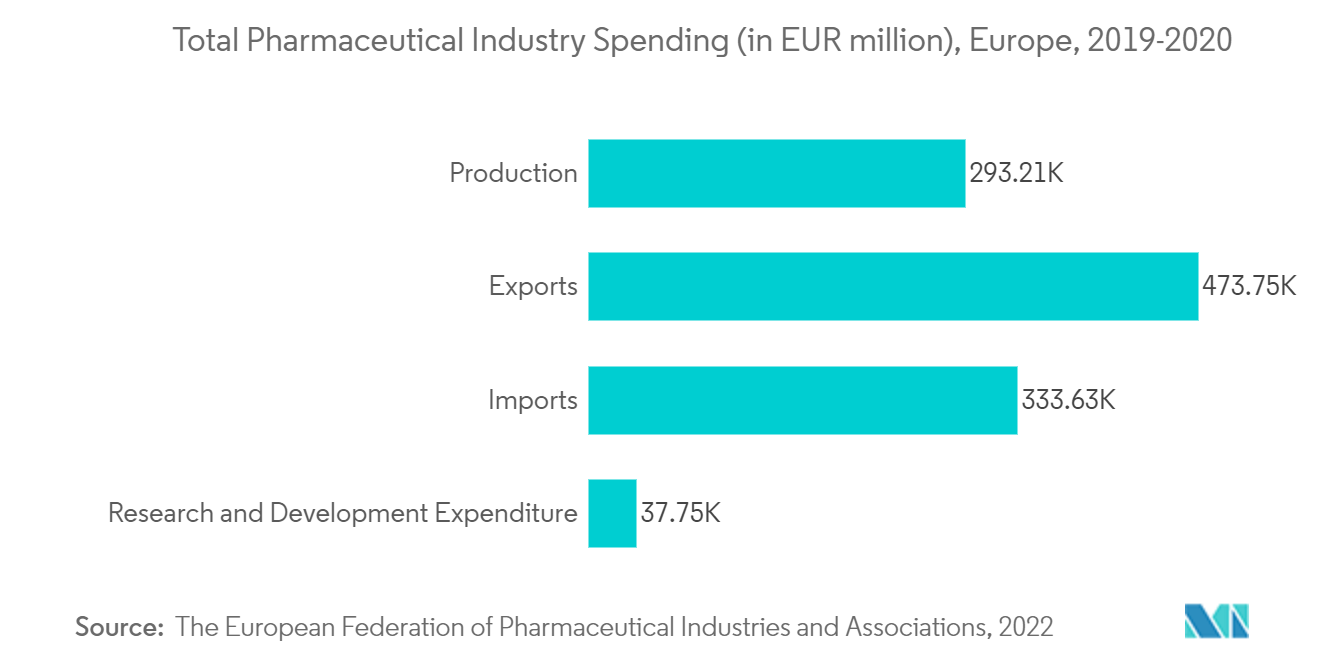

Le segment de la découverte de médicaments devrait connaître une croissance significative du marché de la protéomique au cours de la période de prévision en raison de facteurs tels que la prévalence croissante de maladies chroniques telles que le cancer, les maladies cardiovasculaires, les maladies respiratoires, les maladies rénales chroniques et autres, l'adoption croissante de les médicaments personnalisés et lutilisation croissante de la protéomique pour développer des médicaments. En outre, laugmentation des dépenses consacrées à la découverte et au développement de médicaments par les sociétés pharmaceutiques et biopharmaceutiques, ainsi que par les organismes de recherche de la région, est le principal moteur de la croissance du segment au cours de la période de prévision.

Le fardeau croissant des maladies chroniques est le principal facteur qui stimule la demande de médicaments efficaces, ce qui stimule la croissance du segment. Par exemple, selon les statistiques de 2022 publiées par la FID, environ 6,1 millions de personnes vivaient avec le diabète en Allemagne en 2021, et ce nombre devrait atteindre 6,5 millions d'ici 2030. Ainsi, l'augmentation attendue de la population diabétique devrait augmenter. la demande dun traitement personnalisé. Cela devrait alimenter la demande en protéomique, pour étudier l'ensemble des protéines présentes dans différents tissus de patients diabétiques, au cours de la période de prévision, renforçant ainsi la croissance du segment.

La découverte de thérapies nouvelles et efficaces pour le traitement des maladies est considérée comme lun des développements les plus en cours dans létude des gènes et des protéines humaines. Cette façon de trouver des protéines liées à des maladies et de fabriquer de nouveaux médicaments s'appuie sur des données génomiques et protéomiques, qui sont ensuite utilisées pour trouver de nouvelles cibles thérapeutiques à l'aide de technologies logicielles.

En outre, les activités croissantes de lentreprise dans le développement dinstruments avancés de spectrométrie de masse pour aider les sociétés pharmaceutiques et biopharmaceutiques à développer des médicaments contribuent également à la croissance du segment. Par exemple, en septembre 2022, Thermo Fisher Scientific Inc. lancera un nouvel instrument de spectrométrie de masse, le spectromètre de masse Thermo Scientific Orbitrap Ascend Tribrid, lors de la Conférence internationale de spectrométrie de masse (IMSC) aux Pays-Bas. L'instrument offre de nouvelles capacités pour la protéomique multiplexée et la caractérisation des protéines natives ainsi qu'un débit d'échantillons amélioré, une polyvalence et une facilité d'utilisation, tout en produisant des données de haute qualité en toute simplicité.

En outre, les efforts de l'entreprise en pleine croissance pour développer et élargir son portefeuille et son offre protéomique contribuent à la croissance du segment. Par exemple, en mars 2022, Olink Holdings AB a collaboré avec TATAA Biocenter pour lancer le service de profilage du protéome Olink Explore 3072. Avec cette collaboration, l'entreprise augmente sa capacité à proposer des optimisations et des validations de flux de travail, y compris le multi-omics. Le biocentre TATAA utilise également la technologie Olink pour l'analyse protéomique dans le cadre de projets financés par l'Union européenne visant à identifier les mécanismes moléculaires des troubles liés à la douleur et à combiner les phénotypes d'imagerie optoacoustique et le multiomique pour faire progresser les soins de santé contre le diabète.

Ainsi, en raison des facteurs susmentionnés, tels que le fardeau croissant du diabète et laugmentation des activités des entreprises telles que le lancement dinstruments avancés de spectrométrie de masse, le segment étudié devrait croître au cours de la période de prévision.

Le Royaume-Uni devrait détenir une part de marché importante au cours de la période de prévision

Le Royaume-Uni devrait connaître une croissance significative du marché de la protéomique au cours de la période de prévision. Les facteurs contribuant à la croissance du marché sont la prévalence croissante de diverses maladies chroniques, la demande croissante de médicaments personnalisés et les progrès technologiques émergents.

Le fardeau croissant des maladies chroniques telles que le cancer, les maladies cardiovasculaires, les maladies respiratoires, les maladies rénales chroniques et autres est le facteur clé de la croissance du marché de la protéomique. Par exemple, selon les statistiques de 2022 publiées par le National Health Service, environ 1,17 million de personnes en Angleterre ont reçu un diagnostic de maladie pulmonaire obstructive chronique (MPOC) en 2020-2021, ce qui représente 1,9 % de la population totale. En outre, selon le rapport GLOBOCAN, environ 596000 nouveaux cas de cancer devraient être diagnostiqués au Royaume-Uni dici 2040.

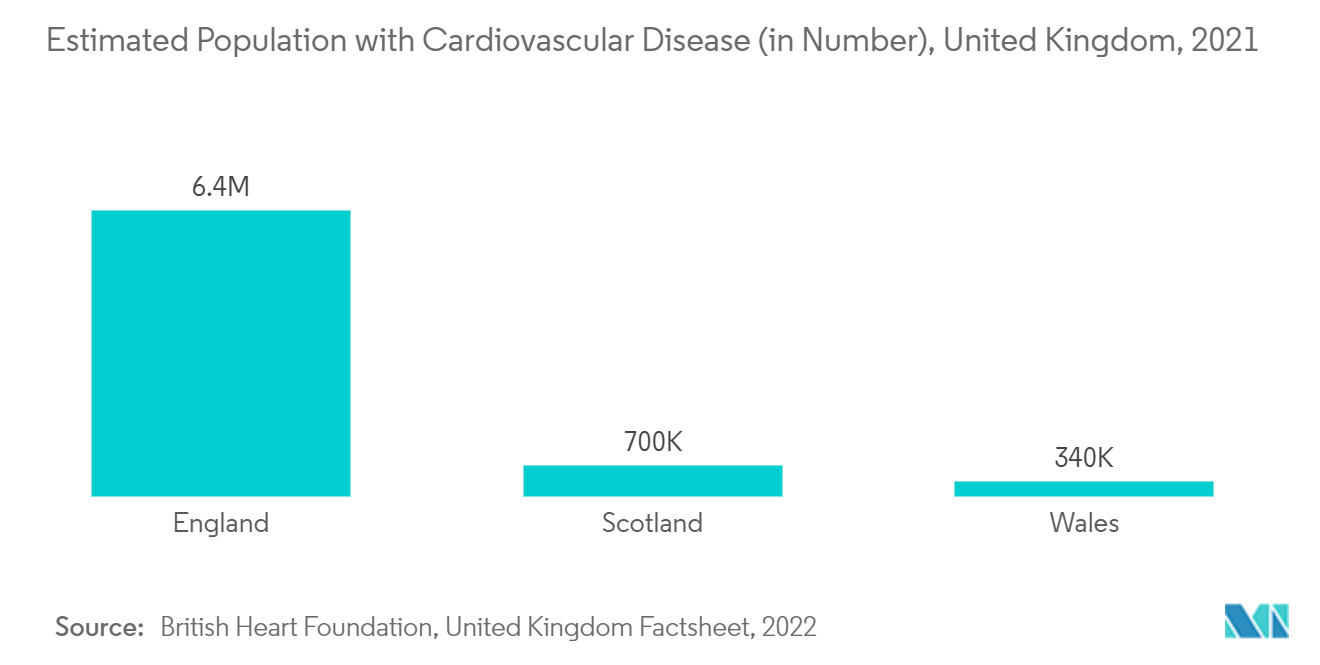

De plus, selon la fiche d'information sur l'Angleterre de la British Heart Foundation, publiée en janvier 2022, environ 6,4 millions de personnes vivaient avec des maladies cardiovasculaires en Angleterre en 2021. De plus, selon les données publiées par le NHS, en septembre 2021, plus de 2 millions de personnes connaîtra chaque année des arythmies ou des problèmes de rythme cardiaque au Royaume-Uni. Le fardeau élevé des maladies cardiovasculaires au sein de la population peut entraîner une fibrillation auriculaire et une thrombose artérielle, augmentant ainsi la demande de médicaments personnalisés, ce qui devrait à son tour alimenter la croissance du marché au cours de la période de prévision.

En outre, laugmentation des dépenses de santé ainsi que celle des dépenses de RD accélèrent le développement de médicaments avancés et efficaces ainsi que doutils de développement de médicaments, ce qui contribue également à la croissance du marché. Par exemple, selon les données de l'OCDE, le Royaume-Uni a dépensé 277 millions d'euros (291,7 millions de dollars) pour les activités de santé en 2021, soit une augmentation de 7,4 % par rapport à l'année précédente. De plus, selon les données de 2021 publiées par le gouvernement du Royaume-Uni, environ 5 milliards deuros (5 272 milliards de dollars) ont été consacrés à la recherche pharmaceutique au Royaume-Uni, et ce chiffre devrait augmenter dici 2030.

De plus, ladoption croissante de diverses stratégies commerciales, telles que lacquisition, la collaboration et autres, par les entreprises devrait également augmenter la demande de médicaments et de services protéomiques, alimentant ainsi la croissance du marché au Royaume-Uni. Par exemple, en novembre 2022, RxCelerate a acquis Methuselah Health UK Ltd. Grâce à cette acquisition, la société fournit une technologie protéomique de nouvelle génération, ProQuant, qui peut mieux quantifier les modifications post-traductionnelles, y compris les clivages protéolytiques, dans les mélanges de protéines complexes et ouvre un nouveau domaine pour l'identification et la validation de cibles, la découverte de biomarqueurs et la surveillance des réactions.

Par conséquent, en raison des facteurs susmentionnés tels que la prévalence croissante des maladies chroniques, laugmentation des dépenses de santé, de recherche et développement et la croissance des activités des entreprises, le marché étudié devrait croître au Royaume-Uni au cours de la période de prévision.

Aperçu du marché européen de la protéomique

Le marché européen de la protéomique est modérément consolidé et se compose de quelques acteurs majeurs. Des sociétés comme Agilent Technologies Inc., Bio-Rad Laboratories Inc., Bruker Corporation, Danaher Corporation, Merck KGaA, Promega Corporation, Thermo Fisher Scientific Inc. et Waters Corporation sont, entre autres, des acteurs clés. Les entreprises sont impliquées dans diverses stratégies, telles que le lancement de nouveaux produits et les investissements dans des activités de recherche et développement, pour survivre dans un environnement hautement concurrentiel.

Leaders du marché européen de la protéomique

Agilent Technologies, Inc.

Bio-Rad Laboratories, Inc.

Thermo Fisher Scientific, Inc.

Merck KGaA

Promega Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de la protéomique

- Août 2022 Proteome Sciences, une société basée en Europe, a franchi la prochaine étape vers le lancement de services de protéomique unicellulaire.

- Mars 2022 Biognosys, une société basée en Suisse, a lancé sa suite élargie de plateformes protéomiques, TrueDiscovery, TrueTarget et TrueSignature, pour fournir une suite intégrée de services de recherche aux clients pharmaceutiques et de diagnostic avec des informations biologiques approfondies sur l'ensemble du pipeline de recherche et développement. , de la découverte précoce aux contextes cliniques. Grâce à ce lancement, la société développe et gère des panels de biomarqueurs protéomiques de précision personnalisables.

Segmentation de lindustrie européenne de la protéomique

Conformément à la portée du rapport, la protéomique est létude de la structure et de la fonction des protéines. Au niveau cellulaire, la protéomique traite de sujets tels que les protéines qui sont exprimées, quand et où elles sont exprimées, quelles sont leurs structures à l'état actif et inactif, quels rôles elles jouent dans la vie de la cellule et comment elles interagissent. avec d'autres protéines et molécules. Le marché européen de la protéomique est divisé en trois sections produits et services (technologie d'instrumentation (spectroscopie, chromatographie, électrophorèse, puces à protéines, cristallographie aux rayons X et autres technologies d'instrumentation), réactifs, logiciels et services), application (diagnostic clinique, découverte de médicaments et autres applications) et la géographie (Allemagne, Royaume-Uni, France, Italie, Espagne et reste de l'Europe). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Technologie des instruments | Spectroscopie |

| Chromatographie | |

| Électrophorèse | |

| Puces à protéines | |

| Cristallographie aux rayons X | |

| Autres technologies d'instrumentation | |

| Réactifs | |

| Logiciels et services |

| Diagnostic clinique |

| Découverte de médicament |

| Autres applications |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Espagne |

| Le reste de l'Europe |

| Par produits et services | Technologie des instruments | Spectroscopie |

| Chromatographie | ||

| Électrophorèse | ||

| Puces à protéines | ||

| Cristallographie aux rayons X | ||

| Autres technologies d'instrumentation | ||

| Réactifs | ||

| Logiciels et services | ||

| Par candidature | Diagnostic clinique | |

| Découverte de médicament | ||

| Autres applications | ||

| Géographie | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Le reste de l'Europe |

FAQ sur les études de marché sur la protéomique en Europe

Quelle est la taille actuelle du marché européen de la protéomique ?

Le marché européen de la protéomique devrait enregistrer un TCAC de 12,40 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen de la protéomique ?

Agilent Technologies, Inc., Bio-Rad Laboratories, Inc., Thermo Fisher Scientific, Inc., Merck KGaA, Promega Corporation sont les principales sociétés opérant sur le marché européen de la protéomique.

Quelles années couvre ce marché européen de la protéomique ?

Le rapport couvre la taille historique du marché de la protéomique en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la protéomique en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne de la protéomique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la protéomique en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Europe Proteomics comprend des perspectives de prévisions de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.