Analyse du marché des services pétroliers en Europe

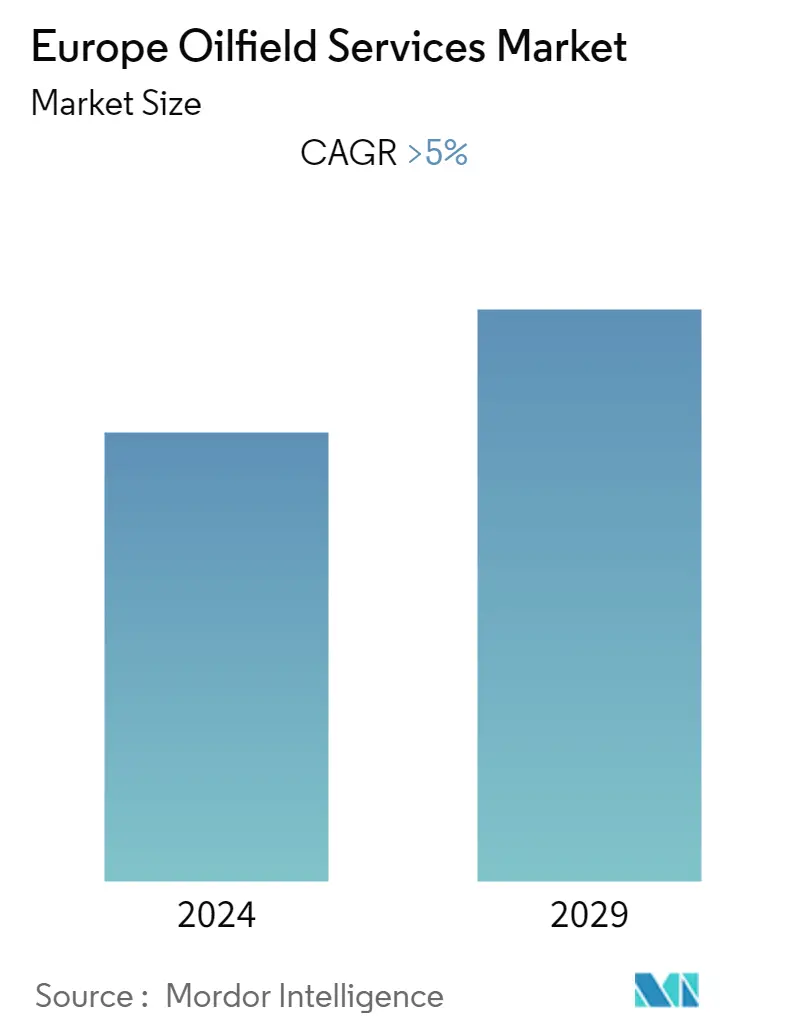

Le marché européen des services pétroliers devrait connaître un TCAC de plus de 5 % au cours de la période de prévision 2022-2027. La pandémie de COVID-19 a gravement affecté le marché. La pandémie a entraîné une baisse de la demande de pétrole brut et de gaz naturel, entraînant un effondrement des prix du pétrole et du gaz. Ce krach a rendu les activités en amont économiquement irréalisables. Le marché devrait se redresser une fois que les prix se seront renforcés. En termes de croissance du marché, des facteurs tels que le développement des réserves de pétrole et de gaz dans la région, ainsi que les technologies, outils et équipements de pointe, devraient stimuler le marché au cours de la période de prévision. Cependant, la transition vers les sources dénergie renouvelables, ainsi que la forte volatilité des prix du pétrole brut, devraient freiner la croissance du marché.

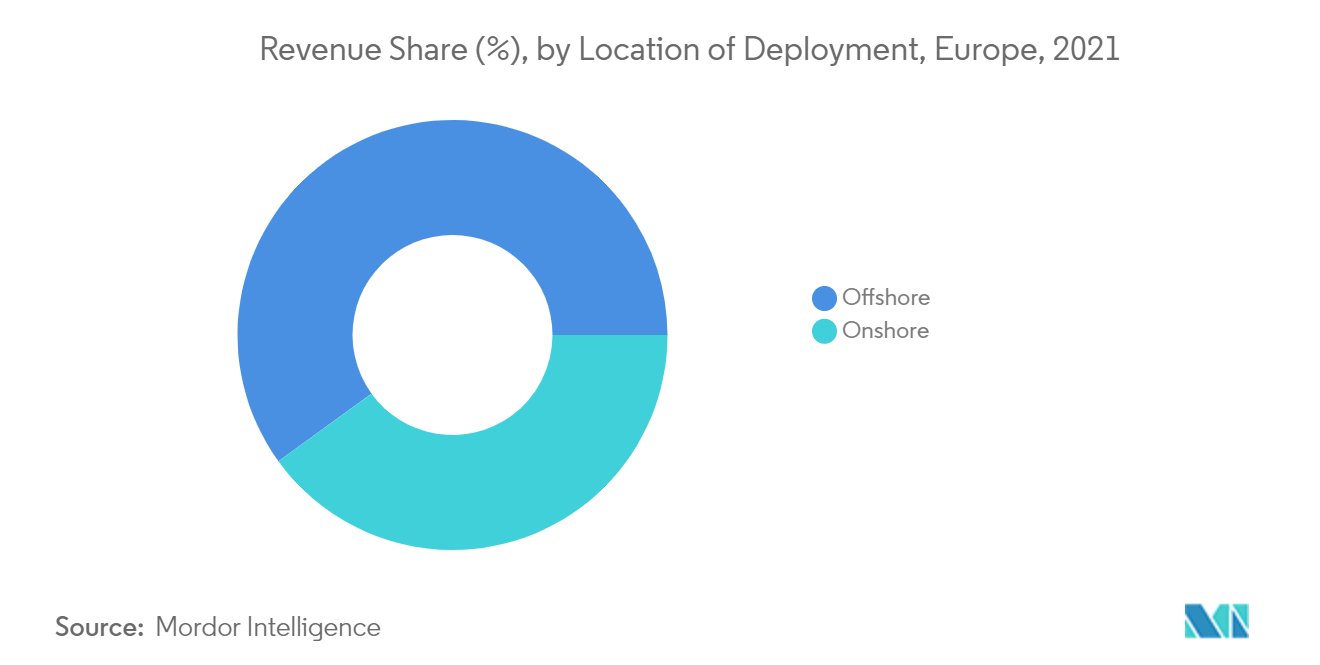

- Le segment offshore devrait connaître une croissance significative au cours de la période de prévision en raison de laugmentation des activités de développement de superficies pétrolières et gazières dans la région.

- Lémergence de nouvelles technologies telles que la numérisation et lautomatisation, les nouvelles méthodes de forage et les méthodes de fracturation électrique de nouvelle génération devraient bientôt offrir des opportunités aux acteurs impliqués sur le marché.

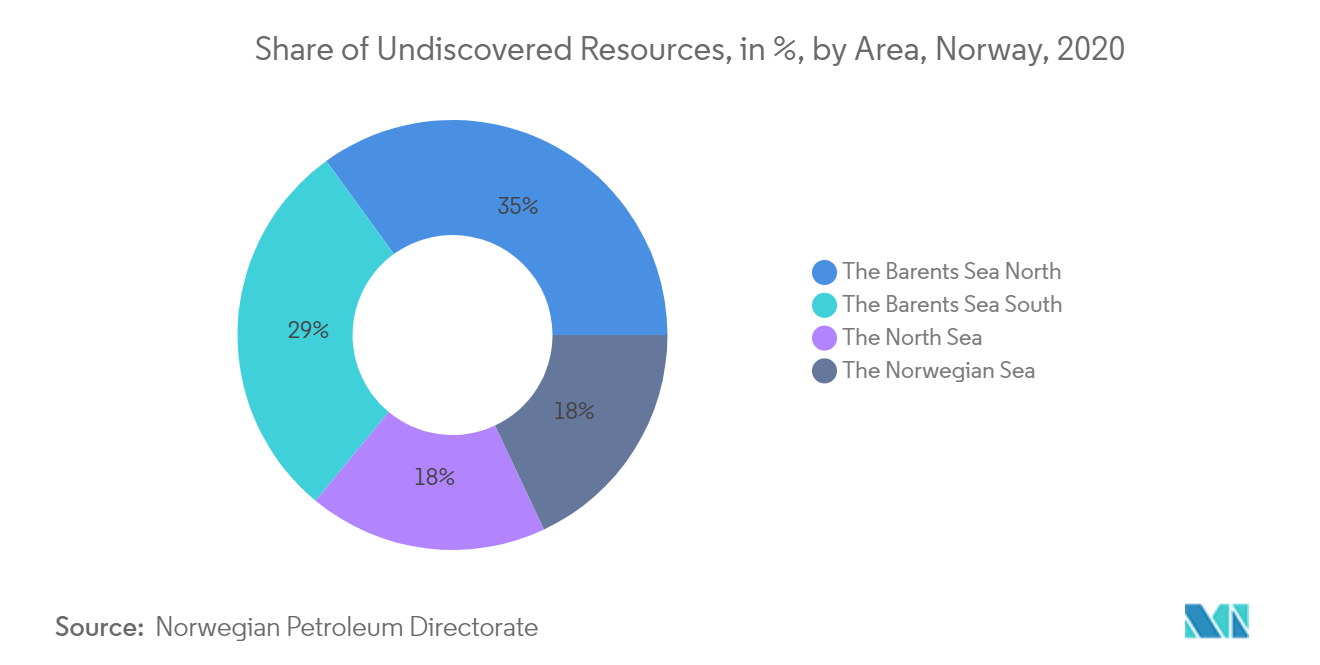

- La Norvège devrait connaître une croissance significative au cours de la période de prévision. La région a récemment connu dimportantes activités dexploration et de production de pétrole brut.

Tendances du marché européen des services pétroliers

Le segment offshore connaîtra une croissance significative

- La mer du Nord est un bassin majeur de production dhydrocarbures offshore dans la région européenne, où se trouvent les intérêts de plusieurs pays. Elle contribue de manière significative aux économies européennes depuis plus de cinquante ans. Le bassin présente des perspectives passionnantes avec un potentiel allant jusqu'à 20 à 30 milliards de bep de ressources non découvertes. La disponibilité de ressources abondantes, associée au potentiel accru de récupération du pétrole et du gaz dans les zones deau profonde et ultra-profonde, devrait offrir une excellente opportunité pour le marché des services pétroliers offshore.

- Dès mars 2022, le Royaume-Uni préparait une nouvelle stratégie énergétique impliquant davantage de production de pétrole et de gaz en mer du Nord. Le gouvernement envisageait d'ouvrir la première série de licences d'exploration en 2019. Même si ces mesures sont prises pour contrer la dépendance russe, elles devraient stimuler le marché des services pétroliers lorsque les acteurs commenceront à développer les permis après avoir obtenu leur licence.

- En février 2022, Aker BP a annoncé son intention de forer 13 puits d'exploration, avec un potentiel d'environ 250 Mbep, tout en travaillant également au développement de plusieurs projets en Norvège, dont un nouveau raccordement d'Alvheim. Cette activité de développement de champs devrait également stimuler le segment offshore dans la région.

- Compte tenu des points mentionnés ci-dessus, le segment offshore devrait connaître une croissance significative au cours de la période de prévision.

La Norvège connaîtra une croissance significative

- La Norvège a connu plusieurs découvertes pétrolières et gazières importantes ces dernières années, notamment le champ géant Johan Sverdrup. En mai 2016, le ministère norvégien du Pétrole et de l'Énergie a annoncé l'attribution de dix nouvelles licences, totalisant 40 blocs, dans le cadre du 23e cycle de licences dans les zones frontalières. Trois des licences sont placées dans la zone nouvellement ouverte de la mer de Barents, au sud-est. Lactivité pétrolière et gazière offshore fait partie des principaux utilisateurs finaux du marché étudié dans le pays.

- Le pays connaît dimportantes activités dans lindustrie pétrolière et gazière qui devraient également contribuer à la croissance du marché des services pétroliers.

- En mars 2022, la Direction norvégienne du pétrole a accordé à ConocoPhillips Skandinavia un permis de forage pour un puits sauvage situé au large de la Norvège. Cela contribuera probablement à la croissance du marché des services pétroliers offshore.

- En janvier 2022, le ministère norvégien du Pétrole et de l'Énergie a offert à 28 entreprises des participations dans 53 licences de production pétrolière et gazière offshore sur le plateau norvégien dans le cadre des Awards in Prefinite Areas (APA) 2021. Cela inaugurera une nouvelle croissance sur les marchés des services pétroliers. lorsque le développement du réservoir commencera.

- Ainsi, en raison des points mentionnés ci-dessus, la Norvège devrait connaître une croissance significative du marché européen des services pétroliers au cours de la période de prévision.

Aperçu du marché européen des services pétroliers

Le marché européen des services pétroliers est modérément consolidé. Certains des principaux acteurs impliqués sur le marché sont Schlumberger Limited, Baker Hughes Company, Weatherford International PLC, Transocean Ltd et Halliburton Company.

Leaders du marché européen des services pétroliers

Halliburton Company

Transocean Ltd

Baker Hughes Company

Weatherford International PLC

Schlumberger Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des services pétroliers

- En avril 2021, Halliburton a signé un contrat de 8 ans avec la Direction norvégienne du pétrole pour déployer et exploiter Diskos, le référentiel national norvégien de données sismiques, de puits et de production pour l'industrie pétrolière et gazière.

- En janvier 2021, Safe Influx Ltd, un fournisseur de solutions de contrôle automatisé des puits, a reçu un brevet de l'Office britannique des brevets, couvrant sa technologie de contrôle automatisé des puits. Ce brevet garantit la capacité du contrôle automatisé de puits à détecter la présence d'un afflux de fluide dans un puits de forage, à prendre une décision par rapport aux critères de fermeture, puis à lancer automatiquement un protocole initial de contrôle de puits qui aboutit à l'état du puits. enfermé en toute sécurité. Le système permet une identification, une prise de décision et une réaction rapides aux événements de contrôle de puits.

Segmentation de lindustrie des services pétroliers en Europe

Le rapport sur le marché européen des services pétroliers comprend:.

| Services de forage |

| Services d'achèvement |

| Services de production et d'intervention |

| Autres services |

| À terre |

| En mer |

| Russie |

| Norvège |

| Royaume-Uni |

| Le reste de l'Europe |

| Type de service | Services de forage |

| Services d'achèvement | |

| Services de production et d'intervention | |

| Autres services | |

| Lieu de déploiement | À terre |

| En mer | |

| Géographie | Russie |

| Norvège | |

| Royaume-Uni | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les services pétroliers en Europe

Quelle est la taille actuelle du marché européen des services pétroliers ?

Le marché européen des services pétroliers devrait enregistrer un TCAC supérieur à 5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des services pétroliers ?

Halliburton Company, Transocean Ltd, Baker Hughes Company, Weatherford International PLC, Schlumberger Limited sont les principales sociétés opérant sur le marché européen des services pétroliers.

Quelles années couvre ce marché européen des services pétroliers ?

Le rapport couvre la taille historique du marché des services pour champs pétrolifères en Europe pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des services pour champs pétrolifères en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des services pétroliers

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des services pétroliers en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des services pétroliers en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.