Taille du marché européen des aliments pour chiens

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | 26.16 Milliards de dollars |

|

|

Taille du Marché (2029) | 35.78 Milliards de dollars |

|

|

Plus grande part par produit alimentaire pour animaux | Nourriture |

|

|

CAGR (2024 - 2029) | 9.23 % |

|

|

Plus grande part par pays | Royaume-Uni |

|

|

Concentration du Marché | Douleur moyenne |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen des aliments pour chiens

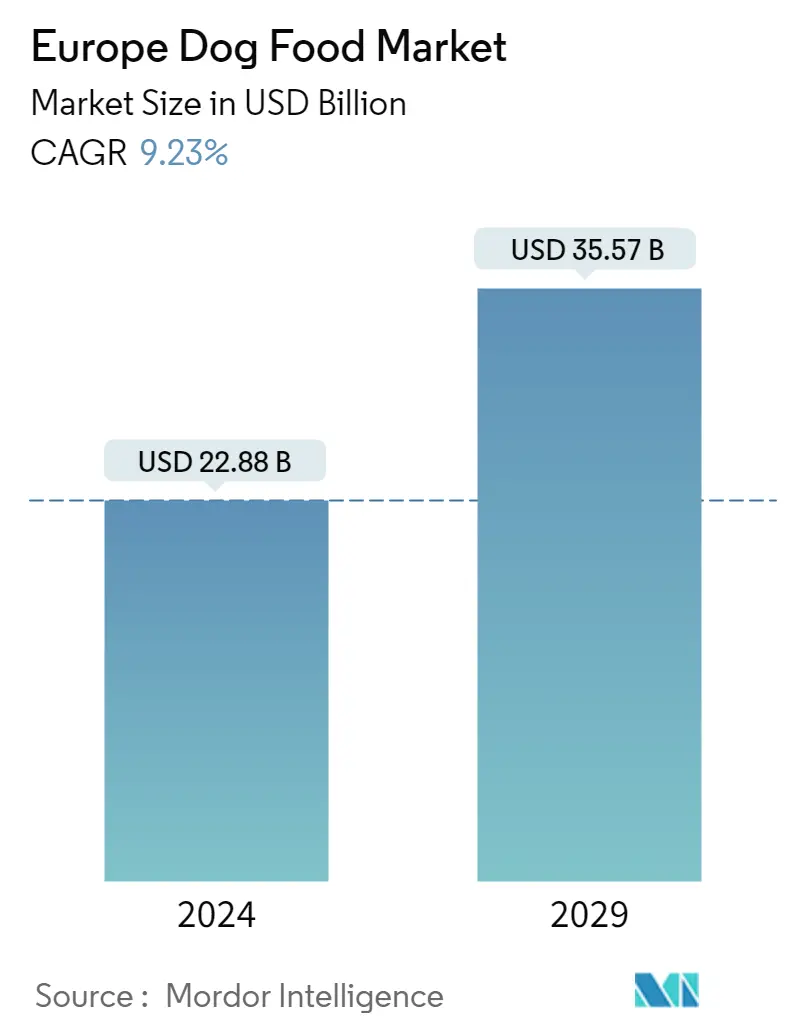

La taille du marché européen des aliments pour chiens est estimée à 22,88 milliards USD en 2024 et devrait atteindre 35,57 milliards USD dici 2029, avec un TCAC de 9,23 % au cours de la période de prévision (2024-2029).

22,88 milliards

Taille du marché en 2024 (USD)

35,57 milliards

Taille du marché en 2029 (USD)

7.14 %

TCAC (2017-2023)

9.23 %

TCAC (2024-2029)

Le plus grand marché par produit

67.49 %

part de valeur, Nourriture, 2022

Laugmentation du taux de possession de chiens et la disponibilité doptions plus larges daliments pour chiens avec des aliments secs et humides pour chiens sur mesure de diverses entreprises ont stimulé la croissance du segment.

Le plus grand marché par pays

16.07 %

part de valeur, Royaume-Uni, 2022

La forte population de chiens, les réseaux de distribution solides, la large présence de lentreprise et les dépenses de consommation élevées ont contribué à sa position de leader dans la région.

Marché à la croissance la plus rapide par produit

9.91 %

TCAC prévu, Régimes vétérinaires pour animaux de compagnie, 2023-2029

Les préoccupations croissantes en matière de santé des chiens, la prévalence des maladies chroniques et la demande croissante de nutrition spécialisée pour animaux de compagnie sont susceptibles de renforcer la demande du segment au cours de la période de prévision.

Marché à la croissance la plus rapide par pays

15.61 %

TCAC prévu, Pologne, 2023-2029

Ladoption croissante des chiens et le pouvoir croissant des consommateurs de dépenser davantage pour des aliments pour chiens de qualité supérieure et nutritionnels dans le pays stimulent la croissance du marché.

Acteur leader du marché

19.29 %

part de marché, Mars Incorporée, 2022

Elle est le leader du marché en raison de ses nombreux lancements de produits formulés avec des ingrédients spécialisés et de lexpansion de ses installations de fabrication dans la région.

Les produits alimentaires et les friandises dominaient le marché en raison de leur utilisation régulière, tandis que les régimes vétérinaires constituaient le segment à la croissance la plus rapide

- En 2022, le marché des aliments pour chiens représentait 40,8 % du marché européen des aliments pour animaux de compagnie. Il y a eu une augmentation significative de 42 % par rapport à 2017, principalement en raison de laugmentation du nombre de propriétaires de chiens et de la demande croissante de produits haut de gamme dans la région. La population canine a augmenté de 14,2 % en 2022 par rapport à 2017. Les principales parts de marché en 2022 étaient détenues par le Royaume-Uni, lAllemagne et la Russie, représentant respectivement 16,1 %, 12,5 % et 9,4 %.

- Le segment des produits alimentaires est le plus important du marché des aliments pour chiens, et il était évalué à 13,15 milliards USD en 2022. La nourriture sèche est le type daliment pour chiens le plus populaire, évalué à 9,88 milliards USD en 2022. Les propriétaires de chiens préfèrent les aliments secs en raison de leur durée de conservation plus longue et de leur coût par portion inférieur, ce qui les rend plus pratiques et économiques à acheter en vrac.

- Les friandises constituent le deuxième plus grand segment daliments pour chiens, et elles étaient évaluées à 3,54 milliards de dollars en 2022. Les friandises sont données aux chiens avec leur nourriture habituelle pour offrir des avantages supplémentaires pour la santé, tels que faciliter la digestion et favoriser une peau et un pelage sains. Ils sont également couramment utilisés comme récompenses dentraînement.

- Les régimes vétérinaires pour chiens étaient évalués à 2,05 milliards USD sur le marché en 2022. Ce segment devrait connaître la croissance la plus rapide, enregistrant un TCAC de 8,4 % au cours de la période de prévision. La prévalence croissante des problèmes digestifs et des maladies rénales chroniques chez les chiens a contribué à la croissance de ce segment.

- Le segment des nutraceutiques pour animaux de compagnie a augmenté de 19,1 % en 2022 par rapport à 2017, grâce à la sensibilisation accrue aux régimes alimentaires sains, notamment en raison des préoccupations croissantes en matière de santé chez les chiens. Le marché est stimulé par laugmentation de la population canine, les besoins spécifiques des chiens en matière de santé et la sensibilisation croissante des propriétaires de chiens à la santé des animaux de compagnie. Il devrait enregistrer un TCAC de 7,8 % au cours de la période 2023-2029.

Le Royaume-Uni est le principal marché de la région, tandis que la Pologne et la Russie sont les marchés à la croissance la plus rapide

- Le marché européen des aliments pour chiens connaît une croissance substantielle, principalement en raison de laugmentation de la population de chiens de compagnie dans la région. Les pays ayant des populations canines importantes en Europe comprennent la Russie, le Royaume-Uni, lAllemagne et lEspagne. Entre 2017 et 2021, le marché européen des aliments pour chiens a connu une augmentation denviron 28,0 %, principalement attribuée au nombre croissant de chiens de compagnie, qui est passé de 84,9 millions en 2017 à 97,0 millions en 2022.

- Parmi les pays européens, le Royaume-Uni sest imposé comme le plus grand marché daliments pour chiens, représentant environ 16,1 % de la valeur totale du marché, soit 3,13 milliards USD en 2022. La domination du Royaume-Uni peut être principalement attribuée aux dépenses élevées consacrées aux chiens. Par exemple, les dépenses moyennes par chien au Royaume-Uni sélevaient à 646,2 USD en 2022, le plus élevé de tous les pays européens.

- LAllemagne détenait environ 12,5 % du marché européen des aliments pour chiens en 2022. Le pays comptait une population canine denviron 10,6 millions, soit environ 11,0 % de la population canine européenne totale la même année. Avec la croissance de la population canine et une tendance croissante à lhumanisation des animaux de compagnie, le marché allemand des aliments pour chiens devrait enregistrer un TCAC stable de 3,5 % au cours de la période de prévision.

- Bien que la Russie détienne la plus grande population canine de la région, elle ne représentait que 9,4 % du marché en 2022. Cette disparité peut être attribuée à des dépenses relativement plus faibles pour les animaux de compagnie pour les chiens dans le pays. La guerre Ukraine-Russie en cours a également eu un impact négatif sur le marché russe des aliments pour chiens.

- Cependant, laugmentation de la population de chiens et lhumanisation des animaux de compagnie sont les facteurs qui devraient stimuler le marché au cours de la période de prévision.

Tendances du marché européen des aliments pour chiens

Lécosystème croissant accueillant pour les chiens dans la région favorise ladoption de chiens dans les refuges pour animaux et les organisations de sauvetage

- En Europe, les chiens sont relativement moins populaires que les chats, avec une part de population danimaux de compagnie denviron 29,9 %, ce qui en fait le deuxième animal de compagnie le plus peuplé après les chats en 2022. Cela contraste avec la tendance mondiale, où les chiens sont plus populaires que les chats. La population canine en Europe était inférieure de 21,4 % à celle des chats en 2022. Cela est probablement dû au fait que les chats sont considérés comme chanceux dans de nombreux pays européens, comme lItalie et lAllemagne. Cependant, la population canine en Europe a connu une augmentation significative denviron 19,1 % entre 2019 et 2022. La pandémie de COVID-19 a joué un rôle crucial dans cette croissance, car il y a eu une augmentation des adoptions de chiens dans les refuges pour animaux et les organisations de sauvetage. Avec de plus en plus de gens passant du temps à la maison, le désir de compagnie a augmenté et ladoption de chiens est devenue une option attrayante.

- En 2022, le nombre de ménages européens possédant des animaux de compagnie a dépassé les 90 millions, ce qui représentait 46,0 % du total des ménages. Cela démontre que lEurope a une plus grande tendance à lhumanisation des animaux de compagnie. Parmi les pays européens, la Russie comptait la plus grande population de chiens de compagnie en 2022, représentant 18,3 % de la population totale de chiens, suivie du Royaume-Uni avec 13,4 % et de lAllemagne avec 11,0 %.

- Laugmentation de la population canine en Europe a conduit à lémergence de divers programmes dadoption. Cela offre aux entreprises la possibilité dexplorer de nouvelles idées dans lindustrie des animaux de compagnie. Par exemple, certains cafés français proposent désormais des expériences gastronomiques pour les chiens, tandis que les entreprises du Royaume-Uni offrent un congé payé pour les parents danimaux de compagnie. La Suède a également mis en place des réglementations pour assurer le bien-être des animaux de compagnie, en mettant laccent sur leur santé. Ces tendances indiquent des perspectives positives pour la croissance de la population canine en Europe au cours de la période de prévision.

Laugmentation de la demande de produits alimentaires de haute qualité pour animaux de compagnie augmente les dépenses par animal de compagnie des parents danimaux de compagnie dans la région

- Les dépenses des animaux de compagnie en Europe ont augmenté au cours de la période historique en raison de laugmentation de la premiumisation et des dépenses pour différents types daliments, les parents danimaux étant devenus plus préoccupés par les besoins de santé de leurs animaux de compagnie. Ces facteurs ont contribué à augmenter les dépenses par animal de compagnie de 24 % entre 2017 et 2022. En 2022, les chiens détenaient la plus grande part, représentant 37,9 % du marché européen des aliments pour chiens, car les chiens sont nourris avec des aliments spécialisés pour animaux de compagnie et ont une consommation plus élevée daliments pour animaux de compagnie que les chats. Par exemple, au Royaume-Uni, les dépenses moyennes en nourriture pour animaux de compagnie étaient de 330 USD en 2022, soit plus que les dépenses alimentaires dun chat de 150 USD. Les chiens bénéficient de services tels que le toilettage et lentraînement pour la socialisation avec dautres chiens.

- Les propriétaires danimaux de compagnie fournissent des produits de qualité supérieure à leurs chiens de compagnie. En raison de lhumanisation croissante des animaux de compagnie et de laugmentation des revenus disponibles, les propriétaires danimaux de compagnie ont tendance à opter pour des marques alimentaires telles que Royal Canin, Purina et Whiskas pour leurs animaux de compagnie. Le segment à prix moyen du marché des aliments pour animaux de compagnie connaît une augmentation des ventes en raison des valeurs nutritionnelles similaires offertes par les produits haut de gamme.

- Pendant la pandémie, les ventes daliments pour animaux de compagnie ont augmenté via les canaux en ligne, car la majorité des supermarchés proposaient moins de produits en raison des confinements. Les sites de commerce électronique ont également un plus grand nombre de produits disponibles. Cela a aidé Amazon à devenir un leader des ventes daliments pour animaux de compagnie au Royaume-Uni, le site Web recevant plus de 579 millions de visites par an depuis la pandémie.

- La consommation croissante daliments à prix moyen et la sensibilisation croissante aux avantages daliments sains et nutritifs pour animaux de compagnie ont contribué à augmenter les dépenses pour animaux de compagnie dans la région.

Aperçu de lindustrie européenne de lalimentation pour chiens

Le marché européen des aliments pour chiens est modérément consolidé, les cinq premières entreprises occupant 40,12 %. Les principaux acteurs de ce marché sont ADM, Affinity Petcare SA, Colgate-Palmolive Company (Hills Pet Nutrition Inc.), Mars Incorporated et Nestlé (Purina) (classés par ordre alphabétique).

Leaders du marché européen des aliments pour chiens

ADM

Affinity Petcare SA

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

Mars Incorporated

Nestle (Purina)

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), General Mills Inc., Heristo Aktiengesellschaft, Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Clause de non-responsabilité : les principaux acteurs sont classés selon ordre alphabétique

Nouvelles du marché européen des aliments pour chiens

- Juillet 2023 Hills Pet Nutrition a présenté ses nouveaux produits à base de protéines de goberge et dinsectes certifiés MSC (Marine Stewardship Council) pour les animaux de compagnie à lestomac et aux lignes de peau sensibles. Ils contiennent des vitamines, des acides gras oméga-3 et des antioxydants.

- mai 2023 Virbac a acquis son distributeur (GS Partners) en République tchèque et en Slovaquie, qui est devenu la 35ème filiale de Virbac. Cette nouvelle filiale permet à Virbac détendre davantage sa présence dans ces pays.

- Mars 2023 Mars Incorporated a lancé de nouvelles multivitamines Pedigree, un trio de produits à mâcher doux formulés pour aider les animaux de compagnie avec leur immunité, leur digestion et leurs articulations. Il a été développé avec léquipe du Waltham Petcare Science Institute, des vétérinaires et des nutritionnistes pour animaux de compagnie.

Gratuit avec ce rapport

Rapport sur le marché européen des aliments pour chiens - Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Population d’animaux de compagnie

- 4.2 Dépenses pour animaux de compagnie

- 4.3 Cadre réglementaire

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Produit alimentaire pour animaux de compagnie

- 5.1.1 Nourriture

- 5.1.1.1 Par sous-produit

- 5.1.1.1.1 Nourriture sèche pour animaux de compagnie

- 5.1.1.1.1.1 Par nourriture sous-sèche pour animaux de compagnie

- 5.1.1.1.1.1.1 Croquettes

- 5.1.1.1.1.1.2 Autres aliments secs pour animaux de compagnie

- 5.1.1.1.2 Nourriture humide pour animaux de compagnie

- 5.1.2 Nutraceutiques/suppléments pour animaux de compagnie

- 5.1.2.1 Par sous-produit

- 5.1.2.1.1 Bioactifs du lait

- 5.1.2.1.2 Les acides gras omega-3

- 5.1.2.1.3 Probiotiques

- 5.1.2.1.4 Protéines et Peptides

- 5.1.2.1.5 Vitamines et mineraux

- 5.1.2.1.6 Autres nutraceutiques

- 5.1.3 Friandises pour animaux de compagnie

- 5.1.3.1 Par sous-produit

- 5.1.3.1.1 Friandises croquantes

- 5.1.3.1.2 Gâteries dentaires

- 5.1.3.1.3 Friandises lyophilisées et séchées

- 5.1.3.1.4 Friandises douces et moelleuses

- 5.1.3.1.5 Autres friandises

- 5.1.4 Régimes vétérinaires pour animaux de compagnie

- 5.1.4.1 Par sous-produit

- 5.1.4.1.1 Diabète

- 5.1.4.1.2 Sensibilité digestive

- 5.1.4.1.3 Régimes de soins bucco-dentaires

- 5.1.4.1.4 Rénal

- 5.1.4.1.5 Maladie des voies urinaires

- 5.1.4.1.6 Autres régimes vétérinaires

-

5.2 Canal de distribution

- 5.2.1 Dépanneurs

- 5.2.2 Chaîne en ligne

- 5.2.3 Magasins spécialisés

- 5.2.4 Supermarchés/Hypermarchés

- 5.2.5 Autres chaînes

-

5.3 Pays

- 5.3.1 France

- 5.3.2 Allemagne

- 5.3.3 Italie

- 5.3.4 Pays-Bas

- 5.3.5 Pologne

- 5.3.6 Russie

- 5.3.7 Espagne

- 5.3.8 Royaume-Uni

- 5.3.9 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d'entreprise

- 6.4.1 ADM

- 6.4.2 Affinity Petcare SA

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 General Mills Inc.

- 6.4.6 Heristo Aktiengesellschaft

- 6.4.7 Mars Incorporated

- 6.4.8 Nestle (Purina)

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 Virbac

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'ALIMENTATION POUR ANIMAUX DE COMPAGNIE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie européenne de lalimentation pour chiens

Les aliments, les nutraceutiques/suppléments pour animaux de compagnie, les friandises pour animaux de compagnie, les régimes vétérinaires pour animaux de compagnie sont couverts en tant que segments par produit alimentaire pour animaux de compagnie. Les dépanneurs, les canaux en ligne, les magasins spécialisés, les supermarchés/hypermarchés sont couverts en tant que segments par canal de distribution. La France, lAllemagne, lItalie, les Pays-Bas, la Pologne, la Russie, lEspagne et le Royaume-Uni sont couverts en tant que segments par pays.

- En 2022, le marché des aliments pour chiens représentait 40,8 % du marché européen des aliments pour animaux de compagnie. Il y a eu une augmentation significative de 42 % par rapport à 2017, principalement en raison de laugmentation du nombre de propriétaires de chiens et de la demande croissante de produits haut de gamme dans la région. La population canine a augmenté de 14,2 % en 2022 par rapport à 2017. Les principales parts de marché en 2022 étaient détenues par le Royaume-Uni, lAllemagne et la Russie, représentant respectivement 16,1 %, 12,5 % et 9,4 %.

- Le segment des produits alimentaires est le plus important du marché des aliments pour chiens, et il était évalué à 13,15 milliards USD en 2022. La nourriture sèche est le type daliment pour chiens le plus populaire, évalué à 9,88 milliards USD en 2022. Les propriétaires de chiens préfèrent les aliments secs en raison de leur durée de conservation plus longue et de leur coût par portion inférieur, ce qui les rend plus pratiques et économiques à acheter en vrac.

- Les friandises constituent le deuxième plus grand segment daliments pour chiens, et elles étaient évaluées à 3,54 milliards de dollars en 2022. Les friandises sont données aux chiens avec leur nourriture habituelle pour offrir des avantages supplémentaires pour la santé, tels que faciliter la digestion et favoriser une peau et un pelage sains. Ils sont également couramment utilisés comme récompenses dentraînement.

- Les régimes vétérinaires pour chiens étaient évalués à 2,05 milliards USD sur le marché en 2022. Ce segment devrait connaître la croissance la plus rapide, enregistrant un TCAC de 8,4 % au cours de la période de prévision. La prévalence croissante des problèmes digestifs et des maladies rénales chroniques chez les chiens a contribué à la croissance de ce segment.

- Le segment des nutraceutiques pour animaux de compagnie a augmenté de 19,1 % en 2022 par rapport à 2017, grâce à la sensibilisation accrue aux régimes alimentaires sains, notamment en raison des préoccupations croissantes en matière de santé chez les chiens. Le marché est stimulé par laugmentation de la population canine, les besoins spécifiques des chiens en matière de santé et la sensibilisation croissante des propriétaires de chiens à la santé des animaux de compagnie. Il devrait enregistrer un TCAC de 7,8 % au cours de la période 2023-2029.

| Nourriture | Par sous-produit | Nourriture sèche pour animaux de compagnie | Par nourriture sous-sèche pour animaux de compagnie | Croquettes |

| Autres aliments secs pour animaux de compagnie | ||||

| Nourriture humide pour animaux de compagnie | ||||

| Nutraceutiques/suppléments pour animaux de compagnie | Par sous-produit | Bioactifs du lait | ||

| Les acides gras omega-3 | ||||

| Probiotiques | ||||

| Protéines et Peptides | ||||

| Vitamines et mineraux | ||||

| Autres nutraceutiques | ||||

| Friandises pour animaux de compagnie | Par sous-produit | Friandises croquantes | ||

| Gâteries dentaires | ||||

| Friandises lyophilisées et séchées | ||||

| Friandises douces et moelleuses | ||||

| Autres friandises | ||||

| Régimes vétérinaires pour animaux de compagnie | Par sous-produit | Diabète | ||

| Sensibilité digestive | ||||

| Régimes de soins bucco-dentaires | ||||

| Rénal | ||||

| Maladie des voies urinaires | ||||

| Autres régimes vétérinaires |

| Dépanneurs |

| Chaîne en ligne |

| Magasins spécialisés |

| Supermarchés/Hypermarchés |

| Autres chaînes |

| France |

| Allemagne |

| Italie |

| Pays-Bas |

| Pologne |

| Russie |

| Espagne |

| Royaume-Uni |

| Le reste de l'Europe |

| Produit alimentaire pour animaux de compagnie | Nourriture | Par sous-produit | Nourriture sèche pour animaux de compagnie | Par nourriture sous-sèche pour animaux de compagnie | Croquettes |

| Autres aliments secs pour animaux de compagnie | |||||

| Nourriture humide pour animaux de compagnie | |||||

| Nutraceutiques/suppléments pour animaux de compagnie | Par sous-produit | Bioactifs du lait | |||

| Les acides gras omega-3 | |||||

| Probiotiques | |||||

| Protéines et Peptides | |||||

| Vitamines et mineraux | |||||

| Autres nutraceutiques | |||||

| Friandises pour animaux de compagnie | Par sous-produit | Friandises croquantes | |||

| Gâteries dentaires | |||||

| Friandises lyophilisées et séchées | |||||

| Friandises douces et moelleuses | |||||

| Autres friandises | |||||

| Régimes vétérinaires pour animaux de compagnie | Par sous-produit | Diabète | |||

| Sensibilité digestive | |||||

| Régimes de soins bucco-dentaires | |||||

| Rénal | |||||

| Maladie des voies urinaires | |||||

| Autres régimes vétérinaires | |||||

| Canal de distribution | Dépanneurs | ||||

| Chaîne en ligne | |||||

| Magasins spécialisés | |||||

| Supermarchés/Hypermarchés | |||||

| Autres chaînes | |||||

| Pays | France | ||||

| Allemagne | |||||

| Italie | |||||

| Pays-Bas | |||||

| Pologne | |||||

| Russie | |||||

| Espagne | |||||

| Royaume-Uni | |||||

| Le reste de l'Europe | |||||

Définition du marché

- FONCTIONS - Les aliments pour animaux de compagnie sont généralement destinés à fournir une nutrition complète et équilibrée à lanimal, mais sont principalement utilisés comme produits fonctionnels. Le champ dapplication comprend les aliments et les suppléments consommés par les animaux de compagnie, y compris les régimes vétérinaires. Les suppléments/nutraceutiques qui sont directement fournis aux animaux de compagnie sont considérés comme faisant partie du champ dapplication.

- REVENDEURS - Les entreprises engagées dans la revente daliments pour animaux de compagnie sans valeur ajoutée ont été exclues du champ dapplication du marché, afin déviter le double comptage.

- CONSOMMATEURS FINAUX - Les propriétaires danimaux de compagnie sont considérés comme les consommateurs finaux sur le marché étudié.

- CANAUX DE DISTRIBUTION - Les supermarchés/hypermarchés, les magasins spécialisés, les dépanneurs, les canaux en ligne et dautres canaux sont pris en compte dans le champ dapplication. Les magasins qui fournissent exclusivement des produits de base et personnalisés liés aux animaux de compagnie sont considérés comme faisant partie des magasins spécialisés.

| Mot-clé | Définition |

|---|---|

| Nourriture pour animaux de compagnie | La portée de la nourriture pour animaux de compagnie comprend les aliments qui peuvent être consommés par les animaux de compagnie, y compris la nourriture, les friandises, les régimes vétérinaires et les nutraceutiques/suppléments. |

| Nourriture | Les aliments sont des aliments pour animaux destinés à la consommation des animaux de compagnie. Il est formulé pour fournir des nutriments essentiels et répondre aux besoins alimentaires de divers types danimaux de compagnie, y compris les chiens, les chats et dautres animaux. Ceux-ci sont généralement segmentés en aliments secs et humides pour animaux de compagnie. |

| Aliments secs pour animaux de compagnie | Les aliments secs pour animaux de compagnie peuvent être extrudés/cuits au four (croquettes) ou en flocons. Ils ont une teneur en humidité plus faible, généralement autour de 12-20%. |

| Nourriture humide pour animaux de compagnie | Les aliments humides pour animaux de compagnie, également connus sous le nom daliments en conserve ou daliments humides pour animaux de compagnie, ont généralement une teneur en humidité plus élevée que les aliments secs pour animaux de compagnie, allant souvent de 70 à 80 %. |

| Croquettes | Les croquettes sont des aliments secs et transformés pour animaux de compagnie en petits morceaux ou en granulés. Ils sont spécialement formulés pour fournir une nutrition équilibrée à divers animaux domestiques, tels que les chiens, les chats et dautres animaux. |

| Traite | Les friandises pour animaux de compagnie sont des aliments spéciaux ou des récompenses données aux animaux de compagnie, pour montrer de laffection et encourager un bon comportement. Ils sont particulièrement utilisés pendant lentraînement. Les friandises pour animaux de compagnie sont fabriquées à partir de diverses combinaisons de viande ou de matériaux dérivés de la viande avec dautres ingrédients. |

| Gâteries dentaires | Les gâteries dentaires pour animaux de compagnie sont des gâteries spécialisées qui sont formulées pour favoriser une bonne hygiène bucco-dentaire chez les animaux de compagnie. |

| Gâteries croquantes | Cest un type de friandise pour animaux de compagnie qui a une texture ferme et croustillante qui peut être une bonne source de nutrition pour les animaux de compagnie. |

| Des friandises moelleuses et moelleuses | Les gâteries molles et moelleuses pour animaux de compagnie sont un type de produit alimentaire pour animaux de compagnie formulé pour être facile à mâcher et à digérer. Ils sont généralement fabriqués à partir dingrédients mous et souples, tels que de la viande, de la volaille ou des légumes, qui ont été mélangés et formés en morceaux ou en lanières de la taille dune bouchée ou dune lanière. |

| Gâteries lyophilisées et séchées | Les friandises lyophilisées et séchées sont des collations données aux animaux de compagnie, qui sont préparées selon un processus de conservation spécial, sans endommager le contenu nutritionnel, ce qui donne des friandises durables et riches en nutriments. |

| Régimes alimentaires pour les maladies des voies urinaires | Il sagit de régimes commerciaux spécialement formulés pour favoriser la santé urinaire et réduire le risque dinfections des voies urinaires et dautres problèmes urinaires. |

| Régimes rénaux | Ce sont des aliments spécialisés pour animaux de compagnie formulés pour soutenir la santé des animaux atteints de maladies rénales ou dinsuffisance rénale. |

| Régimes de sensibilité digestive | Les régimes sensibles à la digestion sont spécialement formulés pour répondre aux besoins nutritionnels des animaux souffrant de problèmes digestifs tels que des intolérances alimentaires, des allergies et des sensibilités. Ces régimes sont conçus pour être facilement digestibles et pour réduire les symptômes des problèmes digestifs chez les animaux de compagnie. |

| Régimes de soins bucco-dentaires | Les régimes de soins bucco-dentaires pour animaux de compagnie sont des régimes spécialement formulés pour promouvoir la santé et lhygiène bucco-dentaires chez les animaux de compagnie. |

| Nourriture pour animaux de compagnie sans céréales | Aliments pour animaux de compagnie qui ne contiennent pas de céréales courantes comme le blé, le maïs ou le soja. Les régimes sans céréales sont souvent préférés par les propriétaires danimaux à la recherche doptions alternatives ou si leurs animaux ont des sensibilités alimentaires spécifiques. |

| Nourriture pour animaux de compagnie de qualité supérieure | Les aliments pour animaux de compagnie de haute qualité formulés avec des ingrédients de qualité supérieure offrent souvent des avantages nutritionnels supplémentaires par rapport aux aliments pour animaux de compagnie standard. |

| Aliments naturels pour animaux de compagnie | Aliments pour animaux de compagnie fabriqués à partir dingrédients naturels, avec un traitement minimal et sans conservateurs artificiels. |

| Nourriture biologique pour animaux de compagnie | Les aliments pour animaux de compagnie sont produits à partir dingrédients biologiques, sans pesticides synthétiques, sans hormones et sans organismes génétiquement modifiés (OGM). |

| Extrusion | Procédé de fabrication utilisé pour produire des aliments secs pour animaux de compagnie, où les ingrédients sont cuits, mélangés et façonnés sous haute pression et température. |

| Autres animaux de compagnie | Les autres animaux de compagnie comprennent les oiseaux, les poissons, les lapins, les hamsters, les furets et les reptiles. |

| Palatabilité | Le goût, la texture et larôme des aliments pour animaux de compagnie influencent leur attrait et leur acceptation par les animaux de compagnie. |

| Nourriture complète et équilibrée pour animaux de compagnie | Nourriture pour animaux de compagnie qui fournit tous les nutriments essentiels dans des proportions appropriées pour répondre aux besoins nutritionnels des animaux de compagnie sans supplémentation supplémentaire. |

| Conservateurs | Ce sont les substances qui sont ajoutées aux aliments pour animaux de compagnie pour prolonger leur durée de conservation et éviter leur détérioration. |

| Nutraceutiques | Les produits alimentaires qui offrent des avantages pour la santé au-delà de la nutrition de base contiennent souvent des composés bioactifs ayant des effets thérapeutiques potentiels. |

| Probiotiques | Des bactéries bénéfiques vivantes qui favorisent un équilibre sain de la flore intestinale, soutenant la santé digestive et la fonction immunitaire chez les animaux de compagnie. |

| Antioxydants | Composés qui aident à neutraliser les radicaux libres nocifs dans le corps, favorisant la santé cellulaire et soutenant le système immunitaire chez les animaux de compagnie. |

| Durée de conservation | Durée pendant laquelle les aliments pour animaux de compagnie restent sûrs et viables sur le plan nutritionnel pour la consommation après leur date de production. |

| Régime sur ordonnance | Aliments spécialisés pour animaux de compagnie formulés pour traiter des conditions médicales spécifiques sous surveillance vétérinaire. |

| Allergène | Substance qui peut provoquer des réactions allergiques chez certains animaux de compagnie, entraînant des allergies ou des sensibilités alimentaires. |

| Conserve | Nourriture humide pour animaux de compagnie emballée dans des boîtes et contenant une teneur en humidité plus élevée que la nourriture sèche. |

| Régime à ingrédients limités (LID) | Nourriture pour animaux de compagnie formulée avec un nombre réduit dingrédients pour minimiser les allergènes potentiels. |

| Analyse garantie | Les niveaux minimum ou maximum de certains nutriments présents dans les aliments pour animaux de compagnie. |

| Gestion du poids | Nourriture pour animaux de compagnie conçue pour aider les animaux à maintenir un poids santé ou à soutenir les efforts de perte de poids. |

| Autres nutraceutiques | Il comprend des prébiotiques, des antioxydants, des fibres digestives, des enzymes, des huiles essentielles et des herbes. |

| Autres régimes vétérinaires | Il comprend les régimes de gestion du poids, la santé de la peau et du pelage, les soins cardiaques et les soins articulaires. |

| Autres friandises | Il comprend des peaux brutes, des blocs minéraux, des produits à lécher et des catnips. |

| Autres aliments secs | Il comprend des flocons de céréales, des mélangeurs, des garnitures de repas, des aliments lyophilisés et des aliments séchés à lair. |

| Autres animaux | Il comprend des oiseaux, des poissons, des reptiles et de petits animaux (lapins, furets, hamsters). |

| Autres canaux de distribution | Il comprend des cliniques vétérinaires, des magasins locaux non réglementés et des magasins daliments pour animaux et de ferme. |

| Protéines et peptides | Les protéines sont de grosses molécules composées dunités de base appelées acides aminés qui aident à la croissance et au développement des animaux de compagnie. Les peptides sont la courte chaîne de 2 à 50 acides aminés. |

| Acides gras oméga-3 | Les acides gras oméga-3 sont des graisses polyinsaturées essentielles qui jouent un rôle crucial dans la santé et le bien-être généraux des animaux de compagnie |

| Vitamine | Les vitamines sont les composés organiques essentiels au fonctionnement physiologique vital. |

| Minéraux | Les minéraux sont des substances inorganiques naturelles qui sont essentielles à diverses fonctions physiologiques chez les animaux de compagnie. |

| IRC | Maladie rénale chronique |

| DHA | Acide docosahexaénoïque |

| EPA | Acide eicosapentaénoïque |

| ALA | Acide alpha-linolénique |

| BHA | Hydroxyanisol butylé |

| BHT | Hydroxytoluène butylé |

| FLUTD | Maladie des voies urinaires inférieures félines |

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 IDENTIFIER LES VARIABLES CLÉS : Afin de construire une méthodologie de prévision robuste, les variables et les facteurs identifiés à létape 1 sont testés par rapport aux chiffres historiques disponibles sur le marché. Grâce à un processus itératif, les variables requises pour les prévisions du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 Construire un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. Linflation ne fait pas partie des prix et le prix de vente moyen (ASP) est maintenu constant tout au long de la période de prévision.

- Étape 3 Valider et finaliser : Dans cette étape importante, tous les chiffres du marché, les variables et les appels des analystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés à différents niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes dabonnement