Taille et parts du marché européen de la surveillance cardiaque

Analyse du marché européen de la surveillance cardiaque par Mordor Intelligence

Le marché européen de la surveillance cardiaque un généré 7,91 milliards USD en 2024 et devrait croître avec un TCAC de 6,11% pour atteindre 10,81 milliards USD d'ici 2030. Cette croissance régulière s'appuie sur le vieillissement démographique, l'augmentation de la prévalence des maladies cardiovasculaires et les réformes de remboursement qui récompensent la détection précoce et la prise en charge à domicile. Le passage des diagnostics épisodiques hospitaliers à la surveillance à distance continue s'accélère à mesure que les algorithmes d'intelligence artificielle réduisent les fausses alertes, rendant les données ambulatoires cliniquement exploitables. Le soutien réglementaire-notamment les nouveaux codes DRG en Allemagne et en France-diminue davantage les risques d'adoption par les prestataires, tandis que les contraintes de capacité hospitalière encouragent les modèles de service virtuels. L'intensité concurrentielle reste modérée ; les fabricants établis d'appareils implantables rivalisent désormais avec les entreprises axées sur les logiciels qui analysent les données de rythme dans le cloud. Les obstacles persistants incluent les coûts de conformité EU-MDR et les obligations GDPR, mais les preuves d'études télé-insuffisance cardiaque multi-pays confirment que la surveillance à distance réduit matériellement les réadmissions, soutenant la demande à long terme.

Principaux points à retenir du rapport

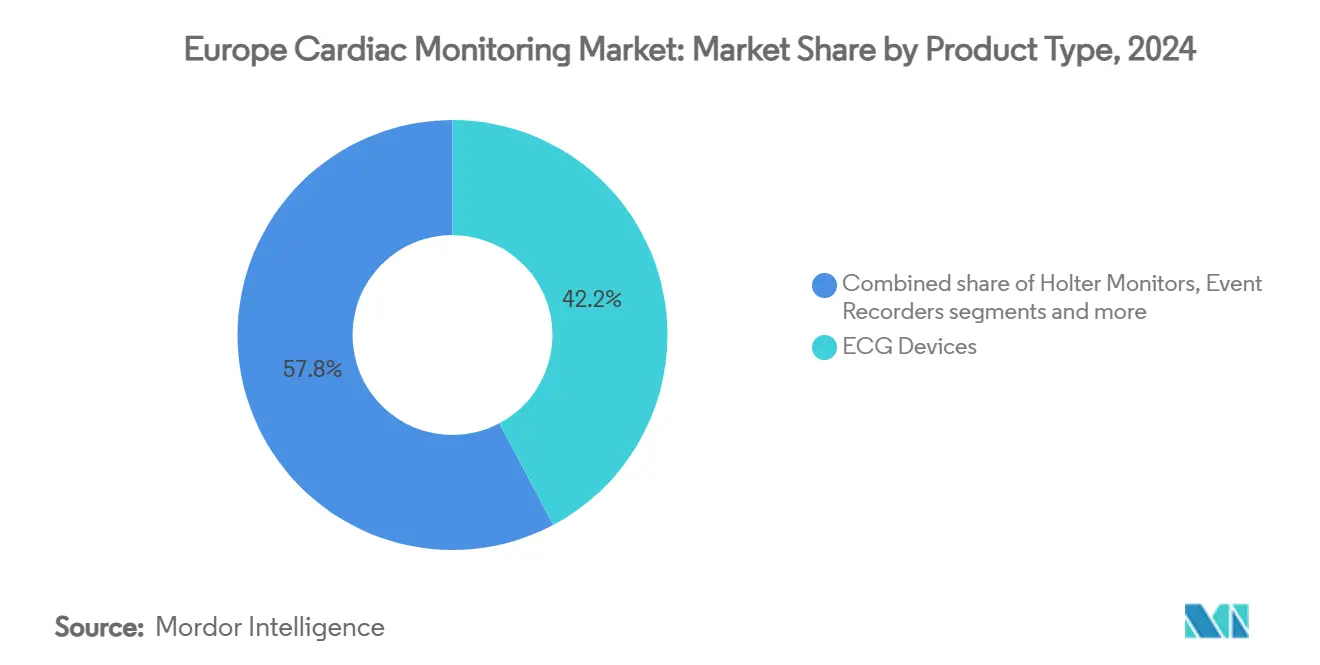

Par type de produit, les systèmes d'électrocardiographie (ECG) ont mené avec 42,23% des parts du marché européen de la surveillance cardiaque en 2024, tandis que la télémétrie cardiaque mobile devrait croître avec un TCAC de 6,98% jusqu'en 2030.

Par utilisateur final, les hôpitaux détenaient 47,45% des parts de la taille du marché européen de la surveillance cardiaque en 2024 ; le segment des soins à domicile progresse avec un TCAC de 7,01% jusqu'en 2030.

Par géographie, l'Allemagne commandait 34,45% de la taille du marché européen de la surveillance cardiaque en 2024 et le Royaume-Uni devrait afficher le TCAC le plus rapide de 7,23% jusqu'en 2030.

Tendances et perspectives du marché européen de la surveillance cardiaque

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Prévalence croissante des maladies cardiovasculaires | +1.8% | Allemagne, Italie, France, pan-UE | Long terme (≥ 4 ans) |

| Passage à la surveillance ambulatoire et à distance | +1.5% | Royaume-Uni, Pays-Bas, nations nordiques | Moyen terme (2-4 ans) |

| Avancées technologiques des ECG portables | +1.2% | Pôles d'innovation en Allemagne, Royaume-Uni, France | Moyen terme (2-4 ans) |

| Mises à jour de remboursement DRG et tarifaires | +0.9% | Allemagne, France, Suède | Court terme (≤ 2 ans) |

| Analyses prédictives pilotées par IA dans les données Holter | +0.7% | Europe du Nord, Europe centrale sélectionnée | Moyen terme (2-4 ans) |

| Centres de télé-cardiologie en Europe centrale et orientale | +0.4% | Pologne, Hongrie, République tchèque, Roumanie | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante des maladies cardiovasculaires parmi la population vieillissante d'Europe

Une cohorte plus âgée dépasse désormais les jeunes, et les maladies cardiovasculaires contribuent déjà à 3,9 millions de décès annuels, soit 45% de tous les décès dans la région who.int. Les taux plus élevés de fibrillation auriculaire, d'insuffisance cardiaque et d'arythmies complexes exigent des diagnostics évolutifs qui fonctionnent en dehors des hôpitaux bondés. Les planificateurs du système de santé dirigent les capitaux vers les plateformes de soins chroniques plutôt que vers les interventions épisodiques, cimentant la surveillance cardiaque comme infrastructure critique. L'Allemagne, la France et l'Italie font face aux courbes d'incidence les plus abruptes, créant un terrain fertile pour les enregistreurs de boucle implantables et les patchs de télémétrie longue durée. La surveillance rythmique continue soutient également les programmes de prévention secondaire qui s'alignent avec les objectifs de l'Union européenne de la santé.

Passage vers la surveillance cardiaque ambulatoire et à distance dans les systèmes de santé de l'UE

Les services de santé nationaux se tournent vers les services virtuels et les patchs ECG à domicile pour soulager les pénuries de lits et les charges de travail infirmières. Les premières données du Royaume-Uni montrent que les taux de réadmission hospitalière diminuent lorsque les patients sont équipés de moniteurs portables analysés par IA pendant les transitions de sortie nice.org.uk. Des pilotes similaires en Italie et en Suède intègrent les tableaux de bord cloud directement dans les dossiers patients électroniques, permettant aux cliniciens d'ajuster la thérapie avant les événements de décompensation. Cette décentralisation se synchronise avec la politique plus large de l'UE qui pousse les soins plus près du domicile, réduit les empreintes carbone des déplacements et élève les scores de satisfaction des patients.

Avancées technologiques dans les appareils ECG portables

Les appareils de nouvelle génération abordent les points douloureux d'adhérence et de longévité. Le moniteur Assert-IQ d'Abbott permet la diffusion Bluetooth pour des durées de vie d'implant de six ans. Le logiciel AccuRhythm AI de Medtronic réduit les fausses alertes de fibrillation auriculaire de 85%, donnant aux cliniciens la confiance d'agir sur les événements réels. Les stimulateurs cardiaques sans sonde offrent désormais des capacités double chambre, éliminant les complications liées aux sondes tout en soutenant la stimulation physiologique. Collectivement, ces avancées réduisent les délais diagnostiques, diminuent les coûts de suivi et élargissent la surveillance aux cohortes plus jeunes et plus actives.

Mises à jour favorables de remboursement sous les calendriers DRG et tarifaires nationaux

Le nouveau code EBM de l'Allemagne rembourse 104,78 EUR pour l'observation du rythme post-angiographie, un précédent susceptible de se répercuter sur d'autres indications à fort volume [1]Source: Kassenärztliche Bundesvereinigung, "EBM Code Updates for Cardiology," kbv.de . La voie d'adoption précoce de la France pour les dispositifs médicaux numériques accélère l'entrée sur le marché en accordant un financement temporaire pendant que les preuves s'accumulent. La révision NordDRG 2025 de la Suède élargit les groupes spécifiques cardiaques, garantissant des lignes budgétaires pour les examens de télémétrie cloud. Ces signaux de paiement diminuent les risques d'investissement des prestataires dans les plateformes à distance, raccourcissant les cycles d'adoption.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coûts de conformité EU-MDR stricts | -0.8% | Pan-européen, affectant particulièrement les petits fabricants d'appareils | Court terme (≤ 2 ans) |

| Préoccupations de confidentialité des données sous GDPR limitant l'adoption de la surveillance à distance | -0.6% | Allemagne, France, Pays-Bas avec application stricte | Moyen terme (2-4 ans) |

| Pénurie d'électrophysiologistes formés dans les régions périphériques | -0.5% | Europe centrale et orientale, zones rurales d'Europe du Sud | Long terme (≥ 4 ans) |

| Limites de batterie et de stockage de données dans les enregistreurs implantables long terme | -0.4% | mondial, affectant tous les marchés avec adoption d'appareils implantables | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts de conformité EU-MDR stricts

Les frais de certification allant de 5 000 EUR à 500 000 EUR exigent des dossiers cliniques complets et une surveillance post-commercialisation, forçant les plus petits innovateurs soit à réduire les portefeuilles soit à rechercher l'acquisition par de plus grands incumbents ema.europa.eu. Bien que la réglementation renforce la sécurité des patients, elle peut retarder les mises à jour de logiciels IA et prolonger le temps de mise sur le marché pour les nouveaux capteurs.

Préoccupations de confidentialité des données sous GDPR limitant l'adoption de la surveillance à distance

La capture rythmique continue produit de gros flux de données qui tombent sous des règles strictes de consentement et de cryptage. Les hôpitaux en Allemagne et aux Pays-Bas ont investi dans des serveurs sur site pour éviter les transferts transfrontaliers, augmentant les coûts opérationnels. Des orientations plus claires sur la transparence algorithmique et l'utilisation secondaire des données seront cruciales pour étendre l'analyse prédictive sur le marché européen de la surveillance cardiaque[2]Source: European Commission, "EU Données-Protection Rules," ec.europa.eu .

Analyse des segments

Par type de produit : La télémétrie mobile stimule l'innovation

La taille du marché européen de la surveillance cardiaque pour les appareils ECG représentait 42,23% des revenus en 2024, soulignant le statut de la modalité comme diagnostic de première ligne. La télémétrie mobile, aidée par la transmission de données en temps réel et le triage automatisé, est sur la voie d'un TCAC de 6,98%, reflétant la demande clinique d'alertes d'intervention immédiate. Les enregistreurs de boucle implantables offrent désormais jusqu'à six ans de durée de vie de batterie, les rendant attrayants pour les bilans d'AVC cryptogénique. Les moniteurs Holter gardent une niche pour les études de 24 à 48 heures, en particulier dans les milieux de soins primaires où un retour rapide compte. Les portables intelligents font le pont entre le suivi de style de vie grand public et la précision de niveau clinique, élargissant l'engagement parmi les utilisateurs plus jeunes conscients des risques. L'IA intégrée dans ces appareils mine les flux continus pour des épisodes subtils de fibrillation auriculaire que les instantanés traditionnels manquent, transformant la surveillance de réactive à prédictive. Les approbations réglementaires pour les stimulateurs cardiaques sans sonde double chambre élargissent davantage les options d'appareils et stimulent les opportunités de vente croisée. Pris ensemble, la croissance de la télémétrie réoriente les budgets d'approvisionnement vers les tableaux de bord cloud et l'analyse par abonnement plutôt que le matériel autonome.

Suite à cette accélération, le marché européen de la surveillance cardiaque voit les fournisseurs regrouper les capteurs avec des licences logicielles longitudinales. Les contrats patch-en tant que service attirent les groupes hospitaliers qui manquent de capital pour de gros achats initiaux, tout en donnant aux fabricants une visibilité sur les revenus récurrents. La différenciation concurrentielle dépend désormais des algorithmes de réduction de bruit, des adhésifs conviviaux pour les patients et de l'interopérabilité avec les dossiers de santé électroniques. À mesure que les centres académiques publient des données de résultats validant des taux de réhospitalisation plus bas, la confiance des payeurs renforce les voies de remboursement. Ces dynamiques combinées cimentent le rôle de la télémétrie mobile comme principal moteur de croissance et positionnent le segment pour dépasser le volume Holter hérité d'ici la fin de la décennie.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : La transformation des soins à domicile s'accélère

Les hôpitaux ont conservé 47,45% des dépenses du marché européen de la surveillance cardiaque en 2024, soutenus par les laboratoires de cathétérisme et les suites d'électrophysiologie qui nécessitent des diagnostics rythmiques intégrés. Pourtant, le canal des soins à domicile devrait croître avec un TCAC de 7,01% alors que les payeurs financent les services virtuels pour faire face aux contraintes de personnel. La part du marché européen de la surveillance cardiaque pour les environnements domestiques devrait s'élargir davantage une fois que les stratégies nationales de télésanté à venir déploieront des passerelles de données standardisées. Les centres cardiaques et les cliniques sans rendez-vous effectuent encore l'implantation et les vérifications périodiques d'appareils, mais beaucoup externalisent la surveillance rythmique quotidienne vers des centres de commande à distance dotés d'infirmières de télémétrie. Les unités chirurgicales ambulatoires ajoutent des implants de stimulateurs cardiaques le jour même pour capitaliser sur des UVR plus élevées sous les calendriers DRG révisés. Les paramètres ' autres ' émergents-tels que les pharmacies équipées de kiosques ECG à dérivation unique-étendent l'accès à la surveillance aux communautés rurales mal desservies.

Deux forces de renforcement propulsent l'adoption à domicile : la préférence des patients pour le confort et les preuves cliniques de réduction des réadmissions. Le programme TreC Heart Failure en Italie un réduit l'hospitalisation de 25,6% à 4,7% en utilisant le suivi du poids et du rythme piloté par application. De même, le NHS intègre les données de patch analysées par IA dans les tableaux de bord de service virtuel, créant une gestion en boucle fermée qui déclenche la titration de médicaments sans visites en personne. Les vendeurs d'appareils préchargent désormais des vidéos éducatives et l'intégration de chat-bot dans les applications mobiles pour améliorer l'adhérence. À mesure que la capacité cloud s'étend, la fusion multi-capteurs-combinant ECG, saturation en oxygène et données d'activité-produira des modèles prédictifs plus riches, validant davantage les soins à domicile comme un cadre de service complet plutôt qu'un palliatif post-sortie.

Analyse géographique

L'Allemagne un dominé les dépenses 2024 avec 34,45% de la taille du marché européen de la surveillance cardiaque, soutenue par des réseaux hospitaliers avancés et une base de fabrication med-tech domestique prolifique. Les réformes fédérales entrant en vigueur en 2025 introduisent des paiements groupés qui récompensent la surveillance à distance basée sur les résultats, dirigeant les fonds vers les implants longue durée et les tableaux de bord IA mtrconsult.com. L'adoption de dossiers patients électroniques passe à un modèle d'exclusion, donnant aux cliniciens des données longitudinales complètes qui améliorent les performances algorithmiques. Le remboursement national couvre désormais 104,78 EUR pour l'observation du rythme post-angiographie, un signe clair que les décideurs politiques considèrent la surveillance intensive comme un suivi standard .

Le Royaume-Uni trace la trajectoire la plus rapide, attendu pour afficher un TCAC de 7,23% jusqu'en 2030. L'expansion des services virtuels par NHS England positionne la région comme laboratoire pour les soins cardiaques hospitaliers à domicile. Les premiers déploiements de Philips ePatch plus l'analyse IA ont enregistré des scores favorables d'acceptation clinique et de confort patient. NICE un complété les évaluations technologiques des algorithmes prédictifs d'insuffisance cardiaque, signalant des orientations formelles imminentes qui pourraient déclencher des accords d'approvisionnement basés sur le volume .

La France et l'Italie partagent un élan fort porté par d'importants investissements publics. La voie de remboursement favorable à l'innovation de la France accorde un financement temporaire pour les appareils numériques, comblant l'écart de trésorerie pendant que les preuves s'accumulent. L'Italie un réservé 15,62 milliards EUR pour les mises à niveau e-santé jusqu'en 2026, intégrant la télé-cardiologie dans les contrats de service régionaux. Les réductions d'hospitalisation de l'étude TreC donnent aux régulateurs confiance pour soutenir les déploiements à l'échelle étatique.

L'Europe centrale et orientale (ECO) offre un potentiel de croissance frontière. La trajectoire des dépenses de santé de la Pologne, alimentée par une population vieillissante, encourage la construction de centres de télé-cardiologie dotés centralement mais desservant de multiples cliniques rurales. La Hongrie et la Roumanie allouent des budgets e-santé dédiés pour lutter contre les pénuries de spécialistes, s'associant souvent avec des vendeurs multinationaux pour des plateformes clés en main. À mesure que les fonds structurels de l'UE affluent dans les infrastructures haut débit et cloud, les barrières d'adoption en ECO devraient s'assouplir, élevant la part régionale du marché européen de la surveillance cardiaque.

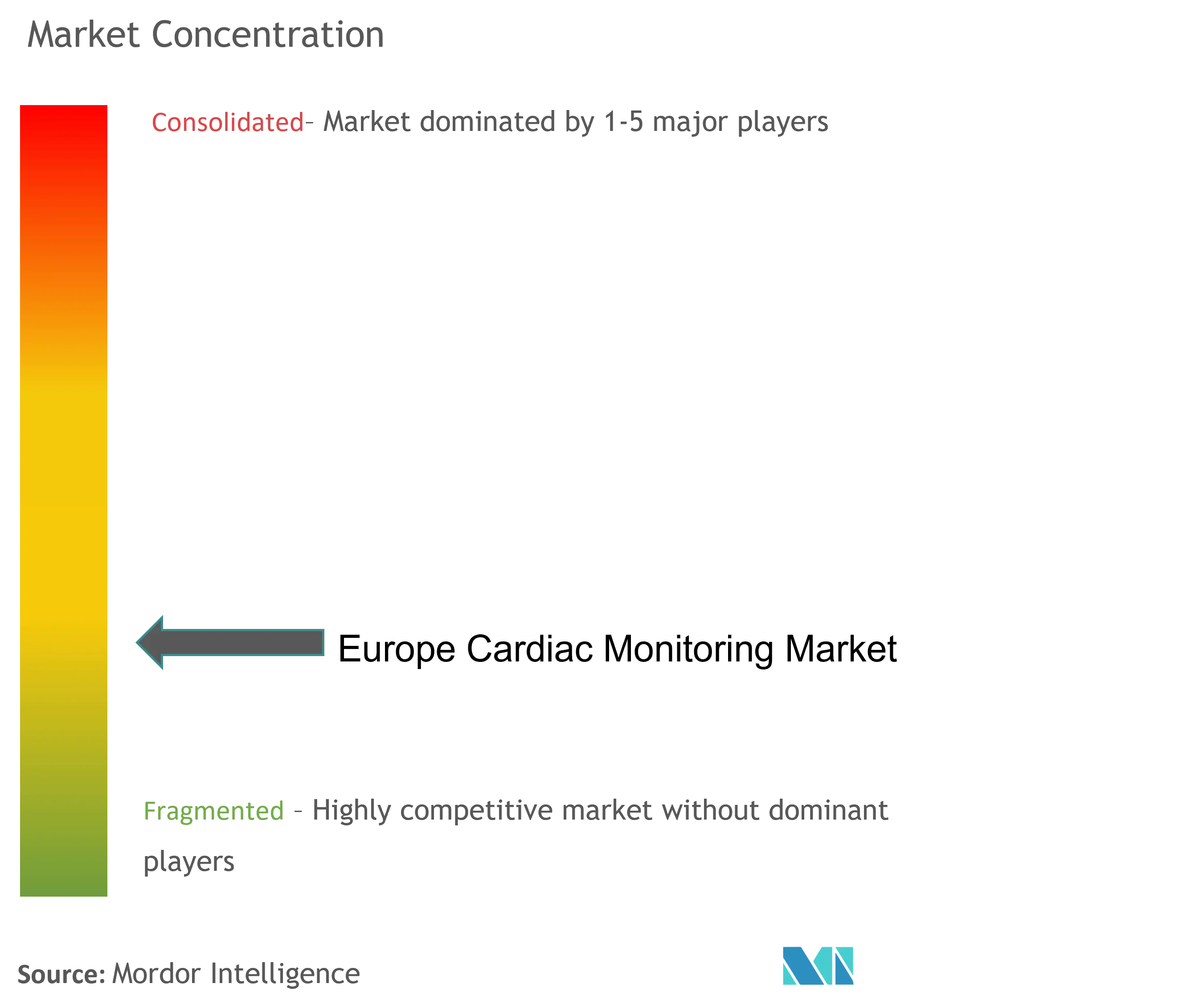

Paysage concurrentiel

L'arène européenne de la surveillance cardiaque reste modérément fragmentée. Medtronic, Abbott et Boston Scientific maintiennent de larges portefeuilles des implantables à l'analyse cloud, tirant parti de l'échelle pour naviguer les audits EU-MDR. Leur domination est remise en question par des start-ups centrées sur le logiciel qui se spécialisent dans l'algorithme-en tant que service, souvent en marque blanche du matériel. Philips associe l'héritage d'imagerie avec la télémétrie IA, exemplifié par sa collaboration avec Mass General Brigham sur les insights en temps réel. Abbott pousse l'enveloppe dans la stimulation du système de conduction et les enregistreurs de boucle Bluetooth six ans, se différenciant sur la longévité de l'appareil et le confort du patient.

Les M&un stratégiques remodèlent les portefeuilles : l'achat en attente de 760 millions EUR par Teleflex de l'unité d'intervention vasculaire de Biotronik élargit la vente croisée en électrophysiologie. Les vendeurs regroupent de plus en plus les tableaux de bord cloud avec les contrats de service, déplaçant le mix de revenus vers l'analyse récurrente. Les fossés concurrentiels dépendent désormais des taux de réduction de faux positifs, de la transparence IA et de l'intégration transparente avec les plateformes d'enregistrement électronique nationales.

Les vents contraires réglementaires agissent simultanément comme gardiens et différenciateurs. Les plus grandes entreprises absorbent les coûts de conformité et transforment la certification en marqueur de crédibilité, tandis que les plus petits innovateurs s'associent tôt avec des organismes notifiés pour accélérer le marquage CE. Les nuances de localisation des données sous GDPR stimulent les solutions d'hébergement régional ; les entreprises capables de garantir le stockage de données dans le pays gagnent des avantages d'appel d'offres en Allemagne et aux Pays-Bas. En regardant vers l'avenir, les opportunités d'espace blanc incluent les conceptions de patch sans batterie alimentées par la chaleur corporelle et les bibliothèques d'algorithmes qui fusionnent ECG avec photopléthysmographie pour une stratification de risque plus riche.

Leaders de l'industrie européenne de la surveillance cardiaque

-

Abbott Laboratories

-

Medtronic

-

Boston Scientific Corporation

-

GE Healthcare

-

Koninklijke Philips N.V.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Abbott un initié l'inscription pour l'essai ASCEND CSP sur sa sonde ICD de stimulation du système de conduction d'investigation, ciblant 414 patients à travers plusieurs régions incluant l'Europe

- Mai 2025 : Philips un introduit le cathéter d'écho intracardiaque 3D VeriSight Pro en Europe. L'appareil fournit une imagerie de plus haute précision pendant les procédures cardiaques et renforce la position de l'entreprise sur le marché de cardiologie interventionnelle de la région.

Portée du rapport du marché européen de la surveillance cardiaque

Selon la portée du rapport, les appareils de surveillance cardiaque sont utilisés pour surveiller et diagnostiquer diverses anomalies ou troubles du cœur et du système cardiovasculaire mondial. La surveillance cardiaque continue est un outil important dans l'évaluation clinique des patients avec une variété de conditions. Elle permet la détection des changements de fréquence et de rythme cardiaque et est essentielle dans la détection d'arythmies potentiellement mortelles. Ceci est réalisé en utilisant un moniteur cardiaque connecté à un câble de dérivation et des électrodes cutanées, qui capture l'activité électrique principalement à travers une vue unique. Il existe divers types de moniteurs cardiaques disponibles sur le marché.

Le marché européen de la surveillance cardiaque est segmenté par type d'appareil (moniteur ECG, enregistreur d'événements, enregistreur de boucle implantable, stimulateur cardiaque, défibrillateur, appareils de thérapie de resynchronisation cardiaque (CRT), appareils portables intelligents et autres types d'appareils), utilisateur final (hôpitaux et cliniques, paramètres de soins à domicile et autres) et géographie (Allemagne, Royaume-Uni, France, Italie, Espagne et reste de l'Europe). Le rapport offre la valeur (millions USD) pour les segments ci-dessus.

| Appareils ECG |

| Moniteurs Holter |

| Enregistreurs d'événements |

| Télémétrie cardiaque mobile |

| Enregistreurs de boucle implantables |

| Moniteurs portables intelligents |

| Hôpitaux |

| Centres et cliniques cardiaques |

| Paramètres de soins à domicile |

| Centres chirurgicaux ambulatoires |

| Autres |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Espagne |

| Reste de l'Europe |

| Par type de produit (valeur) | Appareils ECG |

| Moniteurs Holter | |

| Enregistreurs d'événements | |

| Télémétrie cardiaque mobile | |

| Enregistreurs de boucle implantables | |

| Moniteurs portables intelligents | |

| Par utilisateur final (valeur) | Hôpitaux |

| Centres et cliniques cardiaques | |

| Paramètres de soins à domicile | |

| Centres chirurgicaux ambulatoires | |

| Autres | |

| Par pays (valeur) | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe |

Questions clés répondues dans le rapport

Quelle est la taille du marché européen de la surveillance cardiaque ?

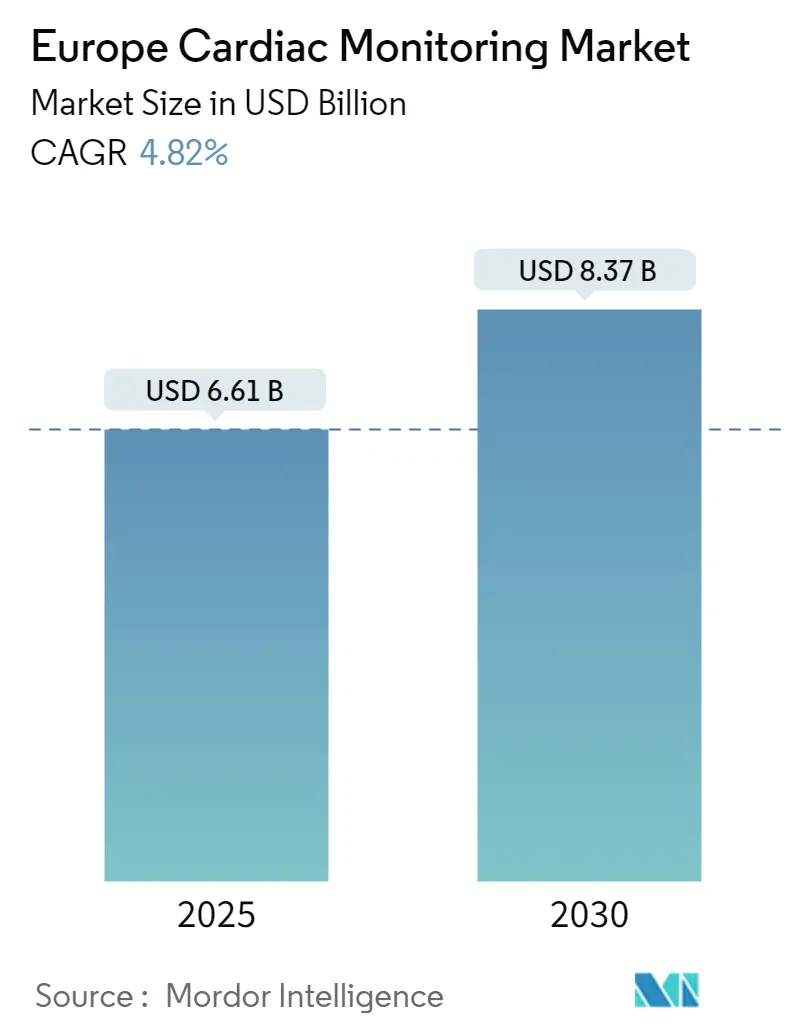

La taille du marché européen de la surveillance cardiaque devrait atteindre 6,61 milliards USD en 2025 et croître avec un TCAC de 4,82% pour atteindre 8,37 milliards USD d'ici 2030.

Quelle est la taille actuelle du marché européen de la surveillance cardiaque ?

En 2025, la taille du marché européen de la surveillance cardiaque devrait atteindre 6,61 milliards USD.

Qui sont les acteurs clés du marché européen de la surveillance cardiaque ?

Abbott Laboratories, Medtronic, Boston Scientific Corporation, GE Healthcare et Koninklijke Philips N.V. sont les principales entreprises opérant sur le marché européen de la surveillance cardiaque.

Quelles années ce marché européen de la surveillance cardiaque couvre-t-il, et quelle était la taille du marché en 2024 ?

En 2024, la taille du marché européen de la surveillance cardiaque était estimée à 6,29 milliards USD. Le rapport couvre la taille historique du marché européen de la surveillance cardiaque pour les années : 2019, 2020, 2021, 2022, 2023 et 2024. Le rapport prévoit également la taille du marché européen de la surveillance cardiaque pour les années : 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le: