Analyse du marché des véhicules blindés de combat en Europe

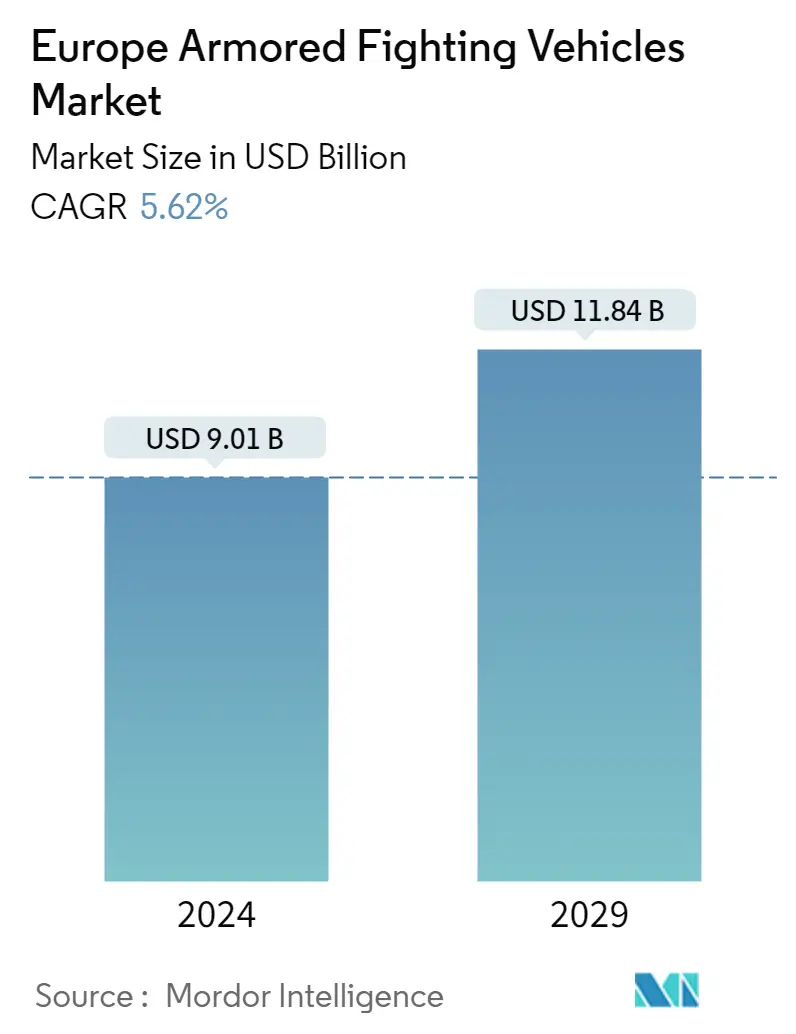

La taille du marché européen des véhicules blindés de combat est estimée à 9,01 milliards de dollars en 2024 et devrait atteindre 11,84 milliards de dollars dici 2029, avec une croissance de 5,62 % au cours de la période de prévision (2024-2029).

En raison de la pandémie de COVID-19, les industries ont été durement touchées en Europe et de nombreux pays de la région étaient au bord dune récession qui allait dépasser la dépression économique qui a suivi la crise financière de 2008. Étant donné que les conséquences dune telle situation pour le secteur de la défense pourraient être catastrophiques, les gouvernements des pays de la région ont atténué très tôt limpact sur le secteur de la défense. Le marché a connu une forte reprise après Covid en raison de laugmentation des achats de véhicules blindés et de laugmentation des dépenses de défense.

Le conflit russo-ukrainien a modifié le paysage européen de la défense. Alors que les pays de lOTAN fournissent à lUkraine dimportantes réserves darmes et dautres équipements de défense, la demande a atteint un nouveau sommet en raison de la poursuite de la guerre et de lutilisation darmes sophistiquées de part et dautre. Ainsi, pour défendre les intérêts politiques et de défense, lUE et Les États membres de lOTAN ont agi de manière collaborative et agressive. Une augmentation progressive et stratégique du budget européen de la défense et le lancement de projets de soutien à linfanterie devraient créer une demande pour des munitions sophistiquées de nouvelle génération dotées de capacités avancées, mettant ainsi laccent sur le marché au cours de la période de prévision.

Tendances du marché européen des véhicules blindés de combat

Le segment principal des chars de combat devrait dominer le marché au cours de la période de prévision

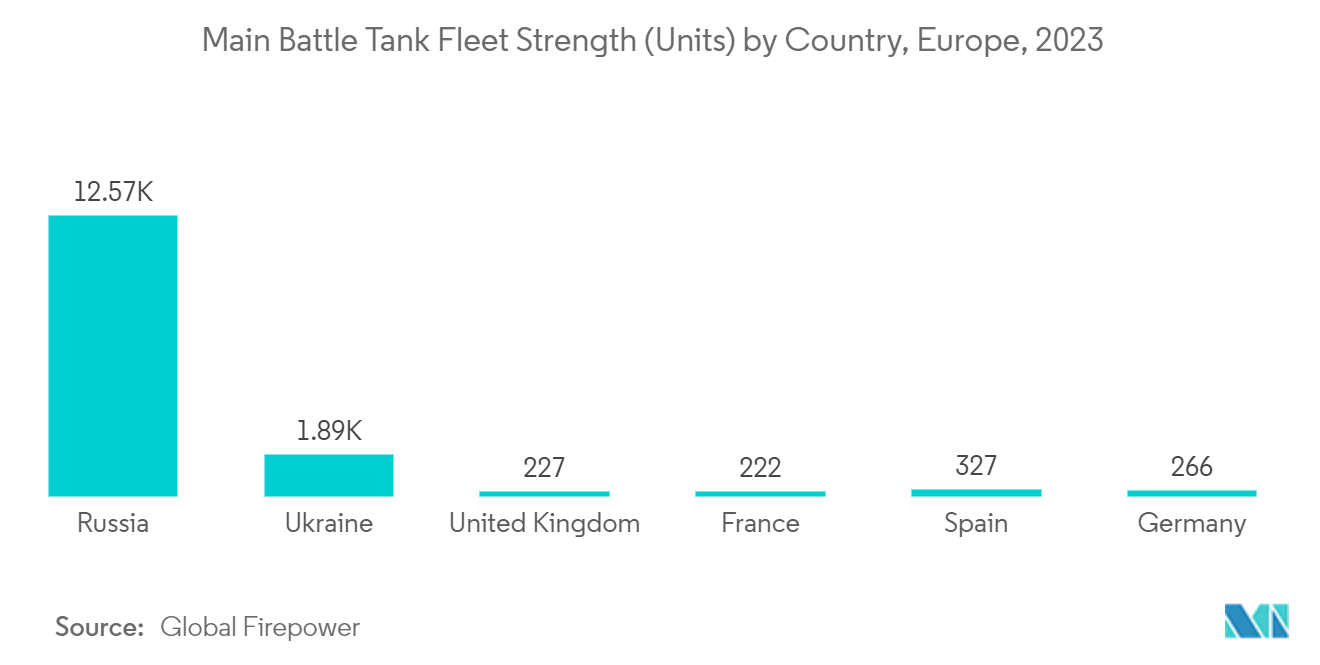

Le segment des chars de combat principaux (MBT) domine le marché et devrait poursuivre sa domination au cours de la période de prévision. Le segment est propulsé par les achats croissants de chars par divers pays, comme la Hongrie, la Russie, la Pologne, la France et l'Allemagne. Les pays de la région, comme la France et lAllemagne, collaborent pour produire la prochaine génération de CCP. En outre, la guerre en cours entre la Russie et lUkraine est lun des facteurs déterminants pour lacquisition de davantage de véhicules de combat. La demande devrait provenir de pays comme le Royaume-Uni, lItalie, la Finlande, la France, lAllemagne, la Croatie, la Pologne, la Suède et la Turquie dans les années à venir. Par exemple, en mars 2022, lAllemagne a commencé à tester ses premiers modèles prêts à laction du Leopard 2 A7V il y a deux ans. En février 2022, le premier groupe de 30 unités des chars de combat principaux les plus avancés développés dans ce pays a rejoint les rangs militaires. Tous ces facteurs devraient contribuer à la croissance du marché dans la région au cours de la période de prévision.

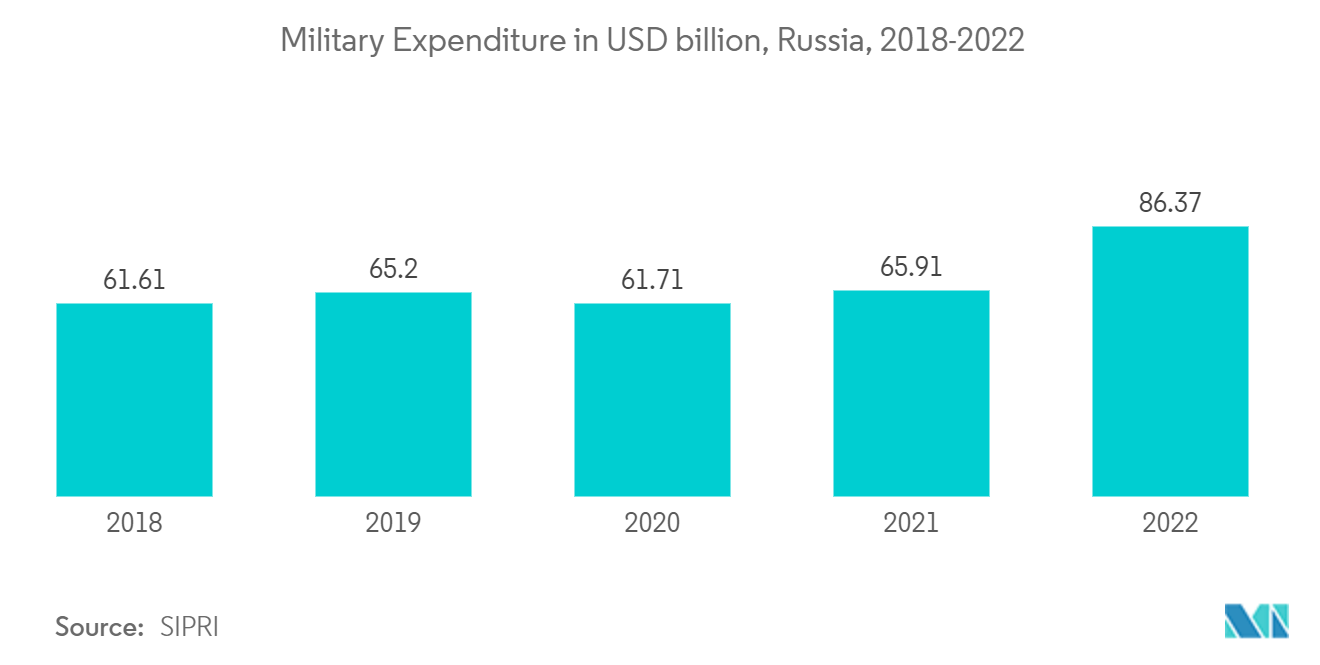

La Russie est le plus grand marché de véhicules blindés de combat en Europe

La Russie possède la plus grande flotte de véhicules blindés de combat dEurope. La Russie est le pays européen qui dépense le plus en matière de défense, avec un budget de défense de 65,9 milliards de dollars en 2021. Le conflit persistant avec l'Ukraine et les différends transfrontaliers avec les pays de l'OTAN ont accru la demande d'équipements de défense, d'armes et de munitions associées. Alors que la Russie maintient son occupation militaire de lUkraine, larmée russe pourrait être confrontée à dimportantes pénuries darmes dici la fin de lannée. Les récentes sanctions contre la Russie et les contre-offensives réussies des troupes ukrainiennes ont entraîné une diminution rapide de ses stocks d'obus d'artillerie et de véhicules blindés. La Russie développe de manière agressive le véhicule blindé BMPT, censé transporter une variété de missiles, de canons légers et des mitrailleuses capables d'engager une variété de cibles, y compris les chars ennemis et le personnel au sol. La présence de fabricants, tels que Kurganmashzavod et KAMAZ, qui investissent activement dans la recherche et le développement de gammes de produits existantes, stimule également le marché.

Aperçu du marché européen des véhicules blindés de combat

Le marché européen des véhicules blindés de combat est de nature modérément fragmenté, avec la présence de plusieurs acteurs détenant des parts importantes sur le marché. Les principaux acteurs du marché sont BAE Systems PLC, Rheinmetall AG, General Dynamics Corporation, KNDS NV et Iveco Defence Vehicles. La majorité de la flotte de véhicules blindés de combat est présente dans près de 3 à 4 pays; il devient donc nécessaire d'équiper les autres pays européens de véhicules de combat avancés. De nombreux pays utilisent la flotte dancienne génération. Les collaborations pour le développement de nouveaux véhicules de combat devraient propulser la croissance du marché dans ces pays. Par exemple, la société allemande Krauss-Maffei Wegmann GmbH et la société française Nexter Systems ont collaboré pour produire des chars de combat de nouvelle génération qui remplaceraient les chars Leopard 2 allemands. De tels partenariats pourraient contribuer à stimuler la croissance des revenus des acteurs.

Leaders du marché européen des véhicules blindés de combat

BAE Systems PLC

Rheinmetall AG

General Dynamics Corporation

Iveco Defence Vehicles

KNDS N.V.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des véhicules blindés de combat

En mars 2023, les responsables australiens et allemands ont signé un accord de coopération pour l'achat de nouveaux véhicules de reconnaissance de combat, basés sur la famille de véhicules blindés de combat Boxer et équipés d'un canon de 30 millimètres. Les livraisons débuteront en 2025.

En mars 2022, l'armée britannique a commencé à travailler sur son char de combat principal ou MBT de nouvelle génération, la mise à niveau Challenger 3. Les 148 Challenger 3, qui seront mis à niveau à partir des Challenger 2 existants pour un coût d'environ 1,3 milliard de dollars, devraient garantir que ces capacités resteront intactes jusqu'en 2040 au moins.

Segmentation de lindustrie des véhicules blindés de combat en Europe

Un véhicule blindé est un véhicule terrestre armé protégé par un blindage, alliant généralement mobilité opérationnelle et capacités offensives et défensives. Les véhicules blindés peuvent être à roues ou à chenilles, selon le type. L'étude porte sur la modernisation et l'acquisition de véhicules blindés dans la région européenne.

Le marché européen des véhicules blindés de combat est segmenté par type et par pays. Par type, le marché est segmenté en véhicules blindés de transport de troupes (APC), véhicules de combat d'infanterie (IFV), chars de combat principaux (MBT) et autres. Les autres véhicules comprennent des véhicules anti-mines et protégés contre les embuscades (MRAP), des voitures blindées et des canons automoteurs blindés, des systèmes anti-aériens, de l'artillerie automotrice, des véhicules blindés légers et des véhicules utilitaires légers. Par pays, le marché est divisé en Allemagne, Royaume-Uni, France, Espagne, Russie et reste de lEurope. Le rapport propose la taille du marché et les prévisions en valeur (en milliards USD) pour tous les segments ci-dessus.

| Transporteur personnel blindé (APC) |

| Véhicule de combat d'infanterie (IFV) |

| Char de combat principal (MBT) |

| Autres types |

| Allemagne |

| Royaume-Uni |

| France |

| Russie |

| Espagne |

| Le reste de l'Europe |

| Taper | Transporteur personnel blindé (APC) |

| Véhicule de combat d'infanterie (IFV) | |

| Char de combat principal (MBT) | |

| Autres types | |

| Pays | Allemagne |

| Royaume-Uni | |

| France | |

| Russie | |

| Espagne | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les véhicules blindés de combat en Europe

Quelle est la taille du marché européen des véhicules blindés de combat ?

La taille du marché européen des véhicules blindés de combat devrait atteindre 9,01 milliards USD en 2024 et croître à un TCAC de 5,62 % pour atteindre 11,84 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen des véhicules blindés de combat ?

En 2024, la taille du marché européen des véhicules blindés de combat devrait atteindre 9,01 milliards de dollars.

Qui sont les principaux acteurs du marché européen des véhicules blindés de combat ?

BAE Systems PLC, Rheinmetall AG, General Dynamics Corporation, Iveco Defence Vehicles, KNDS N.V. sont les principales sociétés opérant sur le marché européen des véhicules blindés de combat.

Quelles années couvre ce marché européen des véhicules blindés de combat et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des véhicules blindés de combat était estimée à 8,53 milliards de dollars. Le rapport couvre la taille historique du marché des véhicules blindés de combat en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des véhicules blindés de combat en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des véhicules blindés de combat en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des véhicules blindés de combat en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des véhicules blindés de combat en Europe comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.