Taille et part du marché européen des machines agricoles

Analyse du marché européen des machines agricoles par Mordor Intelligence

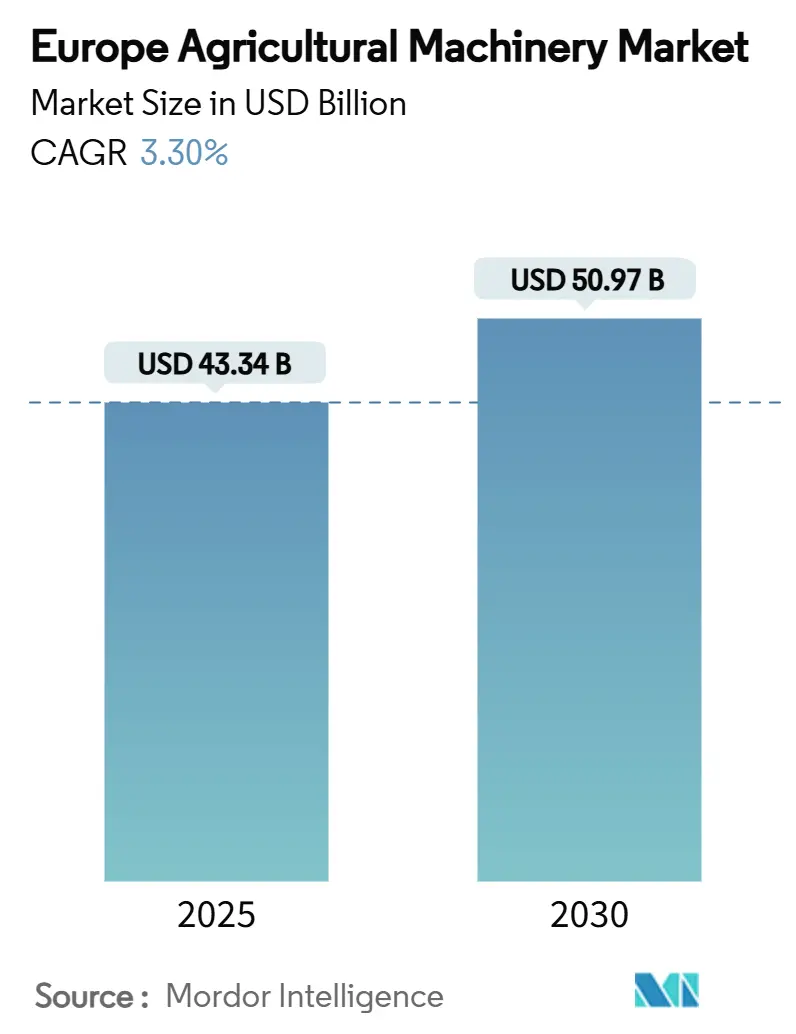

La taille du marché européen des machines agricoles est de 43,34 milliards USD en 2025 et devrait atteindre 50,97 milliards USD en 2030, reflétant un CAGR de 3,3 % sur la période de prévision. L'offre restreinte de main-d'œuvre agricole, les mandats environnementaux stricts de l'Union européenne et la numérisation généralisée redéfinissent les priorités d'investissement vers des équipements à faibles émissions et riches en capteurs. Les agriculteurs passent des améliorations de puissance aux systèmes intelligents qui automatisent les tâches répétitives, documentent les performances de durabilité et s'intègrent aux logiciels d'entreprise. Les équipementiers d'origine répondent avec des plateformes modulaires qui acceptent les mises à niveau continues de logiciels et capteurs, raccourcissant les cycles de vie des modèles et élargissant les flux de revenus récurrents. La disponibilité croissante des semi-conducteurs et la baisse des coûts des batteries à partir de 2027 devraient stabiliser les calendriers de livraison et accélérer l'électrification, comblant l'écart entre les régions d'adoption précoce et tardive du marché européen des machines agricoles.

Principaux points à retenir du rapport

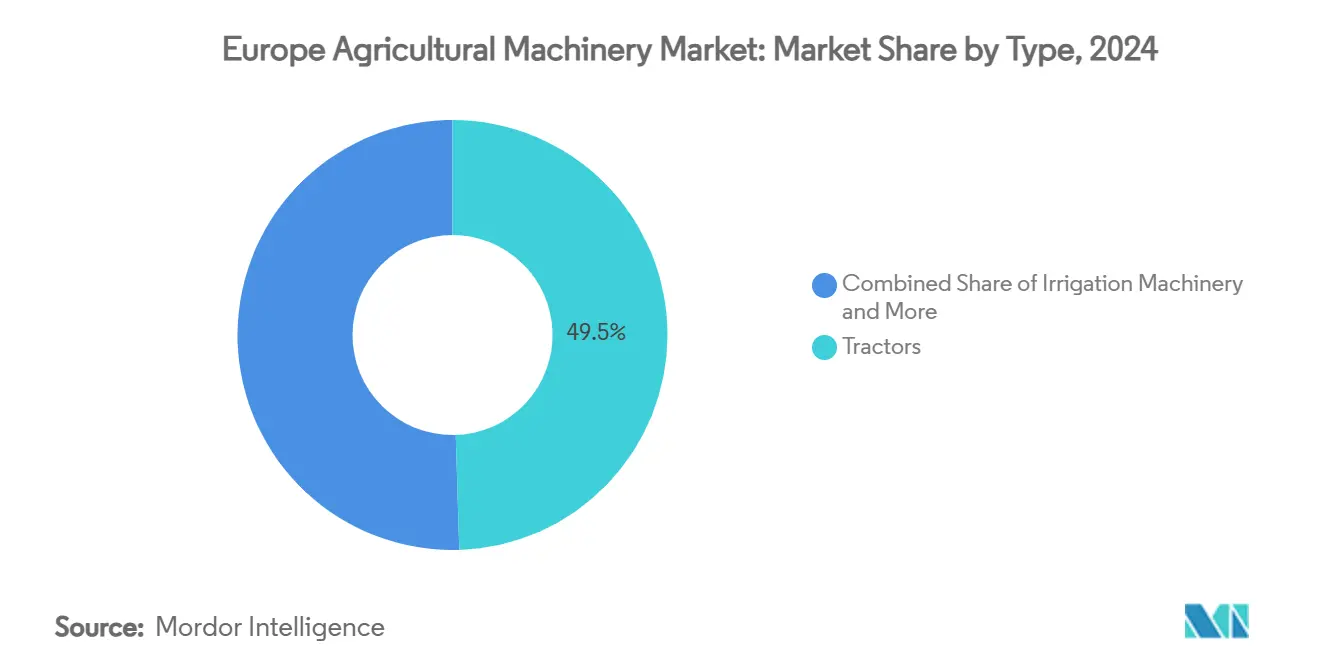

- Par type, les tracteurs ont capturé 49,5 % de la part du marché européen des machines agricoles en 2024, tandis que les machines d'irrigation progressent à un CAGR de 3,9 % jusqu'en 2030.

- Par géographie, l'Allemagne détenait 24,5 % de la taille du marché européen des machines agricoles en 2024, et le Royaume-Uni se développe au CAGR le plus rapide de 5,3 % jusqu'en 2030.

Tendances et perspectives du marché européen des machines agricoles

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénurie chronique de main-d'œuvre agricole | +0.8% | Allemagne, France, Pays-Bas, et retombées en Europe de l'Est | Moyen terme (2-4 ans) |

| Les subventions de l'Union européenne et nationales accélèrent la mécanisation | +0.6% | Noyau UE-27 avec accent sur l'Allemagne, la France et l'Italie | Court terme (≤ 2 ans) |

| Mises à niveau rapides des modèles de machines agricoles | +0.5% | Allemagne, Royaume-Uni et Scandinavie | Moyen terme (2-4 ans) |

| Adoption élevée de télématique et maintenance prédictive | +0.4% | Noyau Europe occidentale, expansion Europe centrale et orientale | Long terme (≥ 4 ans) |

| Incitations éco-régimes pour machines à faibles émissions | +0.3% | Allemagne, France, Pays-Bas au sein de l'UE-27 | Long terme (≥ 4 ans) |

| Financement groupé matériel-logiciel agricole OEM | +0.2% | Royaume-Uni, Allemagne et France | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les subventions de l'Union européenne et nationales accélèrent la mécanisation

La fenêtre de prêt agtech liée à la durabilité de 1 milliard EUR (1,05 milliard USD) de la Banque européenne d'investissement couvre jusqu'à 70 % des prix catalogue d'équipement pour les achats vérifiés en émissions. Combinée avec la subvention fédérale allemande de 20 % pour les machines, les coûts nets d'acquisition des tracteurs Stage V tombent à parité avec les unités Tier III héritées, aplanissant les courbes de rentabilité pour les acheteurs conservateurs. La France et l'Italie déploient des programmes de complément similaires, garantissant que les budgets de subvention sont front-chargés dans la fenêtre 2025-2027, ce qui génère un pic de commandes anticipées. Les équipementiers synchronisent les calendriers de lancement de produits avec les échéances de demande de subvention pour maximiser l'adoption. Les sociétés de leasing étendent les contrats à sept ans pour s'aligner avec les périodes de récupération de subvention, réduisant les empreintes de trésorerie annuelles et favorisant la mise au rebut prématurée des flottes de moins de 40 chevaux.

Mises à niveau rapides des modèles de machines agricoles

Les cycles de sortie moyens pour les gammes de tracteurs grand public se sont comprimés de six ans à moins de deux, propulsés par les révisions d'émissions et l'afflux de sous-systèmes numériques. Les tracteurs autonomes 2025 de Deere & Company ont débuté de nouveaux réseaux LiDAR et un firmware par voie hertzienne qui optimisent la planification de trajectoire sans échanges de matériel. Les agriculteurs voient maintenant les machines comme une plateforme évolutive ; 47 % des répondants allemands aux enquêtes prévoient de mettre à niveau les logiciels trimestriellement pour capturer les gains agronomiques. La rapidité d'itération pousse les concessionnaires à investir dans des outils de service avancés. Les fabricants du marché européen des machines agricoles pivotent vers une tarification par abonnement pour le déverrouillage de fonctionnalités, diversifiant les revenus au-delà des ventes d'unités.

Adoption élevée de télématique et maintenance prédictive

La pénétration de télématique devrait augmenter dans les années à venir alors que les données d'utilisation des actifs prouvent leur valeur dans les rapports de durabilité audités. Kubota Connect peut prédire les pannes de pompe hydraulique trois semaines à l'avance, éliminant les temps d'arrêt non planifiés pendant les périodes de pointe. Les coopératives de Normandie ont enregistré 9 % d'économies de diesel en encadrant les opérateurs sur les gammes de charge PTO optimales, capturant à la fois des réductions de coûts et de carbone qui qualifient pour les bonus d'éco-régimes. Les tableaux de bord cloud de Proemion auto-peuplent également les carnets de bord UE, facilitant la paperasserie réglementaire. Alors que les assureurs exigent de plus en plus des preuves télématiques pour souscrire des moissonneuses-batteuses multimillionnaires, la connectivité devient obligatoire sur les nouveaux achats à travers le marché européen des machines agricoles.

Incitations éco-régimes pour machines à faibles émissions

La Politique agricole commune alloue 8 milliards EUR (8,4 milliards USD) chaque année pour les éco-régimes, et 42 % des plans agricoles approuvés en 2024 incluaient des mises à niveau de machines qui réduisent les particules d'au moins 30 %. Les tracteurs électriques ont gagné en traction quand les calculateurs de subvention ont commencé à attribuer des points plus élevés aux équipements à zéro émission d'échappement. Le tracteur électrique à batterie de Monarch un expédié ses premières unités européennes en 2024, associant une opération autonome à une vérification de crédits carbone qui génère des compensations monétisables. Les pipelines OEM indiquent neuf lancements de séries électriques à batterie ou hybrides d'ici 2027, supportés par des packs échangeables sur le terrain dimensionnés pour des quarts de huit heures. Les agriculteurs adoptant les groupes motopropulseurs électriques contournent également la maintenance des filtres diesel Stage V, un point douloureux cité par 68 % des répondants aux enquêtes en Espagne.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts initiaux et de maintenance élevés | -0,7 % | À l'échelle européenne ; plus aigu en Europe de l'Est et petites fermes | Court terme (≤ 2 ans) |

| Risques de cybersécurité dans l'équipement connecté | -0,4 % | Leadership Europe occidentale, expansion avec la montée de la télématique | Moyen terme (2-4 ans) |

| Contraintes d'approvisionnement en semi-conducteurs | -0,3 % | Pénurie mondiale touchant les machines high-tech | Court terme (≤ 2 ans) |

| Escalade des coûts de conformité aux émissions diesel | -0,2 % | UE-27 avec déploiements nationaux échelonnés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les coûts initiaux et de maintenance élevés contraignent l'adoption

Les prix catalogue des moissonneuses riches en capteurs et pulvérisateurs autonomes ont bondi de 18 % entre 2024 et 2025, poussant certaines configurations au-delà d'1 million USD par unité. Les producteurs moyens exploitant 200-400 hectares font face à des compromis difficiles entre machines et projets d'amélioration foncière, surtout en Europe de l'Est où les marges nettes moyennes planent près de 7 %. Les dépenses de maintenance ont également grimpé car l'électronique propriétaire nécessite une intervention du concessionnaire ; les taux de service horaires en France s'élèvent maintenant en moyenne à 105 EUR (110 USD) comparé à 68 EUR (71 USD) en 2020. Les fermes plus petites atténuent les coûts en formant des cercles de machines, mais les frais généraux de coordination peuvent éroder les gains d'efficacité.

Risques de cybersécurité dans l'équipement connecté

Alors que les machines intègrent guidage, télémétrie et analyses cloud, les vecteurs de cyberattaque se multiplient. Un incident de rançongiciel 2024 en Italie du Nord un verrouillé une flotte entière de semoirs jusqu'à ce que le producteur paie 42 000 EUR (44 100 USD), résultant en fenêtres de semis manquées. Les assureurs resserrent les standards de souscription, ajoutant 2-3 % aux dépenses d'exploitation d'équipement pour la couverture cyber. Bien que les équipementiers aient commencé les correctifs par voie hertzienne, 37 % des fermes enquêtées s'appuient encore sur les mots de passe par défaut d'usine, amplifiant la vulnérabilité à travers le marché européen des machines agricoles.

Analyse par segment

Par type : les tracteurs dominent malgré le virage de précision

Les tracteurs maintiennent un leadership de marché dominant avec une part de 49,5 % en 2024, reflétant leur rôle fondamental comme source d'alimentation primaire pour la plupart des opérations agricoles européennes. Dans la catégorie tracteur, le segment 100-150 CV capture la plus grande part parmi les fermes européennes qui font en moyenne 65 hectares, tandis que le segment supérieur à 150 CV connaît la croissance la plus rapide alors que les opérations à grande échelle poursuivent l'efficacité à travers des équipements de plus haute capacité. L'équipement de labour et de culture représente la deuxième plus grande catégorie, avec les cultivateurs et motobineuses montrant une force particulière alors que les pratiques de travail du sol de conservation gagnent en adoption à travers le continent. La subvention financière de 430 millions d'euros (455 millions USD) par la Commission européenne pour les agriculteurs optant pour des intrants à coût élevé en 2023, incluant l'équipement agricole comme les charrues, est aussi l'un des facteurs majeurs augmentant les taux d'adoption.[1]Commission européenne, "430 millions EUR de fonds UE pour soutenir le secteur agricole UE," ec.europa.eu

Les machines d'irrigation émergent comme le segment à croissance la plus rapide à 3,9 % CAGR, poussées par des modèles de précipitation de plus en plus erratiques et des réglementations d'utilisation de l'eau qui mandatent des améliorations d'efficacité. Les systèmes d'irrigation goutte-à-goutte mènent cette expansion car ils livrent 40-60 % d'économies d'eau comparés aux systèmes d'arrosage traditionnels tout en permettant une livraison précise de nutriments qui améliore les rendements de culture. Les machines de récolte maintiennent une demande stable avec les moissonneuses-batteuses dominant la catégorie, bien que les moissonneuses intelligentes et autonomes représentent le sous-segment à plus forte croissance alors que les pénuries de main-d'œuvre s'intensifient pendant les fenêtres de récolte critiques. Les machines de foin et fourrage servent le secteur laitier européen substantiel, avec les botteleuses connaissant une demande particulière alors que les agriculteurs optimisent l'efficacité de production d'alimentation. La catégorie "Autres types", incluant les drones et semoirs de précision, montre une croissance explosive d'une petite base alors que les agriculteurs expérimentent avec des technologies émergentes qui promettent des avantages opérationnels sur les approches conventionnelles.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Allemagne un contribué 24,5 % à la taille du marché européen des machines agricoles en 2024, découlant de la confluence de capacité industrielle, pipelines de subvention structurés et une base de producteurs technologiquement réceptive. L'échelle de ferme moyenne de 60 hectares de la nation est assez grande pour exploiter l'équipement avancé mais assez petite pour nécessiter la polyvalence, poussant les équipementiers vers une architecture modulaire. Au-delà des ventes d'équipement, l'Allemagne abrite 40 % des start-ups robotiques agricoles d'Europe, alimentant un écosystème d'innovation local qui accélère les essais de preuve de concept. L'utilisation de télématique un dépassé 45 % en 2024, comparé à une moyenne continentale de 35 %, illustrant une convergence numérique rapide. Néanmoins, l'incertitude macroéconomique début 2025 un freiné les immatriculations de nouveaux tracteurs, soulignant la sensibilité aux fluctuations de matières premières même dans un cadre technologiquement avancé.[2]Société agricole allemande (DLG), 'Rapport d'immatriculation de tracteurs janvier 2025,' dlg.org

La France et l'Italie illustrent des structures de demande matures mais divergentes. Les plaines céréalières du nord de la France favorisent les moissonneuses à barre de coupe de 14 mètres capables d'un débit quotidien de 100 hectares, tandis que les vignobles spécialisés du sud déploient des moissonneuses à chenilles qui protègent les zones racinaires. Les incitations financières sous FranceAgriMer priorisent les réductions d'émissions, menant à une poussée de rétrofits de moteurs Stage V. Les exploitations fragmentées de l'Italie nécessitent des tracteurs à châssis étroit ; 62 % des ventes de tracteurs 2025 tombent sous 110 chevaux. Les opérateurs laitiers de Lombardie pilotent des robots d'alimentation autonomes qui libèrent la main-d'œuvre pour des tâches à plus haute valeur, portraiturant des voies d'innovation spécifiques au pays dans le marché européen des machines agricoles.

Le Royaume-Uni affiche le CAGR le plus rapide de 5,3 % jusqu'en 2030. Après que le Brexit un coupé les flux PAC, Londres un introduit des subventions de productivité couvrant jusqu'à 50 % des coûts d'équipement de semis de précision et de désherbage robotique. Le Pays de Galles canalise les subventions d'innovation vers les drones de cartographie de pâturage pour améliorer l'efficacité des prairies. Aux côtés des carottes politiques, une pénurie de main-d'œuvre saisonnière d'Europe de l'Est pousse les producteurs d'horticulture vers des assistants de récolte autonomes. La fluctuation monétaire un initialement gonflé les prix d'équipement importé, mais des fabricants domestiques de petits tracteurs électriques ont émergé, isolant les acheteurs des chocs de change.

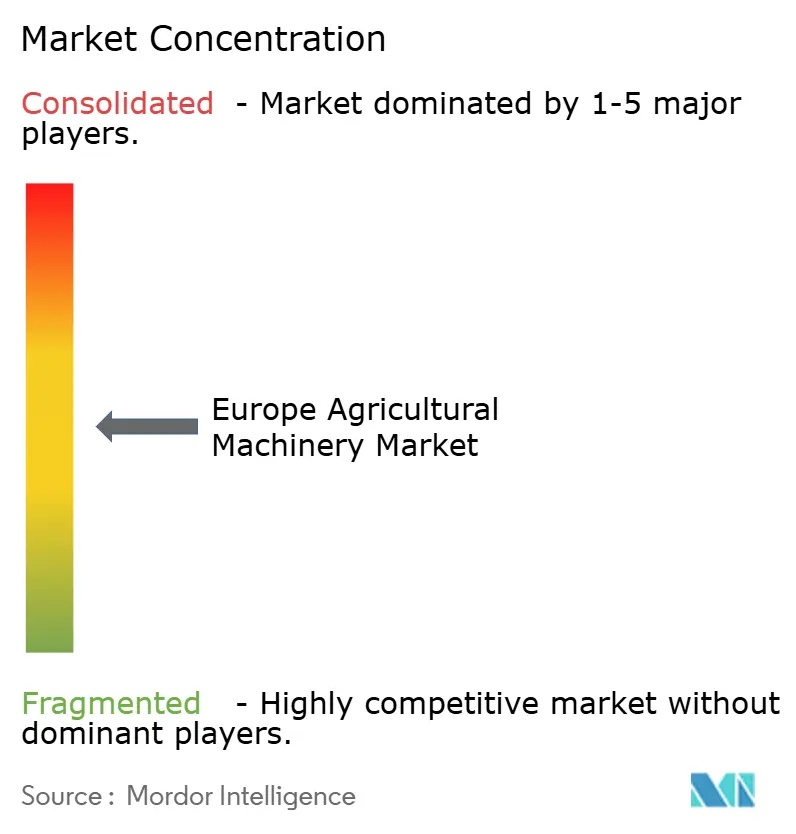

Paysage concurrentiel

Le marché européen des machines agricoles est modérément concentré. Deere & Company, CNH Industrial N.V., AGCO Corporation, CLAAS KGaA mbH et Kubota Corporation ancrent le niveau supérieur, exploitant l'échelle pour financer des feuilles de route logicielles multimillionnaires. CLAAS KGaA mbH intègre les données machine dans 365FarmNet, fournissant des outils de planification de culture de bout en bout qui différencient au-delà du pur matériel. L'accord d'approvisionnement 2025 d'AGCO et SDF Group pour tracteurs de puissance faible-moyenne mutualise l'approvisionnement en composants, aidant la tarification compétitive pour les régions de croissance en Europe centrale et orientale.[3]AGCO Corporation, 'Accord stratégique AGCO et SDF,' agcocorp.com

Les challengeurs régionaux comme Kverneland et Lemken sculptent des niches dans le semis et travail du sol, s'associant souvent avec des fournisseurs de logiciels de précision pour grouper les algorithmes agronomiques. Les start-ups se concentrant sur la robotique de cultures spécialisées introduisent une tarification disruptive mais manquent de réseaux de service, provoquant des alliances avec des concessionnaires établis désireux de diversifier les portefeuilles. L'intensité concurrentielle passe de la prouesse mécanique à la propriété de données ; les équipementiers font du lobbying à Bruxelles pour des cadres de partage de données qui favorisent les plateformes cloud propriétaires. En réponse, les coopératives d'agriculteurs préconisent des standards ouverts pour prévenir le verrouillage fournisseur, injectant un risque politique dans la planification stratégique à travers le marché européen des machines agricoles.

Les engagements de capital soulignent le pivot vers la différenciation de service. Le hub de pièces français de 87 millions EUR (91,35 millions USD) d'AGCO réduit le rayon de livraison 24 heures à 95 % des concessionnaires d'Europe occidentale, garantissant des garanties de temps de fonctionnement qui justifient les contrats de service premium. Kubota se positionne à travers un financement à taux zéro pour capturer la fidélité parmi les segments sensibles aux coûts. Deere & Company présente sa flotte autonome lancée au CES annuellement, signalant l'avantage du premier entrant dans les opérations de champ sans conducteur. Alors que les marges se resserrent sur le métal, les revenus récurrents de logiciels, télématique et garanties étendues sépareront les gagnants des retardataires.

Leaders de l'industrie européenne des machines agricoles

-

Deere & Company

-

AGCO Corporation

-

CNH Industrial N.V.

-

SDF S.p.un

-

CLAAS KGaA mbH

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : AGCO Corporation et SDF Group ont conclu un accord d'approvisionnement stratégique pour produire des tracteurs de puissance faible-moyenne pour Massey Ferguson à partir de mi-2025, fournissant des portefeuilles rationalisés et des économies d'échelle.

- Janvier 2025 : Deere & Company un introduit des machines agricoles autonomes au CES 2025 qui incorporent des capacités de vision par ordinateur et d'apprentissage automatique pour une opération continue. L'entreprise un lancé ces machines en Europe aux côtés d'autres régions.

- Octobre 2024 : Case IH un dévoilé sa moissonneuse-batteuse AF10 et ses tracteurs Farmall C améliorés à EIMA International 2024 à Bologne, Italie. Les nouveaux modèles présentent des systèmes hydrauliques améliorés, des designs mis à jour, et des capacités d'agriculture de précision avancées pour augmenter l'efficacité opérationnelle pour les fermes de différentes tailles.

Portée du rapport du marché européen des machines agricoles

Les machines agricoles sont utilisées pour effectuer des opérations agricoles comme la récolte, le labour, l'irrigation et la plantation. Pour les besoins de ce rapport, les machines utilisées dans les opérations agricoles ont été considérées. Le rapport ne couvre pas les machines utilisées à des fins industrielles et de construction ou les tracteurs polyvalents, machines et équipements utilisés pour des opérations agricoles et non agricoles.

Le marché européen des machines agricoles est segmenté par type (moins de 50 CV, 50-100 CV, 100-150 CV, et >150 CV), machines de labour et de culture (charrues, herses, cultivateurs et motobineuses, et autres équipements), machines de récolte (moissonneuses-batteuses, moissonneuses de fourrage, et autres équipements de récolte), machines d'irrigation (irrigation par aspersion, irrigation goutte-à-goutte, et autres machines d'irrigation), machines de foin et fourrage (faucheuses, botteleuses, et autres machines de foin et fourrage) et autres types et géographie (Allemagne, Italie, Royaume-Uni, France, Espagne, Russie, et reste de l'Europe). Le rapport offre la taille du marché et les prévisions en termes de valeur en USD pour les segments ci-dessus.

| Tracteur | Moins de 50 CV |

| 50 à 100 CV | |

| 100 à 150 CV | |

| Plus de 150 CV | |

| Équipement de labour et de culture | Charrues |

| Herses | |

| Cultivateurs et motobineuses | |

| Autres équipements (billonneuse, motoculteurs rotatifs, etc.) | |

| Machines d'irrigation | Aspersion |

| Goutte-à-goutte | |

| Autres machines d'irrigation (micro-irrigation, irrigation pivot, etc.) | |

| Machines de récolte | Moissonneuses-batteuses |

| Moissonneuses de fourrage | |

| Moissonneuses intelligentes/autonomes | |

| Machines de foin et fourrage | Faucheuses |

| Botteleuses | |

| Autres équipements de foin (râteaux, faneurs, etc.) | |

| Autres types (drones, semoirs de précision) |

| Allemagne |

| France |

| Royaume-Uni |

| Italie |

| Espagne |

| Russie |

| Reste de l'Europe |

| Par type | Tracteur | Moins de 50 CV |

| 50 à 100 CV | ||

| 100 à 150 CV | ||

| Plus de 150 CV | ||

| Équipement de labour et de culture | Charrues | |

| Herses | ||

| Cultivateurs et motobineuses | ||

| Autres équipements (billonneuse, motoculteurs rotatifs, etc.) | ||

| Machines d'irrigation | Aspersion | |

| Goutte-à-goutte | ||

| Autres machines d'irrigation (micro-irrigation, irrigation pivot, etc.) | ||

| Machines de récolte | Moissonneuses-batteuses | |

| Moissonneuses de fourrage | ||

| Moissonneuses intelligentes/autonomes | ||

| Machines de foin et fourrage | Faucheuses | |

| Botteleuses | ||

| Autres équipements de foin (râteaux, faneurs, etc.) | ||

| Autres types (drones, semoirs de précision) | ||

| Par géographie | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché européen des machines agricoles en 2025 ?

Le marché est évalué à 43,34 milliards USD en 2025.

Quel est le CAGR pour les machines agricoles européennes jusqu'en 2030 ?

Il devrait croître à un CAGR de 3,3 % de 2025 à 2030.

Quel type d'équipement commande la part de revenus la plus élevée ?

Les tracteurs mènent avec 49,5 % de part de valeur 2024.

Quel pays se développe le plus rapidement ?

Le Royaume-Uni progresse à un CAGR de 5,3 % jusqu'en 2030.

Dernière mise à jour de la page le: