Taille et part du marché de l'assurance automobile en Chine

Analyse du marché de l'assurance automobile en Chine par Mordor Intelligence

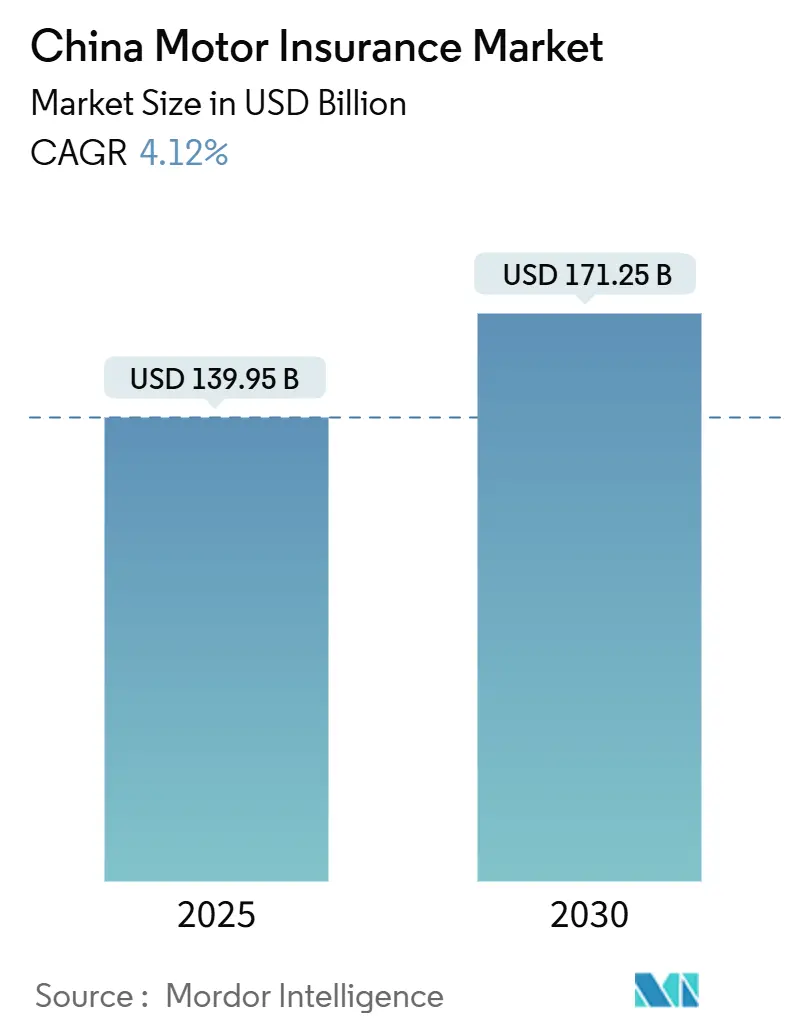

La taille du marché de l'assurance automobile en Chine était de 139,95 milliards USD en 2025 et devrait atteindre 171,25 milliards USD d'ici 2030, représentant un TCAC stable de 4,12 %. Le marché de l'assurance automobile en Chine connaît une croissance modeste du chiffre d'affaires, mais ses dynamiques internes évoluent rapidement. Les primes se développent, portées par la montée des véhicules à nouvelles énergies, un segment qui croît à un taux annuel impressionnant de 12,5 %. Ce taux de croissance dépasse largement celui du marché mondial, les véhicules à nouvelles énergies représentant désormais 11,5 % du total des primes. L'essor de la distribution numérique remodèle la structure des coûts. Les plateformes qui vendent directement aux consommateurs, les agrégateurs en ligne et les canaux de vente intégrés gagnent en popularité, diminuant l'avantage coût traditionnel dont jouissaient les agents. Les tendances régionales divergent, tandis que la Chine de l'Est continue de dominer en volume de primes, elle montre des signes de saturation. En revanche, la Chine du Nord-Ouest émerge comme une zone de croissance robuste, affichant un taux de croissance annuel de 10,1 %, soutenu par les projets d'infrastructure et les subventions rurales. Après les réformes tarifaires de 2020, la concurrence s'est intensifiée. En 2024, les trois premiers assureurs, PICC, Ping An et China Pacific, ont obtenu une part dominante des bénéfices de souscription, soulignant l'élargissement des écarts de performance.

Points clés du rapport

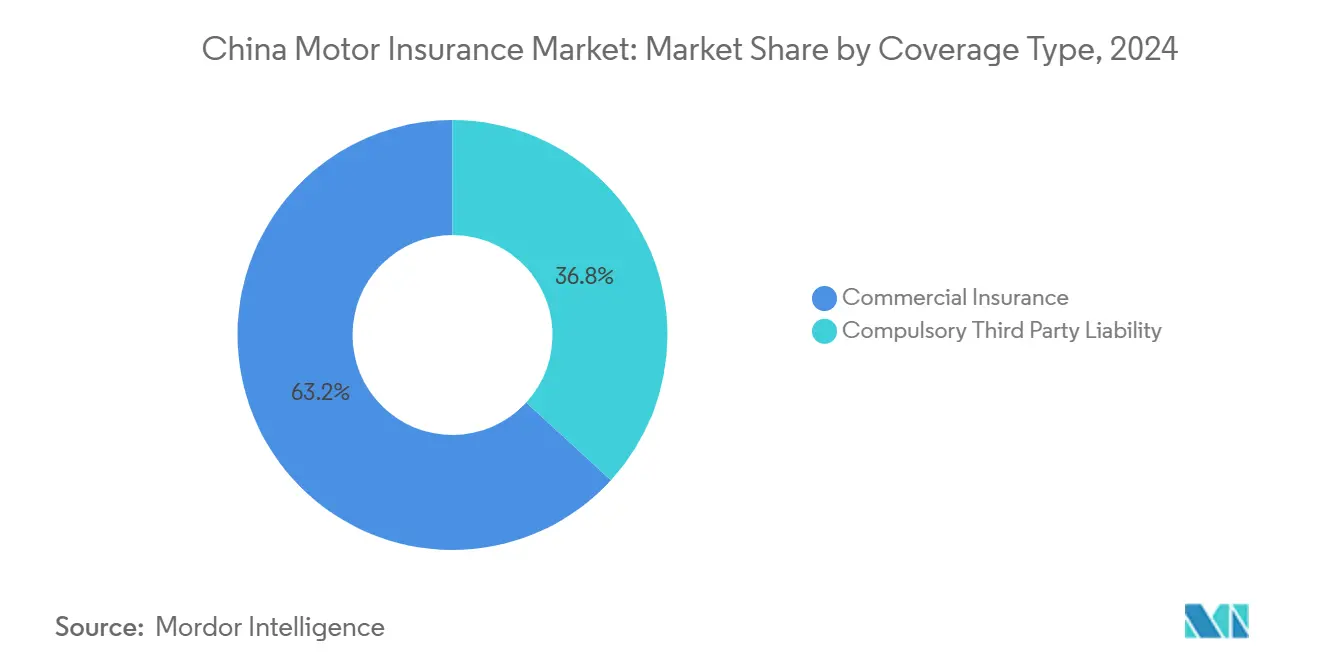

- Par type de couverture, l'assurance automobile commerciale était en tête avec 63,2 % de la part du marché de l'assurance automobile en Chine en 2024, tandis que la RCTO devrait s'étendre à un TCAC de 11,82 % jusqu'en 2030.

- Par type de véhicule, les VNE détenaient une part de 11,5 % de la taille du marché de l'assurance automobile en Chine en 2025 et progressent à un TCAC de 12,51 % durant 2025-2030.

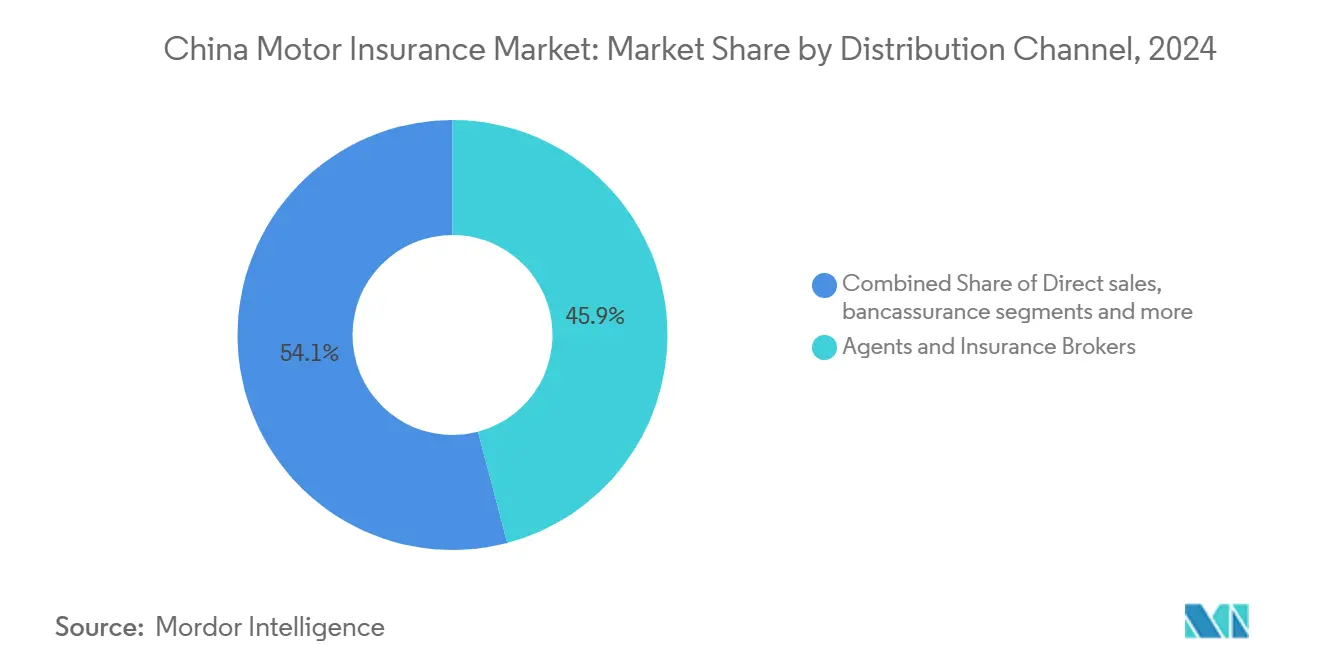

- Par canal de distribution, les agents et courtiers détenaient 45,9 % des primes souscrites en 2024, tandis que les agrégateurs en ligne et les modèles intégrés ont enregistré la croissance la plus rapide à 14,22 % de TCAC.

- Par géographie, la Chine de l'Est un contribué 28,2 % des revenus en 2024 ; la Chine du Nord-Ouest devrait croître le plus rapidement à 10,11 % de TCAC jusqu'en 2030.

Tendances et insights du marché de l'assurance automobile en Chine

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Croissance explosive des VNE augmentant le pool de primes à haute valeur | +1.8% | National ; concentré en Chine de l'Est et Sud-Centre | Moyen terme (2-4 ans) |

| Déréglementation des polices automobiles en ligne stimulant l'adoption D2C | +0.9% | National ; adoption précoce en Chine de l'Est | Court terme (≤ 2 ans) |

| Programmes UBI basés sur la télématique catalysés par les directives de véhicules connectés | +0.7% | Chine de l'Est, Sud-Centre et Nord | Moyen terme (2-4 ans) |

| Expansion du parc automobile des villes de niveau 3 et 4 via le programme de subventions rurales | +1.2% | Chine du Nord-Ouest, Sud-Ouest et Nord-Est | Moyen terme (2-4 ans) |

| Numérisation des flottes commerciales par la demande logistique e-commerce | +0.6% | National ; focalisé sur les hubs logistiques | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Croissance explosive des véhicules à nouvelles énergies (VNE) augmentant le pool de primes à haute valeur

Le paysage de l'assurance automobile en Chine se transforme, porté par l'adoption rapide des véhicules à nouvelles énergies (VNE). En 2023, 8,1 millions de VNE ont été vendus, représentant près de 60 % des immatriculations mondiales de VE[1]AM Best, "China's New Energy Vehicle Growth Transforms the Country's Motor Insurance marché," news.ambest.com. En 2024, les VNE constituaient plus de la moitié de toutes les nouvelles immatriculations de voitures en Chine. En raison des réparations coûteuses de batteries et des composants spécialisés, les VNE attirent des primes de 4 003 CNY, dépassant largement les 2 209 CNY pour les voitures traditionnelles. Cette tendance gonfle la valeur globale du pool de risques assurés, conduisant à des sinistres moyens plus élevés. Les assureurs, faisant face à la pression de réviser les modèles de tarification avec peu de données historiques de sinistres, notent que les polices liées aux VNE ont des ratios de sinistres de 10 à 20 points de pourcentage au-dessus de ceux des véhicules conventionnels[2]International Energy Agency, "Trends in Electric Cars - mondial EV Outlook 2024," iea.org. Les assureurs qui maîtrisent des capacités de souscription avancées et basées sur les données sont en position de capitaliser sur ce changement structurel, récoltant une croissance soutenue des primes.

Déréglementation des polices automobiles en ligne stimulant l'adoption directe au consommateur

En 2020, la Chine un réformé sa réglementation, levant les contraintes tarifaires obligatoires. Ce changement un permis aux assureurs d'adopter une tarification flexible et de commercialiser directement les polices via les plateformes numériques[3]Swiss Re, "China's motor insurance reforms: un mondial view," swissre.com. En conséquence, des acteurs natifs du numérique tels que ZhongAn ont émergé, créant des micro-polices sur mesure pour des segments clients de niche. Ils ont également réussi à réduire les ratios de frais de distribution d'environ 25 % à près de 10 %. Ces économies de coûts permettent une tarification plus compétitive, accélérant l'acceptation par les consommateurs des plateformes directes au consommateur (D2C). Cependant, alors que la concurrence tarifaire s'intensifie, les marges se resserrent, conduisant à une consolidation parmi les acteurs plus petits et moins efficaces.

Programmes UBI basés sur la télématique catalysés par les directives de véhicules connectés

En Chine, l'assurance basée sur l'usage (UBI) pilotée par la télématique est en hausse, soutenue par de nouvelles réglementations sur les véhicules connectés qui clarifient la propriété des données et le consentement des utilisateurs. En tant qu'acteur dominant dans la région, la Chine est prête à jouer un rôle pivot dans le marché UBI Asie-Pacifique, projeté pour s'étendre à un TCAC robuste de 24 % jusqu'en 2032. Les grands assureurs, notamment PICC, sont en première ligne, lançant des initiatives comme "Lubao" en collaboration avec Tencent. Ces programmes exploitent des dispositifs aftermarket pour surveiller les habitudes de conduite, offrant des réductions allant jusqu'à 30 % aux conducteurs prudents. Malgré la promesse d'une tarification sur mesure et d'une gestion des risques améliorée, des obstacles comme la standardisation des données et le respect réglementaire ralentissent l'élan d'une adoption généralisée.

Expansion du parc automobile des villes de niveau 3 et 4 via le programme de subventions de véhicules ruraux

Dans les villes de niveau 3 et 4, la propriété de véhicules connaît une hausse rapide, affichant des taux de croissance annuels de 15 à 20 %. Cette croissance dépasse largement l'augmentation de 3 à 5 % observée sur les marchés de niveau 1. Cette dynamique est portée par les subventions gouvernementales, offrant jusqu'à 10 000 CNY de réduction sur les achats de nouveaux véhicules. Ces incitations renforcent le parc automobile assuré dans des zones qui étaient auparavant sous-pénétrées. Alors que la propriété de véhicules dans ces régions se rapproche de celle des centres urbains, les assureurs se trouvent à exploiter des pools de primes précédemment inexplorés, faisant face à une concurrence minimale des acteurs établis. Cependant, des défis se profilent ; les primes moyennes sont plus petites, l'infrastructure de réparation reste sous-développée, et les risques de fraude sont accrus. Pour naviguer ces obstacles et assurer la rentabilité, les assureurs doivent pivoter, créant des produits rentables et adoptant des solutions de sinistres numériques en premier.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pertes de souscription sur les portefeuilles VE dues aux coûts de réparation de batterie | −0.8% | National ; le plus élevé en Chine de l'Est | Court terme (≤ 2 ans) |

| Intensification de la concurrence tarifaire post dé-tarification | −1.1% | National | Moyen terme (2-4 ans) |

| Transfert modal vers les transports publics dans les mégapoles réduisant le pool privé | −0.5% | Pékin, Shanghai, autres mégapoles | Long terme (≥ 4 ans) |

| Montée des réseaux de sinistres frauduleux exploitant les canaux numériques | −0.7% | National | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Pertes de souscription sur les portefeuilles VE dues aux coûts de réparation de batterie

Le coût élevé de remplacement de batterie, dépassant souvent 100 000 CNY, pousse les sévérités moyennes de sinistres pour les VNE 30-40 % plus haut que celles des véhicules à essence, résultant en des ratios de sinistres structurellement élevés à court terme. Cette pression sur la rentabilité est particulièrement difficile pour les petits assureurs, dont beaucoup répondent en ajoutant des surtaxes VNE ou en excluant certaines couvertures complètement. En contraste, les plus grands assureurs tentent de compenser ces risques en négociant des remises de réparation avec les constructeurs automobiles et en investissant dans la formation spécialisée des experts en sinistres. Néanmoins, la pression globale sur les marges de souscription limite le rythme d'expansion profitable des polices VNE.

Intensification de la concurrence tarifaire post dé-tarification

En 2024, après la levée des contrôles tarifaires, les primes moyennes d'assurance automobile ont vu une baisse de 15-20 %, certaines polices étant désormais disponibles pour moins de 2 000 CNY. Durant les périodes de renouvellement, les pressions concurrentielles accrues conduisent à des remises généralisées, qui à leur tour, rétrécissent considérablement les marges de souscription. Cette stratégie tarifaire agressive un attiré l'attention des régulateurs, qui surveillent les indicateurs de solvabilité. Les autorités ont fait allusion à de possibles interventions, telles que l'imposition d'exigences de capital ou de directives tarifaires, si ces tactiques tarifaires insoutenables persistent.

Analyse des segments

Par type de couverture : la RCTO gagne en dynamisme malgré la dominance commerciale

L'assurance automobile commerciale un généré 63,2 % des primes brutes souscrites en 2024, mais la responsabilité civile obligatoire est en voie de croître plus rapidement à 11,82 % de TCAC jusqu'en 2030. La taille du marché de l'assurance automobile en Chine pour la RCTO seule devrait augmenter parallèlement à une application plus stricte dans les juridictions de niveau inférieur et à des limites de dommages corporels plus élevées. En parallèle, l'innovation produit mélange la RCTO avec des modules commerciaux, donnant aux automobilistes soucieux des coûts une flexibilité sans sacrifier la protection essentielle.

La libéralisation des prix élargit l'écart entre les ratios de sinistres RCTO des acteurs, incitant les entreprises expertes en données à affiner la segmentation des risques. Les plateformes numériques excellent dans la vente croisée d'avenants commerciaux aux acheteurs de RCTO en utilisant des analyses comportementales qui suggèrent des contrats de pardon d'accident ou d'assistance routière au checkout. Au fil du temps, une part plus élevée de polices est susceptible de se déplacer vers des forfaits hybrides à prix moyen, cimentant le rôle de la RCTO comme produit d'entrée dans le marché plus large de l'assurance automobile en Chine.

Par type de véhicule : les VNE redéfinissent les profils de risque et les primes

Les voitures de tourisme ont conservé 68 % des primes en 2024, mais la pénétration des VNE est le thème transformationnel. Les primes VNE ont été multipliées par six en cinq ans, élevant leur part de la taille du marché de l'assurance automobile en Chine à 11,5 % en 2025. Les subventions, allégements fiscaux et réseaux de recharge en expansion propulsent le segment. Les acteurs créent des calendriers d'amortissement spécifiques aux batteries et offrent des allocations de véhicules de remplacement pour refléter les cycles de réparation plus longs.

Les camions et bus commerciaux contribuent une part plus petite mais présentent une sévérité de sinistres volatile due à une exposition de kilométrage long. Les bus électrifiés représentaient près de 70 % des ventes mondiales en 2024, forçant les souscripteurs à réévaluer les risques de catastrophe agrégés tels que les incendies de dépôt. La couverture deux-roues et micro-mobilité, souvent arrangée via les super-apps, séduit les coursiers de l'économie de gig cherchant une protection à la demande et devrait afficher une croissance à deux chiffres alors que les politiques de congestion urbaine se resserrent.

Par canal de distribution : les plateformes numériques défient la dominance traditionnelle

Les agents et courtiers ont encore originé 46 % des primes en 2024, exploitant les réseaux personnels pour la rétention de renouvellement. Pourtant, les agrégateurs en ligne et canaux intégrés s'étendent à 14,2 % de TCAC, captant régulièrement des parts dans le marché de l'assurance automobile en Chine. Les constructeurs VNE tels que NIO et BYD intègrent l'assurance au point de vente, exploitant les données télématiques propriétaires qui améliorent la sélection des risques.

Les portails d'écriture directe et les bras de bancassurance s'étendent également, aidés par des lacs de données unifiés qui réduisent les coûts d'acquisition et permettent une tarification instantanée. D'ici 2030, les produits intégrés seuls pourraient distribuer 237,0 milliards USD de primes, rééquilibrant significativement l'économie des canaux. Les intermédiaires traditionnels répondent en regroupant des services post-accident à valeur ajoutée et en s'associant avec les marchés numériques pour conserver leur pertinence dans le marché évolutif de l'assurance automobile en Chine.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La Chine de l'Est un contribué 28 % des primes en 2024, reflétant une propriété de véhicules dense, un revenu disponible élevé et des écosystèmes de réparation avancés. Les VNE forment plus de 40 % des nouvelles immatriculations à Shanghai, aiguisant le besoin de produits spécialisés et d'expertise en sinistres. L'intensité concurrentielle est la plus élevée ici, et la plupart des déploiements pilotes de triage de sinistres basé sur l'IA se produisent dans cette région avant les déploiements nationaux.

La Chine du Nord-Ouest, partant d'une base plus faible, enregistre un TCAC de 10,1 % jusqu'en 2030 alors que l'initiative de subvention rurale stimule la propriété de véhicule pour la première fois. L'expansion des réseaux routiers et les corridors de commerce électronique transfrontaliers stimulent l'adoption de flottes commerciales. Cependant, des primes moyennes plus faibles par police et des installations de réparation clairsemées gonflent les coûts opérationnels, incitant les assureurs à s'appuyer sur des unités d'experts mobiles et des apps d'inspection basées sur le cloud.

La Chine du Sud-Centre équilibre les métros matures tels que Guangzhou avec les corridors de croissance dans les préfectures voisines. Les clusters de fabrication génèrent une demande pour la couverture de cargo et de flotte, tandis que le marché consommateur reflète les moyennes nationales en pénétration. Les zones industrielles du Nord-Est s'appuient sur des couvertures de camions lourds liées à la chaîne d'approvisionnement charbon et acier, tandis que les économies touristiques du Sud-Ouest voient une demande croissante pour la Localisation à court terme et les produits d'assurance micro-mobilité. Les mégapoles de la Chine du Nord poursuivent des freins de congestion, poussant les assureurs vers la responsabilité des transports publics, le covoiturage rémunéré et les segments de mobilité partagée pour compenser la contraction des pools de voitures privées. Ces modèles divergents soulignent la nécessité de tactiques de souscription et de distribution spécifiques à la région à travers le marché de l'assurance automobile en Chine.

Paysage concurrentiel

Les trois premiers acteurs PICC Property & Casualty Co., Ltd, Ping An Property & Casualty Insurance Co, et China Pacific Property Insurance Co. (CPIC P/C) détiennent la majorité des primes souscrites, se traduisant par des avantages d'échelle prononcés et leur permettant de capturer 104 % du profit de souscription sectoriel en 2024. Ils déploient des moteurs IA propriétaires pour le scoring de devis, la signalisation de fraude et l'évaluation automatisée des dommages ; l'outil basé sur l'image de Ping An raccourcit la résolution de sinistres d'heures à minutes. Les acteurs de niveau intermédiaire poursuivent des alliances défensives, finançant conjointement des échanges de données qui enrichissent les modèles actuariels tout en partageant les coûts d'infrastructure. Le marché est concentré dans un environnement compétitivement dynamique.

La disruption émerge maintenant de l'extérieur des cercles d'assurance traditionnels. Les constructeurs VNE lancent des souscripteurs captifs qui regroupent financement, service après-vente et couverture. Le bras de courtage de NIO illustre le modèle, maniant la télématique granulaire pour segmenter le risque et tarifer compétitivement. Les conglomérats technologiques tels que Xiaomi entrent dans le domaine avec des offres natives d'app qui intègrent des analyses de comportement de conduite dans tout leur écosystème d'appareils, pressurisant davantage les opérateurs historiques sur l'expérience client.

La différenciation stratégique repose de plus en plus sur les données. Les acteurs capables d'ingérer la télématique OEM, les traces d'usage mobile et les flux de capteurs d'ateliers de réparation peuvent calibrer les primes avec une plus haute précision, déverrouillant le profit dans un environnement de taux bas. Les niches d'espace blanc résident dans la micro-mobilité, la couverture automobile transfrontalière et les services de risque de flotte intégrés, chacun actuellement sous-servi relativement au potentiel de croissance. Sur l'horizon de prévision, l'ouverture réglementaire aux nouveaux capitaux et les réformes en cours autour de la solvabilité peuvent faciliter des percées sélectives de challengers, bien que les leaders établis restent avantagés par l'échelle opérationnelle, la confiance de marque et les bases clients captives dans le marché de l'assurance automobile en Chine.

Leaders de l'industrie de l'assurance automobile en Chine

-

PICC Property & Casualty Co., Ltd.

-

Ping An Property & Casualty Insurance Co.

-

China Pacific Property Insurance Co.

-

China United Property Insurance Co.

-

AXA Tianping Property & Casualty

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Xiaomi un introduit "Intelligent Driving Insurance", exploitant son écosystème d'appareils connectés et ses moteurs IA pour adapter les prix aux modèles de conduite individuels

- Mars 2025 : China Taiping Insurance Holdings un affiché une hausse de 2,8 % des revenus de ligne automobile pour 2024 et un souligné le leadership dans la couverture véhicule transfrontalière dans la Greater Bay Area

- Janvier 2025 : AM Best un rapporté que les primes VNE ont augmenté de six fois en cinq ans, signalant des vents contraires de profit liés aux ratios de sinistres élevés

- Juin 2024 : Cheche Group s'est associé avec NIO Insurance Broker pour rationaliser la livraison d'assurance numérique pour les acheteurs VNE

Portée du rapport sur le marché de l'assurance automobile en Chine

L'assurance automobile est un type d'assurance qui fournit une couverture pour les véhicules afin de les protéger des responsabilités financières potentielles. Cette police d'assurance protège le véhicule assuré, qu'il soit une voiture ou une moto, des dommages causés par des accidents et autres risques potentiels. Le rapport fournit un examen approfondi de l'assurance automobile en Chine, englobant une évaluation de l'économie, un aperçu du marché, une estimation de la taille du marché pour les segments importants, l'identification des tendances émergentes, l'analyse de la dynamique de marché et les profils des entreprises clés. L'assurance automobile en Chine est segmentée par type d'assurance et canal de distribution. Les types d'assurance, tels que l'assurance responsabilité civile automobile obligatoire et l'assurance automobile commerciale, segmentent le marché. Le marché est catégorisé en divers types de canaux de distribution, à savoir direct, agent, en ligne et autres. Le rapport fournit les tailles de marché et prévisions de revenus (en USD) pour tous ces segments dans le marché de l'assurance automobile en Chine.

| Responsabilité civile obligatoire (RCTO) |

| Assurance automobile commerciale |

| Véhicules de tourisme |

| Véhicules commerciaux |

| Véhicules électriques et hybrides (VNE) |

| Camions lourds et bus |

| Deux-roues et micro-mobilité |

| Ventes directes (captives et numériques) |

| Agents et courtiers d'assurance |

| Bancassurance / captives auto-finance |

| Agrégateurs en ligne et plateformes intégrées |

| Autres |

| Chine de l'Est (Shanghai, Jiangsu, Zhejiang, Anhui) |

| Chine du Sud-Centre (Guangdong, Fujian, Hainan, Guangxi, Hunan, Hubei) |

| Chine du Nord (Pékin, Tianjin, Hebei, Shanxi, Mongolie intérieure) |

| Chine du Nord-Est (Liaoning, Jilin, Heilongjiang) |

| Chine du Sud-Ouest (Sichuan, Chongqing, Guizhou, Yunnan, Tibet) |

| Chine du Nord-Ouest (Shaanxi, Gansu, Qinghai, Ningxia, Xinjiang) |

| Par type de couverture | Responsabilité civile obligatoire (RCTO) |

| Assurance automobile commerciale | |

| Par type de véhicule | Véhicules de tourisme |

| Véhicules commerciaux | |

| Véhicules électriques et hybrides (VNE) | |

| Camions lourds et bus | |

| Deux-roues et micro-mobilité | |

| Par canal de distribution | Ventes directes (captives et numériques) |

| Agents et courtiers d'assurance | |

| Bancassurance / captives auto-finance | |

| Agrégateurs en ligne et plateformes intégrées | |

| Autres | |

| Par région (Chine) | Chine de l'Est (Shanghai, Jiangsu, Zhejiang, Anhui) |

| Chine du Sud-Centre (Guangdong, Fujian, Hainan, Guangxi, Hunan, Hubei) | |

| Chine du Nord (Pékin, Tianjin, Hebei, Shanxi, Mongolie intérieure) | |

| Chine du Nord-Est (Liaoning, Jilin, Heilongjiang) | |

| Chine du Sud-Ouest (Sichuan, Chongqing, Guizhou, Yunnan, Tibet) | |

| Chine du Nord-Ouest (Shaanxi, Gansu, Qinghai, Ningxia, Xinjiang) |

Questions clés répondues dans le rapport

Quelle est la taille projetée du marché de l'assurance automobile en Chine d'ici 2030 ?

Le marché devrait atteindre 171,25 milliards USD d'ici 2030, croissant à un TCAC de 4,1 %.

Pourquoi les primes VNE sont-elles plus élevées que les primes de véhicules traditionnels

Les VNE portent des systèmes de batterie plus coûteux et des exigences de réparation spécialisées, élevant les primes moyennes à 4 003 CNY contre 2 209 CNY pour les véhicules à combustion.

Comment la déréglementation tarifaire un-t-elle affecté la concurrence ?

Depuis 2020, la déréglementation un déclenché une rivalité tarifaire intense, poussant les primes moyennes à la baisse de 15-20 % et consolidant les profits de souscription parmi les trois premiers transporteurs.

Quels canaux de distribution croissent le plus rapidement ?

Les agrégateurs en ligne et plateformes d'assurance intégrées s'étendent à 14,2 % de TCAC, dépassant les agents et courtiers.

Dernière mise à jour de la page le: