Analyse du marché chinois du courrier express et des colis nationaux

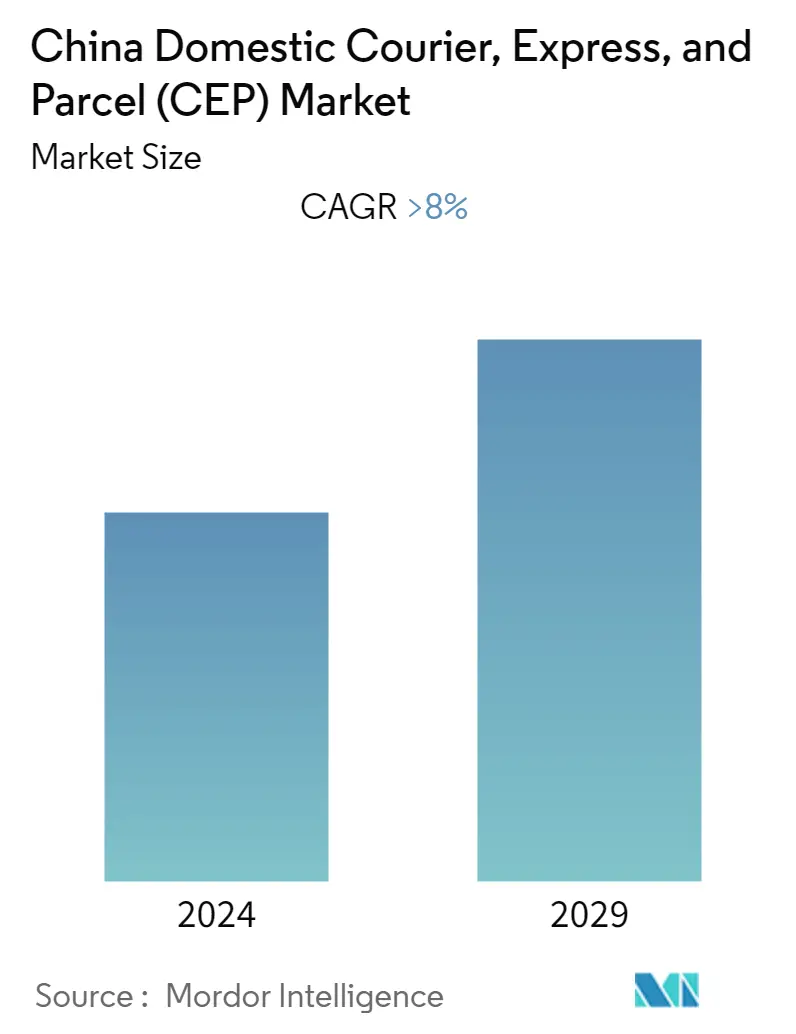

Le marché chinois du courrier, de lexpress et des colis (CEP) devrait enregistrer un TCAC de plus de 8 % au cours de la période de prévision 2022-2027.

En raison de la pandémie de COVID-19, plusieurs entreprises de transport express en Chine n'ont pas pu fonctionner régulièrement de janvier à février 2020. Les restrictions de transport des entreprises de transport express sont revenues à la normale début mars 2020. D'importantes entreprises se sont préparées à lutter contre le COVID. -19 impact néfaste de la pandémie. Par exemple, au premier trimestre 2020, SF Express a vendu 1,7 milliard de billets express. Le chiffre d'affaires de l'organisation a augmenté pour atteindre 4,8 milliards de dollars.

La Chine reste la locomotive du Parcel Shipping Index. En 2020, la Chine a expédié plus de 83 milliards de colis, soit une augmentation de 31 % par rapport aux 64 milliards de 2019. Cela équivaut à 2643 colis par seconde, soit environ 228 millions par jour.

Lessor des plateformes de commerce électronique comme Alibaba a été lun des facteurs clés du développement du secteur des services de messagerie, dexpress et de colis (CEP) en Chine, avant même le coup de pouce apporté par la pandémie de COVID-19.

Tendances du marché chinois du courrier express et des colis nationaux

La croissance du commerce électronique en Chine, moteur du marché du CEP

Le marché chinois du commerce électronique est non seulement vaste, mais diversifié, offrant un riche choix de marques variées. Même si les villes les plus riches comme Pékin, Shanghai, Guangzhou et Shenzhen restent importantes, les principaux moteurs de croissance sont les villes plus petites et moins riches. Ces villes abritent de nouveaux acheteurs à revenus moyens qui se sont tournés en masse vers les boutiques en ligne en raison de laccès limité aux magasins de détail physiques dans leurs villes. Ils achètent principalement des biens de consommation et des produits de première nécessité d'un bon rapport qualité-prix plutôt que des biens haut de gamme.

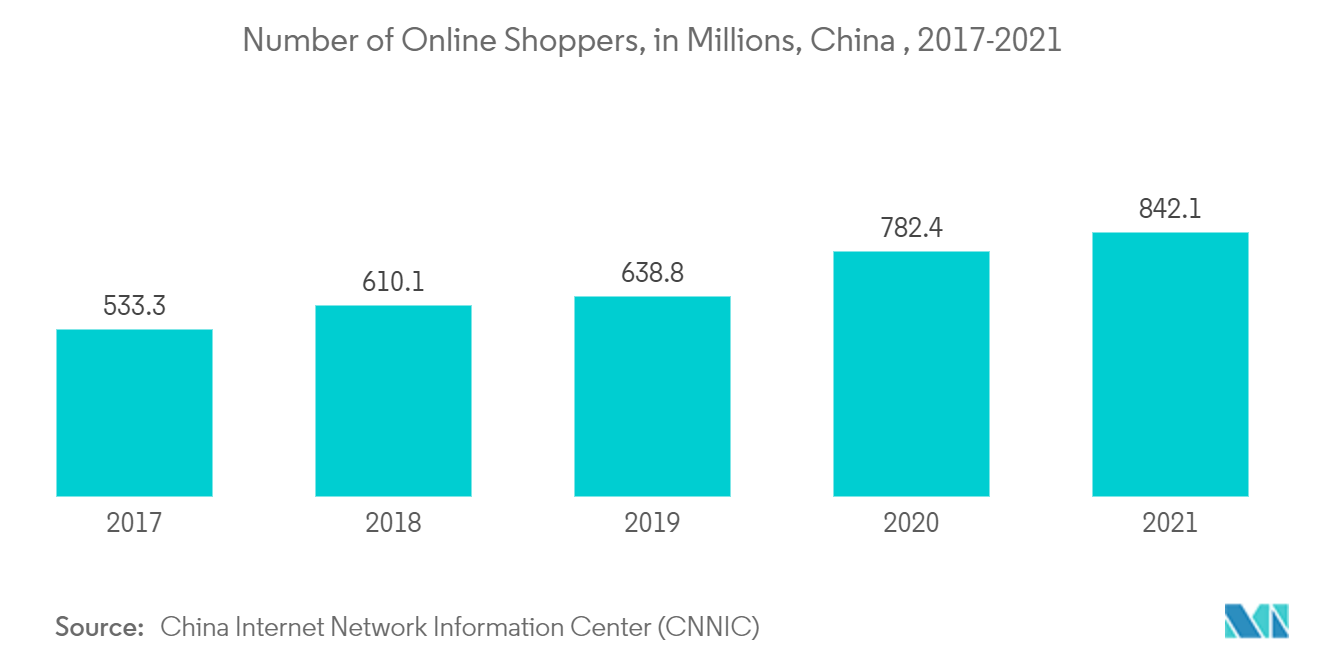

En 2021, la Chine a contribué à plus de la moitié des ventes au détail mondiales du commerce électronique, la valeur de ses ventes dépassant celle de l'Europe et des États-Unis réunis. En 2021, la Chine comptait la plus grande population d'acheteurs numériques au monde, avec plus de 840 millions de personnes.

En 2021, plus de 90 % des ventes du commerce électronique en Chine ont été réalisées via des appareils mobiles, contre 43 % aux États-Unis. Plus largement, en 2021, la Chine comptait 932 millions dutilisateurs dInternet mobile, soit un taux de pénétration de lInternet mobile de 99,2 %.

Le gouvernement a annoncé son intention de construire des réseaux 5G à Pékin, Shanghai, Shenzhen et d'autres villes clés en 2019. En 2021, les opérateurs comptaient 450 millions de clients, soit 27 % de tous les abonnés, et 1,15 million de stations de base 5G. En 2021, le secteur des téléphones portables a expédié 210 millions de téléphones 5G, soit une hausse de 69 % par rapport à 2020.

Les améliorations technologiques devraient améliorer la connectivité Internet dans les régions rurales, augmentant ainsi la base d'utilisateurs Internet du pays. Avec une utilisation accrue d'Internet parmi les résidents, l'industrie du commerce électronique devrait se développer rapidement, favorisant ainsi l'expansion du marché chinois du CEP.

La croissance du marché du courrier et des colis alimente la croissance du CEP en Chine

Selon le régulateur des services postaux du pays, l'industrie chinoise du courrier a traité plus de 74 milliards de colis en 2021, soit une moyenne de 52 livraisons pour chaque individu. Selon le bureau, plus de 63 milliards de colis ont été livrés par service express en 2020, enregistrant une augmentation de 24 % sur un an.

Selon le Bureau national des postes, l'indice de développement de la livraison express chinoise s'élevait à 316,2 en 2021, en hausse de 11,1 % sur un an. Le sous-indice de l'échelle de développement était de 343,8, en hausse de 26,2% sur un an, tandis que le sous-indice de la qualité de service était de 483,3, en hausse de 5,6% sur un an.

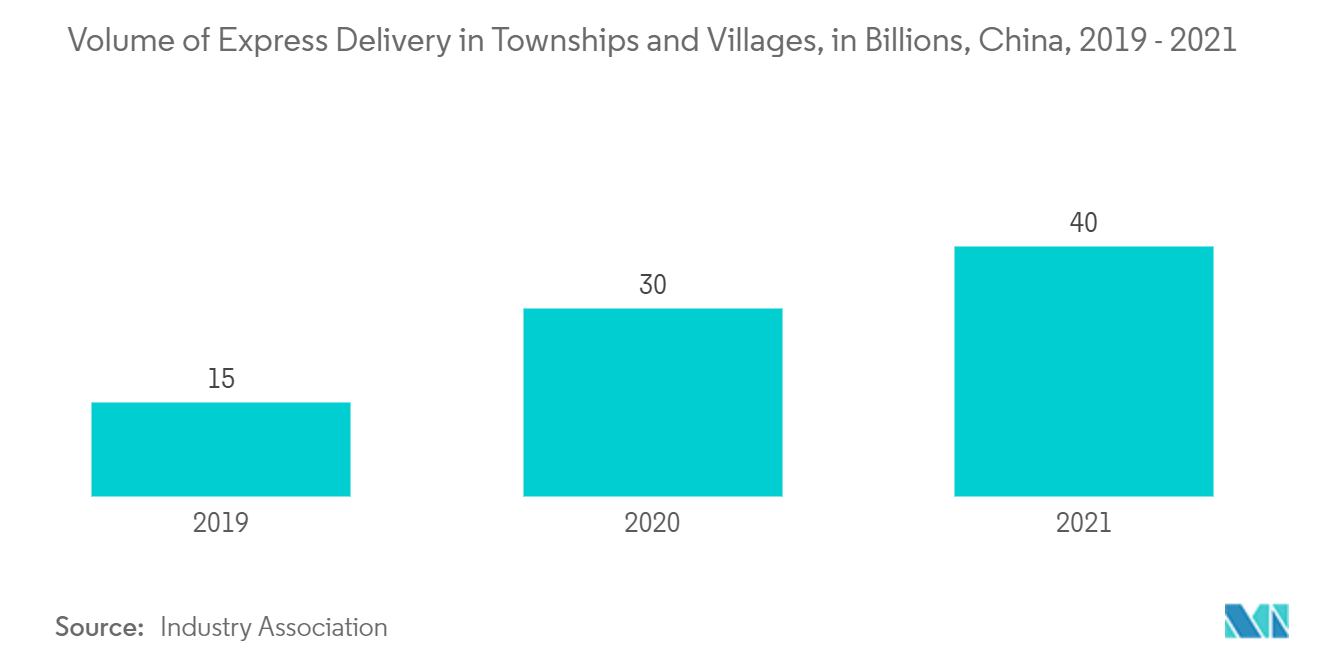

De nouveaux modèles de services de livraison ont vu le jour, apportant les services de messagerie à davantage de villages. En 2021, une combinaison de services de messagerie et de poste a été introduite dans 155 000 villages administratifs.

En 2021, le Bureau national des postes (SPB) a continué d'exploiter le potentiel du marché rural, en construisant 40 nouveaux programmes de haute qualité démontrant que les services de messagerie facilitent l'agriculture moderne, portant le total à 100. En 2021, 37 milliards de colis express ont été collectés. et expédiés dans les zones rurales de toute la Chine, facilitant 290,26 milliards USD d'échanges de produits de base entre zones rurales et urbaines.

Aperçu du marché chinois du courrier express et des colis nationaux

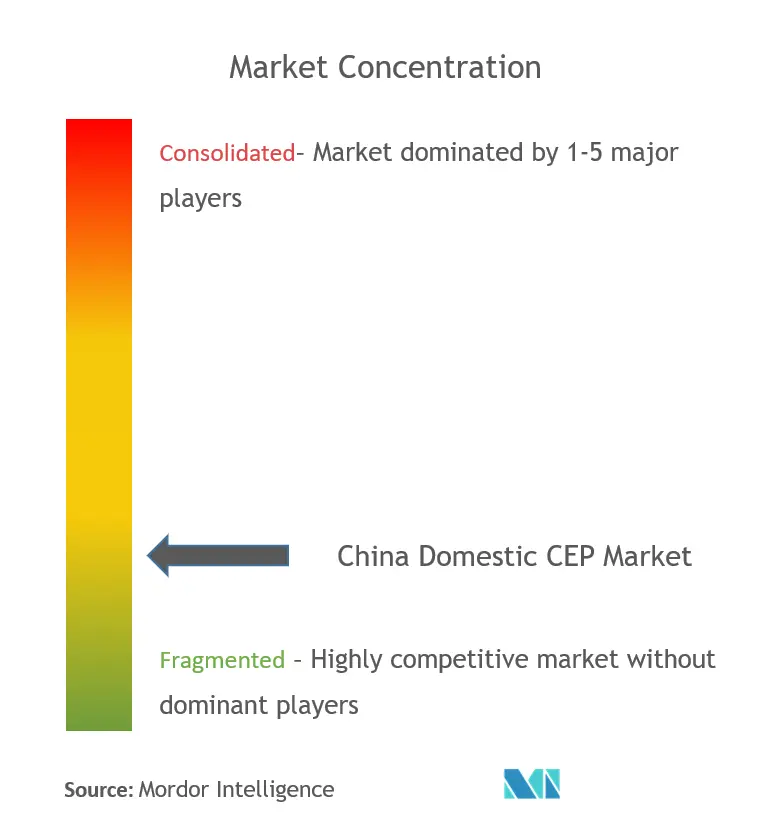

Le marché intérieur chinois du CEP est fragmenté, avec un mélange dacteurs mondiaux et locaux, ce qui rend le secteur très compétitif. Parmi les principaux acteurs du marché figurent China Post, SF Express, YTO Express, etc. Le marché a également vu l'arrivée de nouveaux acteurs, avec des startups logistiques comme JT Express, Hivebox et Lalamove. Les entreprises locales sont confrontées à une forte concurrence de la part des sociétés multinationales qui disposent d'une infrastructure relativement bien développée. Le marché chinois du CEP a connu quelques acquisitions et désinvestissements en 2021. Les entreprises de livraison et de colis investissent dans des technologies telles que le suivi des colis et les systèmes Click and Collect pour prendre l'avantage et faire évoluer leurs services dans le pays.

Leaders du marché chinois du courrier express et des colis nationaux

China Post

SF Express

YTO Express Group Co. Ltd

Deppon Logistics Co. Ltd

STO Express Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché chinois des courriers express et colis nationaux

En février 2022, China Postal Express Logistics, une entreprise de logistique et de chaîne d'approvisionnement, a signé un accord de coopération stratégique avec CTS International Logistics, une entreprise de logistique et de chaîne d'approvisionnement. Il s'agit de l'une des nombreuses mesures concrètes prises par les deux parties pour accélérer le développement et l'expansion de la compétitivité internationale des entreprises de logistique modernes, promouvoir un développement de haute qualité de l'industrie logistique chinoise, mieux servir l'économie réelle et remplir la mission et la responsabilité du secteur logistique. léquipe nationale de lindustrie.

En mars 2021, la société de technologie de camions autonomes Plus a annoncé que SF Express, une multinationale chinoise de services de livraison et de logistique, l'avait sélectionnée pour le premier projet pilote de fret commercial en Chine afin de démontrer comment les camions autonomes supervisés améliorent les opérations logistiques.

Segmentation de lindustrie du courrier express et des colis en Chine

Courrier, express et colis (CEP) font référence à l'ensemble des services qui impliquent la livraison de divers biens et produits via différents supports tels que l'air, l'eau et la terre dans les régions. Ces colis livrés par CEP sont pour la plupart non palettisés et pèsent collectivement une centaine de livres. Le marché chinois du courrier, de l'express et des colis est segmenté par modèle économique (business-to-business (B2B), business-to-customer (B2C) et client à client (C2C)), type (e-commerce). et hors commerce électronique) et utilisateur final (services, commerce de gros et de détail, soins de santé, fabrication industrielle et autres utilisateurs finaux). Le rapport présente la taille et les prévisions du marché chinois du courrier, du courrier express et des colis en valeur (en milliards de dollars) pour tous les segments ci-dessus. Limpact de la pandémie de COVID-19 sera également abordé dans le rapport.

| Entreprise à entreprise (B2B) |

| Entreprise à client (B2C) |

| Client à client (C2C) |

| Commerce électronique |

| Pas de commerce électronique |

| Prestations de service |

| Commerce de gros et de détail |

| Soins de santé |

| Fabrication industrielle |

| Autres utilisateurs finaux |

| Par modèle économique | Entreprise à entreprise (B2B) |

| Entreprise à client (B2C) | |

| Client à client (C2C) | |

| Par type | Commerce électronique |

| Pas de commerce électronique | |

| Par utilisateur final | Prestations de service |

| Commerce de gros et de détail | |

| Soins de santé | |

| Fabrication industrielle | |

| Autres utilisateurs finaux |

FAQ sur les études de marché sur les services de messagerie et de colis nationaux en Chine

Quelle est la taille actuelle du marché chinois des services de messagerie, dexpress et de colis (CEP) ?

Le marché chinois des services de messagerie, dexpress et de colis (CEP) devrait enregistrer un TCAC supérieur à 8 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché chinois du courrier, de lexpress et des colis (CEP) nationaux ?

China Post, SF Express, YTO Express Group Co. Ltd, Deppon Logistics Co. Ltd, STO Express Co. Ltd sont les principales sociétés opérant sur le marché chinois du courrier, de l'express et des colis (CEP) nationaux.

Quelles années couvre ce marché chinois des services de messagerie, dexpress et de colis (CEP) ?

Le rapport couvre la taille historique du marché du marché chinois du courrier, express et colis (CEP) pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché chinois du courrier, express et colis (CEP) pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie chinoise du courrier, de l'express et des colis (CEP) nationaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du courrier, des express et des colis nationaux en Chine (CEP) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse China Domestic Courier, Express, and Parcel (CEP) comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.