Analyse du marché intermédiaire du pétrole et du gaz au Canada

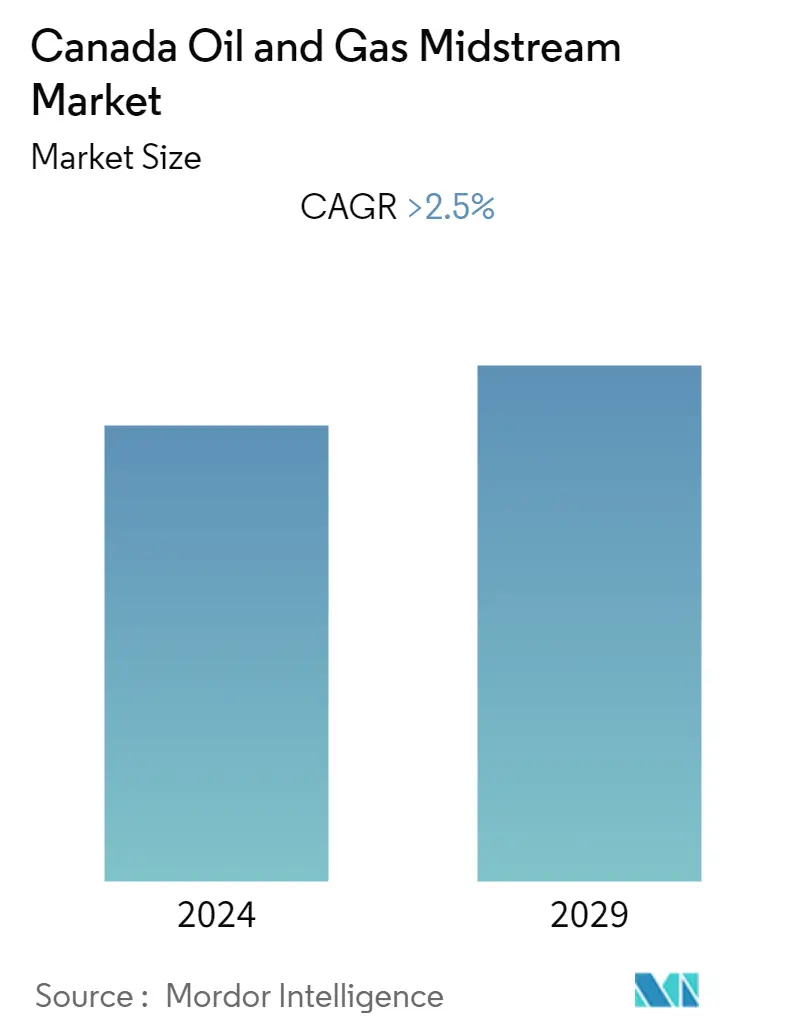

Le marché intermédiaire du pétrole et du gaz canadien devrait enregistrer un TCAC de plus de 2,5 % au cours de la période de prévision, 2022-2027. Le marché intermédiaire canadien du pétrole et du gaz n'a pas été affecté par la pandémie de COVID-19 puisque l'utilisation constante d'installations de stockage pour stocker les hydrocarbures, l'utilisation de pipelines pour le transport de carburant et la demande résiliente de GNL en 2020 ont accru la demande de services intermédiaires dans le pays. au milieu dune pandémie. Des facteurs tels que laugmentation des investissements dans le secteur des pipelines et laugmentation de la production et de la consommation de pétrole et de gaz devraient stimuler la demande pour le marché intermédiaire du pétrole et du gaz canadien au cours de la période de prévision. Les prochains projets de terminaux GNL devraient également stimuler la croissance du marché. Cependant, la forte volatilité des prix du pétrole brut, conjuguée à une baisse de la consommation, devrait nuire au marché intermédiaire du pétrole et du gaz canadien au cours de la période de prévision.

- Le segment du transport devrait dominer le marché intermédiaire du pétrole et du gaz canadien au cours de la période de prévision, en raison des prochains projets de pipelines (qui sont en phase de construction).

- Laugmentation des investissements et le développement de champs offshore complexes devraient accroître la demande de services intermédiaires. Par conséquent, ce facteur devrait offrir une excellente opportunité au secteur intermédiaire du pétrole et du gaz canadien au cours de la période de prévision.

- Lexpansion du réseau de gazoducs devrait stimuler considérablement la croissance du marché intermédiaire canadien du pétrole et du gaz au cours de la période de prévision.

Tendances du marché intermédiaire du pétrole et du gaz au Canada

Le segment des transports devrait dominer le marché

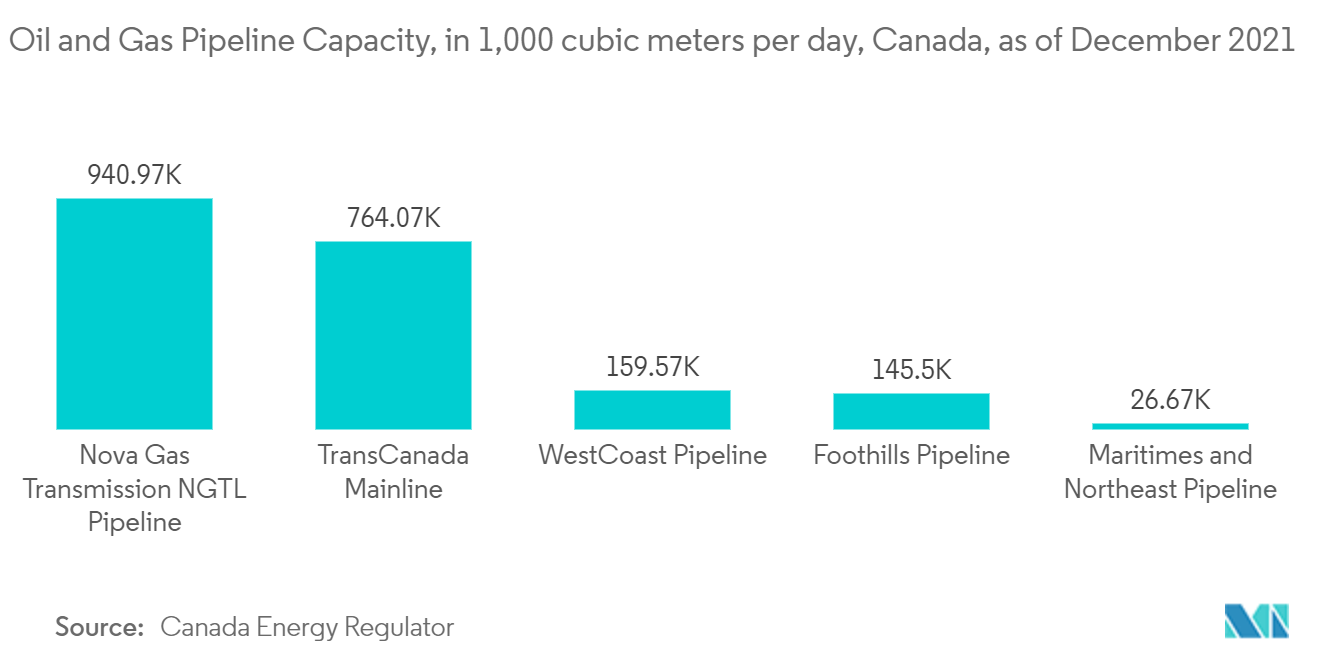

- Le pipeline constitue le moyen le plus économique de transporter du gaz naturel, du pétrole brut et des produits pétroliers sur de longues distances. En 2021, le Canada disposait de 840000 km de pipelines qui approvisionnent en pétrole et en gaz à travers le pays.

- L'Ouest canadien constitue le plus grand marché en raison de la présence d'un vaste réseau d'oléoducs et de gazoducs dans toute la région. De plus, en raison de réglementations gouvernementales strictes et du manque dacceptation sociale des oléoducs dans la région, le marché se tourne vers les gazoducs.

- En 2020, l'Alberta et le Québec ont élaboré un plan visant à développer un gazoduc de 750 km qui transportera le gaz naturel de l'Alberta, à travers le nord de l'Ontario et à travers la région de l'Abitibi jusqu'à un complexe de liquéfaction de gaz naturel à Port Saguenay. Lobjectif est dexporter 11 millions de tonnes de GNL par an depuis lOuest canadien. Le projet est d'une valeur de 13 milliards de dollars et devrait créer de nombreuses opportunités pour les services de pipelines, tels que les services de pré-mise en service, de mise en service et de raclage, dans les années à venir.

- En outre, le pays prévoit de mettre en service son projet d'expansion du pipeline Trans Mountain, d'une capacité de 590 000 barils par jour d'ici 2023. La longueur du pipeline est de 980 kilomètres et le projet a un coût d'investissement de 4,144 milliards de dollars. En décembre 2021, le gazoduc Nova Gas Transmission Ltd (NGTL) avait la capacité la plus élevée parmi tous les pipelines canadiens, soit quelque 941 millions de mètres cubes par jour.

- En raison des points ci-dessus, le segment du transport devrait dominer le marché intermédiaire canadien du pétrole et du gaz au cours de la période de prévision.

Laugmentation du réseau de gazoducs stimule la demande du marché

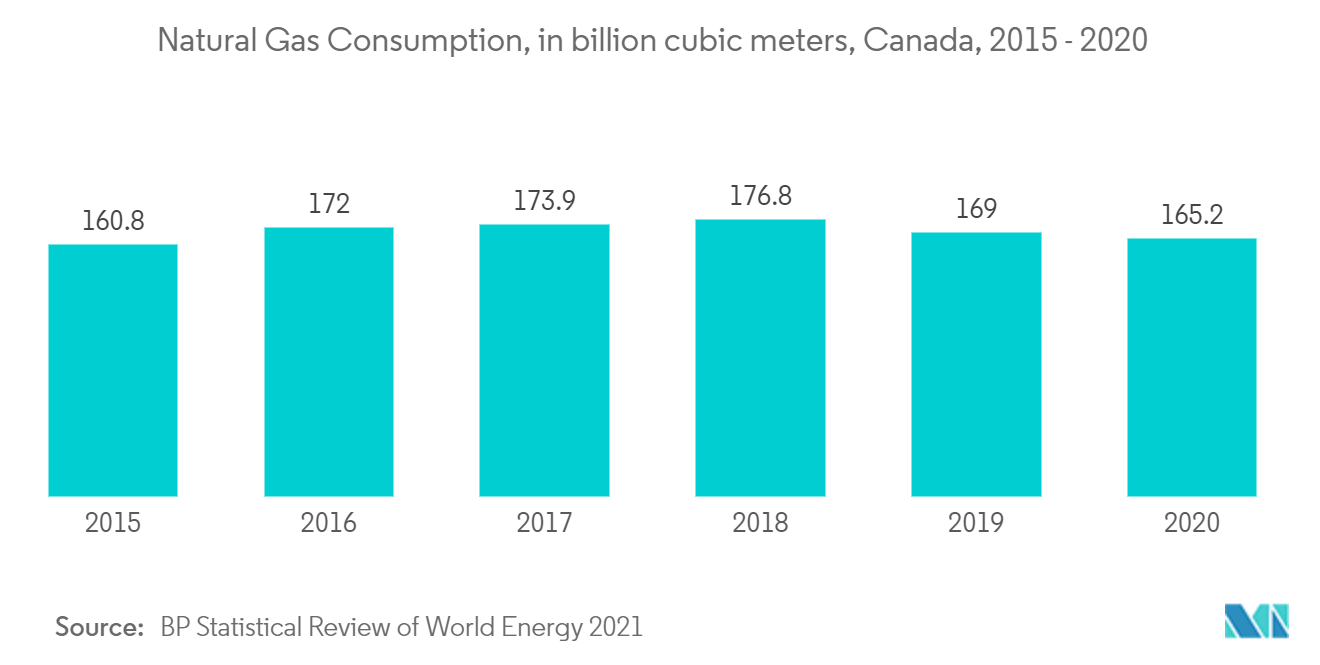

- Le Canada connaît une demande croissante de gaz naturel, en particulier dans le secteur de l'électricité. Toute interruption de lapprovisionnement en gaz peut entraîner une interruption de la production délectricité, ce qui peut affecter les fournisseurs de gaz, lindustrie électrique ainsi que le secteur manufacturier.

- En 2020, le Canada a produit 165,2 milliards de mètres cubes de gaz naturel, ce qui est comparativement plus élevé que les 160,8 milliards de mètres cubes produits en 2015.

- En décembre 2021, la Régie canadienne de l'énergie (CER) a approuvé l'achat du pipeline Wolverine Lateral de NOVA Gas Transmission Ltd (NGTL) à Northern Lights Gas Co-op Ltd. TC Energy et Northern Lights travaillent actuellement sur la documentation nécessaire pour compléter ce processus d'achat.

- De plus, en novembre 2021, l'Alberta Energy Regulator (AER) a approuvé les permis finaux pour la construction des phases 2 et 3 du pipeline d'approvisionnement alternatif. La construction de ces deux phases devrait démarrer au premier trimestre 2022. Le projet devrait s'achever d'ici avril 2022.

- En raison des points ci-dessus, une augmentation du réseau de gazoducs devrait stimuler le marché intermédiaire du pétrole et du gaz canadien au cours de la période de prévision.

Aperçu de l'industrie intermédiaire du pétrole et du gaz au Canada

Le marché intermédiaire canadien du pétrole et du gaz est modérément fragmenté. Certains des principaux acteurs du marché comprennent Baker Hughes Company, Tenaris SA, Tetra Tech Inc., Mistras Group Inc. et Trican Well Services Ltd.

Leaders du marché intermédiaire du secteur pétrolier et gazier canadien

Mistras Group Inc.

Trican Well Services Ltd.

Baker Hughes Company

Tetra Tech, Inc.

Tenaris S.A.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché intermédiaire du pétrole et du gaz au Canada

- En février 2022, le gouvernement fédéral du Canada a annoncé l'arrêt du financement de l'expansion de l'oléoduc Trans Mountain après que l'entreprise publique a déclaré que les coûts avaient augmenté de 70 % pour atteindre 21,4 milliards CAD, contre une estimation de 12,6 milliards CAD.

- En janvier 2022, Enbridge a acheté le pipeline Pacific Trail à Chevron Corporation. Le pipeline proposé est un gazoduc de gaz naturel liquéfié (GNL) de 471 kilomètres qui fournira jusqu'à trois milliards de pieds cubes d'exportations de GNL de Summit Lake à Kitimat.

Segmentation de lindustrie intermédiaire du pétrole et du gaz au Canada

Le rapport sur le marché intermédiaire canadien du pétrole et du gaz comprend:.

FAQ sur les études de marché du secteur intermédiaire du pétrole et du gaz au Canada

Quelle est la taille actuelle du marché intermédiaire du pétrole et du gaz canadien ?

Le marché intermédiaire du pétrole et du gaz au Canada devrait enregistrer un TCAC supérieur à 2,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché intermédiaire du pétrole et du gaz au Canada ?

Mistras Group Inc., Trican Well Services Ltd., Baker Hughes Company, Tetra Tech, Inc., Tenaris S.A. sont les principales sociétés opérant sur le marché intermédiaire du pétrole et du gaz canadien.

Quelles années couvre ce marché intermédiaire du pétrole et du gaz canadien ?

Le rapport couvre la taille historique du marché intermédiaire du pétrole et du gaz au Canada pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché intermédiaire du pétrole et du gaz au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie intermédiaire du pétrole et du gaz au Canada

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du secteur intermédiaire du pétrole et du gaz au Canada en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du secteur pétrolier et gazier du Canada comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.