Analyse du marché des équipements de fabrication de métaux au Canada

Le marché canadien des équipements de fabrication de métaux devrait connaître un TCAC de plus de 6 % au cours de la période de prévision.

- Le marché des équipements de fabrication de métaux a été affecté par lapparition de la pandémie de COVID-19. La chaîne dapprovisionnement transfrontalière en matières premières a été entravée par la mise en œuvre de plusieurs règles, telles que le confinement complet, les normes de distance sociale et linterdiction des importations et des exportations. Cependant, la demande pour divers équipements de santé, lits et autres produits a contraint les gouvernements à autoriser la production de ces produits avec une main-d'œuvre restreinte, ce qui a soutenu la demande d'équipements de fabrication métallique sur le marché. Cependant, à mesure que les choses reprennent leur cours et que les gouvernements lèvent les restrictions imposées aux unités de fabrication, les besoins en équipements de fabrication de métaux devraient augmenter au cours des prochaines années.

- L'industrie canadienne du matériel de fabrication de métaux devrait connaître une croissance significative, principalement grâce au développement des secteurs de la construction et de la fabrication. Le Canada a continuellement joué un rôle important dans l'augmentation de la demande d'automobiles, ce qui a soutenu davantage la croissance de l'équipement de formage des métaux. Avec un nombre croissant d'industries concentrées au Canada, la demande de fabrication d'acier est forte. Cela pourrait certainement stimuler la demande déquipements de fabrication métallique dans les années à venir. La relance de sa croissance économique contribue également à stimuler la demande dans ce secteur.

- Cependant, la hausse des prix des matières premières et la hausse des coûts de main-dœuvre devraient entraver la croissance du marché. Une autre contrainte majeure du marché est le risque de pannes mécaniques. Tout type de machine, d'équipement ou d'outil utilisé dans les unités de fabrication présente un risque élevé de défaillance mécanique et technique. Pour obtenir une efficacité élevée dun tel équipement, les entreprises doivent sassurer quil fonctionne dans de bonnes conditions. Ces machines doivent être entretenues et régulièrement inspectées pour garantir leur haute efficacité et leurs meilleurs résultats.

Tendances du marché canadien des équipements de fabrication de métaux

Lindustrie de la construction offre une demande immense pour les équipements de fabrication métallique

L'équipement de fabrication métallique est utilisé pour la fabrication et l'assemblage de produits métalliques. Cet équipement de fabrication métallique aide à fabriquer et à installer le produit final, tel que des portails, des grilles, des portes, des matériaux structurels comme des poutres, des OTS, des rails de sécurité, des structures de stationnement, etc. Il existe de nombreuses pièces d'équipement de fabrication disponibles pour chaque processus, comme découpe, pliage, assemblage, etc., et variétés de chaque pièce d'équipement disponible pour des tâches spécifiques. Certains d'entre eux comprennent des tours, des machines à souder (TIG, MIG, SPOT, etc.), des perceuses, des fraiseuses, des rectifieuses, des cintreuses, des presses, etc. De nos jours, la plupart des ateliers de fabrication utilisent des équipements automatisés avancés et de haute technologie. pour des travaux de fabrication sophistiqués, tels que des tours CNC, des machines à souder CNC, des machines de découpe laser, des machines de découpe jet d'eau/plasma, etc., pour obtenir une finition maximale et gagner du temps.

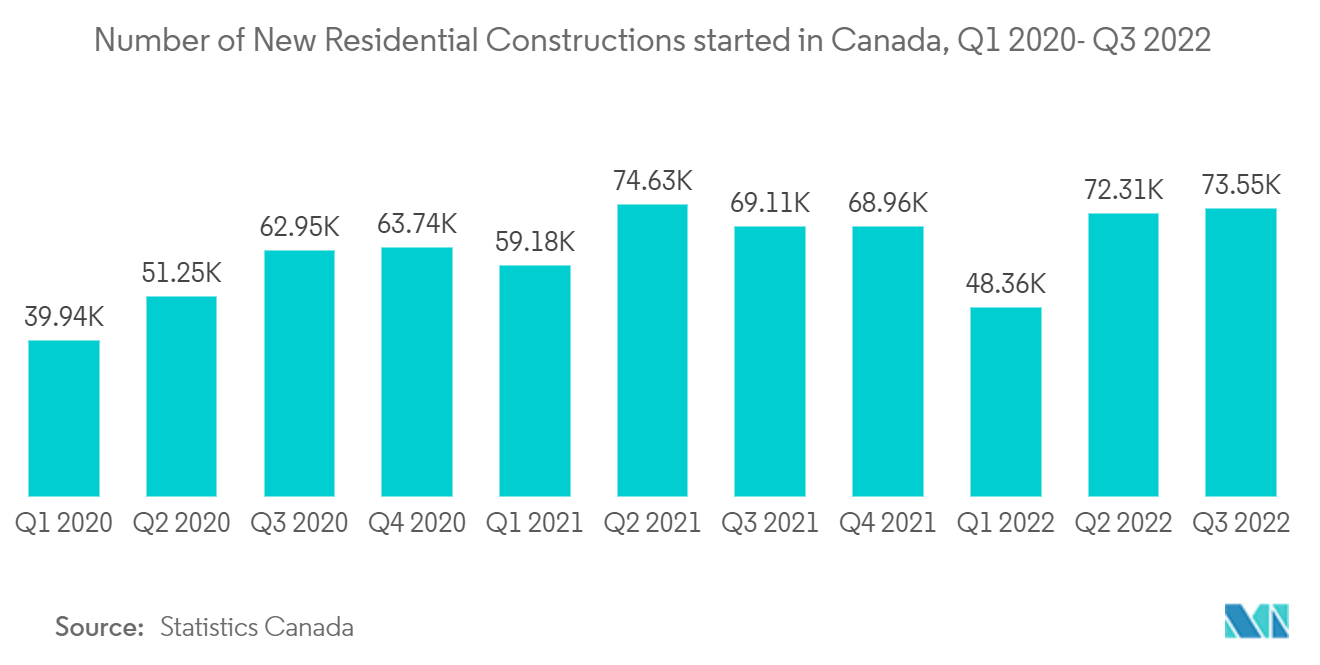

La fabrication métallique est utilisée dans les opérations de construction commerciale pour les échelles, les fermes et les poutres métalliques. Toute taille de projet de construction commerciale nécessite lutilisation de ces outils et structures métalliques. Par conséquent, le marché des équipements de fabrication métallique devrait connaître une augmentation du nombre dapplications dans lindustrie du bâtiment et de la construction. Au deuxième trimestre de 2022, il y a eu environ 24000 mises en chantier de maisons de plus au Canada qu'au trimestre précédent. Parallèlement, au premier trimestre 2022, le niveau de production le plus bas depuis début 2020 a été atteint. Limpact de la pandémie de coronavirus sest fait sentir au deuxième trimestre 2020. Cependant, le nombre de mises en chantier au Canada au cours de ce trimestre a chuté denviron 13 % sur un an, ce qui représente une diminution plus modeste. La construction de nouveaux logements au troisième et au quatrième trimestre 2020, lorsque les mises en chantier ont augmenté de près de 20 % sur un an, a compensé les pertes antérieures. Ainsi, lessor de lindustrie de la construction crée une immense demande déquipement de fabrication métallique au Canada.

La fabrication de véhicules électriques stimule la demande déquipements de fabrication de métaux

La croissance des industries métallurgiques et manufacturières, laugmentation des investissements en RD et la croissance des industries de laviation et de lautomobile sont quelques-uns des facteurs responsables de la croissance du marché canadien des équipements de fabrication métallique. En avril 2022, GM Canada a annoncé un investissement de plus de 2 milliards USD pour transformer ses usines de fabrication de CAMI et d'Oshawa et améliorer les opérations dans toutes ses installations de fabrication et de RD en Ontario. Cet investissement a été soutenu par un financement de 259 millions de dollars de la province. Les progrès technologiques sans cesse croissants et la croissance des secteurs de lautomobile et de laviation accélèrent la croissance globale du marché.

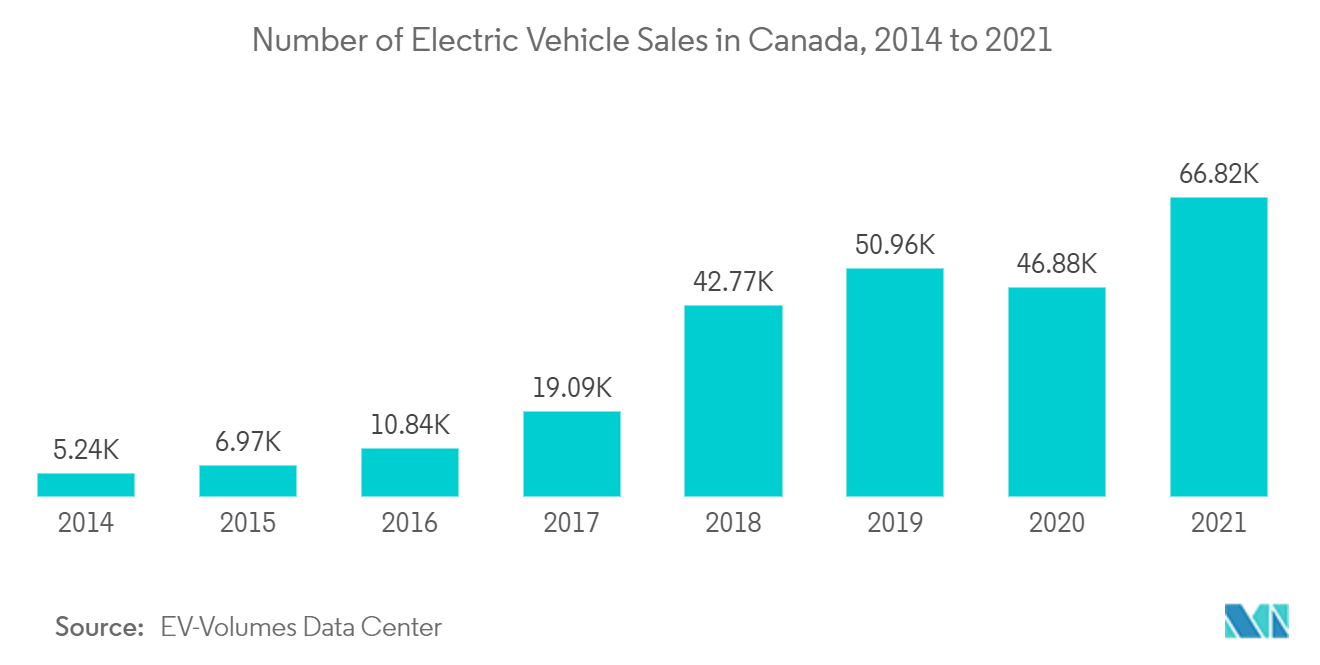

Lintroduction dinitiatives favorables au Canada devrait accroître la demande de machines-outils, augmentant ainsi le marché des équipements de fabrication métallique. Au cours des deux dernières années, lOntario a attiré 16 milliards de dollars dinvestissements transformateurs dans le secteur automobile de la part des constructeurs automobiles mondiaux et des fournisseurs de batteries et de matériaux pour véhicules électriques. Cela comprend plus de 12,5 milliards de dollars dinvestissements dans la fabrication de véhicules électriques et de batteries pour véhicules électriques. La croissance exponentielle de la fabrication de véhicules électriques complète la demande déquipements de fabrication métallique. Selon les données fournies par EV-Volumes en 2021, les concessionnaires automobiles du Canada ont vendu environ 66815 véhicules électriques. En décembre 2022, le gouvernement de l'Ontario a célébré l'ouverture de la première usine de fabrication de véhicules électriques (VE) à grande échelle de General Motors du Canada à Ingersoll et les premiers BrightDrop Zevo 600 fabriqués dans ces installations. Avec le soutien de la province, GM Canada a transformé son usine de fabrication CAMI en une usine de fabrication entièrement électrique, la première du genre au Canada. Ce projet contribue à consolider la position de la province en tant que plaque tournante mondiale de l'automobile, les véhicules du futur étant construits en Ontario par des travailleurs ontariens, du début à la fin.

De plus, la croissance de la fabrication déquipements électriques alimente également la croissance du marché canadien des équipements de fabrication de métaux. La tendance à déplacer les industries manufacturières vers les pays émergents stimule la demande déquipements de fabrication métallique dans lindustrie manufacturière. En raison de lindustrialisation accrue, le marché des équipements de fabrication métallique pourrait croître à un rythme rapide.

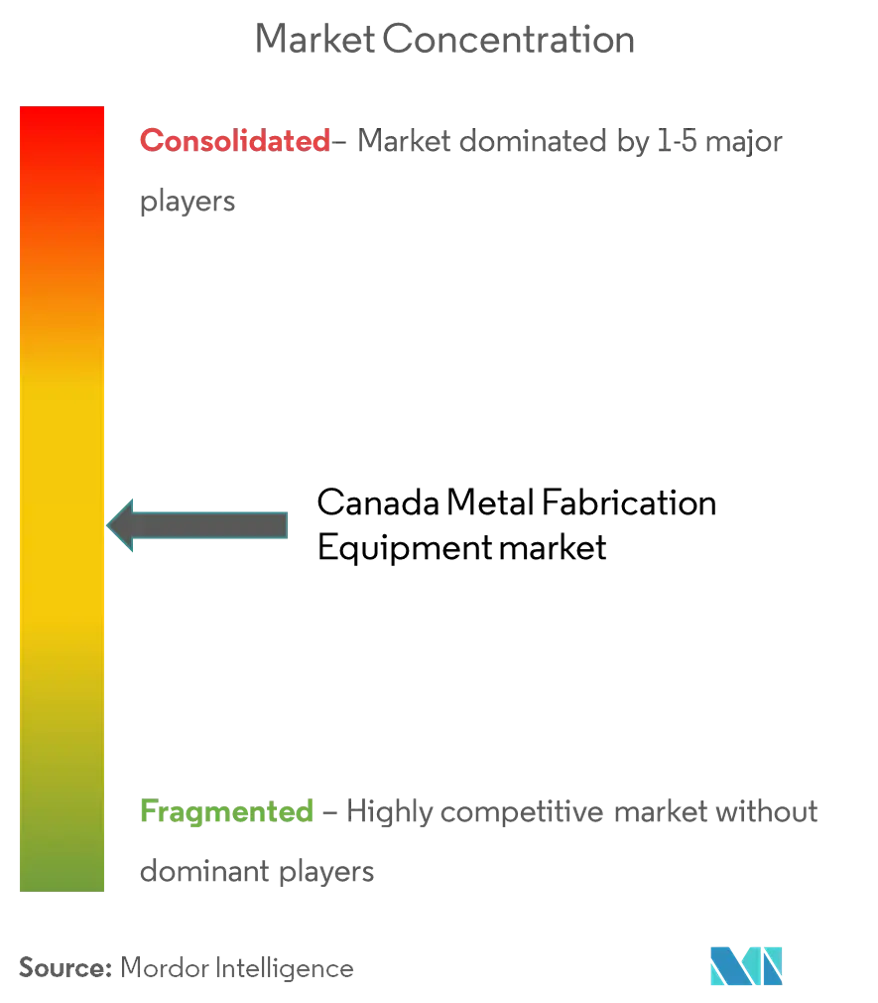

Aperçu du marché canadien des équipements de fabrication de métaux

Le marché canadien des équipements de fabrication de métaux est fragmenté par nature, avec un grand nombre de petites et moyennes entreprises qui se font concurrence. La majorité des grands fabricants présents sur le marché étudié sont principalement des sociétés EPC, qui gèrent des solutions de bout en bout pour la fabrication de structures en acier et les services de fabrication d'équipements de traitement. L'augmentation des prix des matières premières, la concurrence accrue au sein de l'industrie et la tendance à adopter des pratiques de fabrication respectueuses de l'environnement devraient avoir un impact sur la rentabilité des fournisseurs, dans la mesure où les coûts associés à ces améliorations et à ces concurrences peuvent être directement répercutés sur les fabricants. En outre, les opportunités de croissance potentielles sur le marché étudié devraient attirer davantage dinvestissements et de nouveaux entrants. Cela risque daccroître la concurrence sur le marché.

Leaders du marché canadien des équipements de fabrication de métaux

BTD Manufacturing

Komaspec

Matcor Matsu Group Inc.

Sandvik Mining and Construction Canada Inc.

TRUMPF Canada Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des équipements de fabrication de métaux au Canada

- Février 2022 Arrow Machine and Fabrication Group de Guelph, en Ontario, a annoncé l'acquisition de Steelcraft, une entreprise de conception, d'ingénierie et de fabrication d'acier de Kitchener, en Ontario. Cette acquisition élargit la clientèle mondiale et l'empreinte industrielle d'Arrow. Il promeut également la stratégie de l'entreprise consistant à établir des partenariats avec des organisations d'usinage et de fabrication gérées par des opérateurs de premier plan afin de tirer parti de leurs capacités collectives, de résoudre les problèmes des clients et de développer des interactions plus approfondies dans la chaîne d'approvisionnement.

- Janvier 2022 Ag Growth International Inc. (AGI) finalise l'acquisition de Eastern Fabricators, Île-du-Prince-Édouard, Canada. Eastern se spécialise dans lingénierie, la conception, la fabrication et linstallation déquipements et de systèmes en acier inoxydable pour les transformateurs alimentaires. Eastern exploite trois installations au Canada, dont deux à l'Île-du-Prince-Édouard et une en Ontario.

Segmentation de lindustrie des équipements de fabrication de métaux au Canada

L'équipement de fabrication métallique fait référence à une machine ou à un outil utilisé dans la fabrication de divers produits ou composants métalliques. Ces équipements sont souvent utilisés dans différents secteurs d'activité, où le développement de composants métalliques joue un rôle crucial. De plus, en raison des diverses avancées technologiques de lindustrie, les équipements de fabrication métallique produisent de meilleurs résultats que les équipements traditionnels.

Le marché canadien des équipements de fabrication de métaux est segmenté par type de service (usinage et découpe, formage, soudage et autres types de services), type de produit (automatique, semi-automatique et manuel) et industrie de lutilisateur final (fabrication, énergie et services publics). , pétrole et gaz, construction et autres industries d'utilisateurs finaux). Le rapport propose la taille du marché et les valeurs prévisionnelles (en milliards USD) pour tous les segments ci-dessus.

| Usinage et découpe |

| Formant |

| Soudage |

| Autre type de service |

| Automatique |

| Semi-automatique |

| Manuel |

| Fabrication |

| Énergie et services publics |

| Construction |

| Pétrole et Gaz |

| Autres industries d'utilisateurs finaux |

| Par type de service | Usinage et découpe |

| Formant | |

| Soudage | |

| Autre type de service | |

| Par type de produit | Automatique |

| Semi-automatique | |

| Manuel | |

| Par secteur d'activité des utilisateurs finaux | Fabrication |

| Énergie et services publics | |

| Construction | |

| Pétrole et Gaz | |

| Autres industries d'utilisateurs finaux |

FAQ sur les études de marché sur les équipements de fabrication de métaux au Canada

Quelle est la taille actuelle du marché canadien des équipements de fabrication de métaux ?

Le marché canadien des équipements de fabrication de métaux devrait enregistrer un TCAC supérieur à 6 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché canadien des équipements de fabrication de métaux ?

BTD Manufacturing, Komaspec, Matcor Matsu Group Inc., Sandvik Mining and Construction Canada Inc., TRUMPF Canada Inc. sont les principales entreprises opérant sur le marché canadien des équipements de fabrication de métaux.

Quelles années couvre ce marché canadien des équipements de fabrication de métaux ?

Le rapport couvre la taille historique du marché des équipements de fabrication de métaux au Canada pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des équipements de fabrication de métaux au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie canadienne des équipements de fabrication de métaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des équipements de fabrication de métaux au Canada 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des équipements de fabrication de métaux au Canada comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.